Навигация

Техника составления «Отчета о прибылях и убытках"

2.1 Техника составления «Отчета о прибылях и убытках"

При составлении отчета о прибылях и убытках необходимо выполнять требования ПБУ 4/99 «Бухгалтерская отчетность организации» (в редакции приказа Минфина РФ №115н от 18 сентября 2006 г.), а именно выделять и раздельно раскрывать как минимум выручку от продажи товаров, продукции, работ, услуг, проценты к получению; доходы от участия в других организациях и прочие доходы. При этом должна быть обеспечена сопоставимость данных за аналогичный период предыдущего года с данными за отчетный период. В случае изменений учетной политики данные за предыдущий год подлежат корректировке. Отражение данных за отчетный год в форме №2 ведется в графе четыре, за предыдущий – в графе три.

При формировании показателей формы №2 (приложение 3) необходимо руководствоваться следующими принципами расчета показателей.

По статье «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)», показывается выручка от продажи продукции и товаров, поступления, связанные с выполнением работ и оказанием услуг, осуществлением хозяйственных операций (поступления, связанные с отдельными фактами хозяйственной деятельности), являющиеся доходами от обычных видов деятельности, признанные организацией в бухгалтерском учете в соответствии с условиями, определенными для ее признания в ПБУ 9/99 «Доходы организации», и в сумме, исчисленной в денежном выражении в соответствии с правилами указанного Положения, включая условия договоров по продаже товаров, продукции, выполнению работ и оказанию услуг (с учетом скидок (накидок), суммовых разниц, изменений условий договора, расчетов неденежными средствами).

Показатель выручки от продаж нарастающим итогом в течение года учитывается на счете 90 «Продажи» субсчет 1 «Выручка». При этом сумма выручки уменьшается на сумму налогов, которые начисляются в составе выручки, такие, как налог на добавленную стоимость, акцизы, учитываемые в соответствии с Планом счетов на отдельных субсчетах счета 90 «Продажи».

Несмотря на наличие в Отчете о прибылях и убытках отдельного показателя «Проценты к получению», проценты по коммерческому кредиту, предоставляемому покупателям (заказчикам) в виде отсрочки (рассрочки) платежа, следует отражать по строке «Выручка». Согласно ПБУ 10/99 при продаже товаров (работ, услуг) на условиях коммерческого кредита выручка принимается к бухгалтерскому учету в сумме дебиторской задолженности вместе с начисленными процентами.

Доходы, признанные в бухгалтерском учете как доходы от обычных видов деятельности в случае их существенности или без знания о которых заинтересованными пользователями невозможна оценка финансовых результатов деятельности организации, подлежат отражению обособленно: в виде расшифровки к статье «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» или в приложении к отчету о прибылях и убытках.

И в том и в другом случае организация самостоятельно разрабатывает и принимает на долгосрочной основе форму отчетности. Если организация выбирает первый из указанных способов, целесообразно включение в форму отчета о прибылях и убытках отдельной графы (граф) для так называемых «вложенных» показателей.

По статье «Себестоимость проданных товаров, продукции, работ, услуг» отражаются учтенные затраты на производство продукции, работ, услуг в доле, относящейся к проданным в отчетном периоде продукции, работам, услугам.

Определение себестоимости проданных продукции, работ, услуг основывается на требованиях ПБУ 10/99 «Расходы организации» и отраслевых инструкциях по вопросам планирования, учета и калькулирования себестоимости продукции (работ, услуг).

В соответствии с планом счетов бухгалтерского учета себестоимость продаж нарастающим итогом в течение года учитывается на субсчете 2 «Себестоимость продаж» счета 90 «Продажи».

В соответствии с ПБУ 10/99 все расходы, связанные с производством и продажей продукции, товаров, работ и услуг, формируют их себестоимость. Поэтому, несмотря на ограничения в составе расходов, принимаемых для целей налогообложения прибыли, установленные главой 25 НК РФ по таким видам расходов, как на: страхование имущества и работников организации, ремонт основных средств, рекламу, командировочные расходы, представительские расходы в бухгалтерском учете указанные расходы отражаются без ограничений. Корректировка этих расходов производится для целей налогообложения.

Данные строки «Валовая прибыль» раздела «Доходы и расходы по обычным видам деятельности» отчета о прибылях и убытках определяются как разница между данными строки «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» и данными строки «Себестоимость проданных товаров, продукции, работ, услуг».

В строке «Коммерческие расходы» отражаются расходы, связанные со сбытом продукции у организаций, не занятых торговой деятельностью, и издержки обращения у организаций, занятых торговой деятельностью, по строке «Себестоимость проданных товаров, продукции, работ, услуг» не отражаются, а показываются по статье «Коммерческие расходы» отчета о прибылях и убытках.

В организациях, осуществляющих промышленную и иную производственную деятельность, коммерческими являются следующие расходы: на затаривание и упаковку изделий на складах готовой продукции, по доставке продукции на станцию (пристань) отправления, погрузке в вагоны, суда, автомобили и другие транспортные средства, комиссионные сборы (отчисления), уплачиваемые сбытовым и другим посредническим организациям; на представительские расходы.

В зависимости от учетной политики коммерческие расходы могут списываться организациями, обычным видом деятельности которых является производство и продажа продукции полностью в отчетном периоде в качестве расходов по обычным видам деятельности или частично в отчетном периоде в качестве расходов по обычным видам деятельности. Порядок списания и расчета остатка коммерческих расходов устанавливается учетной политикой.

Эти суммы списываются полностью или частично записью в дебет счета 90 «Продажи» субсчет «Коммерческие расходы по производственной деятельности» с кредита счета 44 «Расходы на продажу».

Аналогично формируется и показатель строки «Управленческие расходы». Если учетной политикой организации для целей организации управленческого учета предусмотрено деление затрат на условно-переменные и условно-постоянные расходы и формирование сокращенной (частичной) производственной себестоимости продукции (работ, услуг), то расходы, учтенные на счете 26 «Общехозяйственные расходы» в качестве условно-постоянных, списываются в дебет счета 90 «Продажи» субсчет «Управленческие расходы».

В строке «Прибыль (убыток) от продаж отражается разность между показателем строки «Валовая прибыль» и показателями строк «Коммерческие расходы» и 040 «Управленческие расходы».

В разделе «Прочие доходы и расходы» отражаются доходы и расходы, признанные организацией в бухгалтерском учете как прочие в соответствии с условиями, определенными для их признания в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации», и в сумме в соответствии с требованиями этих положений. Отчет о прибылях и убытках подразумевает не только отражение сумм прочих доходов и прочих расходов, но и сумм по отдельным их видам. При этом учитывается принцип существенности показываемых доходов и расходов.

По строке «Проценты к получению» отражается сумма процентов, которые причитаются организации:

- по займам, предоставленным другим организациям;

- по банковским вкладам;

- по государственным ценным бумагам.

В бухгалтерском учете эти суммы отражаются по кредиту счета 91 «Прочие доходы и расходы».

По строке «Проценты к уплате» отражаются проценты, которые должна организация заплатить:

- по полученным кредитам и займам;

- по приобретенным облигациям и акциям.

В бухгалтерском учете эти суммы отражаются по дебету счета 91 «Прочие доходы и расходы».

Строку «Доходы от участия в других организация» заполняют организации, имеющие долю в уставных капиталах других юридических лиц, для которых этот вид деятельности не является основным.

Для расчета показателя доходов от участия в других организациях принимается кредитовый оборот субсчетов счета 91 «Прочие доходы и расходы», на которых отражены такие доходы.

Начиная с годовой отчетности за 2006г. по строке «Прочие доходы» произошло объединение ранее выделявшихся операционных, внереализационных и чрезвычайных доходов (приказ Минфина РФ от 18 сентября 2006г. №116н).

В строке «Прочие доходы» отражаются операции, учитываемые по кредиту счета 91 «Прочие доходы и расходы» субсчета 1 «Прочие доходы».

Аналогично статье «Прочие доходы» в статье «Прочие расходы» с 2006г. произошло объединение операционных, внереализационных расходов. Кроме того, в эту же группу включены ранее выделявшиеся чрезвычайные расходы, учитываемые на счете 99 «Прибыли и убытки» (приказ Минфина РФ от 18 сентября 2006г. №116н).

Таким образом, в строке «Прочие расходы» отражаются операции, учтенные по дебету счета 91 «Прочие доходы и расходы» субсчета 2 «Прочие расходы».

По строке «Прибыль (убыток) до налогообложения» отражается показатель, рассчитываемый как сумма прибыли (убытка) от продаж, процентов к получению, доходов от участия в других организациях и прочих доходов уменьшенной на проценты к уплате и прочие расходы.

Значение строки «Отложенные налоговые активы» характеризующий часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Данный показатель рассчитывается как разница между оборотом по дебету счета 09 «Отложенные налоговые активы» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (создание отложенных налоговых обязательств) за отчетный период и оборотом по кредиту счета 09 «Отложенные налоговые активы» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (списание отложенных налоговых обязательств) за отчетный период. Либо определяется как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Исчисленная разница может иметь отрицательный знак, и в этом случае она представляется в форме №2 в скобках.

Показатель строки «Отложенные налоговые обязательства» определяются как часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Отложенные налоговые обязательства рассчитывается как разница между оборотом по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства» (сформированные отложенные налоговые обязательства) за отчетный период и оборотом по дебету счета 77 «Отложенные налоговые обязательства» и кредитом счета 68 «Расчеты по налогам и сборам» за отчетный период (списанные отложенные налоговые обязательства). Либо как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Данный показатель также может иметь отрицательный знак.

По статье «Текущий налог на прибыль» отражается сумма налога на прибыль (доход), исчисленная организацией в соответствии с установленным законодательством Российской Федерации порядком и отраженная в бухгалтерском учете как задолженность перед бюджетом. Сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка), является условным расходом (условным доходом) по налогу на прибыль, учитываемым на обособленном субсчете счета 99 «Прибыли и убытки».

Текущим налогом на прибыль (текущим налоговым убытком) признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода.

При отсутствии постоянных разниц, вычитаемых временных разниц и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств, условный расход (условный доход) по налогу на прибыль будет равен текущему налогу на прибыль (текущему налоговому убытку).

Текущий налог на прибыль (текущий налоговый убыток) за каждый отчетный период признается в бухгалтерской отчетности в качестве обязательства, равного сумме неоплаченной величины налога.

По строке «Чистая прибыль (убыток) отчетного периода» отражается чистая прибыль организации за отчетный период или убыток, которая определяется как показатель прибыли (убытка) до налогообложения увеличенный на сумму отложенных налоговых активов за вычетом отложенных налоговых обязательств и текущего налога на прибыль.

Если за время отчетного периода организации были выставлены штрафные санкции в соответствии с налоговым законодательством, а также административные штрафы то они отражаются в свободной строке перед показателем «Чистая прибыль (убыток) отчетного периода», которая может именоваться «Штрафы, пени за нарушение налогового законодательства». Тогда полученное значение чистой прибыли должно быть уменьшено на сумму отраженных в данной отчетности штрафов и пени.

Если сумма по статье «Штрафы, пени за нарушение налогового законодательства» существенна, то в пояснениях к отчету о прибылях и убытках должно быть сделано соответствующее раскрытие значений данной статьи.

Справочно в «Отчете о прибылях и убытках» отражается сумма постоянных налоговых обязательств (активов). Под постоянным налоговым обязательством понимается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Раскрытие информации о постоянных налоговых обязательствах может быть сделано в форме отдельной таблицы в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

Акционерные общества справочно приводят в форме №2 информацию о прибыли, приходящейся на одну акцию, в двух величинах:

- базовой прибыли (убытка) на акцию, которая отражает часть прибыли (убытка) отчетного периода, причитающейся акционерам - владельцам обыкновенных акций;

- прибыли (убытка) на акцию, которая отражает возможное снижение уровня базовой прибыли (увеличение убытка) на акцию в последующем отчетном периоде. Данный показатель получил название разводненной прибыли (убытка) на акцию.

Кроме того, в разделе «Расшифровка отдельных прибылей и убытков» отчета о прибылях и убытках приводится расшифровка отдельных прибылей и убытков, полученных (выявленных) организацией в течение отчетного периода, в сравнении с данными за аналогичный период предыдущего года. Организации могут принять решение представлять данные об отдельных прибылях и убытках в виде расшифровок к соответствующим статьям отчета («в том числе» или «из них»).

Данные, характеризующие расходы организации по обычным видам деятельности, в группировке по элементам затрат подлежат отражению в приложении к бухгалтерскому балансу или в отдельном приложении к отчету о прибылях и убытках (в случае его разработки и принятия организацией самостоятельно).

Обобщая изложенное в данной главе, можно сделать следующие выводы. Отчет о прибылях и убытках, входящий в состав квартальной и годовой бухгалтерской отчетности, формируется на основании данных счетов 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки» и строится с учетом требований, предъявляемых к бухгалтерской отчетности ПБУ 4/99. Кроме того, отражаемая в нем информация является источником для анализа финансового состояния организации и позволяет прогнозировать получение прибылей или убытков, а также дивидендов, что представляет интерес как для внешних пользователей (налоговых органов, кредиторов, акционеров), так и для внутренних пользователей.

Похожие работы

... в дебет строки 210 впишем 61410 руб., а в кредит 177630 руб. Заключение Задачами данной курсовой работы было изучить общие требования к содержанию бухгалтерской отчетности и формы №2, рассмотреть технику составления отчета о прибылях и убытках, составить форму №2 на примере конкретной организации. В соответствии с поставленными задачами можно сделать выводы о том, что отчет о прибылях и ...

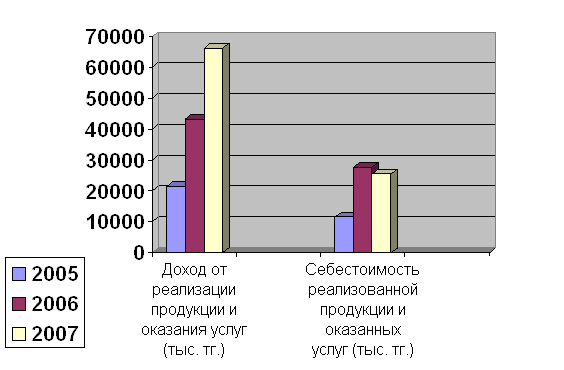

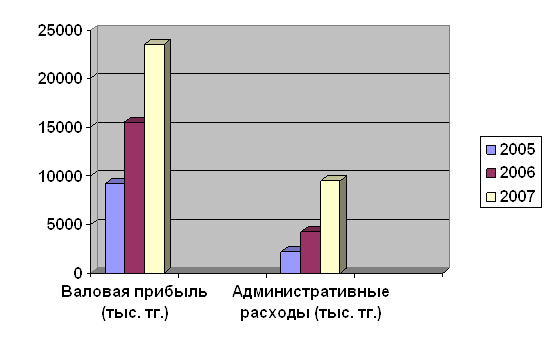

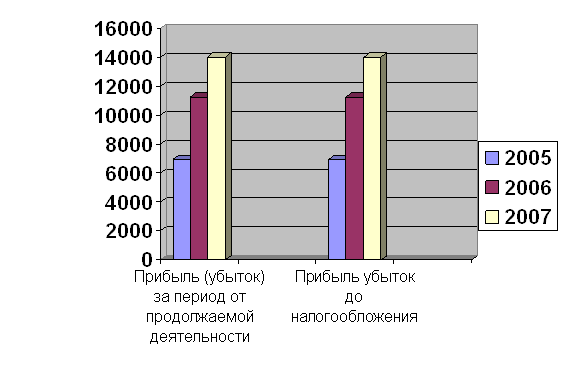

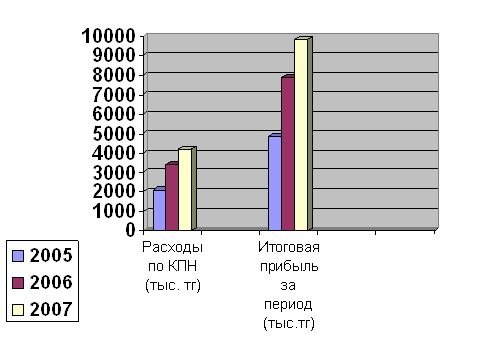

... в отчете о прибылях и убытках или примечаниях сумму дивидендов на акцию, объявленных или предложенных за период, охваченный финансовой отчетностью. 2.2 Содержание основных показателей отчета о прибылях и убытках в ТОО «Охранное Агентство Беркут СБ» В отчете о доходах и расходах ТОО «Охранное Агентство Беркут СБ» заполняются следующие показатели: 1. Доход от реализации готовой продукции, ...

... к статье "Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)"; - в Приложении к отчету о прибылях и убытках. И в том и в другом случае организация самостоятельно разрабатывает и принимает на долгосрочной основе форму отчетности. Пример. Общая сумма выручки за отчетный год организации "А" ...

... добавочного капитала не происходило. Информация о размере и движении средств добавочного капитала отражается в следующих формах бухгалтерской отчетности: - в Бухгалтерском балансе (форма N 1); - в Отчете об изменениях капитала (форма N 3). При составлении бухгалтерской отчетности организация может использовать образцы форм, рекомендованные Приказом Минфина России от 22.07.2003 N 67н "О формах ...

0 комментариев