Навигация

Управление внеоборотными активами

1.1 Управление внеоборотными активами.

Внеоборотные активы включают основные средства, оборудование к установке, нематериальные активы, незавершенные капитальные вложения, долгосрочные финансовые вложения и некоторые другие.

Сформированные на первоначальном этапе деятельности предприятия внеоборотные активы требуют постоянного управления ими. Это управление осуществляется в различных формах и разными функциональными подразделениями предприятия. Часть функций этого управления возлагается на финансовый менеджмент. В связи с разнообразием видов и элементов внеоборотных активов предприятия дифференцируются формы и методы финансового управления внеоборотными активами предприятия в процессе осуществления различных финансовых операций.

Классификация внеоборотных активов:

· Основные средства: здания, сооружения, машины, оборудование, транспортные средства, многолетние насаждения и т.д. (более подробная классификация представлена в ОКОФ)

· Нематериальные активы: программные продукты, авторские права, товарный знак, патент и т.д.

· Капитальные вложения: затраты, связанные с улучшением материально-технической базы, строительство, модернизация, капитальный ремонт ит.д.;

· Долгосрочные финансовые вложения: это инвестиции в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций в предоставленные другим организациям займы.

Управление внеоборотными активами в значительной мере определяются спецификой цикла их стоимостного кругооборота. Внеоборотные активы в процессе полного цикла стоимостного кругооборота проходят три основные (главные) стадии:

• На первой стадии сформированные предприятием внеоборотные операционные активы (основные средства и нематериальные активы) в процессе своего использования и износа переносят часть своей стоимости на создаваемую (готовую) продукцию; этот процесс осуществляется в течение многих операционных циклов и продолжается до полного износа отдельных видов внеоборотных активов.

• На второй стадии в процессе реализации продукции износ внеоборотных операционных активов накапливается на предприятии в форме амортизационного фонда.

• На третьей стадии средства амортизационного фонда как часть собственных финансовых ресурсов предприятия направляются на восстановление действующих (текущий и капитальный ремонт) или приобретение новых аналогичных видов внеоборотных активов, другими словами инвестиции во внеоборотные средства.

Период времени, в течение которого совершается полный цикл кругооборота стоимости конкретных видов внеоборотных активов, характеризует срок их службы. Он рассчитывается по такой формуле:

Период времени полного оборота = 100 / норма амортизации в %.3

С учетом особенностей цикла стоимостного кругооборота внеоборотных активов выстраивается процесс управления этими видами долгосрочных активов предприятия. Несмотря на многообразие состава внеоборотных активов по отдельным видам и группам, цель финансового менеджмента в этой области относительно проста - обеспечить своевременное их обновление и повышение эффективности использования внеоборотных активов.

1.2 Управление оборотными активами

К оборотным активам относят: сырье, материалы, полуфабрикаты, денежные средства в кассе и на расчетном счете, дебиторская задолженность, готовая продукция, краткосрочные финансовые вложения и средства в расчетах. Классификация оборотных средств:

· Материалы: предметы труда – исходный материал, из которого изготавливается продукция. К ним относят: сырье и основные материалы, полуфабрикаты и незавершенное производство. Также сюда относят топливо и вспомогательные материалы.

· Готовая продукция: является предметом обращения, произведенным на данном предприятии предназначенную для реализации, кроме того в эту группу также включают товары отгруженные, это обусловлено тем, что до момента оплаты, товар принадлежит предприятию.

· Денежные средства: К этой группе относят все наличные и безналичные средства предприятия, собранные на счетах (расчетных, валютных и т.д.). По действующему законодательству, каждое предприятие или фирма имеет право открывать столько счетов в различных банках, сколько необходимо для осуществления финансово-хозяйственной деятельности.

· Средства в расчетах: это долги других предприятий или лиц данному предприятию. Такую задолженность называют дебиторской и она, как правило носит кратковременный характер. Прежде всего, к таким средствам относят задолженность покупателей и заказчиков за купленную у предприятия продукцию (выполненные работы, оказанные услуги), а также расчеты с работниками предприятия по денежным суммам, выданным под отчет на различные расходы.

Понятие «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут обращаться в них в течение года или одного производственного цикла. Чистый оборотный капитал определяется как разность между текущими активами (оборотными средствами) и текущими обязательствами (кредиторской задолженностью) и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств.

Определение текущих активов

Это активы предприятия, которые обращаются в денежные средства или переходят в затраты в течение одного года или одного производственного цикла.

Основные характеристики

· Хранятся для продажи или перепродажи.

· Будут использованы в процессе производства или оказания услуг.

· С такими активами связаны текущие экономические выгоды.

Структура активов приведена в таблице 1

Таблица 1

Структура текущих активов 6

| Вид активов | Краткая характеристика |

| Денежные средства | Денежные средства на всех счетах предприятия и в кассе |

| Сырьё и материалы | Предметы, которые будут использованы в производстве |

| Незавершённое производство | Товары, производство которых завершено частично |

| Готовая продукция (оказанные услуги) | Законченные товары, готовые к продаже Услуги автотранспорта |

| Дебиторская задолженность | Задолженность покупателей за оказанные услуги и поставленные товары |

| Авансы выданные | Предоплата поставщикам |

| Краткосрочные финансовые вложения | Краткосрочные денежные вклады или ценные бумаги, приносящие доход |

Краснобаковское ПАП обладает достаточными текущими ресурсами без продажи фиксированных активов и возврата долгосрочных инвестиций.

Положительная величина рабочего капитала показывает – какая часть текущих активов требует финансирования за счёт кредитов банков или собственных средств.

Отрицательная величина рабочего капитала свидетельствует о том, что часть фиксированных активов финансируется за счёт текущих обязательств.

Оборотные средства могут быть охарактеризованы с различных позиций, однако основной характеристикой является их ликвидность.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырьё и материалы, производит продукцию, затем продаёт её, как правило, в кредит, в результате чего образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства. Этот кругооборот средств показан на рис.1

| |||||||||||||

| |||||||||||||

| |||||||||||||

|

| ||||||||||||

| |||||||||||||

Рис.1 Кругооборот текущих активов

Циркуляционная природа текущих активов имеет ключевое значение в управлении оборотным капиталом. Текущие активы различаются по степени ликвидности, т.е. по их способности трансформироваться в денежные средства, обладающие абсолютной ликвидностью. Денежные эквиваленты наиболее близки по степени ликвидности к денежным средствам. Ликвидность дебиторской задолженности уже может ощутимо варьировать. Среди материально-производственных запасов наиболее ликвидна готовая продукция по сравнению с сырьём и материалами.

Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых корпораций обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия текущие активы должны превышать текущие обязательства.

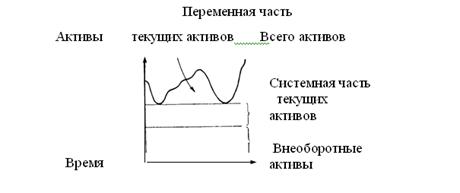

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный (рис.3).

В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовке постоянный оборотный капитал (или системная часть текущих активов) представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усреднённая, например, по временному параметру, величина текущих активов, находящихся в постоянном ведении предприятия. Согласно второй трактовке постоянный оборотный капитал может быть определён как минимум текущих активов необходимый для осуществления производственной деятельности. Этот подход означает, что предприятию для осуществления своей деятельности необходим некоторый минимум оборотных средств, например постоянный остаток денежных средств на расчётном счёте, некоторый аналог резервного капитала. В дальнейшем изложении материалов мы будем придерживаться второй трактовки.

Рис. 2 Компоненты динамического ряда активов предприятия

Категория переменного оборотного капитала (или варьирующей части активов) отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных производственно-материальных запасах может быть связана с поддержкой высокого уровня продаж во время сезонной реализации. В то же время по мере реализации возрастает дебиторская задолженность. Добавочные денежные средства необходимы для оплаты поставок сырья и материалов, а также трудовой деятельности, предшествующих периоду высокой деловой активности.

Главной установкой политики управления оборотным капталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер, не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиции повседневной деятельности важнейшей финансово- хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

Рис.3 Взаимосвязь риска и уровня оборотного капитала 10

На рис.4 отражена взаимосвязь между риском потери ликвидности и уровнем чистого оборотного капитала. Если денежные средства, дебиторская задолженность и производственно-материальные запасы поддерживаются на относительно низких уровнях, то вероятность неплатежеспособности или нехватки средств для осуществления рентабельной деятельности велика. На графике видно, что с ростом величины чистого оборотного капитала риск ликвидности уменьшается. Безусловно, взаимосвязь имеет более сложный вид, поскольку не все текущие активы в равной степени положительно влияют на уровень ликвидности. Тем не менее можно сформулировать простейший вариант управления оборотными средствами, сводящий к минимуму риск потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска: таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

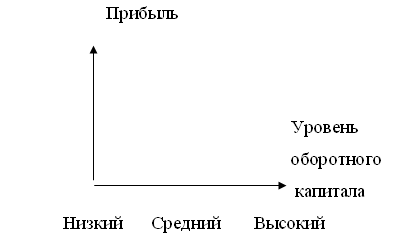

Совершенно иной вид имеет зависимость между прибылью и уровнем оборотного капитала (рис.4)

При низком уровне капитала производственная деятельность не поддерживается должным образом, отсюда возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведёт к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечёт снижение прибыли. В связи с этим сформулированный вариант управления оборотными средствами, связанный со снижением риска ликвидности, не совсем верен.

Рис. 4 Взаимосвязь прибыли и уровня оборотного капитала 11

Таким образом, политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1.) Обеспечение платёжеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатёжеспособности.

2.) Обеспечение приемлемого объёма, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объёмов реализации и увеличению доходов.

Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает знакомство с различными видами риска, нашедшими отражение в теории финансового менеджмента. Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Можно выделить следующие явления, потенциально несущие и в себе левосторонний риск.

1. Недостаточность денежных средств. Предприятие должно иметь денежные средства для ведения текущей деятельности, на случай непредвиденных расходов и на случай вероятных эффективных капиталовложений. Нехватка денежных средств в нужный момент связана с риском прерывания производственного процесса, возможным невыполнением обязательств либо с потерей возможной дополнительной прибыли.

2. Недостаточность собственных кредитных возможностей. Этот риск связан с тем, что при продаже товаров в кредит покупатели могут оплатить их в течение нескольких дней или даже месяцев, в результате чего на предприятии образуется дебиторская задолженность. С позиции финансового менеджмента дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, предприятие может «вынести» не всякий размер дебиторской задолженности, поскольку неоправданная дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, а превышение ею некоторого предела может привести также к потери ликвидности и даже остановке производства. Такая ситуация весьма характерна для российской экономики с её хроническими неплатежами.

3. Недостаточность производственных запасов. Предприятие должно располагать достаточным количеством сырья и материалов для проведения эффективного процесса производства; готовой продукции должно хватать для выполнения всех заказов и т.д. Неоптимальный объём запасов связан с риском дополнительных издержек или остановки производства.

4. Излишний объём текущих активов. Поскольку величина активов прямо связана с издержками финансирования, то поддержание излишних активов сокращает доходы. Возможно различные причины образования излишних активов: неходовые и залежалые товары, привычка «иметь про запас» и др. Известны и некоторые специфические причины. Например, транснациональные корпорации нередко сталкиваются с проблемой переброски неэффективно используемых оборотных средств из одной страны в другую, что приводит к появлению «замороженных» активов.

К наиболее существенным явлениям, потенциально несущим в себе правосторонний риск, относятся следующие:

1. Высокий уровень кредиторской задолженности. Когда предприятие приобретает производственно-материальные запасы в кредит, образуется кредиторская задолженность с определенными сроками погашения. Возможно, что предприятие купило запасов в большем количестве, чем ему необходимо в ближайшем будущем, и, следовательно, при значительном размере кредита и с бездействующими чрезмерными запасами предприятие не будет иметь достаточный запас денежных средств, чтобы оплатить счета, что, в свою очередь, ведет к невыполнению обязательств.

2. Неоптимальное сочетание между краткосрочными и долгосрочными источниками заемных средств. Как видно из рисунка, источником покрытия текущих активов является как краткосрочная кредиторская задолженность, так и постоянный капитал. Несмотря на то, что долгосрочные источники, как правило, дороже, в некоторых случаях именно они могут обеспечить меньший рост ликвидности и большую суммарную эффективность. Искусство сочетания различных источников средств является сравнительно новой проблемой для большинства российских менеджеров.

3. Высокая доля долгосрочного заемного капитала. В стабильно функционирующей экономике этот источник средств является сравнительно дорогим. Относительно высокая доля его в общей сумме источников средств требует и больших расходов по его обслуживанию, т.е. ведет к уменьшению прибыли. Это обратная сторона медали: чрезмерная краткосрочная кредиторская задолженность повышает риск потери ликвидности, а чрезмерная доля долгосрочных источников - риск снижения рентабельности. Безусловно, картина может меняться при некоторых обстоятельствах - инфляция, специфические или льготные условия кредитования и др.

В теории финансового менеджмента разработаны различные варианты воздействия на уровне рисков. Основными из них являются следующие.

1. Минимизация текущей кредиторской задолженности. Этот подход сокращает возможность потери ликвидности. Однако такая стратегия требует использования долгосрочных источников и собственного капитала для финансирования большей части оборотного капитала.

2. Минимизация совокупных издержек финансирования. В этом случае ставка делается на преимущественное использование краткосрочной кредиторской задолженности как источника покрытия активов. Этот источник самый дешевый, вместе с тем для него характерен высокий уровень риска невыполнения обязательств в отличие от ситуации, когда финансирование текущих активов осуществляется преимущественно за счет долгосрочных источников.

3. Максимизация полной стоимости фирмы. Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть её состоит в том, что любые решения в области управления оборотным капиталом, способствующие повышению «цены» предприятия, следует признать целесообразными.

ГЛАВА 2 Анализ деятельности хозяйствующего субъекта на примере Краснобаковского ПАП

0 комментариев