Навигация

Методика оцінки ризику відмивання грошей у банківських установах

2.3 Методика оцінки ризику відмивання грошей у банківських установах

Ціль оцінки ризику легалізації доходів при здійсненні операції окремими підприємствами полягає, у тому, що, по-перше, отримати впевненість у дотриманні фінансовою установою законодавчих вимог протидії відмиванню грошей; по-друге, оцінити ризик відтоку активів за умов вжиття санкцій за порушення законодавчих вимог протидії відмиванню грошей; по-третє, оцінити репутаційний ризик для фінансової установи.

Дослідження міжнародного досвіду оцінки вразливості підприємств до відмивання грошей, дозволяє нам стверджувати, що процес оцінки ризику відмивання грошей повинен ґрунтуватись на аналізі якісних та кількісних показників діяльності підприємств фінансового сектору.

За загальноприйнятою практикою представлення рівнів послідовних дій, направлених на досягнення певної цілі, представимо порядок оцінки ризику відмивання грошей в трьохмірному форматі: етапи – найвищий рівень сукупності дій, стадії – групи певних дій в рамках певної стадії, дії – конкретні кроки, яких необхідно здійснити для досягнення цілей оцінки ризику відмивання грошей.

Синянським С.О. запропоновано наступний структурно-логічний порядок проведення оцінки ризику відмивання грошей [34, c. 18]:

Етап 1. Аналіз діяльності фінансової установи

Стадія 1.1. Оцінка середовища в якому функціонує фінансова установа

Стадія 1.2. Оцінка впливу суб’єктів на прийняття рішень менеджментом

Стадія 1.3. Оцінка цілей, задач та стратегій фінансової установи

Стадія 1.4. Оцінка ключових процесів у фінансовій установі

Етап 2. Аналіз нормативного забезпечення фінансового моніторингу

Стадія 2.1. Аналіз внутрішніх документів фінансової установи з питань фінансового моніторингу

Стадія 2.2. Оцінка результатів аналізу нормативного забезпечення фінансового моніторингу

Етап 3. Аналіз ключових процесів

Стадія 3.1. Аналіз ключових процесів, що вразливі для їх використання у відмивання грошей

Дія 3.1.1. Визначення ключових процесів шляхом аналізу фінансової звітності

Дія 3.1.2. Документування ключових процесів

Дія 3.1.3. Визначення слабких місць в процесах

Дія 3.1.4. Тест контролів або тест деталей

Дія 3.1.5. Тест зв’язків

Стадія 3.2. Оцінка результатів аналізу ключових процесів

Етап 4. Аналіз стану взаємодії фінансової установи з суб’єктами державного фінансового моніторингу

Стадія 4.1. Аналіз повідомлень про операції, що підлягають фінансовому моніторингу

Стадія 4.2. Оцінка результатів аналізу стану взаємодії

Етап 5. Аналіз стану програмно-технічного забезпечення

Стадія 5.1. Аналіз програмно-технічного забезпечення

Стадія 5.2. Оцінка результатів аналізу стану програмно-технічного забезпечення

Етап 6. Завершення оцінки ризику відмивання грошей

Стадія 6.1. Розрахунок ризику відмивання грошей

Стадія 6.2. Підготовка акту для керівництва, власників, уповноважених органів

Розглянемо, запропоновані вище етапи, детальніше.

Етап 1. Аналіз діяльності фінансової установи. Даний етап методики, як це свідчить зарубіжна практика, має ще таке термінологічне визначення, як «розуміння бізнесу». Розуміння бізнесу необхідне для оцінки потенційної можливості менеджменту або бізнесу здійснювати або не перешкоджати відмиванню грошей. На цьому етапі ми можемо зрозуміти, як функціонує бізнес, в якому середовищі, слабкі місця та потенційні можливості для відмивання грошей. Розуміння бізнесу включає трьохмірну оцінку: середовище, в якому функціонує установа; стратегії фінансової установи. Саме це і визначає чотирьохстадійний аналіз діяльності [27, c. 75].

Стадія 1.1. Оцінка середовища в якому функціонує фінансова установа. Бізнес-середовище, в якому функціонує фінансова установа, забезпечує можливості по виявленню потенційних бізнес ризиків. Розуміння того, як працює фінансова установа на своєму ринку, та яким чином фактори бізнес середовища впливають на цілі, задачі та стратегію установи, допомагає оцінити бізнес-ризики та ризики, притаманні для рахунків фінансової установи.

Основними джерелами одержання необхідної інформації, як показав аналіз здійснення аудиту за міжнародними стандартами, можуть бути: а) попередній досвід перевірок фінансової установи; б) опитування працівників та керівництва фінансової установи; в) публікації та інформаційні матеріали; г) документи фінансової установи.

Стадія 1.2. Оцінка впливу суб’єктів на прийняття рішень менеджментом. На цій стадії необхідно визначити власників фінансової установи, встановити ключових власників/акціонерів, зрозуміти вплив власників на прийняття менеджментом управлінських рішень. Під впливом слід розуміти дії власників, які можуть мати ефект на цілі, задачі та стратегії діяльності фінансової установи.

Стадія 1.3. Оцінка стратегій фінансової установи. На даній стадії проводиться аналіз цілей, задач та ключових процесів, що відбуваються у фінансовій установі. Сама наявність цілей розвитку фінансової установи та сформульовані задачі досягнення цілей дозволяють зробити висновок про добре корпоративне управління. Аналізуючи завдання фінансової установи, можна визначити, чи вони: а) сумісні з цілями діяльності бізнесу; б) сумісні з вимогами та очікуваннями ключових власників бізнесу і відповідають визначеним внутрішнім та зовнішнім факторам; в) відповідають фінансовим та операційним аспектам; г) реагують на ризики та можливості.

Стадія 1.4. Оцінка ключових процесів. Виходячи з міжнародної практики вважаємо, що оцінка ключових процесів у фінансовій установі повинна здійснюватись у трьох основних напрямках (в залежності від виду процесів): а) управлінські процеси (формулювання місії, ризик менеджмент, контролінг тощо); б) бізнес процеси (розробка продукту, надання послуги тощо); в) допоміжні процеси (менеджмент персоналу, ведення бухгалтерського обліку тощо) [34, c. 19].

Етап 2. Аналіз нормативного забезпечення фінансового моніторингу. Сутність даного етапу полягає у визначенні ступеня забезпечення діяльності фінансової установи в площині здійснення цією установою моніторингу сумнівних операцій. Чинним законодавством України висуваються вимоги до наявності у фінансових установ внутрішніх документів, що регламентують процедури здійснення фінансового моніторингу. Внутрішні документи з питань здійснення фінансового моніторингу розробляються у відповідності з законами та нормативними документами та повинні враховувати особливості організаційної структури, технічних можливостей та видів фінансових послуг у фінансовій установі.

Стадія 2.1. Аналіз внутрішніх документів фінансової установи з питань фінансового моніторингу. Першочерговим нормативним документом при розробці внутрішніх документів з питань фінансового моніторингу є Конституція України – основний закон держави. Аналіз документів, розроблених фінансовими установами, показує, що основним джерелом для розробки внутрішнього документа з питань фінансового моніторингу є нормативні документи регулятора. Звичайно, нормативні документи регуляторів розроблені у відповідності з законами, що націлені на боротьбу з відмиванням грошей. До основних законів Україні в сфері фінансового моніторингу можна віднести: а) Закон України «Про попередження та протидію легалізації (відмиванню) доходів, одержаних злочинним шляхом [3]; б) Кримінальний Кодекс України (ст. 209 Особливої Частини) [2]; в) Закон України «Про банки і банківську діяльність» [4]; г) Закон України «Про фінансові послуги та ринки фінансових послуг» [7].

Аналіз внутрішніх документів з питань здійснення фінансового моніторингу повинен включати аналіз: а) наявності основних вимог та положень, що висуваються законодавчими та нормативними документами; б) наявності рекомендацій міжнародних організацій щодо протидії відмиванню грошей; в) власних розробок з питань здійснення фінансового моніторингу.

Стадія 2.2. Оцінка результатів аналізу нормативного забезпечення фінансового моніторингу.

Етап 3. Аналіз ключових процесів. Сутність даного етапу полягає в аналізі тих процесів, реалізація яких приносить компанії найбільший прибуток, та які можуть бути використані у відмиванні грошей. Процес – це цикл дій від ініціації до завершення по виконанню роботи або наданню послуги, який включає дії працівників, обіг документів та забезпечення ІТ. Ми можемо стверджувати, що процес це є операція, яку здійснює фінансова установа

Стадія 3.1. Аналіз ключових процесів, що вразливі для їх використання у відмивання грошей.

Виявлення ключових процесів починається з аналізу фінансової звітності та номенклатури операцій фінансової установи. При цьому при аналізі фінансової звітності великі залишки за балансовими статтями фінансової звітності, а також обороти за статтями доходів та витрат можуть вказати на процеси, які охоплюють такі статті. Вважається, що ключових процесів в компанії не буде більше десяти. Дуже важливо проаналізувати фінансову звітність компанії на предмет нетипових статей доходів та витрат, або нетипових для виду діяльності фінансової установи – балансових статей. Такі нетипові статті необхідно добре вивчити.

Стадія 3.2. Оцінка результатів аналізу ключових процесів. Оцінка результатів аналізу повинна здійснюватись із визначенням кількісної характеристики виявлених характеристик. Також на основі систематизації вже здійснених оцінок, які застосовуються аудиторськими компаніями в міжнародній практиці [34, c. 20].

Етап 4. Аналіз стану взаємодії фінансової установи з суб’єктами державного фінансового моніторингу. Сутність цього етапу полягає у визначенні ступенів взаємодії фінансової установи в процесі здійснення моніторингу та виявлення сумнівних операцій з держаними суб’єктами діяльності по боротьбі з легалізацією доходів, одержаних злочинним шляхом. В структурному плані цей етап поділяється на дві стадії, другий з яких є результуючим і полягає в оцінці стану такої взаємодії.

Стадія 4.1. Аналіз повідомлень про операції, що підлягають фінансовому моніторингу. Законодавством України встановлена вимога повідомляти Державному департаменту фінансового моніторингу про фінансові операції, що підпадають під обов’язковий та внутрішній фінансовий моніторинг. Необхідно проаналізувати записи в реєстрі сумнівних фінансових операцій та оцінити судження менеджменту про фінансові операції, що підлягають внутрішньому фінансовому моніторингу.

Стадія 4.2. Оцінка результатів аналізу стану взаємодії.

Етап 5. Аналіз стану програмно-технічного забезпечення. Сутність цього етапу полягає в оцінці на основі аналізу інформаційного середовища необхідних для виявлення автоматичних контролів або спеціалізованих модулів програм, розроблених для протидії відмиванню грошей.

Стадія 5.1. Аналіз програмно-технічного забезпечення. Такий аналіз рекомендується проводити шляхом опитування працівників та керівництва компанії з метою дізнатися, чи використовує компанія спеціалізоване програмне забезпечення для збору, аналізу та повідомлення про сумнівні фінансові операції.

Стадія 5.2. Оцінка результатів аналізу стану програмно-технічного забезпечення. З методичної точки зору оцінка повинна здійснюватись на припущенні, що при наявності підстав можна вважати, що інформаційне середовище компанії налагоджене для протидії відмиванню грошей і є ефективним.

Етап 6. Завершення оцінки. Даний етап є узагальнюючий, і на ньому повинна здійснюватись комплексна, завершена оцінка ризику відмивання грошей на підприємствах фінансового сектору. В структурному плані цей етап поділяється на дві стадії: розрахунок ризику відмивання грошей та підготовка акту оцінки.

Стадія 6.1. Розрахунок ризику відмивання грошей. Ризик відмивання грошей – це комплексний показник вразливості внутрішньої системи фінансового моніторингу суб’єкта первинного фінансового моніторингу. Враховуючи сутність цього, С.О. Синянський запропонував визначення ризику відмивання грошей (або, у термінах законодавчих норм України, легалізації доходів, отриманих злочинним шляхом) визначення цього поняття за формулою [34, c. 19]:

|

Стадія 6.2. Підготовка акту для керівництва, власників, уповноважених органів. Дана стадія є завершальною. Акт оцінки має обмежене коло користувачів і видається замовникам оцінки, власникам, менеджменту або державним органам [36, c. 7].

Підсумовуючи зазначемо, що в теперішній час банки, що здійснюють діяльність на території України досить активно розвивають методи протидії відмиванню грошей через банківську систему. Сприяє цьому прихід на український ринок банків з іноземним капіталом із високорозвинених країн, оскільки саме ці банки мають достатньо розвинену структуру і високі стандарти протидії легалізації доходів, отриманих злочинним шляхом. Контролюючим органом у сфері ФМ у банках виступає Національний банк і за перевірками, що здійснюються ним, фіксуються порушення.

На нашу думку, найоптимальнішим порядком проведення оцінки ризику відмивання грошей, є порядок, запропонований Синянським С.О.:

Етап 1. Аналіз діяльності фінансової установи

Етап 2. Аналіз нормативного забезпечення фінансового моніторингу

Етап 3. Аналіз ключових процесів

Етап 4. Аналіз стану взаємодії фінансової установи з суб’єктами державного фінансового моніторингу

Етап 5. Аналіз стану програмно-технічного забезпечення

Етап 6. Завершення оцінки ризику відмивання грошей.

Похожие работы

... ів і Цільова група фінансових дій країн Карибського басейну. Секретаріат FATF міститься в Організації економічного співробітництва та розвитку (ОЕСР). Діяльність FATF спрямовано на виконання таких завдань: · поширення інформації про заходи у сфері боротьби з відмиванням грошей на всіх континентах і у всіх регіонах світу; · здійснення моніторингу реалізації Сорока рекомендацій у країнах ...

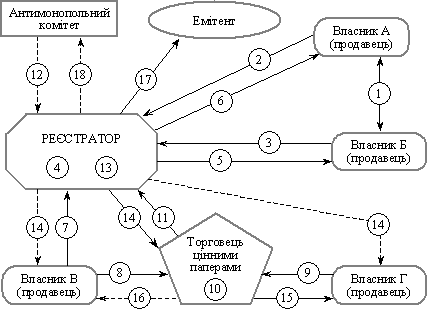

... цінних паперів і 30 мільйонів власників цінних паперів) диктують додаткові технологічні вимоги, що визначають складність вирішення всього комплексу проблем, пов'язаного з формуванням Національної депозитарної системи України. Радянське цивільне законодавство не приділяло багато уваги цінним паперам і розглядало їх як річ. Наявність в обігу паперових облігацій 3% позики ставили первинним майнове ...

... з найпривабливіших країн Західної Європи. Великі корпорації та концерни з інших країн відкривають свої підприємства в Іспанії, хоча рівень освіти та кваліфікації в цих країнах приблизно однаковий. 2. Міжнародне співробітництво з відмиванням «брудних» грошей: становлення нормативно–правових основ У міжнародному праві визначення легалізації (відмивання) доходів від злочинної діяльності було ...

... Ін Юре, 2000. – 248 c. 22. Латковська Т.А. Правотворчість у системі функцій Національного банку України // Часопис Київського університету права. – 2007. – №4.-C. 113–118. 23. Лучанінов Д. Національний банк України в системі суб`єктів фінансового моніторингу // Підприємництво, господарство і право. – 2007. – №4. – C.95–97. 24. Міщенко В.І. Організаційно-правові основи діяльності ...

0 комментариев