Навигация

Валютна криза 1992/1993 рр

6. Валютна криза 1992/1993 рр.

Впродовж 1987- початку 1992 рр. ЄВС характеризувалась відносною стабільністю. Іспанія, Португалія і Великобританія прив’язали свої валюти до європейського валютного механізму. Італія мала вузькі межі валютного коридору ±2,25%. Швеція, Норвегія і Фінляндія прив’язали свої валюти в односторонньому порядку до ЕКЮ. Зміни центральних паритетів відбулись лише у зв’язку зі зменшенням меж коридору (для італійської ліри), а також внаслідок входження у валютний механізм ЄВС (для фунта стерлінгів). Бельгія, Франція, Італія на момент входження в силу першого етапу Європейського економічного і валютного союзу (липень 1990) повністю лібералізували рух капіталу. Зростання довіри до стабільності існуючих центральних паритетів підтверджував факт значного зменшення на початок 1990-х рр. розбіжностей процентних ставок країн-членів ЄВС порівняно до Німеччини.

У вересні 1992 р. закінчився п’ятирічний період стабільності в ЄВС і почались кризові явища. Основними причинами виникнення кризи науковці і експерти називають:

1) наслідки об’єднання Німеччини, а саме: негативні ефекти експансіоністської фіскальної політики Німеччини на країни-члени ЄВС, яка тягнула за собою за умов існуючих валютних паритетів ревальвацію валют ЄВС щодо долара США; негативні ефекти рестрикційної монетарної політики Німеччини, яку імпортували інші країни-члени ЄВС, що позначалось на скручуванні економічної активності та зростанні рівнів безробіття. Така внутрішня фіскальна і монетарна політика Німеччини спричинила асиметричний шок і дивергенцію між макроекономічними пріоритетами країн-членів ЄВС і не могла забезпечити належну монетарну, а отже, валютну координацію в межах ЄВС.

2) реакція країн-членів ЄВС на результати датського референдуму стосовно Маастрихтського договору;

3) лібералізація міжнародних фінансових ринків в рамках Єдиного європейського акту;

4) знецінення долара по відношенню до валют ЄВС літом 1992 р. як наслідок непрофесійної політики адміністрації Буша низьких процентних ставок в США у відповідь на економічну стагнацію, а також як наслідок політики високих процентних ставок і високого попиту на капітал в Німеччині внаслідок її об’єднання;

5) спекулятивні валютні атаки, спровоковані на міжнародних фінансових ринках.

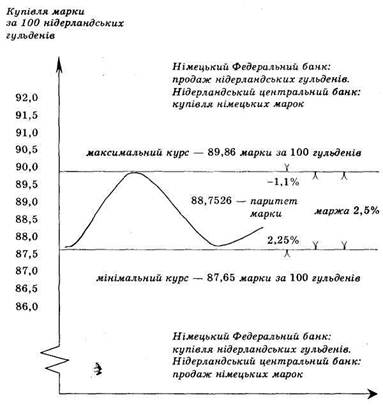

В зв’язку із знеціненням долара США центральні банки ЄВС змушені були провадити значні валютні інтервенції і це стало вирішальною подією для функціонування ЄВС: Великобританія та Італія припинили своє членство в європейському валютному механізмі, оскільки ціна підтримки валютних курсів в межах ЄВС стала дуже високою. Будь-яка спроба країн-членів ЄВС в межах європейського валютного механізму знизити свої процентні ставки в ситуації з високими процентними ставками в Німеччині могла бути не тільки неефективною, але й призвести до відтоку капіталу з ЄВС і поглибити асиметричність макроекономічних процесів. Відхід Великобританії та Італії від європейського валютного механізму дозволив їм знизити процентні ставки і стимулювати економічне зростання. Іспанія, Португалія, Ірландія провели неодноразово девальвацію своїх валют, а скандинавські країни припинили прив’язку своїх валют до ЕКЮ. В серпні 1993 р. відбувся обвал цілого валютного механізму ЄВС. Валютну кризу спровокував Бундесбанк Німеччини, який відмовився знизити облікову ставку. Це призвело до продажів спекулянтами у великій кількості національних валют Франції, Данії, Іспанії, Португалії та Бельгії. Через неможливість покласти кінець спекуляціям, провівши широкомасштабні валютні інтервенції, країни ЄВС вже в серпні 1993 р. вирішили розширити межі коливань курсів їхніх валют до ±15%. Лише для двостороннього обмінного курсу голландського гульдена і німецької марки залишились існуючі вузькі межі ±2,25%. Валютна криза 1992/1993 рр. значно підірвала довіру країн-членів ЄВС до процесів поглиблення валютної інтеграції. В посткризовий період цю довіру необхідно було відновлювати.

7. Шлях до Європейського валютного союзу

В Маастрихтській угоді було визначено положення щодо завершального етапу Європейського економічного і валютного союзу, а також щодо перехідного етапу і процедур входження країн ЄС у завершальний етап. В угоді вказувалось, що з початком завершального етапу формування економічного і валютного союзу між валютами країн-членів ЄВС встановлюються безповоротно фіксовані обмінні курси без можливості надання виняткових умов для певних країн щодо меж відхилень курсів від закріплених центральних паритетів. На перехідному етапі країни повинні були дотримуватись процедур, які уможливлювали виконання умов номінальної конвергенції. Великобританії і Данії було надане право необов’язкового виконання умов номінальної конвергенції.

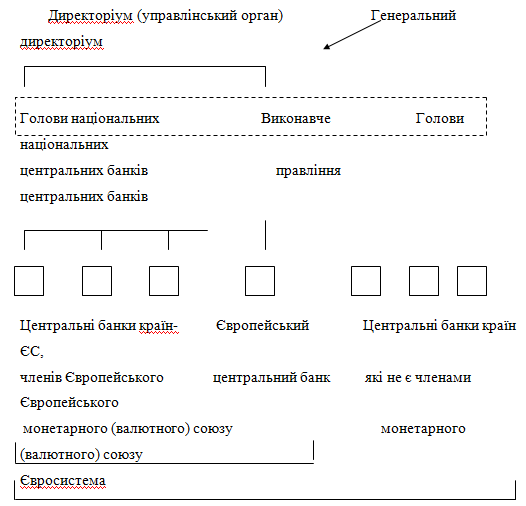

Оскільки було зрозуміло, що не всі країни-члени ЄС одночасно приєднаються до схеми валютного союзу, було запропоновано створити Європейську систему центральних банків за федеративним принципом (див. рисунок нижче)

Основними завданнями Європейської системи центральних банків мали стали:

визначення і проведення грошової політики;

проведення операцій на валютному ринку;

управління валютними резервами країн ЄС/ЄВС.

Для виконання завдань грошової політики Європейський центральний банк мав виконувати такі функції:

проведення операцій на відкритому і кредитному ринках;

запровадження обов’язкової норми банківських резервів;

визначення координованої орієнтації валютно-курсової політики країн ЄВС/ЄС щодо третіх країн.

Була визначена основна мета для Європейської системи центральних банків – гарантування цінової стабільності (стаття 105 Угоди ЄС). Отже, економічна політика, зокрема, монетарна політика країн-членів ЄВС мала формуватись і провадитись в контексті довготермінової перспективи. Вона мала стати «справою спільних інтересів» ЄВС і координуватись Радою ЄС. З початком перехідного етапу емісійним банкам країн-членів ЄВС заборонялось видавати кредити публічному (державному) сектору.

Як зазначалось вище, в 1994 р. було створено Європейський валютний інститут, який поряд з координацією монетарної політики повинен був забезпечувати підтримку цінової стабільності. Крім цього, в його функції входило формування організаційно-технічних передумов для створення і роботи Європейського центрального банку при переході до третього завершального етапу Європейського економічного і валютного союзу, зокрема планування запровадження спільних європейських банкнот, вироблення стратегії для ведення єдиної грошово-кредитної політики тощо. В рамках Акту про стабільність і економічне зростання, який є доповненням до Маастрихтського договору, було задекларовано необхідність дотримання країнами-членами ЄВС сталої фіскальної дисципліни з метою недопущення (зменшення) надлишкового дефіциту державного бюджету.

Сценарій трансформації Європейської валютної системи в Європейський валютний союз. В грудні 1995 р. Рада ЄС прийняла план переходу до Європейського валютного союзу. В травні 1998 р. на засіданні голів країн ЄС та голів урядів на основі звітів Європейської Комісії і Європейського валютного інституту було встановлено, що 11 країн-членів ЄС, а саме Бельгія, Німеччина, Іспанія, Франція, Ірландія, Італія, Люксембург, Нідерланди, Австрія, Португалія, Фінляндія виконали передумови для участі в Європейському валютному союзі. Данія та Великобританія використали своє право не брати участі в валютному союзі, в той час як Греція не могла брати участь в зв’язку з надлишковим дефіцитом бюджету, а Швеції не вистарчало двох років участі в Європейському валютному механізмі.

В країнах ЄС залишалась найгостріша проблема – стан державної заборгованості. Особливо це стосувалось Бельгії, Італії та Греції. В зв’язку з тим, що Бельгія і Італія виконували інші критерії номінальної конвергенції, Рада Європи при прийнятті рішення щодо участі цих країн в Європейському валютному союзі наклала на них самовідповідальність за забезпечення постійного скорочення частки зовнішньої заборгованості від ВВП. Від Австрії, Ірландії, Іспанії, Нідерландів, Німеччини, Португалії також очікувалось, що частка зовнішньої заборгованості від ВВП буде постійно зменшуватись і на момент введення в обіг єдиної валюти євро вона не буде перевищувати критичної межі.

Критерії номінальної конвергенції країн ЄС-15 напередодні введення єдиної валюти євро, 1997 р.

| Країни | Фіскальні критерії | Монетарні критерії | ||

| Сальдо державного бюджету, % від ВВП | Стан державної зовнішньої заборгованості, % від ВВП | Рівень інфляції, % | Довгострокова процентна ставка, % | |

| Критичні значення –3,0 60,0 2,7 7,8 | ||||

| Австрія | -2,5 | 66,1 | 1,1 | 5,6 |

| Бельгія | -2,1 | 122,2 | 1,4 | 5,7 |

| Великобританія | -1,9 | 53,4 | 1,8 | 7,0 |

| Греція | -4,0 | 108,7 | 5,2 | 9,8 |

| Данія | 0,7 | 65,1 | 1,9 | 6,2 |

| Ірландія | 0,9 | 66,3 | 1,2 | 6,2 |

| Іспанія | -2,6 | 68,8 | 1,8 | 6,3 |

| Італія | -2,7 | 121,6 | 1,8 | 6,7 |

| Люксембург | 1,7 | 6,7 | 1,4 | 5,6 |

| Нідерланди | -1,4 | 72,1 | 1,8 | 5,5 |

| Німеччина | -2,7 | 61,3 | 1,4 | 5,6 |

| Португалія | -2,5 | 62,0 | 1,8 | 6,2 |

| Фінляндія | -0,9 | 55,8 | 1,3 | 5,9 |

| Франція | -3,0 | 58,0 | 1,2 | 5,5 |

| Швеція | -0,8 | 76,7 | 1,9 | 6,5 |

Джерело: Європейський валютний інститут, Звіт по конвергенції, травень 1998, С. 29.

В травні 1998 р. вартісні відношення між національними валютами країн, що мали брати участь в валютному союзі, було зафіксовано згідно з їхніми двосторонніми центральними курсами в межах ЄВС. На кінець 1998 р. євро в якості розрахункової одиниці замінила ЕКЮ по курсу 1:1.

В червні 1998 р. розпочала функціонувати Європейська система центральних банків (ЄСЦБ) і безпосередньо Європейський центральний банк (ЄЦБ) з головним офісом у Франкфурті-на Майні. ЄЦБ взяв за основу рішення Європейського валютного інституту для забезпечення з 1 січня 1999 р. запровадження єдиної валюти євро у безготівкових розрахунках, проведення єдиної валютної і грошово-кредитної політики та реалізації третьої фази переходу до валютного союзу – введення євро в готівковому обігу з січня 2002 р. Єдина валюта повинна була не пізніше, ніж до кінця лютого 2002 р. (а для Німеччини до кінця січня 2002 р.) повністю замінити національні валюти країн ЄВС.

ЄЦБ є незалежним інститутом від політичного впливу. Це є важливою передумовою для запобігання інфляційним тенденціям, які мають місце внаслідок проведення урядами (наприклад, перед новими виборами) експансіоністської політики зменшення облікових ставок і розширення грошової маси для стимулювання ринкової кон’юнктури в короткотерміновій перспективі. Принцип незалежності ЄЦВ від європейських наддержавних органів і національних урядів країн ЄС був запроваджений з огляду на емпіричні наукові праці, які вказували на існування оберненого значущого зв’язку між рівнем інфляції і ступенем незалежності центральних банків країн ЄС.

Таблиця

Частка капіталу національних банків країн ЄС в капіталі Європейського центрального банку

| Центральні банки, які належать до валютної зони євро | Частка в капіталі ЄЦБ, % |

| Національний банк Австрії | 2,3663 |

| Національний банк Бельгії | 2,8885 |

| Банк Греції | 2,0585 |

| Центральний банк Ірландії | 0,8384 |

| Банк Іспанії | 8,8300 |

| Банк Італії | 14,9616 |

| Центральний банк Люксембургу | 0,1496 |

| Нідерландський банк | 4,2796 |

| Німецький Бундесбанк | 24,4096 |

| Банк Португалії | 1,9250 |

| Банк Фінляндії | 1,3991 |

| Банк Франції | 16,8703 |

| Центральні банки, які не належать до валютної зони євро | Частка в капіталі ЄЦБ, % |

| Банк Англії | 14,7109 |

| Національний банк Данії | 1,6573 |

| Банк Швеції | 2,6580 |

Джерело: Bauer-Emmerics M., et al. Wie funktioniert das? Wirtschaft heute. – 4. Aufl. – Meyers Lexikonverlag, Mannheim, 1999. – S. 267.

При проведенні грошової політики ЄЦБ запозичив антиінфляційний досвід Німецького Бундесбанку. Цінова стабільність, яка була основною метою ЄСЦБ, визначалась як ріст гармонізованого індексу споживчих цін в зоні євро менш ніж 2% відносно попереднього року. Цінова стабільність повинна бути забезпечена в середньостроковій перспективі. Цінова кон’юнктура залежить не лише від регулювання грошової маси, але й від цілої низки індикаторів грошового ринку (ставки банківського резервування, часток кожного з агрегатів в загальній грошовій масі і їхньої динаміки, швидкості грошей в обігу), кредитного ринку (облікової ставки і реальних та номінальних процентних ставок, валютних стерилізацій, обсягів наданих кредитів) валютного ринку (реального і номінального валютного курсу) і фінансового ринку (номінальних процентних ставок і номінального валютного курсу).

8. Європейський валютно-курсовий механізм (ERM II)

За рішенням Ради Європи (Амстердам 16 червня 1997 р.) стосовно запровадження валютно-курсового механізму протягом третього етапу економічного та валютного союзу Європейська валютна система (European Currency System) була замінена з 1 січня 1999 р. новим валютно-курсовим механізмом ІІ (exchange rate mechanism II).

Введення валютно-курсового механізму ІІ між євро та національними валютами країн, які не належать до зони євро, відбувається з метою забезпечення валютної стабільності та валютно-курсової солідарності і координації в європейському економічному просторі. Новий валютно-курсовий механізм ІІ створює стимули для досягнення конвергенції через забезпечення заходів монетарної та валютної політики стабілізації з одночасним гарантуванням стабільності валютного курсу національних валют країн-членів угоди валютно-курсового механізму ІІ до євро, а також до інших ключових валют. Участь в угоді про валютно-курсовий механізм ІІ є добровільною і стає передумовою для введення євро та членства в Європейському валютному союзі. Валютний механізм ІІ було введено з огляду на відмову Данії, Швеції та Великобританії на даному етапі брати участь в ЄВС, можливе приєднання країн ЄАВТ до даного валютного союзу, а також в зв’язку з тим, що було прийняте рішення про розширення ЄС країнами Центральної та Східної Європи , яке не виключає в довготерміновій перспективі їхній вступ до ЄВС. Введення європейського валютно-курсового механізму ІІ новими країнами може відбуватись в будь-який момент часу після входження до ЄС або за поданням центрального банку та уряду країни-кандидата на вступ в ЄС при узгодженні з Європейським центральним банком. З метою безпроблемної участі країни в валютно-курсовому механізмі ІІ необхідні певні пристосування економічної політики, а саме проведення цінової лібералізації та фінансової політики довіри для консолідації державних фінансів. При цьому валютно-курсовий механізм ІІ не повинен розглядатись країною як ізольований (автономний) механізм, а має забезпечувати комплексні умови економічної політики та функціонування економічної системи, зокрема сприяти структурним перетворенням, які необхідні для цілей європейського інтеграційного простору.

Для національної валюти кожної країни, що запроваджує цю систему, встановлюється центральний валютний курс до євро. Валютно-курсовий механізм ІІ передбачає коливання навколо центрального валютного курсу національних валют до євро в обидві сторони. Стандартні межі коливань становлять ± 15%. Отже, валютно-курсовий механізм ІІ являє собою певною мірою валютний коридор. Якщо країни-члени ЄС та країни-кандидати, які мають бажання стати в майбутньому членами ЄВС, в більшій мірі наблизились за економічним розвитком та критеріями конвергенції до розвинутих країн ЄС, то вони можуть домовлятись з Європейським центральним банком про вужчі межі коридору, ніж визначені стандартною угодою між ЄЦБ та центральним банком країни, що прагне стати членом ЄВС. Не виключаються також іншого роду домовленості між центральними банками країн та ЄЦБ про вужчі за стандартні межі коридору, проте за цих умов мотиви введення вужчих меж не оприлюднюються. Такими мотивами можуть бути, наприклад, прагнення країни забезпечувати структурні перетворення через ревальвацію, межі якої не повинні бути суттєвими, оскільки це може призвести до значного безробіття та повної втрати експортних можливостей підданих структурним змінам секторів. Широкі межі коридору можуть стати механізмом для девальваційних маневрів центрального банку за вказівкою уряду, що негативно впливатиме на структурні зрушення. Вужчі межі також не дозволяють центральному банку здійснювати необмежені валютні інтервенції і це зменшує спекулятивні тенденції на валютному ринку.

Рішення приймаються спільно міністрами країн-членів ЄВС, Європейським центральним банком, а також міністрами і головами центральних банків країн, які не належать до зони євро і що запроваджують валютно-курсовий механізм ІІ, за участі представників Європейської комісії. Одностороннє введення спільної валюти євро для забезпечення швидкої “євроізації” поза угодою Європейського Союзу та Маастрихтських зобов’язань щодо економічної конвергенції суперечитиме філософії ЄС, яка полягає в поетапній економічній і валютній інтеграції та поетапній побудові інституційної архітектури.

Основною метою введення меж коридору валютно-курсового механізму ІІ є здійснення стабілізаційної політики, яка б не створювала негативних процесів в зоні євро та європейському інтеграційному просторі. При цьому передбачається застосування зв’язаних валютних інтервенцій, зв’язаного застосування облікової ставки, зв’язаної грошової емісії центральних банків в контексті зв’язаних меж валютного курсу. Межі валютного коридору, в свою чергу, зв’язують і фіскальну політику країн, що прагнуть економічної конвергенції. При цьому ці країни мають ширшу площину для стабілізаційних маневрів, ніж країни ЄВС, якщо відбувається загроза ціновій стабільності. Валютно-курсовий механізм ІІ стає важливим важелем для забезпечення бажаних ефектів стосовно зовнішнього сектору країн, що прагнуть досягти критеріїв конвергенції. Непомірні девальвації можуть розширювати експортні можливості країни та приносити валютні надходження, однак не дозволяти змінювати структуру експорту, яка б вписувалась у систему міжнародного поділу праці в європейському інтеграційному просторі. Необмежена ревальвація, в свою чергу, може збільшувати схильність нерезидентів вкладати фінансовий капітал в країну, забезпечувати її імпортом диференційованих товарів, які необхідні для структурних зрушень, але водночас вести до скорочення експортного виробництва, зменшення зайнятості, а також зростання зовнішньої заборгованості в довготерміновій перспективі. Межі валютного коридору

Починаючи з 1999 р. участь в європейському валютному механізмі ІІ взяли Данія та Греція. Згодом Греція вийшла з цього механізму і в 2002 р. вона набула повноправного членства в Європейському валютному союзі.

Література

1. Основи економічної теорії: Підручник у двох книгах./ Ніколенко Ю. В., Лемківський А. В., Євтушевський В. А. - К.: «Либідь», 1998.

2. Макроекономіка: Навч. посіб. / Базілінська О.Я. – К.: Центр навчальної літератури, 2005.

3. Bauer-Emmerics M., et al. Wie funktioniert das? Wirtschaft heute. – 4. Aufl. – Meyers Lexikonverlag, Mannheim, 1999. – S. 267.

4. Європейський валютний інститут, Звіт по конвергенції, травень 1998, С. 29

5. Deutsche Bundesbank, Devisenkursstatistik, Januar 1999, Statistisches Beiheft zum Monatsbericht

6. Василик В.Д - Теорія Фінансів

Похожие работы

... поглибленням інтеграційних процесів, посиленням валютної стабільності та введенням у готівковий і безготівковий обіг спільної для всіх країн — членів ЄВС грошової одиниці. Основою Європейської валютної системи була європейська валютна одиниця — ЕКЮ (ECU), введена в 1979 р. Емісія ЕКЮ на 25% забезпечувалася золотом, на 25% доларами США і на 50% національними валютами країн — членів ЄВС. З цією ...

... і Другої Світової війни ряд твердих іспитів, прийшов час використовувати інші основи, що забезпечують її функціонування. Розділ 2. Бреттон-Вудська валютна система У 1944 році, незадовго до закінчення Другої Світової війни, основні учасники процесу міжнародної торгівлі зустрілися на конференції в містечку Бреттон-Вудсе, штат Нью-Гемпшир, США, ...

... кредитних засобів обігу; § Уніфікація основних форм міжнародних розрахунків; § Режим світових валютних ринків та ринків золота; 2 Історичні етапи розвитку світової валютної системи Одна і та ж валютна система зі своїми стандартами не може існувати довго, так як її розвиток починає відставати від розвитку економіки. Результатом виникаючих протиріч стає криза. При кризі світової валютної ...

... р. в Австрії на 30%, у Великобританії і Фінляндії — на 19%, у Франції — на 14%. Неминучим наслідком девальвацій було зниження життєвого рівня. Форми прояву кризи Бреттонвудськой валютної системи. Þ «валютна лихоманка» — переміщення «гарячих» грошей, масовий продаж нестійких валют в очікуванні їх девальвації і скупка валют — кандидатів на ревальвацію; Þ «золота лихоманка» — втеча ...

0 комментариев