Навигация

Теорія оптимальних валютних зон та практика Європейської валютної системи

4. Теорія оптимальних валютних зон та практика Європейської валютної системи

Поглиблення економічної інтеграції вимагає, з одного боку, зменшення витрат країн інтеграційного утворення, пов’язаних із трансакціями та довготерміновими ризиками внаслідок обміну їхніх національних валют, а з іншого – забезпечення синхронного та симетричного розвитку макроекономічних систем завдяки координації валютної політики, яка має вплив на валютний, фінансовий, товарний і зрештою на грошовий та кредитний ринок країн інтеграційного утворення. З цих мотивів для інтеграційного утворення вбачається необхідним формування такого економічного і валютного простору, який би забезпечував максимальну ефективність та оптимальність економічного розвитку країн-учасниць.

Теорія оптимальних валютних зон передбачає виявлення механізмів визначення розміру географічної території, в межах якої добробут резидентів країн буде більшим, якщо держави цих країн запровадять режим фіксованих обмінних курсів або введуть спільну валюту. Започаткував цю теорію американський економіст Роберт Манделл.

Аналіз проблеми оптимальних валютних зон тісно зв'язаний з питанням вибору режиму обмінного курсу і, зокрема, з обговоренням переваг і недоліків фіксованих і гнучких обмінних курсів. Теорія ОВЗ виділяє умови, коли для країн фіксований обмінний курс є кращим з огляду на досягнення внутрішньої (рівень цін і безробіття) і зовнішньої (платіжний баланс) рівноваги, а також на зовнішні шоки.

Критерії оптимальності валютної зони: 1) мобільність факторів виробництва; 2) відкритість економіки і її розмір; 3) диверсифікованість виробництва; 4) подібність темпів інфляції; 5) економічна інтеграція; 6) гомогенні преференції, 7) політична інтеграція; 8) інші критерії ( проксі-критерії).

Оптимальна валютна зона – географічна територія, в межах якої робоча сила є достатньо мобільною для того, щоб дозволити країнам швидко пристосовуватись до змін і дисбалансів в системі оплати праці і до проблем, що викликані безробіттям. Якщо умова високої мобільності робочої сили виконана, то на цій території можна запровадити режим фіксованих обмінних курсів або ввести єдину валюту. Крім цього, в межах оптимальної валютної зони окремі регіони отримують вигоду від запровадження спільної валюти, якщо витрати на конвертування валют для здійснення торгівлі перевищують прибутки, які отримують за умов індивідуальних валют.

Мобільність факторів виробництва. Р. Мандел стверджував, що «валютна зона є оптимальною у випадку високої мобільності факторів виробництва в межах розглянутої області, а фіксований обмінний курс відіграє роль коригуючого механізму на противагу гнучкого обмінного курсу». Таким чином, мобільність праці стала першим критерієм у теорії ОВЗ.

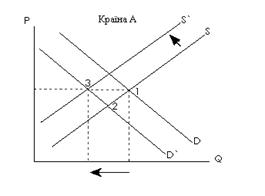

Проведений Р. Манделлом аналіз ґрунтувався на досить простій моделі, у межах якої розглядалися дві країни, які постійно знаходяться в ситуації повної зайнятості і рівноваги платіжного балансу. Припускалась повна немобільність робочої сили між країнами. Наступним припущенням моделі було те, що номінальна заробітна плата і ціни в короткостроковому періоді не могли змінюватися без виникнення безробіття. Зміни реального курсу, а отже, конкурентноздатності економіки цілком визначаються коливаннями номінального обмінного курсу. Крім того, політика центрального банку була спрямована на стримування інфляції. В основі моделі лежав ефект зрушення попиту, який проявлявся у переході регіону від споживання товару, що виробляла країна А на споживання товару, що виробляла країна В (див.рис.1.1). Спочатку розглядалася ситуація, коли країни А і В мають власні валюти. Зрушення попиту приводить до безробіття і падіння рівня ВВП в країні А та зростання ВВП й інфляційного тиску в країні В, а також до негативного сальдо країни А і позитивного сальдо торгового балансу країни В. У моделі можна прослідкувати, що виконується закон єдиної ціни, тобто, коли ріст попиту на продукцію країни В приводить до появи інфляційного тиску на ціни продукції усередині країни В, а також до подальшого росту пропозиції продукції. Це, у свою чергу, призводить до збільшення попиту на працю в країні В й у короткостроковому періоді до підвищення рівня заробітної плати, що також сприяє росту цін. Аналогічним чином у країні А буде спостерігатися зниження цін на вироблену продукцію і рівня зайнятості. Якщо дві країни мають різні валюти, то цього можна досягти зміною обмінного курсу. Країна А мусить провести номінальну девальвацію її валюти по відношенню до валюти країни В з метою зменшення експортних цін країни А для відновлення попиту на її продукцію. Альтернативно, за умов відсутності дій країн А, країна В для стримування цін повинна провести номінальну ревальвацію своєї валюти. При цьому країна В бере на себе частину тягаря адаптації в регіоні за рахунок зміцнення реального обмінного курсу. У випадку, коли практикується фіксований обмінний курс, весь тягар, викликаний впливом шоку, цілком ляже на країну А, у якій будуть спостерігатися падіння виробництва і ріст безробіття. Отже, в цьому випадку оптимальною валютною політикою для розглянутих країн буде відхід від фіксованого обмінного курсу, що дозволяє нейтралізувати вплив шоку.

Рис. 1.1 Зміна попиту, що спричинена зміною в уподобаннях: перехід на споживання від товару, що виробляється в країні А на товар, що виробляється в країні В. (Асиметричний шок) .

Якщо обидві країни мають спільну валюту, або продовжують застосовувати фіксований обмінний курс між їхніми національними валютами – виробництво і зайнятість в країні А можуть бути відновлені за допомогою інших методів:

зниження номінальної заробітної плати, а отже, цін;

зміщення вверх кривої пропозиції товарів, вироблених всередині країни А через заохочення міграції робочої сили з країни А в країну В (див. рис.1.2);

експансіоністська фіскальна політика в країні А.

Рис.1.2. Досягнення рівноваги без зміни рівня цін, через заохочення міграції робочої сили з країни А в країну В.

В контексті наведеної моделі Р. Манделла необхідність забезпечення мобільності капіталу можна пояснити таким чином. Припустимо, що за умов фіксованого обмінного курсу внаслідок зменшення попиту на товар країни А відбувається заохочення міграції робочої сили з країни А в країну В. При цьому необхідно забезпечувати відтік тої частини фізичного капіталу в країну В, яка відповідає за обсяги виробництва товару країни А, на який зменшився попит.

У випадку, коли відбулось зменшення ціни в країні А внаслідок зменшення обсягів в ній виробництва, а країна не застосовує стабілізаційної політики в умовах фіксованого обмінного курсу (робоча сила не мігрує), виникає необхідність зниження номінальної процентної ставки в країні А і це вимагає переміщення фінансового капіталу з країни А в країну В, де процентна ставка буде вищою. Якщо є обмеження на рух як фізичного, так і фінансового капіталу, тоді в країні А поряд з безробіттям виникає проблема погіршення позицій капіталіста, який неефективно використовує капітал. Коли ж обмеження на міжнародний рух капіталу між країнами А і В зняті, то внаслідок відтоку фінансового капіталу з країни А виникає порушення рівноваги на фінансовому ринку і в умовах режиму фіксованого обмінного курсу це вимагає від країни В аналогічне зменшення процентної ставки, що призводить до інфляційних очікувань в ній. Тому, щоб не провокувати зменшення цін в країні А (а внаслідок цього зменшення процентної ставки в обох країнах) і не створювати асиметричний шок, країна А вимушена заохочувати міграцію робочої сили і відтік прямого капіталу в країну В.

Якщо б країни інтеграційного утворення вирішили використовувати гнучкий обмінний курс для згладжування ефектів змін попиту, то це б давало можливість застосовувати депресивній країні А експансіоністську монетарну політику, яка б призводила в довготерміновому періоді до зростання цін і інфляційних процесів. Це б вимагало від країни А стабілізації через ревальвацію національної валюти, що б означало знецінення національної валюти країни В. Такі процеси здатні поглиблювати асиметричні шоки.

Із вищевказаного можна зробити висновок, що якщо застосовується режим фіксованого обмінного курсу між країнами або ними запроваджується єдина спільна валюта, тоді це нівелює роль валютного курсу як механізму для короткотермінового пристосування до змін відносного попиту на товари регіонів. Країни підпадають в цьому випадку під вплив хронічних дисбалансів в оплаті праці або проблем, пов’язаних з безробіттям та міграцією робочої сили, або ж посиленням зовнішньої державної заборгованості внаслідок активізації державних закупок. Однак, якщо має місце міграція робочої сили в межах регіону, то вона здатна приводити в довготерміновому періоді до вирівнювання макроекономічних систем країн регіону, що вважається більш оптимальним виходом з ситуації. Альтернативно, використовуючи індивідуальні валюти і режим гнучкого обмінного курсу (курс визначається ринком), резиденти обох країн при купівлі товарів іншого регіону стикаються з ризиками, які випливають з руху валютного курсу (ревальвації і девальвації). Однак, країни захищені від міграції їхнього населення в інший регіон з чужою мовою і культурою та проблеми утворення «центру» і «периферії» економічної активності в регіоні. Приведені Р. Манделлом аргументи не заперечують використання системи гнучких валютних курсів, як таких, однак серйозно підривають її репутацію у відношенні національних валют з огляду на нестабільність грошового і валютного ринку, а отже, макроекономічної асиметричності в інтеграційному утворенні.

Приведені вище аргументи свідчили про необхідність забезпечення в Європейській Співдружності мобільності факторів виробництва (в т.ч. робочої сили), що дозволяє компенсувати вплив асиметричних шоків на економіку при використанні режиму фіксованого валютного курсу чи єдиної валюти в середині інтеграційного утворення і гнучкого обмінного курсу їхніх валют (спільної валюти) щодо третіх країн.

Відкритість економіки. Інший економічний показник, на основі якого пропонувалося визначати територіальні межі оптимальної валютної зони, був зазначений у роботі Р. Маккіннона, в якій досліджувалась роль відкритості економіки. При цьому в якості критерію відкритості використовувалося співвідношення торгових і неторгових товарів. Під терміном «оптимальна валютна зона» у роботі розумілася зона з єдиною валютою, на території якої існує загальна для всіх грошово-кредитна політика і більш гнучкий обмінний курс стосовно зовнішніх валют. Це дозволяє якнайкраще досягти наступних трьох цілей:

підтримка повної зайнятості;

підтримка рівноваги платіжного балансу;

підтримка стабільного рівня внутрішніх цін.

У випадку, коли торгівля між країнами А і В є вільною, їхні ціни будуть однаковими (конкуренція здатна вирівнювати ціни торгових товарів), а отже, зміна обмінного курсу не буде впливати на відносні ціни країни А і В. На основі цього міркування, Р.Маккіннон запропонував таке формулювання:

«Країни, які характеризуються високою торговою відкритістю і їхня міжнародна торгівля здебільшого пояснюється торгівлею одна з одною, здатні формувати оптимальну валютну зону».

Розглянемо випадок, коли дві країни А і В не мають спільної валюти, а отже, кожна з них має взаємний обмінний курс SAВ, але водночас двосторонні обмінні курси по відношенню до третіх країн – SA і SB.. Треті країни є додатковими торговими партнерами для країн А та В, причому країна А є провідним торговим партнером країни В, і навпаки. З огляду на те, що країни А і В є досить відкритими і торгівля між ними відбувається інтенсивно, то стирається відмінність між їхніми цінами на торгові товари: PASAB = РВ. Припустимо, що країна А змінює свій номінальний валютний курс до третіх країн SA. Це автоматично змінює внутрішню ціну та торгові товари країни А – PA, при тому, що рівень світової ціни залишається незмінним SAР*. Для того, щоб не виникло асиметричних цінових шоків в межах інтеграційного утворення для важливого торгового партнера країни А– країни В, остання повинна теж на таку ж величину змінити свій валютний курс до третіх країн SВ. Тоді, реальний обмінний курс обох країн щодо третіх країн буде теж однаковим: SA PA/P* = SB PB/P*. За цих умов, країнам А та В можна відмовитись від двостороннього обмінного курсу між собою і виходити на зовнішні ринки зі спільним валютним курсом щодо третіх країн.

Інша модель Р. Маккіннона вказує про недоцільність використання між країнами інтеграційного утворення гнучкого обмінного курсу з огляду на порушення стабільності внутрішніх цін. Розглядаються дві країни А і В з власною валютою, причому країна А є малою економікою у порівнянні з країною В. Усі товари в економіці поділяються на дві групи. Перша група товарів – це торгові товари (товари, що можуть експортуватися (експортуються) та імпортуються), тоді як друга – неторгові товари. Причому більшість товарів в інтеграційному утворенні складають торгові товари. Припускається, що при розгляді країни А з малою економікою ціни торгових товарів країни В не змінюються в ситуації, коли можуть змінюватись обмінний курс і ціни на торгові товари країни А. В тому випадку, коли частка торгових товарів у загальному обсязі благ, спожитих усередині країни А, велика, режим гнучкого обмінного курсу виявляється несумісним зі стабільністю внутрішніх цін в країні А.

Диверсифікованість виробництва. Асиметричні шоки виникають в країнах, які мають вузьку виробничу та торгову спеціалізацію. Країни, що мають широку товарну спеціалізацію меншою мірою підпадають під вплив змін попиту або пропозиції певної товарної групи, яка є однією з численних товарних груп у виробничій (торговій) структурі країни. Цей критерій оптимальної валютної зони запропонував відомий вчений П. Кенен.

При цьому стверджується наступне :

– досить диверсифікована економіка не є чутливою до змін в умовах торгівлі;

– в умовах падіння попиту на певний вид торгових товарів в диверсифікованій економіці не буде спостерігатися значний ріст безробіття в порівнянні з моногалузевою економікою;

– диверсифікованість економіки сприяє стабільності у процесі капіталоутворення.

П. Кенен стверджував, що країни, які є членами валютної зони, повинні мати диверсифіковану виробничу та торгову структуру і водночас їхні виробничі структури повинні бути схожими. Країнам з високодиверсифікованою економікою більш вигідно дотримуватись системи фіксованого курсу в межах валютної зони, тоді як слабко диверсифікованим національним економікам варто використовувати режим гнучкого обмінного курсу, оскільки він відіграє роль корегуючого механізму в ситуації впливу на економіку різних шоків. Тоді така валютна зона буде оптимальною.

Подібність темпів інфляції. На початку 1970-х рр. з'явилась низка праць (зокрема, праця Дж. Флемінга), де як критерій оптимальності валютної зони пропонувалося використовувати подібність темпів інфляції. Необхідно відзначити, що даний критерій розглядає проблему ОВЗ із монетарної точки зору на відміну від більш ранніх критеріїв, основу яких складали реальні характеристики економіки. При цьому Дж. Флемінг виділяв кілька умов, що сприяють встановленню схожих темпів інфляції, – наприклад, подібність політики в області зайнятості, подібність темпів економічного росту і позицій профспілок. Проблемою при забезпеченні синхронного розвитку темпів інфляції можуть стати різні циклічні фази економічної активності, а також відмінності у ситуації з платіжним балансом. Умови фіксованого обмінного курсу будуть загострювати проблему, яка описується кривою «безробіття – інфляція» Філіпса, а також проблему використання валютного механізму та регулювання номінальної процентної ставки для стабілізації платіжного балансу за умов фіксованого обмінного курсу. При цьому експансіоністські чи рестрикційні монетарні маневри здатні спричиняти розбіжності в темпах інфляції і можуть автоматично приводити до колапсу режиму фіксованого обмінного курсу. Наявність активної країни-лідера в валютній зоні у питаннях забезпечення синхронності динаміки інфляції, здатна підвищити ймовірність життєздатності системи з фіксованим режимом обмінного курсу в інтеграційному утворенні. Введення єдиної валюти між країнами інтеграційного утворення означає втрату монетарної і валютної незалежності країн-членів створеного валютного союзу і знімає проблему виникнення відмінностей у темпах інфляції.

Економічна інтеграція. Різні характеристики економічної інтеграції між країнами також розглядалися як потенційні критерії оптимальності валютної зони. Ще Р. Манделл у своїй праці (1961 р.) відзначив, що схожа структура виробництва в двох потенційних учасників валютного союзу знижує ймовірність впливу на них асиметричних шоків. У підсумку гнучкий обмінний курс у меншому ступені буде необхідний для країн зі схожою структурою виробництва з метою протидії асиметричним шокам. Дж. Інграм в якості критерію оптимальності валютної зони запропонував використовувати інтеграцію фінансових ринків і, зокрема, наявність на ринках країн довгострокових фінансових активів. Він підкреслював, що у випадку високої інтеграції фінансових ринків на території розглянутого регіону немає необхідності переходити до системи плаваючих курсів. Якщо ж міжнародна фінансова інтеграція в межах інтеграційного утворення слабка, то розходження в процентних ставках сильніше виявляється в довгостроковому періоді, що призводить до зрушення основної маси операцій на фінансовому ринку убік короткострокових активів. Зміна довгострокових процентних ставок призводить до дестабілізації міжнародних потоків капіталу, а також до асиметричних шоків на кредитному, грошовому, а потім на решта ринках і країни ставлять під сумнів систему з фіксованим режимом обмінних курсів.

Іншим показником економічної інтеграції є фіскальна інтеграція країн. Кожна країна використовує трансферні платежі для згладжування рівня безробіття між регіонами. Наслідки впливу асиметричних шоків в інтеграційному утворенні можуть бути згладжені шляхом використання подібних трансфертних платежів між країнами валютної зони. В цьому випадку слід розробити систему фіскальних трансфертів, що дозволяє перерозподіляти фінансові засоби між країнами інтеграційного утворення. Досить очевидно, що найбільш бажаною в цьому випадку стає тісна фіскальна інтеграція між регіонами валютної зони. Проте реалізація описаних механізмів пов’язана з деякими труднощами. Слід нагадати, що кожна окрема країна – учасниця валютної зони в умовах повністю фіксованого режиму обмінного курсу (або при введенні спільної валюти) не може використовувати свою незалежну грошово-кредитну політику в якості інструменту впливу на економічну активність. Фіскальна інтеграція буде означати втрату практично всіх інструментів стабілізаційної політики, що вбачається проблематичним в умовах циклічного розвитку капіталістичної економічної системи. Тому слід говорити про можливість фіскальної координації між країнами інтеграційного утворення. Отже, країни, які домовляються про здійснення взаємної фінансової компенсації внаслідок виникнення асиметричних шоків, здатні формувати оптимальну валютну зону.

Гомогенні преференції країн-членів валютної зони при стабілізації шоків. В країнах-членах валютної зони функціонують фірми, які по різному сприймають шоки економічної політики. Для одних фірм вигідні експансіоністські механізми, для інших – рестрикційні. Об’єднуючись у впливові групи фірми намагаються чинити вплив на економічну політику своїх країн, яка може мати різне спрямування та різні ефекти розвитку економік. Для запобігання цьому необхідна політична інтеграція між країнами-членами валютної зони, яка розглядається, з одного боку, в контексті різних показників економічної політики (інфляція, зайнятість, дефіцит бюджету), а з іншого – в контексті можливості досягнення компромісу у впливових бізнесових і політичних колах інтеграційного об’єднання і прийняття швидких і погоджених скоординованих рішень.

Проблема негомогенності преференцій економічних суб’єктів країн-учасниць валютної зони частково вирішується шляхом переходу до єдиної валюти і єдиного центрального банку. Групи лобістів в цьому випадку втратять вплив на національні уряди країн-учасниць, оскільки ті, у свою чергу, уже не зможуть приймати незалежні рішення в сфері валютної та монетарної політики.

Політична інтеграція також передбачає формування в суспільствах країн-членів валютної зони почуття солідарності і «спільної долі», яке повинно нівелювати націоналістичні і сепаратистські прояви, що здатні посилюватись в умовах загострення соціальних потрясінь і позицій бізнесу внаслідок координованої політики, направленої на запобігання/згладжування асиметричних шоків.

Проксі- критерії оптимальної валютної зони. До них відносяться кореляція шоків і волатильність реального обмінного курсу. Такого роду критерії засновані лише на кореляційно-регресійному параметричному аналізі та непараметричному аналізі динаміки макроекономічних індикаторів, на відміну від критеріїв, що базуються на фундаментальних характеристиках країн, які прагнуть поглиблювати економічну, зокрема валютну інтеграцію.

Наприклад, у P. Ваубель пропонує використовувати волатильність реального обмінного курсу, як показник, що визначає готовність країни вступити у валютний союз. Якщо на економіку впливає невелике число шоків, для коректування яких необхідні зміни обмінного курсу, то волатильність реального обмінного курсу буде невисокою. Для таких країн витрати відмови від гнучкості номінального обмінного курсу як інструмента стабілізації при входженні чи утворенні валютного союзу будуть мінімальні. Представлені аргументи були перевірені емпірично, зокрема, у роботі Я. фон Хагена і Р. Нюмана.

Іншим критерієм оптимальності є співвідношення між числом симетричних і асиметричних шоків. Якщо кореляція симетричних та асиметричних шоків для розглянутих країн висока, то і ті, і другі будуть впливати на економіку. Тому витрати, пов'язані з неможливістю використання незалежної грошово-кредитної політики, а також гнучкого режиму обмінного курсу для цих країн будуть меншими.

Дані критерії допомагають лише визначити перелік країн чи регіонів, готових до валютної інтеграції, але не дозволяють виділити причини існуючих розходжень для країн і, таким чином, запропонувати способи їхнього усунення. Інший аспект проблеми полягає в тому, що перераховані критерії, які засновані на історичних даних, не дозволяють оперативно враховувати можливі структурні зміни в економіках розглянутих країн, що можуть підвищити, чи навпаки, понизити необхідність валютної інтеграції для країни.

Більшість країн ЄС в 1990-х рр. відповідали критеріям торгової відкритості та диверсифікації виробництва і міжнародної торгівлі. Практично всі країни були досить відкритими, особливо ті, які мають малу економіку.

З огляду на те, що відкритість економік робить внутрішні ціни сильно залежними від змін валютного курсу, слід говорити про ентузіазм Бельгії, Ірландії, Нідерландів, Люксембургу у питаннях поглиблення валютної інтеграції та створення Європейського валютного союзу.

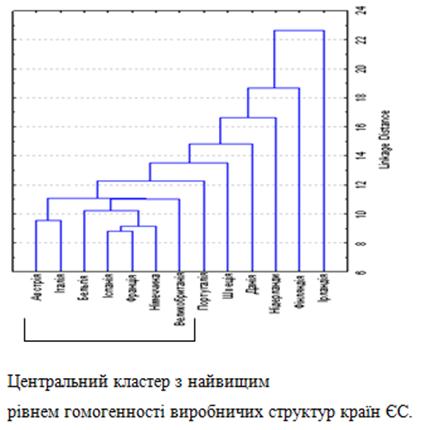

Важливим показником на час розпочатої в Європі дискусії стосовно формування оптимальної валютної зони для країн ЄС та ЄАВТ був ступінь схожості у виробничих структурах. Найбільш проблематичними країнами зі значним відхиленням від центрального масиву схожих за структурами країн вбачались Норвегія, де серед товарних груп домінували нафта та риба, а також Греція з переважанням сільськогосподарської продукції та Нідерланди як потужний виробник, експортер та споживач природного газу в ЄС. Крім того, виробнича структура Данії з добре представленими товарними групами агропромислового виробництва значно відрізнялась від капіталомісткого Центру ЄС з домінуючим хімічним, автомобільним виробництвом та електричним машинобудуванням (Німеччина, Австрія, Франція, Італія).

європейський валютний криза союз

Рис. 1. Кластерне представлення схожості виробничих структур між країнами ЄС. Розраховано автором на основі даних Євростат, 1999 р.

Такі країни як Швеція, Фінляндія та Ірландія наприкінці 1980-х рр. мали більш гомогенну із Центром структуру виробництва, але в середині 1990-х років вони розпочали структурні зміни в економіці та інтенсивно стали розвивати наукомістке виробництво, зокрема телекомунікації (Швеція та Фінляндія), комп’ютерні прилади та технології (Ірландія), які поруч із традиційними секторами з відносно нижчою технологічною місткістю почали віддаляти виробничі структури цих країн від капіталомісткого Центру.

Ступінь відмінності у торгових структурах між європейськими країнами можна представити на рисунку. У 1990-х чітко виділився центральний кластер, що відображав гомогенність товарних структур: Німеччина, Австрія, Португалія, Великобританія, Фінляндія, Швеція та Італія. Значну негомогенність з цим регіоном виявляли Данія, Греція, Ірландія, Нідерланди та Норвегія.

Центральний кластер з найвищим рівнем гомогенності торгових структур в європейському економічному просторі

Рис. 2. Кластерне представлення схожості торгових структур між країнами ЄС та ЄАВТ, 1998 р. Розраховано автором на основі даних Intracen, 1998 р.

Зрештою, осторонь процесів формування валютної зони залишилась Норвегія як країна ЄАВТ з неподібною до ЄС виробничою та торговою структурою, Швейцарія як країна, що прагне забезпечувати нейтралітет та фінансову стабільність світового господарства, Швеція (з огляду на бажання проводити незалежну монетарну політику, яка вбачалась основним важелем соціально-орієнтованої системи кейнсіанського типу та здійснення структурних змін), Великобританія (в зв’язку з тим, що вона традиційно була політичним сателітом США, які зобов’язували її спільно координувати рішення в світовому господарстві, і це не виключало виникнення асиметричних шоків для економічної системи ЄС). Данія спочатку активно взяла участь в просуванні ідеї єдиної валюти, але структурні відмінності стали потім важливим аргументом проти швидкої її інтеграції в єдиний валютний простір.

Мобільність робочої сили в ЄС є досить низькою. Впродовж 1990-х рр. 38% громадян ЄС змінили своє місце проживання. В той час, коли 21% громадян ЄС мігрували в інші регіони своєї країни, то лише 4,4% – в іншу країну ЄС. Здебільшого це відбувалось з особистих причин. Лише 5% з тих, хто мігрували в іншу країну ЄС, робили це з професійних причин. На початку 2000-х рр. потоки міграції робочої сили становили 0,3% від загальної чисельності населення ЄС. Ці факти свідчили про незадовільний стан даного критерію для формування оптимальної валютної зони. Поясненням низької мобільності робочої сили в ЄС-15 є відмінність між країнами в мові, культурі, системі добробуту, стандартах охорони здоров’я і пенсійного забезпечення. При виникненні асиметричних шоків країни ЄС не здатні сьогодні швидко подолати проблеми безробіття. Однак, для нових країн-членів ЄС схильність до міграції робочої сили в країни ЄС з вищим рівнем добробуту є вищою.

Мобільність фізичного капіталу в ЄС пов’язана, передусім, зі ступенем сумісності цього капіталу з організованим виробництвом в кожній окремій країні-члені ЄС. Вирівнювання виробничих структур, зростаюча тенденція заміщення фактору праці фактором капітал у багатьох виробничих процесах, а також тенденція до злиття і поглинання бізнесу дозволяє, не дивлячись на низькі рівні мобільності робочої сили, забезпечувати в ЄС високу мобільність капіталу. Обсяги прямих інвестицій країн ЄС в межах ЄС-регіону з середини 1980-х рр. значно переважали прямі інвестиції країн ЄС щодо третіх країн.

За критерієм фінансових трансфертів ЄС не був і не є сьогодні оптимальною валютною зоною. Бюджет ЄС становить менше ніж 2% від ВВП ЄС і перерозподіл цих незначних коштів здійснюється переважно на користь реалізації Спільної аграрної політики і структурних фондів для підтримки бідних (депресивних) регіонів, не дивлячись на те, чи вони підпадають під вплив асиметричних шоків, чи ні.

На момент завершення формування Європейського валютного союзу з меншою довірою до європейських інтеграційних структур та європейських інститутів, ніж до національних урядів ставились Швеція, Фінляндія, Великобританія, Австрія, Данія, Нідерланди. Найбільшу підтримку євроінтеграційним процесам виражали Португалія, Італія, Ірландія, Іспанія та Греція. Чітко вималювалась проблема «Північ – Південь» ЄС, де Південь бачив для себе більше вигод від європейського інтеграційного утворення. З огляду на ці тенденції, критерій політичної солідарності в ЄС слід вважати дуже хитким при поясненні оптимальності валютної зони євро.

5. Європейський валютний союз: становлення та проблеми розширення

В червні 1989 р. комітет, який очолював президент Європейської комісії Жак Делор, запропонував план поетапного створення Європейського економічного і валютного союзу. Пропозиції цього проекту лягли в основу угоди про ЄС. Валютний союз повинен був створюватись в 3 етапи. На першому етапі (який розпочався в 1990 р.) мало відбутись зближення основних макроекономічних показників і встановлення тісної координації в монетарній (грошово-кредитній) та фіскальній політиці при забезпеченні Спільного ринку з вільним рухом товарів і послуг, робочої сили та капіталу. Це передбачало реалізацію плану Вернера. Грошова політика мала бути направлена на довгостроковий період і забезпечувати стабільність цін, а отже, успіх системи фіксованого обмінного курсу. На другому етапі (перехідному етапі) для реалізації Європейського економічного і валютного союзу необхідно було створити інституційні рамкові умови, які в процесі формування союзу повинні були вдосконалюватись до початку третього кінцевого етапу. Другий етап передбачав створення Європейського центрального банку, який би функціонував поряд із національними центральними банками країн-членів ЄС до моменту входження країн до валютного союзу та введення єдиної валюти.

На третьому етапі (з 1997 по 1999 рр.) передбачалось утворити валютний союз та ввести єдину валюту для всіх країн-членів ЄВС. Європейський центральний банк повинен був стати єдиним емісійним органом в ЄВС, йому мало належати повне право встановлення і проведення грошової політики, встановлення та регулювання облікової ставки, здійснення операцій на відкритому ринку та кредитних операцій, проведення валютних інтервенцій (в умовах системи керовано-плаваючого обмінного курсу ЄВС зі США та Японією, а також щодо країн-членів ЄС, які обиратимуть валютне бюро, прив’язаний або керовано-плаваючий режим обмінного курсу відносно єдиної валюти ЄВС). Країни-учасниці ЄВС при введенні єдиної валюти повинні відмовитись від незалежної монетарної політики і незалежного контролю над пропозицією грошей.

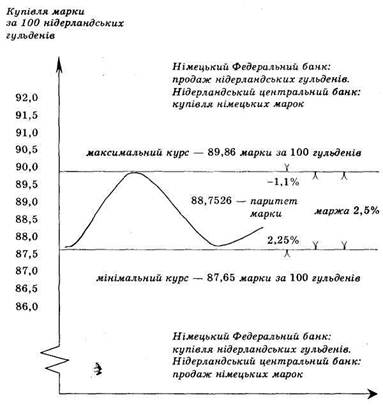

Основним кроком у реалізації плану Делора, стало підписання Маастрихтської угоди в грудні 1991 р. і її ратифікація в 1992 р. Першою країною, яка повинна була референдумом ратифікувати дану угоду, стала Данія. В результаті референдуму угода була відхилена незначною більшістю голосів. Франція, не дивлячись на результати референдуму в Данії, теж обрала аналогічну форму ратифікації угоди. Референдум у Франції забезпечив життя плану Делора. Останньою країною, яка ратифікувала угоду в 1993 р., була Німеччина. Це відбулось після рішення Конституційного Суду, яке підтвердило, що Маастрихтська угода не суперечить Конституції Німеччини. Процес ратифікації угоди співпав з глибокою кризою Європейської валютної системи 1992/1993 рр., яка могла повністю підірвати спільні домовленості країн-членів, що були досягнуті в 1991 р. Однак, міністри фінансів країн-членів ЄС домовились про розширення меж коливань валютних курсів щодо центральних паритетів в межах ЄВС і тим самим припинили кризові спекулятивні процеси, що забезпечило подальшу реалізацію формування валютного союзу.

Крім того, що в Маастрихтській угоді Європейська Співдружність отримала нову назву Європейський Союз, (що передбачало, не лише економічну інтеграцію, але і далекосяжну політичну стратегію інтеграційного утворення), Європейському парламенту було розширено повноваження, було також прийнято рішення про запровадження єдиної валюти 1 січня 1999 р.

Маастрихтська угода визначила умови, за яких країни можуть брати участь у монетарному (валютному) союзі. Ці умови названі критеріями номінальної конвергенції. Дотримання та стійкість останніх мали перевірятись Європейським центральним банком та Європейською Комісією. Цими критеріями були:

1) рівень інфляції за рік не може перевищувати 1,5% середнього рівня інфляції трьох країн-членів ЄВС, які показують найкращі показники цінової стабільності;

2) дефіцит державного бюджету не повинен перевищувати 3 % ВВП;

3) відношення державного зовнішнього боргу до ВВП не повинно перевищувати 60%;

4) довгострокова процентна ставка в останній рік перед перевіркою на стійкість критеріїв конвергенції не повинна перевищувати 2% від довгострокових процентних ставок трьох країн-членів ЄВС, які показують найкращі результати в ціновій стабільності.

На 1991 р. тільки Франція і Люксембург задовольняли всім цим критеріям. Італія з бюджетним дефіцитом в розмірі 10% ВВП і загальним розміром державного боргу, що перевищив 100% ВВП, не відповідала жодному з визначених критеріїв номінальної конвергенції.

В 1991 р. в Німеччині внаслідок об’єднання дефіцит державного бюджету збільшився до 5%. В Європейській валютній системі, де практикувались фіксовані обмінні курси з вузькими межами відхилень від центрального паритету, для об’єднаної Німеччини для розвитку східних земель не залишалось нічого іншого, ніж проводити експансіоністську фіскальну політику. Стабілізація макроекономічної системи Німеччини при зростаючих державних закупках вбачалась можливою шляхом проведення ревальвації німецької марки. Ревальвація забезпечувала ще й додатковий позитивний ефект для економіки Німеччини – притік іноземного капіталу. Однак, ці заходи імпортували рестрикційні ефекти в країни ЄВС, які погіршували реалізацію економічних орієнтирів багатьох експортоорієнтованих економік та менш розвинутих країн ЄС, що намагалися надолужити Центр, зокрема Італії, Іспанії та Португалії. В 1992 р. розгорілась криза Європейської валютної системи.

Похожие работы

... поглибленням інтеграційних процесів, посиленням валютної стабільності та введенням у готівковий і безготівковий обіг спільної для всіх країн — членів ЄВС грошової одиниці. Основою Європейської валютної системи була європейська валютна одиниця — ЕКЮ (ECU), введена в 1979 р. Емісія ЕКЮ на 25% забезпечувалася золотом, на 25% доларами США і на 50% національними валютами країн — членів ЄВС. З цією ...

... і Другої Світової війни ряд твердих іспитів, прийшов час використовувати інші основи, що забезпечують її функціонування. Розділ 2. Бреттон-Вудська валютна система У 1944 році, незадовго до закінчення Другої Світової війни, основні учасники процесу міжнародної торгівлі зустрілися на конференції в містечку Бреттон-Вудсе, штат Нью-Гемпшир, США, ...

... кредитних засобів обігу; § Уніфікація основних форм міжнародних розрахунків; § Режим світових валютних ринків та ринків золота; 2 Історичні етапи розвитку світової валютної системи Одна і та ж валютна система зі своїми стандартами не може існувати довго, так як її розвиток починає відставати від розвитку економіки. Результатом виникаючих протиріч стає криза. При кризі світової валютної ...

... р. в Австрії на 30%, у Великобританії і Фінляндії — на 19%, у Франції — на 14%. Неминучим наслідком девальвацій було зниження життєвого рівня. Форми прояву кризи Бреттонвудськой валютної системи. Þ «валютна лихоманка» — переміщення «гарячих» грошей, масовий продаж нестійких валют в очікуванні їх девальвації і скупка валют — кандидатів на ревальвацію; Þ «золота лихоманка» — втеча ...

0 комментариев