Навигация

Анализ рисков, связанных с НПФ

2.3 Анализ рисков, связанных с НПФ

Рассмотрим возможные варианты накопления денежных средств. Результаты представлены в таблицах 3,4.

На первый взгляд, система негосударственного пенсионного обеспечения через открытые фонды выписана прозрачно, и никаких рисков иметь не может – одни сплошные выгоды. Посудите сами: достоинств системы не счесть. В случае чего ваши накопленные средства передаются по наследству. Координирует деньги отнюдь не одна компания, которая теоретически может скрыться с ними в неизвестном направлении (принимают, хранят и управляют вкладами три различных компании). Помимо законодательных ограничений работы НПФ за его деятельностью тщательно следит государство в лице Национального банка Украины, Государственной комиссии по регулированию рынков финансовых услуг и Государственной комиссии по ценным бумагам. Сам НПФ также регулярно отчитывается перед контролирующими органами и раз в год публикует отчетность в СМИ.

Таблица 3 Преимущества и недостатки накопления денежных средств в банке и "под матрасом".

| Банк | Под "матрас" в валюте | ||

| + | - | + | - |

| 1. Резервный фонд банка 10 -15 % (в НБУ). Фонд гарантированных вкладов в результате банкротства max 150000 грн. | 1. Нет сложного процента прибыльности. | 1. Деньги всегда при себе. | Возможность грабежа. |

| 2. Возраст банков Украины (max) - 18 лет. | 2. Нет компенсации от инфляции. | 2. Соблазн купить что-то. | |

| 3. Контроль со стороны Государства 1 раз в год. | 3. Досрочное расторжение : - потеря %. | 3. Отсутствие прибыли. | |

| 4. Лицензия Нацбанка Украины 1 - 5 лет. | 4. Нет страховой защиты. | 4. Инфляция. | |

| 5. Прибыль: размещение средств в банке т.е. депозит : 1.10 -15 % РФ НБУ; 2. Кредит 90 - 85 % | 5. Наследники смогут забрать депозит только через 6 месяцев после смерти вкладчика. Наследниками могут быть разные или один, если есть нотариально заверенная доверенность. | 5. Необходимость откладывать | |

|

| 6. Нет налоговых льгот. | ||

Немаловажно и то, что по закону НПФ невозможно признать банкротом – даже если у него проблемы с финансами, участник не потеряет свои пенсионные сбережения. Накопления каждого участника учитываются на персонифицированном счете, фонд не может покрывать свои убытки за счет взносов. Если убытки происходят по вине администратора фонда, то по закону они покрываются из резервного фонда администратора, а в случае, если этого недостаточно - то за счет другого имущества администратора. Аналогично механизм действует и с компанией, управляющей активами НПФ. Наконец, фонд, который собирает взносы, приумножает их, чтобы обойти инфляцию различными финансовыми механизмами, и выплачивает своим участникам средства на старости лет – ограничен законом в способах приумножения. Например, НПФ не может вкладывать свои активы в банковские депозиты и сберегательные сертификаты больше, чем 40% от общего числа (при этом немаловажно, что лишь 10% от этих 40% могут лежать в одном банке). Такую же долю – и не больше – фонд может инвестировать в ипотечные ценные бумаги, в облигации и акции (ценные бумаги одного эмитента не должны составлять более 5%). Не более 10% должно приходиться на банковские металлы и не больше 20% - на ценные бумаги нерезидентов. Больше всего закон разрешил вкладывать в ценные бумаги Кабинета министров – до 50%. Все это обеспечивает НПФ некоторую надежность [10].

Таблица 4. Преимущества и недостатки накопления денежных средств государственным пенсионным фондом и страховой компанией.

| Государственный пенсионный фонд | Страховая компания | ||

| + | - | + | - |

| Гарантия получить пенсию. | 1.Неизвестно какую | 1. Возраст иностранных компаний Aliko – 90 лет, KDLife – 125 лет, PZU – 206 лет. | Необходимость ежегодно откладывать деньги. |

| 2. Отсутствие прибыли. | 2. Контроль со стороны Государства 4 раза в год + международный аудит. | ||

| 3. Не возможно завещать (в случае смерти родственники получат только две пенсии). | 3. Лицензия бессрочная. | ||

| 4. Перестрахование денег 100 % в лучших перестраховых компаниях мира. | |||

| 5. Резервный фонд страховой компании 105 %, т. е. если все клиенты компании в один момент захотят забрать деньги, то это возможно и еще 5 % останется для страховых выплат. | |||

| 6. SB (сельве-бьюлити) т. е. СК: раз компания одна моментально может вернуть деньги всем нашим клиентам от 300 до 500 %. | |||

| 7. Размещение средств Активы СК регулирует государство согласно Закона о страховании: 1) 42% в банковских драгметаллах; 2) 30% - кредиты правительства (ОВ 23 внешнего госзайма, фиксированный % ОВ 23, которые погашаются в первую очередь); 3) 10-15% - евробонды 10%; 4) депозиты в лучших банках Украины (Аваль, ОТП и др.); 5) 3-5 % акций крупных предприятий. | |||

| 8. Прибыль: сложный процент) 4% - гарантированный % по закону страховой + инвестдоход. | |||

| 9. Индексация от инфляции страховой премии и гарантированной страховой суммы. | |||

| 10. Страховая защита: - Смерть на любои году по болезни 100% ГиСС + инвестдоход; - Смерть в результате несчастного случая 200% % ГиСС + инвестдоход; - Смерть в результате ДТП – 300% ГиСС + инвестдоход; - Инвалидность 1, 2, 3 групп - 100% ГиСС + инвестдоход; 1, 2 – освобождение от проплат; - Смерть страхователя. компания оплачивает последующие страховые премии; - Выплаты в результате травм – 100% ГиСС. | |||

| 11. Наследники получают ГиСС сразу, причем эта сумма будет в несколько раз больше вложенных денег. Наследниками считаются те лица, которые записаны в страховом полисе. | |||

| 12. Налоговые льготы: ежегодный возврат 15% подоходного налога ежегодный от стоимости страхового полиса (согласно Закону Украины). | |||

Поскольку вкладывать можно почти исключительно в надежные активы, и средства должны быть диверсифицированы между разными инструментами и эмитентами, то для того, чтобы участник фонда полностью потерял свои деньги, нужно, чтобы одновременно обанкротились все эмитенты, включая государство и все банки, в которые были вложены средства. Тем не менее, полную безопасность закон не обеспечивает.

О рисках. Несмотря на диверсификацию, разрешенный для инвестиций в акции процент – до 40% - достаточно высок. Загвоздка в том, что в реалиях кризиса если стоимость акций падает, то – сразу всех. Правда, в долгосрочной перспективе возможен рост, но кто знает, что будет через 10 лет? Вот и получается, что никто не дает гарантии, что НПФ не будет в убытках из-за падения на рынке, что и создает определенный риск. Но с другой стороны, именно из первого риска и вытекает второй риск. Поскольку по прошествии 10 лет вследствие инфляции и не всегда успешных игр с ценными бумагами можно потерять значительную часть своих средств, а все потери покрываются из других прибылей, многие НПФ проводят очень консервативную стратегию инвестирования. А это, естественно, сказывается на доходности. То есть оборотная сторона медали – возможность оказаться через десять лет с обесцененной из-за инфляции суммой. Обезопасить вас от подобных рисков может лишь разумный выбор НПФ.

Что касается риска скандального исчезновения представителя компании-администратора, хранителя или управляющего активами, то из-за постоянного контроля и при условии длительной работы компании на рынке – такой риск практически сведен к нулю.

Настоящего скандала в Украине, которая совсем недавно открыла для себя возможность заботиться о старости через НПФ – пока не было. По закону выплаты фонда происходят или после достижения участником пенсионного возраста, или после признания участника инвалидом, или при критическом состоянии здоровья – онкозаболевании, инсульте и так далее; или при выезде участника за границу на постоянное место жительства. И хотя многие НПФ уже производили выплаты, массовых выплат фондом на регулярной основе по причине достижения абсолютным большинством участников пенсионного возраста пока не было. Для того чтобы система заработала на выплаты массово, нужен еще не один год – чтобы большинство участников повыходили на пенсии. Другими словами, проверить, насколько незыблемо функционирует механизм хотя бы для 90% участников – еще не удавалось. А, учитывая масштабы вложений, и, особенно, перспективность масштабов в период сплошного притока средств в фонды, эта зона особенно тщательно оберегается от любых скандалов. Даже нашумевшее в январе 2010 года исключение из Госреестра финансовых компаний негосударственного пенсионного фонда "ВСЕ", одного из крупнейших НПФ, преподносится как действия по личным мотивам руководства Госфинуслуг. Впрочем, первый исключенный принудительно, а не по собственному заявлению, фонд, может сигнализировать и о жестком контроле за НПФ с активными действиями при малейших нарушениях – а это откровенно позитивный сигнал для рынка.

Кроме вышеупомянутой первой скандальной ласточки на ниве НПФ мелькали и попытки сделать скандал из падения фондового рынка – ведь все НПФ, инвестировавшие в ценные бумаги, временно оказались в минусах. Впрочем, зависимость прибыли от капризов роста или падения акций, равно как и зависимость настроения на украинских площадках от движений на российском и американском фондовом рынке, заставляет задуматься о перспективах вложения в НПФ. Особенно настораживает пример пенсионеров США, потерявших вследствие кризисного падения рынка значительную часть прибыли своих НПФ.

Напоследок отмечу – хотя большинство КУА, предлагающих пенсионные фонды, сами в них участвуют в роли компаний, тем не менее, ни один из опрошенных финансовых экспертов, не имеющих отношения к инвестиционным компаниям, не доверил бы свои средства НПФ. Среди причин, которыми они руководствовались, стоит выделить одну: "неготовность полностью отказаться от своих денег на длительное время, лучше положить в банк на счет до востребования – и доступ свободный, и доходность выше". И вправду, для эпохи, когда средние ставки по депозитам превышают 15% такой способ заботы о будущем не менее действенный.

Рекомендации при выборе НПФ:

• наличие у компании-администратора и у компании, управляющей активами НПФ, соответствующих лицензий (лицензии на деятельность по администрированию пенсионных фондов и лицензии Госкомиссии по ценным бумагам на управление активами соответственно);

• то, кто у НПФ банк-хранитель: в нем и будут лежать ваши средства в виде ЦБ, и именно он будет обязан контролировать их целевое использование;

• компанию по управлению активами, которая будет инвестировать ваши средства, чтобы защитить от инфляции – в особенности на авторитетность, длительность работы и успешность ее деятельности на рынке, в том числе в кризис;

• на то, как именно КУА диверсифицирует активы в портфеле НПФ – хотя закон и ограничивает возможности таких инвестиций в целом, но конкретные эмитенты акций, облигаций, конкретные объекты недвижимости, банки и так далее выбирает все же компания. Не все компании уделяют надлежащее внимание доходности своих активов;

• успешность НПФ, которую можно посмотреть по годовой отчетности – она должна регулярно публиковаться в СМИ. При этом не забудьте о том, что НПФ – дело долгосрочное, поэтому результаты одного года ничего не означают – нужно отследить успешность фонда в течение длительного времени;

• на наличие и размер резервного фонда администратора и управляющего активами НПФ. Лучше, если резервный фонд составляет не менее 5% от резерва покрытия пенсионных обязательств.

Заключение

В Украине институт негосударственного пенсионного страхования только начинает проходить этапы своего развития. В основном это представители западных компаний, которые у себя на Родине работают уже много лет. Принципы работы НПФ более эффективные, чем у ГПФ. Об этом свидетельствуют годы практики зарубежных организаций такого рода. В Украине процесс развития этого направления тормозиться из-за нежелания государства терять часть денег в виде пенсионных отчислений, а также низкой степени доверия граждан страховым компаниям, что в свою очередь связано с нестабильностью в государстве, а также недоверию правительству. В Украине альтернативой НПФ страховщики предлагают "страхование жизни + дожитие", так как окончательная законодательная база не готова. Ситуация измениться с проведением пенсионной реформы.

Преимуществами НПФ являются то, что деньги, накопленные участником негосударственного пенсионного фонда, являются его собственностью и подлежат наследованию, так же участник сам определяет возраст, с которого пойдут выплаты и суммы выплат, дополнительные виды страхования, для предпринимателей взносы на пенсионное страхование в НПФ относят на валовые расходы, и многое другое.

Не смотря на большое количество преимуществ негосударственного пенсионного страхования в реалиях нашей нестабильной страны неизвестно, что будет с законодательной базой к моменту достижения пенсионного возраста, выполнит ли государство свои обязательства если страховая компания будет не в состоянии, слишком свежи раны финансовых пирамид и советских сберегательных касс.

Список литературы

1. Закон України "Про загальнообов’язкове державне пенсiйне страхування" вiд 26.06.1997 р. № 400/97-ВР - Відомості Верховної Ради, 1997, № 37

2. Закон України "Про загальнообов’язкове державне соцiальне пенсiйне страхування на випадок безробiття" вiд 02.03.2000 р. № 1533-III - Відомості Верховної Ради, 2000, № 22

3. Закон Украины "О государственном регулировании рынка ценных бумаг в Украине". – Голос Украины, 26.11.1996.

4. Закон Украины "О национальной депозитарной системе и особенностях электронного обращения ценных бумаг в Украине" от 10.12.1997.

5. Закон Украины "О ценных бумагах и фондовой бирже" с изменениями от 09.07.96 г. – Урядовий кур’єр, 18.10.1997.

6. Базилевич В.Д. Страховий ринок Українни. – К.: КОО т-ва "Знання", 1998.

7. Базилевич В.Д., Базилевич К.С. Страхова справа. - К.: Знання, 2002

8. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2001

9. Ван Хорп Дж.К. Основы управления финансами. – М: Финансы и статистика, 1997

10. Василик О.Д Державнi фiнанси Украiни: Навч. Посiбник. – К.: Вища школа, 1997

11. Залетов А.Н. Страхование в Украине. – К.: Международная агенция "BeeZone", 2002.

12. Страхование в Украине / Сборник нормативных, методических и информационных материалов / Сост. В.И.Антипов, И.И.Сахар. – К.: Правові джерела, 1996

13. Страховий та інвестиційний менеджмент: Підручник /Під ред. В.Г.Федоренка. – К.: МАУП, 2002.

14. Страхування: Підручник / Керівник авт. колективу і наук. ред. С.С.Осадець. – Вид. 2-ге., перероб. і доп. – К.: КНЕУ, 2002.

15. Материалы предоставленные "РZU Украина", 2010 г.

16. Материалы с официального сайта Пенсионного фонда Украины www.pfu.com.ua

Похожие работы

... и ликвидации фонда. Обязательными требованиями к Уставу фонда являются следующие положения: в соответствии с Указом Президента Российской Федерации от 16 сентября 1992 г. N 1077 негосударственные пенсионные фонды и их органы не вправе заниматься коммерческой деятельностью. Размещение их активов осуществляют специализированные компании по управлению активами фондов, взаимоотношения которых с ...

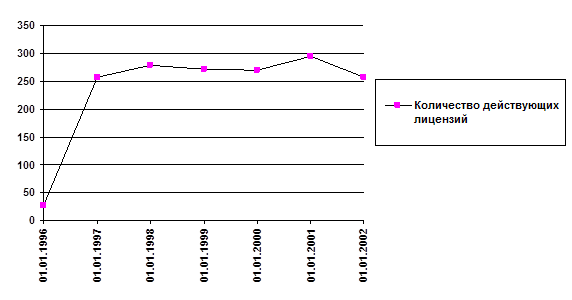

... добровольного пенсионного обеспечения должно опираться, прежде всего, на развитие и повышение финансовой надежности действующей системы негосударственных пенсионных фондов. 2. Состояние системы НПФ Система негосударственных пенсионных фондов, действующая в Российской Федерации в настоящее время, представлена 263 фондами, имеющими лицензию Инспекции негосударственных пенсионных фондов при ...

... с выбранным НПФ. Средства пенсионных накоплений застрахованных лиц будут находиться в зависимости от их волеизъявления либо 1) в государственной управляющей компании, 2) либо в доверительном управлении управляющей, 3) либо в негосударственном пенсионном фонде до момента получения нового заявления застрахованного лица. В соответствии с Федеральным законом от 24.07.2002 №111-ФЗ «Об инвестировании ...

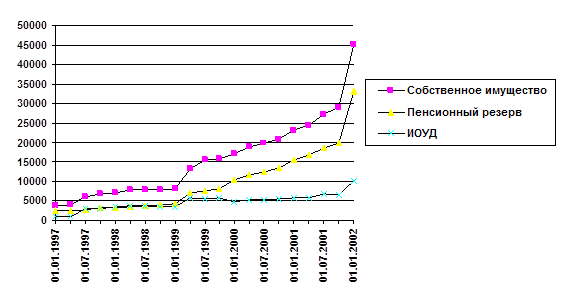

... накоплений НПФ (млрд. руб.) - - 2,0 10,0 26,8 Суммарные размеры собственного имущества НПФ (млрд. руб.) 125,6 215,8 344,3 514,8 603,1 3 РОЛЬ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ В СОВРЕМЕННОЙ ПЕНСИОННОЙ СИСТЕМЕ РОССИ Сентябрь 1992г. считается месяцем создания системы негосударственного пенсионного обеспечения — 16.09.1992 г. Президент Российской Федерации подписал Указ № 1077 «О ...

0 комментариев