Навигация

Банк постачальника повідомляє банк покупця про проведений платіж

6. Банк постачальника повідомляє банк покупця про проведений платіж.

7. Банк покупця-платника, одержавши повідомлення, списує суму акредитива на зменшення позабалансового рахунку № 9802 “Акредитиви до оплати”.

У випадку відкриття непокритого акредитива (про це у заяві в рядку “вид акредитива” повинен бути додатковий запис “гарантований) банк-емітент (банк покупця) враховує це за дебетом позабалансового рахунку №9122 “Непокриті акредитиви”. Банк постачальника, одержавши про це повідомлення, враховує такий акредитив за дебетом позабалансового рахунку № 9802 “Акредитиви до оплати”, окремо від депонованих.

Надалі, після відвантаження постачальником продукції, товару, робіт, послуг і подання відвантажуваних документів своєму банку-виконавцю, здійснюються облікові операції оплати і перерахування коштів за методикою і послідовністю, як і при розрахунках покритими акредитивами, з депонуванням коштів покупця в банку-емітенті, що було розглянуто вище.

При неподанні гарантованого доручення до сплати протягом одного місяця з дня його виписування сума цього доручення перераховується з кредиту рахунку № 2602 на дебет балансового рахунку № 2909 “Інша кредиторська заборгованість за операціями з клієнтами” і далі, після закінчення терміну позовної давності, банк вчинює з нею згідно з чинним законодавством України.

4. Пояснити первинні документи щодо оформлення операцій з відкриття кредитної лінії клієнту

акредитив облік кредитний лінія

1. Заявка на отримання кредиту за формою, визначеною банком.

2. Анкета позичальника (стислі відомості про позичальника) за формою, визначеною банком.

3. Копії установчих документів, а також інші документи, що підтверджують правоздатність (для юридичних осіб) і дієздатність (для фізичних осіб) клієнта.

4. Копія Статуту.

5. Копія свідоцтва про реєстрацію (перереєстрацію).

6. Копії ліцензій, передбачених законодавством.

7. Техніко-економічне обґрунтування одержання кредиту з розрахунком строку окупності та рентабельності об'єкта кредитування із зазначенням:

- спрямування позичкових коштів;

- розрахунку затрат та надходжень на весь термін користування позикою.

8. Копії контрактів, угод та інших документів, що стосуються кредиту: угоди на придбання та реалізацію товарно-матеріальних цінностей, послуг, виконання робіт та ін., накладні, митні декларації тощо.

9. Завірений податковою адміністрацією бухгалтерський баланс, звіт про фінансові результати та їх використання на останню звітну дату, а також річні баланси за весь період діяльності фірми, при необхідності - розшифровка окремих статей балансу.

10. Документи, що стосуються забезпечення кредиту:

- застава майна - опис закладеного майна, угоди на придбання заставлених товарно-матеріальних цінностей, накладні та інші документи, що підтверджують право власності (техпаспорти, техталони - у разі застави транспортних засобів);

- застава нерухомості -довідка-характеристика з Бюро технічної інвентаризації, довідка з міської нотаріальної контори, угода купівлі-продажу (передачі, дарування) чи свідоцтво про приватизацію;

- гарантія (поручительство) - угода гарантії (поручительства), а також документи по гаранту, зазначені у пп. З-5, 9, 11-12;

- страхування - страховий поліс, угода страхування, умови страхування, а також документи по страховій компанії, перераховані у пп.9, 11, 12.

11. Довідка з обслуговуючого банку про наявність рахунків позичальника, наявність/відсутність заборгованості за кредитами та картотекою № 2.

12. Відомості за кредитами, отриманими в інших банках.

До документів, перерахованих у пп. 3 - 5, 8, долучаються також оригінали для звіряння.

У разі необхідності позичальник подає (до ухвалення рішення про надання кредиту або в процесі подальшого контролю) внутрішні фінансові та управлінські звіти, звіт про рух касових надходжень, дані про дебіторську та кредиторську заборгованість, податкові та митні декларації, документи про оренду приміщень та ін.

5. Задача

1. На початку року банк залучив короткостроковий вклад банку «Альфа» в розмірі 2 млн. грн. строком на 4 місяці за ставкою 18 % річних. Нарахування процентів за депозитом проводиться наприкінці кожного місяця. Наприкінці строку суму депозиту та проценти за ним перераховано банку «Альфа».

Визначити суму щомісяця нараховуваних процентних витрат за депозитом. Відобразити бухгалтерськими проведеннями залучення депозиту, суму щомісячного нарахування процентних витрат за депозитом та суму повернення депозиту і процентів за ним.

Виконання

1. Залучення вкладу банку від банку «Альфа» на суму 2млн. грн.:

Дебет рахунка 2600 АП «Поточний рахунок;

Кредит рахунка 2610 П «Короткострокові вклади».

2. Нарахування процентів щомісяця:

2 000 000 ´ 30 / 365 ´ 0,18 = 29 589,04 грн.:

Дебет рахунка 7021 АП «Процентні витрати за строковими коштами»;

Кредит рахунка 2618 П «Нараховані витрати за строковими коштами»;

3. Сплата процентів депоненту на суму:

29 589,04 х 4 = 118 356,16 грн.

Дебет рахунка 2618 П «Нараховані витрати за строковими коштами суб’єктів господарювання»;

Кредит рахунка 2600 АП «Кошти на вимогу».

4. Повернення депозиту:

Дебет рахунка 2610 П «Короткострокові вклади»

Кредит рахунка 2600 АП «Поточний рахунок»

6. Складіть бухгалтерські проводки за операціями:

- видано готівки за грошовим чеком:

Д-т 2600 К-т 1200

- переказ (поповнення) коштів на картрахунки в банку-емітенті:

Д-т 2600 К-т 2625

- зараховано інкасовану грошову виручку після пере рахування:

Д-т 1007 К-т 1002

Список використаної літератури

1. Голов С.Ф., Єфіменко В.І. Фінансовий та управлінський облік. - Київ: ТзОВ Автоінтерсервіс, 1996.

2. Заруба О.Д. Банківський менеджмент та аудит. - Київ: Лібра, 1996.

3. Облік та аудиту комерційних банках / А.М. Герасимович, Т.В. Кривов'яз, О.А. Мазур та ін.; За ред. д-ра екон. наук, проф. А.М. Герасимовича.-Львів: Видавництво “Фенікс”, 1999. – 512 с.

Похожие работы

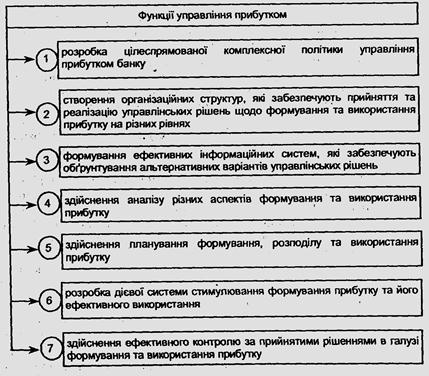

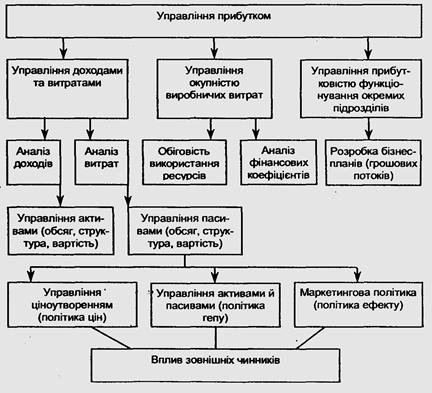

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

... ВАТ "Кредобанк". Завдання відділу маркетингу визначені у Положенні про організацію Головного Банку ВАТ "Кредобанк". Департамент Маркетингу є структурним підрозділом Головного Банку ВАТ "Кредобанк". Організаційне положення Департаменту визначає організаційну структуру Департаменту, завдання його внутрішніх структурних підрозділів, функціональні посадові обов'язки, організацію системи внутрішнього ...

... ів і співробітників банку. 4. Характеристика зовнішньоекономічної діяльності підприємства 4.1 Основні умови та порядок здійснення міжнародних розрахунків Міжнародні розрахунки здійснюються безготівковим способом через уповноваженні банки, які організують ці розрахунки, кредитують відповідних клієнтів і надають їм гарантії. Державне регулювання операцій із міжнародних розрахунків за ...

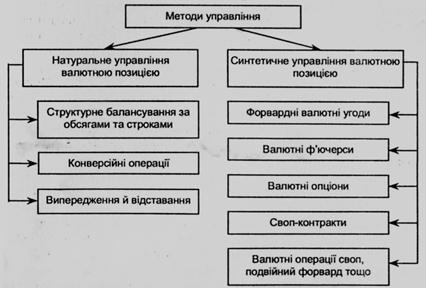

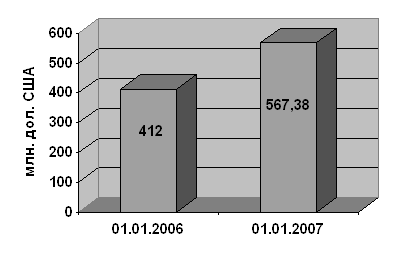

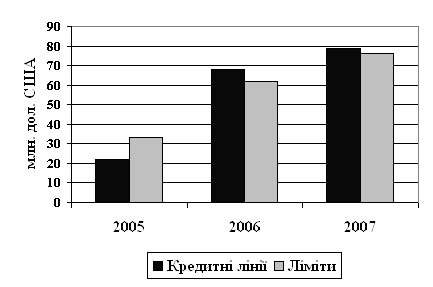

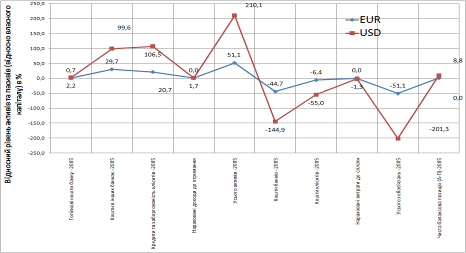

... валютні кошти ВАТ «Райффайзен банк Аваль» використовує повністю для кредитування клієнтів, одночасно використовуючи для кредитування частину коштів, запозичених в інших банках. Як показав аналіз стану, структури та динаміки розвитку валютних операцій в ВАТ «Райффайзен Банк Аваль» у 2006 - 2008 роках: 1. На кінець 2006 року: USD – долар США а) валютні кредити, надані клієнтам (частка 106,5% від ...

0 комментариев