Навигация

Переказ іноземної валюти за рахунок особистих коштів громадян

75. Переказ іноземної валюти за рахунок особистих коштів громадян

З метою забезпечення майнових прав громадян щодо розпорядження власними коштами встановлюються правила які регулюють перекази за поточними валютними неторговельними операціями, що здійснюються за дорученням і на користь фізичних осіб, а саме:

- порядок здійснення уповноваженими банками, небанківськими фінансовими установами та національним оператором поштового зв'язку (далі - банки) переказів за дорученням фізичних осіб - резидентів і нерезидентів (далі - перекази) за межі України та в межах України;

- порядок виплати банками переказів із-за кордону та в межах України фізичним особам - резидентам і нерезидентам. [9]

Правила не поширюються на перекази, що пов'язані з підприємницькою та інвестиційною діяльністю фізичних осіб.

До переказів фізичних осіб за поточними валютними неторговельними операціями належать такі:

1. На оплату витрат іноземним судовим, слідчим, нотаріальним та іншим повноважним органам (у тому числі сплата податків, зборів інших обов'язкових платежів), витрат іноземних адвокатів у разі порушення справ за кордоном, у яких позивачем або відповідачем є фізична особа;

2. На оплату витрат на лікування в медичних закладах іншої держави, а також на оплату витрат на транспортування хворих;

3. На оплату витрат на навчання і стажування в навчальних закладах іншої держави, витрат на проведення тестів, іспитів тощо;

4. На оплату участі в міжнародних симпозіумах, семінарах, конференціях, конгресах, виставках, ярмарках, культурних і спортивних заходах, а також інших міжнародних зустрічах, що відбуваються на територіях іноземних країн;

5. На оплату витрат на придбання літератури та передплатних видань, що видаються за кордоном;

6. На оплату зборів (мита) за дії, пов'язані з охороною прав на об'єкти інтелектуальної власності, уключаючи оплату послуг, які надаються патентними відомствами інших країн, і послуг патентних повірених за кордоном;

7. На оплату витрат, пов'язаних зі смертю громадян за кордоном (транспортні витрати і витрати на поховання);

8. На оплату послуг за договорами (страховими полісами, свідоцтвами, сертифікатами) страхування життя, укладеними з нерезидентами, за наявності індивідуальної ліцензії Національного банку України, отриманої в порядку, визначеному Національним банком;

9. На оплату продукції, робіт, послуг, прав інтелектуальної власності, що набуваються в нерезидентів за кордоном для власного споживання;

10. На оплату вступних, членських внесків до міжнародних організацій;

11. Платежі у зв'язку з прийняттям спадщини;

12. У разі виїзду за кордон на постійне місце проживання;

13. З оплати праці, стипендій, пенсій, аліментів, державної допомоги, матеріальної допомоги, допомоги родичів, благодійної та гуманітарної допомоги, виплат і компенсацій, уключаючи виплати з відшкодування шкоди, заподіяної робітникам унаслідок каліцтва, професійного захворювання або іншого ушкодження здоров'я, що пов'язані з виконанням ними трудових обов'язків, жертвам політичних репресій, жертвам нацистських переслідувань, членам їх родин і спадкоємцям, відшкодування за страховими випадками, премій, призів, успадкованих коштів, коштів за договорами дарування, коштів, заощаджених на рахунках, і прибутків за ними;

14. З оплати авторських гонорарів, премій, призів та інших виплат за використання об'єктів права інтелектуальної власності фізичних осіб;

15. На підставі вироків, рішень, ухвал і постанов судових, слідчих та інших правоохоронних органів.

Фізична особа для здійснення переказу має подати до банку такі документи:

- платіжне доручення або заяву на переказ готівки, або документ відповідної платіжної системи на відправлення переказу;

- паспорт або документ, що його замінює;

- документи, що підтверджують наявність підстав для здійснення переказу за межі України.

Підтвердними документами для фізичних осіб - резидентів є договори (контракти), рахунки-фактури, листи-розрахунки чи листи-повідомлення юридичних осіб - нерезидентів, повноважних органів іноземних країн, листи адвокатів чи нотаріусів іноземних країн, позовні заяви, запрошення (виклики), документи про родинні стосунки та інші підтвердні документи, що використовуються в міжнародній практиці. Підтвердні документи (крім документів про родинні стосунки) повинні містити такі реквізити: повну назву і місцезнаходження отримувача, назву банку та реквізити рахунку, на який здійснюється переказ, назву валюти, суму до сплати, призначення платежу.

Для фізичних осіб - нерезидентів підтвердними документами є документи, що підтверджують джерела походження готівки.

Не допускається подання підтвердних документів, роздрукованих з мережі Інтернет.

Офіційні документи, які були видані на території іноземної держави, мають бути легалізовані в установленому порядку, якщо міжнародними договорами, у яких бере участь Україна, не передбачено інше.

Під час здійснення переказів фізичними особами - резидентами і нерезидентами на оригіналах підтвердних документів робиться відмітка банку, яка має містити дату здійснення переказу, суму перерахованої іноземної валюти і засвідчуватися підписом відповідального працівника валютного підрозділу та відбитком його особистого штампа або штампа цього підрозділу, або печатки банку. Копії з оригіналів документів, на яких зроблена зазначена відмітка, а також копії документів про родинні стосунки зберігаються в документах дня.

Для отримання переказу фізична особа має подати до банку такі документи:

- заяву на видачу готівки або документ, установлений відповідною платіжною системою на одержання переказу;

- паспорт або документ, що його замінює.

Документи на здійснення чи отримання переказу мають містити обов'язкові реквізити, передбачені вимогами нормативно-правового акта Національного банку, який регулює порядок оформлення касових документів.

Якщо виплата переказу, що надійшов в іноземній валюті, здійснюється на бажання клієнта (на підставі його заяви) у гривнях, банк здійснює перерахування іноземної валюти в гривні за курсом банку, що діє на час здійснення операції.

Переказ фізичною особою - резидентом і нерезидентом у межах України іноземної валюти на поточний рахунок в іноземній валюті чи з поточного рахунку в іноземній валюті та переказ нерезидентом національної валюти на поточний рахунок у національній валюті чи з поточного рахунку в національній валюті здійснюються згідно з режимом цих рахунків, передбаченим нормативно-правовим актом Національного банку, що встановлює порядок використання рахунків.

Переказ без відкриття рахунку в межах України для виплати його готівкою без зарахування на поточний рахунок за дорученням фізичної особи - резидента і нерезидента здійснюється банком виключно в національній валюті.

Комісійна винагорода за відправлення та виплату переказу стягується виключно в гривнях.

Перекази іноземної валюти за межі України та в Україну за дорученням і на користь фізичних осіб

Відповідно до вимог цих правил фізичні особи - резиденти можуть здійснювати за межі України перекази іноземної валюти:

1. у сумі, що в еквіваленті не перевищує 15 000 гривень в один операційний (робочий) день, - з поточного рахунку в іноземній валюті або без його відкриття (на бажання клієнта) без підтвердних документів;

2. у сумі, що в еквіваленті перевищує 15 000 гривень в один операційний день, - виключно з поточного рахунку в іноземній валюті на підставі підтвердних документів.

У разі виїзду за кордон на постійне місце проживання громадяни можуть здійснювати за межі України перекази іноземної валюти з власних поточних рахунків без обмеження суми. Підставою для зазначених переказів є пред'явлення паспорта громадянина України для виїзду за кордон (для осіб без громадянства - документа, що посвідчує особу) з відміткою про виїзд на постійне місце проживання із зазначенням країни виїзду. Копії сторінок паспорта або документа, що посвідчує особу, де зазначені прізвище, ім'я, по батькові (за наявності) та відмітка про виїзд на постійне місце проживання, зберігаються в документах дня банку.

Фізичним особам - нерезидентам дозволяється без відкриття поточних рахунків в іноземній валюті переказувати за межі України суму, що не перевищує в еквіваленті 15 000 гривень в один (робочий) день, на підставі документів, що підтверджують джерела походження іноземної валюти.

Перекази в іноземній валюті за межі України з поточних рахунків фізичних осіб - нерезидентів здійснюються без обмеження суми.

Зарахування на поточні рахунки фізичних осіб - резидентів і нерезидентів переказів із-за кордону та подальша їх виплата з цих рахунків здійснюються без обмеження суми.

Іноземна валюта, переказана з-за кордону на користь фізичної особи - резидента і нерезидента для виплати готівкою без відкриття рахунку, може бути виплачена одержувачу в один операційний (робочий) день у сумі, що не перевищує в еквіваленті 50 000 гривень. Якщо сума переказу, що надійшов в один операційний день, перевищує в еквіваленті 50 000 гривень, то банк такий переказ у повній сумі зараховує на поточний рахунок в іноземній валюті отримувача. [12]

Практичне завдання 25.

23.04.ХХ року до АКБ “Академічний” звернулася Бабак Анастасія Федорівна, 43 роки, з метою відкриття вкладного (депозитного) рахунку в золоті. Бабак А.Ф. рахунків в даномі банку не має.

1. Що є об’єктом залучення на вкладні (депозитні) рахунки банків України?

2. Які вимоги висуваються до банків, які можуть відкривати вкладні (депозитні) рахунки в банківських металах?

3. В якій формі відбувається повернення коштів з вкладного (депозитного) рахунку та відповідна плата за користування коштами?

4. Порівняйте даний вид вкладу з вкладами у національній та іноземних валютах І групи Класифікатора іноземних валют з точки зору ризиковості для банку.

Розв’язок

1. Об'єктом депозитних операцій є внески (у даному випадку – золото), які на певний час залучаються на депозитні рахунки в банк.

2. На підставі банківської ліцензії банки мають право приймати вклади (депозити) від юридичних і фізичних осіб в банківських металах. Національний банк України встановлює порядок надання банкам дозволу на здійснення цих операцій. Дозвіл надається, якщо:

· рівень регулятивного капіталу банку відповідає вимогам Національного банку України, що підтверджується незалежним аудитором;

· банк не є об'єктом застосування заходів впливу;

· банком подано план, за яким він буде здійснювати таку діяльність, і цей план схвалений Національним банком України;

· Національний банк України дійшов висновку, що банк має достатні фінансові можливості і відповідних спеціалістів для здійснення такої діяльності.

3. Відсотки за депозитним вкладом в банківських металах виплачуються наприкінці терміну, який зазначений в угоді (від 1 до 1,5 років). Виплати за золотим депозитом виплачуються двома способами: а) в золоті; б) в національній валюті. Все залежить від умов банка. Як правило, більшість фінансово-кредитних установ видають основний вклад золотом, а відсотки перераховують в національній валюті за курсом Центрального банку на момент закінчення терміну дії угоди.

4. Депозитний ризик банку — це міра (ступінь) невизначеності щодо можливості переведення розрахункового або поточного рахунку до іншого банку чи дострокового вилучення вкладу.

Рівень ризику депозитних операцій залежить від строку залучення ресурсів; вартості залучених депозитів; валюти, у якій номіновано депозити; економічного змісту та характеру депозитів; форми визначення власника депозитів; форми грошового обігу; способу юридичного оформлення зобов’язань за депозитами; категорії вкладників тощо.

Щодо методів зниження депозитного ризику, то найефективнішими з них є диверсифікація вкладників та лімітування, тобто встановлення граничної суми вкладу. Виходячи з цього депозитний рахунок у банківських металах – це найменш ризикована для банку форма залучення ресурсів, тому що:

по-перше, процентні ставки по металевих депозитах набагато нижчі, ніж середні ставки по гривневих та валютних внесках (зазвичай коливаються в діапазоні 1-5% річних);

по-друге, практично всі такі внески є довгостроковими, тобто їх можна відкрити не менше ніж на один рік. Тоді як грошові внески дуже часто відкриваються на 1, 3 і 6 місяців;

по-третє, банки встановлюють високий мінімально можливий розмір металевого внеску;

по-четверте, при достроковому вилученні металевого внеску ставка буде перерахована більш жорстко, ніж по звичайних строкових вкладах.

Розрахункові завдання:

Завдання 1.

АКБ “Академічний” має потребу у довгострокових ресурсах для проведення кредитування.

Яку суму та під який максимально можливий відсоток необхідно залучити банку кошти з депозитного джерела для ефективного їх розміщення за наявності наступних даних:

| Потреба в ресурсах, тис. Грн. | Рівень ризиковості кредитної операції | Максимально можлива ставка по кредиту, % | Вид ресурсу для залучення | Норма обов’язкового резервування, % | Операційні витрати банку, пов’язані с наданням та обслуговуванням кредитів, % | Маржа прибутку, % | Облікова ставка НБУ, % | |

| Кошти ФО | Кошти ЮО | |||||||

| 550000 | Стандартна | 35 | Кошти ФО | 2,0 | 3,5 | 5 | 6 | 11 |

Рішення

1. Визначимо суму, яку необхідно залучити банку кошти з депозитного джерела.

У розрахунках виходимо з того, необхідності урахування норми обов’язкового резервування. За даними завдання для залучення ресурсу обрано кошти ФО, за якими норма обов’язкового резервування складає 2%.

Отже, для видачі кредиту у 550000 тис. грн. необхідно залучити:

550000+2%=561000 (тис. грн.)

Похожие работы

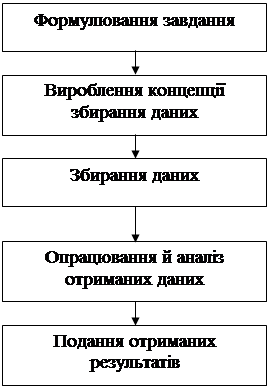

... -споживач (рис.1.1). Рисунок 1.1 - Основні етапи маркетингової роботи Першим, вихідним моментом, обов'язковим для функціонування ринку, є наявність клієнта з його потребами і продукту (послуги), властивості якого дають змогу їх задовольняти. Це необхідна умова комерційного контакту. Дослідження клієнтів містить: - дослідження і сеґментування клієнтури (ринку); - дослідження потреб; - ...

... Однією з причин виникнення кризової ситуації на багатьох українських підприємствах є низький рівень менеджменту. Саме некваліфіковані та помилкові дії керівництва привели велику кількість суб’єктів господарювання на межу банкрутства. Істотним фактором, який зумовлює прийняття неправильних управлінських рішень, є відсутність на вітчизняних підприємствах ефективної системи контролінгу. Поняття « ...

... чіткої визначеності щодо прав власності на фінансові ресурси і встановлення оптимальних напрямів їх розміщення та відповідальності за використання залучених ресурсів. 2. Принцип самоокупності означає, що фінансова діяльність підприємства засновується на такому вкладанні коштів, яке обов'язково має окупитись. 3. Прибутковість означає, що отримані доходи мають не тільки покрити проведені витрати, а ...

... об’єкту зонування: · локальні (створені нга основі виликих підприємств, транспортних вузлів); · комплексні (значні за розміром територіальні утворення, які виконують значні функції. 3) За функціональною орієнтацією: · зовнішньоторгівельні; · торгівельно-виробничі; · науково-технічні; · туристично- рекреаційні · ...

0 комментариев