Навигация

Основы инвестиционной деятельности

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Государственное образовательное учреждение

Высшего профессионального образования

Всероссийский заочный финансово-экономический институт

Контрольная работа

по дисциплине "Инвестиции"

Содержание

Задача 1

Задача 2

Задача 3

Задача 1

Предприятие "Д" рассматривает проект по запуску новой производственной линии, которую планируется установить в неиспользуемом в настоящее время здании и эксплуатировать на протяжении пяти лет. На реконструкцию здания в прошлом году было истрачено 100 тыс руб. Имеется возможность сдать неиспользуемое помещение в аренду на 6 лет с ежегодной платой 20 тыс руб.

Стоимость оборудования равна 250 тыс руб., доставка оценивается в 10 тыс руб., монтаж и установка в 6000 руб. Полезный срок оборудования – 5 лет. Предполагается, что оно может быть продано в конце 4-го года за 25 тыс руб. потребуются также дополнительные товарно-материальные запасы в объеме 25 тыс руб.. в связи с чем кредиторская задолженность увеличится на 5000 руб.

Ожидается, что в результате запуска новой линии выручка от реализации составит 200 тыс руб ежегодно. Переменные и постоянные затраты в каждом году определены в объеме 55 тыс руб и 20 тыс руб соответственно.

Стоимость капитала для предприятия равна 12%, ставка налога на прибыль – 20%.

1. Разработайте план движения денежных потоков и осуществите оценку экономической эффективности проекта.

2. Предположим, что проект будет осуществляться только 5 лет, после чего оборудование будет продано за 50 тыс руб. будет ли эффективным данный проект для предприятия?

Решение:

1. Кредиторская задолженность предприятия является отвлечением денежных средств. Поэтому величину, необходимую для увеличения товарно-материальных запасов, уменьшаем на сумму кредиторской задолженности: п.1.2 = 25000 – 5000 = 20000

Определим сумму ежегодных амортизационных отчислений:

Ан.о.= 1.1/ 5 = 266 000/5=53 200 (рублей)

Коэффициент дисконтирования:

; r=0,12

; r=0,12

Полная оценка денежного потока по периодам приведена в таблице 1.

Таблица 1

| Выплаты и поступления, тыс. руб. | Периоды | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| 1. Инвестиционная деятельность | ||||||

| 1.1 Покупка нового оборудования (доставка, установка) | 266 000 | |||||

| 1.2 Увеличение оборотных средств | 20 000 | |||||

| 2. Операционная деятельность | ||||||

| 2.1 Выручка от реализации Rt | 200 000 | 200 000 | 200 000 | 200 000 | 200 000 | |

| 2.2 Переменные затраты VCt | 55 000 | 55 000 | 55 000 | 55 000 | 55 000 | |

| 2.3 Постоянные затраты FCt | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 | |

| 2.4 Амортизация Aн.о | 53 200 | 53 200 | 53 200 | 53 200 | 53 200 | |

| 2.5 Аренда | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 | |

| 2.6 Прибыль до налогообложения (п.2.1-п.2.2-п.2.3-п.2.4.+п.2.5) | 91800 | 91800 | 91800 | 91800 | 91800 | |

| 2.7 Налог на прибыль (п.2.6*0,2) | 18 360 | 18 360 | 18 360 | 18 360 | 18 360 | |

| 2.8 Чистый операционный доход (п.2.6-п.2.7) | 73 440 | 73 440 | 73 440 | 73 440 | 73 440 | |

| 2.9 Ликвидационная стоимость оборудования | 25 000 | |||||

| 3. Финансовая деятельность | ||||||

| 3.1 Начальные капиталовложения (чистые инвестиции) I0 (п.1.1+п.1.2) | 286 000 | |||||

| 3.2 Операционный денежный поток (п.2.4+п.2.8) | 126 640 | 126 640 | 126 640 | 126 640 | 126 640 | |

| 3.3 Ликвидационный денежный поток (п.2.9) | 25 000 | |||||

| 3.4 Чистый денежный поток (п.3.2+п.3.3-п.3.1) | -286 000 | 126 640 | 126 640 | 126 640 | 126 640 | 151 640 |

| 3.5 Коэффициент дисконтирования | 1 | 0,8929 | 0,7972 | 0,7118 | 0,6355 | 0,5674 |

| 3.6 Дисконтированный денежный поток (п.3.4*п.3.5) | -286 000 | 113 076,85 | 100 957,40 | 90 142,35 | 80 479,72 | 86 040,54 |

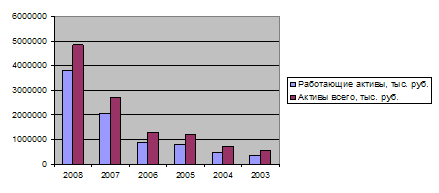

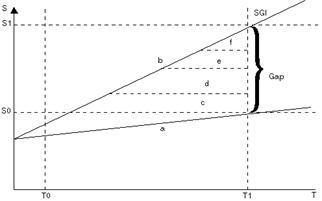

| 3.7 Сальдо дисконтированного денежного потока (с нарастающим итогом) | -172 923,15 | -71 965,75 | 18 176,60 | 98 656,32 | 184 696,86 | |

![]()

NPV > 0, проект принимается.

![]() рублей

рублей

PI > 0, проект принимается.

Для расчета IRR(внутренней нормы доходности) и MIRR(модифицированной нормы доходности) воспользуемся функциями MS Excel (табл.2).

Таблица 2

| IRR = | =ВСД(значения; [предположение]) |

| MIRR = | =МВСД(значения; ставка_финанс; ставка_реинвест) |

IRR=29%; IRR>r, проект принимается.

MIRR=22%; MIRR>r, проект принимается.

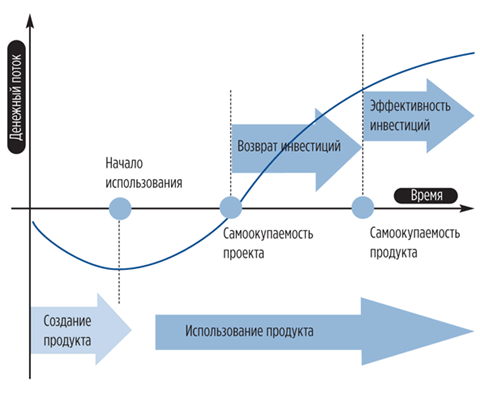

Как следует из полученных результатов, проект делает возможным чистый приток денежных средств в 190513,34 руб.(NVP>0). Внутренняя норма доходности (IRR=29%> r). При этом прибыль на каждый вложенный рубль составляет 67 коп. Таким образом, через 5 лет проект окупится и начнет приносить прибыль.

Вывод: проект рентабельный.

Похожие работы

... времени из–за сложностей выработки согласованного текста не принято. Для обеспечения правовой основы межгосударственного лизинга, который является пилотным механизмом осуществления инвестиционной деятельности в реальном секторе экономики, принята Конвенция о межгосударственном лизинге в СНГ. Конвенция основывается на национальных законодательствах государств — участников СНГ, Конвенции о защите ...

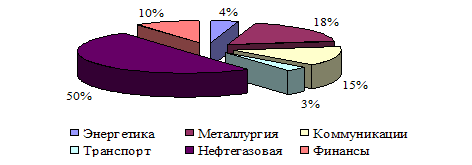

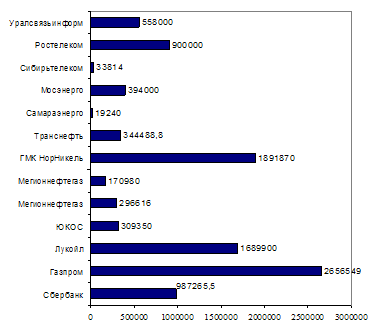

... и среднесрочные облигации. Вместе с тем конкретный набор операций, критерии и методы реализации инвестиционной политики варьируются от банка к банку. 2. Инвестиционная деятельность банков в Российской Федерации 2.1 Анализ инвестиционной деятельности коммерческих банков в РФ В 2008 году российский банковский сектор продолжил динамично развиваться, несмотря на кризисные явления на мировых ...

... проблемы с поставками сырья из-за границы – возникнет проблема с поиском новых клиентов, которые смогут поддерживать необходимый ассортимент, количество и качество сырья. 3.2 Мероприятия по совершенствованию инвестиционной деятельности предприятия На основании проведенного анализа предлагаю следующие изменения в инвестиционный проект предприятия: 1. Создание собственного WEB-сайта предприятия ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

0 комментариев