Навигация

Подоходный налог относительно регулярно поступает в бюджет, что немаловажно с точки зрения пополнения бюджетных средств;

3. подоходный налог относительно регулярно поступает в бюджет, что немаловажно с точки зрения пополнения бюджетных средств;

4.основной способ взимания подоходного налога – у источника выплаты дохода – является достаточно простым эффективным механизмом контроля за своевременностью перечисления средств в бюджет.

Второй по значению налог с населения – налог на имущество физических лиц – играет весьма важную роль в налоговой системе РФ, так как охватывает более 20 млн. физических лиц, являющихся собственниками различного вида имущества. Налог на имущество выполняет не только фискальную роль, пополняя доходную базу бюджетов органов местного самоуправления, но и воздействует на формирование структуры личной собственности граждан. Повышение или снижение ставок налога на имущество, предоставление различного рода льгот позволяет уменьшить имущественную дифференциацию населения. Соотношение фискального и регулирующего назначения изменяется в зависимости от задач, которые стоят перед обществом на определенных этапах социально-экономического развития. Налог на имущество в определенной степени является дополнением к налогу на доходы физических лиц, что вполне оправданно, так как граждане, направляя свои доходы на приобретение имущества, в ряде случаев «уходят» от подоходного налогообложения, но в то же время у них возникает обязанность уплачивать налог на приобретенное имущество.

Рассмотрим транспортный налог, который относится к региональным налогам. В соответствии с ст. 357 НК РФ налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования настоящего Федерального закона, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

В соответствии с ст. 358 НК РФ объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Не являются объектом налогообложения: весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил; автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке; промысловые морские и речные суда; пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции; транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба; транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом; самолеты и вертолеты санитарной авиации и медицинской службы; суда, зарегистрированные в Российском международном реестре судов.

Налоговая база определяется:

1) в отношении транспортных средств, имеющих двигатели (за исключением транспортных средств, указанных в подпункте 1.1 настоящего пункта), - как мощность двигателя транспортного средства в лошадиных силах;

2) в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

3) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах;

4) в отношении водных и воздушных транспортных средств, не указанных в пунктах 1, 2 и 3 - как единица транспортного средства.

Налоговая база определяется отдельно по каждому транспортному средству.

Налоговым периодом признается календарный год. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (ст.363 НК РФ).

В соответствии с ст. 361 НК РФ налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах. Приложение 4

Налоговые ставки, могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в 10 раз.

Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Далее рассмотрим земельный налог, который относится к местным налогам. В соответствии с ст. 388 НК РФ налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог. Не признаются объектом налогообложения: земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации; земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия; земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд; земельные участки из состава земель лесного фонда; земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда (ст. 389 НК РФ).

В соответствии с ст. 390 НК РФ налоговая база определяется как кадастровая стоимость земельных участков. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ. Налогоплательщики - физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых ими в предпринимательской деятельности, на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налоговая база для каждого налогоплательщика, являющегося физическим лицом, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими ведение государственного земельного кадастра, органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним, и органами муниципальных образований (ст.391 НК РФ). Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков - организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, полугодие и девять месяцев календарного года (ст. 393 НК РФ).

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать:

1) 0,3 процента в отношении земельных участков: отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в поселениях и используемых для сельскохозяйственного производства;

занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных для жилищного строительства;

предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

2) 1,5 процента в отношении прочих земельных участков.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка (ст. 394 НК РФ).

Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом (ст.398 НК РФ).

Рассмотрим налог на имущество. В соответствии с ст. 380 НК РФ, налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налоговая нагрузка - это все налоговые платежи за текущий год. Сумма налоговых платежей, которые необходимо уплатить составит:

НН = НДФЛ + НИ +ТН+ЗН + ГП

НДФЛ налог на доходы физических лиц;

НИ- налог на имущество физических лиц;

ТН- транспортный налог;

ЗН- земельный налог;

ГП- гос. пошлина.

Налоговая нагрузка - мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Величина налогового бремени зависит, прежде всего от видов налогов и налоговых ставок. Для снижения бремени по расходам, государство предусмотрело налоговые льготы по подоходному налогу, то есть налоговые вычеты. Налоговые льготы существуют и сегодня. Вопрос заключается лишь в том, насколько эффективно они используются.

Налоговая льгота - это предусмотренное законом снижение тяжести налогового бремени. Система льгот по налогу на доходы физических лиц предполагает наличие перечня доходов, которые не подлежат налогообложению и, следовательно, не включаются в налоговую базу. Предусмотренные законом налоговые вычеты уменьшают налоговую базу, чем улучшают положение отдельных налогоплательщиков, пользующихся этими льготами. Не подлежат налогообложению также доходы отдельных категорий иностранных граждан, являющихся сотрудниками представительств иностранных государств или членами их семей, сотрудниками международных организаций.

Проблемы налогообложения физических лиц

С налогообложением имущества связаны значительные сложности как экономического, так и политического характера. В России сейчас существует не рынок объектов недвижимости как таковых (участков земли со всеми неотделимыми от нее элементами), а рынок отдельных элементов объекта недвижимости - квартир, офисов, складских помещений и т.д. Причем "оборот" этих отдельных сегментов рынка ограничен с точки зрения как административных, так и экономических барьеров, а также проблемами, связанными с администрированием данных налогов.

Проблемы налогообложения земли: проведенная кадастровая оценка земель незаконна, фактически отсутствует рынок земли, проблемы администрирования данного налога, связанные с большими временными, трудовыми, финансовыми затратами, наличие значительного числа земельных участков, которые не имеют границ, т.е. не определены и не имеют правообладателя, речь идет о земельных участках, не прошедших государственную регистрацию, вследствие чего данные участки не подлежат налогообложению. Решение обозначенных задач заключается, прежде всего, в принятии Концепции реформирования налогообложения имущества и четком исполнении данного документа.

Проблемы налогообложения имущества физических лиц: многие объекты имущества на территории Российской Федерации не прошли инвентаризационный учет, инвентарная стоимость имущества физических лиц, которая является налоговой базой данного налога, не отражает реальной цены облагаемого имущества ввиду того, что используемая в настоящее время органами технической инвентаризации методика расчета инвентаризационной стоимости имущества необъективна, устарела и содержит массу противоречий. Налог на имущество физических лиц относится к местным налогам, налогообложение осуществляется на основе Закона РФ от 9 декабря 1991 г. №2003-1 "О налогах на имущество физических лиц".Традиционно налоги на недвижимость составляют основной гарантированный источник доходов местного уровня, поскольку объекты недвижимости характеризуются постоянным местоположением и их юрисдикция легко фиксируется; они используются на развитие городской инфраструктуры и являются механизмом регулирования социального неравенства, связанного с приобретением богатства. Налог на имущество стал, по существу, налогом на строения, помещения и сооружения. Он является регулярным налогом и уплачивается ежегодно независимо оттого, эксплуатируется это имущество или нет.

Похожие работы

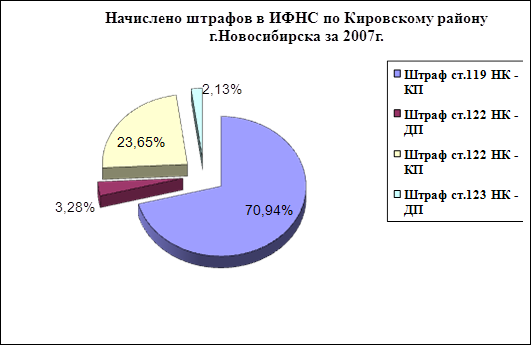

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... в этом другом Государстве». Так как Полякова О.Н. постоянно проживала на территории Украины и не являлась налоговым резидентом РФ, то у нее не возникло обязанности по уплате в Российской Федерации налога на доходы физических лиц (ст. 11 НК РФ), а у ООО «Инвенто» - обязанности выполнять функцию налогового агента по выплатам в отношении этого работника. Таким образом, НДФЛ с Поляковой О.Н. в ООО « ...

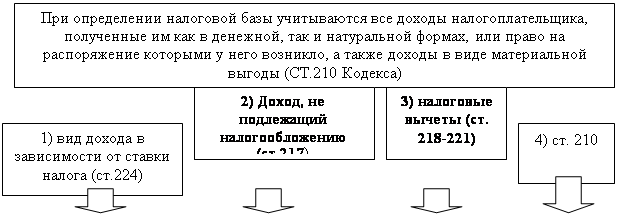

... определения по отдельным видам доходов Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения. Исчисление налоговой базы по налогу на доходы физических лиц производится: 1. российскими организациями, индивидуальными предпринимателями и постоянными представительствами иностранных организаций в РФ, от которых налогоплательщик получил доход; 2. предпринимателями ...

... стране налоговой политики, носящей ярко выраженный фискальный характер. В этой связи особую актуальность и значимость приобретает исследование современной государственной политики налогообложения доходов физических лиц в Казахстане. В условиях перехода от административно- командных методов управления к экономическим, возрастает роль и значение налогов, как одного из инструментов регулирования ...

0 комментариев