Навигация

2. Виды ценных бумаг

2.1 Акции и облигации

Акцией признается ценная бумага, удостоверяющая право ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении делами акционерного общества и на часть имущества, оставшегося после ликвидации. Выпуск и обращение акций регламентируются Гражданским кодексом РФ, в частности ст. 96 – 104, а также Законом об акционерных обществах, Законом о рынке ценных бумаг и другими нормативными актами, принятыми в установленном названными Законами порядке. К таковым, в частности, относятся Стандарты эмиссии ценных бумаг, утв. Постановлением ФКЦБ от 18.06.2003 г. В правоприменительной практике следует учитывать письма ВАС РФ от 21.04.98 №33 и от 23.04.2001 №63, которыми соответственно утверждены Обзор практики разрешения споров по сделкам, связанным с размещением и обращением акций (Вестник ВАС РФ, 1998, №6) и Обзор практики разрешения споров, связанных с отказом в государственной регистрации выпуска акций и признанием выпуска акций недействительным (Вестник ВАС РФ, 2001, №7).

В отличие от других видов ценных бумаг, акция может выпускаться только в бездокументарной форме (ст. 16 Закона о рынке ценных бумаг). Поэтому акция может существовать в форме записей по лицевому счету в реестре или по счету депо (выписки из этих счетов не являются ценными бумагами).

Акции могут выпускаться только акционерными обществами и только на величину его уставного капитала. Совершение владельцем акций любых сделок с ними до полной оплаты и регистрации отчета об итогах их выпуска запрещается.

Акция не ограничивается сроком действия. Она перестает существовать только при ликвидации акционерного общества либо при аннулировании решением общего собрания акционеров.

Акции могут быть обыкновенными (голосующими) и привилегированными. Причем при определенных обстоятельствах, указанных в ст. 32 Закона об акционерных обществах, последние также могут предоставлять право голоса на общем собрании акционеров.

Таким образом, акцией признается эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права (ст. 816 ГК РФ). Основанием возникновения обязательства эмитента облигации является договор облигационного займа, в соответствии с которым одна сторона (займодавец) предоставляет установленную денежную сумму другой стороне (заемщику). В удостоверение этой сделки заемщик вручает облигацию контрагенту и обязуется возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок с уплатой обусловленного процента (если иное не предусмотрено условиями выпуска).

Облигации бывают именными, на предъявителя, процентными, беспроцентными, с фиксированной и плавающей процентной ставкой, свободно обращающимися и с ограниченным кругом обращения, конвертируемыми (т.е. обмениваемыми на другие ценные бумаги, например на акции) и неконвертируемыми. Бездокументарные облигации могут быть только именными.

В зависимости от эмитента различают облигации государственные (Российской Федерации и ее субъектов), муниципальные и юридических лиц.

Эмитентом облигаций, выпускаемых от имени Российской Федерации, является уполномоченный Правительством РФ федеральный орган исполнительной власти (как правило, Минфин России).

Большинство государственных облигаций выпускаются в бездокументарной форме (бездокументарный выпуск, документарный выпуск с обязательным централизованным хранением) и поэтому могут быть только именными. По именным ценным бумагам РФ реестр владельцев не ведется.

Размещение и обращение облигаций допустимо только после государственной регистрации их выпуска (ст. 19 Закона о рынке ценных бумаг).

2.2 Вексель и чек

Согласно ст. ст. 143 и 815 ГК РФ векселем признается ценная бумага, содержащая простое и ничем не обусловленное обязательство векселедателя (простой вексель) или иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного срока определенную сумму векселедержателю. Таким образом, вексельное обязательство можно охарактеризовать как безусловное, абстрактное, строго формальное денежное обязательство.

Основными участниками вексельного правоотношения являются векселедатель, векселедержатель и плательщик. Субъектный состав определяется в зависимости от того, кто выступает в качестве плательщика по векселю – сам векселедатель или указанное им третье лицо. Различаются три разновидности векселей: простой, переводной и переводно – простой. Переводной вексель имеет второе название – тратта, а его участники иначе именуются: трассант (векселедатель), ремитент (векселедержатель), трассат (плательщик). В переводно-простом векселе трассант и трассат является одним и тем же лицом. По форме такой вексель является переводным, а по содержанию простым. Вексель может быть именным, ордерным или на предъявителя в зависимости от способа передачи прав.

Среди особенностей векселя как ценной бумаги можно назвать его свойства строгой формальности, безусловности и абстрактности. Так, для векселя действует правило: чего нет в векселе, того не существует. Дефект формы векселя влечет за собой его абсолютную недействительность. Эта особенность векселя получила название «вексельной строгости».

Любой вексель согласно действующему законодательству должен быть составлен только на бумаге, не допускается выдача векселя в бездокументарной форме.

Положение о простом и переводном векселе определяет обязательные реквизиты этой ценной бумаги. Отсутствие хотя бы одного из обязательных реквизитов векселя лишает его юридической силы.

Другой особенностью векселя является безусловность.

Однако это не означает, что обещание или приказ уплатить денежную сумму не могут быть обусловлены какими бы то ни было обстоятельствами. Как правило, они содержатся в векселе в скрытом или явном виде.

Вместе с тем безусловность должна пониматься как относящаяся лишь к обещанию или предложению уплатить денежную сумму. Но абсолютной безусловности в вексельном правоотношении нет. Кроме того, в переводном векселе содержится условное обязательство.

Еще одна особенность векселя – его абстрактность. Такое свойство означает, что вексельное обязательство не связано с тем основанием, которое его породило. Объяснение здесь таково: вексель является оборотным документом, может служить самостоятельным средством расчетов, поэтому приобретатель векселя должен быть уверен, что платеж по векселю будет произведен независимо от исполнения первоначальной сделки, лежащей в его основании.

Платеж по векселю может быть обеспечен полностью или в части вексельной суммы посредством поручительства (аваль). Если в качестве авалиста выступает юридическое лицо, то аваль подписывается уполномоченным представителем этого лица

Принятие на себя плательщиком обязательства по переводному векселю называется акцептом векселя. Переводной вексель может быть предъявлен к акцепту векселедержателем или любым другим лицом, у которого находится вексель. Акцепт не может быть поставлен в зависимость от каких-либо условий, но его можно сделать и в части вексельной суммы.

Передача прав по переводному векселю осуществляется путем совершения особой надписи – индоссамента.

Исполнение вексельного обязательства также имеет особенность – платеж по векселю совершается не по инициативе должника, а по инициативе кредитора, поскольку должник может и не знать, кто является его кредитором. Ведь в результате совершения индоссамента вексель мог перейти к совершенно неизвестному должнику лицу.

Платеж по векселю может быть получен только при его предъявлении, в срок платежа, указанный в векселе. Просрочка в предъявлении векселя к платежу освобождает от ответственности всех обязанных по векселю лиц, кроме акцептанта в переводном векселе и векселедателя – в простом.

Отказ в платеже по векселю или акцепте, а также неплатеж по акцептованному векселю должны быть удостоверены посредством особой досудебной процедуры – вексельного протеста. По требованиям, основанным на векселях, опротестованных в указанном порядке, может быть выдан судебный приказ и произведено исполнение по правилам, предусмотренным ГПК РФ.

Чеком признается ценная бумага, содержащая ничем не обусловленное письменное распоряжение чекодателя банку уплатить держателю чека указанную в нем сумму.

В имущественном обороте чеки в основном выполняют расчетную функцию. В чековых отношениях участвуют три лица – чекодатель, банк-плательщик и чекодержатель (ремитент). Круг этих лиц может быть расширен в результате передачи чека по индоссаменту или предоставления гарантии платежа по чеку (аваль).

Основанием для выдачи чека является соглашение между чекодателем и плательщиком (чековый договор), согласно которому последний обязуется оплачивать чеки при наличии у чекодателя средств на счете. Во исполнение чекового договора плательщик выдает чекодателю чековую книжку с определенным числом чеков.

Чеки делятся на именные, ордерные и предъявительские. Именной чек не подлежит передаче, т.е. является необоротоспособной ценной бумагой.

В отличие от векселя чек не предъявляется к акцепту. Платеж по чеку может быть обеспечен посредством аваля. Авалистом может быть любое лицо, за исключением плательщика. Авалист должен указать, за кого он поручается.

Платеж по чеку, своевременно предъявленному к оплате, должен быть совершен немедленно и в полном объеме. Отказ от оплаты чека может быть удостоверен не только совершением протеста, но и соответствующей отметкой плательщика либо инкассирующего банка (ст. 883 ГК РФ).

Чекодержатель в случае отказа банка от оплаты чека вправе по своему выбору предъявить иск к чековым должникам (чекодателю, авалистам, индоссантам), несущим перед ним солидарную ответственность, и потребовать от них оплаты суммы чека, своих издержек на получение оплаты и процентов в соответствии с п. 1 ст. 395 ГК РФ.

Похожие работы

... заложенных ценных бумаг (что аналогично физической передаче сертификатов документарных ценных бумаг) залогодержатель обязан в соответствии с отчетом депозитария отразить данную операцию в своем депозитарном учете. В случае если перемещения ценных бумаг на счет кредитной организации - залогодержателя не происходит (заклад отсутствует), то нет и основания для зачисления заложенных ценных бумаг на ее ...

... России и региональные отделения ФКЦБ России. Список эмитентов, которые представляют документы для государственной регистрации выпусков ценных бумаг в ФКЦБ России, установлен Распоряжением ФКЦБ России от 26.02.97 № 60-р (с изменениями и дополнениями). Во-вторых, если при учреждении акционерного общества акции размещаются среди более пятисот учредителей или сумма выпуска превышает пятьдесят тысяч ...

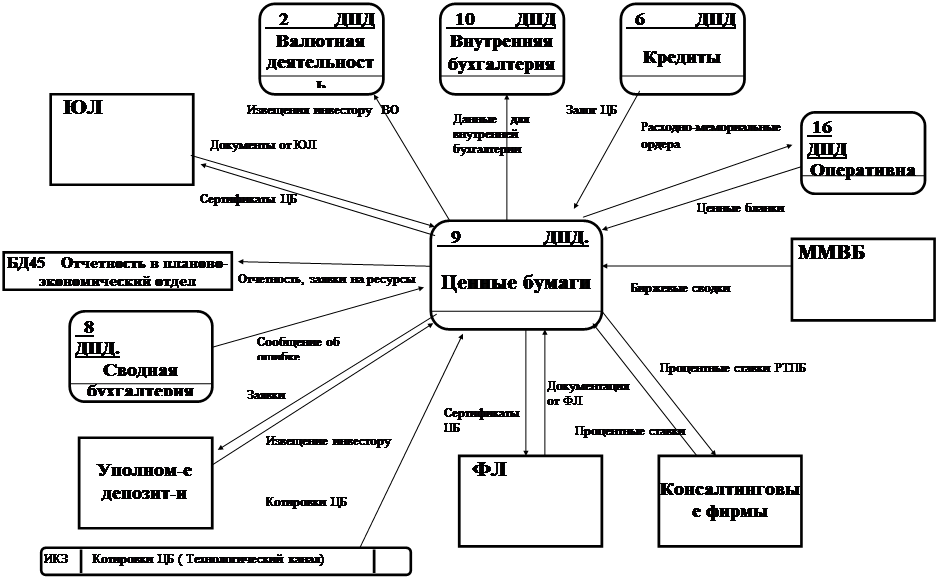

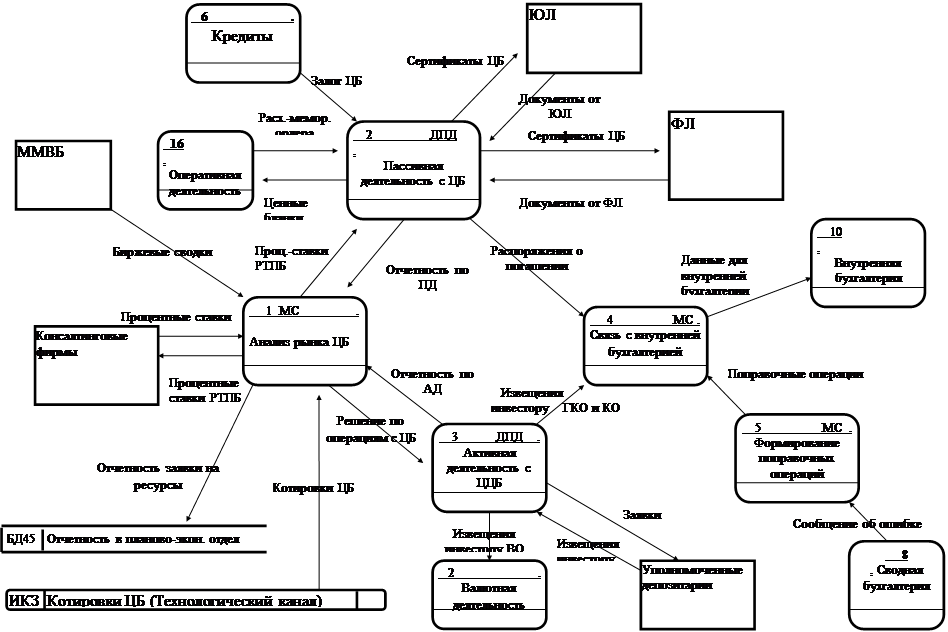

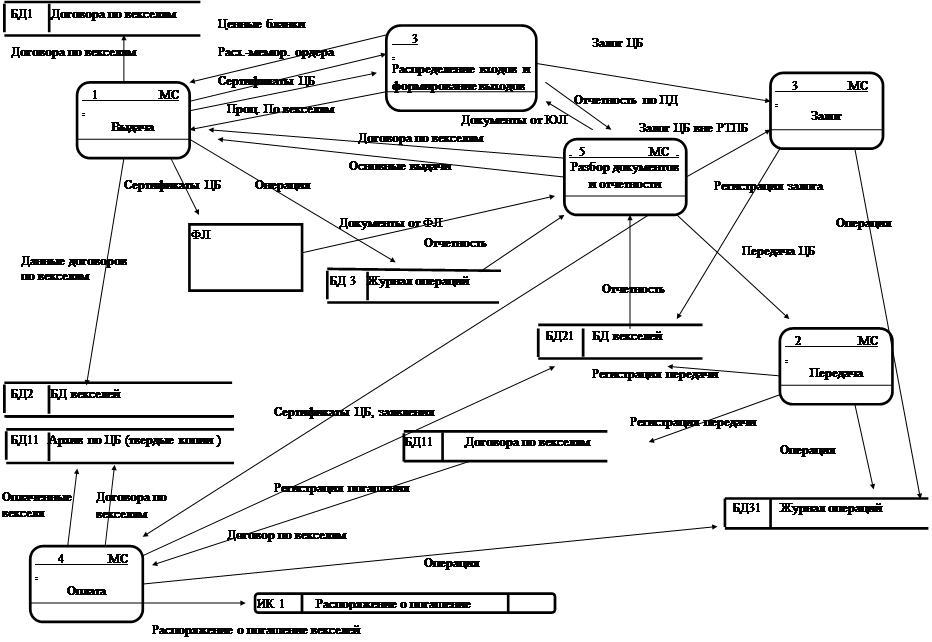

... передается приемнику. Обозначение см рис. 1.5. Управляющий поток Рис. 1.5. Условные обозначения информационных потоков. 2. Представление модели Функциональная модель деятельности с ценными бумагами в коммерческом банке, приведена на рис. П.1.1–П.1.9. На рис. П.1.1 изображен фрагмент диаграммы потоков данных с процессом Ценными бумаги и внешними объектами, ...

... рядовых работников предприятия в необходимости столь существенных перемен), я думаю, что в перспективе это воздастся сторицей. 11 29 Реферат по курсу “Рынок ценных бумаг” на тему“Ценные бумаги акционерного общества” сдано в Тимирязевскую Академию в 1996 году доценту Костиной Р.В. ПРАВОВОЕ ПОЛОЖЕНИЕ АКЦИОНЕРНОГО ОБЩЕСТВА. Акционерным обществом признаётся коммерческая организация, ...

0 комментариев