Навигация

Види та етапи процесу планування

1.3 Види та етапи процесу планування

Планування охоплює всі аспекти діяльності банку, є складним та багатоступеневим процесом, тому розробка планів здійснюється як на рівні банку, так і на рівні окремих його підрозділів, філій і відділень. Звичайно, такі плани різняться між собою за постановкою завдань, рівнем деталізації та методами реалізації. На практиці виокремлюють три основні види планування:

стратегічне планування;

тактичне планування;

фінансове планування та розробка бюджетів.

Стратегічне планування має на меті визначення основних цілей та стратегії діяльності банку в умовах конкретного ринку. Це процес розроблення загальної концепції, яка є основою для прийняття ключових управлінських рішень щодо бажаного рівня прибутковості, допустимого ризику, методів ведення конкурентної боротьби, перспектив розширення діяльності.

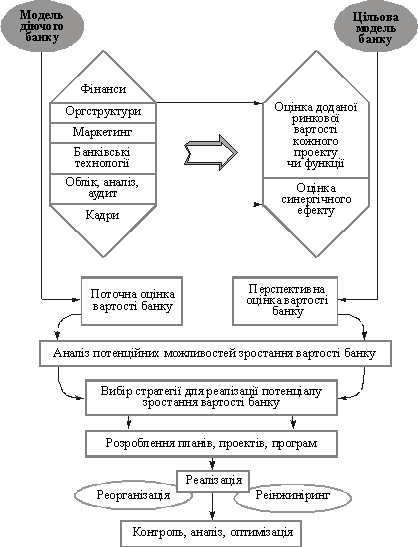

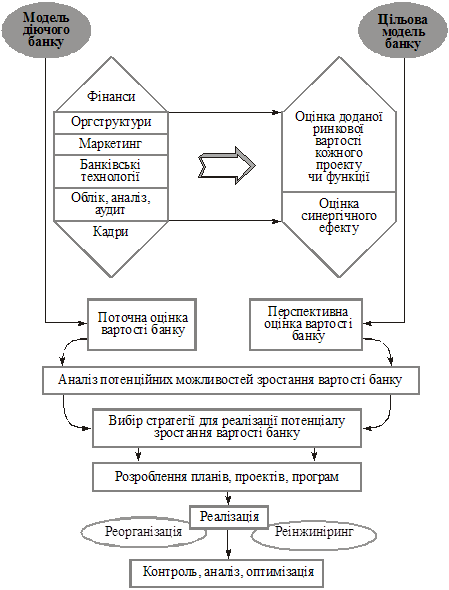

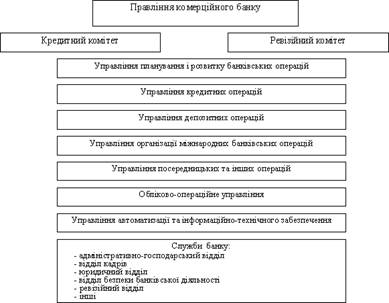

Стратегічне планування є складовою системи стратегічного управління банком (рис. 1. 2). Стратегічне управління комерційним банком — це комплекс взаємозв’язаних у часі і просторі управлінських процесів і функцій, які забезпечують реалізацію місії та стратегічних цілей діяльності банку.

Загальна стратегія розробляється та реалізується для всієї банківської установи як цілої господарської одиниці на тривалий період і, як правило, не передбачає встановлення чітких часових меж. Стратегія стосується концептуальних, життєво важливих для банку напрямів діяльності, а її розроблення починається з визначення системи стратегічних цілей банку. Нині пріоритетною серед стратегічних цілей діяльності банківських установ визнано зростання ринкової вартості банку.

Традиційно формування стратегії не передбачає чіткої фіксації часових меж її реалізації (припускається, що банк функціонуватиме завжди). Тому в стратегічному плануванні кількісні показники та їх конкретні значення, як правило, не встановлюються.

Стратегічні плани націлені на довгострокову перспективу та базуються на аналізі існуючих тенденцій розвитку економіки, фінансових ринків, а також містять елементи прогнозування й опис основних принципів прийняття рішень. У стратегічних планах немає подробиць, деталізації положень і точних дат виконання. Отже, стратегічне планування (на відміну від довгострокового) спрямовано не на просту фіксацію показників банківської діяльності на довгострокову перспективу, а передбачає вибір таких напрямів та сфер роботи банку, котрі забезпечать зростання його конкурентоспроможності. Тобто, стратегічне планування є функцією напряму розвитку банку, а довгострокове планування — функцією часу.

Рис. 1.2. Процес стратегічного управління банком

Стратегічний план розробляється на найвищому рівні керівництва банком, основні положення обов’язкові у формулюванні планових завдань на рівні структурних підрозділів. Розроблення стратегічного плану діяльності банку базується на результатах стратегічного аналізу. Стратегічний аналіз дає змогу здійснити формальний опис банку як об’єкта управління, виявити його особливості й тенденції розвитку у взаємозв’язку із зовнішнім середовищем, а також сформувати інформаційну базу для прогнозування та обґрунтованого вибору із набору альтернатив оптимальної стратегії. Важливою рисою стратегічного аналізу є орієнтація на перспективу.

У стратегічному аналізі зазвичай широко застосовуються якісні методи досліджень (діагностика, інтерв’ювання, сканування ситуації, евристичні методи, бенчмаркінг). Найбільш відома методика стратегічного аналізу SWOT, названа за початковими літерами англійських слів: Stronghts — сильні сторони, Weaknesses — слабкі сторони, Opportunities — можливості, Threats — загрози. Цей підхід дає змогу оцінити сильні та слабкі сторони діяльності банку, потенційні можливості та ризики. Логічним продовженням SWOT-аналізу стала методика SPACE, в якій увага зосереджується на фінансових аспектах діяльності, а тому вона найприйнятніша для банків. Для дослідження зовнішнього середовища використовується методика PEST-аналізу (названа за англійською абревіатурою: Policy — політика, Economics — економіка, Society — суспільство, Technology — технологія), спрямована на мінімізацію негативного впливу макроекономічних чинників і використання сприятливої кон’юнктури ринку. Стратегічний аналіз дозволяє обґрунтувати стратегічні цілі діяльності банку, визначити довготермінові завдання й ефективні шляхи їх реалізації.

Слід відзначити, що в умовах стабільного зовнішнього середовища стратегічний план діяльності банку не потребує постійного оновлення та коригування. Проте в сучасному світі важко знайти економічні системи та фінансові ринки, які розвиваються автономно і не зазнають впливу глобальних чинників. Нові досягнення у сфері комп’ютерних технологій та засобів зв’язку зумовили перетворення фінансових ринків на міжнародний ринок, окремі сегменти якого чутливо реагують на будь-які зміни в інших сферах. Отже, мінливість стала основною характеристикою фінансових ринків. Але за сучасних економічних умов жоден банк не може успішно функціонувати без розроблення концептуальних засад свого розвитку, які формулюються у вигляді стратегії. В умовах ринків, що динамічно розвиваються, постійного удосконалення пропонованих фінансових інструментів, загострення конкуренції стратегічне планування перетворилося на обов’язкову складову ефективного управління банком.

Тактичне планування зорієнтоване на виконання певного завдання, що постає перед банком і сформульоване у стратегічному плані. Такі завдання здебільшого мають середньо- та короткостроковий характер. У тактичному плані формулюються способи досягнення цілей та вирішення конкретних завдань у кожній функціональній сфері банківської діяльності (фінанси, організація, кадри, маркетинг і т. п.).

Тактичне планування реалізується у формі конкретного плану дій, в якому перелічено основні заходи, дати завершення певних етапів роботи, конкретні виконавці та рівень їхньої відповідальності, а також фінансові результати, що їх заплановано одержати. Впровадження нових програм і проектів, розроблення нових видів послуг або фінансових інструментів, розширення мережі філій, вихід на нові ринки — усі ці завдання потребують докладного тактичного плану, який визначає послідовність дій, конкретні строки та виконавців. Тактичний план може використовуватись як на рівні окремих підрозділів, відділень, так і на рівні банківської установи, залежно від характеру поставленого завдання.

Стратегія i тактика управління банком потребує складання бізнес-плану. Бізнес-план дає змогу уточните одержаний на першому piвнi планувати стратегічний план i на його основі розробити конкретний фінансовий проект реалізації в межах поточного етапу стратегічного планування (як правило межах року).

Бізнес-план має бути основою управління як окремими продуктами видами діяльності, так i банком загалом. Бізнес-план - це документ, що охоплює вci види діяльності банку, в тому числі комерційні, виробничі соціальні потреби. Його доцільно складати з розбивкою за кварталами. Бізнес-план має такі складові елементи (рис. 1.3).

Бізнес-план дасть змогу керівництву вирішити такі основш проблеми:

1) визначити конкретні фінансові продукти, цільові ринки та місце банку на цих ринках;

2) сформувати довготермінові цілі, тактику і стратегію їх досягнення;

3) визначити відповідальних осіб;

4) оцінити витрати на формування та реалізацію банківських продуктів;

5) виявити відповідність чисельності та якісного складу персоналу банку мотивації праці;

6) визначити необхідні маркетингові та рекламні заходи для досягнення завдань;

7) оцінити фінансовий стан та встановити відповідність наявних фінансових і матеріальних ресурсів можливостям досягнення запланованих завдань;

8) передбачити ризики, що можуть перешкодити практичному виконанню бізнес-плану [2, с.42].

Рис. 1.3. Структура бізнес-плану банку

Залежно від тривалості періоду планування виокремлюють такі його види:

довгострокове;

середньострокове;

короткострокове.

Кожен з цих видів планування призначено для розроблення планів діяльності банку на чітко визначений часовий період. Так, для довгострокового плану період планування становить 5—15 років, для середньострокового — від двох до п’яти років, а для короткострокового — до одного року.

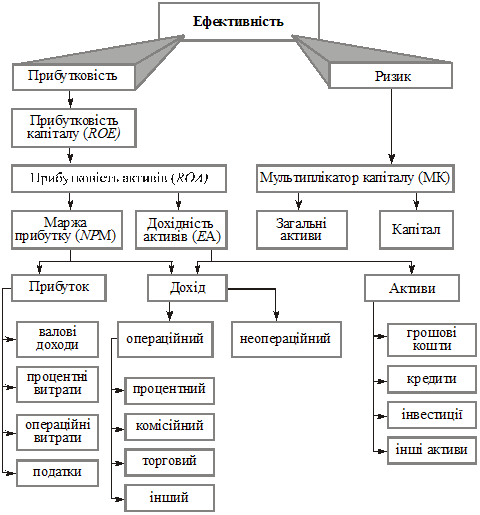

Ця система планування передбачає розроблення підпорядкованих у часі та взаємно узгоджених планів діяльності і націлена на поліпшення показників роботи банку. Тож у різних видах планів спираються на однакові показники, диференційовано встановлюючи їх цільові значення залежно від тривалості періоду планування. У такому разі кожен з планів включає узгоджені між собою конкретні цільові значення показників, які узагальнено характеризують діяльність банку. У банківській справі — це показники прибутковості капіталу (ROE), прибутковості активів (ROA), прибутку на одну акцію, мультиплікатор капіталу та ін. Використання цих показників у процесі планування дозволяє банку орієнтуватися на ринкову оцінку власного капіталу та досягти конкурентного рівня прибутковості. Розробка таких планів ґрунтується на аналізі внутрішніх можливостей та резервів банку.

Довгостроковий план передбачає формування перспективних цілей банку та прийняття рішень на основі довгострокових прогнозів. На відміну від стратегічного плану, де формулюються загальні цілі розвитку установи, у довгостроковому плані фіксуються цільові значення конкретних показників діяльності банку. Довгострокові плани можуть також розроблятися у формі інвестиційних проектів, програм інноваційного та науково-технічного розвитку.

Середньострокове планування за змістом і формою близьке до довгострокового, а основною відмінною рисою є тривалість періоду планування. В сучасних умовах динамічного розвитку зовнішнього середовища різниця між довгостроковим і середньостроковим плануванням нівелюється і для більшості українських банків плановий горизонт не перевищує п’ять років.

Короткострокове планування дозволяє узгодити всі напрями діяльності банку (кредитування, інвестування, формування ресурсної бази тощо) та всіх його структурних підрозділів (філій, управлінь, відділень, відділів) на поточний фінансовий рік. Короткострокове планування реалізується у формі оперативних планів та бюджетів. У короткостроковому аспекті на чільне місце висуваються облікові показники діяльності. Найуживанішими плановими показниками є процентний прибуток (різниця між процентними доходами і процентними витратами банку), чиста процентна маржа, спред.

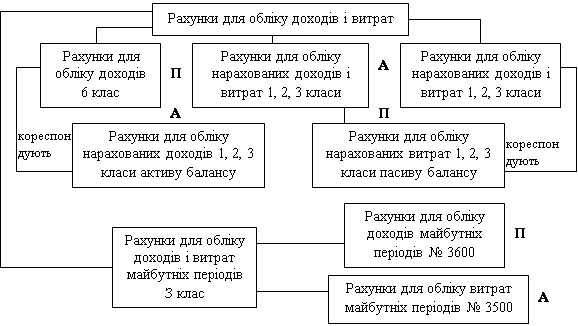

Фінансове планування та створення бюджетів включає розрахунок фінансових результатів діяльності на плановий період, а також необхідних для цього фінансових, матеріальних та людських ресурсів. У процесі фінансового планування встановлюються планові значення показників балансу та звіту про прибутки і збитки. По завершенні планового періоду фактичні результати порівнюються з плановими, виявляються причини відхилень та резерви поліпшення діяльності.

Створення бюджету відбувається як на рівні банку в цілому, так і на рівні окремих структурних підрозділів, тому окремі плани мають бути узгоджені. Процес узгодження бюджетів може здійснюватися двома основними методами: згори вниз і знизу вгору. У першому варіанті менеджмент банку формулює завдання та визначає планові значення фінансових показників, які доводяться до підрозділів. Керівники підрозділів, у свою чергу, розробляють конкретні заходи досягнення планових показників, які подаються на розгляд менеджменту банку й узгоджуються. Такий підхід ефективний, коли потрібно швидко реагувати на зміну зовнішніх умов та на жорстку конкуренцію.

У разі, коли бюджети узгоджуються знизу вгору, кожний підрозділ самостійно розробляє фінансовий план, виходячи з власних можливостей та потреб, надає перелік необхідних для виконання ресурсів. Такі бюджети подаються підрозділами для перегляду й обговорення на рівні керівництва банку. Остаточний варіант плану визначається в ході обговорення між менеджментом банку та лінійними керівниками підрозділів. Здебільшого такий процес має ітеративний характер, коли плани кілька разів уточнюються, коригуються, узгоджуються. Розробка фінансових планів методом знизу вгору є демократичнішою порівняно з першим варіантом і забезпечує широке залучення фахівців банку до процесу планування кінцевих результатів діяльності.

Обов'язковим є перевірка виконання бюджетів у кінці звітного періоду, без якої їх створення втрачає сенс.

Одним із видів планування в банку є складання індивідуальних планів працівників банку. Індивідуальний план виконує кілька важливих функцій. По-перше, за допомогою плану перед працівником ставляться конкретні завдання, шляхи їх досягнення та терміни виконання. Це дає змогу бачити перспективу й слугує стимулом для поліпшення роботи кожного фахівця банку. По-друге, індивідуальний план дозволяє керівникові ефективніше організувати роботу колективу й контролювати виконання обов’язків кожним працівником. По-третє, успішне виконання індивідуального плану є підставою для матеріального заохочення фахівців та розвитку їхньої кар’єри.

Індивідуальні плани мають складатися за участю керівника підрозділу або старшого працівника. Обов’язковим елементом є перевірка результатів роботи та відповідність поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу[13].

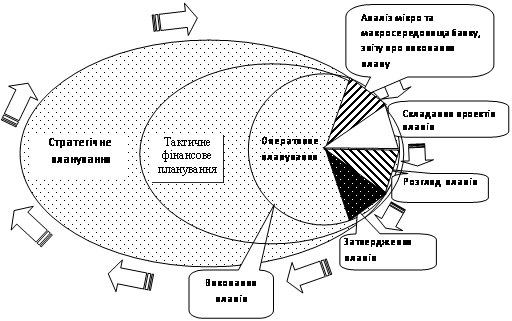

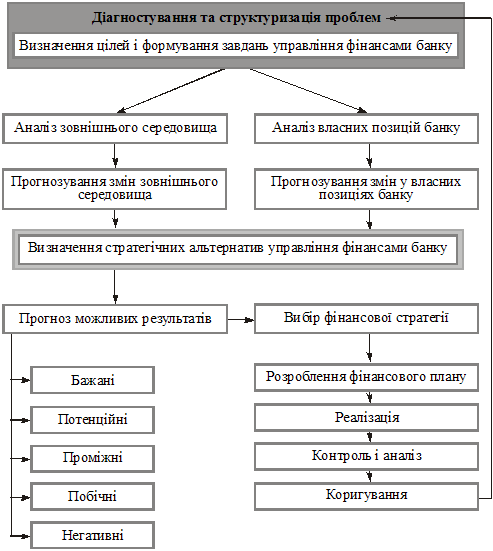

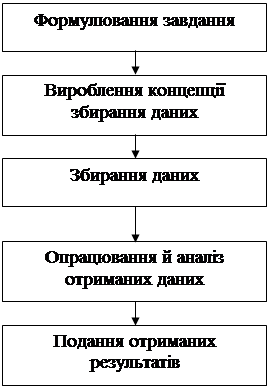

Процес планування незалежно від виду (стратегічне, тактичне, фінансове) складається з кількох етапів (рис.1.4):

1. Збір, оцінка та аналіз інформації, яка включає економічні, правові, соціальні та політичні чинники; перспективи росту та конкуренції на існуючих і потенційних ринках; фінансові перспективи в основних секторах економіки; слабкі та сильні сторони банку.

2. Формулювання основної мети діяльності банку та конкретних завдань, які охоплюють загальні напрямки просування на ринку, корпоративні фінансові результати, методи управління банком, пріоритетні ринки та види банківських операцій.

3. Прийняття рішення та формулювання програми дій: установлення конкретних кількісних показників - доходи, витрати, обсяг кредитів, збитки за кредитами, структура активних операцій, структура депозитної бази тощо; конкретизація шляхів їх досягнення; перелік необхідних заходів; прийняття рішень щодо придбання та використання ресурсів, розширення або зміни організаційної структури; кадрове забезпечення.

4. Документування: оформлення планів у письмовій формі в такій послідовності - стратегія, тактичний план, бюджет, повний баланс і фінансовий звіт на рівні підрозділів та банку в цілому.

5. Координування та затвердження планів: загальний огляд, переговори, координація окремих планів, затвердження плану на рівні Правління банку.

6. Контроль за виконанням планів: аналіз доходів, витрат, результатів та ефективності планів; перевірка додержання строків виконання; у разі виявлення значних розбіжностей - аналіз причин та формування коригуючих заходів; забезпечення керівництва банку інформацією про хід виконання плану та одержані результати.

Рис.1.4. Процес планування в банку

РОЗДІЛ 2. СИТУАЦІЙНИЙ ПІДХІД ДО СТРАТЕГІЧНОГО

ПЛАНУВАННЯ БАНКІВСЬКИХ ПРОДУКТІВ ТА ПОСЛУГ

Похожие работы

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

... світу. 3. Законодавство України, яке регламентує діяльність банків щодо захисту їх безпеки на ринку банківських послуг. Аналізуючи нормативно-правові умови безпеки банківської діяльності в Україні, необхітно зазначити, що спеціального законодавства в цій галузі на сьогодні немає. Україна є однією з небагатьох країн світу, де, незважаючи на значне зростання злочинності, приватний сектор економ ...

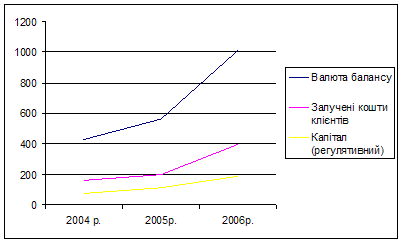

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

... -споживач (рис.1.1). Рисунок 1.1 - Основні етапи маркетингової роботи Першим, вихідним моментом, обов'язковим для функціонування ринку, є наявність клієнта з його потребами і продукту (послуги), властивості якого дають змогу їх задовольняти. Це необхідна умова комерційного контакту. Дослідження клієнтів містить: - дослідження і сеґментування клієнтури (ринку); - дослідження потреб; - ...

0 комментариев