Навигация

формы и методы налогового контроля

СОДЕРЖАНИЕ

Введение

Понятие налогового контроля

Формы проведения налогового контроля

Проблемы обеспечения налоговой тайны

Взыскание налоговых санкции

Заключение

Библиографический список

ВВЕДЕНИЕ

Правовое регулирование налогового контроля имеет особое значение в Российской Федерации.

В данное время в России основными органами, занимающимися непосредственно налоговым контролем остаются: Министерство по налогам и сборам. Налоговые органы в своей деятельности руководствуются Конституцией Российской Федерации, Налоговым кодексом Российской Федерации и другими федеральными законами, нормативными правовыми актами Президента Российской Федерации и Правительства Российской Федерации, а также нормативными правовыми актами органов государственной власти субъектов Российской Федерации и органов местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов сборов.

К сожалению, на практике многие юридические и физические лица допускают несвоевременную уплату налогов и других обязательных платежей в связи с рядом объективных и субъективных причин. С переходом к рыночным отношениям создаются новые предприятия, осуществляющие свою финансово-хозяйственную деятельность в различных сферах экономики. Многие из них не имеют достаточно квалифицированных специалистов в области бухгалтерского учета. На таких предприятиях, как правило, допускаются ошибки в учете. Нередки случаи сознательного искажения отчетных данных.

Один из принципиальных моментов при проведении различных видов налоговых проверок - представление организацией документов по хозяйственной деятельности. Поэтому вопросы о полномочиях проверяющих, а также объеме и составе документов, перечне предметов, которые могут быть ими запрошены, также весьма актуальны.

Актуальность данной темы заключается в следующем: во-первых, значение тех или иных обязательств налогоплательщиков обязательно, особенно в данное время, когда в Российской Федерации значительная часть денежных средств идет не в федеральный бюджет Российской Федерации и иные бюджеты, а в бюджеты иностранных государств. Все это отражается непосредственно на самом населении нашего государства в виде невыплат заработных плат, пенсий, пособий и т.д. Во-вторых, большое значение играет роль государственных органов по налоговому контролю, в обязанности которых входит собирание денежных средств с налогоплательщиков и контроль за своевременностью и правильностью уплаты налогов и иных обязательных платежей. Правильное и точное соблюдение нормативно - правовых актов гарантирует в нашей стране построение нормальной и правовой системы уплаты налоговых и иных обязательных платежей.

Понятие налогового контроля

Налогоплательщик, обладая имуществом на праве собственности или другом вещном праве, всегда стремится защитить свой частный имущественный интерес от налоговых изъятий. Естественное желание налогоплательщика уменьшить размер налоговых платежей затрагивает имущественный интерес другой стороны налоговых правоотношений – государства. В такой ситуации государство, защищая публичные интересы в налоговых отношениях, вынуждено выработать специальный механизм взаимодействия с каждым конкретным налогоплательщиком, который в конечном счете обеспечил бы надлежащее поведение каждого лица по исполнению им налоговой обязанности.

Очевидно, что для охраны своих имущественных интересов в налоговой сфере государство должно, во-первых, создать специальный государственный орган или органы и наделить их соответствующими властными полномочиями по отношению к лицам, обязанным уплачивать налоги и сборы; во-вторых, законодательным путем установить порядок, формы и методы осуществления деятельности созданных органов на поведение обязанных лиц, обеспечивающие в совокупности не только надлежащее поведение налогоплательщиков, но и поступление налоговых изъятий в соответствующий бюджет. При этом государство путем законодательного регулирования системы взаимоотношений уполномоченных органов и налогоплательщиков должно обеспечить определенный баланс публичного и частного интересов, учитывая конституционные ограничения на вмешательство в экономическую деятельность субъектов налоговых правоотношений в условиях рыночной экономики.

Формируя особый организационно-правовой механизм взаимоотношений с обязанными лицами, государство определяет основные элементы этого механизма: субъекты, объект, методы, формы, порядок и характер деятельности уполномоченных органов. Указанный механизм представляет собой не что иное, как налоговый контроль, который осуществляется созданными государством уполномоченными органами, прежде всего налоговыми органами. Таким образом, налоговый контроль можно определить как особый организационно-правовой механизм, представляющий собой систему взаимосвязанных элементов, посредством которого обеспечивается надлежащее поведение обязанных лиц по уплате налогов и сборов, а также исследование и установление оснований для осуществления принудительных налоговых изъятий и применения мер ответственности за совершение налоговых правонарушений.

Основными элементами налогового контроля являются:

1. субъект налогового контроля (уполномоченный контролирующий орган);

2. объект контроля;

3. формы и методы контроля;

4. порядок осуществления налогового контроля;

5. мероприятия налогового контроля;

6. направления налогового контроля;

7. и другие.

Весь перечисленный комплекс элементов налогового контроля является предметом налогового правового регулирования.

Налоговый контроль как особый организационно-правовой механизм можно понимать как в широком, так и в узком смысле. В широком смысле налоговый контроль охватывает все сферы деятельности уполномоченных органов, включая осуществление налогового учета, налоговых проверок и другое, а также все сферы деятельности контролируемых субъектов, связанные с уплатой налогов и сборок (учет объектов налогообложения, соблюдение сроков и порядка уплаты налогов и сборов, порядок представления налоговой отчетности и т.д.). В узком смысле под налоговым контролем понимается только проведение налоговых проверок уполномоченными органами[1].

Взаимодействие государства в лице своих уполномоченных органов с налогоплательщиками, плательщиками сборов или налоговыми агентами при осуществлении налогового контроля происходит в рамках возникающих при этом организационных налоговых правоотношений – контрольных налоговых правоотношений. При этом для контрольных налоговых правоотношений характерно то, что они являются по существу управленческими правоотношениями, которые в конечном итоге призваны обеспечить надлежащую реализацию других общественных отношений – налоговых правоотношений имущественного характера, связанных с осуществлением налоговых изъятий. Контрольные налоговые правоотношения имеют административно-правовую природу, поэтому им свойственны характерные для административно-правовых отношений признаки, такие, как государственно-властный характер контрольного налогового правоотношения; обязательным субъектом подобных правоотношений является уполномоченный орган; ответственность в случае нарушения правовых норм наступает перед государством и т.д[2].

Как и любое другое правоотношение, контрольное налоговое правоотношение содержит в своем составе следующие элементы:

1) субъект;

2) содержание;

3) объект.

Субъектов контрольного налогового правоотношения можно разделить на две основные группы: контролирующие субъекты, т.е. налоговые и другие органы, олицетворяющие государство и реализующие его интересы, с одной стороны, и субъекты, подверженные контролю, - контролируемые субъекты, защищающие в ходе контрольных налоговых правоотношений свои частные интересы, с другой стороны. Контролирующими субъектами являются налоговые и таможенные органы. Контролируемыми субъектами являются налогоплательщики и плательщики сборов, а также налоговые агенты и банки. Особенно важно подчеркнуть, что обязанная сторона – контролируемый субъект находится лишь в функциональной зависимости от властного субъекта – контролирующего орган и организационно ему не подчинена. Поскольку контрольные налоговые правоотношения затрагивают интересы контролируемых субъектов, являющихся не только организациями, но и физическими лицами, осуществление налогового контроля приобретает особую социальную значимость.

Содержание контрольного налогового правоотношения всегда определяется комплексом прав и обязанностей субъектов данного правоотношения[3]. При этом в контрольном налоговом правоотношении базовым является положение, когда праву уполномоченной стороны проверять соблюдение своевременности, правильности и полноты уплаты налогов и сборов и выполнения установленных налоговых обязанностей корреспондирует обязанность другой стороны – подконтрольного субъекта создавать для этого необходимые условия и выполнять требования уполномоченного органа. В свою очередь подконтрольный субъект вправе требовать от уполномоченного органа, чтобы последний осуществлял свою деятельность в рамках своих законодательно установленных полномочий. В данном контексте можно выделить контрольные полномочия контролирующих субъектов и корреспондирующие им права и обязанности контролируемых субъектов[4].

Как было отмечено выше, контрольные налоговые правоотношения являются организационными налоговыми правоотношениями, непосредственно направленными на обеспечение налоговых правоотношений имущественного характера. Реализация такого контрольного налогового правоотношения осуществляется в строго установленном Налоговым кодексом порядке с одновременным определением прав и обязанностей каждого лица, участвующего в осуществлении отдельных контрольных мероприятий. Таким образом, можно говорить о том, что Налоговый кодекс устанавливает процессуальную форму осуществления контрольных налоговых правоотношений. Традиционно в теории права объектом процессуального правоотношения признается материальное правоотношение, ради обеспечения которого и складывается процессуальное правоотношение[1]. Придерживаясь данного положения, можно установить, что объектом контрольного налогового правоотношения является непосредственная деятельность (действия или бездействие) проверяемой организации или физического лица, связанная с уплатой налогов и сборов. В частности, уполномоченными органами в ходе реализации мероприятий налогового контроля устанавливается:

1) правильность ведения обязанными лицами бухгалтерского учета доходов, расходов, объектов налогообложения;

2) проверка правильности исчисления сумм налогов и сборов;

3) проверка своевременности уплаты сумм налогов и сборов;

4) правильность ведения банковских операций, связанных с уплатой налогов и сборов;

5) выявление обстоятельств, способствующих совершению нарушений налогового законодательства[5].

При осуществлении мероприятий налогового контроля уполномоченные органы руководствуются принципами законности, планирования мероприятий налогового контроля, принципом соблюдения налоговой тайны (специального режима доступа к сведениям о налогоплательщиках, плательщиках сборов и налоговых агентах, полученным должностными лицами уполномоченных контрольных органов); принципом последовательности проведения мероприятий налогового контроля и документального фиксирования установленных фактов, действий и событий; принципом недопустимости причинения ущерба проверяемой организации или физическому лицу при проведении налогового контроля.

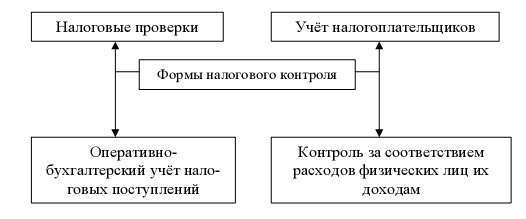

Формы проведения налогового контроля

В зависимости от времени совершения контроля выделяют три основные формы налогового контроля - предварительный, текущий и последующий. Все они находятся в тесной взаимосвязи, отражая непрерывный характер контроля.

Предварительный контроль предшествует совершению проверяемых операций. Это позволяет выявить, еще на стадии планирования, нарушения налогового законодательства. Основным методом, реализующим предварительный контроль являются камеральные проверки. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа[6].

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога, если законодательством о налогах и сборах не предусмотрены иные сроки.

Если проверкой выявлены ошибки в заполнении документов или противоречия между сведениями, содержащимися в представленных документах, то об этом сообщается налогоплательщику с требованием внести соответствующие исправления в установленный срок[7].

При проведении камеральной проверки налоговый орган вправе истребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов.

На суммы доплат по налогам, выявленные по результатам камеральной проверки, налоговый орган направляет требование об уплате соответствующей суммы налога и пени.

Основными задачами камеральной проверки являются:

1. визуальная проверка правильности оформления бухгалтерской отчетности, т.е. проверка заполнения всех необходимых реквизитов отчета, наличия подписей уполномоченных должностных лиц;

2. проверка правильности составления расчетов по налогам, включающая в себя арифметический подсчет итоговых сумм налогов, подлежащих уплате в бюджет, проверку обоснованности применения ставок налога и налоговых льгот, правильности отражения показателей, необходимых для исчисления налогооблагаемой базы, проверка своевременности представления расчетов по налогам;

Похожие работы

... налоговой проверки: должностные лица налогового органа могут вызывать любое физическое лицо, которому могут быть известны какие-либо сведения или обстоятельства, имеющие значение для проведения данной формы налогового контроля; показания свидетелей вносятся в протокол; должностные лица налогового органа могут проводить осмотр помещений, принадлежащих налогоплательщику, в присутствии понятых и ...

... ) проверки документов // http://www.diplomilirist.ru/ups/formal-regulatory-and-arithmetic-counting-verification-of-documents.html 55. Чхутиашвили Л.В.. Современная система налогообложения в России: формы и методы налогового контроля //»Международный бухгалтерский учет», 2010, N 9 [1] Собрание законодательства Российской Федерации, 2009. – N 4. – Ст. 44; [2] Собрание законодательства РФ, ...

... наличие истребуемых документов у организации, которой направлен запрос налогового органа. 3. Изменение роли налоговых проверок в системе налогового контроля Важным направлением развития налоговой системы в Российской Федерации в последние годы является совершенствование налогового администрирования, а в частности – повышение эффективности контрольной работы налоговых органов. Минфин России ...

... бюджетов по проблемам градостроительства, комплексного развития административно-территориальных единиц, автоматизированных систем управления местным хозяйством и т.д. Глава 3. Налоговый контроль и правонарушения в системе налогообложения. Бесперебойное финансирование предусмотренных бюджетами мероприятий требует систематического пополнения финансовых ресурсов на федеральном и местных уровнях. ...

0 комментариев