Навигация

Фінансові активи. Визначення, види та властивості фінансових активів

Східноєвропейський університет

економіки та менеджменту

Реферат

на тему: «Фінансові активи. Визначення, види та властивості фінансових активів».

2008-2009

План

1. Визначення і види фінансових активів.

2. Властивості фінансових активів.

3. Список використаної літератури.

1. Визначення і види фінансових активів

Фінансові активи є специфічними неречовими активами, які являють собою законні вимоги власників цих активів на отримання певного, як правило, грошового доходу в майбутньому. За допомогою фінансових активів здійснюється передавання фінансових ресурсів під тих, хто має їх надлишок, тобто від інвесторів, до тих, хто потребує інвестицій. Ціна на будь-який фінансовий актив встановлюється на рівні, що характеризує зрівноваження попиту й пропозиції на цей актив.

Тих, хто від свого імені випускає (емітує) фінансові активи і зобов'язується виконувати обов'язки, що випливають з умов їх випуску, називають емітентами фінансових активів. Власників фінансових актинів називають інвесторами. Емітентами та власниками фінансових активів виступають суб'єкти фінансового ринку: держава в особі центральних, місцевих органів влади та управління, юридичні особи і рідше фізичні особи. При цьому емітентами одних активів можуть бути тільки певні, визначені законом суб'єкти ринку, емітентом інших фінансових активів може виступати досить широке коло суб'єктів ринку. Наприклад, емітентами облігацій можуть виступати як держана, так і широке коло юридичних осіб, емітентом акцій може бути лише акціонерне товариство. Той чи інший суб'єкт фінансового ринку може виступати одночасно емітентом одних фінансових активів і власником інших. Так, комерційний банк, що емітував і розмістив на ринку власні акції, стає інвестором, придбавши облігації внутрішньої державної позики.

Стосовно зобов'язань емітентів щодо задоволення фінансових вимог інвесторів, то вважається, що найбільш надійним емітентом є держава, оскільки завжди може виконати свої фінансові зобов'язання перед інвесторами, навіть у випадках, коли результатом такого виконання буде підвищення рівня інфляції або інші негативні явища в економіці країни.

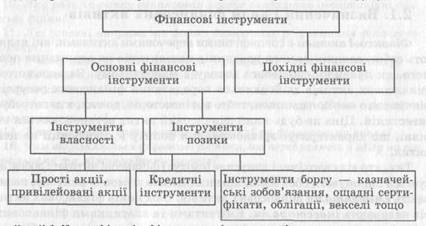

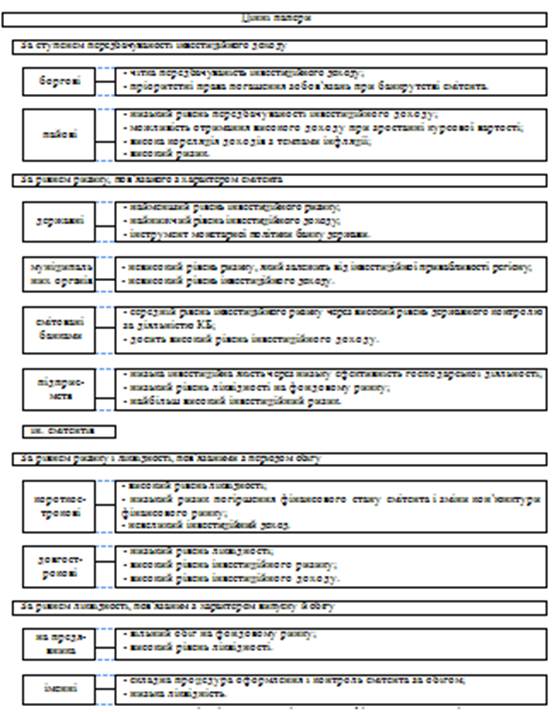

Існує дві основні категорії фінансових інструментів, які суттєво відрізняються надійністю щодо отримання доходу — інструменти позики (облігації, векселі, казначейські зобов'язання тощо) та інструменти власності (акції).

Інструменти власності є безстроковими інструментами і засвідчують пайову участь інвестора в статутному фонді емітента (акціонерного товариства), тобто характеризують відносини співввласності між даним інвестором та іншими учасниками акціонерного товариства; дають право їх власнику на отримання доходу у вигляді дивідендів, право на частку майна товариства при його ліквідації.

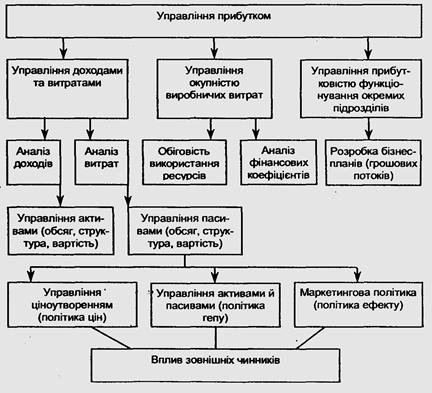

Рис. Класифікація фінансових інструментів

Характерною рисою інструментів позики є те, що вони відображають відносини позики між емітентом та інвестором і, як правило, пов'язані з виплатою доходу інвестору за надану емітентові позику. Крім того, вони характеризуються визначеним терміном обігу. До інструментів позики належать як кредитні інструменти, так і боргові цінні папери — облігації, векселі, казначейські зобов'язання, ощадні сертифікати тощо.

Зобов'язання за інструментами позики виконуються емітентом у першу чергу, а після цього, якщо є можливість, виконуються зобов'язання за інструментами власності.

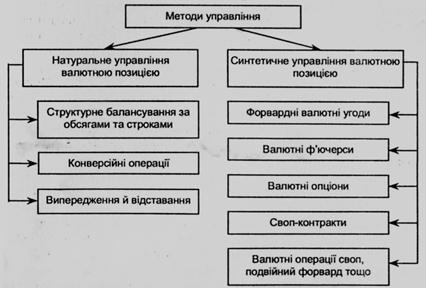

Під похідними інструментами, або деривативами, розуміють ті фінансові інструменти, механізм випуску та обігу яких пов'язаний з купівлею-продажем певних фінансових чи матеріальних активів. Ціни на похідні фінансові інструменти встановлюються залежно від цін активів, які покладені в їх основу і називаються базовими активами. Базовими активами можуть бути цінні папери, процентні ставки, фондові індекси, товарні ресурси, дорогоцінні метали, іноземна валюта та ін. Похідними фінансовими інструментами є ф'ючерсні, форвардні, опціонні угоди та свопи. Оскільки всі вони пов'язані з виконанням певних дій протягом визначеного періоду або у визначений момент у майбутньому, їх ще називають строковими угодами.

Одні зі строкових угод є обов'язковими до виконання, інші дають право виконати чи не виконати угоду. Одні орієнтовані на поставку активу, що лежить в основі угоди, інші практично ніколи не закінчуються реальною поставкою активу. Одні укладаються виключно на біржі, інші можуть бути як біржовими, так і позабіржовими. Строкові угоди для інвесторів та професійних учасників ринку виступають ефективним механізмом страхування цінових ризиків і є високодохідним об'єктом інвестування вільних фінансових ресурсів.

Залежно від механізму нарахування доходу фінансові інструменти поділяють на інструменти з фіксованим та плаваючим доходом. До інструментів з фіксованим доходом належать облігації, інші боргові зобов'язання з фіксованими процентними виплатами, а також привілейовані акції, за якими сплачується фіксований дивіденд. До інструментів з плаваючим доходом відносять боргові зобов'язання зі змінними процентними виплатами та прості акції, оскільки дивідендні виплати за ними наперед не визначені й залежать від розміру прибутку, отриманого підприємством протягом звітного періоду.

Реальна дохідність фінансових інструментів завжди коригується ринком. Дохідність інструментів, що перебувають в обігу на вторинному ринку, насамперед визначається ринковими процентними ставками. При цьому дохідність фінансових активів з плаваючим доходом безпосередньо коригується ставкою доходу, що змінюється відповідно до ринкових процентних ставок.

Дохідність інструментів з фіксованим доходом коригується змінами в їх ринковій вартості. Так, при зростанні процентних ставок на ринку ринкова вартість боргових зобов'язань з фіксованим купоном зменшується, забезпечуючи інвестору вищий рівень доходу, ніж купонна ставка. При падінні процентних ставок на ринку ціни боргових зобов'язань із фіксованим купоном зростають, забезпечуючи інвесторам рівень доходу, нижчий від купонного. Проте в будь-якому разі дохідність фінансового активу, що перебуває в обігу на вторинному ринку, відповідає ринковій дохідності інших фінансових активів, що є в обігу в цей момент на ринку і мають такий самий ступінь ризику та термін обігу, як даний фінансовий актив.

Похожие работы

... ємців запису про проведення державної реєстрації страховика в якості юридичної особи є дата державної реєстрації страховика як юридичної особи. З цієї дати, виходячи з нормативно-правових актів Державної комісії з регулювання ринків фінансових послуг України, страховик, що набув статусу юридичної особи буде набувати статусу фінансової установи. З 2003 року страхові компанії набували статусу фі ...

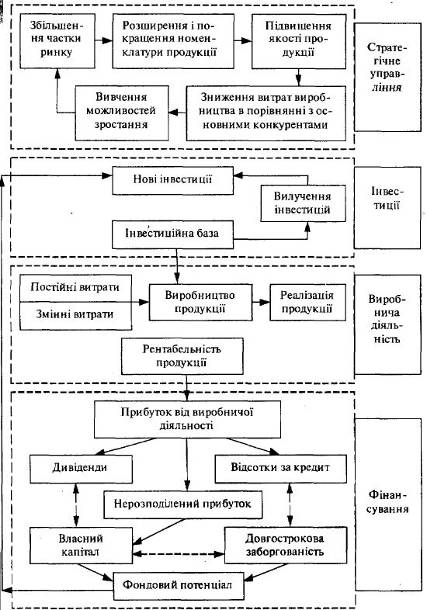

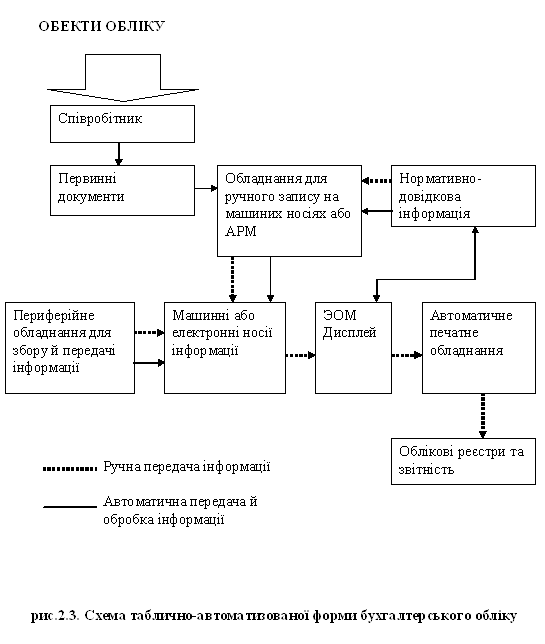

... . 3.2 Удосконалення методики аналізу та аудиту фінансового стану і резервів підвищення ефективності господарської діяльності підприємства шляхом автоматизації Як видно з наведених розрахунків, аналіз і аудит фінансового стану підприємства з метою визначення резервів підвищення ефективності його господарської діяльності зв'язано з об'ємними взаємозалежними розрахунками, при цьому зміна вхі ...

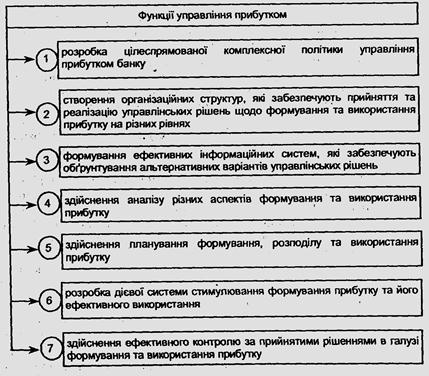

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

... ЗАТ «Черкасивторресурси» необхідно проаналізувати можливість ефективного використання наявного майна та вдало розпоряджатися ним. 2.3 Прогнозна оцінка платоспроможності та фінансової стійкості підприємства Прогнозування фінансового стану підприємства є невід’ємним елементом його управлінням. Визначаючі фінансовий стан як складну систему, що є об’єктом прогнозування, нами пропонується ...

0 комментариев