Навигация

Страхование финансовых рисков

5. Страхование финансовых рисков.

Представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере частичной или полной компенсации потери доходов (дополнительных расходов) лица, о страховании которого заключен договор, вызванной такими событиями как:

Þ Остановка производства или сокращение объема производства в результате оговоренных событий

Þ Потеря работы ( для физических лиц)

Þ Банкротство

Þ Непредвиденные расходы

Þ Неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке

Þ Понесенные застрахованным судебные расходы (издержки)

Þ Иные события

6. Страхование ответственности

Ответственность перед третьими (физическими, и юридическими) лицами включает в себя страхование задолженности и страхование на случай возмещения вреда (страхование гражданской ответственности).

Самые распространенные из них:

· Страхование гражданской ответственности перевозчика

· Страхование гражданской ответственности предприятий

· Страхование профессиональной ответственности (нотариальная деятельность, врачебная деятельность и т.д.)

· Страхование ответственности за неисполнение обязательств

( страхование риска невозврата, страхование риска несвоевременного погашения задолженности по ссуде, страхование гражданской ответственности за финансовый ущерб)

· Страхование гражданской ответственности владельцев автотранспортных средств – страхование, предусматривающее обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования. При этом объектом страхования здесь служат имущественные интересы лица, о страховании которого заключен договор, связанные с обязанностью последнего в порядке, установленным гражданским законодательством, возместить ущерб, нанесенный им третьим лицам в связи с использованием автотранспортного средства.

Правовое регулирование страховой деятельности.

Правовую основу страховой деятельности составляют законодательные и подзаконные акты по страхованию:

1. Конституция Российской Федерации – правовой документ, имеющий наивысшую юридическую силу ( принята всенародным голосованием 12 декабря 1993 г.)

2. Правовые документы, имеющие высшую юридическую силу:

· Гражданский кодекс Российской федерации (ГК РФ), часть вторая, гл. 48 «Страхование» (принят Государственной Думой 22 декабря 1995г., введен в действие 1 марта 1996 г.);

· Федеральный закон «Об организации страхового дела в Российской Федерации» (от 31 декабря 1997 г. № 157-ФЗ) определяет основные принципы государственного регулирования страхования, регламентированы отношения между страховыми организациями и гражданами и предприятиями, учреждениями; отношения страховых организаций между собой;

· Федеральный закон «Об основах туристической деятельности в Российской Федерации» (от 24 ноября 1996 г. № 132-ФЗ);

· Федеральный закон «О медицинском страховании граждан в Российской Федерации» (от 28 июня 1991 г. № 1500-1, с изменениями и дополнениями от 2 апреля 1993 г. № 4741-1);

· Федеральный закон «О защите прав потребителей»;

· Указы Президента Российской Федерации.

3. Законодательные и нормативные правовые акты, постановления Правительства и положения:

· «О Федеральном органе исполнительной власти по надзору за страховой деятельностью» (Департамент страхового надзора министерства финансов – Указ Президента РФ от 14.08.96 № 1177)

· Нормативные методические материалы, издаваемые Федеральным органом исполнительной власти по надзору за страховой деятельностью:

1) условия лицензирования страховой деятельности на территории Российской Федерации (от 12 декабря 1992 г. № 02-02/4 с изменениями и дополнениями от 22 января 1993 г.)

2) методика расчета нормативного размера соотношения активов и обязательств страховщиков и Инструкция о порядке применения «Методики расчета нормативного размера соотношения активов и обязательств страховщиков», утвержденные приказом Росстрахнадзора от 30 октября 1995 г. № 02/02;

3) правила размещения страховщикам страховых резервов, утвержденные приказом Минфина РФ от 22 февраля 1999 г. № 16н (с изменениями от 16 марта 2000 г.)

4) постановление Правительства РФ от 16 мая 1994 г. № 491 «Об особенностях определения налогооблагаемой базы для уплаты налога на прибыль страховщиками» ( с изменениями от 7 июля 1998 года);

5) рекомендации по аудиторской проверке страховщиков от 13.03.95

6) методики расчета тарифных ставок по рискованным видам страхования ( утв. Распоряжением Росстрахнадзора от 08.07.93 № 02-03-36) и другие.

4. Юридические документы:

· Договор страхования;

· Лицензия на страхование;

· Страховое свидетельство (полис или сертификат);

· Условия (Правила) страхования;

· Учредительные документы (устав. Правила страхования по видам).

Конституция РФ декларирует основные стратегические направления развития страны, порядок формирования органов государственной власти и местного самоуправления; определяет полномочия законодательной, исполнительной и судебной властей, правовой статус Президента РФ, органов федерального, регионального и местного самоуправления.

Гражданский кодекс РФ , являясь основным законом рыночной экономики, своими нормами охватывает и сферу страхования.

В ГКРФ сформулированы общие положения о формах страхования (обязательной и добровольной), договорах страхования, правах и обязанностях субъектов правовых отношений; об интересах , страхование которых не допускается; о последствиях наступления страхового случая; об основаниях по освобождению страховщика от выплаты страхового обеспечения и страхового возмещения; о перестраховании, взаимном государственном страховании.

Понимание и знание основных понятий, изложенных в ГКРФ позволяет всем, кто соприкасается со сферами страхования и туризма, единообразно их употреблять и использовать, что создает благоприятные условия для разрешения возможных конфликтных ситуаций, ибо не только незнание законов, но и непонимание их не освобождает от ответственности.

Надзор за страховой деятельностью.

Федеральная служба страхового надзора является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в сфере страховой деятельности (страхового дела).

Основные функции федеральной службы страхового надзора:

· выдача страховщикам лицензий на осуществление страховой деятельности;

· ведение единого Государственного реестра страховщиков и объединений страховщиков, а также реестра страховых брокеров;

· контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков;

· установление правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности; выдача в предусмотренных законом случаях разрешений на увеличение размеров уставных капиталов страховых организаций за счет средств иностранных инвесторов, на совершение сделок с участием иностранных инвесторов по отчуждению акций (долей в уставных капиталах) страховых организаций, а также на открытие, филиалов страховыми организациями с иностранными инвестициями;

· разработка нормативных и методических документов по вопросам страховой деятельности (в пределах компетенции);

· обобщение практики работы страховых организаций, подготовка и представление в установленном порядке предложений по развитию и совершенствованию законодательства РФ о страховании. Лицензии на осуществление страховой деятельности выдаются на основании заявлений страховщиков с приложением: учредительных документов; свидетельства о регистрации; справки банка о размере оплаченного уставного капитала (не ниже установленного законом минимума); экономического обоснования страховой деятельности (бизнес-плана); правил по видам страхования; расчетов страховых тарифов; сведений о руководителях и их заместителях. (Перестраховщикам не требуется представлять бизнес-план, правила и расчет тарифов.)

Лицензии выдаются на проведение добровольного и обязательного личного страхования, имущественного страхования и страхования ответственности, а также перестрахования, если предметом деятельности страховщика является исключительно перестрахование. При этом в лицензиях указываются конкретные виды страхования, которые страховщик вправе осуществлять. Основанием для отказа в выдаче юридическому лицу лицензии на осуществление страховой деятельности может служить несоответствие документов требованиям законодательства РФ. При нарушении страховщиками этих требований действие лицензии может быть приостановлено, ограничено, а если нарушения не устраняются, лицензия может быть отозвана.

Федеральная служба страхового надзора вправе:

· получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении;

· производить проверки соблюдения ими законодательства и достоверности представляемой отчетности; при выявлении нарушений давать страховщикам предписания по их устранению, а в случае невыполнения предписаний приостанавливать или ограничивать действие лицензий этих страховщиков впредь до устранения выявленных нарушений либо принимать решение об отзыве лицензий;

· обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства, а также о ликвидации предприятий и организаций, осуществлявших страхование без лицензии. На основании Постановления Правительства РФ от 26 июня 1993 № 609 созданы территориальные органы страхового надзора - региональные инспекции.

Их основные функции - осуществление контроля за соблюдением требований законодательных и нормативных актов о страховании, за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков, за соблюдением правил формирования и размещения страховых резервов; обобщение практики работы страховщиков, страховых посредников и других участников страхового рынка, представление в федеральную службу страхового надзора предложений по совершенствованию практики надзора за страховой деятельностью и законодательства о страховании; рассмотрение заявлений и жалоб физических и юридических лиц по вопросам, связанным с нарушением законодательства Российской Федерации о страховании и др. Территориальные органы страхового надзора осуществляют свою деятельность под руководством федеральной службы страхового надзора во взаимодействии с соответствующими органами исполнительной власти субъектов РФ.

Совершенствование…

Действующая система страхового законодательства в Российской Федерации включает системообразующие нормативные акты Минфина России, иные нормативные акты, содержащие положения о страховании, а также международные соглашения и договоры.

Принятые в период становления страхового рынка, они в настоящее время требуют некоторой адаптации к изменениям, произошедшим за этот период в жизни страны, к обозначившемуся росту экономических показателей.

II Глава

Современное положение рынка обязательного автострахования

Страхование – одна из наиболее динамично развивающихся сфер российского бизнеса. Объемы операций на рынке неуклонно растут. Так, объем страхового рынка России с 2000 по 2006 год вырос в 3,5 раза.

Наблюдается ежегодный рост страховых премий , в первую очередь, за счет развития имущественного страхования. Коэффициент страховых выплат с 2002 по 2006 год сократился с 77,1% до 57,3 %.

Доля страховой премии в ВВП России начиная с2004 года снижается и составила в 2006 году 2,3%.

Доля обязательного страхования на российском страховом рынке в 2006 году составила 44,8 %, добровольного – 55,2%. Значительное изменение соотношения между обязательным и добровольным страхованием произошло после введения в 2003 году системы обязательного страхования гражданской ответственности владельцев автотранспортных средств.

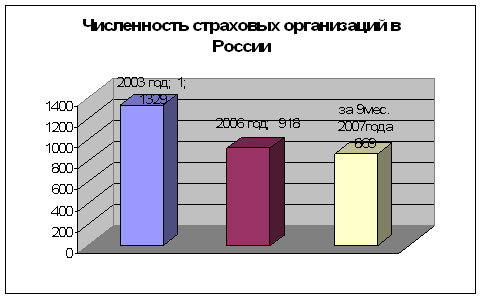

Наблюдается тенденция сокращения численности страховых организаций.

Это связано с повышением требований к минимальному уставному капиталу, а также с ужесточением контроля со стороны ФССН.

Наибольшая доля страховых организаций (61 %) представлена в организационно-правовой форме обществ с ограниченной ответственностью; закрытые и открытые акционерные общества составляют соответственно 21,1 % и 16,2%. Менее 5% организаций представлены в форме унитарных предприятий.

Страхование ответственности владельцев автотранспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда стала возрастать интенсивность автомобильного движения, и увеличился риск дорожно-транспортных происшествий. В большинстве развитых стран оно проводится в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.

По данным исследования, которое проводил Российский союз автостраховщиков (РСА) за прошедшие девять месяцев 2007 года страховые компании заключили почти 25,2 млн. договоров ОСАГО (годом ранее – 22,6 млн.) и собрали 52,621 млрд. рублей премии, что на 15,7% больше, чем в предыдущем году. Страховщикам заявили об 1,26 млн. страховых случаев, из которых 1,21 млн. случаев было урегулировано, тогда как в 2006 году было выплачено возмещение по 0,99 млн. случаям из 1,04 млн. произошедших. Объем выплат составил 27,749 млрд. рублей, что на 24,5% выше данных по прошлому году. Таким образом, выплаты составили 53% от поступлений при средней стоимости полиса 2 090 рубля, по сравнению с 2006 годом полис подорожал на 76 рублей. Средний размер выплат составил 22 980 рублей, что больше прошлогодней нормы на 433 рубля.

Рынок ОСАГО остается монополизированным – 50% или 26,1 млрд. рублей сборов за девять месяцев приходится на пятерку крупнейших страховых компаний. 14,2 млрд. рублей всей премии по ОСАГО собрали компании группы «Росгосстрах» (27%). Второе место по объему поступлений по ОСАГО в январе-сентябре заняла «РЕСО-Гарантия» – 4,4 млрд. рублей (8,4%), на третьем – «Ингосстрах» – 3,1 млрд. рублей (5,9%), на четвертом – «РОСНО» – 2,6 млрд. рублей (4,9%), на пятом – «Страховой дом ВСК» – 1,7 млрд. рублей (3,3%).

Итоги деятельности российских страховых компаний за 9 мес. 2007 г.

| Компания | Премия, млн. руб. | Выплаты, млн. руб. | Уровень выплат, % |

| Прямое страхование | |||

| Система «Росгосстрах» | 38913 | 16700 | 42,91624907 |

| СГ«СОГАЗ» | 28934 | 11771 | 40,68224234 |

| «Ингосстрах» | 26485 | 12671 | 47,84217482 |

| РЕСО | 24726 | 8054 | 32,57300008 |

| Группа РОСНО Allianz | 23067 | 9704 | 42,06875623 |

| ВСК | 13658 | 5644 | 41,32376629 |

| «Столичная страховая группа» | 9265 | 4165 | 44,95412844 |

| «Согласие» | 8956 | 3512 | 39,21393479 |

| СГ «КапиталЪ» | 8390 | 2888 | 34,42193087 |

| СГ «Уралсиб» | 8120 | 4088 | 50,34482759 |

| Итого по топ-10 | 190514 | 79397 | 41,67515248 |

| Общий объем рынка | 365244 | 143167 | 39,19763227 |

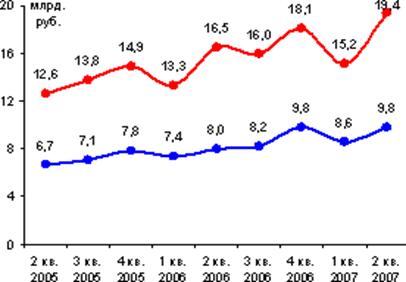

Объем премии по ОСАГО за 1 полугодие 2007 г. составил 34,5 млрд. руб., увеличившись на 17,6% по сравнению с 1 полугодием 2006 г. Страховые выплаты увеличились на 21,9% до 18,4 млрд. руб.

Характерной тенденцией ОСАГО в последнее время является рост убыточности. В целом по рынку уровень страховых выплат вырос на 2% с 51,5% в 1 полугодии 2006 г. до 53,5% за отчетный период. Однако в региональном срезе можно выделить два различных по направлению процесса:

- крупнейшие страховщики федерального уровня стараются держать убыточность в "узде" - среднее значение уровня выплат ТОП-10 по объему премий сократилось на 1,7%% до 51,6% в 1 полугодии 2007 г.,

- у некоторых региональных страховщиков, в особенности, в Свердловской, Кемеровской, Челябинской областях, в Республике Татарстан, уровень выплат по ОСАГО достигает 80%.

Основных причин убыточности можно выделить три.

Во-первых, растет размер ущерба - увеличивается цена ремонта, стоимость запчастей, инфляция, машины становятся дороже.

Во-вторых, граждане научились защищать свои права. Появились адвокаты, специализирующиеся на делах по возмещению убытков от ДТП, суды наработали необходимую практику. Если раньше у людей не было достаточной информации и они не знали, как следует получать деньги по страховым случаям ОСАГО, либо не обращались никуда вообще, либо допускали ошибки и не получали возмещение, то теперь это уходит.

И в-третьих, к сожалению, страхование автогражданской ответственности пока не начало в полной мере выполнять свои воспитательные функции. Число дорожно-транспортных происшествий и травматизм, связанный с ним, растет.

С рынка ОСАГО безвозвратно ушли семь страховщиков, но пришли 13 новых компаний. Всего количество участников достигло 167 и увеличилось на шесть страховщиков. Группа постоянно действующих компаний, состоящая из 154 страховщиков, увеличила сбор премии на 20,1%, а 13 вновь пришедших собрали 558 млн. руб. (1,6% от объема премии ОСАГО).

По данным ФССН (Федеральная служба страхового надзора), число жалоб граждан в органы страхового надзора за девять месяцев 2007 года выросло на 40% по сравнению с аналогичным периодом прошлого года. При этом в 63% случаев россияне жалуются на работу страховщиков ОСАГО.

Всего в январе-сентябре 2007 года, по данным ФССН, было подано 7006 обращений граждан, что на 39,4% больше, чем годом ранее. На долю ОСАГО пришлось 63% жалоб - 4119 обращений, из которых 2562 раза граждане жаловались на несоблюдение страховщиками сроков рассмотрения обращений и осуществления выплат ОСАГО, а 724 раза - из-за занижения страховых выплат. Неудивительно, что в материалах ФССН подчеркивается, что "наиболее острыми и социально значимыми остаются проблемы, связанные с вопросами соблюдения страховыми организациями законодательства, регулирующего ОСАГО".

Главными причинами поступления жалоб по ОСАГО являются несоблюдение страховщиками сроков рассмотрения обращений и осуществления выплат, занижение страховой выплаты, отказ в страховой выплате.

Отмечается рост общего количества обращений по сравнению с аналогичным периодом прошлого года. Так, если за 9 месяцев 2006 года поступило 5027 обращений, то за 9 месяцев 2007 года - 7006. Рост количества обращений за указанный период составил 39,4%.

А главными причинами жалоб граждан являются несоблюдение страховщиками сроков рассмотрения обращений и осуществления выплат, занижение страховой выплаты, отказ в страховой выплате.

Статистика обращений граждан в ФССН с жалобами на страховщиков ОСАГО за три квартала 2007 г .

| Количество обращений, единицы | |||

| I квартал | II квартал | III квартал | |

| Всего обращений по ОСАГО | 1488 | 1548 | 1383 |

| несоблюдение сроков выплат и рассмотрения обращений | 868 | 894 | 800 |

| занижение размеров выплат | 253 | 288 | 183 |

| обращения из-за отказа в выплате | 339 | 316 | 287 |

| Другие жалобы | 927 | 1204 | 989 |

Совсем недавно (1 декабря 2007 года) Президент России подписал закон «О внесении изменений в Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Закон принят и уже опубликован в «Российской газете»(5 декабря 2007 года).

Новый закон об ОСАГО, значительно повышающий защиту интересов граждан и юридических лиц при страховании автомобиля, вступит в силу с 1 марта 2008 года.

Законом вводится облегченная процедура оформления ДТП (Европейский протокол) - с 01.12.2008 года можно будет получить выплаты, не вызывая ГИБДД, а просто направив заявление страховщику, в случаях, отвечающих следующим условиям:

1. В ДТП отсутствуют потерпевшие, жизни и здоровью которых мог быть причинен вред;

2. ДТП произошло с участием двух транспортных средств, ответственность владельцев которых застрахована в соответствии с настоящим Федеральным законом;

3. У водителей, причастных к ДТП, есть взаимное согласие в оценке размера ущерба, причиненного имуществу, и он не превышает 25 тысяч рублей;

4. Расположение транспортных средств зафиксировано в извещениях о дорожно-транспортном происшествии, оформленных водителями в соответствии с правилами обязательного страхования, и не вызывает разногласий.

Важные изменения вносятся в Закон относительно размера страховой суммы в случае причинения вреда жизни и здоровью. Предполагается снять ограничение общей страховой суммы на всех потерпевших (ранее лимит составлял 240.000 рублей). Теперь, в соответствии с поправками, каждый потерпевший, чьей жизни или здоровью был причинен ущерб, будет иметь право на возмещение в пределах 160.000 рублей.

Исключается также фактически не применявшаяся норма, в соответствии с которой страхователь должен был за 2 месяца предупреждать страховую компанию о том, что он не будет продлевать договор ОСАГО.

Кроме того, поправки к закону об ОСАГО исключают обязанность страхования прицепов к легковым транспортных средствам, принадлежащим физическим лицам, вводят возможность проведения экспертизы сотрудниками страховщика, увеличивают срок рассмотрения заявления о выплате по законопроекту (с 15 до 30 дней), а также предусматривают ряд других изменений.

Большая часть изменений направлена на расширение прав страхователей. В частности, предусмотрена уплата страховщиком пени за просрочку выплаты в размере одной семьдесят пятой ставки рефинансирования Центрального Банка Российской Федерации, действующей на день, когда страховщик должен был исполнить это обязательство, от страховой суммы по виду возмещения вреда каждому потерпевшему. Граждане смогут также заключать договоры страхования на ограниченный период использования транспортного средства - 3 месяца (ранее было 6 месяцев).

В отношениях между участниками рынка ОСАГО произойдут существенные изменения.

Во-первых, все страховщики ОСАГО должны будут заключить между собой соглашение о прямом возмещении убытков. Расчеты между страховщиками должны будут производиться путем возмещения суммы оплаченных убытков по каждому требованию, либо исходя из числа удовлетворенных требований в течение отчетного периода и средних сумм выплат. Конкретные требования к соглашению о прямом возмещении убытков, порядок взаиморасчетов между страховщиками, а также особенности бухгалтерского учета по операциям, связанным с прямым возмещением убытков, будут устанавливаться в нормативных актах Минфина РФ.

Во-вторых, существенно изменится статистика убытков страховых компаний, участвующих в ОСАГО. В частности, упрощение процедуры оформления ДТП с незначительным ущербом (до 25 000 рублей) однозначно приведет к росту количества заявляемых страховых событий. Сегодня, в условиях, когда полагается вызывать ГИБДД по мелким убыткам, определенная часть страховых случаев остается латентными – чтобы избежать потерь времени, многие граждане при незначительных ДТП просто разъезжаются, не желая тратить время на ожидание ДПС и дальнейшее оформление в страховой компании. Облегченная процедура переведет эти случаи в разряд фактически заявляемых убытков. Общий рост числа страховых случаев, по моему мнению, составит минимум 15 %, причем не только за счет ранее не заявляемых мелких убытков, но и за счет активизации действий мошенников.

Средний размер страховой выплаты, напротив, вопреки некоторым прогнозам, в связи с переходом на систему прямого урегулирования не вырастет, поскольку для избежания этого разработчиками предусмотрен соответствующий механизм. По планируемому порядку взаимодействия, расчеты между страховщиками, скорее всего, будут производиться по фиксированным нормам. А значит, ни один прямой страховщик не будет заинтересован завышать выплату своему клиенту, распоряжаясь, по сути, средствами страховщика-эмитента полиса виновника, а будет вынужден производить оптимальную выплату, основанную на реальной калькуляции.

Прямое урегулирование активизирует совместную работу страховщиков в области предупреждения мошенничества. Они будут вести обмен информацией по выплатам, производимым друг за друга, посредством единого программного обеспечения. Без этого инструмента механизм работать просто не будет. Проводимый Российским Союзом Автостраховщиков аудит состояния информационных систем показывает, что страховщики уже сегодня имеют техническую возможность обмениваться необходимыми данными. Более того, РСА в ближайшее время планирует пересмотреть перечень параметров, подлежащих учету по договору ОСАГО в информационных системах страховщиков.

В рамках масштабного изменения нормативной базы ОСАГО предполагается затронуть и такую давно обсуждаемую проблему, как изменение ряда региональных тарифных коэффициентов. Статистика однозначно подтверждает необходимость пересмотра значения коэффициента для населенных пунктов, имеющих Кт=0,5, а также части населенных пунктов с Кт=1 и 1,3. В противном случае страховщики просто будут вынуждены уйти с рынков этих регионов, поскольку продолжать их дотирование за счет территорий с более высоким коэффициентом не представляется возможным.

Еще одна правовая проблема прямого урегулирования связана с механизмом возможной ликвидации компаний-страховщиков ОСАГО. После отзыва лицензий у ряда компаний за последние 2 года, страховое сообщество отчетливо представляет себе, какие последствия для участников прямого урегулирования может повлечь за собой уход страховщиков с рынка. Именно по этой причине, при разработке концепции прямого урегулирования, в техническое задание проекта была внесена такая задача, как обеспечение исполнения обязательств. Взаиморасчеты при прямом урегулировании будут производиться через клиринговый центр, у которого должны быть прописаны механизмы финансовых гарантий, и если какой-либо страховщик не сможет рассчитаться по своим договорам в определенный день, то средства будут списываться с его депозита. Только таким способом можно защитить интересы добросовестных компаний.

Для возможного урегулирования разногласий и спорных ситуаций до введения прямого урегулирования страховщики должны будут разработать и принять единые формы документов, стандарты урегулирования. Вероятно, будет также создан специальный орган (третейский суд), задачей которого станет рассмотрение спорных ситуаций и принятие решений по таким случаям.

По поводу изменений в закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» существуют различные мнения, в том числе и такое.

Последние новации в законодательстве об ОСАГО без изменения тарифов приведут к тому, что участники рынка ОСАГО разделятся на три группы. В первую из них попадет пять-шесть страховщиков федерального уровня, которые будут работать на рынке ОСАГО еще несколько лет, компенсируя убытки по ОСАГО прибылью по иным видам страхования. Во вторую, наиболее многочисленную группу попадут компании среднего уровня, которые в течение полутора лет сами откажутся от лицензий на ОСАГО. В третью группу попадут небольшие региональные компании, которые будут генерировать убытки по ОСАГО в прогрессии. Остальные будут ухудшать качество обслуживания, задерживать или вообще не выплачивать возмещения. Понятно, что клиенты чаще будут жаловаться в ФССН на недобросовестные компании. Жалобы в ФССН от граждан будут поступать чаще, еще и потому, что как только произойдет введение прямого и упрощенного урегулирования, то увеличение количества обращений в страховые компании будет неизбежным.

Но, если говорить об обязательном страховании гражданской ответственности владельцев транспортных средств, то федеральный закон, определяющий правовые, экономические и организационные основы обязательного страхования гражданской ответственности владельцев транспортных средств действует на территории России всего около четырех лет (с 01.01.04) года. Закон относительно «молодой» и требует серьезных и значительных доработок.

Какие же процессы могут существенно повлиять на страховой рынок в 2008 году? В первую очередь аналитики указывают на тенденцию укрупнения страхового бизнеса.

В 2007 году по сравнению с 2006-м значительно выросло количество сделок по созданию страховых групп (с 5 до 13). Продолжением этого процесса в 2008 году станет существенный рост концентрации страхового бизнеса и удаление с рынка мелких страховых организаций. Рост концентрации может составить за 5 лет почти 15 процентных пунктов.

В перспективе, когда на ведущих страховщиков будет приходиться не менее 80% от объема премии, отечественный страховой рынок будет ближе к европейскому рынку страхования как по своему размеру и качеству, так и по составу участников.

Президент "Столичной страховой группы" Юрий Горбатов отмечает, что в числе первых двадцати крупнейших страховых компаний пока еще больше страховщиков, которые не проданы, поэтому следует ожидать новых сделок по приобретению компаний. "Но в отношении покупки компаний и создания страховых групп конкуренцию западным страховым компаниям могут составить отечественные страховщики. И вряд ли массовые сделки по поглощению затронут средние региональные компании - это перспектива отдалена на следующие два-три года", - говорит он.

Главной проблемой 2008 года эксперты называют вступление в силу поправок в закон об ОСАГО.

Прямое урегулирование, "европейский протокол", увеличение лимита выплат по "жизни и здоровью" являются однозначным плюсом для потребителя. Однако введение подобных поправок без адекватного увеличения тарифов может привести к очень плачевным последствиям для рынка - убыточность по ОСАГО будет запредельной.

При этом уже сегодня в программе действуют некорректные коэффициенты и в первую очередь КТ (коэффициент преимущественного территориального использования транспортного средства, определяемого по месту регистрации собственника). Этот показатель срочно нуждается в корректировке. В этих условиях компании, в чьих портфелях ОСАГО занимает слишком большую долю, окажутся в крайне затруднительном положении.

Бурный рост автокредитования, увеличение автопарка физических и юридических лиц будут продолжаться, по мнению аналитиков, и в следующем году. По прогнозам "Ингосстраха", в 2007 году рынок автокаско вырастет на 53-55% и составит около 120 млрд руб.

Тенденция наступающего года, на которую указывают специалисты, - активное продвижение страховых компаний в регионы.

Рынок Москвы и крупных городов фактически пересыщен, поэтому страховщики уделяют особое внимание развитию региональной составляющей своего бизнеса.

Этап массового открытия филиалов крупнейшими компаниями близок к завершению, следующая задача - повысить эффективность региональной сети и нарастить обороты. Все это в совокупности с ростом практически всех остальных сегментов рынка даст прирост официальных показателей рынка страхования в 2008 году на уровне около 20%".

Похожие работы

... виде остатков на счетах в банках. Кредитную эмиссию рассматривают как пополнение денежного оборота суммой платежных средств в безналичной форме (безналичная эмиссия) и дополнительный выпуск в денежный оборот банкнот (наличных денег). Сущность и функции финансов Финансы-это экономические денежные отношения по поводу формирования, распределения, использованию фондов денежных средств. Финансы ...

... . В учебной литературе обычно финансовая система начинается с бюджетной системы [10, с.3]. Финансы Республики Беларусь, как элемент финансовой системы и как финансовый институт представляют собой совокупность денежных средств, право формирования, распределения и использования которых принадлежит республиканским органам государственной власти и государственного управления. В качестве ...

... имеет важное значение при определении прибыли, базы для исчисления налогов и других обязательных отчислений. Какие расходы и на что могут относиться - вопрос, который регулируется национальным законодательством. 3. Доходы, прибыль и рентабельность предприятия Предварительное замечание. Следует различать понятие доходы применительно к финансам предприятий и доходы как объект обложения ...

... системы, привели к тому, что на данный момент у нас в республике практически сформировался страховой рынок, который продолжает развиваться ускоренными темпами. В рамках реализации Государственной программы развития страхования в Республики Казахстан на 2000 – 2002 годы, утвержденной Указом Президента Республики Казахстан от 27 ноября 2000 года № 491, проделана значительная работа по созданию ...

0 комментариев