Навигация

Оптимизация налогообложения

2. Оптимизация налогообложения

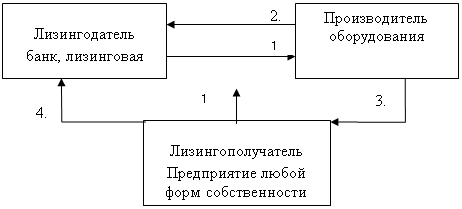

По законодательству РФ любой лизинговый платеж предприятие относит на себестоимость продукции, уменьшая тем самым налогооблагаемую базу, что не предусмотрено банковским кредитом.

При приобретении оборудования в лизинг налог на добавленную стоимость (НДС) уплачивается лизинговой компанией, а не самим предприятием, что уменьшает платежи по НДС в бюджет. НДС, уплачиваемый в лизинговых платежах, предприятие берет к зачету в полном объеме.

Необходимо отметить и тот факт, что при использовании подобной схемы применяется ускоренный коэффициент амортизации, равный трем. Благодаря этому коэффициенту за время срока действия лизингового договора происходит полная или частичная оплата амортизационных отчислений, и предприятие получает оборудование в собственность по остаточной стоимости, значительно уменьшая налог на имущество.

Таким образом, при использовании лизинга стоимость оборудования списывается с учетом амортизации и затрат в 3 раза быстрее.

С учетом всех вышеперечисленных преимуществ можно говорить о том, что лизинг оборудования обходится предприятию на 22% дешевле в сравнении с использованием собственных средств и на 24% по отношению к приобретению в кредит.

Таким образом, оборудование числится на балансе лизинговой компании, предприятие не ухудшает структуру своего баланса за счет кредиторской задолженности и остается инвестиционно привлекательным для других кредитных организаций.

3. Гибкость в оформление лизинговой сделки

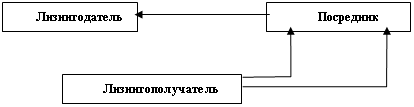

Лизинговые компании отличаются большей лояльностью к своим клиентам, нежели банковские учреждения. Так, при займе денежных средств со стороны лизингодателя и банка существует проверка финансовых документов состояния предприятия. Но лизинговые компании могут рассмотреть управленческую деятельность потенциального лизингополучателя (предприятия) и оценить его реальные активы.

Для принятия решения о заключении сделки лизингодателю достаточно, как правило, одного дня. В течение этого времени можно определить финансовые возможности предприятия.

4. Удобная схема выплат

Оплата поставленного оборудования производится периодическими платежами до окончания срока действия лизингового договора (от 1 и более лет). Возможна разработка различных графиков лизинговых платежей, учитывающих специфические потребности лизингополучателя. Это позволяет точно рассчитывать бюджет вашего бизнеса на протяжении срока действия договора лизинга и управлять денежными потоками.

Таким образом, на сегодняшний день рыночная ситуация складывается так, что российским предприятиям невыгодно извлекать из оборота крупные денежные средства или использовать заемные средства с целью технического оснащения и наращивания собственной производственной базы. В этих условиях наиболее выгодной формой приобретения оборудования и техники является лизинг. Лизинг предоставляет предприятиям новые возможности для развития бизнеса, оптимизацию налогообложения, удобную схему выплат.

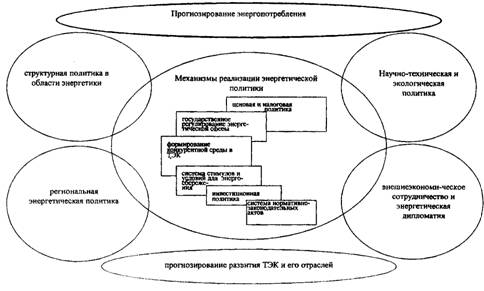

3. Особенности применения лизинга в энергетике

Актуальность работы обусловлена тем, что она связана с исследованием и решением проблем, изложенных в "Основах политики Российской Федерации в области развития науки техники и технологий на период до 2010 года и дальнейшую перспективу", "Приоритетных направлениях развития науки, технологий и техники Российской Федерации" и "Перечне критических технологий Российской Федерации" утвержденных Президентом РФ №Пр-576 от 30.03.2005 г., а именно:

— производство электроэнергии и тепла на органическом топливе по энергосберегающим технологиям;

— нетрадиционные возобновляемые экологически чистые источники энергии и новые методы ее преобразования и аккумулирования;

— решения экологических проблем в энергетике;

— формирование национальной инновационной системы, являющейся неотъемлемой частью экономической политики государства;

— привлечение частных инвестиций в высокотехнологичный сектор экономики;

— повышение эффективности использования результатов научной и научно-технической деятельности, в том числе интеллектуальной собственности.

Важной инновационной задачей является использование объектов промышленной собственности с использованием лизинга, как одного из наиболее эффективного организационно-финансового механизма внедрения энергосберегающих технологий производства электроэнергии.

Электроэнергетика - одна из самых капиталоемких отраслей промышленности и поэтому для ее функционирования требуются крупные инвестиции. Ранее строительство крупных производителей электрической и тепловой энергии осуществлялось, как правило, за счет Минэнерго СССР либо за счет профильных министерств.

Современный электроэнергетический комплекс России был создан в период с 1950-х годов до конца 80-х годов XX века, когда развитие энергетики шло темпами, опережающими остальные отрасли промышленности. При росте национального дохода за этот период в 6,2 раза возможность производства электроэнергии выросла более чем в 10 раз.

Начиная с 1990 г. ситуация изменилась. Ограниченные государственные ресурсы не удовлетворяют требованиям замены морально и физически устаревших электрогенерирующих мощностей на современные и более эффективные.

В новых условиях строительство электростанций представляет собой задачу непосредственно связанную с конкуренцией. Изыскание, опознание и реализация инновационных идей служат основой успеха. Совершенствование методов строительства электростанций и их компонентов зависит от законодательства, условий рынка и требований, предъявляемых заказчиками, а также от действий конкурентов. Новые разработки и концепции подвергаются техническим и экономическим оценкам с точки зрения выгоды заказчиков с тем, чтобы выявить решения, обеспечивающие самое рентабельное строительство электростанций и их эксплуатацию.

Проблема технического перевооружения и модернизации оборудования стоит практически перед каждым предприятием энергетического комплекса Российской Федерации.

Производственный потенциал электроэнергетики России на данный момент состоит из электростанций общей установленной мощностью около 216 тыс. МВт, в том числе АЭС — 22,2 тыс. МВт. и ГЭС — 45 тыс. МВт, остальное — ТЭС и децентрализованные источники энергии. Энергосистема Российской Федерации является одной из крупнейших в мире централизованно управляемых энергокомпаний.

В производственной отрасли нарастает процесс физического и морального старения генерирующего оборудования. В настоящее время выработали ресурс 34 тыс. МВт., что составляет 16% мощности электростанций России, в том числе ГЭС — 22 тыс. МВт и ТЭС — 12 тыс. МВт. В перспективе произойдет лавинообразное нарастание объемов выработавшего свой ресурс основного оборудования. Так, к 2010 г. 104 тыс. МВт, или 50% действующего в это время оборудования ТЭС и ГЭС, выработает свой ресурс, а к 2020 г. — 150 тыс. МВт, что составит 70%.

Обновление мощности и обеспечение прироста потребности в генерирующей мощности возможны за счет следующих основных мероприятий:

o продление срока эксплуатации действующих ГЭС, АЭС и значительного количества ТЭС с заменой только основных деталей и узлов;

o достройка объектов, находящихся в высокой степени готовности;

o сооружение новых энергетических объектов в дефицитных регионах;

o техническое перевооружение ТЭС с использованием технических решений.

Технический прогресс не стоит на месте. На смену паросиловым установкам приходят газотурбинные технологии. Энергетические компании и промышленные (энергоемкие) предприятия сталкиваются с выбором — как возможных источников инвестирования, так и самих механизмов финансирования.

Возможны различные формы привлечения финансовых (капитальных) ресурсов в электроэнергетику. Ниже представлены основные схемы финансирования:

1. Собственные инвестиционные средства.

2. Прямые инвестиции.

3. Выпуск дополнительных акций (облигаций).

4. Кредитные ресурсы.

5. Бюджетное финансирование.

6. Лизинговые схемы.

Собственные инвестиционные средства (самофинансирование). В отличие от “материнской“ компании, дочерние компании (АО-Энерго) не способны аккумулировать значительные ресурсы, необходимые для финансирования собственных инвестиционных проектов. Только некоторые АО-Энерго способны самостоятельно финансировать энергетические проекты. Одна из проблем такого способа капитальных вложений — существующая система тарифообразования на оптовом и розничном рынках электрической энергии. В частности, региональные регулирующие органы рассматривают инвестиционные вложения как затратные, и поэтому насколько существенно будет оптимизирована и возможно минимизирована инвестиционная программа, настолько не подорожает тарифное меню энергокомпаний. То есть в конечном итоге только финансово-устойчивые компании могут себе позволить расширение энергетического парка. Главными объектами инвестирования в первую очередь являются теплогенерирующие объекты. Показательным примером такого способа капитальных вложений является реконструкция с использованием передовых технологий и применением современного парогазового оборудования, а также систем автоматизированного управления технологическими процессами. Возведенная на Тюменской ТЭЦ-1 парогазовая установка суммарной мощностью 220 МВт является вторым крупным парогазовым блоком в России. Используемая на смонтированном блоке технология экологична и позволяет дать большой выигрыш в экономии топлива. С вводом энергоблока будет обновлена вся инфраструктура станции, что повысит эффективность и надежность остающегося в работе оборудования и позволит более быстрыми темпами, с меньшими затратами проводить дальнейшую реконструкцию. Но, к сожалению, такая форма финансирования является редким примером в практике энергокомпаний.

Прямые инвестиции. Высокий уровень объема привлечения прямых инвестиций говорит о доверии инвестора и возможности получения гарантированного инвестиционного эффекта от проекта. Привлечение потенциальных инвесторов, в основном западных, — одна из основных стратегических задач РАО “ЕЭС России“. Активный интерес к российской энергетике проявляют практически все транснациональные энергетические компании. Вероятнее всего, эти компании отказываются от инвестирования по следующим причинам: во-первых, неясная позиция правительства по вопросам реформирования отрасли, и не только энергетической, но и газовой. Слушания по рассмотрению хода реформирования электроэнергетики постоянно переносят. И, во-вторых, это форма участия стратегических партнеров в управлении энергетическими объектами.

В связи с сокращением генерирующих мощностей перед федеральными электростанциями стоит ключевой вопрос о строительстве или реконструкции объектов. Готовы также и инвестиционные обоснования, но пока инвесторы не спешат вкладывать собственные ресурсы.

Отечественные инвесторы тоже готовы участвовать в финансировании энергетических объектов, правда, только объектов коммунальной энергетики по ряду причин:

1. Меньшие капитальные вложения в отличие от “большой“ энергетики.

2. Срок окупаемости от 5 до 10 лет при модифицированной внутренней норме доходности (MIRR) на уровне 20%. Это, в первую очередь, связано с относительно высокими тарифами, которые достигают в среднем 1–1,5 руб/кВтч на электрическую энергию и до 600 руб/Гкал на тепловую энергию (в зависимости от региона).

Похожие работы

... права, содержащиеся в других законах, должны соответствовать Кодексу. Иными словами, положения ГК РФ имеют приоритет над нормами Закона о лизинге. 2.3 Преимущества и недостатки использования лизинга Преимущества лизинга. · Возможность применять к объекту лизинга ускоренную амортизацию с коэффициентом ускорения до 3 существенно сказывается на выплатах по налогу на прибыль и по налогу на ...

... следующие варианты приобретения оборудования: За собственные средства; За счет кредита/займа; По лизинговой схеме. ГЛАВА III. ПРАКТИЧЕСКИЕ РЕЗУЛЬТАТЫ И ПРЕИМУЩЕСТВА ИСПОЛЬЗОВАНИЯ ЛИЗИНГА НА ПРИМЕРЕ ОАО «ПЕРМСКАЯ ГРЭС». В этой главе будут рассмотрены все три метода поставки оборудования. 3.1. Приобретение за счет собственных средств ...

... проблем. Интересы крупных компаний в этой области часто не совпадают с общенациональными интересами. 1.2 Долгосрочное кредитование развития предприятий ТЭК РФ Наиболее распространенным в мировой практике инструментом финансирования инвестиций в производство является привлечение заемного капитала. Ключевым показателем, характеризующим развитие кредитного дела в стране, является отношение ...

... и гражданское устройство своей страны. Программы Фонда призваны способствовать развитию мировоззрения и практических навыков, необходимых для экономического и социального благополучия как самих граждан, так и общества в целом. Фонд поддержки малого бизнеса был основан в 2005 году с целью содействия развитию демократических и рыночных институтов в Томской области. Основным средством для ...

0 комментариев