Навигация

Сучасна податкова система Японії

3.3 Сучасна податкова система Японії

Сучасна податкова система – результат податкової реформи 1988 р. Створена в перші післявоєнні роки під диктовку американських експертів система оподаткування проіснувала 40 років, виконавши роль максимальної мобілізації державних доходів, а також забезпечивши підтримку високої норми нагромадження, тобто тієї частини ВВП, яка не споживається в поточному році, а матеріалізується у вигляді будівель, споруд, обладнання, виробничих запасів.

Головні складові сучасної податкової системи Японії:

- податок на доходи фізичних осіб (прибутковий податок);

- податок на прибуток корпорацій;

- податок на майно фізичних та юридичних осіб;

- податок на спадщину та дарування;

- акцизи;

- податок на додану вартість;

- мито;

- податок на проживання (в деяких джерелах – податок на жителів).

Прибутковий податок Японія запровадила однією з перших у 1887 р., що відповідає проголошеному національному девізу вчитися в усього світу. Для прибуткового податку на основі єдиної бази (сукупності доходів платника) передбачено три рівні оподаткування: національний, префектурний, муніципальний. Тобто, за ознакою розподілу надходжень даний податок має комбінований характер за ознакою адміністративно-територіального поділу країни. Після реформи 1988 р. дванадцятиступенева шкала ставок прибуткового податку з прогресією від 10,5 до 60%, була зведена до трьох ставок: 10, 25, 50%, за якими справляється національний прибутковий податок. Ставки префектурного податку диференційовані від 2 до 4%, муніципального – від 3 до 12%. Відповідно загальна норма оподаткування знаходиться в діапазоні від 15 до 76%. Під обкладання даним податком попадають заробітна плата, доходи фермерів і осіб вільних професій, дивіденди, проценти, бонуси, допомоги і пенсії, доходи від нерухомого майна, інші грошові заробітки. Серед пільг по даному податку привертає увагу звільнення від сплати податків на строк до 5 років для деяких категорій платників. У 2004 р. уряд прийняв рішення надати додаткові податкові пільги тим, хто інвестує гроші у фінансові ринки шляхом перенаправлення коштів з ощадних депозитів на ринки капіталів [19, c. 191].

Податок на прибуток корпорацій також має комбіновану систему розподілу доходів між бюджетами у такому порядку: національна ставка – 33,48%; префектурна – 5% від рівня національної ставки (або 1,67% від величини прибутку); муніципальна ставка – 12,3% від національної (або 4,12% прибутку). Отже, загальна норма оподаткування прибутку юридичних осіб складає близько 40% (33,48 + 1,67 + 4,12). Для суб’єктів малого бізнесу ставка податку на прибуток у 1988 р. була знижена з 30 до 28%, були передбачені податкові пільги.

Податок на майно фізичних і юридичних осіб справляється за єдиною ставкою 1,4% від вартості оподатковуваного майна, котре переоцінюють кожні три роки. Підлягають оподаткуванню нерухомість, цінні папери, депозити. Найдавніша, а в феодальну епоху майже єдина, форма майнового оподаткування в Японії – земельний податок.

Податок на спадщину та дарування справляється у випадку передачі власності, (оціненої в ринкових цінах або за ціною придбання), за заповітом і за актом дарування. Ставки податку диференційовані в залежності від вартості спадкового (дарованого) майна та характеру родинних зв’язків.

В 1989 р. був запроваджений 3%-ний податок на споживання (податок з продажі), пізніше трансформований у податок на додану вартість європейського зразка. Японський ПДВ справляється за ставкою 5%.

Система акцизів включає податки на алкогольні напої, тютюнові вироби, нафтопродукти, електроенергію, автомобілі, побутові послуги. Оригінальною рисою оподаткування послуг з соціальним контекстом є справляння податку при перевищенні певної суми, на яку надається послуга [15, c. 240].

3.4 Сучасна податкова система Російської Федерації

Інтерес до Російської Федерації (Росії, РФ) викликаний не лише її офіційним членством у клубі потужних держав – Великій вісімці (Great 8, G8), не тільки спільною історичною долею українського і російського народів упродовж декількох віків. Поступаючись іншим країнам G8 у фінансово-економічних показниках та рівнем технологічного розвитку, Росія перевершує їх вартістю сировинно-ресурсного компонента національного багатства: США – в 2 рази, Німеччину – в 5–6 разів, Японію – в 18–20 разів. Тим самим Росія залишається великою і потенційно багатою державою [4, c. 35].

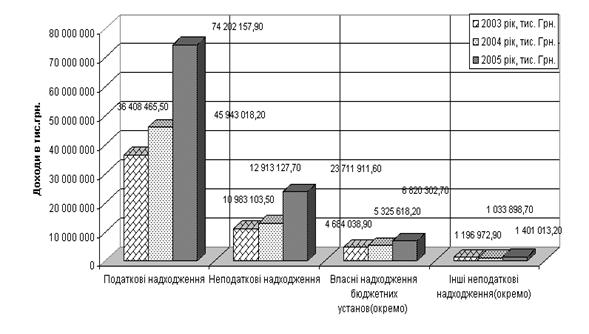

Структура податкових надходжень у консолідований бюджет Росії (2,6 трильйони руб. або близько 90 млрд. у доларовому еквіваленті) в 2003 р. склалася в таких пропорціях: податок на додану вартість – 23,2%, податок на прибуток – 19,7%, податок на доходи фізичних осіб – 17%, платежі за користування природними ресурсами – 14,9%, акцизи – 13%, інші доходи – 12,2%·.

Податкова служба Російської Федерації (Росії, РФ) була створена в 1991 р. Структурно вона складається з 82 податкових управлінь по суб’єктах Російської Федерації та 1600 інспекцій.

Податкові інспекції несуть відповідальність за повноту і своєчасний облік платників податків, а також за проведення документальних перевірок правильності визначення податкових зобов’язань, своєчасності та повноти сплати податків до бюджету. Перевірки проводяться не менше одного разу в роки.

Щодо податків, то почнему з податоку на додану вартість (ПДВ) запровадженого у Росії в 1992 р.

До об’єктів податку на додану вартість відносяться наступні операції: реалізація товарів, робіт, послуг на території РФ, у тому числі реалізація предметів у заставі; передача товарів (виконання робіт, надання послуг) по угоді про надання відступного; передача права власності на товари (виконання робіт, надання послуг) на безоплатній основі рахується реалізацією товарів, робіт, послуг; передача на території РФ товарів (виконання робіт, надання послуг) для власного використання, затрати на які не відносяться до витрат виробництва і обігу ( в тому числі через амортизаційні відрахування) при розрахунку податку на прибуток ; виконання будівельно-монтажних робіт для власних потреб; Ввезення товарів на митну територію РФ [3, c. 63].

Законодавством РФ встановлено перелік оборотів, які не оподатковуються податком на додану вартість, а також перелік продукції (товарів, робіт, послуг) звільнених від оподаткування ПДВ. Пільги поширюється на: обороти з реалізації продукції, напівфабрикатів, робіт та послуг одними структурними одиницями для промислово-виробничих потреб іншим структурним одиницям цього ж підприємства (оборот всередині підприємства); кошти отримані від реалізації військового майна та надання послуг Міністерством оборони РФ, при обов’язковому направленні даних коштів на покращення соціально-економічних та житлових умов військовослужбовців, осіб звільнених з військової служби і членів їх сімей; обороти вугледобувних і вуглепереробних підприємств з реалізації вугілля та продуктів вуглезбагачення; товари, що експортуються безпосередньо підприємствами-виробниками, експортовані послуги і роботи; послуги по транспортуванню, навантаженню, розвантаженню, перевантаженню експортованих товарів, а також при транзиті іноземних вантажів через територію РФ; товари та послуги, призначені для офіційного використання іноземними дипломатичними та прирівняними до них представництвами, а також для особистого користування персоналу цих представництв, включаючи членів їх сімей, які проживають разом із ними; послуги міського пасажирського транспорту (крім таксі), а також послуги по перевезенню пасажирів в приміському сполученні морським, річним, залізничним і автомобільним транспортом; квартирну плату; товари (роботи, послуги) власного виробництва (крім брокерських і посередницьких послуг), що реалізуються підприємствами, де кількість інвалідів складає не менше 50 % від загального числа працюючих; вироби народних промислів, які визнані за художні цінності; товари, що ввозяться на територію РФ як гуманітарна допомога [14, c. 362].

ПДВ справляється за такими ставками:

10 % – для продовольчих товарів (крім підакцизних) і товарів для дітей за переліком, установленим урядом РФ; при реалізації для промислової переробки і промислових потреб продукції борошномельної, круп’яної та харчової галузей (за виключенням підакцизних товарів).

18 % (з 1.01. 2004 р.) – по інших товарах, роботах, послугах, у тому числі і по підакцизних товарах.

Платники ПДВ: підприємства та організації незалежно від форм власності та відомчого підпорядкування, що мають статус юридичної особи, в тому числі підприємства з іноземними інвестиціями, які здійснюють виробничу та комерційну діяльність; філії, відділення та інші відокремлені підрозділи, які знаходяться на території РФ, мають р/р в установах банків та самостійно реалізують за оплату товари, роботи, послуги; міжнародні об’єднання та іноземні юридичні особи, які здійснюють виробничу та комерційну діяльність на території РФ; індивідуальні (сімейні) приватні підприємства, котрі здійснюють виробничу та комерційну діяльність.

У ході податкової реформи протягом 2004–2005 рр. намічено знизити ставку податку на додану вартість із 18 до 16–15%.

Податок на прибуток підприємств і організацій запроваджений у 1991 р. Платники податку: підприємства та організації, в тому числі бюджетні, які є юридичними особами, включаючи створені на території РФ підприємства з іноземними інвестиціями, а також міжнародні об’єднання та організації, що займаються підприємницькою діяльністю; філії та інші подібні підрозділи підприємств та організацій, які мають окремий баланс та р/р в установах банку; компанії, фірми, будь-які інші організації, утворені в відповідності із законодавством іноземних держав, які займаються підприємницькою діяльністю на території РФ через постійне представництво (нерезиденти); комерційні банки різних видів, у тому числі банки за участю іноземного капіталу, Банк зовнішньої торгівлі РФ, кредитні установи, Центральний банк РФ в частині прибутку, отриманого від діяльності, що не пов’язана з регулюванням грошового обігу ;

підприємства, організації та установи, які являються юридичними особами та мають ліцензію на здійснення страхової діяльності.

Платники – виробники, які реалізують високорентабельні підакцизні товари. Об’єкт оподаткування – обороти від реалізації підакцизних товарів власного виробництва.

Росія володіє 8,2% світових запасів нафти, поступаючись лише Саудівській Аравії (23%) та Іраку (9,6%). Найкрупнішими платниками податків у 2003 р. були нафтові та газові компанії (в млрд. дол.): “Газпром” – 9,8; “ЮКОС” – 5,1; “ЛУКойл” – 5. Крім того, обсяги мінімізації податків складали: “ЮКОС” – 745, “Сибнефть” – 264, ЛУКойл” – 77 млн. дол. За даними російського Інституту фінансових досліджень, податкове навантаження нафтових компаній по відношенню до виручки у 2003 р. знаходилося в межах від 23,5 до 46,3%.

Для Росії виключне фіскальне, економічне і геополітичне значення має експорт нафти та газу, що відповідно підсилює увагу до митного оподаткування даного сектора. На кінець 2003 р. експортне мито на нафту складало 33,8 дол. за тонну, на нафтопродукти – 30,4 дол. за тонну, а ставка вивізного мита на природний газ підвищена з 5% до 30% експортної ціни.

Мито входить до складу митних платежів, до яких, крім власне мита, відносяться податок на додану вартість, акцизи, інші збори та платежі, пов’язані з митним оформленням, зберіганням та супроводженням товарів, пов’язаних із зовнішньою торгівлею. Об’єкт мита – митна вартість товарів і/або їх кількісні та вагові показники.

Якщо в західних країнах фіскальна й економічна роль мита мінімальна, то в Росії, навпаки, митна служба забезпечує 40% доходів федерального бюджету (в 2003 р. 60% митних платежів прийшлося на імпорт). Стає зрозумілим чому саме керівник Федеральної митної служби (з 2004 р. знаходиться в складі Міністерства економічного розвитку і торгівлі РФ) обраний віце-президентом Світової митної організації, а також головним координатором Європейського митного регіону.

Єдиний соціальний податок (ЄСП) введений у податкову систему Росії з 2001 р. Базова ставка ЄСП складає 35,6% від фонду оплати праці. Надходження від ЄСП розподіляються в таких пропорціях між позабюджетними фондами: 28% відчисляються в Пенсійний фонд, із них 14% – на виплату базових пенсій, 10% – на страхову частину, 4% – на нагромаджувану частину пенсії; фонд соціального страхування – 4%; фонд обов’язкового медичного страхування – 0,2%; територіальні фонди медичного страхування – 3,4%. ЄСП сконструйований за регресивним принципом оподаткування фонду оплати праці, тобто, чим вищий рівень заробітної плати, тим нижча податкова ставка. Так, за працівників, зарплата яких не перевищує 100 тис. руб. у рік, роботодавець має перераховувати в бюджет на соціальні потреби 35,6%; за тих, хто заробив від 100 до 300 тис. – 20%, від 301 до 600 тис. – 10%, а при будь-якій сумі заробітку, вищій 600 тис. руб., – 2%. Подібний порядок запроваджений у розрахунку, щоб роботодавцям було невигідно платити низькі зарплати.

Сьогодні діючим законодавством можуть справлятися наступні податки:

– податок з реалізації паливно-мастильних матеріалів;

– податок за користування автодорогами;

– податок з власників транспортних засобів;

– акциз на легкові автомобілі;

– податок на купівлю автотранспорту.

Федеральний транспортний податок сплачується юридичними особами, крім бюджетних організацій, у розмірі 1% від фонду оплати праці незалежно від джерела його формування і повністю включається до складу витрат на виробництво та обіг. По суті транспортний податок є цільовим податком, оскільки витрачається на фінансування розвитку міського транспорту загального користування та приміського пасажирського залізничного транспорту.

Податок на майно юридичних осіб на регіональному рівні запроваджений у 1991 р. Об’єкт оподаткування – середньорічна вартість майна підприємства (основних фондів, нематеріальних активів, виробничих запасів), ставка – 2%.

Порядок оподаткування нерухомого майна фізичних осіб варто розглянути більш детально в таблиці 3.10 (табл.3.10)

Таблиця 3.10 – Ставки податку на майно фізичних осіб

| Вартість майна, тис. руб | Ставка податку, %% |

| До 300 тис. руб | До 0,1% |

| Від 300 тис. до 500 тис. руб | Від 0,1 до 0,3% |

| Від 500 тис. руб. і вище | Від 0,3% до 2,0% |

Норми оподаткування для обов’язкових платежів – лісного доходу (лесной подати) і плати за воду – установлюються регіональними властями. Крім фіскальної функції, ці платежі в соціально-економічному сенсі мають рентний характер і природоохоронне призначення. Лісопромисловий комплекс – одна з ключових галузей національної економіки Росії. Унікально багата Росія і водним ресурсами, на її території знаходиться найбільше в світі прісноводне водоймище – озеро Байкал.

Плата за користування водними об’єктами до 1998 р. носила назву плати за воду. Платники – організації та підприємці, котрі безпосередньо користуються водними об’єктами. Плата справляється при заборі води з використанням споруд, технічних засобів і обладнання за рядом винятків (забору води для ліквідації стихійних лих, водопостачання тваринницьких ферм та ін.). Платіжна база: обсяг водозабору; площа акваторії; обсяг стічних вод, які скидають у водні об’єкти і деякі інші показники. Плата за воду диференційована за різними категоріями платників та режимами використання водних ресурсів. На федеральному рівні установлені мінімальні й максимальні ставки плати. Так, за водозабір треба платити від 30 до 176 руб. за 1 тис. куб. м. води; 0,5–5 руб. за 1 тис. кіловат-годин виробленої електроенергії, – для платників, які здійснюють експлуатацію гідроелектростанцій.

Об’єктом податку на майно фізичний осіб є нерухоме майно і транспортні засоби (крім автомобілів).

Податкова ставка для нерухомості – 0,1% від інвентаризаційної вартості майна, в Москві – 0,5%. Платниками земельного податку виступають власники і землекористувачі, крім орендарів. Ставка податку в розрахунку на гектар площі призначається місцевими органами влади.

Розподіл надходжень від земельного податку має дольовий характер: у федеральний бюджет поступає 30%, бюджети суб’єктів федерації – 20%, у місцеві бюджети – 50%.

Податком на рекламу оподатковуються підприємства і громадяни, які рекламують через засоби інформації продукцію власного виробництва, а також роботи і послуги. Об’єкт податку – вартість робіт і послуг по виготовленню та розповсюдженню. Ставка податку – 5% вартості (величини) рекламних затрат без податку на додану вартість і акцизів.

Регістровий збір із підприємств; платники – підприємці без створення юридичної особи; ставка – мінімальна місячна оплата праці.

Оцінюючи сучасну російську податкову систему в цілому, помітно, що в дещо переробленому вигляді численні її риси запозичені з західних країн і в той же час податкова система відображає особливості національної економіки, наприклад, у питаннях оподаткування нафтогазового комплексу.

З 2005 р. намічено знизити рівень оподаткування майна фізичних осіб, основним елементом якого є житло. Максимальна ставка податку на майно складає 2%, фактично в більшості регіонів вона не перевищує 0,5%. Намічено знизити ставку майнового податку до 0,1%, але при умові, що базою оподаткування буде служити не формальна, зазвичай суттєво занижена, інвентаризаційна оцінка, а реальна ринкова вартість квартири чи будинку. В результаті фактична величина податкового зобов’язання зросте в декілька раз.

Підготовлена концепція закону, згідно якого звільняються від сплати ПДВ агентства по торгівлі нерухомістю (ріелтори), а також фірми-забудовники при укладенні угод на продаж будівель. У такий спосіб юридичні особи урівнюються в правах із фізичними, котрі звільнені від сплати ПДВ.

Згідно прийнятої нової статті Податкового кодексу РФ з 2005 р. менш обтяжливим стає податок на спадщину і дарування. Переглянуто величину сум, на які спадкоємці та обдаровані можуть зменшувати оподатковувану вартість майна. Для спадщини ця сума підвищується з 85 тис. до 200 тис. руб., для дарувань – з 8,5 тис. до 20 тис. руб. Передбачено, що в залежності від степені споріднення ставки податку на спадщину будуть знаходитися в межах від 5 до 9%, а для податку на дарування – 5–13%. Для далеких родичів або спадкоємців, що не є ріднею покійному, ставка даного податку знижується до 13%, тобто за нормою оподаткування спадщина прирівнюється до одержання доходу. Кількість об’єктів спадщини та дарування обмежують трьома позиціями: нерухоме майно, земельні ділянки, транспортні засоби (в тому числі яхти, мотоцикли, трактори).

Як і у випадку з майновим податком, успадковані квартири передбачено оподатковувати на основі їхньої реальної, тобто ринкової, вартості, а не заниженої інвентаризаційної оцінки. В результаті, вважають критики даного закону, ефект від зниження ставок буде перекритий збільшенням бази податку, так що абсолютна сума податку (оклад) може і не зменшитися. Щоб уникнути подібного “нульового” варіанту, висунута пропозиція розширити перелік членів сім’ї, котрим при одержанні спадщини не прийдеться платити податку взагалі. Це так звані родичі першої черги, до яких відносяться діти, дружина чи чоловік, батьки покійного.

Суттєві зміни чекають нафтово-газовий бізнес. Справа в тому, що від експорту нафти у федеральний бюджет поступають митні і податкові платежі, в сумі еквівалентні приблизно половині світової ціни нафти, тоді як у Норвегії та Великій Британії держава одержує 70%. При рівні світових цін на нафту в інтервалі від 20 до 25 дол. за барель (159 л) мито буде складати 35–45%, при ціні вище 25 дол. – до 65%. Підвищується також базова ставка податку на видобуток нафти з нинішніх 347 руб. до 400 руб. за тону.

В 2003 р. податок на емісію цінних паперів був зменшений із 0,8% до 0,2%. Російських економістів дивує, чому він був збережений взагалі, якщо надходження від даного податку складають тисячні долі доходів бюджету.

До 2005 р. має бути створена система щомісячної реєстрації в податкових органах вхідних і вихідних рахунків-фактур.

Попри суперечливу комбінацію очікуваних плюсів і мінусів, розглянуті заходи засвідчують досить радикальні наміри російських реформаторів. Декларована мета податкової реформи: зниження рівня податкових ставок, скорочення кількості податків, скасування більшості пільг, запровадження ринкових засад визначення бази оподаткування. У разі повної реалізації задуманого в найближчі роки в Росії сформується по суті нова національна податкова система [1, c. 189-192].

Похожие работы

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... ідності досягнення збалансованості витрат бюджету з його доходами; - доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів. У ході реалізації податкової політики в Україні перший із названих принципів порушується найчастіше. Прикладом цього може бути і введення в дію нових законів “Про оподаткування прибутку підприємств” та “Про податок на ...

... еволюція місцевих податків пройшла певний шлях і на сьогодні вони є значним фінансовим підгрунтям для місцевого самоврядування. Почавши знайомство з окремими аспектами системи оподатковування України, мабуть, варто розглянути також систему податків на прикладі Японії. Податкова система Японії характеризується множинністю податків. Усього в країні нараховується біля тридцяти державних і сті ...

0 комментариев