Навигация

Економічна діагностика фінансовоекономічного стану ДП АТ «Київхліб» хлібозавод №6

2.2 Економічна діагностика фінансовоекономічного стану ДП АТ «Київхліб» хлібозавод №6

Для оцінки кредитоспроможності ДП АТ “Хлібозавод № 6” в курсовій роботі проведена економічна діагностика діяльності підприємства за 2004 – 2005 роки.

В Додатках Б, В наведені балансові звіти, звіти про фінансові результати ДП АТ “Хлібозавод № 6” за 2004 – 2005 роки.

В Додатку Г наведені результати фінансового аналізу характеристик ДП АТ “Хлібозавод № 6”, розраховані за алгоритмами [20].

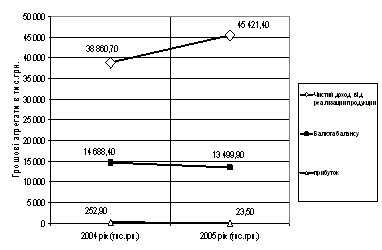

Рис. 2.1. Динаміка змін основних грошових агрегатів балансу ДП АТ “Хлібозавод № 6” за 2004 2005 роки

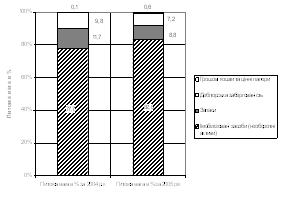

Аналіз результатів первинної статистичної обробки балансових звітів та звітів про фінансові результати діяльності ДП АТ “Хлібозавод № 6” з за 2004 – 2005 роки, наведених в Додатках Б Г показує (рис.2.1, 2.2):

валюта активів балансу у 2005 році знизилась на 8,09 % відносно рівня 2004 року(валюта балансу впала з 14,6 млн.грн. до 13,5 млн.грн.);

необоротний капітал (основні фонди) підприємства зменшився за 2005 рік з 11,4 млн.грн. до 11, 2 млн.грн., займаючи основну долю 77,7% (у 2004), 82,8%(у 2005) % в валюті баланса, тобто підприємство – виробниче, а основні фонди – це основний потенціал виробництва.

динаміка структурної долі грошових коштів характеризується зростанням з рівня 0,12% (2004 рік) до рівня 0,58% у 2005 році;

динаміка структурної долі виробничих запасів характеризується падінням з рівня 11,8 %(2004) до рівня 8,9%(2005);

динаміка структурної долі дебіторської заборгованості характеризується стабільним рівнем 5,3%(2004 2005 роки).

Рис. 2.2. Динаміка структури основних грошових агрегатів активів балансу ДП АТ „Хлібозавод №9” за 2004 2005 роки

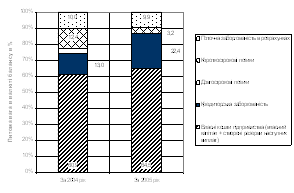

Як видно із графіків рис.2.3, основними джерелами ресурсів підприємства ДП АТ „Хлібозавод №9” є власний капітал та кредиторська заборгованість за надані товари та послуги:

структурна частка власного капіталу становить 60,4% у 2004 році та 64,5% у 2005 році

структурна частка кредиторської заборгованості наростає з рівня 13,0% у 2004 році до рівня 22,4% у 2005 році;

структурна частина короткострокових та довгострокових позик впала з рівня 16,1% у 2004 році до 3,7% у 2005 році

рівень поточних пасивів в розрахунках займає частку 9,9 10,0%;

Рис. 2.3. Динаміка структури основних грошових агрегатів пасивів балансу ДП АТ „Хлібозавод № 6” за 2004 2005 роки

Аналіз динаміки показників звітів про фінансові результати ДП АТ „Хлібозавод № 6” , наведених в Додатку В показав :

обсяги чистого доходу від реалізації продукції в 2004 – 2005 році поступово нарощуються з рівня 45,6 млн.грн.(2004) до рівня 53,8 млн.грн. у 2005 році;

ланцюговий темп росту обсягів доходів від реалізації становить +18,0% у 2005 році відносно рівня 2004 року;

ланцюговий темп росту собівартості випуску та реалізації продукції становить + 19,8 % у 2005 році відносно рівня 2004 року, тобто темп росту обсягів доходів від реалізації при розширенні виробництва є дещо нижчим темпу росту собівартості продукції;

ланцюговий темп росту чистого прибутку після оподаткування становить 90,7 % у 2005 році відносно рівня 2004, що свідчить про екстенсивний характер розвитку ділової діяльності підприємства;

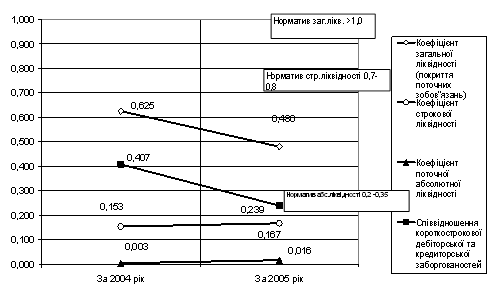

Аналіз результатів вторинної (коефіцієнтної) статистичної обробки балансових звітів та звітів про фінансові результати діяльності ДП АТ „Хлібозавод № 6”за 2004 –2005 роки, представлений в Додатку Е, показує (рис.2.4):

значення коефіцієнта загальної ліквідності в 2004 – 2005 роках значно нижче 1,0, тобто не задовольняє нормативним вимогам для загальної ліквідності підприємства;

значення коефіцієнта строкової ліквідності значно нижче 0,7 – 0,8, тобто не задовольняє нормативним вимогам для рівня строкової ліквідності підприємства;

значення коефіцієнта абсолютної (моментальної) ліквідності значно нижче (0,20,35), не задовольняє нормативні вимоги для рівня абсолютної ліквідності підприємства і ідентифікує у підприємства наявність проблем з готівковими розрахунками;

значення коефіцієнта співвідношення дебіторської та кредиторської заборгованостей є значно нижчим 1,0, не задовольняє нормативним вимогам і ідентифікує наявність у підприємства проблем з джерелом своєчасних розрахунків з кредиторами, особливо при відсутності необхідного рівня готівкових коштів для розрахунків;

Рис.2.4 Динаміка показників ліквідності підприємства ДП АТ „Хлібозавод № 6” за 2004 2005 роки

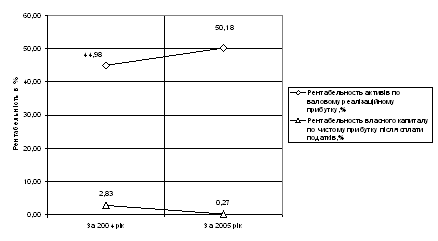

Аналіз рентабельності активів та власного капіталу ВАТ “Дніпропетровський хлібозавод № 6” показує (Додаток Е), що його діяльність може бути охарактеризована наступними показниками(рис.2.5):

1. Ресурсовіддача активів в чисту виручку на підприємстві знаходиться на стабільному високому рівні 2,65 (2004) 3,36(2005) році, тобто активи підприємства працюють ефективно;

2. Фондовіддача основних засобів в чисту виручку на підприємстві знаходиться на стабільному високому рівні 3,57 (2004) – 4,25 (2005), тобто додатково введені основні фонди працюють ефективно;

3. Рентабельність активів по валовому реалізаційному прибутку зросла з рівня 45,0% у 2003 році до рівня 50,2% у 2005 році;

2. Рентабельність власного капіталу по чистому прибутку після оподаткування підвищилась з рівня 2,83% у 2004 році до рівня 0,27% у 2005 році. Для акціонерів ДП АТ “Хлібозавод № 6” такий рівень дивідендної доходності є замалим при альтернативній ринковій нормі доходності капіталу в Україні 13 –16% річних, що практично робить підприємство інвестиційно непривабливим і не дає можливості нарощувати рівень власного капіталу за рахунок додаткової емісії. Одночасно, для форми відкритого акціонерного товариства існує ризик масового продажу низькорентабельних акцій на біржі та перепорядкування підприємства новим власникам.

Таким чином, підвищення рентабельності власного капіталу є основною задачею розвитку підприємства, а проблеми ідентифікації структури та пошуку шляхів зниження виробничої та повної собівартості виробництва є нагальними і актуальними для успішної конкурентоспроможної роботи підприємства.

Рис.2.5 Динаміка рентабельності активів та власного капіталу підприємства ДП АТ „Хлібозавод № 6” за 2004 2005 роки

На рис.2.6 наведені характеристики ділової активності (швидкості обороту окремих характерних грошових агрегатів активів та пасивів балансу).

Рис.2.6 Характеристики динаміки показників ділової активності ДП АТ „Хлібозавод № 6” за 2004 2005 роки

Як показано на графіках рис.2.6 за період з 2004 по 2005 рік період обороту характерних грошових агрегатів знизився в 1,5 – 2,1 рази, що свідчить про підвищення рівня ділової активності підприємства, але різко зріс період обороту кредиторської заборгованості, що є ризикованим для діяльності підприємства, оскільки рівень покриття кредиторської заборгованості дебіторською становить всього 30%.

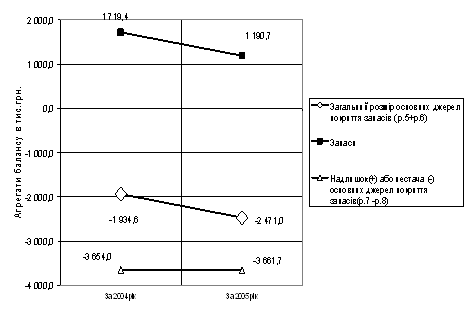

Як показують результати розрахунків коефіцієнтів покриття запасів (Додаток Е, рис.2.7), у 2004 2005 роках загальних джерел покриття запасів було недостатньо, тобто у підприємства – нестача коштів для утримання запасів.

Рис.2.7. Характеристики динаміки покриття запасів в ДП АТ „Хлібозавод № 6” за 2004 2005 роки

Існує багато підходів до прогнозування фінансової неплатоспроможності суб'єктів господарювання. Будь-яка методика оцінювання кредитоспроможності є, по суті, методикою прогнозування банкрутства. У закордонній практиці поширення придбала модель Альтмана [20, с.149].

Модель Альтмана розроблена в 1968 році і відома також за назвою «розрахунок Zпоказника» — інтегрального показника рівня погрози:

![]() (2.1)

(2.1)

де Х1 = (Поточні активи Поточні пасиви) / Обсяг активу;

Х2 = Нерозподілений прибуток / Обсяг активу;

Х3 = Прибуток до виплати відсотків / Обсяг активу;

Х4 = Ринкова вартість власного капіталу / Позикові засоби;

Х5 = Виторг від реалізації / Обсяг активу;

При Z < 1,8 імовірність банкрутства дуже висока;

1,8 < Z < 2,7 імовірність банкрутства середня;

2,7 < Z < 2,99 імовірність банкрутства невелика;

Z > 2,99 імовірність банкрутства незначна.

Розрахунок інтегрального показника Альтмана за даними балансу ДП АТ “Хлібозавод № 6” за 2005 рік , дає наступні значення :

Таким чином, імовірність банкрутства підприємства ДП АТ “Хлібозавод № 6” по Альтману є незначною, при цьому основний внесок в фінансову стійкість підприємства вносить коефіцієнт автономності (фінансової незалежності) підприємства та коефіцієнт ресурсовіддачі активів, вплив прибутку підприємства є незначним і потребує уваги.

Як показали результати економічної діагностики підприємства ДП АТ “Хлібозавод № 6” у 2004 2005 роках та аналізу структури його потенціалу, основною проблемою розвитку підприємства є підвищення рентабельності власного капіталу до норми альтернативної доходності інвестиційного капіталу на ринках України (13 –16% річних), оскільки існує загроза масового продажу низькорентабельних (доходність 0,2%) акцій відкритого акціонерного товариства на біржі та зміні власників підприємства.

Основним шляхом вирішення проблеми з врахуванням обмежень на ціну продажу хліба є зниження собівартості виробництва.

Згідно з результатами аналізу попереднього розрахунку підприємству для покриття запасів необхідний кредит розміром 2,6 млн.грн. для тимчасового покриття залученим банківським капіталом величини запасів в оборотних коштах.

Підприємство подає заявку на кредит 2,6 млн.грн. на 1 рік під 25 % річних. В якості застави на загальну суму 10,7 млн.грн. надається (баланс Додаток А):

основні засоби загальною залишковою вартістю 10,7 млн.грн. ;

Експертний аналіз з боку банку дає наступну діагностику :

а) Згідно показників табл.1.1 по класам кредитоспроможності:

по коефіцієнту незалежності = 0,64 – клас 1 (>0,6);

по коефіцієнту абсолютної ліквідності = 0,02 – клас 3 (0,15 – 0,2);

по коефіцієнту строкової ліквідності = 0,17 – клас 3 (0,4 0,7);

по коефіцієнту покриття = 0,48 – клас 3 (<1,0);

Таким чином – середній клас кредитоспроможності – 3 клас

б) Згідно показників табл.1.2, враховуючі 2 клас кредитоспроможності та невисоку рентабельність підприємства, клас позичальника – В.

в) Згідно таблиці 1.4 – кредитна операція відноситься до класу “субстандартна”.

г) Для субстандартних кредитів рівень заліку застави становить всього 20% від її балансової вартості [4].

Тобто, рівень застави для надання кредиту в 10,7 млн. грн. повинен бути піднятий до 13,0 млн.грн.

д) Таким чином, підприємство ДП АТ “Хлібозавод № 6” повинно надати в заставу додатково суму 2,3 млн.грн. (баланс – табл.2.1). Інакше банк відмовить у наданні кредиту, чи може надати кредит на суму 2,0 млн.грн. замість 2,6 млн. грн.

Таким чином, як позичальник ДП АТ «Хлібозавод № 6» є дуже проблемним для комерційного банку.

РОЗДІЛ 3. РЕЙТИНГОВІ ОЦІНКИ КРЕДИТОСПРОМОЖНОСТІ ПОЗИЧАЛЬНИКА

0 комментариев