Навигация

Зарубежный опыт

3.2. Зарубежный опыт

Транснациональные банки занимают существенное место в современных международных экономических отношениях. Являясь порождением и проявлением процесса интернационализации, транснациональные банки повлияли на развитие процесса глобализации. Этот сравнительно новый научный термин уже получил широкое распространение, хотя еще не имеет устоявшегося и четкого определения.

Процесс глобализации имеет всеобщий характер и находит отражение во многих науках, в первую очередь в экономической науке, причем финансовая глобализация и соответственно деятельность ТНБ имеют приоритетное значение.

Деятельность ТНБ воздействует на мировые процессы, обуславливая растущую взаимозависимость транснациональных управленческих структур и государств. Поэтому представляется необходимым изучение современных направлений деятельности ТНБ в новых условиях, существующих в мировом хозяйстве.

Международные банковские компании сталкиваются в настоящее время с большими трудностями в деле мобилизации и размещения капиталов. Эффективность мобилизации средств транснациональными банками определяется следующими факторами:

- финансовые рынки быстро разрастаются в институты глобального масштаба и многие из них (например, рынки депозитов в евровалютах, рынки иностранных валют, государственных ценных бумаг) становятся такими рынками, которые связывают Европу, Северную Америку и Восточные страны в единую финансовую сеть, функционирующую непрерывно. Не отстают и рынки акций, а также фьючерсные рынки с разветвленными по всему миру операциями в стремлении удовлетворить как можно большее число компаний и расширить финансовый инструментарий;

- устаревшие методы кредитования трансформируются в новые финансовые инструменты и способы мобилизации капитала. Из наиболее важных тенденций можно назвать ссуды под ценные бумаги и крупнейшие взаимные фонды. В последнее время ТНБ все чаще сталкиваются с трудностями в привлечении недорогостоящих депозитов, поэтому они занимаются поиском фондов, поощряя таким образом всяческие финансовые инновации, вовлекая ТНБ в конкурентную борьбу за финансовые ресурсы не только друг с другом, но и с тысячами других финансовых институтов. Многие потенциальные заемщики также открыли для себя инновационные способы пополнения собственных фондов, например, путем продажи краткосрочных векселей инвесторам, не прибегая к помощи банковских учреждений;

- во многих странах были устранены барьеры между дилерами по операциям с ценными бумагами и транснациональными банками, чему способствовало некоторое снижение государственного регулирования во многих странах. Подобные изменения традиционно сложившихся ролей не позволяют ясно видеть реальные различия между различными типами финансовых организаций. В то время как крупные банки были первыми, кто интернационализировал свои операции, а дилеры только следовали за ними, перехватывая многих клиентов.

Поэтому сейчас многие транснациональные банки связывают свое будущее со способностью создать надежные основы на всех рынках мира и предлагать достаточно полный ассортимент финансовых услуг, концентрируя свое внимание в первую очередь на операциях с ценными бумагами, планировании инвестиций, кредитовании промышленности, лизинге, факторинге и т.п., совершенствовании функционирования корреспондентских сетей, маркетинге, создании конкурентных стратегий. Это все имеет особое значение в деле мобилизации капиталов транснациональными банками, в расширении ресурсной базы и в создании новых возможностей для размещения финансовых средств.

При поиске недорогих источников капиталов ТНБ используют значительное многообразие организационных структур для обслуживания международной деятельности. К основным организационным формам в транснациональном банковском секторе относятся банковские отделения, филиалы, совместные компании, иностранные компании.

Представительство является простейшей формой присутствия ТНБ на международных рынках. Это учреждение с ограниченным набором услуг, с недорогостоящими гибкими организациями, которые активно занимаются поиском новых потребительских структур и служат своеобразным соединительным звеном для поддержания контактов с постоянными клиентами ТНБ.

Наиболее распространенной организационной единицей для большей части ТНБ являются банковские отделения. Как правило, иностранные отделения ориентируются преимущественно на коммерческих потребителей. Заграничные отделения не представляют собой самостоятельных юридических единиц, это подразделения одной банковской транснациональной корпорации. Обычно они имеют такие же полномочия и возможности обслуживания, как и национальные отделения ТНБ, но подчиняются другим правилам регулирования.

Многие ТНБ учреждают или приобретают дочерние компании за границей. В правовом отношении это самостоятельные корпорации, поэтому если головной банк оказывается банкротом, это необязательно влечет за собой закрытие дочерних компаний Дочернюю компанию также можно закрыть, не оказав отрицательного влияния на головной банк, как это было, например, на Филиппинах, когда был закрыт филиал банка Сити Банка из Нью-Йорка. Весьма часто дочерние компании используются вместо отделений в соответствии с местными правилами регулирования или ради налоговых выгод.

ТНБ, которые озабочены возможностью подвергнуться риску при выходе на новые зарубежные рынки, не обладая для этого необходимыми знаниями и контактами с местной клиентурой или имея намерения предлагать такие виды услуг, которые не имеют права предоставлять именно банковские организации, могут выбрать вариант вхождения в совместное предприятие с одной из иностранных фирм

Филиалы, которые создаются в соответствии с законом Эджа - это самостоятельные корпоративные единицы, которые являются филиалами или американских, или каких-либо иностранных банков, действующих в СИГА.

Таким образом, существуют достаточно разнообразные организационные структуры функционирования ТНБ, которые характерны для современного этапа глобализации финансового рынка.

Необходимо отметить, что деятельность ТНБ строго регулируется как на родине этих банков, так и в странах, на территории которых ТНБ функционируют. В то же время проявляется тенденция и к дерегулированию международного банковского дела. Но в настоящее время нее большее число стран признает необходимость координации всех мероприятии по регулированию, чтобы все ТНБ, действующие в масштабах мирового хозяйства, подчинялись единым правилам.

Почти повсеместно существует стремление к обеспечению сохранности средств вкладчиков, которое находит свое выражение в определенных законах и нормах, ограничивающих склонность транснациональных банков к риску, а также в правилах, определяющих минимальную сумму акционерного капитала. Кроме того, деятельность ТНБ регулируется в направлении стабилизации роста финансовых и кредитных операций, проводится контроль курсов иностранных валют, есть правила, ограничивающие утечку дефицитного капитала, или нормы, которые призваны защитить ТНБ от внешней конкуренции. Государство регулирует создание новых банков, дает разрешения на использование тех или иных видов депозитов или других финансовых инструментов для мобилизации средств Серьезно проверяются качество и достаточность банковского капитала.

Таким образом, существует сложившаяся система регулирования со стороны материнских и принимающих государств, и, действительно, остро стоит проблема развития регулирования деятельности ТНБ на глобальном уровне.

Большое внимание в деятельности ТНБ уделяется маркетинговым стратегиям Они связаны с выработкой общих конкурентных стратегий ТНБ и направлены на изучение международных рынков и предоставление на них новых банковских услуг, что является одним из наиболее рисковых мероприятий для банка. Процесс маркетингового развития новых банковских услуг можно разбить на следующие этапы: разработка новых идей, формулировка сущности, природы и конечной цели возможной новой услуги; поиск того, кого она может привлечь, анализ соответствия новой услуги целям ТНБ, исследование финансовых потребностей банковских клиентов и сегментов рынка, которому можно предоставить новые услуги, определение уровня спроса на новые услуги для покрытия расходов на производство, рекламу и распространение любой из этих услуг, а также прогнозирование их вклада в общие доходы банка, анализ соответствия рынка новых услуг существующим службам и персоналу ТНБ, разработка планов маркетинга, позволяющая довести до сведения клиентов, что ТНБ предлагает новую услугу, на основе первых полученных результатов принятие решения о том, стоит ли продолжать предоставление нового банковского или же его надо исключить.

Самые удачные стратегические разработки и предложения новых банковских услуг основываются на фундаментальных концепциях маркетинга -дифференциации услуг и сегментации рынка.

Дифференциация услуг достигается тогда, когда ТНБ смог убелить клиентов в том, что является единственным в своем роде учреждением как по качеству, так и по количеству предоставляемых услуг. Обычно для этого необходима мощная рекламная кампания, чтобы внедрить в сознание клиентов нужную идею и образ предлагаемой транснациональным банком услуги.

Преимущество маркетинговой стратегии дифференциации банковских услуг состоит в том, что она дает транснациональному банку рычаги ценообразования. Другой стратегией является стратегия сегментации рынка, в ходе реализации которой рынок делится на сегменты, и ТНБ должен определить наиболее выгодные из них. Обе эти стратегии маркетинга достаточно выгодны, эффективны, видимо, их необходимо применять в сочетании. Кроме того, в стратегиях важно определить влияние новых услуг на степень риска для ТНБ.

Можно выделить основные глобальные направления маркетинга транснациональных банков:

Ø международный маркетинг - который прежде всего направлен на развитие международного характера банковских операций. Данное направление в первую очередь реализуется за счет мощных филиальных сетей по всему миру и освоения новых информационных технологий, которые позволяют совершать операции в международном масштабе. Также необходимо отметить роль корреспондентских отношений,

Ø универсализация деятельности ТНБ. Транснациональный банк превращается в так называемый "супермаркет" финансовых услуг, в котором клиент может получить практически любую финансовую услугу, существующую в мире на данный момент. Нужно отметить, что транснациональный банк, прежде всего, является носителем новых финансовых услуг, что позволяет ему легко выдерживать конкуренцию. Освоение новых видов финансовых услуг происходит прежде всего в результате жесткой конкуренции со стороны небанковских институтов, т.е. различных инвестиционных фирм, финансово-консультационных, различных пенсионных фондов и т.д.; высокое качество услуг и профессионализм работников транснационального банка.

Высокая степень защищенности практически всех операций ТНБ, предоставление высоких гарантий на совершаемые сделки, другими словами, хорошая степень защиты от возможных рисков в данной области - это прежде всего достигается за счет огромных средств, которыми располагают ТНБ, а также за счет политики высоконадежных клиентов, с которыми совершаются сделки и которым ТНБ оказывают услуги, а также за счет политики выбора "надежной" страны в процессе размещения филиалов и проведения операций на зарубежных рынках. И в данном случае очень важным становится оценка рисков, связанная с политической и экономической ситуацией в той стране, где транснациональный банк собирается проводить какие-либо операции или размещать свой филиал, транснациональные банки способствуют продвижению производительного капитала на зарубежные рынки Транснациональные банки за счет международных финансовых связей часто выступают гарантом национальных производителей при осуществлении международных расчетов, в частности, аккредитивов.

Выход российских банков на международный рынок за счет создания разветвленной и гибкой филиальной сети или установления корреспондентских отношений с зарубежными банками позволят им привлекать новые инвестиции в Россию и дополнительные финансовые ресурсы, что позволит банкам в свою очередь занять наиболее устойчивое и стабильное положение на финансовом рынке.

Расширение спектра предоставляемых услуг и их универсализация позволит российским банкам привлекать новых клиентов как в России, так и за рубежом. А качество предоставляемых услуг и квалифицированность менеджеров банка обеспечат стабильность и устойчивость работы банков на финансовом рынке.

Также нужно отметить, что российские коммерческие банки, в результате развития международных финансовых связей, должны будут способствовать развитию международной торговли и проникновению национального промышленного капитала на зарубежные рынки, и тем самым будут оказывать положительное влияние на развитие промышленного производства в России.

Именно разработки в данных направлениях могут помочь Российским банкам создать устойчивое положение не только внутри страны, но и на международном уровне.

Таким образом, правильный выбор маркетинговых направлений деятельности ТНБ особенно в сочетании с современными информационными технологиями может дать ему существенные конкурентные преимущества.

Российские банки вполне могут перенимать богатый опыт деятельности ТНБ, особенно в условиях, когда Россия стремится интегрироваться в мировое хозяйство. Российские банки должны иметь информацию о мировых рынках, о глобальных процессах, о новых финансовых инструментах Эту информацию можно почерпнуть из изучения деятельности транснациональных банков, которые являются носителями самых новых элементов финансовой глобализации.

Поэтому российские банки проявляют чрезвычайно большой интерес к различным направлениям деятельности зарубежных банков и используют их опыт по мере возможности для расширения своих функций, повышения эффективности, ликвидности, расширения ресурсной базы. Зарубежный опыт уже принес некоторым российским банкам позитивные изменения. Так, в течение последних месяцев 2003 года улучшились основные финансовые показатели российских банков. Совокупный размер капиталов у банков, входящих в первую тридцатку, увеличился по состоянию на начало ноября 2003 года в 1,5 раза по сравнению с аналогичным показателем за 2002 г. Это произошло в результате общего изменения экономической конъюнктуры в стране, некоторого увеличения выпуска продукции и роста ВВП и, как отмечает руководство ряда банков, в результате использования рекомендаций зарубежных банковских организаций и применения их методик по изучению рынка банковских продуктов, спроса, конкурентных ситуаций- потребителей и т.д.

Таким образом, российские банки предпринимают активные попытки функционирования на основе использования зарубежных контактов, разработки стратегий с учетом тенденций глобализации и опыта зарубежных банков, в первую очередь крупнейших ТНБ.

В заключение следует еще раз подчеркнуть, что российские банки должны активно использовать разнообразный опыт деятельности ТНБ различных стран, пути формирования ими организационных структур, применения передовых информационных технологий, основы менеджмента и маркетинга, организацию операций. Кроме того, транснациональные банки имеют долгосрочные основы участия в финансово-промышленных группах, что также может иметь большое значение для опыта интеграции финансовых и промышленных компаний России.

Заключение

В связи с переходом к рыночной модели экономики, началом функционирования двухуровневой банковской системы в нашей стране со всей остротой встает вопрос взаимоотношений, взаимодействия банковских учреждений. Развитие банковской системы как с точки зрения количественных (рост числа кредитных институтов, банков), так и качественных характеристик (расширение сферы функционирования банков, универсализация их деятельности) предполагает замену административно-правовых взаимоотношений банков преимущественно экономическими. По нашему мнению особое значение в этой связи приобретает опыт индустриально развитых стран Запада в области организации таких отношений, их формализации и непосредственного применения в банковском деле.

Опыт комплексного обслуживания клиентов постепенно внедряется отечественными коммерческими банками, которые начинают выполнять новые услуги (трастовые, консультационные, лизинговые, факторинговые, валютные, поручительские и прочие), удовлетворяя все более сложные потребности клиентов. Такой подход повышает их конкурентоспособность в привлечении кредитные ресурсов и новых клиентов. Как мы считаем, выдержать конкурентную борьбу в современных экономических условиях сможет лишь тот банк, который будет постоянно расширять диапазон оказываемых клиентам услуг, снижать их себестоимость, улучшать качество депозитного, кредитного и расчетно-кассового обслуживания клиентов, предлагая им разного рода консультации и т.п. Иначе у банка может резко сократиться объем кредитных ресурсов, ухудшится их структура, а, следовательно, и ликвидность баланса. В итоге такой банк может понести крупные убытки, стать неконкурентным.

Создание и развитие системы коммерческих банков на новой основе позволило ослабить монополизм в банковском деле, зародить конкуренцию, а также явилось первым шагом к организации денежного рынка. Коммерческие банки самостоятельно стали устанавливать процентные ставки по привлекаемым средствам и кредитам, работать рентабельность. Созданные банки отличаются большим разнообразием методов ведения дела. Коммерциализация банковской системы резко снижает опасность ее бюрократизации, содействует оперативному решению вопросов. Коммерческие банки в своей деятельности ориентируются на необходимость получения максимально возможного дохода. Основной доход банки получают от ссудных операций.

При переходе к рынку, как мы считаем, работа банков должна строится на основе принципов денежного рынка, одним из которых является работа банков в пределах реально привлеченных ресурсов. Важной проблемой в настоящее время является дефицит кредитных ресурсов. Значительная часть пассивов коммерческих банков (в среднем около 20 процентов) формируется за счет займов, полученных в порядке межбанковского кредитования.

Один из путей решения проблемы дефицитности кредитных ресурсов - это более широкое привлечение денежных средств населения во вклады в коммерческие банки. В настоящее время децентрализуется лишь часть ссудного фонда страны. Это остатки средств на счетах предприятий, организаций и учреждений. Что же касается вкладов частных лиц, то в каждом коммерческом банке их размер, как установлено действующим банковским законодательством, не должен превышать суммы собственных средств, то есть 5-8 процентов банка.

Дальнейшее развитие рынка ссудных капиталов также позволит расслабить напряжение в связи с неполностью удовлетворимой потребностью коммерческих банков в кредитных ресурсах.

Депозиты являются важным источником ресурсов коммерческих банков. Депозитные счета могут быть самыми разнообразными и в основном их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д.

Структура их в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады зависит в значительной степени от клиентов, а не от самого банка. И, тем не менее, конкурентная борьба межу банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов. Для этих целей коммерческим банкам важно разработать стратегию депозитной политики, исходя из целей и задач коммерческого банка, закрепленных в его Уставе и из необходимости сохранения банковской ликвидности.

Сегодня коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг.

К сожалению, банки, которые были в числе добросовестных или недобросовестных конкурентов, первыми оказались в кризисной ситуации в августе 1998 г. У части из них – у так называемых “восемнадцати банков” – есть проблемы, в первую очередь связанные с тем, что против привлеченных вкладов населения, которые составляют почти миллиард долларов, есть непогашенные и невыполненные обязательства государства более чем на 750 млн. долларов. Это, может быть, не полностью адекватная сумма, но сумма, близкая к накоплениям среднего слоя (не среднего класса, а среднего слоя нашей страны), который мы хотим выпестовать для того, чтобы ход реформ был необратим.

Поэтому задача государства (и понимание этой задачи разделяют и представители между – народных финансовых институтов) в том, чтобы найти способ для хотя бы удовлетворения надежд наречения. Видимо, наилучшим решением будет принятие такого законодательного акта о компенсациях, который в какой-то степени мог бы способствовать восстановлению доверия у значительной части населения к политике реформ, создать эффективную систему гарантирования вкладов.

Для устойчивого развития банковской системы необходимо защитить банки от риска досрочного изъятия вкладов.

Укрепление депозитной базы очень важно для банков. За счет увеличения общего объема вкладов и расширения круга вкладчиков юридических лиц и физических лиц, можно улучшить организацию депозитных операций и систему стимулирования привлечения вкладов. Это можно достигнуть путем расширения депозитных счетов юридических и физических лиц до востребования, что позволит полнее удовлетворить потребности клиентов, улучшить обслуживание, повысить заинтересованность в размещении средств в банках.

В целом же можно отметить, что в нашей стране наблюдается тенденция к увеличению средств на депозитах, предназначенных для расчета с помощью пластиковых карт, растет также доля банков, увеличивающих свои ресурсы за счет привлечения средств физических лиц, а в целом наблюдается улучшение ситуации в банковской сфере.

Банковская система как один из необходимых и важных секторов развития любой рыночной экономики в России показала спою жизнеспособность. Следует отметить, что банковский сектор России развивался в соответствии с требованиями реформирования экономической системы, и только жестокий кризис объявленной неплатежеспособности государства выбил его в значительной степени из колеи.

За последние годы количество банков сократилось с 2,5 тыс. до почти 1,5 тыс. Но это не проявление полицейской роли Центрального банка. Это вполне нормальное развитие как функции банковского надзора, как и проявление нежизнеспособности целого ряда банков Банк России с его территориальными управлениями накопил за это время положительный опыт надзора и анализа деятельности коммерческих банков.

К сожалению, большинство сохранившихся банков по своим возможностям недостаточно велики. И, видимо, в ближайшее время Центральный банк будет “подталкивать” их к увеличению капитальной базы, потому что их возможности кредитовать клиентуру довольно ограничены. И хотя они могут быть достаточно активны в предоставлении кредитных услуг физическим лицам, малому и среднему бизнесу, работать с большими и крупными клиентами, которые всегда в стране были, есть и будут, они не смогут.

Некоторые аналитики считают (и это совпадает с нашим мнением), что российская банковская система не соответствовала принципам добросовестной конкуренции. Но это, главным образом, зависело не от Центрального банка, а от экономической политики и, если прямо говорить, от той политической и экономической системы, которая развивалась в стране со всеми ее социальными последствиями

В банковском секторе есть проблемы и дефицит капитала, и низкое качество активов, и многое-многое другое. Проблема реструктуризации банковской системы, а тем более ее рекапитализации – одна из важнейших проблем сегодняшнего времени, и она не может решаться только административными мерами Центрального банка, и тем более за счет его эмиссионных возможностей.

Стратегия развития банковского сектора РФ в 2004 г и на период до 2008 года уделяет недостаточно внимания созданию конкурентных условий для российских и иностранных банков. "Стратегию развития банковского сектора РФ в 2004 г и на период до 2008 года", правительство РФ в целом одобрило на заседании в феврале месяце 2004 г.

Этот вопрос имеет большое значение для дальнейшего развития российской банковской системы. Но, как считает депутат В. Резник, из документа не совсем понятно, получат ли возможность работать филиалы иностранных банков в России. В целом это документ, который ориентирован на повышение устойчивости банковской системы, защиту прав вкладчиков и кредиторов, повышение транспарентности в банковской системе.

Так, по словам В. Резника, несколько "невнятно" в документе говорится о направлениях в изменении налогообложения банков и ничего не говорится о мерах стимулирования и рекапитализации банков. Кроме того, недостаточно говорится о специализации банков по отдельным направлениям и банковским продуктам.

Говоря о совершенствовании законодательства В.Резник сказал, что в первом квартале этого года в Госдуму будет внесен ряд законопроектов, касающихся деятельности банков. В частности, поправки в Кодекс об административных правонарушениях предусматривают снятие с банков обязанностей по контролю за соблюдением кассовой дисциплины клиентов. Поправки в Налоговый кодекс связаны с выведением из-под НДС операций, касающихся обращения валюты. В.Резник отметил, что в настоящее время любые операции, связанные с обращением валюты, кроме нумизматики, не признаются реализацией товаров /работ, услуг/ и, следовательно, подпадают под НДС. Изменения в Гражданский кодекс и в законы "Об акционерных обществах", "Об обществах с ограниченной ответственностью" и "О банках и банковской деятельности" касаются реорганизации кредитных организаций. В частности, предлагается разрешить банкам публикацию в прессе информации о счетах вместо письменного уведомления.

Важной задачей, которая стоит перед банковской системой, является быстрейшее вхождение ее в мировое банковское сообщество и работа по мировым банковским стандартам. Именно с этой целью по инициативе Ассоциации российских банков и Международного союза юристов была организована международная конференция по банковскому делу в России, на которую приехали представители более 150 иностранных банков (в том числе свыше 100 американских). Детальное, глубоко профессиональное обсуждение состояния путей совершенствования банковского дела в России позволило выработать конкретные рекомендации по широкому кругу проблем. Российские банкиры понимают, что они сделали важный, но только первый шаг по созданию новой банковской системы и что у нее много серьезных нерешенных проблем. Поэтому использование богатого опыта мировой банковской системы просто жизненно необходимо.

СПИСОК ЛИТЕРАТУРЫ

1. Конституция Российской Федерации.

2. Бюджетный кодекс Российской Федерации от 31 июля 1998 г. N 145-ФЗ (с изм. и доп. от 31 декабря 1999 г., 5 августа, 27 декабря 2000 г., 8 августа, 30 декабря 2001 г., 29 мая, 10, 24 июля, 24 декабря 2002 г., 7 июля, 11 ноября 2003 г.)

3. Гражданский кодекс Российской Федерации (части первая, вторая и третья) (с изм. и доп. от 20 февраля, 12 августа 1996 г., 24 октября 1997 г., 8 июля, 17 декабря 1999 г., 16 апреля, 15 мая, 26 ноября 2001 г., 21 марта, 14, 26 ноября 2002 г., 10 января, 26 марта, 11 ноября 2003 г.)

4. Федеральный закон № 17-ФЗ от 03.02.96г. «О банках и банковской деятельности» (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня 2003 г.)

5. Федеральным законом РФ от 29 декабря 1998 г. № 164 ФЗ «О лизинге».

6. Положение ЦБР от 5 декабря 2002 г. N 205-П "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" (с изм. и доп. от 20 июня, 5 ноября 2003 г., 2 февраля 2004 г.)

7. Письмо Правительства РФ и ЦБР от 30 декабря 2001 г. «О Стратегии развития банковского сектора Российской Федерации»

8. Письмо Ассоциации российских банков от 8 октября 2003 г. N А-01/2-977 «Об уточнении Стратегии развития банковского сектора Российской Федерации на 2003 г. и на период до 2007 г.»

9. Балабанов И. Т. «Банки и банковская деятельность» // С. – Петербург, Изд. «ПИТЕР», 2001г.

10. Банковское дело / Под ред. заслуженного деятеля науки РФ, д.э.н., профессоро О.И. Лаврушина. М: «Финансы и статистика» 2003

11. Банки и банковское дело / Под. Ред. И.Т. Балабанова. – СПб: Питер, 2001. – 304 с.

12. Банковское дело: Учебник / Под ред. В.И. Колесникова, Л.П. Кроливецкой. - М.: Финансы и статистика, 1998.

13. Банковское дело: Учебник/Под ред. Д-ра экон. наук, проф. Г.Г. Коробовой, - М.: Экономистъ, 2003. – 715 с.

14. Банковские операции: Учебное пособие. – Ростов н/Д: «Феникс», 2001. – 384 с.

15. Банковская система России: Настольная книга банкира. Книга 1 / Под ред. А.Г. Грязнова, А.В. Молчанова, A.M. Тавасиев, О.И. Лаврушин, В.А. Питателев, Г.С. Панова - М.: Дека, 1995.

16. Большой экономический словарь / Под ред. А.Н. Азрилияна. - М.: Институт новой экономики, 1997.

17. Бондарева Ю., Шовиков С. Конкуренция на рынке банковских услуг. Мнение аналитиков МАП РФ. //Банковское дело № 1 2004 г. с.9-14

18. Гарипова З.Л. Рынок жилищной ипотеки: развитие специальных кредитных институтов // Банковское дело № 1 2004 г. с 20-24

19. Глущенко В. В. Менеджмент: Системные основы.- 2-е изд., доп. и испр.- Железнодорожный: Крылья, 1998.

20. Горина С.А. Учет в банке. Проверка правильности отражения банковских операций. - М.: Приор, 1998.

21. Джозеф Ф. Синки, мл. Управление финансами в коммерческом банке, М.: 1994.

22. Емельянов А. М., Мацкуляк И. Д., Пеньков Б. Е. «Финансы, налоги и кредит» // М., РАГС, 2001г.

23. Жуков Е. Ф. «Банки и банковские операции» // М., Изд. «ЮНИТИ», 1997г.

24. Канафина Р.М. и др. Отдельные направления развития платежных систем и расчетов// Деньги и кредит, 2003, №2, с.48-56

25. Колесников А. А. «Банковское дело» // М., Изд. «Финансы и статистика», 1999г.

26. Лаврушин О. И. «Банковское дело» // М., Изд. «Финансы и статистика», 1999г.

27. Лаврушин О. И. «Деньги, кредит, банки» // М., Изд. «Финансы и статистика», 2000г.

28. Лексис В. Кредит и банки, М.: «Перспектива». 1993 с.110

29. Миловидов Д.В. "Современное банковское дело: опыт США" Москва " Издательство МГУ" 1992.

30. Организация деятельности коммерческих банков: Учебное пособие / Кол. Авторов под ред. проф. Ю.В.Рожкова.-Хабаровск: РИЦ ХГАЭП, 1997. -396 с.

31. Рид Э.,Коттер Р.,Гилл Э.,Смит Р. "Коммерческие банки",М: Прогресс,1983.

32. Роде Э. "Банковские операции"

33. Российская банковская энциклопедия / Под ред. О.И. Лаврушина. - М.: Энциклопедическая творческая ассоциация, 1995.

34. Спицын И.О.,Спицын Я.О. "Маркетинг в банке","Тарнекс",1993Усоскин в.м. " Современный коммерческий банк: управление и операции" Москва "Все для вас" 1993.

35. Управление и операции.",М:ИПЦ"Вазар-Ферро",1994.

36. Финансово-кредитный энциклопедический словарь. Под ред. А.Г. Грязновой. М.: Финансы и статистика. 2002. с. 64

37. Хоскинг А. " Курс предпринимательства" Москва "Международные отношения" 1993.

38. Юров А.В. Наличные деньги - их место в современной России// Деньги и кредит, 2000, №5, с.14

[1] Банковское дело: Учебник под ред. д.э.н. профессора Г.Г. Коробовой. М: Экономист, 2003г. с.29

[2] Банковские операции: Учебное пособие. Ростов н/Д: Феникс, 2001 с.5

[3] Федеральный закон «О банках и банковской деятельности» (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня 2003 г.)

[4] Банки и банковское дело. Учебник для вузов под ред. Д. э н. профессора И. Т. Балабанова. СПб: Питер 2001.с.16

[5] Федеральный закон от 3 февраля 1996 г. N 17-ФЗ "О внесении изменений и дополнений в Закон РСФСР "О банках и банковской деятельности в РСФСР" (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня 2003 г.) ст.5

[6] Федеральный закон от 3 февраля 1996 г. N 17-ФЗ "О внесении изменений и дополнений в Закон РСФСР "О банках и банковской деятельности в РСФСР" (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня 2003 г.) ст. 5

[7] Банки и банковское дело. Учебник для вузов под ред. Д. э н. профессора И. Т. Балабанова. СПб: Питер 2001.с.21

[8] Федеральный закон «О банках и банковской деятельности» (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня 2003 г.) ст. 36

[9] Банковское дело под ред. д. э. н., профессора О.И. Лаврушина. М: Финансы и статистика, 2003 с.282

[10] Банковское дело под ред. заслуженного деятеля науки РФ, д. э. н., профессора О.И. Лаврушина. М:Финансы и статистика, 2003 с.628

[11] Банковские операции: Учебное пособие. Ростов н/Д: Феникс, 2001 с.204

[12] Глущенко, Валерий Владимирович. Менеджмент: Системные основы.- 2-е изд., доп. и испр.- Железнодорожный: Крылья, 1998.- 224 с

[13] Финансово-кредитный энциклопедический словарь. Под ред. А.Г. Грязновой. М.: Финансы и статистика. 2002. с. 64

[14] Гарипова З.Л. Рынок жилищной ипотеки: развитие специальных кредитных институтов // Банковское дело № 1, 2004 г. с.21

Похожие работы

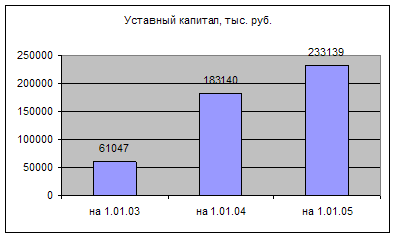

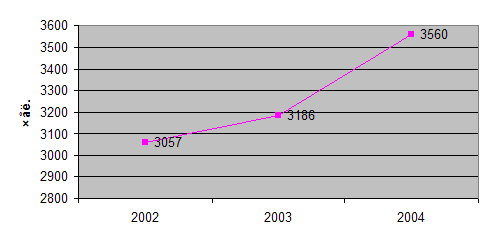

... в денежных средствам. Таким образом, кредит в условиях рынка необходим как механизм перелива капитала из одних отраслей в другие. 2. Практика краткосрочного кредитования на примере ОАО «Далькомбанк» г. Биробиджан 2.1 Характеристика банка ОАО «Далькомбанк» г. Биробиджан Открытое акционерное общество Коммерческий банк «Далькомбнак» – ведущий банк Дальневосточного региона России. По ...

0 комментариев