Навигация

Теоретичні підходи до Визначення напрямків розвитку підприємства на основі аналізу його позиції у матриці фінансових стратегій

1. Теоретичні підходи до Визначення напрямків розвитку підприємства на основі аналізу його позиції у матриці фінансових стратегій

1.1 Характеристика можливих позицій підприємства у матриці фінансових стратегій

Стратегічна установка в поведінці підприємства в цілому обумовлює і її фінансову стратегію. Однак зв’язок між ними набагато міцніший ніж причинно-наслідковий, як може здатися на перший погляд. Фінансова стратегія підприємства має певну самостійність по відношення до самої стратегії підприємства. При формуванні фінансової стратегії підприємства більше свободи, ніж при формуванні його загальної стратегічної лінії поведінки.

Всі можливі види фінансової стратегії підприємства можуть бути представлені у вигляді матриці фінансових стратегій. Маніпулюючи в рамках даної матриці, ми можемо розглядати проблему в динаміці, надаючи можливість не тільки формулювати фінансову стратегію, але й міняти її в результаті зміни окремих важливих параметрів функціонування підприємства.

Для вивчення даної матриці доцільно розглянути декілька нових і дуже важливих категорій фінансового менеджменту.

Результат господарської діяльності (РГД) з економічної точки зору може бути виявлений як грошові засоби підприємства після фінансування його розвитку. РГД свідчить про ліквідність підприємства після фінансування всіх витрат, пов’язаних з його розвитком. Позитивне значення даного показника дає можливість підготовки до реалізації масштабних інвестиційних проектів .

Результат фінансової діяльності (РФД) відображає фінансову політику підприємства (залучення позикових коштів або функціонування без їх залучення). При його розрахунку використовують тільки рух фінансових потоків. Вирішальне значення для встановлення знаку РФД має знак зміни позикових коштів. При збільшення позикових коштів, що використовуються, РФД збільшується та стає додатнім. По мірі зростання витрат, пов’язаних з оплатою позикових коштів, РФД починає знижуватися (тут ще додається збільшення податку на прибуток, так як зростання позикових коштів призводить до дії фінансовий важіль, який має вплив на виручку підприємства, його прибуток і виплату дивідендів). Підприємство повинно скоротити використання позикових коштів, але при цьому вказаний вище “ланцюжок” розгортається в іншому напрямку, що дає змогу через певний проміжок часу знов збільшити позики.

Цей механізм зміни РФД дуже добре “вмонтований” в життєвий цикл підприємства, доповнює його, підтверджує його реальність і об’єктивність. Таким чином, на фазі залучення позикових коштів РФД стає додатнім, на фазі відмови від залучення позикових коштів РФД стає від’ємним.

Визначення РГД проводять для виявлення величини й динаміки грошових засобів в результаті інвестиційно-господарської діяльності підприємства. Визначення РФД необхідне для виявлення величини і динаміки грошових засобів в результаті фінансової діяльності підприємства. Таким чином, результат фінансово-господарської діяльності (РФГД) показує величину і динаміку грошових засобів підприємства після здійснення всього комплексу інвестиційно-виробничої і фінансової діяльності.

Додатна величина результату фінансово-господарської діяльності дає змогу стверджувати, що в діяльності підприємства має місце перевищення доходів підприємства над його витратами. При цьому такий висновок може бути зроблений не тільки на сьогоднішній день, а й, принаймні, на майбутній короткостроковий період. Тому для підприємства бажано щоб РФГД був додатнім. Але сам життєвий цикл підприємства не дозволяє стверджувати, що підприємства завжди може мати таке значення РФГД (наприклад, в період реалізації інвестиційного проекту з обов’язковим приростом постійних витрат і зниженням прибутку). Динаміка РФГД якраз вписується в цей життєвий цикл підприємства. Період додатного РФГД змінюється періодом від’ємного РФГД і так далі (при умові, що підприємство нормально розвивається). Підприємство не може довгий час мати від’ємне РФГД, адже це призведе до банкрутства. РФГД стабільно працюючого підприємства може коливатися в рамках життєвого циклу між 0% і 10% доданої вартості (в обидві сторони). Це – безпечна зона для підприємства. Але ідеальний варіант – це коливання з ще меншою амплітудою.

Існує певна асинхронність в динаміці РФД и РГД в рамках життєвого циклу підприємства, при чому ця асинхронність посилюється тим, що вона не накладається на циклічні коливання виробництва підприємства (випуск підприємством продукції).

Матриця фінансових стратегій дозволить фінансовому менеджеру винайти заходи щодо оптимізації величини РФГД.

Дані цієї матриці були рекомендовані такими французькими вченими як Ж. Франшоном і И. Романе.

Квадрати 1, 2, 3 – зона рівноваги.

Квадрати 4, 5, 6 пов’язані зі створенням ліквідних засобів підприємством. Це зона прибутку.

Квадрати 7, 8, 9 пов’язані зі споживанням ліквідних засобів підприємством (дефіцит обігових засобів). Це зона збитків.

По горизонталі РФД пов’язаний зі зростанням позикових коштів підприємства. Значення РФД змінюється від від’ємного до додатного (в матриці справа наліво). По вертикалі РГД пов’язаний з реалізацією підприємством інвестиційного проекту. Тільки цим можливо пояснити перехід від додатного РГД до від’ємного (в матриці зверху униз).

Проаналізуємо тепер кожний з можливих станів (1–9) та ті види фінансової стратегії, які можуть бути використані підприємством.

Квадрат 1, що носить назву «Батько родини», характеризується станом, коли РФГД наближається до нуля. Такий стан характерний для великих промислових підприємств. В даному випадку можливі три варіанти фінансового розвитку підприємства: перехід до квадратів 2, 4, або 7. Розглянемо всі три можливі сценарії.

Перш за все, знаходячись в квадраті 1, підприємство має всі можливості для початку реалізації інвестиційного проекту (РГД >> 0). З іншого боку, дане підприємство з фінансової точки зору (з точки зору фінансової діяльності) знаходиться на стадії відмови від позикових коштів, коли наростають фінансові витрати, пов’язані з оплатою поточної заборгованості, збільшуються виплати податку на прибуток та дивідендів (запас фінансової стійкості у підприємства недостатній). Але у підприємства ще зберігається можливість нарощувати запас фінансової стійкості за рахунок мобілізації ефекту фінансового важеля. Це дає змогу підтримувати темпи зростання виробництва. При цьому підприємство переходить в квадрат 4. В залежності від темпів зростання обороту можливі перехід у квадрат 2 (при більш високих темпах зростання) або перехід у квадрат 7 (при більш низьких темпах).

Тепер розглянемо стан підприємства, яке опинилося в квадраті 2, що має назву «Стійка рівновага». Такий стан характерний для підприємств на стадії зрілості. Діяльність підприємства може “перевести” його в один з шести квадратів: 1, 4, 7, 5, 8, 3. В результаті реалізації інвестиційного проекту в залежності від темпів зростання виробництва підприємство може опинитися в квадратах 8 (невисокі темпи зростання) і 3 (достатні темпи зростання). В залежності від прийнятого рішення в області використання позикових коштів підприємство може перейти у квадрат 5 (нарощування використання позикових коштів, активне використання ефекту фінансового важеля, фінансові інвестиції) або в квадрат 7 (відмова від використання позикових коштів та послаблення дії фінансового важеля). При скороченні фінансово-експлуатаційних потреб підприємства можливий перехід у квадрат 4 (при достатньому темпі росту) або в квадрат 1 (при помірних темпах зростання обороту).

Для ризикованих збиткових підприємств характерне положення у квадраті 3, що носить умовну назву «Хитка рівновага». Таке положення підприємства характеризується протифазою РФД и РГД, але вже з іншим знаком (порівняно з квадратом 1). Від’ємний РГД говорить про те, що підприємство або реалізувало інвестиційний проект, або скоротило фінансово-експлуатаційні потреби (за рахунок збільшення кредиторської заборгованості). Можливі сценарії розвитку – перехід в квадрати 5 або 8 (повернення до квадрату 2 малоймовірно – тільки в випадку рівноваги темпів зростання обороту та рентабельності).

Перехід в квадрат 5 можливий у випадку скорочення фінансово-експлуатаційних потреб підприємства. При цьому зростає рентабельність активів підприємства і збільшуються темпи росту обороту (виручки).

У випадку зменшення позикових коштів підприємства у вигляді кредитів (послаблюється сила фінансового важеля) підприємство може опинитися в квадраті 8, що свідчить про зростання власних коштів підприємства.

Для квадрата 4 під назвою «Рант’є» характерна ситуація, коли РФГД додатній. Таке положення характерно для підприємства, орієнтованого на основну виробничу діяльність. У такого підприємства достатньо ресурсів для реалізації інвестиційного проекту при нульовому значені РФД. Існує деякий надлишок ліквідних засобів. Можливі сценарії розвитку – переміщення до квадратів 1, 2, 7 або 6.

В квадрати 2 і 7 підприємство переміститься у випадку реалізації інвестиційного проекту. Якщо темпи зростання будуть достатньо високими, то підприємство перейде до квадрату 2. При невеликих темпах зростання обороту – у квадрат 7. В цьому випадку позики, пов’язані з реалізацією інвестиційного проекту, негативно відобразяться на величині РФД.

У випадку скорочення використання позикових коштів підприємство може перейти у квадрат 1. Тут послаблюється сила фінансового важеля, знижується рентабельність власних засобів.

Для переходу у квадрат 6 підприємству необхідно розвивати систему дочірніх підприємств.

Квадрат 5 має назву «Атака». Таке положення характерне для підприємств, орієнтованих на фінансові операції. В цілому дане положення підприємства дуже добре, стійке (так же, як і в квадраті 4), існує деякий надлишок ліквідних засобів, з’являється можливість не тільки закріпитися на власному сегменті ринку, але й розширити його за рахунок диверсифікації виробництва. При високому рівні рентабельності і при зростанні фінансових виплат, пов’язаних з нарощуванням виробництва, підприємство може переміститися у квадрат 2.

Для переходу у квадрат 6 підприємству необхідно розвивати систему дочірніх підприємств.

При зниженні економічної рентабельності підприємство може погіршити своє становище і переміститися в квадрат 8. Але треба пам’ятати про те, що в таке положення попадає підприємство з диверсифікованою структурою.

Наступне положення, яке характерне для ТНК, ФПГ та крупних холдингових компаній, – квадрат 6, що має назву «Холдинг». В цій ситуації у підприємства ярко виражений надлишок ліквідних засобів. Якщо підприємство зможе з найбільшою ефективністю ними розпорядитися, то положення може стати стабільним. Таке положення пов’язано не тільки з успіхами в фінансовій і виробничий сферах. Тут економічні успіхи підприємства повинні бути підкріплені успіхами у засновництві, у створенні розгалуженої підприємницької структури.

Найбільш цікавим і перспективним в цій ситуації буде перевтілення підприємства у холдинг з добре розгалуженою і розвинутою структурою. Якщо при цьому підприємство вичерпає всю позикову силу за рахунок залучення позикових коштів (при спробі максимізувати рентабельність власних засобів з використанням ефекту фінансового важеля), то можливим є перехід у квадрат 4. Скоротиться величина результату фінансової діяльності підприємства (РФД). При погіршення РГД можливий перехід у квадрат 5. Для утримання підприємства у квадраті 6 необхідна диверсифікація діяльності.

Положення у квадраті 7, який має умовну назву «Епізодичний дефіцит», характерне для збиткового підприємства зі старіючим продуктом. У такого підприємства нерадісне положення – дефіцит ліквідних засобів. Найбільш вірогідна причина – асинхронність їх надходження і використання. Якщо вдасться досягнути ситуації, коли економічна рентабельність буде зростати (причому швидше обороту), то можливий перехід в положення 2 або 1. Це буде означати подолання кризового стану. Конкретно для переходу у квадрат 1 необхідне скорочення витрат і зростання збуту, а у квадрат 2 – крім скорочення витрат необхідна реструктуризація боргу.

У випадку, коли економічна рентабельність не буде зростати або буде знижуватися, найбільш вірогідний сценарій – поглиблення кризи (перехід в квадрат 9, може бути, через положення 8).

Для збиткових підприємств з пільговим фінансуванням та активною участю у фінансовому ринку характерне положення у квадраті 8 під назвою «Постійний дефіцит». В такому положенні у підприємства РФГД менше нуля за рахунок значної від’ємної величини РГД. Можливо, що підприємство або щойно реалізувало інвестиційний проект, або зробило диверсифікацію свого виробництва (або діяльності). Є певний дефіцит ліквідних засобів. Існує три можливих сценарію розвитку – квадрати 2, 7 або 9.

Найкраща з перспектив – встановлення рівноваги (повернення в квадрат 2). Тут необхідно довести рентабельність активів до потрібної величини (потрібно потурбуватися про ефективність, запровадивши заходи щодо скорочення витрат на підприємстві). Якщо є можливість, то слід попрацювати над скороченням фінансово-експлуатаційних потреб, в тому числі і за рахунок грамотного управління дебіторською та кредиторською заборгованостями підприємства.

Більш вірогідним є перехід в квадрат 7. Це може бути реалізовано перш за все за рахунок зниження використання позикових коштів. В даному випадку поліпшення ситуації з ліквідними засобами підприємства не відбудеться, але кризові явища на підприємстві будуть трансформовані в іншу форму, яка наблизить підприємство до виходу з такого стану. Якщо економічна рентабельність і в подальшому буде знижуватись, то не уникнути переміщення у квадрат 9.

І, нарешті, квадрат 9, що характеризується як «Криза» і знаходження якому характерне для підприємств-банкрутів. Це реальне кризове положення підприємства. Рецепти виходу з кризового стану можуть бути наступні: дезінвестиції, фінансова підтримка держави (якщо це можливо) або материнської компанії (якщо така є), дроблення підприємства (дозволить різко зекономити на постійних витратах і скоротити величину фінансово-експлуатаційних потреб).

В результаті проведення вищезгаданих заходів можливий перехід в квадрат 7 (при скороченні витрат) або 8 (при реструктуризації боргу).

Отже, всі квадрати матриці розглянуті. Застосування аналізу позиції у матриці фінансових стратегій підприємства дозволяє керівництву адекватно приймати рішення про комплексне використання всіх активів і пасивів підприємства.

“Подорож” з квадрата в квадрат даної матриці дає можливість аналізувати стратегію підприємства в динаміці. Тут існує велика кількість можливих сценаріїв, але якщо вдається точно ідентифікувати положення підприємства в тому чи іншому квадраті, то кількість можливих варіантів розвитку обмежується.

Похожие работы

... освоєння автоматизованих систем управління, а також посилити увагу до навчання і перепідготовки молодої зміни робітників і спеціалістів. 3. Спосіб організації та функції маркетингової структури підприємства На даний час на підприємстві ТОВ «Кераміка» відсутня єдина служба маркетингу і цілеспрямована діяльність в області управління маркетинговою діяльністю. Тому пропонуємо підприємству функці ...

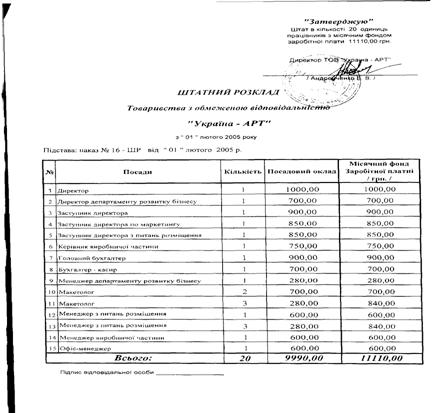

... реклами. 2. В розділі 2 відображені результати проведеного аналізу рекламної діяльності та якості роботи служби маркетингу в рекламному агентстві ТОВ “Україна-АРТ” у 2004 –2006 роках. Діяльність відділу маркетингу заснована на наступних ключових факторах забезпечення конкурентних переваг підприємства на ринку реклами: а) Основні переваги розміщення реклами в автобусах: -Диференціація цільової ...

... ії; - існуючий підрозділ імпортування італійських меблів буде забезпечувати поставку меблів із Італії за напрацьованою схемою; РОЗДІЛ 3. РОЗРОБКА ТА АНАЛІЗ ЕФЕКТИВНОСТІ МАРКЕТИНГОВОЇ СТРАТЕГІЇ КОНЦЕНТРАЦІЇ ТОВ „КЛАСС-ЛАЙН” В СЕГМЕНТІ ПОСЛУГ „ДІЗАЙН ІНТЕР’ЄРІВ» 3.1 Стратегічні цілі проектного комплексу концентрованого маркетингу ТОВ „Класс-Лайн” У світовій практиці відомо чотири види ...

... великі прибутки;РОЗДІЛ 3 ВИЯВЛЕННЯ АЛЬТЕРНАТИВ РОЗВИТКУ ПІДПРИЄМСТВА ТА ОБГРУНТУВАННЯ ДОЦІЛЬНОСТІ ЇХ РЕАЛІЗАЦІЇ 3.1 Концепція та економічне обгрунтування напрямку розвитку ТОВ „Класс-Лайн” Основну стратегічна концепцію розвитку підприємства ТОВ „Класс-Лайн” побудуємо на основі маркетингової стратегії „нішерів”, яка є однією з провідних маркетингових стратегій та за класифікацією М.Портера ...

0 комментариев