Навигация

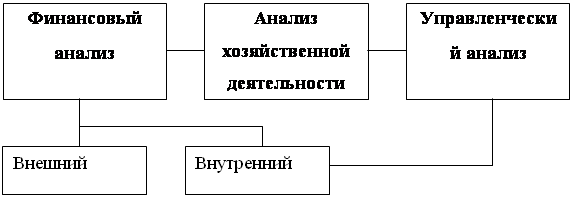

Анализ финансово-хозяйственной деятельности предприятия

3. Анализ финансово-хозяйственной деятельности предприятия

3.1 Определение изменения финансового состояния по сравнению с предыдущим периодамКоэффициент обеспеченности предприятия собственным капиталом (Косс анализируется по формуле:

Косс = (E – ВК ∕ Z,

гдеE – сумма собственного капитала, E = фр.№1 с. 490;

ВК – сумма основного капитала, ВК = фр.№1 с. 190;

Z – материальные оборотные средства, Z = фр.№1 с.с.(210 + 220.

Косс н.п. = (452 947 – 701 295 ∕ 900 146= -0,28;

Косс к.п. = (633 248 – 700 485 ∕ 1 027 680 = -0,05;

∆Косс к.п. = Косс к.п. – Косс н.п. = (-0,05-(-0,28 = 0,23;

Определяем степень влияния различных факторов на коэффициент обеспеченности предприятия собственным капиталом методом ценных подстановок.

1. Изменение Косс за счет изменения суммы собственных средств составит:

∆Косс 1 = (E к.п. – ВК н.п ∕ Zн.п – Косс н.п =

= (633 248-701 295 ∕ 900 146 – (-0,28 = (-0,06 – (-0,28 = 0,22.

Т.е., за счет увеличения суммы собственных средств коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,22.

2. Изменение Косс за счет изменения суммы основных средств составит:

∆Косс 2 = (E к.п. – ВК к.п ∕ Z н.п – Косс н.п. =

= (633 248 – 700 485 ∕ 900 146 – (-0,28 = (-0,06 – (-0,06 = 0,00.

Т.е., сумма основных средств изменилась незначительно, и это не повлияло на изменение коэффициента.

3. Изменение Косс за счет изменения суммы материальных оборотных средств составит:

∆Косс 3 = Косс к.п – (Z к.п – ВК н.п ∕ Z н.п =

= (-0,05 – (1 027 680 -701 295 ∕ 900 146 – (-0,28 = (-0,05 – (-0,06 = 0,01.

Т.е., за счет увеличения суммы материальных оборотных средств коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,01.

Проверка:

∆Коссрасч. 07 = ∆Косс 1 + ∆Косс 2 + ∆Косс 3 = 0,22+0,0+0,01 = 0,23;

∆Коссфакт 07 = Косс к.п – Косс н.п = (-0,05—(0,28 = 0,23.

Далее оценим влияние структуры собственных средств на коэффициент обеспеченности предприятия собственным капиталом:

1. Изменение Косс за счет изменения суммы нераспределенной прибыли составит:

∆Косс 1EНП = [(E н.п. + ∆EНП к.п. – ВК н.п.] ∕ Z н.п. – Косс н.п. =

= ((452 947 – 105 380 + 302 287 – 701 295 ∕ 900 146 –( -0,28 =

= (-0,06 – (-0,28 = 0,22.

Т.е., за счет увеличения суммы нераспределенной прибыли коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,22.

2. Сумма уставного капитала не оказала влияния на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 1EУК = [(EНПусл.1 + ∆EУК к.п. – ВК н.п.] ∕ Z н.п. – Коссусл.1.1 =

= ((633 248 – 12 838+ 12 838 – 701 295 ∕ 900 146 – (-0,06 = (-0,06 – (-0,06

= 0,0.

3. Изменение суммы добавочного капитала не повлияло на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 1EДК = [(EНПусл.2 + ∆EДК к.п. – ВК н.п.] ∕ Z н.п. – Коссусл.1.2 =

= ((633 248 – 333868 + 333801 – 701295 ∕ 900 146 – (-0,06 = (-0,06 –( -0,06 = 0,0.

Т.е., сумма добавочного капитала изменилась незначительно, и это не повлияло на изменение коэффициента.

4. Сумма резервного капитала не оказала влияния на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 1EРК = (E к.п. – ВК н.п. ∕ Z н.п. – Коссусл.1.3 =

= (633 248 – 701 295 ∕ 900 146 – (-0,06 = (-0,06 –( -0,06 = 0,0.

Проверка:

Далее оценим влияние структуры основных средств на коэффициент обеспеченности предприятия собственным капиталом.

1. Изменение Косс за счет изменения суммы основных фондов составит:

∆Косс 2ВКоф = [E к.п. – (ВКусл.1 + ∆ВКоф к.п.] ∕ Z н.п. – Коссусл.1 =

= [633 248 – 732264/ 900 146 – (-0,06 = (-0,11 –( -0,06 = -0,05.

Т.е., за счет увеличения суммы основных фондов коэффициент обеспеченности предприятия собственным капиталом снизился на -0,05.

2 Изменение Косс за счет изменения суммы незавершенного строительства составит:

∆Косс 2ВКнс = [E к.п. – (ВКусл.2 + ∆ВКнс к.п.] ∕ Z н.п. – Коссусл.2 =

= [633 248 – 741 266] ∕ 900 146 –( -0,11 = (-0,12 – (-0,11 = -0,01.

Т.е., за счет увеличения суммы незавершенного строительства коэффициент обеспеченности предприятия собственным капиталом снизился на -0,01.

3. Изменение Косс за счет изменения суммы долгосрочных финансовых вложений составит:

∆Косс 2ВКдф = [E к.п. – (ВКусл.4 + ∆ВКдф к.п.] ∕ Z н.п. – Коссусл.4 =

= [633 248 – 723 263 ] ∕ 900 146 –( -0,12 = (-0,10 –( -0,12 = 0,02.

Т.е., за счет снижения суммы долгосрочных финансовых вложений коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,02.

4. Изменение Косс за счет изменения суммы прочих внеоборотных активов составит:

∆Косс 2ВКп = (E к.п. – ВК к.п. ∕ Z н.п. – Коссусл.6 =

= (633 248 – 687257 ∕ 900 146 – (-0,10 = (-0,06 –( -0,1 = 0,04.

Т.е., за счет снижения суммы прочих внеоборотных активов коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,04.

Проверка

∆Косс 2расч. = ∆Косс 2ВКнм + ∆Косс 2ВКоф + ∆Косс 2ВКнс +

+ ∆Косс 2ВКмц + ∆Косс 2ВКдф + ∆Косс 2ВКот + ∆Косс 2ВКп =

= 0,0+(-0,05+(-0,01+0,0+0,02+0,0+0,04 = 0,0;

∆Косс 2факт = 0,0.

Далее оценим влияние структуры материальных оборотных средств на коэффициент обеспеченности предприятия собственным капиталом.

1. Изменение Косс за счет изменения суммы производственных запасов составит:

∆Косс 3Zпр = (E к.п – Z к.п ∕ (Z н.п. + ∆Zпр к.п. – (E к.п. – Z к.п. ∕ Z н.п. =

= (633 248 – 1027 680 ∕ (900 146 +573282 –474629 –( -0,06 = (-0,05 – (-

0,06 = 0,01.

Т.е., за счет увеличения суммы производственных запасов коэффициент обеспеченности предприятия собственным капиталом увеличился на 0,01.

2. Изменение суммы незавершенного производства не повлияло на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 3Zнз = (E к.п. – Z к.п. ∕ (Zусл.1 + ∆Zнз к.п. – Коссусл.1 = = (633 248 – 1027 680 ∕ (7888979+108892 – 109231 – (-0,05 = (-0,05 –( -0,05 = 0,0.

Т.е., сумма незавершенного производства изменилась незначительно, и это не повлияло на изменение коэффициента.

3. Изменение суммы готовой продукции не повлияло на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 3Zг = (E к.п. – Z к.п. ∕ (Zусл.2 + ∆Zг к.п. – Коссусл.2 =

= (633 248 – 1027 680 ∕ (781307+272828 – 197259 – (-0,05 = (-0,05 – (-

0,05 = 0,0.

Т.е., сумма готовой продукции изменилась незначительно, и это не повлияло на изменение коэффициента.

4. Изменение суммы товаров отгруженных не повлияло на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 3Zот = (E к.п. – Z к.п. ∕ (Zусл.3 + ∆Zот к.п. – Коссусл.3 =

= (633 248 – 1027 680 ∕ (7898934+12333 – 22627 – (-0,05 = (-0,05 – (-0,05

= 0,0.

Т.е., сумма товаров отгруженных изменилась незначительно, и это не повлияло на изменение коэффициента.

5. Сумма прочих оборотных средств не оказала влияния на коэффициент обеспеченности предприятия собственным капиталом:

∆Косс 3Zпр = (E к.п. – Z к.п. ∕ (Zусл.4 + ∆Zпр к.п. – Коссусл.4 =

= (633 248 – 1027 680 ∕ 7879805+15026 – 6191 –( -0,05 = (-0,05 – (-0,05 =

0,0

Т.е., сумма прочих оборотных средств изменилась незначительно, и это не повлияло на изменение коэффициента.

Таблица 7

Степень влияния отдельных факторов на финансовую устойчивость

| № | Изменяющиеся величины | Степень влияния |

| (11. | Собственного капиталла | +0,22 |

| 2. | Основного капиталла | 0,0 |

| 3. | Материальных оборотных средств | +0,01 |

| Итого | +0,23 | |

| (21. | Нераспределенной прибыли | +0,22 |

| 2. | Уставного капитала | 0,0 |

| 3. | Добавочного капитала | 0,0 |

| 4. | Резервного капитала | 0,0 |

| Итого | +0,22 | |

| (3.1. | Основных средств | -0,05 |

| 2. | Незавершенного строительства | -0,01 |

| 3. | Долгосрочных финансовых вложений | +0,02 |

| 4. | Другие источники собственных средств | +0,04 |

| Итого | 0, 0 | |

| (41. | Производственных запасов | +0,01 |

| 2. | Незавершенного производства | 0,0 |

| 3. | Готовой продукции | 0,0 |

| 4. | Товаров отгруженных | 0,0 |

| 5. | Прочих оборотных средств | 0,0 |

| Итого | +0,01 | |

| Всего | +0,23 |

Наибольшее влияние на коэффициент обеспеченности предприятия собственным капиталом (Косс оказало изменение суммы собственных средств, в результате чего Косс вырос на 0,22. Остальные факторы повлияли менее значительно, так за счет изменения суммы материальных оборотных средств коэффициент вырос на 0,01, а за счет изменения суммы основных средств коэффициент снизился на 0,0.

Основным фактором изменения Косс в структуре собственных средств явилось изменение суммы нераспределенной прибыли, за счет этого значение Косс увеличилось на 0,22. Сумма уставного капитала не повлияла на показатель, сумма добавочного капитала не повлияла на показатель, сумма резервного капитала не повлияла на показатель.

Основным фактором изменения Косс в структуре материальных оборотных средств явилось изменение суммы производственных запасов, за счет этого значение Косс увеличилось на 0,01. Сумма незавершенного производства не повлияла на показатель, сумма готовой продукции не повлияла, сумма товаров отгруженных не повлияла. Сумма прочих оборотных средств не повлияла на показатель, сумма налога на добавленную стоимость не повлияла.

Основным фактором изменения Косс в структуре основных средств явилось изменение суммы основных фондов, за счет этого значение Косс снизилось на -0,05. Сумма нематериальных активов не повлияла на показатель, за счет незавершенного строительства значение Косс снизилось на -0,01, сумма доходных вложений в материальные ценности не повлияла, за счет долгосрочных финансовых вложений значение Косс увеличилось на 0,02. Сумма отложенных финансовых активов не повлияла на показатель, за счет прочих внеоборотных активов значение Косс увеличилось на 0,04.

3.2 Выявление факторов, повлиявших на изменение финансового состояния предприятияОснованием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является одно из следующих условий:

− коэффициент текущей ликвидности (Ктл на конец отчетного периода имеет значение менее 2;

− коэффициент обеспеченности предприятия собственным капиталом (Косс на конец отчетного периода имеет значение менее 0,1.

На анализируемом предприятии на конец 2009 г. коэффициент текущей ликвидности имеет значение меньше нормативного значения: Ктл = 1. Коэффициент обеспеченности предприятия собственным капиталом, также имеет значение ниже нормативного значения: Косс = -0,05. Поэтому далее рассчитываем коэффициент восстановления платежеспособности.

Коэффициент восстановления платежеспособности (Кв определяется как отношение расчетного коэффициента текущей ликвидности к его нормативу. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным шести месяцам, определяется по формуле:

Кв = [Ктл1 + 6 ∕ Тв ∕ (Ктл1 – Ктл0] ∕ Кнтл,

гдеКтл1 – коэффициент текущей ликвидности на конец отчетного периода;

Ктл0 – коэффициент текущей ликвидности на начало отчетного периода;

Тв – отчетный период, мес., Тв = 12.

Кнтл – нормативное значение коэффициента текущей ликвидности, Кнтл = 2.

Коэффициент восстановления платежеспособности составит:

Кв к.п. = [1 + 6/12 ∕ (1 – 0,87] ∕ 2 = 2.

Результаты по оценке структуры баланса сводятся в табл. 8.

Таблица 8

Оценка структуры баланса

| Наименование показателя | На начало периода | На момент установления платежеспособности | Норма коэффициента |

| Коэффициент текущей ликвидности | 0,87 | 1 | ≥ 2 |

| Коэффициент обеспеченности предприятия собственным капиталом | -0,28 | -0,05 | ≥ 0,1 |

| Коэффициент восстановления платежеспособности | – | 2 | ≥ 1 |

В результате, проведенное исследование показало, что структура баланса признана неудовлетворительной. Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о том, что у предприятия в ближайшие шесть месяцев есть реальная возможность восстановить платежеспособность.

4. Предложения по улучшению финансового состояния предприятия ООО «ЛИКА» 4.1 Обоснование предложений по изменению экономических и финансовых показателей

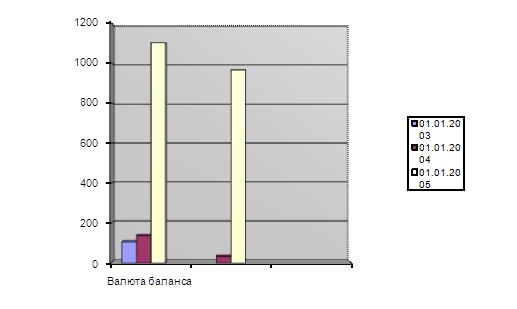

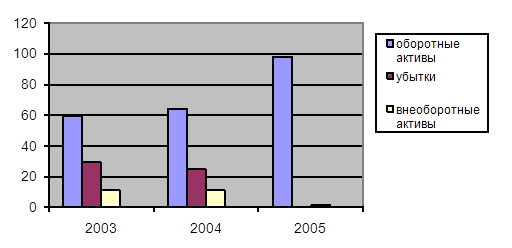

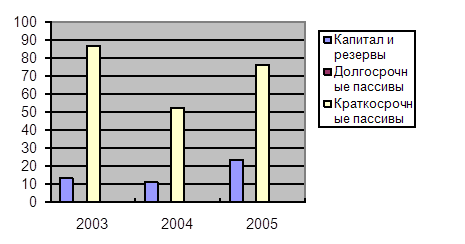

За последние годы антикризисные меры менеджмента ООО «ЛИКА» привели к ощутимым результатам, так исходя из отчетности за предыдущие периоды в 2003 и 2005 гг. наблюдался убыток от деятельности ООО «ЛИКА» В 2006-2007 гг., как показывают проведенные в данной работе расчеты, ситуацию удалось значительно улучшить, однако, финансовое состояние остается ООО «ЛИКА»кризисным, структура баланса неудовлетворительная.

Коэффициент обеспеченности предприятия собственным капиталом (Косс = -0,05 имеет отрицательное значение, т.е. сумма основного капитала больше суммы собственных средств и эта разница не соответствует нормативу (≥ 0,1. Коэффициент текущей ликвидности на конец периода имеет значение 1, что также не соответствует нормативу, и не позволяет признать структуру баланса удовлетворительной.

Поэтому антикризисные мероприятия необходимо продолжать и далее.

Активы предприятия находящегося кризисной зоне финансовой устойчивости, разделяются по принципу самые доходные и производительные выделяют на баланс одного предприятия, а неликвидные активы и долги на баланс другого предприятия.

Используя данный инструмент антикризисного управления, можно предложить перевести часть имущества (сокращение строки 120 формы № 1 на -320000 тыс.руб. на баланс другого участника холдинга ООО «ЛИКА», и на эту сумму списать кредиторскую задолженность перед дочерними и зависимыми обществами – строка 626 формы №1. То есть предлагается рассчитаться перед зависимыми обществами частью имущества, что не приведет к фактическим изменениям, а изменится только процедура учета этого имущества.

Для нормализации финансовых коэффициентов необходимо диверсифицировать источники имущества, то есть привлечь дополнительно долгосрочные источники и снизить краткосрочные финансовые обязательства. Для этого используется долгосрочный кредит в размере 750 000 тыс.руб., который направляется на сокращение кредиторской задолженности.

Реализовать по остаточной стоимости здание, находящееся в недостроенном состоянии. Его строительство заморожено в связи с изменением генерального плана застройки и переносом строительства нового жилого микрорайона и инфраструктуры на неопределенное время. Остаточная цена здания составляет -160 000 тыс.руб., направляем эти средства в краткосрочные финансовые вложения. Оптимизация материальных запасов может принести сокращение в размере 0 тыс.руб.

Таблица 9 Изменения в балансе ООО «ЛИКА» после реализации предложений

| Наименование показателя | На конец периода | Изменения | После реализации предложений |

| Сокращение внеоборотных активов | 700 485 | -160 000 | 540 485 |

| Сокращение запасов (с.210 фр.№1 | 982 360 | 0 | 982 360 |

| Сокращение НДС(с.220 фр.№1 | 45 320 | 0 | 45 320 |

| Увеличение краткосрочных финансовых вложений (с.250 фр.№1 | 6 655 | 0 | 6 655 |

| Изменение актива (с.300 фр.№1 | 2 485 575 | -160 000 | 2325575 |

| -0,06 | |||

| Увеличение долгосрочного кредита (с.510 фр.№1 | 0 | 750 000 | 750 000 |

| Сокращение краткосрочных кредитов (с.610 фр.№1 | 476 675 | 0 | 476 675 |

| Сокращение кредиторской задолженности (с.620 фр.№1 | 1 314 845 | -910 000 | 404 845 |

| Итого изменение пассива (с.700 фр.№1 | 2 485 575 | -160 000 | 2 325 575 |

Согласно этих изменений составим новую отчетность и проведем анализ изменения показателей.

4.2 Финансовые показатели после реализации предложенийПроведенное исследование показало, что сумма собственных оборотных средств не превышает величину формирования запасов и затрат как на конец периода (на -1 149 058 тыс.руб., так и после реализации предложений (на -239 058 тыс.руб.. Это соответствует условию тревожной финансовой устойчивости предприятия, при которой общих источников покрытия не хватает для покрытия запасов и затрат. Выполнение этого условия свидетельствует о том, что предприятие находится на грани банкротства. Денежные средства, ценные краткосрочные бумаги и дебиторская задолженность организации не покрывают его кредиторской задолженности и просроченных ссуд. Устойчивость может быть восстановлена за счет обоснованного снижения уровня запасов и затрат.

Таблица 10

Таблица для выявления финансовой устойчивости предприятия

| № | Показатель | на конец периода | после реализации предложений | изменения |

| 1. | Собственный капитал (E, фр.№1 с.с.(490 + 630 + 640 + 650 | 452 947 | 452 947 | 0 |

| 2. | Основной капитал (ВК, фр.№1 с.с.(190 + 230 | 701 859 | 541 859 | -160 000 |

| 3. | Наличие собственных оборотных средств (E – ВК | -248 912 | -88912 | 160 000 |

| 4. | Долгосрочные кредиты и займы (ДКЗ , фр.№1 с. 590 | 35 355 | 785355 | 750 000 |

| 5. | Наличие собственных и долгосрочных заемных источников формирования материальных оборотных средств (п.3+п.4 | -213 557 | 696443 | 910 000 |

| 6. | Краткосрочные кредиты и займы (КК, фр.№1 с. 610 | 226 466 | 226 466 | 0 |

| 7. | Общая величина основных источников формирования материальных оборотных средств (п.5 + п.6 | 12 909 | 922 909 | 910 000 |

| 8. | Общая сумма материальных оборотных средств (Z, фр.№1 с.с.(210 + 220 | 900 146 | 900 146 | 0 |

| 9. | Излишек ( + или недостаток ( – собственных оборотных средств (ИН 1, (п.3 – п.8 | -1 149 058 | -239 058 | 910 000 |

| 10. | Излишек ( + или недостаток ( – собственных и долгосрочных заемных источников формирования материальных оборотных средств (ИН 2, (п.5 – п.8 | -1 113 703 | -203 703 | 910 000 |

| 11. | Излишек ( + или недостаток ( – общей величины основных источников формирования материальных оборотных средств (ИН 3, (п.7 – п.8 | -887 237 | 22 763 | 910 000 |

| 12. | Показатель типа финансовой устойчивости | {0, 0, 0} кризисная | {0, 0, 1} тревожная | финансовая устойчивость |

При этом следует отметить, что излишек собственных оборотных средств увеличивается на 160 000 тыс.руб. или на -14,83% по сравнению с этой суммой на конец периода. Это свидетельствует о том, что на предприятии происходит относительное снижение суммы собственного капитала по отношению к величине запасов и затрат, которые сокращаются на 0 тыс.руб. до суммы 900 146 тыс.руб. и составляют после реализации предложений 158,17% от собственного капитала.

Проводим расчет показателей с учетом произошедших после реализации предложений изменений.

Расчет:

А 1 пл. = 6 655 + 100 411 = 107 066 тыс.руб.;

А 2 пл. = 649 854 + 0 = 649 854 тыс.руб.;

А 3 пл. = 982 360 + 45 320 = 1 027 680 тыс.руб.;

А 4 пл. = 540 485 + 491 = 540 976 тыс.руб.;

П 1 пл. = 404 845 + 0 + 0 = 404 845 тыс.руб.;

П 2 пл. = 476 675 тыс.руб.; П 3 пл. = 794 307 тыс.руб.;

П 4 пл. = 633 068+ 180 + 0 = 633 248 тыс.руб.

Начинаем с анализа ликвидность вновь полученного баланса. Результаты представлены в табл. 11. Оценка ликвидности после реализации предложений представлена в табл. 12.

Таблица 11

Группировка статей баланса

| Наименование показателя | Значение | Значение после реализации предложений | Изменения | |

| на конец периода | ||||

| АКТИВЫ | ||||

| 1 | Наиболее ликвидные активы (А 1 | 107 066 | 107 066 | 0 |

| 2 | Быстрореализуемые активы (А 2 | 649 854 | 649 854 | 0 |

| 3 | Медленно реализуемые активы (А 3 | 1 027 680 | 2055358 | 0 |

| 4 | Трудно реализуемые активы (А 4 | 700 976 | 540 976 | -160 000 |

| БАЛАНС | 2 485 576 | 2 295 576 | -160 000 | |

| ПАССИВЫ | ||||

| 1 | Наиболее срочные обязательства (П 1 | 1 314 845 | 404 845 | -910 000 |

| 2 | Краткосрочные обязательства (П 2 | 476 675 | 476 675 | 0 |

| 3 | Долгосрочные обязательства (П 3 | 44 307 | 794 307 | 750 000 |

| 4 | Постоянные обязательства (П 4 | 633 248 | 633 248 | 0 |

| БАЛАНС | 2 485 576 | 2 325 576 | -160 000 |

Сопоставляем после реализации предложений наиболее ликвидные активы и наиболее срочные обязательства, абсолютные отклонения по группе (А 1 и П 1:

∆(А – П 1 пл. = А 1 – П 1 = 107 066 – 404 845 = -297779 тыс.руб.

Степень покрытия по группе (А 1 и П 1:

D(А ∕ П 1 пл. = 107 066 ∕ 404 845 × 100 = 26,45%.

Таблица 12

Оценка ликвидности баланса

| № | Излишек ( + или недостаток ( – | Значение | Изменения | |

| на конец периода | после реализации предложений | |||

| 1 | Наиболее ликвидные активы | -1 207 779 | 297 779 | 910 000 |

| 2 | Быстрореализуемые активы | 173 179 | 173 179 | 0 |

| 3 | Медленно реализуемые активы | 983 373 | 233 373 | -750 000 |

| 4 | Трудно реализуемые активы | 67 728 | -92 272 | -160 000 |

Проведем расчет коэффициентов финансового состояния ООО «ЛИКА» после реализации предложений, результаты сведем в в табл. 13.

Ка пл. = 633 068 ∕ 2 295 576 = 0,28;

Кми пл. = (107 066+ 649 854 + 1 027 680/ 540 976 = 3,3;

КЗКE пл. = (794 307 + 881 700 – 180 – 0/ 633 068 = 2,58;

Км пл. = (633 068 – 540 485/ 633 068 = 0,17;

Косс пл. = (633 068 – 1540 976 ∕ (982 360 + 45 320 = 0,11;

Кабс пл. = 107 066 ∕ (404 845 + 476 675 = 0,12;

Ктл пл. = (107 066+ 649 854 + 1 027 680 ∕ (404 845 + 476 675 = 2,02;

Кпл пл. = 1 027 680 ∕ 794 307 = 1,29.

Коэффициент автономии (Ка на конец периода составил 0,26, т.е. доля активов, покрываемая за счет собственного капитала, составила 26%, после реализации предложений коэффициент автономии составил 0,28, т.е. доля собственного капитала относительно активов увеличилась до 28%. Это положительная тенденция. Однако, коэффициент автономии (Ка меньше оптимального значения 0,5, это означает: обязательства предприятия не могут быть покрыты собственными средствами. Увеличение коэффициента с 0,26 до 0,28 свидетельствует о повышении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах.

Коэффициент соотношения мобильных и иммобилизованных активов (Кми составлял 2,55, т.е. на конец периода на 1 руб. внеоборотных активов пришлось 2,55 руб. оборотных активов, после реализации предложений это показатель вырос до 3,3 руб. Увеличение удельного веса оборотных активов свидетельствует о снижении эффективности использования оборотных средств ООО «ЛИКА», что уменьшает его финансовую устойчивость.

Таблица 13

Динамика финансовых коэффициентов

| № | Коэффициенты | на конец периода | после реализации предложений | на конец периода |

| 1 | автономии | 0,26 | 0,28 | 0,26 |

| 2 | соотношения мобильных и иммобилизованных активов | 2,55 | 3,3 | 2,55 |

| 3 | соотношение заемных и собственных средств | 2,83 | 2,58 | 2,83 |

| 4 | маневренности | -0,08 | 0,17 | -0,08 |

| 5 | обеспеченности запасов и затрат собственным капиталом | -0,05 | 0,11 | -0,05 |

| 6 | абсолютной ликвидности | 0,06 | 0,12 | 0,06 |

| 7 | покрытия | 1 | 2,02 | 1 |

| 8 | перспективной ликвидности | 23,19 | 1,29 | 23,19 |

Коэффициент автономии дополняет коэффициент соотношения заемных и собственных средств (КЗКE. Этот коэффициент и в начале, и в конце года превышает нормальное ограничение (1. Коэффициент соотношения заемных и собственных средств снизился с 2,83 на конец периода до 2,58 после реализации предложений — это положительная тенденций указывающая на снижение доли заемных средств, что улучшает финансовое состояние.

Коэффициент маневренности собственных средств (Км средств увеличился с -0,08 на конец периода до 0,17 после реализации предложений, это указывает на улучшение соотношения собственного и заемного капитала. Данное обстоятельство улучшает финансовое состояние предприятия. Значения коэффициент маневренности собственных средств 0,17 показывают, что 17% собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Увеличение это показателя в динамике заслуживает положительной оценки.

Коэффициент обеспеченности запасов и затрат собственными средствами (Косс. увеличился с -0,05 на конец периода до 0,11 после реализации предложений, т.е. обеспеченность материальных оборотных средств собственным капиталом повысилась с -5% до 11%, что положительно влияет на финансовое состояние ООО «ЛИКА». При этом, следует отметить, что значение коэффициент обеспеченности запасов и затрат собственными средствами (больше нормального ограничения – 0,1 показывает наличие после реализации предложений у ООО «ЛИКА» после реализации предложений собственного капитала в обеспечении запасов и затрат.

Коэффициент абсолютной ликвидности (Кабс на конец периода составил 0,06, т.е. ООО «ЛИКА» на конец периода было способно погасить за счет денежных средств 6% своих обязательств. Этот показатель увеличился на конец анализируемого периода до 0,12. В результате, ООО «ЛИКА» может погасить в ближайшее время за счет денежных средств 12% краткосрочной задолженности. Коэффициент текущей ликвидности (Ктл показывает, что ожидаемая платежеспособность на период, равный средней продолжительности одного оборота всех оборотных средств, на конец периода ниже, а после реализации предложений уже выше предельной величины (≥ 2. После реализации предложений она увеличилась с 1 до значения 2,02 или на 102,00%, т.е. на конец периода мобилизовав все оборотные средства ООО «ЛИКА» могло погасить 100% текущих обязательств по кредитам и расчетам, после реализации предложений этот показатель увеличился до 202% - в динамике это положительная тенденция. Однако, коэффициент текущей ликвидности превосходит нормативное значение (≥ 2.

Несмотря на снижение коэффициентов отражающих финансовое состояние ООО «ЛИКА», их абсолютные значения имеют достаточный запас. Поэтому мероприятия были направлены на повышение эффективности деятельности, что приводит к некоторому ухудшению финансового состояния.

На анализируемом предприятии после реализации предложений коэффициент текущей ликвидности имеет значение больше нормативного значения: Ктл = 2,02. Коэффициент обеспеченности предприятия собственным капиталом, также имеет значение выше нормативного значения: Косс = 0,11. Поэтому далее рассчитываем коэффициент утраты платежеспособности.

Коэффициент утраты платежеспособности составит:

Ку пл. = [2,02 + 3 ∕ (2,02 – 1] ∕ 2 = 2.

Таблица 14

Оценка структуры баланса

| Наименование показателя | На конец периода | На момент установления платежеспособности | Норма коэффициента |

| Коэффициент текущей ликвидности | 1 | 2,02 | ≥ 2 |

| Коэффициент обеспеченности предприятия собственным капиталом | -0,05 | 0,11 | ≥ 0,1 |

| Коэффициент утраты платежеспособности | – | 2 | ≥ 1 |

В результате, проведенное исследование показало, что структура баланса признана удовлетворительной. Коэффициент утраты платежеспособности, принимающий значение больше 1, свидетельствует о том, что у предприятия в ближайшие три месяца нет реальной угрозы утратить платежеспособность.

Выводы по результатам анализа

Проведенное в работе исследование показало, что стратегия и тактика управления капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1. Обеспечение платежеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Риск потери ликвидности или снижения эффективности, обусловленный объемом и структурой оборотного капитала.

Эффективное управление капиталом предприятия предполагает рациональное размещение источников финансирования в активах предприятия, особенно в текущих активах. Поиск и привлечение дополнительных источников финансирования также является необходимым условием повышения рыночной стоимости предпрятия.

Анализ показателей деятельность ООО «ЛИКА» за 2009 г., позволил определить общие тенденции развития организации, которые в целом имеют положительный характер.

Показатели эффективности деятельности также имеют положительный характер, так рентабельность продукции увеличилась с 5,11% до 5,42%, рентабельность продаж выросла с 2,17% до 2,62% соответственно.

На конец 2009 г. коэффициент текущей ликвидности меньше нормативного значения (>2: Ктл = 1). Коэффициент обеспеченности предприятия собственным капиталом, также ниже нормативного значения (>1: Косс = -0,05).

В результате, проведенное исследование показало, что структура баланса признана неудовлетворительной. Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о том, что у предприятия в ближайшие шесть месяцев есть реальная возможность восстановить платежеспособность.

Мероприятия, предложенные в работе, способствуют нормализации значений коэффициента текущей ликвидности, коэффициента обеспеченности собственными оборотными средствами, признанию структуры баланса удовлетворительной. Улучшается тип финансовой устойчивости – из кризисной зоны, тип устойчивость переходит в зону тревожного состояния. Рентабельность собственного капитала уменьшилась на -3,43% и составила 26,87%, что является отрицательным изменением, свидетельствующем о понижении эффективности деятельности ООО «ЛИКА»

Список использованных источников

1. Бабешко Л.О. Коллокационные модели прогнозирования в финансовой сфере. – М.: Экзамен, 2009. – 288 с.

2. Баканов М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика, 2008. – 346 с.

3. Гинзбург В.Л. Экономический анализ. – Санкт-Петербург: Питер, 2008. – 480 с.

4. Донцова Л.В., Никифорова Н.В. Анализ бухгалтерской отчетности. – М.: "Дело и Сервис", 2007. – 452 с.

5. Журавлев В.В., Савруков Н.Г. Анализ хозяйственно-финансовой деятельности предприятия. – Чебоксары, 2008. – 336 с.

6. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия -М: ПБОЮЛ Гриженко Е.М., 2009. - 424 с.

7. Ковалев, А.И., Привалов В.П. Анализ финансового состояния предприятия. Издание 5-е, перер. и доп. – М.: Центр экономики и маркетинга, 2008 – 388 с.

8. Ковалев, В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2007. – 626 с.

9. Ковалев, В.В. Практикум по финансовому менеджменту. Конспект лекций с задачами – М.: Финансы и статистика, 2009. – 286 с.

10. Ковалев, В.В. Финансовый анализ: Методы и процедуры - М.: Финансы и статистика, 2007. – 620 с.

11. Савицкая Г.В. Экономический анализ: Учеб. / Г.В. Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2008. – 640 с.

12. Савицкая Г.В.Анализ хозяйственной деятельности предприятия. – М.: ИНФРА-М, 2008. – 336 с.

13. Селезнева, Н.Н., Ионова, А.Ф. Финансовый анализ. Управление финансами – М.: ЮНИТИ-ДАНА, 2009. – 639 с.

14. Соболева Б.А., Соболев И.И. Финансово-экономический анализ деятельности фирмы: Учебно-методическое пособие. – М.: Финансы и статистика, 2007. – 128 с.

15. Стоянов Е.А., Стоянова Е.С. Экспертная диагностика и аудит финансово-хозяйственного положения предприятия. – М.: Перспектива, 2008. – 470 с.

16. Финансовый менеджмент: теория и практика/ Под ред. Стояновой Е.С. – М.: Перспектива, 2009. – 407 с.

17. Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. – М.: ИНФРА-М, 2007. – 237 с.

БУХГАЛТЕРСКИЙ БАЛАНС после реализации предложений

| Наименование показателя | Код | На конец периода | После реализации предложений | Изменения | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы | 110 | 36 | 36 | 0 | 100,0 |

| Основные средства | 120 | 566 997 | 406 997 | -160 000 | 71,8 |

| Незавершенное строительство | 130 | 126 040 | 126 040 | 0 | 100,0 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 | 0 | - |

| Долгосрочные финансовые вложения | 140 | 830 | 830 | 0 | 100,0 |

| Отложенные финансовые активы | 145 | 2 688 | 2 688 | 0 | - |

| Прочие внеоборотные активы | 150 | 3 896 | 3 896 | 0 | 100,0 |

| ИТОГО по разделу I | 190 | 700 485 | 540 485 | -160 000 | 77,2 |

| II. ОБОРОТНЫЕ АКТИВЫ | 0 | - | |||

| Запасы | 210 | 982 360 | 982 360 | 0 | 100,0 |

| в том числе: | 0 | - | |||

| сырье, материалы и другие аналогичные ценности | 211 | 573 282 | 573 282 | 0 | 100,0 |

| животные на выращивании и откорме | 212 | 0 | 0 | 0 | - |

| затраты в незавершенном производстве | 213 | 108 892 | 108 892 | 0 | 100,0 |

| готовая продукция и товары для перепродажи | 214 | 272 828 | 272 828 | 0 | 100,0 |

| товары отгруженные | 215 | 12 333 | 12 333 | 0 | 100,0 |

| расходы будущих периодов | 216 | 15 026 | 15 026 | 0 | 100,0 |

| прочие запасы и затраты | 217 | 0 | 0 | 0 | - |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 45 320 | 45 320 | 0 | 100,0 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 230 | 491 | 491 | 0 | 100,0 |

| в том числе покупатели и заказчики | 0 | - | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты | 240 | 649 854 | 649 854 | 0 | 100,0 |

| в том числе покупатели и заказчики | 0 | - | |||

| Краткосрочные финансовые вложения | 250 | 6 655 | 6 655 | 0 | 100,0 |

| Денежные средства | 260 | 100 411 | 100 411 | 0 | 100,0 |

| Прочие оборотные активы | 270 | 0 | 0 | 0 | - |

| ИТОГО по разделу II | 290 | 1 785 088 | 1 785 088 | 0 | 100,0 |

| БАЛАНС | 300 | 2 485 576 | 2 325 576 | -160 000 | 93,6 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал | 410 | 12 838 | 12 838 | 0 | 100,0 |

| Собственные акции, выкупленные у акционеров | 0 | - | |||

| Добавочный капитал | 420 | 333 801 | 333 801 | 0 | 100,0 |

| Резервный капитал | 430 | 642 | 642 | 0 | 100,0 |

| в том числе: | 0 | - | |||

| резервы, образованные в соответствии с законодательством | 431 | 0 | 0 | 0 | - |

| резервы, образованные в соответствии с учредительными | 0 | - | |||

| документами | 432 | 0 | 0 | 0 | - |

| Нераспределенная прибыль (непокрытый убыток | 470 | 302 287 | 302 287 | 0 | 100,0 |

| ИТОГО по разделу III | 490 | 633 068 | 633 068 | 0 | 100,0 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 0 | - | |||

| Займы и кредиты | 510 | 0 | 750 00 | 750 000 | - |

| Отложенные налоговые обязательства | 515 | 0 | - | ||

| Прочие долгосрочные обязательства | 520 | 0 | 0 | 0 | - |

| ИТОГО по разделу IV | 590 | 44 307 | 794307 | 750 000 | 1792,8 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 0 | - | |||

| Займы и кредиты | 610 | 476 675 | 476 675 | 0 | 100,0 |

| Кредиторская задолженность | 620 | 1 314 845 | 404 845 | -910 000 | 30,8 |

| Задолженность перед участниками (учредителям по выплате доходов | 630 | 0 | 0 | 0 | - |

| Доходы будущих периодов | 640 | 180 | 180 | 0 | 100,0 |

| Резервы предстоящих расходов | 650 | 0 | 0 | 0 | - |

| Прочие краткосрочные обязательства | 660 | 0 | 0 | 0 | - |

| ИТОГО по разделу V | 690 | 1 791 700 | 881 700 | -910 000 | 49,2 |

| БАЛАНС | 700 | 2 485 576 | 2 325 576 | -160 000 | 93,6 |

Похожие работы

... от прочей реализации. В структуре балансовой прибыли также произошли изменения: Отрицательные. 1. Снизилась доля прибыли от реализации (-4,75 %); 2. Снизилась доля прибыли орт финансово-хозяйственной деятельности на 387,38 тыс. руб. (-4,79 %); Положительные 1. Увеличилась прибыль отчетного периода (952,6 тыс. руб.); 2. Увеличилась чистая прибыль (705,67 тыс ...

... макроокружения Значительное воздействие на предприятие оказывают факторы внешней среды (макросреды), под влиянием которых изменениям могут подвергнуться эффективность функционирования предприятия и устойчивость его финансово-хозяйственной деятельности. В целях предотвращения каких-либо негативных последствий для конкретного предприятия, необходимо выявить и определить внешние факторы, имеющие ...

... достижения поставленных целей, обеспечивает бесперебойность производства продукции и нормальную устойчивость финансового положения предприятия, гарантирующего его платежеспособность. 2. Современное состояние и анализ деятельности агрофирмы ООО «Денисовка» 2.1. Статистический метод Данные статистики отражают фактическое состояние (уровень) изучаемого явления на определенной ступени ...

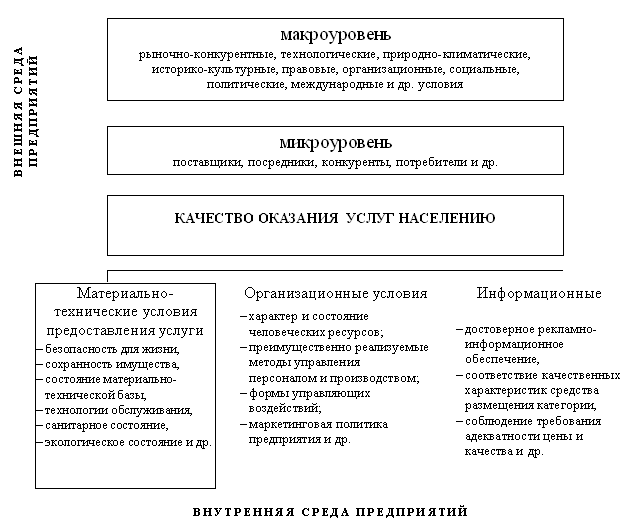

... привлекательности, на микроуровне формируется имиджем кафе, усилиями кампании по продвижению собственного продукта, в том числе и по управлению качеством и ценами. Таким образом, качество оказания услуг населению в области общественного питания, выступает в роли одного из важнейших факторов потребительской привлекательности и конкурентоспособности. Вместе с тем, достижение качества оказания ...

0 комментариев