Навигация

Микро-кредиты в размере до 850 тысяч рублей (или эквивалент в долларах США/евро), предоставляется на срок до 24 месяцев

1 Микро-кредиты в размере до 850 тысяч рублей (или эквивалент в долларах США/евро), предоставляется на срок до 24 месяцев.

Процентная ставка фиксированная. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса.

Заемщиком может выступать как индивидуальный предприниматель, так и юридическое лицо.

Кредит выдаётся в целях:

- пополнения оборотных средств;

- приобретения имущества (покупка автотранспорта, оборудования, недвижимого имущества, включая ремонт помещений и т.п.);

- покупки векселей банка.

Поручителями могут выступать акционеры/участники, владеющие не менее 5% акций/долей в уставном капитале клиента, иные юридические и физические лица.

Кредит предоставляется следующими способами:

- разовый кредит;

- овердрафт;

- гарантия.

Кредит погашается в форме безакцептного списания средств со счетов клиента в банке в порядке:

- аннуитетных платежей – два раза в месяц или ежемесячно;

- в соответствии с индивидуальным графиком (для предоставления кредита с индивидуальным графиком необходимо весомое обоснование).

2 Кредиты на развитие бизнеса в размере от 850000 рублей (или эквивалент в долларах США/евро) до 143000000 рублей (или эквивалент в долларах США/евро), выдается на срок до 60 месяцев.

Процентная ставка может быть:

- фиксированной. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса;

- плавающей. В соответствии с действующими ставками и комиссиями по кредитам субъектам малого бизнеса. Она устанавливается, в зависимости от величины кредитного риска, принимаемого банком, исходя из категории заемщика.

Заемщиком может выступать как индивидуальный предприниматель, так и юридическое лицо.

Кредит выдаётся в целях:

- пополнения оборотных средств;

- приобретения имущества (покупки автотранспорта, оборудования, недвижимого имущества, включая ремонт помещений и т.п.);

- покупки векселей банка.

Поручителями могут выступать:

- акционеры/участники, владеющие не менее 5% акций/долей в уставном капитале клиента;

- залогодатели – юридические лица/физические лица;

- взаимосвязанные компании.

Кредит предоставляется следующими способами:

- разовый кредит;

- кредитная линия;

- овердрафт;

- гарантия;

- иная форма.

Кредит погашается в форме безакцептного списания средств со счетов клиента в банке в порядке:

- аннуитетных платежей – два раза в месяц или ежемесячно;

- в соответствии с индивидуальным графиком (для предоставления кредита с индивидуальным графиком необходимо весомое обоснование).

Услугами банка успешно пользуются клиенты различных отраслевых сегментов, малые предприятия, а также индивидуальные предприниматели. Ведется активная работа по расширению перечня предоставляемых услуг, повышению их качества и объемов.

Стратегия развития банка предусматривает работу с предприятиями малого бизнеса и индивидуальными предпринимателями в качестве одного из приоритетных направлений своей деятельности.

Основными требованиями, предъявляемыми банком к потенциальным заемщикам, являются:

- срок деятельности клиента и/или связанной компании должен быть не менее 6 месяцев;

- деятельность клиента не должна быть убыточной по результатам проведенного финансового анализа;

- величина собственного капитала в структуре баланса должна составлять не менее 25% от валюты баланса;

- доля неурегулированной просроченной (более 60 дней) дебиторской/кредиторской задолженности клиента не должна превышать 15% от совокупной величины соответствующей задолженности;

- у клиента не должно быть просроченной задолженности по обязательствам, связанным с уплатой основного долга, процентов по нему, комиссий и прочих обязательств перед банком или другими лицами по привлеченным кредитам и займам, полученным гарантиям/контргарантиям, открытым аккредитивам или выданным поручительствам;

- клиент обязан предоставить достоверную информацию, так как иная может оказывающей существенное влияние на адекватность его оценки банком при проведении его анализа;

- отсутствие компрометирующей информации в отношении клиента, его акционеров/участников;

- среднемесячная прибыль клиента должно быть достаточно для погашения ежемесячного аннуитетного платежа, в части погашения основного долга, без учета суммы процентов по кредиту.

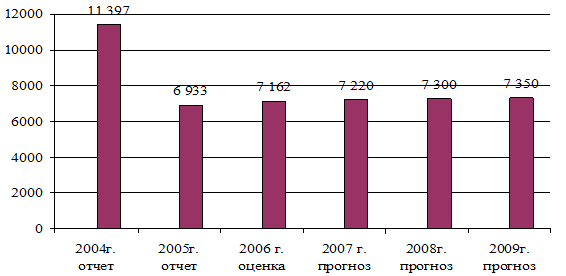

2.4 Анализ практики кредитования малого бизнесаАнализ практики кредитования малых предприятий в банке целесообразно провести на основании исследования структуры кредитного портфеля, по следующим направлениям: будет определен удельный вес кредитов, предоставленных субъектам малого предпринимательства, в совокупном кредитном портфеле банка и рассмотрена его структура в разрезе: категории заёмщиков, сроков предоставления, способам и отраслям кредитования.

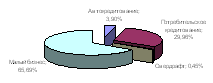

Рассмотрим структуру совокупного кредитного портфеля, которая приведена на нижеследующем рисунке 2.2 из которого видно, что кредитный портфель банка состоит из кредитов на развитие малого бизнеса, потребительских кредитов, кредитов на покупку автомобиля, а также кредитов предоставленных в форме овердрафта по пластиковым картам. Причем удельный вес кредитов по малому бизнесу, в общей совокупности кредитного портфеля составляет 65,69%, что совпадает с основной стратегией развития ЗАО "Внешторгбанка Розничные услуги" направленной на работу с субъектами малого бизнеса как одного из самых приоритетных направлений своей деятельности в будущем.

Рисунок 2.2 – Структура кредитного портфеля ЗАО "Внешторгбанк Розничные услуги"

Далее при анализе практики кредитования банком малых предприятий рассмотрим категории заемщиков.

Прежде всего, субъектов малого предпринимательства, заемщиков банка, можно рассмотреть с позиций, является ли клиент юридическим лицом или индивидуальным предпринимателем.

Таблица 2.1 – Количество кредитов, предоставленных различным категориям субъектов малого предпринимательства

В единицах

| Категории заемщиков | Количество предоставленных кредитов | Изменение | ||

| 1.10.2005-31.12.2005 | 1.01.2006-30.03.2006 | в абсолютных единицах | в долях, проценты | |

| Юридические лица | 9 | 14 | 5 | 155,56 |

| Индивидуальные предприниматели | 15 | 16 | 1 | 106,67 |

| Всего | 24 | 30 | 6 | 125,00 |

В соответствии с данными, представленными в таблице 2.1 видно, что наиболее активными заёмщиками являются индивидуальные предприниматели, за исследуемый период эта группа увеличилась на 6,67%, прирост среди юридических лиц составил 55,56%, в целом всего по заёмщикам произошло увеличение на 25,00%.

Далее рассмотрим структуру кредитов по способу предоставления в таблице 2.2, из которой видно, что наибольший удельный вес занимают разовые кредиты: в четвертом квартале 2005 года было выдано 18 кредитов (75,00%) на сумму 40800000 рублей или 68,23% от общей суммы, а в первом квартале 2006 года – 21 кредит (70,00%) на сумму 52500000 рублей (31,77%), по траншевым линиям в четвертом квартале 2005 года было предоставлено 6 кредитов (25,00%) на сумму 19000000 рублей (31,77%), а в первом квартале 2006 года – 9 кредитов (30,00%) на сумму 22000000 рублей (29,53%). За исследуемый период кредиты в форме овердрафта и гарантии не предоставлялись.

Таблица 2.2 – Структура кредитов по способу предоставления малому бизнесу

| Срок кредитования | 1.10.2005 - 31.12.2005 | 1.01.2006 - 30.03.2006 | ||||||

| Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | |||||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| Разовый кредит | 18 | 75,00 | 40800000 | 68,23 | 21 | 70,00 | 52500000 | 70,47 |

| Траншевые кредитные линии | 6 | 25,00 | 19000000 | 31,77 | 9 | 30,00 | 22000000 | 29,53 |

| Всего | 24 | 100,00 | 59800000 | 100,00 | 30 | 100,00 | 74500000 | 100,00 |

Согласно ниже приведенной таблице 2.3 за исследуемый период было предоставлено по каждому виду кредитного продукта на 3 кредита больше, в отношении разовых кредитов произошло увеличение на 16,67%, а по траншевым линиям на 50,00%. Сумма предоставленных кредитов увеличилась на 14700000 рублей или на 24,58%, причем положительная динамика наблюдается по всем видам предоставляемых кредитных продуктов – так сумма разовых кредитов увеличились на 55700000 рублей или на 28,68%, а сумма траншевых кредитов увеличилась на 3000000 рублей или 15,79%, по сравнению предыдущим периодом.

Таблица 2.3 – Изменение структуры кредитов по способу предоставления малому бизнесу

| Срок кредитования | Изменение | |||

| Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | |||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| Разовый кредит | 3 | 116,67 | 11700000 | 128,68 |

| Траншевые кредитные линии | 3 | 150,00 | 3000000 | 115,79 |

| Всего | 6 | 125,00 | 14700000 | 124,58 |

По данным таблицы 2.4 можно отметить, что ЗАО "Внешторгбанк Розничные услуги" по срокам кредитования испытывает трудности что и большинство российских банков, а конкретно, недостаточно развито долгосрочное кредитование, так за период с 1.10.2005 по 31.12.2005 было выдано 2 долгосрочных кредита (8,33%) на сумму 10200000 рублей, удельный вес которых в общей сумме выданных кредитов составляет 17,06%, а в период с 1.01.2006 по 30.03.2006 – 3 кредита (10,00%) на сумму 13000000 рублей (17,45%). В целом наиболее развито среднесрочное кредитование в четвертом квартале 2005 года было предоставлено 16 кредитов (66,67%) на общую сумму 31800000 рублей (53,18%), а в первом квартале 2006 года 20 кредитов (66,67%) на сумму 41000000 рублей (55,03%). В краткосрочной перспективе в период с 1.10.2005 по 31.12.2005 было выдано 6 кредитов (25,00%) на сумму 17800000 рублей (29,77%), а с 1.01.2006 по 30.03.2006 – 7 кредитов (23,33%) на сумму 20500000 рублей (27,52%).

Таблица 2.4 – Структура кредитного портфеля по срокам кредитования предприятий малого бизнеса

| Срок кредитования | 1.10.2005 - 31.12.2005 | 1.01.2006 - 30.03.2006 | ||||||

| Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | |||||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| До 1 года | 6 | 25,00 | 17800000 | 29,77 | 7 | 23,33 | 20500000 | 27,52 |

| от 1 до 3 лет | 16 | 66,67 | 31800000 | 53,18 | 20 | 66,67 | 41000000 | 55,03 |

| От 3 до 5 лет | 2 | 8,33 | 10200000 | 17,06 | 3 | 10,00 | 13000000 | 17,45 |

| Всего | 24 | 100,00 | 59800000 | 100,00 | 30 | 100,00 | 74500000 | 100,00 |

При рассмотрении изменений кредитного портфеля малого бизнеса по срокам кредитования в период с 1.10.2005 по 31.03.2006 по данным таблицы 2.5 можно отметить, что в среднесрочной перспективе за исследуемый период было выдано на 4 кредита (25,00%) больше, а сумма кредитования, в данной категории увеличилась на 9200000 рублей или на 28,93% по сравнению с предыдущим периодом. Краткосрочные кредиты в общей совокупности составляют около одной трети всего кредитного портфеля, сюда в основном входят микро-кредиты на развитие бизнеса в краткосрочной перспективе, эта группа кредитов за исследуемый период увеличилась на 27000000 рублей или на 15,17% по сравнению с предыдущим периодом. В долгосрочной перспективе было больше выдано кредитов на сумму 2800000 рублей или 27,45% по сравнению с предыдущим периодом. В краткосрочной перспективе количество выданных кредитов увеличилось на 16,67%, а в группе долгосрочных на 50,00%. В целом за исследуемый период было выдано на 6 кредитов больше (25,00%), сумма кредитования увеличилась на 14700000 рублей (24,58%).

Таблица 2.5 – Динамика структуры кредитного портфеля по срокам кредитования предприятий малого бизнеса

| Срок кредитования | Изменение | |||

| Количество выданных кредитов, единиц | Сумма выданных кредитов, рублей | |||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| До 1 года | 1 | 116,67 | 2700000 | 115,17 |

| от 1 до 3лет | 4 | 125,00 | 9200000 | 128,93 |

| От 3 до 5 лет | 1 | 150,00 | 2800000 | 127,45 |

| Всего | 6 | 125,00 | 14700000 | 124,58 |

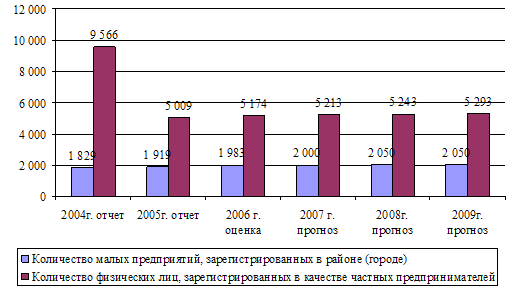

Привлекает внимание и структура кредитного портфеля банка в отраслевом разрезе. Банк активно работает с предприятиями промышленности, строительства, торговли, здравоохранения и прочими. Кредитование малого бизнеса в отраслевом разрезе представлено ниже в таблице 2.6, данные которой подтверждают, что основной сферой деятельности малых предприятий является торговля и общественное питание, на долю которых приходится в четвертом квартале 2005 года – 11 кредитов (45,83%) на сумму 37674000 рублей (63,00%), а первом квартале 2006 года – 14 кредитов (46,67%) на сумму 48425000 рублей (65,00%). Несколько менее активно выдаются кредиты в строительной сфере: в период с 1.10.2005 по 31.12.2006 было выдано 4 кредита (16,67%) на сумму 7415200 рублей (12,40%), а в период с 1.01.2006 по 30.03.2006 – 4 кредита (13,33%) на сумму 8195000 рублей (11,00%). В промышленности за четвертый квартал 2005 года было выдано 3 кредита (12,50%) на сумму 6279000 рублей (10,50%), а в первый квартал 2006 года – 4 кредита (16,67%) на сумму 7415200 рублей. В здравоохранении в период с 1.10.2005 по 31.12.2006 было выдано 2 кредита (8,33%) на сумму 4784000 рублей (8,00%), а в период с 1.01.2006 по 30.03.2006 – 3 кредита (10,00%) на сумму 6332500 рублей (8,50%).

Таблица 2.6 – Структура кредитного портфеля в отраслевом разрезе

| Наименование отрасли | 1.10.2005 - 31.12.2005 | 1.01.2006 - 30.03.2006 | ||||||

| Кол-во клиентов, единиц | Сумма выданных кредитов, рублей | Кол-во клиентов, единиц | Сумма выданных кредитов, рублей | |||||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| Промышленность | 3 | 12,50 | 6279000 | 10,50 | 4 | 13,33 | 7748000 | 10,40 |

| Строительство | 4 | 16,67 | 7415200 | 12,40 | 4 | 13,33 | 8195000 | 11,00 |

| Торговля и общественное питание | 11 | 45,83 | 37674000 | 63,00 | 14 | 46,67 | 48425000 | 65,00 |

| Здравоохранение | 2 | 8,33 | 4784000 | 8,00 | 3 | 10,00 | 6332500 | 8,50 |

| Прочие | 4 | 16,67 | 3647800 | 6,10 | 5 | 16,67 | 3799500 | 5,10 |

| Всего: | 24 | 100,00 | 59800000 | 100,00 | 30 | 100,00 | 74500000 | 100,00 |

Как видно из нижеследующей таблицы 2.7 в отраслевом разрезе кредитного портфеля банка по малому бизнесу значительных изменений структуры не наблюдается, как и в первый, так и во второй исследуемый период наибольший удельный вес, больше половины от общего числа, занимают кредиты, выданные на развитие торговли и общественного питания количество которых увеличились за исследуемый период на 3 кредита (27,27%) на общую сумму 10751000 рублей или на 28,54%. Все остальные отрасли также показывают положительные изменения, так, например кредитный портфель в области промышленности увеличился на 1469000 рублей или 23,40%, строительства на 779800 рублей или на 10,52%, здравоохранения на 1548500 рублей или на 32,37% и в прочих отраслях на 151700 рублей или на 4,16%. По количеству выданных кредитов строительство осталось на прежнем уровне, в сфере промышленности количество выданных кредитов увеличилось на 33,33%, в сфере здравоохранения на 50,00% категория прочих отраслей увеличились на 25,00%.

Таблица 2.7 – Изменение структуры кредитного портфеля в отраслевом разрезе

| Наименование отрасли | Изменение | |||

| Кол-во клиентов, единиц | Сумма выданных кредитов, рублей | |||

| в абсолютных единицах | в долях, проценты | в абсолютных единицах | в долях, проценты | |

| Промышленность | 1 | 133,33 | 1469000 | 123,40 |

| Строительство | 0 | 100,00 | 779800 | 110,52 |

| Торговля и общественное питание | 3 | 127,27 | 10751000 | 128,54 |

| Здравоохранение | 1 | 150,00 | 1548500 | 132,37 |

| Прочие | 1 | 125,00 | 151700 | 104,16 |

| Всего | 6 | 125,00 | 14700000 | 124,58 |

Итак, за анализируемый период ЗАО "Внешторгбанком Розничные услуги" было выдано 54 кредита на общую сумму 134300000 рублей, все кредиты предоставлялись двумя основными способами, в форме разового кредита и траншевыми кредитными линиями, причем ни в четвертом квартале 2005 года ни в первом 2006 года банк не выступил в роли гаранта и не предоставлял кредиты в форме овертдрафта. Наиболее активными заёмщиками выступают индивидуальные предприниматели, которые в свою очередь заняты в основном в сфере торговли и общественного питания. Активность Банка в долгосрочном кредитовании сдерживается и неспособностью малого бизнеса предоставить достаточное и ликвидное обеспечение. Банк выдает кредиты под залог товаров в обороте, но при этом залоговая стоимость составляет лишь около 50% от рыночной стоимости товара. Учитывая потребности ряда предприятий в долгосрочном кредитовании, связанном с реконструкцией, модернизацией производства, банку необходимо уделять большое внимание депозитной политике, создавать условия для формирования и увеличения ресурсов на более длительные сроки.

2.5 методика оценки кредитоспособности заемщика, применяемой ЗАО "Внешторгбанк Розничные услуги"Оценка кредитоспособности клиента основывается на основании финансового анализа и личном знании работником банка бизнеса данного клиента. Последнее предполагает постоянные контакты с клиентом: личное интервью с клиентом, регулярное посещение его предприятия.

В ходе личного интервью с руководителем малого предприятия выясняются цель кредита, источник и срок возврата долга. Клиент должен доказать, что кредитуемые запасы к определенному сроку снизятся, а кредитуемые затраты будут списаны на себестоимость реализованной продукции.

В целом при анализе расходов и доходов соблюдаются три принципа: хозяйствующий субъект никогда не сможет тратить больше, чем он зарабатывает; кредитный инспектор должен оценивать доходы по разумному минимуму, расходы по максимуму. Только в этом случае данные сопоставимы и анализ является последовательным.

Таким образом, на решение о выдаче субъекту малого бизнеса кредита оказывают влияние не только результаты экономического анализа, но и личное впечатление кредитного работника от клиента и его деятельности. Подобный подход, несмотря на свою трудоемкость, вполне оправдан и позволяет максимально учесть особенности "малого" заемщика, достоверно оценить его финансовое состояние, что в свою очередь способствует снижению риска кредитования.

Методика оценки кредитоспособности заемщика, применяющаяся в ЗАО "Внешторгбанк Розничные услуги", предполагает проверку и анализ данных на основе полученной бухгалтерской отчетности предприятия, пакета документов предоставленных для получения кредита, а также на основе субъективных данных, которыми уже располагает банк.

Оценка кредитоспособности заемщика выполняется в три этапа:

Первый этап – расчет основных (объективных) показателей, которые характеризуют финансовое состояние заемщика.

Второй этап – определение дополнительных (субъективных) показателей.

Третий этап – анализ кредитоспособности заёмщика.

Проведём оценку кредитоспособности заемщика на примере ООО "РостовЮг" на основании данных представленных в приложении В и приложении Г.

ООО "РостовЮг" заинтересован в получении разового кредита на развитие бизнеса на сумму 5500000 рублей на срок до 36 месяцев.

На первом этапе рассчитаем основные (объективные) показатели которые характеризуют финансовое состояние заемщика и оцениваются с точки зрения его платёжеспособности, финансовой устойчивости, и рентабельности, так же в этом разделе оценивается обеспечение кредита.

С помощью показателей платежеспособности показывается, на что может рассчитывать банк в случае непогашения клиентом долгового обязательства и определения того, достаточно ли оборотных активов для покрытия текущих обязательств. Платежеспособность заемщика определяется по следующим показателям:

- Коэффициент быстрой ликвидности (Кбл) характеризует, на сколько объем текущих обязательств по кредитам и расчетам может быть погашен за счет высоколиквидных активов. Определяется как отношение высоколиквидных активов к краткосрочным обязательствам. Рекомендуемое значение данного показателя – не менее 0,20.

Кбл н п = 706,1/3562,5 = 0,20

Кбл к п= 1098,6/3611,6= 0,30

- Коэффициент текущей ликвидности (Ктл) характеризует возможность погашения краткосрочных обязательств в установленные сроки. Этот коэффициент используется для оценки рискованности предоставления кредита на основе данных баланса. Он сравнивает текущие активы фирмы с ее краткосрочными обязательствами и показывает, насколько кредитор застрахован от потерь вследствие невыполнения кредитного соглашения. Рассчитывается как отношение ликвидных активов к текущим обязательствам. Оптимальное теоретическое значение этого показателя – не менее 0,50.

Ктл н п = (1098,6+102)/3611,6=0,33

Ктл к п = (706,1+789,5)/3562,5 = 0,42

- Коэффициент общей ликвидности (Кол) характеризует то, насколько объем краткосрочных обязательств может быть погашен за счет всех ликвидных активов. Рассчитывается как отношение оборотных активов к краткосрочным обязательствам. Оптимальное значение показателя – не менее 2,00.

Кол н п= 7934,4/3562,5 = 2,22

Кол к п = 7757,5/3611,6= 2,14

Финансовая устойчивость характеризуют степень риска, связанного со способом формирования структуры собственных и заемных средств, которые используются предприятием для финансирования активов. Они дают возможность измерить степень устойчивости предприятия в финансовом отношении, его возможности продолжать бесперебойно работать.

Финансовую устойчивость предприятия можно оценить рядом относительных коэффициентов:

- Коэффициент маневренности собственных средств (Км) характеризует степень мобильности использования собственных средств, показывает, какая часть собственных средств заемщика находится в мобильной форме, которая разрешает свободно маневрировать этими средствами. Высокое значение коэффициента маневренности собственных средств положительно характеризует финансовое состояние заемщика. Рассчитывается как отношение разницы между собственными средствами и внеоборотными активами к собственным средствам. Оптимальное теоретическое значение показателя коэффициента маневренности собственных средств – не меньше 0,50.

Км н п = (6631,4 – 2654)/6631,4 = 0,60

Км к п= (6456,8-2599,5)/ 6456,8=0,60

- Коэффициент финансовой независимости (Кфн) – характеризует размер привлеченных средств на 1 рубль собственных средств предприятия. Оптимальное теоретическое значение показателя коэффициента финансовой независимости – не больше 1,00. Превышение собственных средств над заемными указывает на то, что заемщик имеет достаточный уровень финансовой устойчивости и относительно независим от внешних финансовых источников. Если коэффициент финансовой независимости большее 1,00, то нужно выяснить причины уменьшения финансовой стабильности (падение выручки от реализации товаров (работ, услуг), уменьшение прибыли, необоснованное увеличение материальных запасов и т.п.). Рассчитывается как отношение привлеченных средств (долгосрочная и краткосрочная кредиторская задолженность) к собственным средствам заемщика.

Кфн н п = (394,4+3562,5)/6631,4 = 0,60

Кфн к п = (288,6+3611,6)/ 6456,8=0,60

Рентабельность характеризует результативность хозяйственной деятельности. Показатели рентабельности позволяют оценить, какую прибыль имеет хозяйствующий субъект с каждого рубля средств, вложенных в активы. Этот коэффициент – один из наиболее содержательных с точки зрения анализа. Чем выше показатели рентабельности тем лучше для заемщика. Рассмотрим рентабельность с двух сторон, со стороны рентабельности активов и со стороны рентабельности продаж.

- Рентабельность активов (Ра) – отражает, насколько удачно заемщик размещает свои средства. Этот показатель выражает отдачу, которая приходится на единицу активов заемщика. Рассчитывается как отношение чистой прибыли к стоимости оборотных активов:

Ра н п = 1734,1/7757,5 = 0,22

Ра к п. = 1926,3/ 7934,3=0,24

- Рентабельность продаж (Рп) – показывает, сколько прибыли приходится на единицу реализованной продукции. Другими словами, сколько остается у заемщика после покрытия себестоимости продукции. Рассчитывается как отношение чистой прибыли к объему продаж:

Рп н п=1734,1/6265 =0,27

Рп к п= 1926,3/6421=0,30

Залоговое обеспечение кредита в размере 5500000 рублей должно быть не меньше суммы предмета кредитного договора (сумма кредита и проценты за пользование им) которая равна 6836000 рублей. Залоговое имущество включает в себя недвижимость (торговое здание) стоимостью 6500000 рублей и товар в обороте на сумму 1000000 рублей рассчитанный по залоговой стоимости, в сумме превышающее предмет кредитного договора.

На втором этапе определим дополнительные (субъективные) показатели, которые определяют рыночную позицию заемщика, характеризуют его отношения с банком ранее, дают возможность реально оценить возможности заемщика. В данном случае были выделены следующие субъективные показатели, которые окажут влияние на решение о выдаче кредита:

1 Срок деятельности предприятие превышает 6 месяцев.

2 У ООО "РостовЮг" нет просроченной задолженности по обязательствам, связанным с уплатой основного долга, процентов по нему, комиссий и прочих обязательств перед банком или другими лицами по привлеченным кредитам и займам, полученным гарантиям/контргарантиям, открытым аккредитивам или выданным поручительства.

3 По результатам кредитной истории можно сказать, что ранее взятые кредиты были возвращены полностью и своевременно.

4 Данные о руководителе ООО "РостовЮг" положительные, компрометирующей информации о заёмщике обнаружено не было.

5 Предприятие является косвенно зависимым от сезонности продаж.

6 У заемщика имеются постоянные партнеры в бизнесе.

На третьем этапе проведём анализ кредитоспособности заёмщика

Результаты оценки финансового состояния заемщика на основании проведенных выше расчетов, которые учитывают как объективные, стороны деятельности ООО "РостовЮг" представлены в таблице 2.5.

Таблица 2.5 – Результаты оценки финансового состояния ООО "РостовЮГ"

| Показатели | На начало отчетного периода | На конец отчетного периода | Рекомендуемое значение | Изменение | |

| Увеличение | Уменьшение | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициент быстрой ликвидности | 0,20 | 0,30 | Не менее 0,20 | 0,10 | – |

| Коэффициент текущей ликвидности | 0,33 | 0,42 | Не менее 0,50 | 0,09 | – |

| Коэффициент общей ликвидности | 2,22 | 2,14 | Не менее 2,00 | – | 0,06 |

| Коэффициент маневренности | 0,60 | 0,60 | Не менее 0,50 | – | – |

| Коэффициент финансовой независимости | 0,60 | 0,60 | Не более 1,00 | – | – |

| Рентабельность активов | 0,22 | 0,24 | – | 0,02 | – |

| Рентабельность продаж | 0,27 | 0,30 | – | 0,03 | – |

Из приведенных данных в таблице 2.5 видно, что финансовое состояние ООО "РостовЮг", оценённое по ряду заданных объективных показателей, можно назвать хорошим, т.к. все показатели, за исключением, коэффициента текущей ликвидности, не ниже и не превышают рекомендуемых значений. Причем за исследуемый период наблюдаются положительные тенденции в изменениях коэффициента быстрой, текущей и общей ликвидности, коэффициенты характеризующие финансовую устойчивость (коэффициент маневренности и финансовой независимости) остались на прежнем уровне, а рентабельность, которая характеризует результативность хозяйственной деятельности заемщика, в отношении активов увеличилась на 0,02, в отношении рентабельности продаж на 0,03, что также является положительной фактором в оценке финансового состояния заёмщика. По результатам проведенного финансового анализа деятельность клиента не является убыточной. Из анализа также следует, что среднемесячной прибыли заемщика будет достаточно для погашения ежемесячного аннуитетного платежа, в части погашения основного долга, без учета суммы процентов по кредиту.

Величина собственного капитала в структуре баланса составляет более 25% от валюты баланса.

У ООО "РостовЮГ" нет просроченной задолженности по обязательствам, связанным с уплатой основного долга, процентов по нему, комиссий и прочих обязательств перед банком или другими лицами по привлеченным кредитам и займам, полученным гарантиям/контргарантиям, открытым аккредитивам или выданным поручительствам.

Залоговое имущество, предоставленное для получения кредита достаточно, чтобы покрыть издержки банка на обслуживание кредита и в случае неисполнения заёмщиком обязательств и получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами за изъятиями, предусмотренными законом. Предоставленное залоговое имущество можно реализовать по рыночной стоимости в течение 2-3 месяцев.

На основании субъективных данных можно сделать вывод о том, что высшее руководство ООО "РостовЮг" имеет хорошую деловую репутацию и постоянных партнеров в бизнесе, кредитная история – безупречная и косвенная зависимость клиента от сезонности продаж позволяет говорить о положительной и стабильной работе направленной на развитие в будущем.

ООО "РостовЮг" отвечает всем основным требованиям, предъявляемым банком к потенциальным заёмщикам, в ходе анализа не было выявлено ни одного стоп-фактора, который бы повысил риск кредитования. Одновременно можно сделать вывод, что финансовая деятельность и дальше будет осуществляться на высоком уровне.

На основании выше проведенного анализа кредитоспособности ООО "РостовЮг" можно сделать вывод о целесообразности выдачи разового кредита на сумму 5500000 рублей и срок до 36 месяцев с процентной ставкой 18,5% годовых.

3. Основные направления развития и пути совершенствования системы кредитования субъектов малого предпринимательства 3.1 Проблемы банковского кредитования субъектов малого предпринимательства

Данный раздел посвящен исследованию проблем, существующих в сфере оказания банками своих услуг предприятиям малого бизнеса. Подобный анализ позволит выявить не только насущные проблемы, но и потенциал и перспективы развития рынка банковских услуг малому бизнесу, что в свою очередь будет способствовать выработке рациональных предложений и рекомендаций по активизации банковской поддержки малого предпринимательства в нашей стране.

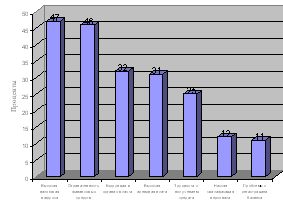

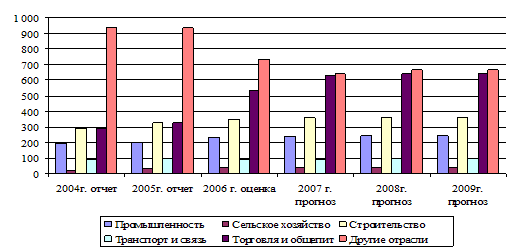

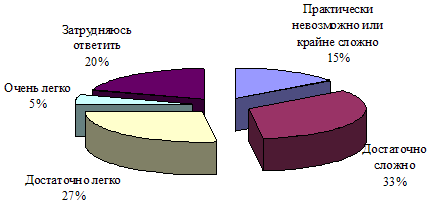

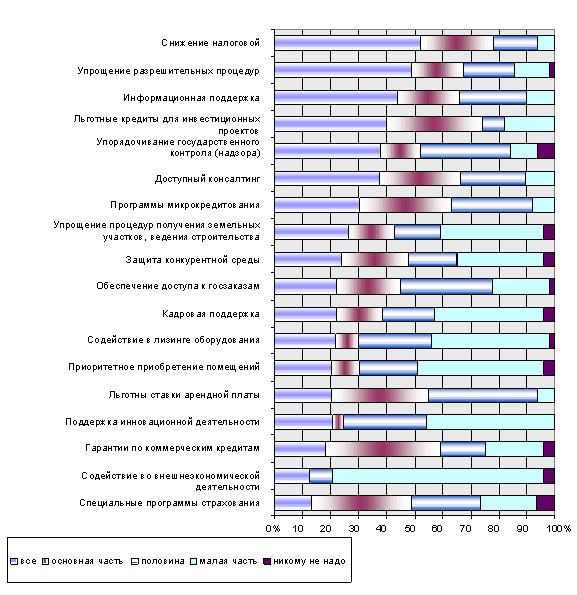

Низкий уровень развития малого бизнеса, прежде всего, связан с отсутствием достаточных условий для развития малого бизнеса у нас в стране (рисунок 3.1).

Рисунок 3.1 – Основные проблемы развития малого бизнеса /44/

На основании рисунка 3.1 можно выделить следующие проблемы низкого уровня развития малого бизнеса в России с точки зрения самих предпринимателей – во-первых, это высокая налоговая нагрузка (47%) и ограниченность финансовых средств (46%), во-вторых это коррупция в органах власти (32%) и высокая арендная плата (31%), в-третьих это трудности с получением кредита (25%), в-четвертых низкая квалификация персонала (12%) и проблемы связанные непосредственно с регистрацией самого бизнеса (11%) – из чего следует, что ограниченность финансовых ресурсов является, чуть ли не основной преградой в развитии малого бизнеса из чего также и вытекает напрямую проблема с получением кредита у банка. В силу этого остается нерешенным ряд задач, которые наиболее эффективно мог бы решить банковский сектор.

О слабом уровне развития кредитования малого предпринимательства в России можно сделать вывод на основе ниже представленного рисунка 3.2. Из которого видно, что доля кредитов выдаваемых малому бизнесу в ВВП в России (1%) значительно ниже по сравнению с США (20%), странами Евросоюза (30%) и Японией (35%). По уровню поддержки малого и среднего бизнеса Россия находится на 148-м месте.

Рисунок 3.2 – Доля выданных кредитов малому бизнесу в ВВП /43/

По результатам исследования, проводимого Рабочим центром экономических реформ – либеральная альтернатива, по вопросам взаимоотношений банков и малых предприятий выяснилось, что среди услуг, которые субъекты малого бизнеса хотели бы получать, но не получают от банков-контрагентов, кредитование стоит на первом месте. Получение кредита у банка считают доступным только 37,3% участников опроса. Фактически испытывали трудности в получении кредита в банке 30,7% респондентов /19/.

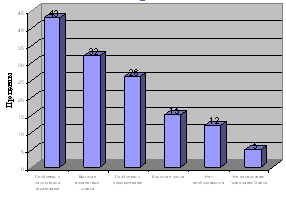

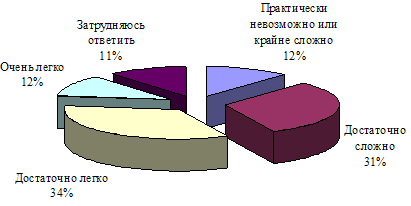

Как уже отмечалось, значительная роль в развитии малого бизнеса отводится сегодня банковскому сектору. Именно они могут обеспечить доступность финансовых услуг малому бизнесу. Однако наличие ряда проблем, связанных с кредитованием малого бизнеса ограничивает доступ данных субъектов хозяйствования к финансовым ресурсам (рисунок 3.3).

Рисунок 3.3 – Причины препятствующие получению кредита /35/

Как видно из рисунка 3.3 основная проблема доступа малых предприятий и индивидуальных предпринимателей к финансовым ресурсам банка в первую очередь связана с проблемой предоставления залога и гарантий (43%), во-вторых это высоки процентные ставки за пользование кредитом (32%), сложность и длительность оформления соответствующих документов беспокоят 26% респондентов, короткие сроки проблема для 15%, не видят необходимости в привлечении дополнительных средств – 12% и не располагают доверием банка – 5%.

И все же, анализируя ситуацию на сегодняшний день, можно отметить, что превалирующая точка зрения о том, что банки не заинтересованы в кредитовании малого бизнеса, постепенно опровергается существующей практикой.

Как показывают исследования, совокупный объем кредитов малому бизнесу в 2005 году составил около 5 миллиардов долларов. На фоне кредитов крупным и средним предприятиям (почти 140 миллиардов долларов) или частным лицам (40 миллиардов долларов) это выглядит довольно скpомно. Однако финансирование малого бизнеса отличается высокой динамикой: прирост до 50% за год, в то время как объем рублевых кредитов, предоставленных банками нефинансовым предприятиям и организациям, в целом, по данным Банка России, вырос на 28,3%. Более того, есть основания полагать, что в 2006 году сектор кредитования малого бизнеса окажется рекордсменом по темпам прироста.

Рисунок 3.4 – Динамика предоставления кредитов малому бизнесу за 2005 год /44/

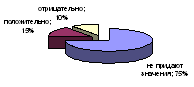

Об эффективности работы с малым предпринимательством, правильности выбранной стратегии можно судить, опираясь на накопленный кредитными организациями опыт. Тот факт, что лишь у 8,70% исследованных банков доля кредитования малого бизнеса за год работы уменьшилась, у 33,30% – осталась неизменной, а у 58,30% увеличилась, свидетельствует в целом о перспективности работы банков в этом секторе экономики и экономической оправданности расширения своего присутствия на рынке финансовых услуг для малого предпринимательства (рисунок 3.4).

Необходимым условием выдачи кредита является наличие обеспечения. По данным "Рабочего центра экономических реформ при Правительстве РФ" в 31,20 % случаев банки в обеспечении кредитов чаще всего отдают предпочтения товарно-материальным запасам и ценностям, в 23,80 % – недвижимости, включая незавершенное строительство, здания, основные фонды. Лишь 6,00% банков в качестве обеспечения принимают остаток средств на расчетном счете и 11,00% гарантии другой фирмы или другого банка, ценные бумаги (рисунок 3.5).

Рисунок 3.5 – Предпочтения банков в обеспечении при выдаче кредита /19/

Стоит отметить, однако, что гарантии как вид залога чаще используются теми предприятиями, которые имеют более одного банка-контрагента. Гарантии государства и органов местного самоуправления, предоставление кредита без обеспечения имеют место крайне редко.

При этом 95% кредитов, полученных респондентами, не превышают 10 миллионов рублей. Существенную часть (около 40%) составляют кредиты до 500000 рублей. В основном, это краткосрочные кредиты. В 2003 году 84% респондентов получили кредиты по ставкам, превышающим 20% годовых, а в 2005 году уже 65%, причем с заметным перевесом в сторону кредитов выданных под 20-25% годовых. (рисунок 3.6).

Рисунок 3.6 – Процентные ставки по выдаваемым кредитам малому бизнесу в 2003 и 2005 году /43/

Среди целей кредитования респондентами указывались: закупка сырья и товара, приобретение оборудования, выкуп зданий и прочее. При этом более 60% ответивших брали кредит на решение краткосрочных задач (пополнение оборотных средств). В качестве залога в большинстве случаев использовались объекты недвижимости и товары в обороте.

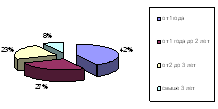

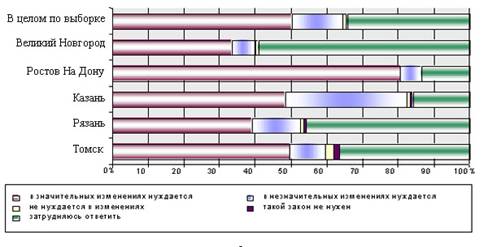

По всей видимости, в ближайшие несколько лет наиболее популярными останутся кредиты на срок до одного года. Особенно характерно это будет для местных банков, которые станут расширять охват и активно сотрудничать с теми малыми предприятиями, которые ранее не использовали банковские кредиты как источник финансирования. У крупных банков, распределение кредитов сроком до года и от года до трех лет со временем станет несколько равномернее в силу того, что, проводя более консервативную политику работы с малым бизнесом в регионах, они будут накапливать больше постоянных клиентов, которые со временем начнут брать более крупные кредиты на длительные сроки. Сегодня 42% от общего объема кредитов выдается сроком до одного года, 27% на срок от одного года до двух лет, 23% на срок от двух до трёх лет и свыше трех лет было выдано 8% кредитов (рисунок 3.7).

Рисунок 3.7 – Структура кредитов по срокам предоставления

В 2004 году Ассоциация "Россия" проводила второе (первое прошло двумя годами ранее) обследование банков на предмет кредитования ими малых предприятий. В нем приняли участие 85 банков из 36 субъектов РФ, в том числе 20 московских, по 6 из Краснодарского края и Ростовской области, 5 из Тюменской, 4 из Челябинской, по 3 из Калининградской, Новосибирской и Самарской областей, Красноярского края и Республики Мордовия, по 2 из Пермской, Тамбовской и Кемеровской областей, по одному – из остальных регионов /19/.

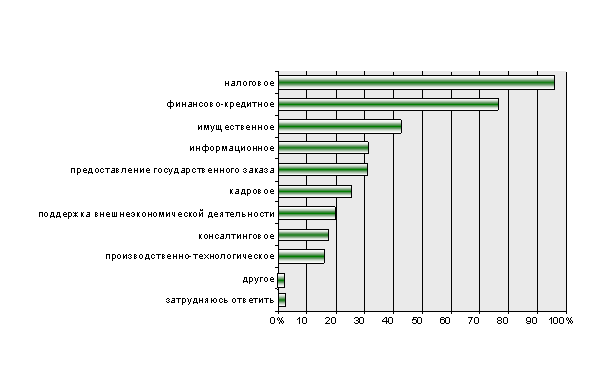

Отвечая на вопрос анкеты о причинах, препятствующих увеличению объема кредитования этой сферы, 58% респондентов назвали высокие риски, 46% – отсутствие надежного заемщика и лишь 22% – недостаточность ресурсной базы. (рисунок 3.8).

Рисунок 3.8 – Причины препятствующие увеличению объемов кредитования малого бизнеса банками /19/+

Как видно из рисунка 3.8 основной преградой, которая стоит на пути расширения операций банков с предприятиями малого бизнеса, является их высокий риск кредитования. Риски кредитования малого бизнеса обусловлены как спецификой этого особого вида бизнес деятельности, так и особенностями его развития в России. Например, оторванность российского малого бизнеса от формирования всей предпринимательской среды. В результате, в отличие от зарубежных аналогов, малые предприятия в России функционируют изолированно от крупных корпораций. Значимым фактором, влияющим на формирование рисков банковского кредитования малого бизнеса, является также деформация хозяйственной среды малого бизнеса, проявляющаяся в разрыве между реальными и формально учтенными объемами хозяйственного оборота, что вызывает малую информационную прозрачность данного сектора экономики. Специфичным представляется и кадровый состав менеджмента, обусловленный особенностями становления рыночной экономики в России. Это обусловливает такое положение, что банковская работа с клиентом такого рода соединяет как методы работы с юридическим лицом, так и методы работы с физическим лицом /36/.

Таким образом, минимизация рисков банковского кредитования малого бизнеса возможна при условии реализации комплексной программы взаимодействия субъектов малого бизнеса и коммерческих банков. Коммерческий банк должен стремиться не только к мониторингу финансового состояния заемщика, но и осуществлять мониторинг текущей деятельности заемщика.

Не секрет, стремясь обезопасить себя, коммерческие банки подчас закладывают повышенный процент, дабы компенсировать возможные потери от невозврата кредита. Так что одним из главных условий расширения кредитной деятельности банков в сфере малого бизнеса остается снижение рисков /48/.

Оценку финансового состояния клиента банки проводят на основании его официальной отчетности, скорректированной с учетом реальной деятельности. В процессе анализа определяются: основное и вспомогательные направления в бизнесе клиента, история его развития, форма и структура собственности, уровень организации управления, зависимость компании от сезонности и степени специализации, портфель заказов и зависимость от поставщиков, перечень основных конкурентов, дебиторская и кредиторская задолженности, уровень обеспечения по кредиту, источник поручительства и другое.

В целом практически все методики базируются на следующих основных принципах, кредитных взаимоотношений банков с малым бизнесом /21/:

- не предоставлять кредит, если предприятие находится в критической ситуации или средства необходимы для погашения другого кредита;

- определять кредитоспособность заемщика только на основе анализа его реального финансового положения;

- учитывать конкурентоспособность заемщика, репутацию, деловые и профессиональные качества руководства предприятия;

- учитывать трудности предоставления малым предприятиям первоклассных поручителей, используя комбинированный залог;

- оперативно решать вопрос о предоставлении кредита и при положительном решении постоянно следить за состоянием бизнеса клиента и сроками погашения кредита.

Наряду с общими принципами банки используют и другие подходы, которые формируются в процессе практической работы. Скажем, одни банки признают залогом только имущество или поручительства, другие кредитуют лишь по оборотам, третьи ориентируются на кредитную историю заемщика. /50/.

В этой ситуации банку приходится самому создавать кредитную историю клиента, начиная работу с ним с выдачи небольших займов на короткие сроки и постепенно увеличивая сумму и срок. Если одновременно с этим "хороший" заемщик будет получать льготы в виде снижения ставки и уменьшения залогового обеспечения, малое предприятие будет "привязано" к своему банку.

Уже сегодня кредитные отделы некоторых банков проводят анализ финансового состояния заемщика за длительный период. Какие ссуды брал раньше, как обслуживал и погашал долг, возникали ли конфликтные ситуации – все это ложится в основу объективной кредитной истории, выходящей за масштабы отношений с единственным банком /24/.

Возвратность кредитов малыми предприятиями во многом зависит от эффективности использования заемных средств. Трудности, с которыми сталкивается здесь малый бизнес, зависят от разных факторов: отсутствие опыта, разработка новых направлений, изменение конъюнктуры и прочих. Наши банки начинают использовать зарубежный опыт, когда банк-кредитор активно участвует в разработке бизнес-плана клиентов, консультирует его руководителей по широкому спектру финансовых проблем. В конце концов, именно кредитор заинтересован в том, чтобы вложенные им средства вернулись с прибылью.

Нельзя забывать и о том, что в сфере малого бизнеса как нигде требуется дифференцированный подход к оценке кредитоспособности. Если торговой фирме кредит нужен, как правило, для пополнения оборотных средств, то производственной или строительной – на развитие или реализацию достаточно долгосрочного проекта. Есть и многопрофильные малые предприятия.

На основании выше выделенных мною проблем были разработаны рекомендации по увеличению объёмов кредитования субъектов малого бизнеса банками которые представлены в нижеследующий таблице – 3.1, а обоснования этих рекомендаций представлены далее.

Таблица 3.1 – Результаты от внедрения разработанных предложений в сфере кредитования малого бизнеса

| Выдвинуты предложения | Эффект |

| Изменение приоритетов по мерам государственной поддержки | При разделении риска между ЗАО "Внешторгбанк Розничные услуги" и гарантийным фондом поровну возможно увеличение ресурсной базы банка на 11 миллионов рублей, а при субсидировании на 5500000 рублей, т.е. эффективность работы системы гарантий в данном случае будет в два раза больше чем системы субсидирование процентных ставок |

| Развитие кредитных бюро | Риск кредитования малого бизнеса ЗАО "Внешторгбанк Розничные услуги" оценивает на уровне 1-2%, при развитии бюро кредитных историй риск снижается в пределах 0,85-1,7% |

| Изменение нормативной базы Центробанка | На данный момент кредитный портфель отдела малого бизнеса ЗАО "Внешторгбанка Розничные услуги" равен 220000000 рублей, общая сумма сформированных резервов равна 79200000 рублей, при изменении нормативной базы Центробанка эта сумма уменьшится до 22000000 рублей или на 27,80%. |

| Развитие кредитования стартового бизнеса | При учёте наличия специфических зон рисков кредитования стартового бизнеса процентная ставка будет равна 23-27% годовых, кредит будет выдаваться на срок не более чем на 2 года. Ресурсы банка позволяют выдавать кредиты в данной категории ежемесячно на сумму 15000000 рублей, что соответствует потребностям данного сегмента ростовского рынка. Ежемесячная прибыль банка будет приблизительно равна 6-10% от суммы выданных кредитов. |

Кредитование субъектов малого предпринимательства должно осуществляться на льготных условиях с компенсацией разницы части процентных ставок за счет бюджетных средств через систему фондов поддержки малого предпринимательства. При этом кредитные организации, осуществляющие кредитование субъектов малого предпринимательства на льготных условиях, должны пользоваться льготами в порядке, установленном законодательством Российской Федерации.

Предоставление государственных кредитных гарантий пока в России не развито. А вот средства из бюджетов различного уровня на компенсацию процентных ставок по кредитам выделяются. Субсидирование процентных ставок, с одной стороны, позволяет предприятиям снизить расходы – банковские кредиты становятся дешевле. С другой стороны, такая схема обеспечивает банкам некую компенсацию рисков, которые они берут на себя при кредитовании предприятий малого бизнеса /20/.

С помощью таких программ ограничивается потребность в прямых бюджетных ассигнованиях на нужды кредитования малого бизнеса. Кроме того, исключается необходимость в привлечении государственных учреждений для оценки заемщиков – для этих целей используется опыт финансового сектора.

В рамках региональных программ финансовой поддержки малого бизнеса реализуются различные схемы субсидирования процентной ставки по кредитам, предоставляемым малому бизнесу. Как правило, на уровне местных администраций определяются основные отрасли или предприятия, нуждающиеся в финансовой поддержке.

В российских регионах существуют разные подходы к решению данной проблемы. В Краснодарском крае, например, процентная ставка компенсируется на две трети, в Ставропольском – на три четверти. В Москве на цели субсидирования процентных ставок по кредитам малому бизнесу было выделено 3 миллиона долларов /30/. Субсидирование осуществляется в процессе реализации инвестиционных проектов со сроком окупаемости не более двух лет.

К сожалению, участие государства на рынке кредитования малого предпринимательства ничтожно мало – менее 1,5% процента кредитов предоставлены под государственные гарантии /30/. Между тем именно государство должно создавать условия для кредитования малого бизнеса – через формирование системы гарантий.

Но с экономической точки зрения поручительство является более дешевым и удобным инструментом обеспечения кредита, чем залог. Чрезвычайно важную роль в деле обеспечения новых и вновь создающихся малых предприятий кредитными ресурсами может сыграть система гарантирования кредита. Государство могло бы на определенный период взять на себя формирование полноценного гарантийного фонда, который обеспечит доступ малых предприятий к кредитам. При создании таких гарантийных фондов возможно распределение рисков между федеральными и региональными государственными структурами или их агентами, субъектами малого предпринимательства и банками-кредиторами. Такой подход позволяет в частности реализовать кредитование стартовых проектов, одного из самых перспективных, высокоэффективных, но и самых рискованных видов предпринимательства /43/.

Важность создания системы гарантийных механизмов определяется тем, что малый бизнес относится в России к одному из самых рискованных секторов финансовых вложений. Субъекты малого предпринимательства не могут создать бизнес и тем более развиваться без финансовых инвестиций, но при этом не имеют возможности их получить, а, получив, зачастую вернуть. Причины: отсутствие стартового капитала, ликвидного обеспечения под банковский кредит, высокие ставки кредитных организаций.

Решению данной проблемы может способствовать создание в центре и в регионах системы гарантийных механизмов, способных обеспечить льготное, приоритетное финансирование предпринимательских проектов и программ, компенсировать неизбежные потери финансовых средств при неудачном ходе их реализации. Критерии работы отражены в таблице 3.2.

Таблица 3.2 – Критерии работы гарантийной системы /20/

| Задачи | Пути решения |

| Создание максимально выгодных условий доступа малых предприятий к финансовым ресурсам | Предоставление минимально возможной ставки за кредит для конечного заемщика – малого предпринимателя |

| Привлечение к финансированию малых предприятий максимально возможных средств банков, предприятий, других финансовых учреждений | Предложить наиболее выгодные условия финансирования для малого бизнеса |

| Минимизация рисков невозвратов кредитно-гарантийных ресурсов для государственного инвестора и банков | Страхование рисков |

Сейчас рассматривается предложение о том, чтобы каждое министерство несло ответственность за развитие малого бизнеса в сфере своего управления. Координатором этой работы предполагается сделать Министерство экономического развития, которое и сейчас занимается малым бизнесом.

В этом году планируется расширить количество проектов. На экспертном совете минэкономразвития обсуждался и был одобрен проект государственного гарантирования кредитов малого бизнеса. Предложенный механизм предусматривает до 50% залога за счет государства /29/. Хотя, например, в США государственные гарантии достигают 90% кредиторам малых предприятий, снижая тем самым их риски. Тем же компаниям, которые не имеют возможности получить кредиты через Центральный банк США, в зависимости от срока, цели и размера займа, предоставляет гарантии на 75% от общей суммы займа (если она не превышает 750 тысяч долларов) и на 80% (не более 100 тысяч долларов) сроком до 10 лет на оборотный капитал и до 25 лет – на основной.

Если в Ростове практика предоставления гарантий получит большее распространение чем субсидирование, то на работе, конкретно ЗАО "Внешторгбанка Розничные услуги" это скажется следующим образом: при разделении риска между банком и гарантийным фондом поровну возможно увеличение ресурсной базы банка на 11000000 рублей, а при субсидировании на 3300000 рублей (в Ростове субсидируется три четверти процентной ставки по кредиту), таким образом, эффективность работы системы гарантий будет в более чем в два раза больше чем субсидирование процентных ставок.

Воспользоваться системой субсидирования кредитных ставок, как показывает практика у нас в России, могли единицы. Главное препятствие для предпринимателей – необходимость предоставления ликвидного залога, что практически не под силу малой компании. Кроме того, техническая процедура оформления бюджетного субсидирования, согласно федеральному законодательству, настолько затруднительна, что компании даже не рискуют втягиваться в этот процесс. Как показывает практика предпринимателям намного выгоднее заручиться гарантией государства при получении банковского кредита. Формирование системы гарантийных механизмов позволит привлечь дополнительные средства из внебюджетных источников для развития малого предпринимательства.

Государственные и муниципальные гарантии – это не только эффективный путь использования государственных и муниципальных ресурсов, но и средства привлечения частных ресурсов. Как показывает практика, на 1 рубль гарантийного фонда можно привлечь 5-8 рублей частных кредитов /10/.

3.2.2 Становление системы кредитных бюроСегодня недостаток сведений о заемщике заставляет банки на всякий случай видеть в каждом из них в лучшем случае разгильдяя, а в худшем – злостного неплательщика. Заботясь о стабильности своего бизнеса, кредитор устанавливает одинаково высокие процентные ставки для всех клиентов. Очевидно, что в таких условиях добросовестные заемщики вынуждены платить повышенную премию банку за риск. Самим банкам от высоких процентов радости тоже немного, у них сокращаются обороты, а вместе с ними и прибыли. При этом в первую очередь теряется лучшая часть клиентов. А ненадежные в финансовом отношении заемщики согласны и на высокую плату, поскольку легко относятся к возможности не возвращать кредит. Закон о создании кредитных бюро поможет развязать этот узел, что, в конечном счете, пойдет на пользу, как заемщикам, так и кредиторам /8/.

Вместе с тем, по мнению экспертов, реальную отдачу от деятельности кредитных бюро можно ожидать не ранее чем через 5 лет, когда будет накоплен достаточный массив данных о заемщиках. Также следует учитывать, что информация, предоставляемая кредитными бюро, может в ряде случаев быть некорректной в силу специфики отчетности российских малых предприятий.

По данным обследования, проведенного Ассоциацией "Россия" в 2005 году, 75% опрошенных банков назвали наличие кредитной истории у заемщика существенным фактором, учитываемым при выдаче банком кредита малому предприятию /27/.

Бюро кредитных историй полезны сразу в нескольких отношениях. Информация о заемщиках позволяет банкам более точно прогнозировать бизнес, минимизировать риски невозврата денег и на этой основе уменьшать процентную ставку. Одновременно снижаются издержки по проверке платежеспособности клиентов. Наконец, механизм кредитных историй дисциплинирует заемщика. Тот знает, что при нарушении обязательств его репутация будет безнадежно испорчена, и он потеряет доступ к кредиту или как минимум сделает его дороже.

Причем именно для развития кредитования среднего и малого бизнеса полезно создание кредитных бюро, включая общенациональные базы данных по действующим и потенциальным заемщикам. Проведение указанных мероприятий позволит существенно сократить информационные издержки кредитования отечественного производителя. В дополнение, сотрудничество банков с консалтинговыми учреждениями и информационными центрами может быть интересно в части создания такого полезного для кредитования малого производителя информационного продукта, как "описание бизнеса" /50/.

Однако надеяться на то, что бюро кредитных историй сразу позволит снизить ставки по займам, не приходится. Как говорят участники рынка кредитования малого бизнеса, положительная кредитная история влияет на принятие решения о выдаче кредита, но не на величину ставки. Некоторые банки уже заявили, что будут ставить условием предоставления кредита согласие заемщика на передачу информации в бюро кредитных историй.

Развитие системы бюро кредитных историй, отразится на исследуемом банке тем, что риск по невозврату кредита, у клиента с положительной кредитной историей, снизится до уровня 0,85-1,6%, с базового 1-2%, что в свою очередь повлияет на процентную ставку и решение о выдаче кредита.

Сейчас существует практика, когда банки закладывают в кредитный договор все необходимые согласия в этой части и заемщик разрешает банку передавать необходимые сведения в бюро в соответствии с требованиями закона. Отрадно, правда, то, что, по мнению банкиров, услуги кредитных бюро не лягут дополнительным бременем на плечи заемщика. Стоимость кредитного отчета невысока и колеблется за рубежом в пределах от 1 до 3 долларов. У нас отчет будет стоить в среднем 2 доллара. В любом случае заемщик с добротной кредитной историей окажется в выигрыше.

Предпринимателей по большому счету больше всего заботит то, насколько будет защищена информация, содержащаяся в кредитных историях. Судя по опросам, далеко не все представители малого бизнеса хотят разглашать информацию о себе. Поэтому стимулами, активизирующими деятельность по организации института кредитных бюро в России, должны быть стопроцентные гарантии отсутствия утечки данных, легальности и качества предоставляемой информации /25/.

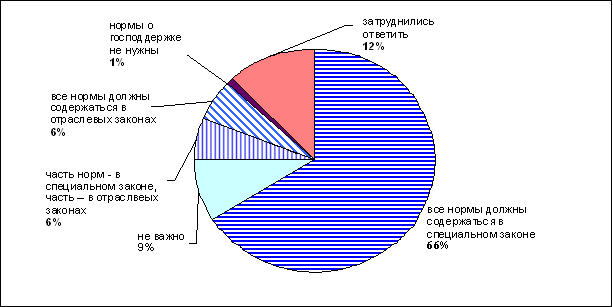

Отношение заёмщиков к передаче информации в бюро кредитных историй показано на рисунке 3.8.

Рисунок 3.8 – Отношение заёмщиков к передаче информации в бюро кредитных историй /29/

По результатам опросов проводимых Всероссийского центром изучения общественного мнения около 75% заемщиков в принципе не интересуются этим условием в кредитном договоре, еще 15% положительно относятся к передаче информации о себе и только 10% считают, что передача сведений в другую организацию может нанести им вред.

В кредитных договорах Банка Москвы, Внешторгбанка, КМБ-Банка пока нет пункта о передаче информации в кредитное бюро. Зато такой пункт уже есть в договорах Сбербанка и некоторых других банков /29/. Представители банков и кредитных бюро, однако, считают, что большинство заемщиков готовы участвовать в формировании своей кредитной истории.

Передаваемая банками в кредитные бюро информация о заемщиках делится на три части – титульную, основную и дополнительную. В титульной части указаны фамилия, имя, отчество, паспортные данные заемщика, идентификационный номер налогоплательщика и номер пенсионного свидетельства; в основной – место регистрации и жительства клиента, данные по кредиту, судебная информация; в дополнительной – информация о том, кто запрашивал историю. В свою очередь бюро передают титульную информацию в Центробанк, в котором сформирован единый каталог кредитных историй. По нему банк, выдающий кредит, может узнать, в каком бюро хранятся данные о заемщике, а основную часть кредитной истории бюро раскрывает банку на основании его запроса. Доступ к данным могут иметь только те лица, которые собираются кредитовать заемщика и только по его согласию. Благодаря этим запросам банк при выдаче кредита может проследить историю погашения заемщиком других кредитов /8/.

Около 50 кредитных бюро уже зарегистрированы в России. Крупнейшие из них – Национальное бюро кредитных историй (НБКИ, образовано при участии Ассоциации российских банков и международной корпорации TransUnion CRIF), "Экспириан-Интерфакс" (создано группой "Интерфакс" совместно с одним из крупнейших мировых кредитных бюро Experian) и Национальное кредитное бюро (НКБ). При этом ведущие банки на рынке кредитования частных лиц – Сбербанк и "Русский стандарт" – решили поберечь данные о своих заемщиках, и намерены передавать их в собственные кредитные бюро: Сбербанк в партнерстве с Национальным резервным банком, Межрегиональным инвестиционным банком и группой компаний "Русагро" в конце августа организовал бюро "Инфокредит", а банк "Русский стандарт" пока о создании своего бюро не объявил /24/.

3.2.3 Изменение нормативно-правовой базы ЦентробанкаЦентробанк в этом году вплотную занялся упрощением процедуры выдачи кредитов малому бизнесу. Дело в том, что сегодня это острейшая проблема, она имеет вполне конкретные практические причины. То есть это причины в том, что очень мало и слабо кредитуется малый бизнес, в первую очередь в том, что усложнены в том числе и нормативными актами самого Центробанка процедуры выдачи этого кредита, оформления, отчетности и всех сопутствующих любому кредиту условий. И поэтому то, что сам Центробанк поставил задачу упрощения этих процедур, о стимулировании кредитования малого и среднего бизнеса. На данный момент действует программа стимулирования и провозглашения политики, которая реализуется на изменении отдельной взятой инструкции.

Речь идет об изменениях положения Банка России № 254-П "Порядок формирования резервов на возможные потери по ссудам". Об этих поправках, включающих кредитование специальных кооперативов и фондов поддержки малого предпринимательства, Министерству экономического развития удалось договориться с Центробанком.

Поправки в положение Банка России № 254-П "Порядок формирования резервов на возможные потери по ссудам" будут внесены в ближайшее время. Об этом сообщил директор департамента государственного регулирования Министерства экономического развития и торговли Андрей Шаров. Поправки предусматривают включение кредитов таким организациям, как кредитные кооперативы и фонды поддержки малого предпринимательства, во вторую категорию качества ссуд. На текущий момент кредиты данным организациям относятся к третьей категории качества ссуд. Напомним, что по кредитам, относящимся к третьей категории качества ссуд, банки обязаны формировать обязательные резервы в размере 21-50% от суммы кредита, по кредитам, относящимся ко второй категории качества – в размере от 1% до 20% от суммы кредита. Это положение затрудняет работу с малым бизнесом прежде всего небольшим региональным банкам, капитализация которых невысока.

Так, например, изменение положения Банка России № 254-П на ЗАО "Внешторгбанке Розничные услуги" отразится следующим образом, резервы сформированные по кредитам выданным малому бизнесу на сегодняшний день составляют 79200000 рублей, при изменении нормативной базы Центробанка эта сумма уменьшится до 22000000 рублей или на 27,80%.

Единственная лазейка, которую оставил кредиторам малого бизнеса Центробанк, – возможность формировать резерв по портфелю однородных небольших ссуд размером не более 0,1% от собственного капитала. Величина резерва определяется кредитной организацией в зависимости от применяемой методики оценки риска по портфелю однородных ссуд. Этот норматив значительно сужает возможности банков применять упрощенный механизм кредитования малого бизнеса. Так, банк может относить к однородным ссудам только кредиты до 250 тысяч рублей. На мой взгляд, этот норматив может быть увеличен в два-четыpе раза и это не приведет к существенному росту кредитного риска портфеля

Отнесение кредитов, выданных кредитным кооперативам, ко второй категории качества сделает кредитование малого бизнеса более привлекательным. Кредитные кооперативы и фонды поддержки малого предпринимательства – организации, действующие в рамках программы Министерства экономического развития и торговли "Программа поддержки малого предпринимательства", запущенной в 2005 году Согласно этой программе, банки предоставляют кредиты кредитным кооперативам, а те, в свою очередь, малым предприятиям. Роль правительства в данной программе заключается в том, что оно субсидирует кредитным кооперативам процентную ставку по кредитам, предоставленным малому бизнесу.

Центробанк своими действиями хочет стимулировать к тому, чтобы как можно большее число банков оказалось заинтересованным, замотивированными, и вышло бы на рынок кредитования малого бизнеса в большем объеме. Закон предписывает Центробанку наряду с другим задачами способствовать расширению и укреплению банковской системы, а расширение и укрепление банковской системы может происходить, в том числе, и в первую очередь за счет активного осуществления главной банковской функции – это кредитование и как можно более широкого круга заемщиков, предпринимателей, что, собственно, сегодня теоретически поставлено во главу угла экономической политики государства – развивать средний и малый бизнес.

Помимо этого, Герман Греф обратился к Центробанку с просьбой упростить нормативы банков для выдачи кредитов малому бизнесу. По его словам, на 1 января 2006 года 752 банка выдали 123 миллиард рублей малому бизнесу, в то время как потребность предпринимателей в кредитах составляет 750 миллиардов рублей. И все из-за сложностей процедур получения кредитов, подчеркнул министр.

Нормативная база Центробанка РФ также выступает фактором удорожания кредитов малому бизнесу. Текущие затраты на создание резервов на возможные потери по ссудам (в том числе по признаку временных просрочек и пролонгаций кредитов) могут превысить текущие доходы от этих кредитов. Кроме того, создание кредитных пулов (как вариант с взаимными гарантиями) может привести к объединению ряда заемщиков (по мнению Ценробанка РФ) в группу взаимосвязанных заемщиков, что в свою очередь в случае с региональными банка и их небольшими капиталами ограничивает размер таких пулов нормативами максимального кредитного риска на группу взаимосвязанных заемщиков. Банк России неохотно идет на развитие технологии анализа кредитных рисков при кредитовании малого бизнеса. Система оценки, отраженная в нормативных документах, не дифференцирована, – к банкам предъявляются требования по анализу малого бизнеса аналогичные корпоративным заемщикам. Это обстоятельство также сказывается на себестоимости кредитов и тормозит развитие розничного кредитования малого бизнеса.

3.2.4 Развитие системы кредитования стартового бизнесаМалый бизнес условно можно разделить на две категории: действующий или развивающийся и стартующий. Стартующий бизнес более рисковый чем развивающийся. Он начинается, как правило, при острейшем недостатке всех видов ресурсов, начиная от квалифицированного персонала и кончая деньгами, помещением и всем остальным. Тем не менее, по статистике малые предприятия являются одними из самых дисциплинированных заёмщиков. Невозврат или просрочка возврата кредита составляет 1-2%. К тому же, количество малых предприятий за последние пять или шесть лет составляет около 1 миллиона, и это число почти не меняется, а в некоторых отраслях даже уменьшается. С каждым годом увеличивается количество брошенных фирм. В такой ситуации стартующий бизнес постепенно исчезает. Это означает, что проблема рисков в кредитовании малого предпринимательства отпадает сама собой /35/.

Недостаток денег для начала собственного дела и эффективного ведения малого бизнеса является важнейшей проблемой для многих субъектов малого предпринимательства, в особенности для стартового бизнеса (Таблица 3.3).

Таблица 3.3 – Характеристика источников формирования стартового капитала для представителей малого бизнеса /49/

| Источники денежных средств для начала бизнеса | Характеристика |

| 1 | 2 |

| Собственные сбережения населения | Незначительны, ввиду низких доходов населения |

| Продажа собственного имущества | У начинающих предпринимателей практически отсутствует имущество, которое можно продать. |

| Кредитование в рамках государственной помощи малому бизнесу | Льготное кредитование и страхование субъектов малого предпринимательства хотя и декларируется, как одна из основных форм государственной поддержки малого бизнеса, однако, на практике реализуется редко из-за сложившейся экономической ситуации. Возможности государства очень ограниченны |

| Банковский кредит | - Прежде всего, банк интересует залоговые гарантии, которыми являются объекты жилой недвижимости (это должна быть приватизированная квартира, где не проживают дети-инвалиды, никто не прописан, то есть фактически вторая квартира), объекты коммерческой недвижимости или материальные ценности на сумму более чем в два раза превышающие размеры кредита. - В банковской среде распространено мнение, что вложение в малые предприятия рискованны и невыгодны. Это в первую очередь связано с отсутствием залогов и гарантий у малых предприятий, кропотливостью и сравнительно низкой рентабельностью проектов |

Известно, что трудности формирования денежных фондов для начала и развития бизнеса – одна из самых существенных проблем малого и микропредпринимательства.

ЗАО "Внешторгбанк Розничные услуги" учитывая большой потенциал данного сегмента рынка разрабатывает новый кредитный продукт – кредитование стартового бизнеса. При учёте наличия специфических зон рисков стартового бизнеса процентная ставка будет равна 24-28% годовых, кредит будет выдаваться на срок не более чем на 2 года. Ресурсы банка позволяют выдавать кредиты в данной категории ежемесячно на сумму 15000000 рублей, что соответствует потребностям данного сегмента ростовского рынка. Ежемесячная прибыль банка будет приблизительно равна 6-10% от суммы выданных кредитов.

Стартовый бизнес в настоящее время практически не кредитуют ни коммерческие банки, перед которыми задача по удвоению ВВП, кстати, не стоит, ни государство, которое, видимо, не в состоянии создать действенный механизм оценки и закрытия рисков по проектам "start-up". Это направление является наиболее проблемным, поскольку рынок кредитов на развитие бизнеса в настоящее время активно насыщается предложениями коммерческих банков, а стартовый бизнес продолжает бесполезный поиск инвесторов. Как показывает практика, примерно одна из 20 попыток привлечь капитал под стартовый проект имеет успех. По признанию одного из руководителей американского венчурного фонда в России, успешными оказываются не более 5% проектов, финансовый результат по которым с лихвой компенсирует все потери по прочим проектам /23/.

В России основным стоп-фактором развития фондов кредитующих стартовый бизнес за счет консолидации средств частных лиц являются вопросы информированности населения, доверия и профессионализма управляющих. По моему мнению, государственные гарантии и средства, прежде всего, должны быть направлены именно в стартовый бизнес в сфере производства товаров и предоставления услуг, и уж, конечно, в иных объемах. Можно пойти по проторенному пути – для повышения качества анализа проектов привлечь высококлассных специалистов, удержать при помощи достойного уровня оплаты труда, рассмотреть возможность страхования рисков в страховых компаниях, чтобы полностью контролировать возможные потери, и поддерживать процентную ставку по кредитам исключительно на уровне потерь /45/.

Банки требуют залогового обеспечения и, соответственно, страхования залога. В связи с этим банк может потребовать, прежде всего, страхования имущества и ответственности, а в некоторых случаях страхования жизни и здоровья владельца бизнеса.

Конечно, страхование залогов малого бизнеса в каком-то смысле сложнее, чем работа с крупным предприятием, потому что по крупному бизнесу больше статистики, информации, проще рассчитать риски. Но, тем не менее, страховщики стараются снизить базовые сквозные ставки тарифа для страхователей залогов из числа начинающих малых предприятий. Это стало возможным благодаря снижению издержек и разработке собственного программного комплекса, который оценивает риски клиента, – что-то наподобие скоринговой оценки в банках/38/.

ЗАКЛЮЧЕНИЕ

С момента развития современной банковской системы в России кредитные организации интересовались в основном крупными клиентами. Прибыль от обслуживания холдингов и финансово-промышленных групп в нефтегазовой, машиностроительной или металлургической отраслях приносила банкам устойчивый и высокий доход при минимуме затрат. В результате через нескольких лет в этом секторе настал период жесткой конкуренции: для удержания клиента банки предлагали все более выгодные условия, чем снижали свою прибыль. Таким образом, сложилась ситуация, в которой банковскому сектору пришлось обратить внимание на другие источники прибыли – малый и средний бизнес, розничный рынок. Сейчас многие банки все активнее стремятся кредитовать малый бизнес – он развивается, легализуется, работает с расчетным счетом. Еще один признак обострения конкуренции – приход на рынок все большего количества кредитных организаций.

Если в западных странах предприятия малого бизнеса берут кредиты до 1 миллиона долларов, то в России в среднем ориентируются на сумму до 30 тысяч долларов. То есть по сравнению с развитыми рынками наш бизнес по-настоящему мал. И любое колебание конъюнктуры, не продленный договор аренды на торговую точку или кража, совершенная продавцом, могут существенно ухудшить ситуацию.

Проанализировав работу ЗАО "Внешторгбанка Розничные услуги" можно сделать вывод, что кредитование малого бизнеса действительно активно развивающаяся сфера. Возвратность кредитов малыми предприятиями во многом зависит от эффективности использования заемных средств. Трудности, с которыми сталкивается здесь малый бизнес, зависят от разных факторов: отсутствие опыта, разработка новых направлений, изменение конъюнктуры и прочих. ЗАО "Внешторгбанк Розничные услуги" использует зарубежный опыт, когда банк-кредитор активно участвует в разработке бизнес-плана клиентов, консультирует его руководителей по широкому спектру финансовых проблем. В конце концов, именно кредитор заинтересован в том, чтобы вложенные им средства вернулись с прибылью.

Специфика кредитования малого бизнеса в российской экономике обусловлена:

1 Низкой прозрачностью малого предпринимательства и проблемами, связанными с отсутствием достаточного залогового обеспечения сделки.

2 Сфера кредитования малого бизнеса сама по себе очень рискованная, здесь очевиден как повышенный уровень всех традиционных источников риска, так и наличие специфических зон риска самого малого бизнеса.

3 Плохо развитая система государственных программ по поддержке малого (стартового) бизнеса, по сравнению с зарубежными странами, совместно с банками.

Среди факторов, сдерживающих кредитование малого бизнеса, банки называют: неприемлемый уровень соотношения "доходность-риск", отсутствие данных о кредитной истории, недостаточность ресурсной базы, нормативно-правовые требования Центробанка по формированию резервов.

Таким образом, в целях активизации банковской поддержки малого бизнеса со стороны государства необходимо принятие ряда соответствующих мер /20/:

- В разработку государственных целевых программ в отношении стартового малого предпринимательства следовало бы внести аспекты формирования льготной среды для их становления.

- Создание действенной системы предоставления государственных гарантий, обеспечивающей доступ малому бизнесу к финансовым ресурсам.

- Пересмотреть закон о кредитных бюро, так как нынешнее положение вещей не столько их развивает сколько ещё больше запутывает.

- В дальнейшем в лице Центробанка разрабатывать направлении по улучшению денежно-кредитной политики в отношении малого бизнеса и подготовить для банков конкретные рекомендации по работе с ними.

Характерно, что при оценке риска по кредитным требованиям не учитывается уровень их обеспеченности. Таким образом, многим малым предприятиям, стабильно работающим, но не имеющим высоколиквидного залога, получить кредит теперь будет много проще. Однако "начинающих" (в том числе и тех, кто может предоставить обеспечение) такой подход вряд ли устроит /16/.

Главный недостаток государственного финансирования малого бизнеса состоит в том, что бюджетные финансовые ресурсы зачастую не доходят до реально функционирующих малых предприятий. Сложившаяся система контроля не обеспечивает целевого использования бюджетных ресурсов. Практика свидетельствует о том, что выборочное предоставление прямых льготных кредитов и субсидий оказывает меньшее стимулирующее воздействие на формирование финансов малых предприятий, чем осуществление государственной поддержки в форме гарантированного кредита.

Использование государственных и муниципальных гарантий по кредитам коммерческих банков под проекты создания и развития малых предприятий имеет несомненные преимущества.

С помощью гарантирования возврата кредитов можно было бы решить так называемую проблему start-up, когда начинающему бизнесу требуются денежные средства для развития, а полный залог, стоимость которого банки искусственно завышают в два-три раза, он предоставить не может.

Создание кредитных бюро призвано снизить вероятность кредитования недобросовестных заемщиков, однако на данный момент эта система практически не функционирует, хотя работа в данном направлении ведется давно.

В целом кредитные бюро не являются организациями, способными самостоятельно, без взаимодействия с другими институтами решить проблему минимизации рисков при кредитовании мелких предприятий. В тоже время само появление на российском финансовом рынке института бюро кредитных историй способствует созданию инфраструктуры цивилизованного рынка кредитования, включающей в себя наряду с кредитными бюро и другие механизмы минимизации рисков, основанные, в частности, на разделении рисков между банками, страховыми компаниями, региональными администрациями.

Мировая практика свидетельствует: без определенных государственных преференций, в том числе финансовых, малое предпринимательство развиваться не может. Развитие малого бизнеса в нашей стране должно приобрести статус национального проекта, считают руководители банков.

В дальнейшем прогнозируется что сфера кредитования малого и среднего бизнеса будет развиваться по двум направлениям: кредитные продукты для средних клиентов, которые по масштабам своей деятельности ближе к малым, стандартизуются, а для растущих малых компаний, которые приближаются к средним, условия кредитования, наоборот, станут более гибкими и индивидуальными.

Однако все банкиры сходятся во мнении, что конкурентная борьба за качественного среднего заемщика в 2005 году возросла. Это отразилось в увеличении сумм и сроков кредитования, снижении процентных ставок, сокращении сроков рассмотрения заявок (в ряде банков до двух-трех дней). В ближайшей и среднесрочной перспективе подобные тенденции сохранятся.

CONCLUSION

Among the factors constraining crediting of small business, banks are unacceptable level of parity "profitableness-risk", absence of data about credit history, insufficiency of resource base, legal requirements of the Central Bank on formation of reserves.

And still the basic problem, apparently is in other. The present approach to formation and updating of system of the legislation actually does not stimulate development of small business and considers its needs a little.

Thus, with a view of activization of bank support of small business from the state acceptance of some corresponding measures/20/is necessary:

· Concerning starting small business it would be necessary to bring aspects of formation of the preferential environment In development of the state target programs for their becoming.

· Creation of effective system of granting of the state guarantees, providing access to small business to financial resources;

· Allocation in the state programs of support of small business of means for realization of programs of subsidizing and optimization of interest rates under the bank credits, the given subjects of small business; control of use of the given means on a special-purpose designation.

· To reconsider the law on credit bureaues as not so much they develop a present state of affairs as many even more confuses.

· In the further on behalf of the Central Bank to develop a direction on improvement of a monetary and credit policy concerning small business and to prepare for banks concrete recommendations on work with them.