Навигация

Еволюція та сучасні тенденції фондових індексів в Україні

2. Еволюція та сучасні тенденції фондових індексів в Україні

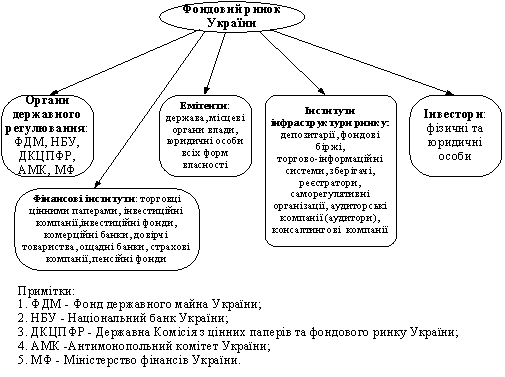

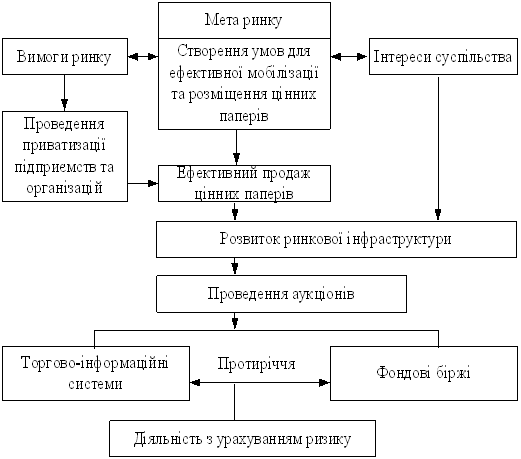

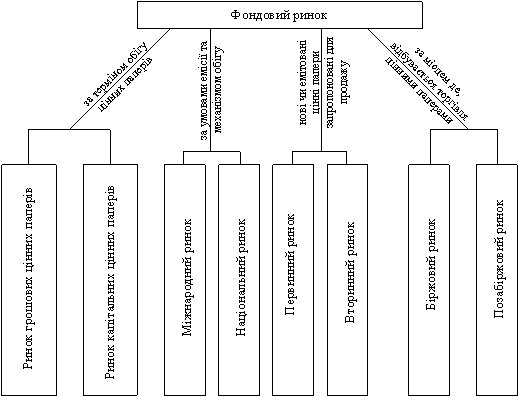

В умовах ринкових відносин велике значення для регулювання національної економіки та раціонального перерозподілу інвестиційних ресурсів має розвиток фондового ринку в Україні, який значною мірою залежить від соціально-економічних змін в країні як передумов для розширення його послуг.

Розвиток біржового ринку є індикатором лібералізації економіки та успішного проведення ринкових реформ, створює важливий компонент сучасного механізму економічного регулювання, надає економіці певної гнучкості й мобільності, забезпечуючи можливість швидкого переливу ресурсів із одних галузей в інші та здійснення структурної перебудови виробництва.

Вітчизняний фондовий ринок було створено за дуже короткий період часу. Упродовж 1995-1998 років ринок швидко нарощував обсяги. Цей етап характеризується значним кількісним і якісним зростанням фондового ринку України. Каталізатором цього процесу можна вважати такі фактори, як прискорення темпів приватизації, зростання сектору державних цінних паперів з надзвичайно високою дохідністю, високі темпи інфляції та фіксований валютний курс, що стимулювало приплив грошей нерезидентів, схильних до ризику. У період фінансової кризи 1997-1998 років відбувався масовий вихід іноземного капіталу з фінансового ринку, і лише з 2000 року ринок знову почав нарощувати обсяги.

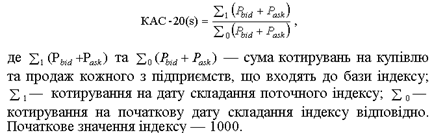

На вітчизняному ринку від 1997 р. розраховують дві модифікації фондового індексу КАС-20 — простий і зважений. Методика його розрахунку відповідає світовим стандартам і ґрунтується на зміні ринкової капіталізації компаній, які входять до бази індексу.

Індекс КАС-20(w) зважений відбиває динаміку розвитку ринку цінних паперів України, його зростання або спад. Його розраховують за формулою:

Компанія «Альфа-капітал» розраховує індекси для металургійної, хімічної, енергетичної, нафтогазової, машинобудівної галузей відповідно.

Планується розрахунок щоденних значень КАС-20. Це дасть змогу будувати лінійну зміну індексу і проводити глибший аналіз динаміки ринку цінних паперів.У разі переваги простого індексу над зваженим інвестору вигідніше купувати цінні папери різних підприємств, ніж вкладати кошти в цінні папери великих емітентів. Фахівці інвестиційної компанії «Проспект Інвестментс» розраховують ще один індекс українського ринку цінних паперів — РroU-50.В основу розрахунку індексу покладено стандартну методику капіталізованих індексів. Капіталізація кожного емітента визначається множенням загальної кількості акцій цього емітента на ціну, розраховану, як середньозважена ціна попиту учасників ринку, які котирують ці акції.

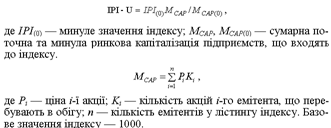

де Cп та Cб — відповідно поточна і базова середні ринкові ціни акцій кожної з компаній, включених до бази розрахунку індексу; Q — загальна кількість акцій емітента. Початкове значення індексу — 100. Для розрахунку ціни акцій використовують котирування різних торговельних майданчиків: ПФТС, фондових бірж, «телефонного ринку», що дає змогу зробити індекс ProU-50 об’єктивнішим і представницьким. Індекс IPI-U розраховують спільно агенція «Інтерфакс-Україна» і компанія «Полар-інвест». Щохвилини його почали розраховувати з 1 січня 1999 р. До бази індексу входять найліквідніші акції, а зміни лістингу проводять щомісяця. Особливістю цього індексу є те, що його розраховують на підставі доларових цін акцій.

Індекс ПФТС — це середнє для найліквідніших українських акцій, що мають найбільшу ринкову капіталізацію. Його розраховують щотижня у гривнях і доларах на підставі реальних угод і твердих котирувань у ПФТС. Частка акцій компаній, що включається до індексу та обертається на ринку, має перевищувати 10 % від їхньої загальної кількості. Компоненти індексу зважують на підставі ринкової капіталізації, однак частку держави і стратегічного інвестора, як правило, виключають. Склад індексу переглядають на відповідність зазначеним критеріям щомісяця, а в разі потреби вносять певні зміни. Критерії для вибору підприємств до списку індексу такі:

1. Підприємства-емітенти мають пройти лістинг ПФТС і належати до першого або другого рівнів списку ПФТС.

2. До переліку акцій підприємств, що входять до індексу, відбирають акції, за якими в ПФТС була зареєстрована найбільша кількість двосторонніх угод. Причому ціна двосторонньої угоди не має бути меншою за найкращу ціну купівлі й не більшою за найкращу ціну продажу на момент уведення звіту в систему.

Ринкова капіталізація визначається як добуток ціни на кількість емітованих акцій. Ціну, своєю чергою, визначають як ціну останньої угоди в поточний період, що потрапляє в коридор: найкраща ціна покупки — найкраща ціна продажу на момент закриття торгової сесії. Якщо такої угоди немає, за ціну акції приймають значення середини цього коридору. Початкове значення індексу — 100. Індекс ПФТС визнаний Міжнародною фінансовою корпорацією (МФК) як єдиний індекс для використання цією організацією під час моніторингу внутрішнього стану українського ринку цінних паперів. У квітні 1998 р. Україна як ринок, що розвивається, була включена до системи індексів МФК до індексу IFC Frontier. Дані для розрахунку індексу ґрунтуються на результатах торгівлі у ПФТС.

З метою подальшого розвитку ринку цінних паперів, забезпечення інформування громадськості стосовно тенденцій розвитку ринку корпоративних прав та на виконання п. 3.3 Заходів щодо забезпечення виконання у 2000 р. завдань, передбачених Посланням Президента України до Верховної Ради України, Програмою діяльності Кабінету Міністрів України та спрямованих на поліпшення соціально-економічного стану України, затверджених постановою Кабінету Міністрів України від 29.04.2000 р. № 747, Державною комісією з цінних паперів та фондового ринку було затверджено Методику розрахунку інтегрального індексу фондового ринку (рішення Комісії від 20.12.2000 р. № 237).

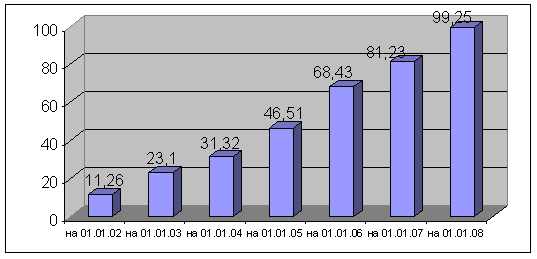

Методикою передбачено, що розрахунок інтегрального індексу здійснюють на підставі квартальних звітів торговців цінними паперами за результатами всіх виконаних угод з купівлі-продажу акцій. Тобто базою розрахунку індексу є всі угоди купівлі-продажу акцій, що були виконані на організованому й неорганізованому ринках цінних паперів України. Інтегральний індекс враховує особливості побудови фондового ринку України, які полягають у тому, що на організованому ринку здійснюється лише близько 15 % від обсягу всіх виконаних угод із цінними паперами. Починаючи від липня 2000 р., початку розрахунку інтегрального індексу, спостерігається загальна тенденція до його зростання, пов’язана зі збільшенням кількості угод із цінними паперами, збільшенням середньої ціни купівлі-продажу акцій та кількості емітентів, із цінними паперами яких здійснюються угоди на ринку цінних паперів. Це свідчить про загальне поліпшення макроекономічних процесів у країні й посилення інтересу інвесторів до акцій вітчизняних підприємств.

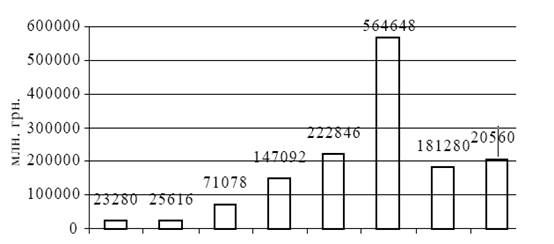

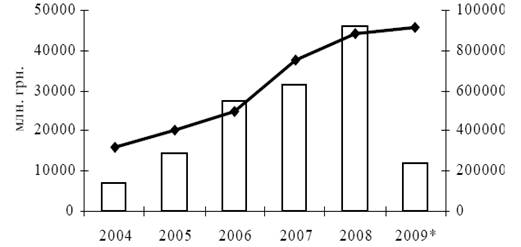

Розвиток ринку у 2000-2007 роках стимулювався, з одного боку, стабільним розвитком економіки країни, зростанням обсягів ВВП, промислового виробництва, з другого - сприятливими зовнішніми факторами: зростанням попиту на світових ринках на продукцію основних українських експортерів, зростанням цін на продукцію металургії, а також усіх фондових індексів. Перелічені фактори призвели до чергового припливу спекулятивних іноземних капіталів: за підсумками 2007 року індекс ПФТС зріс на 135,4% - найвищий показник у Європі і другий у світі.

2008 рік завершив черговий етап розвитку ринку цінних паперів України, що розпочався у 2005 році і впродовж якого вітчизняний ринок привернув увагу широкого кола іноземних та вітчизняних інвесторів. Підвищення інвестиційної привабливості країни та активне входження зовнішнього капіталу на український ринок максимально позитивно позначились на його біржовому сегменті, який протягом останніх чотирьох років збільшився більше ніж в 5 разів та досяг свого піку в 2008 році.

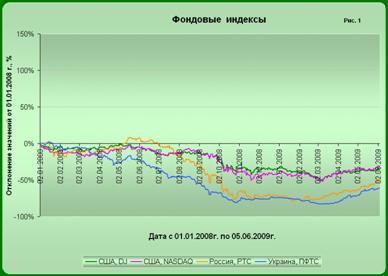

Наприкінці 2008 року макроекономічні процеси в країні характеризувались певною нестабільністю, на що відповідно відреагував і національний фондовий ринок. Фондовий ринок України зазнав погіршення показників ліквідності, що пов'язано з внутрішніми ризиками та впливом ситуації на світовому фінансовому ринку. Зокрема, за підсумками 2008 року спостерігається втрата позицій основних українських індексів фондового ринку, значне зниження біржового курсу акцій "блакитних фішок". Починаючи з вересня у зв'язку із ціновою нестабільністю неодноразово призупинялися торги на фондовій біржі ПФТС.

У 2009 році головними стримуючими чинниками для інвестиційної активності на фондовому ринку залишаються як внутрішні, так і зовнішні фактори, зокрема спостерігається вплив загальносвітової фінансової кризи.

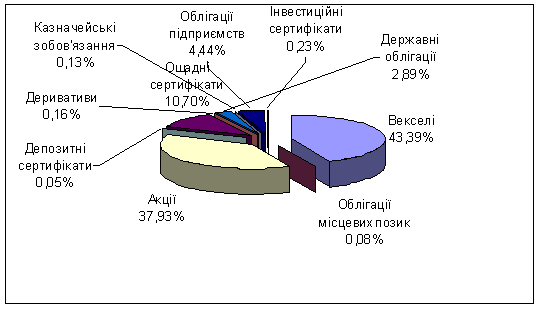

Засобом широкого залучення капіталів є здійснення випуску та торгівлі різними цінними паперами, в тому числу акціями, облігаціями та іншими фінансовими інструментами. За результатами торгів на організаторах торгівлі протягом 2008 року обсяг виконаних біржових контрактів з цінними паперами становив 37,5 млрд. грн., що порівняно з даними за 2007 рік більше на 2,35 млрд.грн.. За підсумками 2008 року найважливішим джерелом залучення фінансових ресурсів на ринку цінних паперів виступали такі види цінних паперів, як акції, облігації підприємств та інвестиційні сертифікати. Протягом 2008 року обсяг випуску акцій, зареєстрованих центральним апаратом Комісії, становив 46,83 млрд. грн., що порівняно з 2007 роком більше на 14,89 млн. грн. На обсяги випуску акцій активно впливає банківський сектор, який нарощує власний капітал.

Результати 2008 року перевершили найпесимістичніші прогнози аналітиків та експертів з різних країн. Ключові фондові індикатори світу впали на 32-49%, російські індекси ММВБ та РТС провалилися на 67 та 73% відповідно. Український лідер ПФТС з лідерів росту 2007-го перетворився на лідера падіння 2008-го і з результатом -74,33% завершив цей рік на рівні 301,42 пункту.

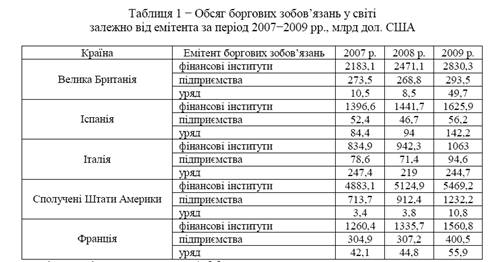

Розпочався катастрофічний відтік капіталу та по мірі погіршення ситуації на глобальних ринках, інвестиційні фонди стали стрімко переводити його в більш надійні активи. Якщо в першому півріччі 2008 року така втрата могла компенсуватися істотним нарощенням експорту (чому сприяв світовий ріст попиту на сировинні ресурси, а відповідно і на зростання цін, наприклад ціни на сталь з $ 210 за тону на початок року зросли до $ 296 у липні), то вже наприкінці року відчувалася значна нестача грошей. Банківським інститутам було важко займати дешеві грошові ресурси на зовнішніх ринках. Пізніше це вилилося в катастрофічне падіння ліквідності фінансового сектору, що в свою чергу поставило під загрозу подальший розвиток реального сектору економіки і можливість рефінансування боргових зобов’язань фінансових закладів.

В другій половині 2008 року на фоні послаблення світового попиту і падінню цін на сталь відбулося значне погіршення економічної кон’юнктури, що викликане зниженням росту промислового виробництва, інвестицій в основний капітал при одночасному збереженні високого рівня споживчого попиту. Фактично, закриття кредитного ринку призупинило будівництво житла, доріг, інфраструктури, що призвело до падіння попиту на металургійну продукцію на внутрішньому ринку. Це в свою чергу привело за собою призупинення діяльності більшості металургійних гігантів, що було початком величезної хвилі безробіття.

Значне надходження спекулятивного капіталу вказало на неготовність економіки нашої країни, яка відреагувала збільшенням інфляційних процесів. Невідповідність між попитом і пропозицією всередині країни позначилося стагфляційними процесами: розрив між інфляцією (22,3%) і динамікою ВВП (2,1%) в 2008 році став найбільшим з кінця 90-х років. За даними Держкомстату, у травні 2008 року рівень інфляції в Україні був найвищим серед країн СНД – 31%. Дії НБУ з обмеження грошової маси мали наслідком зменшення ліквідності комерційних банків і подорожчання кредитів. Водночас збільшилися бюджетні соціальні виплати і компенсації втрачених заощаджень населення, що зменшувало фінансові ресурси економіки країни й збільшувало споживчі настрої населення. Останнє в свою чергу задовольнилось різким ростом імпорту, чому сприяла девальвація долару стосовно гривні.

Отже, результати 2008 року перевершили найпесимістичніші прогнози аналітиків та експертів з різних країн. Ключові фондові індикатори світу впали на 32-49%, російські індекси ММВБ та РТС провалилися на 67 та 73% відповідно. Український лідер ПФТС з лідерів росту 2007-го перетворився на лідера падіння 2008-го і з результатом -74,33% завершив рік на рівні 301,42 пункту.

Таким чином, можна зробити певні висновки, про те що після швидкого піднесення стану економіки та розвитку фондового ринку відбувся значний спад, що вилився в серйозну фінансову кризу від якої постраждали не лише окремо взяті компанії, але й цілі галузі і економіки. України не стала виключенням, а навпаки, увійшла у список країн з найбільш несприятливим економічним станом таких як Угорщина, країни Балтії та інші. Причиною цьому стала неготовність нашої країни до неконтрольованих, значних за обсягами інвестиційних вливань, що носили спекулятивний характер. Тобто, надто стрімкий ріст, "перегрітість" ринку у попередні роки, особливо у 2007-му, значна залежність від іноземного капіталу, яка спершу була одним з головних рушіїв українського ринку цінних паперів, а 2008-го році чинив суттєвий тиск та призвів до кризового стану. Серед причин - надто стрімкий ріст, "перегрітість" ринку у попередні роки, особливо у 2007-му, значна залежність від іноземного капіталу, яка спершу була одним з головних рушіїв українського ринку цінних паперів, а 2008-го року чинив суттєвий тиск.

Похожие работы

... паперів більше 1500. Але, подальше становлення фондового ринку України, його розвиток і функціонування багато в чому залежить від законодавчого регулювання. 2. Сучасний стан фондового ринку України Сьогодні в Україні фондовий ринок все ще перебуває у стадії становлення. У контексті розгляду становлення фондового ринку України впродовж 2006-2008рр., можна зробити висновок про демонстрацію ...

... , що припускалися інші держави, а створити оптимальний механізм функціонування фондового ринку, спираючись на міжнародний досвід та національні особливості. Питання державного регулювання фондового ринку в Україні знайшли широке відображення у вітчизняній науковій літературі. Серед авторів, що фокусували свою увагу на визначенні принципів, методів та механізмів державного регулювання роботи ...

... зингових ринків із шести можливих. З одного боку - це негатив, але, з іншого при створенні сприятливих умов для його розвитку, Україна зможе швидко пройти інші стадії еволюції. Є очевидним, що від розвитку лізингу виграє вітчизняний фінансовий ринок у цілому. Інтеграція. Значно збільшити привабливість вітчизняного фінансового сектора для потенційних інвесторів повинна його міжнародна інтеграція. ...

... Мал. 2.5., можна побачити, що з 1.01.08 наступає спад фондових індексів, що, в першу чергу, пов’язано із світовою кризою. Мал. 2.5. Динаміка основних індексів фондового ринку, 2008 - 2009 [15] 3. Перспективи розвитку фондового ринку в Україні Світова фінансова криза вже відбилася на українській економіці: підтвердженням служить високий темп інфляції, валютна криза, проблеми з цінами на ...

0 комментариев