Навигация

Пути совершенствования платежной системы Российской Федерации и перспективы ее развития

2.3 Пути совершенствования платежной системы Российской Федерации и перспективы ее развития

Состояние платежных систем развитых стран Запада на современном этапе характеризуется высоким уровнем технической и технологической оснащенности. Благодаря этому данные платежные системы соответствуют высшим стандартам скорости и надежности осуществления расчетов. Использование наработанного опыта в российской банковской практике позволит совершенствовать отечественную систему безналичных расчетов и вывести ее на качественно новый уровень. [22]

В отечественной банковской системе проблема специализированного сервиса для различного типа платежей еще не получила широкого распространения, но, на наш взгляд, российские кредитные организации могут, опираясь на зарубежный опыт, внедрить соответствующие банковские технологии в практику проведения безналичных расчетов.

Опыт большинства стран Западной Европы, США и Японии показывает, что там параллельно функционируют системы валовых расчетов и нетто-расчетов, которые дополняют друг друга и обеспечивают надежное функционирование платежной системы данных стран путем ограничения кредитного и системного рисков и сокращения потребности в ликвидных средствах. Полагаем, что данный успешный опыт может быть применен и в отечественной банковской практике. [22]

Одной из последних новаций в области удаленного банковского обслуживания является мобильная система платежей, превращающая беспроводные телефоны в кошельки мобильной коммерции. Она разработана европейским объединением Mobey Forum (группой финансовых учреждений и производителей сотовых телефонов). Для банков при разработке платежных систем, рассчитанных на мобильных клиентов, предпочтительным является подход, основанный на создании кошелька в виде сервера. [15, C.42] Это дает возможность проводить платежи на расстоянии. Подобная система подходит для массового рынка, она позволяет потребителю иметь возможность выбора, так как он не зависит от конкретного оператора или банка.

Указанные тенденции, безусловно, затрагивают и российскую банковскую систему, однако, как правило, с некоторым опозданием. В то же время в российских банках как небольших структурах по сравнению с крупными западными банками в известной мере легче вводить инновации, потому что нет такого сопротивления внутренней среды.

В последние годы со стороны российских банков особенно возрос интерес к call-центрам, когда все большее число кредитных организаций стало обращать внимание на розничный сектор и всерьез занялось ритейлом. Ожидается, что в ближайшие годы отечественный рынок этих услуг будет развиваться очень высокими темпами. [22]

Одним из направлений активного внедрения инноваций в российскую банковскую практику является использование интернет-банкинга. Пока интернет-банкинг рассматривается чаще всего как дополнительный сервис банка, хотя многие клиенты не исключают возможность полного перехода на интернет-обслуживание, если это будет для них выгоднее, чем традиционное. Распространенным является вариант позиционирования интернет-банка как вспомогательного офиса для оплаты текущих счетов. Он требует минимальных инвестиций. Банк может ограничиться относительно несложной системой безопасности, так как текущие остатки по счетам будут небольшими, дополнительно можно использовать схемы страхования вкладов для минимизации oпeрационных рисков. [14, C.14]

По нашему мнению, будущее интернет-банкинга в России тесно связано с развитием розничного банковского обслуживания. Крупным клиентам важнее эксклюзивный, нестандартный сервис и персональное внимание, а уж затем интерактивность осуществления всех необходимых операций. Что же касается мелких и средних предприятий, предпринимателей и частных лиц, то обслуживание в системе интернет-банкинга более продуктивно, поскольку позволяет предоставить массовый высококачественный и недорогой сервис.

Однако можно также отметить, что в настоящее время в платежной системе России существует ряд недостатков, препятствующих ее эффективному развитию.

Анализируя содержание нормативных актов, изданных Банком России за период с середины 90-х годов по вопросам безналичных расчетов через Банк России, можно сказать, что установленные правила осуществления расчетных операций изложены без использования таких понятий, как платежная или расчетная система, система перевода денежных средств, и ряда других терминов, связанных, например, со специализацией систем по крупным или розничным платежам и применяемых для характеристики любой современной платежной системы как единого целого. Ряд понятий, таких, как безотзывность и окончательность расчетов, достаточность средств для исполнения платежа и т.п., требует в современных условиях уточнений. [23]

Еще одним свойством действующих правил, касающихся платежной системы Банка России и не изменившихся в течение последнего десятилетия, о котором следует упомянуть, является отсутствие в них норм, прямо устанавливающих требования относительно организационных структур, управляющих функционированием платежной системы в целом или отдельных ее компонент, например на уровне региона (территориального учреждения Банка России). Следствием этого становится все более усиливающееся противоречие относительно декларированных, то есть установленных нормативно и реально выполняемых задач и функций расчетно-кассовых центров: ответственность РКЦ за осуществление расчетов обслуживаемых клиентов практически ничем (в смысле используемых инструментов и механизмов) не подкреплена в условиях электронного документооборота и полной автоматизации обработки информации в процессе проведения платежей. [23]

Для повышения эффективности функционирования платежной системы Банка России потребуются изменения подхода к разработке нормативных актов, регулирующих порядок осуществления расчетов через Банк России. Состав нормативных требований хотя и является взаимоувязанным, но тем не менее воплощен в весьма обширном перечне неоднократно переизданных и дополненных нормативных актов Банка России, каждый из которых устанавливает правила осуществления отдельных операций:

· правила документооборота между учреждениями Банка России и его клиентами;

· правила внутрибанковских операций;

· особенности тех и других в зависимости от технологии совершения платежа;

· бухгалтерский учет расчетных операций и т.п.

Логическим следствием отмеченных характеристик и свойств действующей нормативной базы безналичных расчетов является ряд следующих принципов, определяющих новый подход к разработке нормативных документов в сфере расчетов.

Один из ключевых принципов — нацеленность на практический результат, поскольку в практике применения действующих нормативных актов накоплено достаточно большое множество вопросов и задач, требующих разрешения в ближайшей перспективе. Это предопределяет необходимость установить в момент утверждения нормативных документов точную дату вступления их в силу. Практика утверждения нормативных актов в сфере расчетов свидетельствуют о том, что, как правило, дата утверждения отличается от даты вступления в силу не более чем на полгода и определяется в основном объемом работ по подготовке автоматизированных систем.

В основу подхода, соответствующего современным представлениям, должно быть положено целостное описание платежной системы Банка России, в которой совокупность банковских правил и процедур, платежных инструментов, устанавливаемых исходя из требований законодательства для перевода денежных средств, представлена как система взаимосвязанных компонент, образующих в целом автоматизированную расчетную систему Банка России (АРС).

Важным свойством новой нормативной базы по платежной системе Банка России должна быть инвариантность к объектам технической и административной инфраструктуры, а также к функциям и задачам бухгалтерского учета расчетных операций. [24, C.60] На смену действующим принципам, характеризующим обработку платежей в регионе в настоящее время (централизованная/децентрализованная обработка в территориальном учреждении, межрегиональные/внутрирегиональные расчеты и т.п.), должны прийти новые. [23]

Состав перечисленных свойств, вполне вероятно, может быть неполным, однако наряду с другими свойствами, которые могут быть выявлены в процессе разработки новых документов и рабочих дискуссий, они должны обеспечить видение перспектив развития платежной системы в сближении свойств региональных расчетных систем, унификации регламентов с постепенным переходом к единому регламенту, определенному по московскому времени, что в плане архитектуры проявляется в последовательности этапов «укрупнения» региональных компонент и уменьшения их количества в целом.

Другое свойство нормативных актов Банка России по безналичным расчетам, которое весьма важно отметить, относится к термину «счет». Понятие «счет» в одних случаях рассматривается с позиций понятия банковского счета клиента банка (в том числе корреспондентского счета кредитной организации в Банке России) как объекта платежной системы и норм, регулируемых прежде всего гражданским законодательством и вытекающими из него договорами, в других случаях — как объекта бухгалтерского учета и соответствующих ему операций, выполняемых в соответствии с Федеральным законом Российской Федерации от 21.11.96 № 129-ФЗ «О бухгалтерском учете». [20, C.13] В международной практике уже обычной нормой стало не только понимание отличий применения понятия «счет» в каждом из указанных случаев, но и реализация этого представления в изложении правил функционирования платежных систем: счет и операции по счету, открытому участнику в платежной системе, отличаются от счета и операций по счету, используемых в бухгалтерской системе. Это можно было бы применить и к нашей стране. [23]

Другим важным направлением совершенствования регулирования платежной системы Банка России является устранение ряда ограничений и недостатков в правилах осуществления безналичных расчетов через Банк России. [18] Так, уже давно возникла необходимость описания возможных способов расчетов (на валовой основе и на нетто-основе), последовательности исполнения расчетных документов при наличии очереди расчетных документов в течение дня и в конце дня, обеспечения функциональной независимости расчетной системы от системы бухгалтерского учета, а также изменения роли почтовых и телеграфных технологий (резервные по отношению к электронным). [9]

На наш взгляд, применение зарубежного опыта может помочь решить ряд проблем, однако мы полагаем, что не всегда следует копировать западный опыт, прежде всего необходимо изучить потребности российских клиентов. Исследование потенциального спроса на онлайновые банковские услуги в Москве, проведенные компанией Accenture, показало, что наибольший интерес вызывают услуги по оплате текущих счетов за мобильную связь, Интернет, коммунальные услуги, штрафы ГИБДД, а также бронирование отелей, выкуп туристических путевок и т.п. Потенциально привлекательны и возможность онлайнового управления счетами, мониторинга движения средств по счетам, а также межбанковские переводы и электронные магазины. [22]

Анализ зарубежных банковских технологий проведения безналичных расчетов показал, что большая открытость для мирового рынка западных платежных систем оказала существенное влияние на развитие платежных систем в России. Большинство технологических новаций последних 10 лет отечественные банки заимствовали за рубежом (платежная карта, электронная межбанковская почта, валовые расчеты в реальном времени, банк-клиент, интернет-банк и телебанк). Таким образом, можно предположить, что российские банки и в дальнейшем будут активно использовать положительный опыт своих зарубежных коллег, адаптируя его к собственной практике, что может способствовать интеграции отечественной банковской системы в мировую экономику.

Заключение

В результате написания курсовой работы нами были последовательно рассмотрены основные теоретические вопросы организации платежной системы нашей страны.

Во-первых, мы рассмотрели понятие платежной системы и ее основные элементы, принципы ее организации и функции. Мы выяснили, что платежная система представляет собой сложную систему, включающую в себя определенные финансовые инструменты, институты и контрактные соглашения, взаимосвязанные друг с другом. Безусловно, для эффективной работы такой системы необходимо выполнения ряда принципов, которые помогают снизить риски в работе платежной системы.

Следующий логический шаг – рассмотрение роли центрального банка страны в регулировании платежных систем. Функции центральных банков в сфере платежной системы стали одними из приоритетных как на национальном, так и на международном уровнях, что подтверждает работа Банка международных расчетов. Ведь эффективное функционирование платежных систем, позволяющее проводить транзакции безопасно и своевременно, является решающим для денежной и финансовой стабильности любой страны. Обычно Центральный банк исполняет несколько функций в платежной системе: оператора, контроллера (надзирателя) основополагающих соглашений по платежам, пользователя платежными услугами, ускорителя системных реформ. Таким образом, обеспечение бесперебойности расчетов напрямую зависит от политики центрального банка государства.

Далее были изучены особенности платежных систем нашей страны, рассмотрены преимущества и недостатки брутто- и нетто-расчетов. Мы выяснили, что современные платежные системы России отличаются довольно медленным внедрением новых электронных технологий и низким уровнем использования безналичных расчетов. В большей степени на развитие платежных систем в России повлияли институциональные изменения экономики. Существенные изменения произошли в финансово-банковской сфере. Была введена налоговая форма формирования доходов государственного бюджета, появилось большое количество коммерческих банков. В качестве главного положительного момента расчетов на валовой основе мы выделили существенное снижение рисков неплатежей, а у нетто-расчетов - существенно меньшие требования к ликвидности участников расчета, упрощение процедур обмена платежами.

В заключении данной работы мы постарались определить пути совершенствования действующей платежной системы в России. Для этого мы предложили воспользоваться зарубежным опытом, например, параллельное использование систем валовых расчетов и нетто-расчетов, которые дополнят друг друга и обеспечат надежное функционирование платежной системы. Такая практика широко распространена в странах Западной Европы, США и Японии, полагаем, что данный успешный опыт может быть применен и в отечественной банковской практике. Также для повышения эффективности функционирования платежной системы Банка России мы предложили изменить подход к разработке нормативных актов, регулирующих порядок осуществления расчетов через Банк России.

Такая логика позволила рассмотреть основные теоретические вопросы рассматриваемой проблемы, сделать выводы и дать рекомендации по совершенствованию механизма и нормативной базы расчетов.

Библиографический список

1. Российская Федерация. Законы. О центральном банке Российской Федерации (Банке России): федеральный закон [от 10.07.2002. № 86-ФЗ].

2. Российская Федерация. Центральный банк. О безналичных расчетах в Российской Федерации: Положение ЦБ РФ [от 3.10.2002. № 2-П].

3. Российская Федерация. Центральный банк. О правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и другими клиентами Банка России при осуществлении расчетов через расчетную сеть Банка России: Положение ЦБ РФ [от 12.03.98. № 20-П].

4. Российская Федерация. Центральный банк. О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием: положение ЦБ РФ [от 09.04.98. № 23-П].

5. Российская Федерация. Центральный банк. О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации: Положение ЦБ РФ [от 01.04.2003. № 222-П].

6. Ануреев С.В. Платежные системы и их развитие в России. М.: «Финансы и статистика», 2004. – 288 с.

7. Деньги. Кредит. Банки./ Под ред. Белоглазовой Н.М. М.: «Юрайт-Издат», 2007. – 620 с.

8. Деньги, кредит, банки/ Под ред. О.И. Лаврушина М.: «Финансы и статистика», 1998. – 420 с.

9. Кочеткова, Н.М. Цели, задачи и функции Банка России в сфере регулирования платежных систем и расчетов [Электронный ресурс] / Н.М. Кочеткова // Расчеты и операционная работа в коммерческом банке. – 2005. - №1. (www.reglament.net/bank/raschet/2005_1_article.htm)

10. Кочеткова Н.М. Цели и методы наблюдения за платежными системами / Н.М. Кочеткова // Деньги и кредит. – 2003. - №1. – С. 12-15.

11. Криворучко, С.В. Организационная структура наблюдения за платежными системами / С.В. Криворучко // Финансы и кредит. – 2007. – №12. – С. 71-76.

12. Криворучко, С.В. Процесс наблюдения за платежными системами: различие между наблюдением за платежными системами и надзором за банками / С.В. Криворучко // Финансы и кредит. – 2007. - № 11. – С. 18-25.

13. Криворучко, С.В. Аспекты регулирования платежных систем Центральными банками [Электронный ресурс] / С.В. Криворучко // Расчеты и операционная работа в коммерческом банке. – 2006. – № 12 (76). (www.reglament.net/bank/raschet/2006_12_article.htm)

14. Латышева, Н.В. Некоторые аспекты развития платежных технологий в России и странах дальнего зарубежья / Н.В. Латышева // Финансы и кредит. – 2007. - №12. – С. 14-17

15. Летуновская, А.В. Современные карточные платежные системы европейских стран / А.В. Летуновская //Деньги и кредит. – 2007. - №10. – С. 42-50

16. Милоянина, В.В. Отдельные направления развития платежных систем и расчетов / В.В. Милоянина // Деньги и кредит. – 2003. – №2. – С. 48-56.

17. Мозанов, Ю.Е. Анализ и планирование развития платежной системы / Ю.Е. Мозанов // Финансы и кредит. – 2005. - №28. – С. 21-24.

18. Наибуллина, Г.А., Комаров А.Г. Основные проблемы и тенденции развития электронных платежных систем. [Электронный ресурс] / Г.А. Наибуллина // Проблемы современной экономики. – 2007. - № 3 (19) (www.m-economy.ru/art.php3?artid=21475)

19. Ответы на некоторые вопросы по применению законодательства и нормативных актов Банка России в сфере безналичных расчетов [Электронный ресурс] // Расчеты и операционная работа в коммерческом банке. – 2006. - №7-8 (72) (www.reglament.net/bank/platsist/)

20. Полищук, С.А. Эффективная и безопасная национальная платежная система / С.А. Полищук // Банковское дело. – 2006. - №11. – С. 13.

21. Райзберг Б.А., Лозолвский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. М.: «Инфра-М». – 2007. – 495 с.

22. Саксельцева, Е.Г. Возможности применения зарубежных банковских технологий безналичных расчетов в российской практике [Электронный ресурс] / Е.Г. Саксельцева // Расчеты и операционная работа в коммерческом банке. – 2006. - №1. (www.reglament.net/bank/raschet/2006_1_article_1.htm)

23. Тамеров, П.А. О подходе к совершенствованию платежной системы Банка России [Электронный ресурс] / П.А. Тамеров // Расчеты и операционная работы в коммерческом банке. – 2004. - №3. (www.reglament.net/bank/raschet/2004_3_article.htm)

24. Федорусенко, А.В. Совершенствование платежной системы банка / А.В. Федорусенко // Банковское дело. – 2006. - №8. – С. 60.

25. Шамраев, А.В. Платежные системы как элемент финансовой инфраструктуры [Электронный ресурс] / А.В. Шамраев // Расчеты и операционная работа в коммерческом банке. – 2006. - № 9. (www.reglament.net/bank/raschet/2006_9_article.htm)

26. www.budgetrf.ru/Publications/Magazines/VestnikCBR/2002/vestnikcbr 09042002/vestnikcbr09042002010.htm

27. www.bankir.ru/analytics/classic/r/351/19013

28. www.businesspravo.ru/Docum/DocumShow_DocumID_51888.html

Приложения

Таблица 1. Классификация платежных систем

Таблица 1. Классификация платежных систем

Таблица 2. Роль центрального банка в развитии платежной системы.

| Роль | Содержание |

| Оператор или поставщик платежных услуг | Предоставление и развитие платежных и кредитных услуг посредством: · эмиссии наличных денег как прямого платежного инструмента и депозитных требований как активов в расчетах для межбанковских платежей; · владения, оперирования или участия в управлении системно важными клиринговыми и расчетными системами; · владения или распоряжения неважными в системном отношении платежными клиринговыми и расчетными механизмами, возможного участия в их управлении; · управления расчетными счетами и предоставления кредита для расчетов на протяжении дня или до конца дня для участников платежных систем. |

| Ускоритель | Центральный банк может участвовать в реформировании и развитии платежной системы путем: · инициирования, координации, исследования и проведения консультаций по конструкции платежной системы, ее операций и политики; · предоставления рекомендаций и, в случае необходимости, подготовки проектов, изменений в законодательной базе для национальной платежной системы. |

| Контролер | В качестве органа надзора за платежной системой центральный банк может: · осуществлять мониторинг существующих и создаваемых платежных систем и оценивать их из соображений надежности и эффективности; · предоставлять рекомендации, консультации и, если необходимо, вносить предложения по изменениям в конструкции операций платежной системы; · публиковать свои принципы, политики и процедуры надзора. |

| Пользователь | Как пользователь платежных услуг в своей операционной деятельности центральный банк может принимать участие в клиринговых и расчетных системах путем: · использования систем, которые находятся во владении и распоряжении внешних сторон, для осуществления и получения платежей от своего имени либо от имени своих клиентов (правительства и его агентов); · использования расчетных и депозитарных систем для ценных бумаг, находящихся в его собственном распоряжении; · использования сети банков-корреспондентов в других центральных банках и финансовых институтах. |

Таблица 3. Факторы развития рынка платежных услуг и технологий платежных систем России.

| Факторы | Результат действия факторов |

| Институциональные реформы: · рост количества пользователей · усложнение хозяйственных связей · реформа банков | Дестабилизация и рост издержек денежного обращения; заинтересованность клиентов к повышению эффективности платежа; конкуренция в обслуживании клиентов и проведении платежей; рост количества платежей. |

| Внешнеэкономическая открытость: · заимствование из-за рубежа платежных технологий · допуск на российский рынок западных банков и платежных систем | Новые технологические решения; новые преставления и требования клиентов к работе платежных систем; усиление конкуренции за клиента. |

| Развитие электронных технологий: · рост производительности и удешевление компьютеров и средств связи · развитие технологий и снижение издержек программирования · массовое использование интернета и мобильной телефонии | Устранение ручного труда в обработке и проведении платежей; повышение разнообразия и функциональности платежных систем; массовое дистанционное обслуживание клиентов |

| Общий результат действия факторов | Требования клиентов к повышению эффективности платежа; кардинальное снижение издержек платежа по требованию клиентов. |

Похожие работы

... районе, причем наибольшее количество — в Москве. В основном преобладают универсальные банки, и практически не развита сеть специализированных банков, в частности ипотечных. И все же банковская система Российской Федерации постепенно совершенствуется. При этом политика Центрального банка РФ направлена на повышение устойчивости и надежности банковской системы. Глава 2. Современная ...

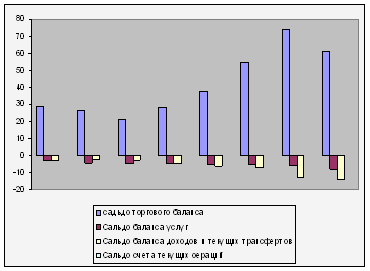

... сальдо- 39 млрд дол. США, которое, однако, оказалось заметно меньшим соответствующего показателя в январе - июне 2006г. (55,5 млрд дол.) Рисунок 1.Соотношение основных компонентов счета текущих операций платежного баланса Российской Федерации в первых полугодиях 2000-2007гг. (млрд дол. США) Внешнеторговый оборот увеличился на 17,8 %(до 251,8 млрд дол.) при опережающем росте импорта. ...

... банка. И наконец, межбанковский клиринг, право на осуществление которого предоставляется специальной лицензией, выдаваемой Банком России небанковской кредитной организации (НКО) - Расчетной НКО. В самом общем виде систему финансовых расчетов Российской Федерации можно подразделить на логические составляющие: система валовых расчетов Банка России, в которую входят внутрирегиональные и ...

... , если иное не предусмотрено законодательством; - предусмотрена ответственность банков (РКЦ) за допущенные нарушения при выполнении расчетных операций. 1.4. Принципы безналичных расчетов Безналичный платежный оборот в стране организуется на основе определенных принципов. Принципы организации расчетов – основополагающие начала их проведения. Соблюдение принципов в совокупности ...

0 комментариев