Навигация

2.2 Сущность модели D-CAPM

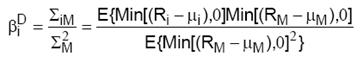

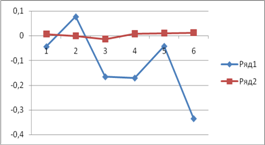

Одно из наиболее распространенных направлений модификации стандартной модели ценообразования основано на использовании полувариации в качестве меры риска активов. В классической теории, следуя Марковицу, за такую меру взята дисперсия доходности которая одинаково трактует как отклонения вверх, так и вниз от ожидаемого значения.

![]()

В отличие от дисперсии полувариация «наказывает» только за отклонения вниз:

![]()

Корень из полувариации называют downside risk — риском отклонения вниз. Надо отметить, что эта мера имеет свои достоинства и свои недостатки.

Из недостатков отметим, что выбрасывается положительная сторона риска, связанная с превышением над ожиданиями. Кроме того, такой «риск» не может быть использован в качестве волатильности (изменчивости), а тогда и для ценообразования на производные финансовые инструменты.

С другой стороны, использование полувариации в рамках теории портфеля позволяет ослабить некоторые предположения традиционной модели ценообразования на финансовые активы (предположение о нормальном распределении доходности и предположение о том, что поведение инвесторов определяется ожидаемой доходностью и дисперсией доходности активов). [5]

В [Estrada, 2002a, 2002b] отмечается, что, во-первых, стандартное отклонение может использоваться только в случае симметричного распределения доходностей.

Во-вторых, стандартное отклонение может непосредственно использоваться в качестве меры риска только тогда, когда распределение доходностей нормальное. Эти условия не подтверждаются на эмпирических данных.

Кроме того, использование бета коэффициентов, которые выводятся в рамках традиционной поведенческой модели, в качестве меры риска на развивающихся рынках оспаривается многими исследователями, возможность использования полувариации, напротив, подтверждается на эмпирических данных.

Использование полувариации поддерживается также и интуитивными соображениями. Обычно инвесторы не избегают риска повышения доходности выше среднего, они избегают риска снижения доходности ниже среднего или ниже некоторого целевого значения. Поскольку инвестирование на развивающихся рынках является очень рискованным для западного инвестора, то западный инвестор, прежде всего, избегает риска потери первоначальной ценности своих инвестиций, или в соответствии с работой [Roy, 1952], избегает снижения этой ценности ниже определенного целевого уровня. Поэтому в качестве меры риска на развивающихся рынках целесообразно использовать полудисперсию и, соответственно, стандартное полуотклонение. [5]

В исследованиях [Синцов, 2003] тестировалась модель, в которой риск измеряется с помощью нижнего частичного момента второго порядка, то есть полувариацией. С одной стороны, использование полувариации является наиболее популярной модификацией модели CAPM, с другой стороны, использование полувариации позволяет применять доступные статистические методы эмпирической проверки модели ценообразования.

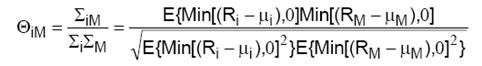

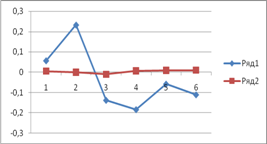

В данной поведенческой модели мерой взаимозависимости доходности данного актива и рыночного актива служит так называемая полуковариация, которая является аналогом ковариации в стандартной модели:

![]()

Полуковариация также является неограниченной и зависящей от масштаба. Но ее также можно нормировать, разделив на произведение стандартного полуотклонения данного актива и рыночного портфеля:

Аналогично, разделив ковариацию на полувариацию рыночного портфеля можно найти модифицированный бета – коэффициент:

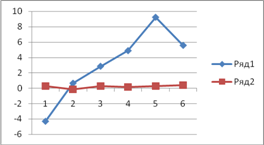

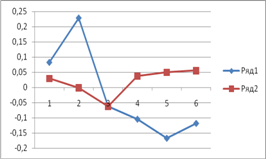

Модифицированный бета коэффициент используется в альтернативной модели ценообразования. Эта модель, предложенная в [Estrada, 2002b] получила название D-CAPM (Downside Capital Asset Pricing Model):

![]()

Таким образом, бета коэффициент в традиционной модели CAPM предлагается заменять модифицированным бета коэффициентом, который является мерой риска актива в новой поведенческой модели, в которой поведение инвесторов определяется ожиданием и полудисперсией доходности.

Модифицированный бета коэффициент может быть найден как отношение полуковариации актива и рыночного портфеля и полувариации рыночного портфеля. Кроме того, модифицированный бета коэффициент может быть найден с помощью регрессионного анализа. [5]

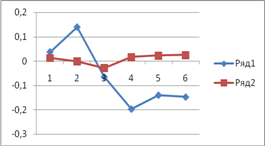

Одно из возможных несовершенств развивающегося рынка — сильная асимметрия доходности активов учитывается в модели D-CAPM. Оказалось, что модифицированный бета-коэффициент модели D-CAPM лучше подходит для описания средней доходности на казахстанском рынке ценных бумаг по сравнению со стандартным бета-коэффициентом.

Модель DCAPM частично решает проблему недооценки требуемой доходности на развивающихся рынках при использовании стандартной модели CAPM. Поэтому использование модели D-CAPM на развивающихся рынках кажется предпочтительным. Для этого также есть теоретические основания, поскольку модель D-CAPM имеет менее жесткие исходные предположения по сравнению со стандартной моделью CAPM.

Тем не менее, строгая проверка показывает, что модель D-CAPM не соответствует динамике доходности развивающегося рынка. Таким образом, ни одна из моделей ценообразования капитальных активов: стандартная модель CAPM в версии Шарпа-Линтнера, модель CAPM в версии Блэка, модель D-CAPM не соответствует данным рынка ценных бумаг.

Возможно, главная причина неудач в попытках описать развивающийся рынок простыми модельными представлениями состоит в низкой ликвидности активов. Большие спрэды в котировках на покупку и на продажу есть лучшее отражение опасений инвесторов по поводу подавляющего большинства активов. Отсутствие потенциальных продавцов и покупателей есть серьезный риск для любого инвестора с разумным горизонтом инвестирования и, по-видимому, любая модель, пригодная для рынка, должна это учитывать. [5]

Глава 3. Эмпирические исследования возможности применения модели CAPM на развивающихся рынках

Похожие работы

... j и aj — свободный член регрессии. Последний член ej представляет ошибку. 2.7 Аналоги модели САРМ Модель САРМ не единственная в своем роде. Существуют другие похожие на нее модели. В данной главе я собираюсь коротко рассмотреть эти модели формирования портфеля ценных бумаг. 2.7.1 Модель Марковица Исторически сложилось так, что эконометрические методы часто (чаще, чем следовало бы) ...

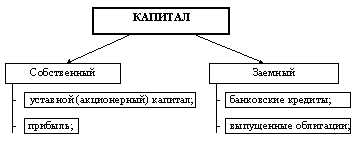

... теорий структуры капитала подробно рассматривается в главах, посвященных структуре капитала. Теория портфельного анализа и эффективность рынка Одной из базовых концепций финансового менеджмента является теория портфеля и модель оценки доходности финансовых активов. Концепция инвестиционного портфеля имеет важные следствия для многих сфер финансового управления. Например, цена капитала фирмы ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

... цен акций, оценки цены капитала фирмы и т.д. Практически решение любой задачи управления капиталом фирмы связано с методологией анализа структуры капитала. Главными понятиями современной теории финансов являются цена и стоимость капитала. Необходимо отметить, что следующие ниже определения и теоретические положения применимы к предприятиям, организованным в форме открытых акционерных обществ. ...

0 комментариев