Навигация

Оцінка фінансової стійкості, ліквідності і платоспроможності

2.2 Оцінка фінансової стійкості, ліквідності і платоспроможності

Аналіз ліквідності балансу проводиться у зв'язку з умовами фінансових обмежень і необхідністю оцінки платоспроможності (кредитоспроможності) організації.

Ліквідність балансу визначається як ступінь покриття зобов'язань підприємства його активами, термін перетворення яких в грошову форму відповідає терміну погашення зобов'язань. Даний аналіз полягає в порівнянні засобів по активу, згрупованих за швидкістю їх перетворення на грошові кошти (тобто по ступеню їх ліквідності) і розташованих в порядку убування ліквідності, із зобов'язаннями по пасиву, згрупованими по термінах їх погашення і розташованими в порядку зростання термінів.

Залежно від ступеня ліквідності, тобто швидкості перетворення на грошові кошти, активи підприємства розділяються на наступні групи:

А1 - найбільш ліквідні активи грошові кошти підприємства і короткострокові фінансові вкладення без позик, наданих організаціям;

А2 – активи, що швидко реалізуються (короткострокова дебіторська заборгованість, товари відвантажені, позики, надані організаціям на термін менше 12 місяців і інших активів);

А3 – активи, що реалізуються повільно (включають запаси мінус товари відвантажені, мінус витрати майбутніх періодів, плюс довгострокова дебіторська заборгованість, плюс довгострокові фінансові вкладення з розділу 1 активу балансу, зменшені на величину вкладень до статутних фондів інших організацій);

А4 – активи, що важко реалізуються (статті розділу 1 активу балансу за винятком довгострокових фінансових вкладень, включених в попередню групу. Сюди включаються і вкладення до статутних фондів інших підприємств, виключених з попередньої групи).

Пасиви балансу групуються за ступенем терміновості їх оплати:

П1 – найбільш термінові зобов'язання (до них відносяться кредиторська заборгованість (стор. 620 розділу 5 пасиву балансу) і інші короткострокові зобов'язання (стор. 660), в т.ч. зобов'язання, не погашені в строк, відбиті відособлено в розділах 1; 2 і в довідці до розділу 2 форми № 5).

П2 – короткострокові пасиви (короткострокові кредити і позикові засоби (стор. 610 розділу 5 пасиву балансу);

П3 – довгострокові пасиви (довгострокові кредити і позикові засоби (підсумок розділу 4 пасиву балансу);

П4 – постійні пасиви (статті розділу 3 пасиву балансу).

Для збереження балансу активу і пасиву підсумок даної групи зменшується на суму витрат майбутніх періодів і суму іммобілізації оборотних коштів по статтях розділу 2 активу балансу і збільшуються на суму заборгованості учасникам (засновникам) по виплаті доходів, доходів майбутніх періодів, резервів майбутніх витрат (стор. 630-650 розділу V пасиву балансу).

Для визначення ліквідності балансу слід зіставити підсумки приведених груп по активу і пасиву. Баланс вважається абсолютно ліквідним, якщо мають місце співвідношення:

Якщо деякі нерівності не відповідають вказаним обмеженням, ліквідність балансу більшою чи меншою мірою відрізняється від абсолютної. Причому слід мати на увазі, що менш ліквідні активи не можуть замінити більш ліквідні при недоліку засобів однієї групи і надлишку по іншій із-за неможливості погашення такими активами терміновіших зобов'язань.

Аналіз ліквідності балансу представимо у вигляді табл. 2.2.1.

Таблиця 2.2.1 Аналіз ліквідності балансу

| актив | Код рядка | на початок періоду | на кінець періоду | пасив | Код рядка | на початок періоду | на кінець періоду | Платіжний надлишок або недостача | |

| на початок періоду | на кінець періоду | ||||||||

| А1 | 220+ 230+ 240 | 1,6 | 0,7 | П1 | 530 | 736,6 | 1250,1 | 735,0 | 1249,4 |

| А2 | 130+ 140+ 150+ 160+ 170+ 180+ 190+ 200+ 210 | 207,6 | 322,1 | П2 | 640-380-480-530 | 1191,5 | 830,0 | 983,9 | 507,9 |

| А3 | 100+ 110+ 120+ 250+ 270 | 440,5 | 421,8 | П3 | 430+ 480+ 630 | 56,1 | 47,9 | -384,4 | -373,9 |

| А4 | 080 | 2827,6 | 3064,6 | П4 | 380 | 1549,2 | 1729,1 | -1278,4 | -1335,5 |

| Баланс | 280 | 3477,3 | 3809,2 | Баланс | 640 | 3477,3 | 3809,2 | 0,0 | 0,0 |

Як видно з табл. 2.2.1., перше, друге і четверте співвідношення не відповідають встановленому обмеженню. Найбільш ліквідні активи та активи, що швидко реалізовуються не покривають найбільш термінові зобов'язання та короткострокові пасиви на кінець періоду. Тобто підприємство не має змоги погасити поточну та короткострокову заборгованість кредиторів.

По 3-му співвідношенню виконується вказане обмеження. Отже, організація здатна розплатитися по платежах віддаленої перспективи з деяким фінансовим запасом за умови своєчасних розрахунків з дебіторами.

Виконання останньої нерівності свідчить про недостатність власного капіталу організації (П4) для покриття важко реалізованих активів (А4).

Таблиця 2.2.2 Коефіцієнти ліквідності балансу

| Найменування коефіцієнту | Формула розрахунку | На початок періоду | На кінець періоду | Зміна |

| Коефіцієнт поточної ліквідності (коефіцієнт покриття) |

| 0,34 | 0,36 | 0,02 |

| Коефіцієнт швидкої ліквідності |

| 0,11 | 0,16 | 0,05 |

| Коефіцієнт абсолютної ліквідності |

| 0,00 | 0,00 | 0,00 |

Оскільки отриманий результат коефіцієнта абсолютної ліквідності не відповідає встановленим нормам, слід вважати, що дане підприємство не в змозі погасити достатню частину короткострокової заборгованості на дату складання балансу.

Коефіцієнт швидкої ліквідності характеризує очікувану платоспроможність підприємства на період, рівний середній тривалості одного обороту короткострокової дебіторської заборгованості. Цей коефіцієнт також не відповідає нормі (Кшл ≥ 1).

Коефіцієнт поточної ліквідності (Кпл ≥ 2) характеризує очікувану платоспроможність підприємства на період, рівний середній тривалості одного обороту всіх мобільних засобів. Він відображає ступінь загального покриття всіма оборотними активами організації суми короткострокових зобов'язань. Цей показник також не відповідає нормі. Але спостерігається позитивна тенденція у зростанні коефіцієнтів.

Фінансова стійкість - це певний стан рахунків підприємства, що гарантує його постійну платоспроможність. Знання граничних меж зміни джерел засобів для покриття вкладень капіталу до основних фондів або виробничі запаси дозволяє генерувати такі напрями господарських операцій, які ведуть до поліпшення фінансового стану підприємства, до підвищення його стійкості.

Таблиця 2.2.3 Коефіцієнти фінансової стійкості

| Найменування коефіцієнту | Формула розрахунку | На поч. пер. | На кінець пер. | Зміна |

| Коефіцієнт фінансової автономії |

| 0,45 | 0,45 | 0,01 |

| Коефіцієнт фінансової залежності |

| 2,24 | 2,20 | -0,04 |

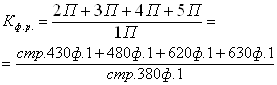

| Коефіцієнт фінансового ризику |

| 1,24 | 1,20 | -0,04 |

Оскільки значення коефіцієнта автономії нижче за нормальне обмеження (≥ 0.5), залежність організації від позикових джерел перевищує норму. Не всі зобов'язання аналізованого підприємства можуть бути покриті його власними засобами. Але зниження коефіцієнтів фінансової залежності та фінансового ризику мають позитивну тенденцію.

0 комментариев