Навигация

Фінансові результати діяльності ЗАТ «ОТП БАНК» станом на 31 грудня 2008 року

2.2 Фінансові результати діяльності ЗАТ «ОТП БАНК» станом на 31 грудня 2008 року.

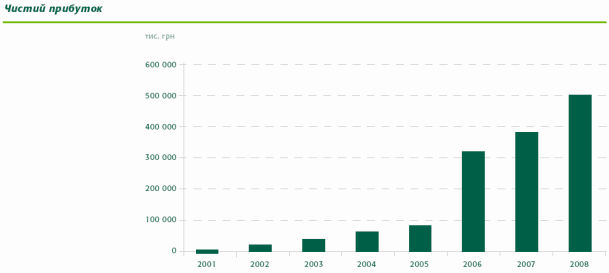

За результатами чотирьох кварталів 2008 року прибуток банку після сплати податків становив 76,6 млн. грн.

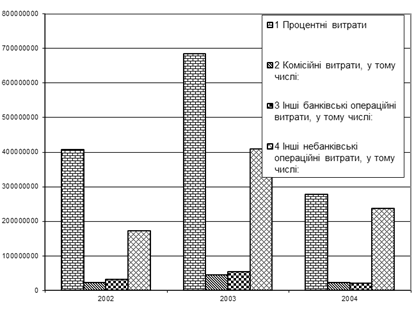

Рис 2.2.1. Динаміка зростання прибутку ЗАТ «ОТП БАНК»

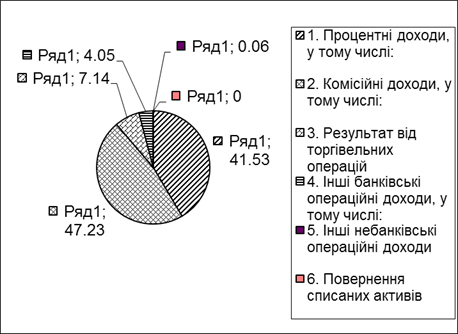

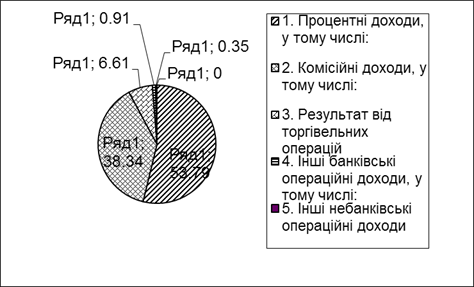

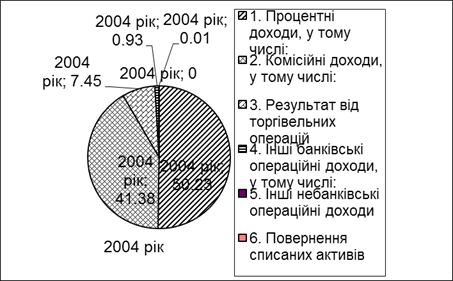

За січень-грудень 2008 року загальний дохід банку досяг 2,4 млрд. грн., що в 2,5 рази вище, ніж за попередній рік. Прибуток від операційної діяльності зріс більш ніж у 3 рази і становив 1,6 млрд. грн. При цьому обсяг сформованих резервів на покриття кредитних ризиків збільшився у 8 разів і перевищив 1,4 млрд. грн. Податок на прибуток, сплачений банком, становив 117,7 млн. грн.[17]

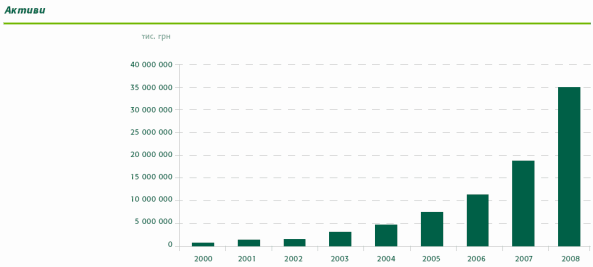

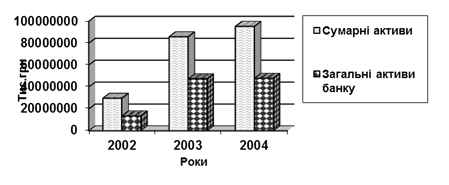

Загальні активи банку у звітному періоді досягли 33,7 млрд. грн. Кредитний портфель зріс вдвічі - до 31,2 млрд. грн., зокрема, обсяг кредитів, наданих юридичним особам, збільшився на 80% - до 14,9 млрд. грн., фізичним особам - на 121% (до 16,8 млрд. грн.).

Кошти, залучені від юридичних осіб і міжнародних організацій, становили 25,6 млрд. грн. Депозити фізичних осіб збільшилися на 10% - до 2,8 млрд. грн.

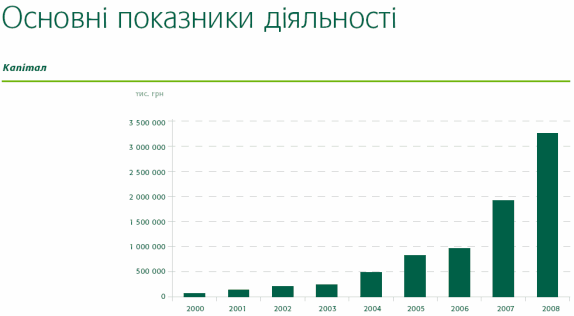

Власний капітал банку з початку 2008 року зріс на 89% і досяг 2,5 млрд. грн. Статутний капітал у звітному періоді було збільшено більш ніж втричі - до 2,1 млрд. грн.[17]

Рис 2.2.2. Динаміка зростання обсягу активів ЗАТ «ОТП БАНК»

За результатами чотирьох кварталів 2008 року прибуток банку після сплати податків становив 76,6 млн. грн.

За січень-грудень 2008 року загальний дохід банку досяг 2,4 млрд. грн., що в 2,5 рази вище, ніж за попередній рік. Прибуток від операційної діяльності зріс більш ніж у 3 рази і становив 1,6 млрд. грн. При цьому обсяг сформованих резервів на покриття кредитних ризиків збільшився у 8 разів і перевищив 1,4 млрд. грн. Податок на прибуток, сплачений банком, становив 117,7 млн. грн.

Загальні активи банку у звітному періоді досягли 33,7 млрд. грн. Кредитний портфель зріс вдвічі - до 31,2 млрд. грн., зокрема, обсяг кредитів, наданих юридичним особам, збільшився на 80% - до 14,9 млрд. грн., фізичним особам - на 121% (до 16,8 млрд. грн.).

Кошти, залучені від юридичних осіб і міжнародних організацій, становили 25,6 млрд. грн. Депозити фізичних осіб збільшилися на 10% - до 2,8 млрд. грн.

Власний капітал банку з початку 2008 року зріс на 89% і досяг 2,5 млрд. грн. Статутний капітал у звітному періоді було збільшено більш ніж втричі - до 2,1 млрд. грн.

Рис 2.2.3. Динаміка зростання капіталу ЗАТ «ОТП БАНК»

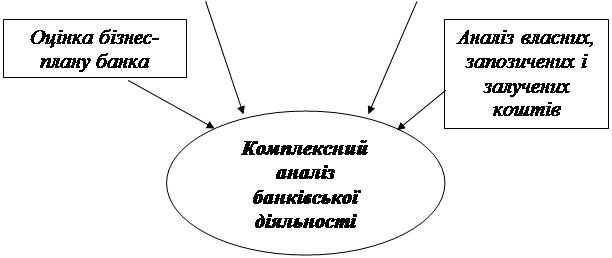

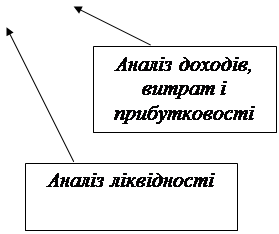

2.3 Оцінка впливу інвестиційної діяльності ЗАТ «ОТП БАНК» на ліквідність банку

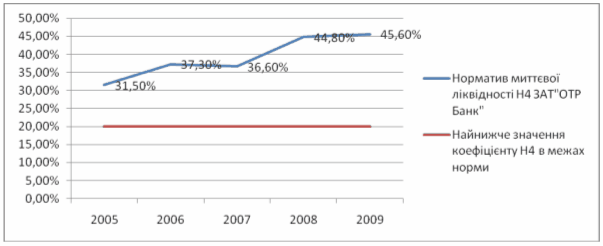

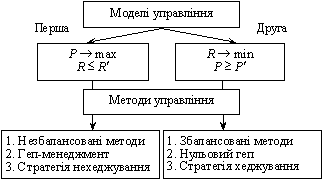

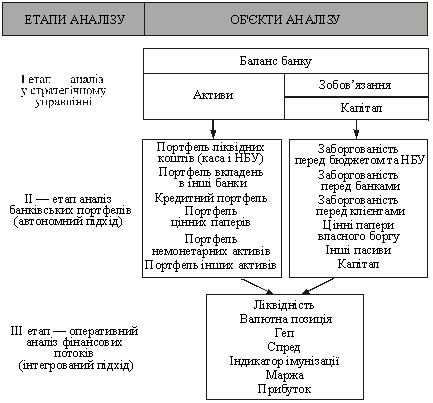

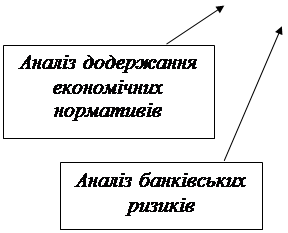

Статистика ліквідності виконується з метою отримання інформації для забезпечення управлыння нею, тому ліквідність оцінюється за допомогою ряду показників, серед яких НБУ виділив 3 коефіцієнта ліквідності:

1. Норматив миттєвої ліквідності:

Н4= ![]() ,

,

де Кк-кошти в кассі банку, Ккр-кошти на кореспондентському рахунку, Пзоб-поточні зобов’язання банку, що враховуються на рахунках до запитання.

Нормативне значення цього коефіцієнту не менше 20%. Розрахуємо цей показник для досліджуваного банку (тис.грн):

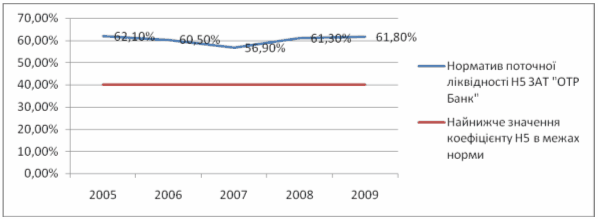

2. Норматив поточної ліквідності:

Н5= ![]() ,

,

де Апв- активи первинної і вторинної ліквідності, до яких відносяться: грошові кошти, банківські метали, кошти на кореспондентських рахунках в НБУ та інших банках, строкові депозити, розміщені в інших банках, боргові цінні папери, що рефінансуються НБУ, боргові цінні папери, що знаходяться в портфелях «на прдаж» і «до погашення» і виданні кредити.

З-зобов’язання банк зі строком погашення до 31 дня включно.

Нормативне значення цього показника Н5≥40%.

Для досліджуваного банку цей показник становить:

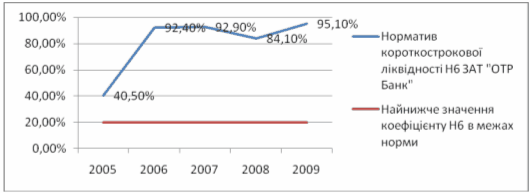

3. Норматив короткострокової ліквідності:

Н6= ![]() ,

,

де Ал – ліквідні активи банку, до яких відносять всі активи за виключенням : вкладень в асоційовані дочірні компанії основних коштів і нематеріальних активів, начислених доходів до отримання, довгострокових активів для продажу та інших активів банку.

Зк –зобов’язання банку зі строком погашення до 1 року.

Н6≥20%

Для забезпечення дослідження ліквідності найбільше значення моють Н5 і Н6, оскільки Н4 відображає властивості банку покривати свої зобов’язання за рахунок високоліквідних активів лише в досліджуваний момент.

Розрахуємо також для ЗАТ «ОТП БАНК» наступний фінансовий показник:

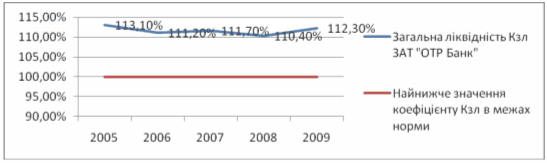

Загальна ліквідність характеризується відношенням зобовязань банку незалежно від строку їх виконання до активів незалежно від строку їх надходження. Розраховується цей норматив як співвідношення загальних активів (А) до загальних зобовязань банку (З):

К зл = А / З * 100%

Значення цього нормативу має бути не менше 100 %.

Таблиця 2.3.1

| Аналіз ліквідності ЗАТ «ОТР Банк» | ||||

| Норматив миттєвої ліквідності Н4 | Норматив поточної ліквідності Н5 | Норматив короткострокової ліквідності Н6 | Загальна ліквідність Кзл | |

| 2005 | 31,5% | 62,1% | 40,5% | 113,1% |

| 2006 | 37,3% | 60,5% | 92,4% | 111,2% |

| 2007 | 36,6% | 56,9% | 92,9% | 111,7% |

| 2008 | 44,8% | 61,3% | 84,1% | 110,4% |

| 2009 | 45,6% | 61,8% | 95,1% | 112,3% |

Рис.2.3.1. Динаміка нормативу Н4 ЗАТ "ОТР Банк"

Рис.2.3.2. Динаміка нормативу Н5 ЗАТ "ОТР Банк"

Рис.2.3.3. Динаміка нормативу Н6 ЗАТ "ОТР Банк"

Рис.2.3.4. Динаміка нормативу Кзл ЗАТ "ОТР Банк"

Показники фінансового стану товариства, розраховані за даними балансу ЗАТ «ОТР Банк», свідчать про його ввідносну стабільність та ймовірність подальшого існування як суб’єкта підприємницької діяльності.Товариство має значний запас ліквідності, що свідчить про спроможність підприємства щодо погашення зобов’язань.

Похожие работы

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... В АБС АКБ «ПРОМІНВЕСТБАНК» ТА ОЦІНКА РІВНЯ ВРАЗЛИВОСТІ БАНКІВСЬКОЇ ІНФОРМАЦІЇ 3.1 Постановка алгоритму задачі формування та опис елементів матриці контролю комплексної системи захисту інформації (КСЗІ) інформаційних об’єктів комерційного банку В дипломному дослідженні матриця контролю стану побудови та експлуатації комплексної системи захисту інформації в комерційному банку представлена у вигляді ...

0 комментариев