Навигация

Расчет сроков окупаемости инвестиционного проекта

4.3. Расчет сроков окупаемости инвестиционного проекта

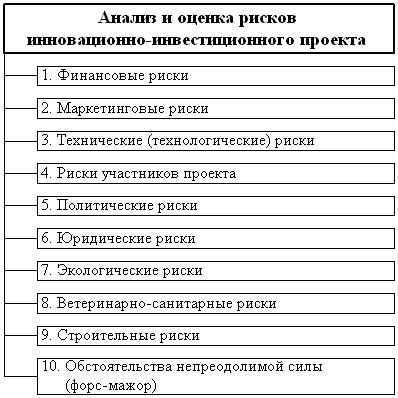

Спрогнозировав предполагаемые расходы, доходы и прибыль от продажи продукции, выпускаемой на основе освоения отобранного инновационно-инвестиционного проекта, определив его вероятную рентабельность, следует перейти к заключительному этапу оценки - расчету общей экономической эффективности капиталовложений и сроков их окупаемости.

Оценка эффективности инвестиций, направляемых для осуществления соответствующего бизнес-проекта, может быть выполнена при раздельном или совместном применении двух основных методов: 1) статических показателей, основанных на бухгалтерском учете; 2) динамических показателей, основанных на дисконтировании (приведении) будущих денежных потоков, связанных с реализацией проекта, к настоящему времени (т.е. к году осуществления инвестиционных затрат).

Каждый из двух методов характеризуется своими достоинствами и недостатками. Поэтому в реальной практике, как зарубежной (США, Западная Европа, Япония и др.), так и отечественной, находят применение оба метода. Выбор конкретного метода во многом определяется его простотой и доступностью необходимой исходной информации, а также длительностью сроков реализации соответствующего проекта.

Для оценки эффективности многих инвестиционных проектов, реализуемых в сельском хозяйстве, наиболее подходящими представляются статические методы, основанные на бухгалтерском учете (т.е. не предполагающие дисконтирование разновременных затрат). Предпочтительное применение указанных методов для оценки эффективности инвестиций в аграрных предприятиях объясняется следующими обстоятельствами:

1) простотой и прозрачностью расчетов;

2) расчеты основываются на экономически оправданных относительно непродолжительных сроках реализации проектов (для получения намеченных результатов достаточно трех-четырех лет);

3) будущие денежные потоки (сальдо между притоками и оттоками денежных средств) относительно легко увязать с показателями текущей бухгалтерской отчетности соответствующих предприятий, не прибегая к использованию приемов дисконтирования разновременных поступлений денег.

На основании полученных данных можно принимать достаточно корректные управленческие решения.

Статические методы оценки эффективности инвестиций, основанные на бухгалтерском учете, также имеют две разновидности:

1) метод, основанный на расчете сроков окупаемости инвестиций;

2) метод, основанный на определении нормы прибыли на капитал.

Срок окупаемости инвестиций представляет собой период времени, требуемый для возвращения вложенной денежной суммы, включая процентную ставку, установленную инвестором (кредитором, лизингодателем). Применительно к инвестициям в АПК, в соответствии с действующим порядком, процентные ставки субсидируются за счет средств из федерального, региональных и даже местных бюджетов, вследствие чего их величина оказывается существенно ниже установленных ставок рефинансирования ЦБР (часто применяют субсидирование процентов на уровне 2/3 или даже 3/4 ставки ЦБР). В отдельных случаях процентная ставка по финансированию инвестиционных проектов (социально наиболее важных проектов) субсидируется за счет бюджетов на 100 %. Для финансирования отдельных проектов бюджетные средства выделяются для покрытия не только суммы процентов, но и части основной стоимости проектов.

Применительно к рассматриваемому инвестиционному проекту модернизации молочного животноводства ЗАО "Новоясенское" Староминского района Краснодарского края до принятия соответствующих решений финансирующих органов можно исходить из ставки процентов за предоставляемые ему инвестиционные ресурсы на уровне 5 % годовых (наиболее распространенной субсидированной ставки инвестиционных кредитов 2005- 2006 гг.). В тех случаях, когда предприятие будет использовать для оплаты инвестиций собственные средства, можно исходить из такой же процентной ставки, отражающей упущенную выгоду хозяйствующего субъекта вследствие блокирования (отвлечения) капитала. Ведь теоретически его можно было бы направить в качестве депозитного вклада в обслуживающий банк, рассчитывая на получение дополнительных доходов в виде все тех же 5 % годовых.

Критерий целесообразности реализации инвестиционного проекта по первому из указанных выше статических методов определяется тем, что длительность срока окупаемости проекта оказывается меньше экономически оправданного срока, обычно составляющего 6-8 лет.

Исходя из многолетней практики учета фактической окупаемости капитальных вложений в создание новых объектов в отечественном животноводстве, в качестве допустимого срока покрытия единовременных инвестиционных затрат можно считать период, равный 8 годам. Если срок окупаемости рассмотренного инновационно-инвестиционного проекта модернизации молочного скотоводства ЗАО "Новоясенское" будет в рамках указанного периода, его финансирование и реализация экономически целесообразны. Ведь после погашения инвестиционных затрат за счет чистых денежных поступлений (чистая прибыль плюс амортизация основных средств по созданному объекту) модернизированная отрасль будет обеспечивать предприятию получение чистых доходов на протяжении периода, продолжительность которого должна соответствовать или даже превышать сроки амортизации введенных в эксплуатацию основных средств. Продолжительность этого периода может существенно превышать 15 лет (в ЗАО "Новоясенское" его окончание предусмотрено на 2015 г.).

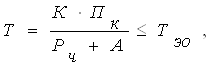

Срок окупаемости инвестиционного проекта может быть определен с помощью формулы:

где Т - предполагаемый срок окупаемости инвестиционного проекта, годы; Рч - чистая прибыль в первый год реализации проекта (при относительно равномерной ее величине в последующие годы); А - среднегодовая сумма амортизационных отчислений на полное восстановление основных средств; Пк - процентная ставка по кредитам; Тэо - экономически оправданный срок окупаемости инвестиций, установленный инвестором (финансирующей организацией) совместно с руководством инвестируемого предприятия (в данном случае Тэо = 8 лет); К - полная сумма расходов на реализацию инвестиционного проекта.

Подставляя в формулу числовые значения, приведенные в предыдущих таблицах, получим:

![]()

Расчеты, таким образом, говорят о том, что срок окупаемости инвестиций с учетом процентной ставки, равной 1,05, составляет 3,2 года. Это произойдет благодаря получению прибыли от молока в сумме 12000 тыс.руб. в год, прибыли от увеличения урожаев и качества зерна пшеницы в сумме 1,0 млн. руб., преодоления убыточности от продаж молодняка КРС, получения прибыли от продажи нетелей в 1000 тыс.руб. К сумме прибыли следует прибавить сумму возвращенной амортизации (1248,2 тыс. руб.), которая, как и прибыль, может служить источником погашения кредитов, требовавшихся для инвестиций.

Таким образом, срок окупаемости инвестиционного проекта ЗАО "Новоясенское" достаточно короткий. Это свидетельствует об эффективности проекта.

ЗАКЛЮЧЕНИЕ

Современный бухгалтерский учет развивается по трем параллельным направлениям: 1) бухгалтерский финансовый учет; 2) налоговый учет; 3) управленческий учет.

Первые два направления регламентируются законодательно-правовыми актами государства - Федеральным законом "О бухгалтерском учете", вытекающими из него стандартами (ПБУ), Налоговым кодексом. Управленческий учет законодательно не регулируется. Его организация входит в компетенцию самих предприятий.

Тем не менее управленческий учет приобретает все большее значение, особенно его раздел, связанный с анализом и принятием инвестиционных решений. Именно на этот раздел должна опираться реализация приоритетного Национального проекта "Развитие АПК", инициированного Президентом В.В. Путиным в конце 2005 г.

Цель комплексной дипломной работы как раз и состояла в обосновании инвестиционного решения о модернизации молочной фермы на 500 коров в ЗАО "Новоясенское" Староминского района Краснодарского края.

Основным акционером этого предприятия является физическое лицо - Бордокин О.Н. Ему принадлежит более 80 % всех акций. Он же является директором предприятия, созданного в свое время как племхоз. Однако по состоянию на конец 2006 г. предприятие представляло собой многоотраслевое хозяйство с большим набором не только основных, но и вспомогательных производств. Это видно из организационно-производственной структуры предприятия, отраженной в табл.4.

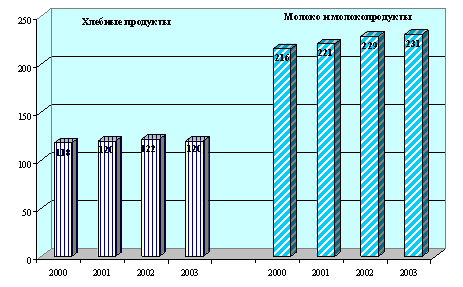

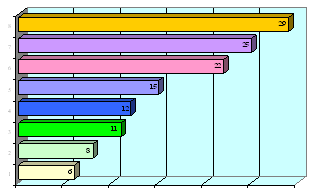

Вертикальный и горизонтальный анализ структуры товарной продукции предприятия за три года (табл.5) показал, что, весьма динамично в хозяйстве растут абсолютные объемы и удельные веса производства и продажи молока, хотя до показателей 1980-х годов еще далеко.

Между тем анализ тенденций на агропродовольственных рынках страны, в том числе в Краснодарском крае, показал, что экономически целесообразна ориентация обследованного предприятия преимущественно на интенсивное развитие производства молока. Продовольственным зерном собственного производства наша страна обеспечена сполна, а его экспорт по многим причинам затруднен. В этих условиях дальнейший рост производства растениеводческой продукции может осуществляться лишь при увеличении объемов ее расходования в животноводческих отраслях. Особенно в таком хозяйстве, как ЗАО "Новоясенское", расположенном в непосредственной близости от крупного молокоперерабатывающего предприятия - ОАО "Сыродел", постоянно увеличивающего закупочные цены на сырьевое молока высокого качества. В связи с этим и было решено проанализировать целесообразность увеличения в ЗАО "Новоясенское" поголовья коров с 210 до 500, оснащения модернизируемой фермы прогрессивной зарубежной техникой, как уже сделано в ряде хозяйств Кубани.

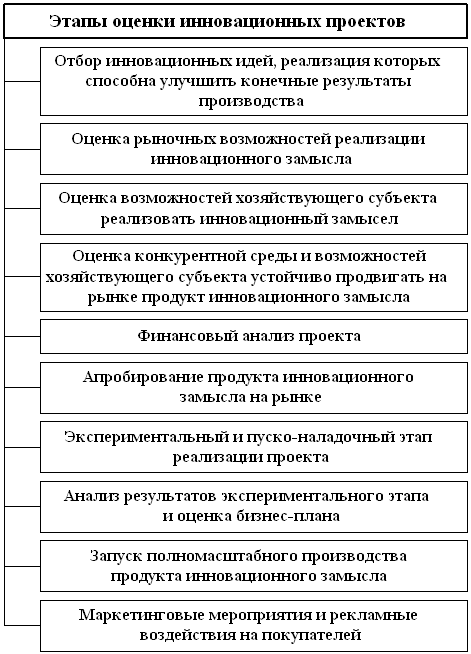

Прежде всего потребовалось составить бизнес-план по схеме, представленной на рис.1. В процессе его разработки опирались на изучение бухгалтерской документации предприятия, отражающей доходы и расходы молочной фермы, а также на прогнозные расчеты себестоимости молока, вероятной выручки и прибыли от его продажи (табл.2). При этом особое внимание уделили расчетам предполагаемых расходов новой фермы на оплату труда персонала. Его численность, согласно обоснованному инвестиционному проекту, составит 20 человек, что показано в табл.10. При существенном повышении среднемесячной зарплаты общий расход денежных средств по этой статье вместе с ЕСН не превысит 2,0 млн.руб., что будет на уровне уже сложившихся удельных расходов по данной статье калькуляции затрат на 1 ц молока.

В табл.11 помещены изменения в структуре и общей величине расходов на производство молока на новой ферме в сравнении со старой. На новой ферме общие затраты возрастут в 2,3 раза, но благодаря увеличению объемов производства продукции вследствие роста численности коров почти на 300 голов, а их средних удоев - в 1,3 раза себестоимость 1 ц уменьшится с 502 до 436 руб., или на 13 %. Это повысит прибыльность и рентабельность затрат, что и станет основой достаточно быстрой окупаемости затрат.

При определении сроков окупаемости инвестиций опирались на методы, рекомендованные в работах по бухгалтерскому управленческому учету.

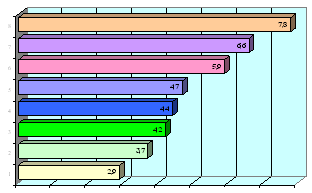

Общую сумму инвестиций определили в размере 46,2 млн.руб. Сюда вошли расходы на приобретение 250 племенных нетелей голштинской породы, строительство двух коровников, доильного центра и кормохранилищ (27 млн.руб.), на приобретение и монтаж оборудования (7,8 млн.руб.). Кроме того, учли проценты за кредит по ставке 5 % годовых, поскольку до 3/4 их банковской величины субсидируется из федерального и регионального бюджетов. В первый год сумма процентов составляет 2,3 млн.руб., а всего за первый год нужно потратить 48,3 млн.руб. инвестиций. В последующие годы из инвестиционных затрат останется лишь уплата процентов. Их можно будет выплачивать, как и основную сумму долга, 8 лет. При этом проценты нужно будет платить лишь на непогашенную сумму основного долга, которая каждый год будет сокращаться.

Годовой экономический эффект от эксплуатации новой фермы, как показали расчеты, может составить 12 млн.руб. (табл.12). Кроме того, следует учесть не только годовую прибыль от продажи молока, но и прибыль от продажи 125 племенных нетелей (1 млн.руб.), а также экономию на приобретении минеральных удобрений благодаря увеличению объемов внесения органических удобрений, которые будут производиться на новой ферме (около 10 тыс.т). Предположили также, что благодаря увеличению объемов внесения навоза и рационализации состава культур - предшественников озимой пшеницы будут стабилизированы урожаи и повышено качество зерна, что позволит продавать его дороже примерно на 1 млн.руб. К сумме эффекта в 14 млн. руб. добавили величину годовой амортизации (она равна 1,2 млн.руб.), получив в итоге величину, в управленческом учете называемую чистыми денежными поступлениями. Она составила 15,2 млн.руб. (табл.13).

Соотнеся годовые чистые денежные поступления с общей величиной инвестиций, выявили, что срок их окупаемости не превысит 3,2 года. Это существенно меньше допустимых сроков, составляющих 6-8 лет. Поэтому в расчетах не требуется прибегать к применению метода дисконтирования разновременно получаемых доходов и понесенных расходов, что свидетельствует о высокой эффективности инвестиционного предложения.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс Российской Федерации. Часть I. - М.: Ось-89, 2004. - 208 с.

2. О бухгалтерском учете. Федеральный закон от 21.11.1996 г. № 120-ФЗ (в ред. от 23.07.1999 г. № 123-ФЗ).

3. Налоговый кодекс Российской Федерации (части I и II). - М.: "Издательство ЭЛИТ", 2005. - 401 с.

4. Об аудиторской деятельности. Федеральный закон от 13.07.2001 г. № 119-ФЗ.

5. Положение по бухгалтерскому учету "Учетная политика организации", ПБУ 1/98, утв. Приказом Минфина РФ от 09.12.1998 г. № 60н // Реформа бухгалтерского учета. - М.: Ось-89, 2004. - С.48-54.

6. Положение по бухгалтерскому учету "Бухгалтерская отчетность организации", ПБУ 4/99, утв. Приказом Минфина РФ от 06.07.1999 г. № 43н // Реформа бухгалтерского учета. - М.: Ось-89, 2004. - С.70-105.

7. Положение по бухгалтерскому учету "Учет материально-производственных запасов", ПБУ 5/98, утв. Приказом Минфина РФ от 15.06.1998 г. № 25н // Реформа бухгалтерского учета. - М.: Ось-89, 2004. - С.118-125.

8. Положение по бухгалтерскому учету "Доходы организации", ПБУ 9/99, утв. Приказом Минфина РФ от 06.05.1999 г. № 32н // Реформа бухгалтерского учета. - М.: Ось-89, 2004. - С.174-181.

9. Положение по бухгалтерскому учету "Расходы организации", ПБУ 10/99, утв. Приказом Минфина РФ от 06.05.1999 г. № 33н // Реформа бухгалтерского учета. - М.: Ось-89, 2004. - С.182-190.

10. Положение по бухгалтерскому учету "Учет займов и кредитов и затрат по их обслуживанию", ПБУ 15/01, утв. Приказом Минфина РФ от 02.08.2001 г. № 60н.

11. О внесении изменений и дополнений в Федеральный закон "Об акционерных обществах". Федеральный закон от 07.08.2001 г. № 120-ФЗ.

12. План счетов бухгалтерского учета хозяйственной деятельности организаций и инструкция по его применению. - М.: Статус-Кво 97, 2001. - 160 с.

13. Методические рекомендации по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности агропромышленных организаций. - МСХ РФ, 2001. - 331 с.

14. Методика расчета показателей финансового состояния сельскохозяйственных товаропроизводителей. Утв. Постановлением Правительства РФ от 30.01.2003 г. № 52 ("Консультант +").

15. Методические рекомендации по бухгалтерскому учету затрат на производство и калькулированию себестоимости продукции (работ, услуг) в сельскохозяйственных организациях. Утв. Приказом Минсельхоза России от 06.06.2003 г. № 792 ("Консультант +").

16. Методические рекомендации по бухгалтерскому обеспечению исчисления единого сельскохозяйственного налога. Утв. МСХ РФ 15.03.2004 г. № 175. - М.: МСХ РФ, 2004., 139 с.

17. Сельское хозяйство, охота и лесоводство России. 2004. - М.: Финансы и статистика, 2005.

18. Россия и страны - члены Европейского Союза. 2003. - М.: Финансы и статистика, 2004.

19. Российский рынок молочных продуктов // Молочная промышленность. - 2005. - № 3.

20. ДеЛаваль: двигатель прогресса в молочном производстве. Каталог. 2005.

21. Алексеев В.В., Агаев Б.В., Сагдеев М.А. Агропромышленный менеджмент. - М.: ООО "ДеКА", 2003. - 432 с.

22. Бирман В.Ф. Крупные хозяйства как основа эффективного развития зернопродуктового подкомплекса. - Ростов н/Д: Терра, 2003. - 720 с.

23. Бирман В.Ф. Основы стратегического управления развитием зернопродуктового подкомплекса. - Зерноград: ФГОУ ВПО "АЧГАА", 2005. - 259 с.

24. Веснин В.Р. Стратегическое управление. - М.: ТК Велби ООО "Проспект". - М., 2004. - 328 с.

25. Герчикова И.Н. Менеджмент. - М.: ЮНИТИ-ДАНА, 2005. - 511 с.

26. Игошин Н.В. Инвестиции. Организация управления и финансирования: Учебник для вузов. - М.: Финансы, ЮНИТИ, 2001. - 413 с.

27. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 2001. - 768 с.

28. Крылов Э.И., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности. - М.: Финансы и статистика, 2001. - 384 с.

29. Лисович Г.М. Бухгалтерский учет в сельскохозяйственных организациях. - М.: Финансы и статистика, 2004. - 456 с.

30. Организация сельскохозяйственного производства / Ф.К. Шакиров, В.А. Удалов и др. - М.: Колос, 2004. - 504 с.

31. Пизенгольц М.З. Бухгалтерский учет в сельском хозяйстве. Том 1, часть 1. Бухгалтерский финансовый учет. - М.: Финансы и статистика, 2002. - 480 с.

32. Пизенгольц М.З. Бухгалтерский учет в сельском хозяйстве. Том 2, часть 2. Бухгалтерский управленческий учет. Часть 3. Бухгалтерская (финансовая) отчетность. - М.: Финансы и статистика, 2002. - 400 с.

33. Ремезков А.А. Государство и экономика АПК: механизм регулирования взаимоотношений. - Краснодар, 2004. - 487 с.

34. Романенко А.А., Нечаев В.И., Прокопец В.Г., Трубилин А.И. Инвестиции как фактор повышения эффективности зернового производства: региональный аспект. - Краснодар: Просвещение-ЮГ, 2004 - 236 с.

35. Савицкая Г.В. Анализ хозяйственной деятельности предприятий АПК. - Минск: Новое знание, 2004. - 687 с.

36. Семенова А. Проблемы инновационной системы России // Вопросы экономики. - 2005. - № 11. - С.145-149.

37. Управленческий учет / Под ред. А.Д. Шеремета. - М.: ИД ФБК-ПРЕСС, 2004. - 512 с.

38. Учет в сельском хозяйстве. Отраслевой журнал о налогах и учете. 2005 г., №№ 1, 2, 3.

39. Финансовый менеджмент: Теория и практика / Под ред. Е.С. Стояновой. - М., 2006. - 656 с.

40. Устав ЗАО "Новоясенское".

41. Годовая бухгалтерская отчетность ЗАО "Новоясенское" за 2003 г.

42. Годовая бухгалтерская отчетность ЗАО "Новоясенское" за 2004 г.

43. Годовая бухгалтерская отчетность ЗАО "Новоясенское" за 2005 г.

Похожие работы

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

0 комментариев