Навигация

Планирование в страховой компании

2. Планирование в страховой компании

Для эффективной организации страхового бизнеса, несомненно, важным направлением является внедрение новых страховых услуг (продуктов), выверенных и отлаженных до мелочей, тщательно адаптированных к финансовой и политической ситуации в стране, например, таких как ипотека, микрострахование и др. Другое, не менее важное, направление развития страхового рынка — развитие по регионам. Как отмечает автор статьи, «правительство и финансовые органы субъектов Федерации не предпринимают серьезных мер, чтобы поддержать развитие страхового рынка, считая его второстепенным»[5]. Однако специфика страхового бизнеса состоит в том, что он активно развивается в социально и экономически стабильных, так называемых благоприятных регионах. В рыночных условиях нельзя приказать финансовым потокам размещаться там, где хотелось бы их видеть. Экономическая целесообразность диктует свои законы, в основе которых экономические, правовые, налоговые и прочие механизмы, поэтому задачей региональной государственной политики в сфере страхования должна стать грамотная протекционистская деятельность, направленная на решение социальных проблем на основе использования важнейшего финансового механизма, которым является страхование. Изучение опыта зарубежного страхования показывает, что в Европейском Сообществе, Канаде и США, хотя и в разной степени, ответственность за регулирование страхового рынка разделена между центральными, местными или региональными властями. В США существуют фактически независимые системы регулирования в каждом штате при отсутствии по существу регулирования на федеральном уровне. В свою очередь, страны Европы имеют свои собственные системы регулирования страхования; но работающие на условиях координации корректив на уровне ЕС. Положение в Канаде представляет собой нечто среднее между ситуацией в США и ЕС. Для всех стран анализ базируется на рассмотрении согласованных принципов регулирования, где поправки и детализация принимаются уже на местном уровне.

В Канаде ответственность за регулирование страхования разделена между федеральными властями и властями отдельных областей. Правительство разработало «Акт Страхового Единообразия» в качестве модели для местных законодательных органов. Эти условия существенно влияют на законодательную и управленческую политику в различных целях страхования.

Методы регулирования страхования — одна из главных проблем, связанных с состоянием страхового сектора в России. В этой связи можно выделить два основных направления:

Как должна развиваться система методов регулирования в интересах удовлетворения финансовых особенностей экономики и развития страхового сектора.

Как снять барьеры, мешающие западным страховщикам работать в России, т.е. обеспечение стандартов, соответствующих условиям ВТО.

Эффективный рынок страхования способствует повышению устойчивости экономики, идет гибкое управление индивидуальными и общими рисками и средствами накопления граждан. Среди перспективных направлений развития российского страхового рынка можно выделить:

развитие страхования жизни в силу той роли, которую этот вид страхования играет в обеспечении безопасности граждан и мобилизации капитала;

страхование имущества субъектов малого и среднего бизнеса (при приобретении ими оборудования в лизинг и получении банковских кредитов);

учитывая международный опыт, российские ориентиры в области страхового регулирования могли бы включать в себя:

формирование всестороннего законодательства, которое содержит четкие и недвусмысленные принципы и процедуры регулирования, отвечающие интересам и страховщиков, и страхователей;

становление четкой системы управления страхованием в пределах Российской Федерации, если какие-то функции будут преданы региональным властям. Разделение таких обязанностей между различными уровнями власти должно быть четко и последовательно прописано;

система лицензирования, которая применяется одинаково ко всем страховщикам, включая соответствующие правила для посредников, играющих важную роль в содействии развитию рынка страхования;

контроль должен осуществляться единственным самостоятельным регулирующим законом или, в случае необходимости, делегировать необходимые полномочия региональным властям согласно общим принципам и правилам, определенным на федеральном уровне;

обеспечение регулярной отчетности страховщиков и посредников по единой форме, с учетом стандартов, предписываемых регулирующим органом;

участие на рынке иностранных страховщиков с целью обеспечения максимального набора страховых услуг;

решение вопроса о соответствии между частным сектором страхования, региональной системой обеспечения и организациями в сфере здравоохранения, в частности, в вопросах, касающихся медицинского страхования и страхования рисков, возникающих в ходе трудовой деятельности;

разработка долгосрочной стратегии развитии рынка страхования, включая учет полезной роли частных страховщиков;

перераспределение доходов страховых компаний для развития отраслей экономики (инвестиционная деятельность).

Создаваемые страховыми компаниями страховые резервы представляют собой значительный инвестиционный потенциал, который вполне успешно, конкурирует с банковскими ресурсами, направляемыми в реальный сектор экономики. Характер аккумулируемых ими ресурсов позволяет использовать временно свободные денежные средства для долгосрочных производственных капиталовложений через рынок ценных бумаг. Такими возможностями банки, опирающиеся на сравнительно краткосрочно привлекаемые средства, не располагают.

Еще одной важнейшей функцией страховой системы является дополнение, а иногда и замена государственной системы социального страхования и обеспечения.

Система налогообложения страховой деятельности должна обеспечивать увеличение поступлений в бюджетную систему и способствовать оптимизации страхового рынка.

Современный этап социально-экономического развития требует проведения такой налоговой политики, которая принимала бы во внимание как необходимость активизации экономической деятельности, так и реальную возможность налогоплательщика, то есть — страховых компаний. Для этого необходимо учесть общие положения по регулированию налогообложении зарубежных страховых компаний, а также особенности действующего российского законодательства в этой области.

При этом главной задачей реформировании режимов налогообложения страховых операций является стимулирование реального спроса на страховые услуги.

Таким образом, основными целями развития страхового дела остаются разработка и реализация мер по удовлетворению потребностей в страховой защите населения, организаций и государства, которые являются стимулом расширения предпринимательской деятельности и аккумулирования долгосрочных инвестиционных ресурсов для развития экономики государства. Основными задачами по развитию страхового дела являются формирование законодательной базы рынка страховых услуг, развитие обязательного и добровольного видов страхования, создание эффективного механизма государственного регулирования и надзора за страховой деятельностью, стимулирование перевода сбережений населения в долгосрочные инвестиции с использованием механизмов долгосрочного страхования жизни, а также поэтапная интеграция национальной системы страхования с международным страховым рынком.

Похожие работы

... План включает основные показатели деятельности, которые должны быть достигнуты к концу планового периода. Раздел 2. Анализ стратегического планирования САО «Пирамида» 2.1 Характеристика предприятия Организацией, рассматриваемой в данной курсовой работе, является страховая компания «Пирамида».Компания ведет свою историю с 15 декабря 1993 года, когда при участии ОАО «Спасскцемент», инвестиционной ...

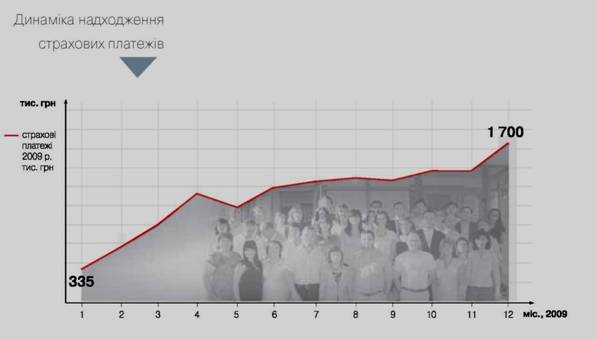

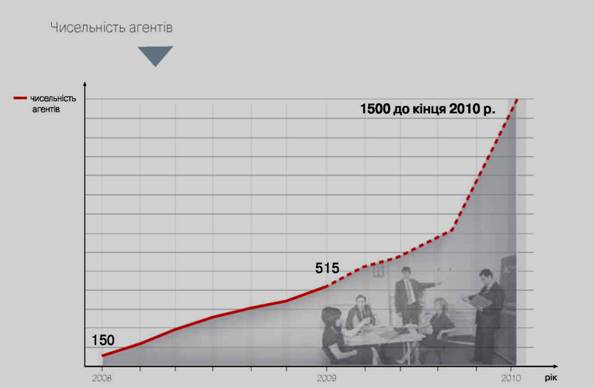

... программ с ведущими мировыми партнерами Swiss Re, Munih Re, Hanover Re, SOVAG и SCOR, обеспечивает надежную защиту в перестраховании. Частное акционерное общество «СТРАХОВАЯ КОМПАНИЯ «АЛЬФА СТРАХОВАНИЕ» – динамичная страховая компания Украины с универсальным портфелем услуг, который включает и комплексные программы защиты интересов бизнеса, и широкий спектр страховых продуктов для частных лиц. ...

... специалист года», «Воспитатель года", поддержка одаренных детей и талантливых педагогов - вот неполный перечень «страхового полиса», который дает «Пирамида» развитию духовности и культуры края. Глава 2. SWOT-анализ как основа стратегического планирования SWOT – это сочетание букв слов strengthness (сильные стороны), weahness (слабые стороны), oportunity (возможности), threat (угроза). ...

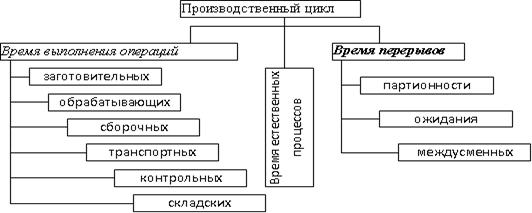

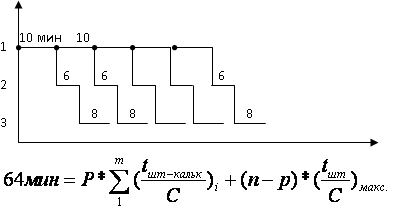

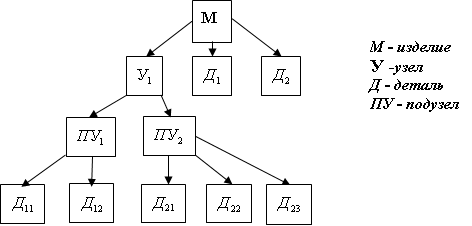

... , комплексными или локальными; стратегическими, тактическими (как правило, годовыми) или оперативными. Распространенными методами организации работ по планированию являются сетевые методы и построение оперограмм. Рассмотрим кратко эти методы. Сетевое планирование и управление (СПУ) — это графоаналитический метод управления процессами создания (проектирования) любых систем. Сетевой график — ...

0 комментариев