Навигация

Привлекать дополнительные ресурсы на финансирование пенсионных выплат для сокращения разрыва между доходами трудоспособного населения и пенсионеров

1. Привлекать дополнительные ресурсы на финансирование пенсионных выплат для сокращения разрыва между доходами трудоспособного населения и пенсионеров.

Чтобы это осуществить, необходимо создать условия, которые будут стимулировать граждан и работодателей для формирования пенсионных накоплений через НПФ и страховые компании (11).

2. Повышение доверия к системе негосударственного пенсионного обеспечения со стороны населения и бизнеса и повышение пенсионной грамотности населения следует проводить следующим образом:

Прежде всего это использование при государственной поддержке всех механизмов информационной политики. Для получения достоверных сведений о состоянии негосударственного пенсионного обеспечения требуется создать единую систему мониторинга негосударственного пенсионного обеспечения и обязательного накопительного пенсионного страхования, включающего в себя единую систему независимой актуарной оценки НПФ. Необходимо также обеспечить информационную поддержку развития негосударственного пенсионного обеспечения на основе государственной программы повышения пенсионной грамотности населения: расширить социальную рекламу в средствах массовой информации, выпускать тематические теле - и радиопрограмм, газет и журналов, разработку учебных программ; шире информировать население о возможностях негосударственного пенсионного обеспечения.

С этой целью следует разработать нормативно-правовую базу для проведения государственной информационно-просветительской кампании, направленной на понимание каждым работником и его работодателем ценности негосударственного пенсионного обеспечения как механизма и обеспечения личного благосостояния, и реализации социальной ответственности каждого работодателя [25].

3. Создание благоприятного налогового климата.

В данном случае предлагается принять меры к приведению принципов налогообложения НПФ в соответствие с международной практикой - налогообложение взносов и инвестиционного дохода не производится, а пенсия облагается подоходным налогом.

4. Расширение допустимого инструментария для размещения пенсионных резервов и инвестирования пенсионных накоплений, а также совершенствование требований к размещению страховых резервов.

Современная практика государственного регулирования порядка размещения пенсионных резервов построена по принципу установления жестких количественных и качественных ограничений, что создает немало необоснованных препятствий для НПФ.

5. Расширение перечня инструментов для размещения пенсионных резервов и инвестирования пенсионных накоплений должно развиваться как за счет разработки и выведения на финансовые рынки надежных долгосрочных инструментов, так и путем введения дополнительных показателей, характеризующих качество активов (в настоящее время такие показатели введены только для ценных бумаг иностранных государств).

6. Усиление требований к надежности и устойчивости негосударственных пенсионных фондов.

Для успешного развития отраслей негосударственных пенсионных услуг и долгосрочного страхования жизни требуется система гарантий, не зависящих от самих рассматриваемых рынков. Например, страхование вкладов, как это принято за рубежом.

Необходимо ужесточить требования по минимальному размеру собственных средств для фондов, которые предполагают участие в программах государственного софинансирования добровольных взносов граждан.

7. Развитие инфраструктуры рынков НПФ и долгосрочного страхования жизни.

Для качественного развития инфраструктуры необходимо предпринять следующие меры.

7.1 Совершенствование законодательной базы.

За весь период существования организованного рынка негосударственных пенсионных услуг был предпринят ряд мер по совершенствованию законодательной базы, которые не оказали позитивного влияния на развитие НПФ.

7.2 Повышение квалификации специалистов, работающих на рынках НПФ и долгосрочного страхования жизни.

Проблему нехватки профессиональных кадров в сфере негосударственных пенсионных услуг возможно, например, решить введением четкой системы сертификации и обучения актуариев.

7.3 Принятие дополнительных мер, обеспечивающих открытость и прозрачность рынков НПФ и долгосрочного страхования жизни для их участников, вкладчиков, партнеров. "Чем прозрачней бизнес тем он эффективней" [11]

3.3 Ожидаемые результаты реализации основных направлений развития негосударственного пенсионного обеспечения в Российской ФедерацииНа развитие рынков НПФ и долгосрочного страхования жизни оказывает влияние множество факторов, имеющих как внешнюю (макроэкономические факторы), так и внутреннюю (инфраструктурные факторы) природу.

Внешние факторы характеризуют общее состояние экономики: уровень инфляции, безработицы, средние доходы на душу населения, стабильность национальной валюты, состояние государственного бюджета и платежного баланса, ставка рефинансирования, уровень налогообложения [10]. К внешним факторам можно отнести и общие характеристики качества жизни, а также уровень культуры и финансовой грамотности населения.

Внутренние факторы влияют на привлекательность рынка НПФ и представляют собой данные об уровне, направлении развития инфраструктуры рынка, о принятой на рынке системы отношений между участниками рынка в процессе осуществления деятельности [10].

Определяющими факторами для розничной сферы негосударственного пенсионного обеспечения и страхования жизни являются стабильность экономической ситуации в стране и связанная с этим тенденция к росту доходов населения и повышению доверия к финансовым институтам. Будущее корпоративного сектора зависит от ситуации с политикой налогообложения, а значит, для рынков не менее значима позиция государственных органов в отношении негосударственного пенсионного обеспечения и страхования жизни.

В зависимости от успехов в решении проблем, мешающих развитию рынков НПФ и долгосрочного страхования жизни, рассмотрим вариант, который, по моему мнению, наиболее отражает существующие тенденции.

Еще раз напомним о них. Во-первых, с 2008 года вкладчики НПФ получили право на социальный вычет по налогу на доходы физических лиц со своих пенсионных взносов в НПФ, сделанных с 1 января 2007 года. Социальный вычет предоставляется в виде фактических расходов, но не более чем на 100 тыс. рублей в год.

Во-вторых, в апреле 2008 года Госдумой во второй чтении был принят законопроект о добровольных дополнительных пенсионных накоплениях граждан. Согласно данному законопроекту, государство в течение десяти лет ежегодно будет добавлять к взносам граждан суммы в пределах 12 тыс. и 48 тыс. рублей для продолжающих работать пенсионеров [30].

В-третьих, для ВЭБа, осуществляющего инвестирование пенсионных накоплений "молчунов" предполагается расширить перечень инструментов для инвестирования (депозиты в отдельных первоклассных банках).

Исходя из этого, предположим, что проблемы, мешающие развитию рынка, до 2020 года будут разрешены. В частности, будут созданы налоговые стимулы для осуществления страховых и пенсионных программ для предприятий и граждан. Совместно с работодателями, фондами и страховыми компаниями государство будет проводить разъяснительную работу среди населения в отношении необходимости самостоятельного накопления пенсионных средств. В сфере обязательного пенсионного страхования государство обяжет всех граждан выбрать частный финансовый институт для управления накопительной частью трудовой пенсии.

В результате информированность населения о рынках НПФ и долгосрочного страхования жизни будет на должном уровне. Предприятия и граждане будут заинтересованы в формировании своих пенсионных накоплений, что, несомненно, положительно отразится на финансовом состоянии Пенсионного фонда и страны, ведь взносы по страхованию жизни при реализации данного сценария прорыва будут увеличиваться [10] и нагрузка на работающее население и экономику страны существенно сократится. При развитии данной системы демографическая нагрузка будет уже не так остро ощущаться, так как взносы на формирование пенсии уже не будут идти на оплату текущих пенсий. Цель реформы будет достигнута.

Заключение

В результате мирового демографического кризиса старения населения, в 80-х годах началось активное реформирование пенсионных систем большинством развитых стран. Пенсионная система - это совокупность создаваемых государством экономических и организационных институтов и норм, имеющих целью предоставление гражданам материального обеспечения в виде пенсии. В настоящее время в мировой практике существуют две гипотетические модели построения пенсионных систем: распределительная (солидарная) и накопительная (сберегательная). В этой главе мы провели обзор моделей пенсионного обеспечения таких стран как Россия, Швеция, Великобритания, Венгрия, Германия, США и республики Казахстан.

Сравнение моделей перечисленных стран происходило по следующим критериям:

существующая пенсионная система пенсионного обеспечения

осуществление накопительной модели

классификация по принципу добровольности и обязательности накопительной модели

наличие негосударственных пенсионных схем

положительные и отрицательные моменты при использовании негосударственного пенсионного страхования

возможные инструменты инвестирования пенсионных накоплений

деятельность государства по установлению порядка функционирования прав и обязанностей участников,

контроль за деятельностью негосударственных пенсионных структур и политика защиты участников от рисков

способы стимулирования накопительной системы

Рассмотрев различные модели систем пенсионного обеспечения зарубежных стран, можно сделать вывод, что развитые страны успешно используют систему, сочетающую управляемые государством пенсионные схемы с находящимися в частном управлении сберегательными пенсионными счетами. При этом уделяется большое внимание негосударственным накопительным схемам. Государство является основным регулятором правоотношений, возникающих в сфере пенсионного обеспечения, а личное пенсионное обеспечение базируется, в основном, на частной инициативе граждан (работодателей и работников).

Нами было раскрыто понятие негосударственных пенсионных фондов как важных элементов системы негосударственного пенсионного обеспечения. Мы обозначили главные цели деятельности НПФ, а так же механизмы реализации этих целей. На примере деятельности зарубежных пенсионных фондов и обзором состояния системы негосударственного пенсионного страхования в России нам удалось доказать немаловажную роль негосударственных пенсионных структур как в экономике страны, так и системе социальной защиты граждан.

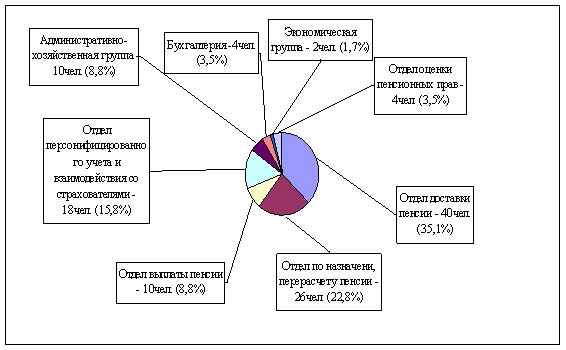

В третьей главе мы рассмотрели проблемы существующие в системе деятельности НПФ на основе сравнительного анализа мировых пенсионных систем и на основе опроса жителей города Перми по вопросу их отношения к НПФ. Предложили следующие рекомендации по решению выявленных проблем:

1. Привлечение дополнительные ресурсы на финансирование пенсионных выплат для сокращения разрыва между доходами трудоспособного населения и пенсионеров.

2. Повышение доверия к системе негосударственного пенсионного обеспечения со стороны населения и бизнеса и повышение пенсионной грамотности населения

3. Создание благоприятного налогового климата.

4. Расширение допустимого инструментария для размещения пенсионных резервов и инвестирования пенсионных накоплений, а также совершенствование требований к размещению страховых резервов.

Усиление требований к надежности и устойчивости негосударственных пенсионных фондов.

5.Развитие инфраструктуры рынков НПФ и долгосрочного страхования жизни, а именно:

5.1. Совершенствование законодательной базы.

5.2. Повышение квалификации специалистов, работающих на рынках НПФ и долгосрочного страхования жизни.

5.3. Принятие дополнительных мер, обеспечивающих открытость и прозрачность рынков НПФ и долгосрочного страхования жизни для их участников, вкладчиков, партнеров.

При решении которых предполагается, что информированность населения о рынках НПФ и долгосрочного страхования жизни будет на должном уровне. Предприятия и граждане будут заинтересованы в формировании своих пенсионных накоплений, что, несомненно, положительно отразится на финансовом состоянии Пенсионного фонда и страны, ведь взносы по страхованию жизни при реализации данного сценария прорыва будут увеличиваться и нагрузка на работающее население и экономику страны существенно сократится. При развитии данной системы демографическая нагрузка будет уже не так остро ощущаться, так как взносы на формирование пенсии уже не будут идти на оплату текущих пенсий. Цель реформы будет достигнута.

Список используемой литературы

Законодательные материалы

1. Федеральный закон от 07.05.1998 г. № 75-ФЗ "О негосударственных пенсионных фондах"

2. Федеральный Закон от 02.02.2006 г. №111-ФЗ "Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации"

3. Постановление Правительства РФ от 2.12.2003 г. № 730 " О дополнительных мерах организации управления средствами пенсионных накоплений"

Литература

4. Бережной М.П. Проблемы деятельности НПФ // опыт моделирования пенсионных систем. 2005. №2;

5. Бочкарев Д.В. Мировой опыт развития и функционирования негосударственных пенсионных фондов и генезис негосударственных пенсионных фондов в современной российской федерации. - М.: Экономический факультет МГУ, ТЕИС, 1998;

6. Василенков С. Почему Россия не Швеция? // интернет - журнал Новая Политика. - 26 августа 2008

7. Караулов С.С. Состояние системы НПФ // Трудовое право. - 19.12.2000. - №3

8. Клевцова Т. Негосударственные пенсионные фонды: правовой и налоговый аспекты // Финансовая газета. - №12. - 2004г.

9. Кокорев Р.А., Трухачев С.А. Негосударственные пенсионные фонды в России: текущее состояние, проблемы и пути развития / Информационно-аналитический бюллетень Фонда "Бюро экономического анализа". - июль 2004. - № 62

10. Крючкова, П., Реформа пенсионной системы: международный опыт и рекомендации для России // Общество. - 15.04.2002. - № 4. - С.82.

11. Митрофанов П., Рыбалкин Р. Надежность превыше всего // Эксперт. - 17 ноября 2008. - №45 (634)

12. Михальчук В.Ю. Целевая модель рынков НПФ и долгосрочного страхования жизни // Сборник объединенного нарантияногофонда "Нарфонд" - http://www.narfund.ru/. - 2002. - №1

13. Обухова Е. Мировые модели пенсионного обеспечения // Журнал "Деньги" 08.10.2002 № 39 (394)

14. Сергеев М. Пенсионная система России катится в пропасть // интернет-журнал Независимая газета. - 28 апреля 2009

15. Сологуб А. Плакали наши пенсии // Эксперт Северо-запад. - 8 декабря 2008. - 48 (396)

16. Леонид Федун: необходим механизм консолидации рынка НПФ // ИА "РосФинаКом". - 17.04.2009

17. НАПФ представила концепцию создания механизмов обеспечения сохранности пенсионных накоплений // ИА "РосФинКом". - 17.04.2009.

18. Основные направления развития НПО и ОПС в РФ // ИА "РосФинКом". - 20.03.2009

19. Остановлены 28 негосударственных пенсионных фондов РФ // ИЖ "Лента. Ру". - 30.04.2009

20. Прощай, молодость // Деловое Прикамье - 09.07.2008. - № 7

21. Угодников К. Пенсионный сбор // Итоги - 22.01.2008. - №4 (606)

22. Хозяева старости "Эксперт Урал" №24 (241) /26 июня 2006

23. Шведская модель пенсионной реформы // Деловая Пресса. - 27.12.2001. - э. и. №51 (133)

Интернет ресурсы

24. Зарубежный опыт реформирования пенсионной системы промышленно развитых стран и возможность его применения в России (http://finanal.ru/ekonomika-i-finansy/zarubezhnyi-opyt-reformirovaniya-pensionnoi-sistemy-promyshlenno-razvitykh-stran)

25. Конференция на тему: Пенсионная реформа: итоги 2006 года (http://npf. investfunds.ru/conference/index. phtml/params/action/conference/id)

26. Национальная ассоциация пенсионных фондов (http://www.napf.ru)

27. Пенсионное обеспечение России, НПФ, энциклопедия, аналитика, рейтинги (http://npf. investfunds.ru)

28. Пенсионный фонд РФ, публикации (http://www.pfrf.ru/)

29. Портал о пенсионной реформе, аналитические статьи (http://www.pensionline.ru/)

30. Рейтинг надежности НПФ (http://www.raexpert.ru/ratings/npf/)

31. Старение населения: факты и цифры (http://www.un.org/russian/events/olderpersons/ageing07.html)

Приложения

Приложение 1

Анкета опроса

Копите ли Вы деньги на старость?

Да Нет

К каким способам накопления Вы прибегаете?

Банковский депозит

Инвестиции

Наличный капитал в виде недвижимости, драг. металлов, предметов искусства т.д.

Лицевой счет в НПФ

Накопления "под матрасом"

Другое (указать)

_____________________________________________________________

Почему Вы считаете выбранный Вами способ накопления наилучшим?_______________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

Слышали ли Вы о деятельности НПФ?

Да, слышал (а)

Пользуюсь

Пользуюсь и уже получаю негосударственную пенсию

Но не пользуюсь

Нет, не слышал (а)

О каких НПФ Вы знаете?

Урал ФД

Лукойл Гарант

Стратегия

Урал-АИЛ

Промагрофонд

Норильский Никель

Благосостояние

Другой (указать)

__________________________________________________________

Откуда Вы узнали о возможности накопления пенсии в НПФ?

Телевидение и радио

Интернет

Печатные издания

Знакомые

Предприятие, где Вы работаете, имеет свой НПФ

Самостоятельно узнал (а), интересовался

Вы не пользуетесь услугами НПФ потому что:

Считаете неэффективными

Считаете ненадежными

Не понимаете, зачем они нужны

Не имеете средств

Сомневаетесь

Достаточно государственной пенсии

Вы пользуетесь услугами НПФ потому что:

Высокая доходность

Это надежно

Репутация

Появляется уверенность "в завтрашнем дне"

Знакомые посоветовали

Работодатель отчисляет

Какие критерии, по Вашему мнению, определяют доверие к НПФ (пронумеруйте по степени важности)

Срок работы, опыт

Высокая доходность

Достаточность и доступность информации

Опыт знакомых, коллег

Государственная поддержка

Прозрачность контроля

Другие (указать)

____________________________________________________________

Укажите Ваш пол

М Ж

Ваш возраст

18-25 26-40 41-55 56 и старше

Область Вашей деятельности

Финансы

Медицина

Образование

Производство

Политическая деятельность

Государственная служба

Студент

Пенсионер

Другое (указать)

__________________________________________________________

Уровень Вашего дохода

до 15 т. р. 15 т. р. - 30 т. р. 30 т. р. - 50 т. р. 50 т. р. и выше

Большое спасибо за участие в проведении исследования!

Похожие работы

... учета в бюджетных учреждениях, который предусматривает применение единого Плана счетов и мемориально-ордерную форму ведения бухгалтерского учета. 2.2 Современное состояние вопроса публичной реализации программы государственного пенсионного страхования В будущем нас ждет серьезная дифференциация по размерам получаемых пенсий. И многим россиянам официально назначенной пенсии окажется явно ...

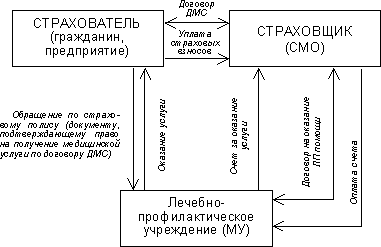

... помощи. Пионерами в больничном страховании выступали Англия и Германия. Именно в Германии в 1833 г. был издан первый государственный Закон об обязательном больничном страховании рабочих.[17] 2.1.1. Развитие медицинского страхования в России В России становление системы помощи населению при болезни связывается, в первую очередь, с развитием в конце XIX в. земской медицины, дотируемой за счет ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

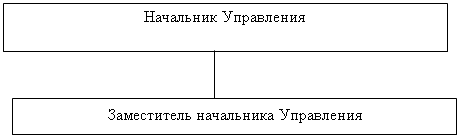

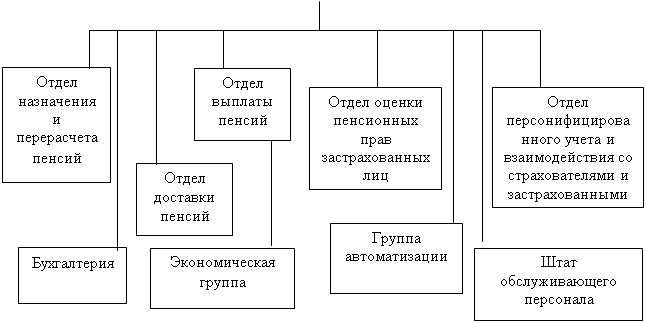

... являются тем ресурсом, благодаря которому удается решать чрезвычайные проблемы и покрывать кассовый разрыв между доходами и расходами в пенсионной системе. 2. Анализ результатов реформирования пенсионной системы РФ на примере УПФР в Нефтекамском районе и г. Нефтекамск Республики Татарстан 2.1 Характеристика деятельности УПФР в Нефтекамском районе и г. Нефтекамск Пенсионный фонд РФ (ПФР) ...

0 комментариев