Навигация

Характеристика функцій макроекономічної політики

2.2 Характеристика функцій макроекономічної політики

Кажучи про різновиди економічної політики, досі ми вели мову про таку їх форму, як стабілізаційна політика. До неї держава вдається, коли економіка стикається з непередбаченими труднощами і потрібне вживання термінових заходів, розрахованих на короткострокову перспективу. З припиненням впливу несприятливих чинників відпадає і необхідність застосування відповідних заходів. У той же час всі різновиди економічної політики і передусім такі, як фіскальна і монетарна, застосовуються і для вирішення довгострокових задач, для підтримки рівноваги в економіці поза прямим зв'язком з поточними економічними негараздами. У цій своїй якості вони утворюють структурну політику.

Промислова політика.

Звичайно структурна політика проводиться як один з елементів довгострокової політики економічного зростання, коли характер завдань, що вирішуються, такий, що потрібний більш тривалий час для досягнення відповідних цілей. Іноді у зв'язку з цим кажуть про промислову політику, маючи на увазі, що промисловість складає основу структури економіки будь-якої розвиненої країни. У рамках такої структурної політики особливо виділяють науково-технічну та інвестиційну політику.

Існування необхідності проведення довгострокових за своєю природою заходів економічної політики багато в чому зумовлене існуванням так званих великих циклів економічної кон'юнктури, пов'язаних із закономірностями науково-технічного прогресу, а не з поточними коливаннями сукупного попиту і пропозиції. Окремий випадок структурної політики – перехідний період до ринку, який переживає Україна. Основна ціль цього періоду – перехід від командної моделі економіки до ринкової, коли необхідно повністю перебудувати застарілу структуру економіки як з точки зору галузевого підходу, так і з позицій реформування відносин власності, з урахуванням особливо обтяжуючої ролі розпаду СРСР саме для економічної системи України. Стосовно до ситуації другої половини 90-х років можна говорити про необхідність одночасного розв'язання довгострокових економічних проблем структурного порядку і поточних проблем циклічного спаду, що ставить перед економічною політикою особливо складні задачі.

Соціальна політика.

На закінчення потрібно відмітити ще один різновид економічної політики – соціальну. її також не можна звести до вирішення одного із завдань стабілізаційної політики, незважаючи на те, що в ході подолання економічних спадів як одна з найважливіших задач ставиться зниження рівня безробіття – типова соціальна проблема. У сучасних умовах соціальна політика в розвинених країнах вийшла за рамки розв'язання таких чисто кон'юнктурних проблем. У полі її реалізації потрапили такі проблеми, як соціальне забезпечення, розвиток суспільних систем освіти, охорони здоров'я, культури та інших сфер діяльності, які охоплюють розвиток людини. У виділенні соціальної політики в особливу галузь економічної політики знаходить відображення безперечний факт соціалізації економічного життя в сучасних умовах. На жаль, в Україні необхідність проведення саме такої сильної соціальної політики не усвідомлюється в належній мірі.

Отже, ми розглянули основні проблеми макроекономіки. Потрібно враховувати, що підхід, застосований при викладенні відповідних теоретичних проблем, спирається на аналіз досвіду макроекономічного регулювання в розвиненій ринковій економіці. У командно-адміністративній системі також проводилася певна макроекономічна політика, однак її цілі і механізми здійснення спиралися на абсолютно інші принципи. В умовах же руйнування командної системи управління і становлення ринкового господарства неминуче міняється і зміст макроекономічної політики.

Зрозуміло, що в готовому і розвиненому вигляді, так, як це мало місце в сучасних розвинених країнах, макроекономічна політика в умовах перехідного періоду не може мати місця. У перехідній економіці нарівні із загальними рисами, що роблять її схожою на розвинену ринкову економіку, існує також істотна специфіка у прояві ринкових закономірностей, що вимагає особливої ретельності в розробці стабілізаційних заходів. Досвід розвинених країн при проведенні стабілізаційної політики може і повинен бути прийнятий за основу, але при цьому не треба прагнути до його сліпого копіювання. Завжди важливо пам'ятати, що країн із ринковою економікою і державним її регулюванням багато, але процвітаючих серед них набагато менше. Сама по собі макроекономічна теорія є ключем до успішного розв'язання багатьох економічних проблем у будь-якій країні, але вона в принципі не може бути паличкою-виручалочкою, що гарантує успіх макроекономічної політики, яка використовує ці теоретичні побудови.

3. Аналіз сучасного стану, проблем та перспектив здійснення макроекономічної політики в Україні та впливу на макроекономічні агрегати

3.1 Особливості здійснення макроекономічної політики в Україні в умовах фінансової кризи

а) Інфляційні тенденції

Інфляційний сплеск кінця 2007 – першої половини 2008 рр[1][5]. став помітним чинником впливу на соціально-економічний розвиток України в поточному році. Він, зокрема:

- знизив динаміку реального зростання доходів населення;

- обумовив погіршення очікувань населення та суб’єктів господарювання щодо макроекономічної стабільності в країні;

- спонукав до здійснення антиінфляційних заходів монетарною та фіскальною владою.

Починаючи з другого кварталу 2008 р., послідовна реалізація антиінфляційних дій Уряду та НБУ дозволила суттєво знизити темпи інфляції – річний цикл розігріву інфляційних тенденцій до пікових значень у березні 2008 р. (понад 30% річних) завершився липневою дефляцією в Україні.

Уповільнити інфляційні процеси з травня 2008 р. дозволили:

- сезонність, що спричинила зниження цін на плодоовочеву продукцію, продукти харчування та безалкогольні напої, питома вага яких у споживчому кошику становить 53,1%;

- дії НБУ щодо стримування банківського кредитування і гальмування темпів грошової пропозиції – за 9 міс. 2008 р. приріст грошової маси склав лише 20,2%, торік – 33,6%, в той час як індекс споживчих цін був удвічі більшим, ніж торік;

- антиінфляційний ефект ревальвації національної валюти у травні 2008 р., що дозволило здешевити імпорт;

- врівноваження товарних ринків за рахунок як зростання виробництва у галузях, орієнтованих на споживчий ринок, так і надходження імпортної продукції, що сформувало товарну насиченість на споживчому ринку;

- відтягування коштів населення зі споживчого ринку на депозитні рахунки (обсяги депозитів фізичних осіб збільшилися на 24,2% з початку року) та на валютний ринок (за 9 міс. 2008 року на готівковому валютному ринку сформувалося значне від’ємне сальдо продажу/купівлі населенням іноземної валюти на рівні 2776 млн. доларів США, з них 1321 млн дол. – у вересні);

- гальмування світової інфляції, насамперед, зниження аграрної інфляції і падіння світових цін на нафту, що позитивно позначилося на вартості імпортованих енергоносіїв.

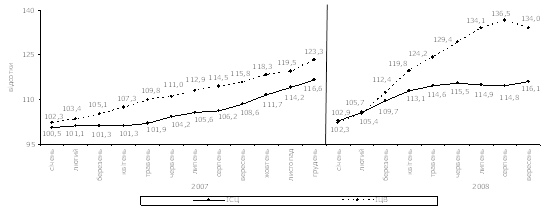

Рис. 3.1. Динаміка індексу споживчих цін та індексу цін виробників у 2007 та січні-вересні 2008 року (у% до грудня попереднього року)

В той же час, слід враховувати тимчасовість та нестійкість низки зазначених чинників, що не дозволяє вести мову по остаточне подолання інфляційних тенденцій та дає підстави прогнозувати їх відновлення восени 2008 р., оскільки:

- літня дефляція є традиційною та не свідчить про злам тенденції,

- зберігається суттєвий лаговий вплив підвищення цін виробників промислової продукції, сформований у попередні періоди зростанням вартості енергоносіїв та сільськогосподарської продукції, збільшенням витрат на оплату праці, на обслуговування позичкових коштів та інвестиційних витрат тощо. З 2006 р. темп зростання оптових цін в промисловості стабільно перевищує індекс споживчих цін (Рис. 17), в 2008 р. розрив став особливо помітним через гальмування зростання цін на споживчому ринку;

- базова інфляція практично не уповільнилася і впритул наблизилася до широкого індексу споживчих цін, досягнувши за 9 міс. 2008 р. 15,6%;

- девальвація гривні, яка відбувається у вересні-жовтні, веде до істотного подорожчання імпортних товарів і може надати суттєвого поштовху інфляційним тенденціям;

- продовжується зближення рівнів внутрішніх українських та світових цін, посилене значною відкритістю економіки України та зростаючою конкуренцією між внутрішніми і зовнішніми споживачами сировинних продуктів та напівфабрикатів;

- спадна промислова динаміка і структурні дисбаланси економічного зростання не створюють надійної бази для майбутнього зростання товарної пропозиції у відповідній кількості і якості;

- зростання обсягів сільськогосподарської продукції, як було показано вище, відбулося лише на деяких напрямках, відтак не відбулось очікуваного суцільного зниження цін після отримання нового врожаю;

- за тривкого випереджаючого зростання доходів населення сформувався певний надлишок попиту на ринку, який посилився зменшенням схильності до заощаджень та вилученням частини депозитів з комерційних банків восени.

- залишається низькою конкуренція виробників на товарних ринках в силу недостатньо ефективного адміністративного регулювання цін та протидії проявам монопольної поведінки на внутрішньому ринку;

- посилюється економічна та політична невизначеність в умовах політичної кризи в Україні, макрофінансової нестабільності та впливу світової валютно-фінансової кризи, що погіршує інфляційні очікування суб’єктів ринку[15];

Варто враховувати також значний негативний вплив проінфляційного характеру фіскальної політики, яка має переважно соціальну спрямованість. За даними Держказначейства України, за січень-вересень 2008 року до загального фонду Державного бюджету надійшло 134,3 млрд. грн., що на 54,7% більше, ніж у відповідному періоді минулого року, а у вересні до загального фонду Держбюджету надійшло доходів на 74,7% більше, ніж торік). Проте зростання обсягів фіскального вилучення сукупного продукту супроводжувалося випереджаючим зростанням соціальних видатків. Бюджетне стимулювання економічного розвитку у 2008 р. погіршилося. Частка капітальних видатків у загальній сумі видатків Зведеного бюджету України була найменшою за всі попередні роки і в січні-травні 2008 р. становила 6% (у січні-травні 2007 р. – 7,9%). Це обумовило невисоку ефективність фінансової політики в цілому щодо її спроможності нейтралізувати інфляційне розширення споживчого попиту, активізувати інвестиційний попит та підтримати економічну активність, переламати тенденцію до погіршення сальдо торговельного балансу, забезпечити стабільність національної грошової одиниці і стійкість банківської системи.

б) Зростання нестабільності банківського сектора економіки

Важливим чинником впливу на інфляційну й економічну динаміку в Україні стали зміни в обсягах і структурі банківського кредитування. Помітне скорочення темпів споживчого кредитування у січні-вересні 2008 р. мало вагомий позитивний вплив на послаблення дії інфляції попиту. Проте закономірним кроком на тлі погіршення практично всіх показників розвитку банківської системи в умовах високої інфляції та ужорсточення банківського регулювання, кризи на фондовому ринку і виведення капіталу з країни, ускладнення ситуації з фінансуванням стало також обмеження банками видачі кредитів на інвестиційні цілі, що відіграло негативну роль щодо інвестиційної динаміки в країні та послабило роль інвестиційного попиту в забезпеченні економічного зростання.

Серед основних тенденцій, що характеризують розвиток українського банківського сектора у 2008 р., слід відмітити наступні:

- уповільнення процесів трансформації потенціалу банківської системи в розширення економічної активності в економіці. За 8 місяців при зростанні власного капіталу банків на 32,6% їхні активи збільшилися на 23,5%;

- падіння прибутковості банківської діяльності – станом на 01.09.2007 р. прибуток склав 5058,4 млн. грн., що на 52% більше, ніж за відповідний період 2007 р., проте середня прибутковість банківських активів склала 0,80% проти 0,84% в аналогічному періоді минулого року, а прибутковість статутного капіталу – 9,54%, проти 10,84%. За експертними оцінками, високий прибуток – результат торішнього бурхливого зростання фінансової системи та збільшення частки високоприбуткових роздрібних кредитів в порівнянні з минулим роком;

- зменшення темпів приросту ресурсної бази банків – за сiчень-вересень 2008 р. депозити фізичних осіб зросли на 24,2% (торік на 32,1%), а депозити юридичних осіб – на 17,4% (торік на 37,8%). Слід вказати, що важливою причиною уповільнення темпів зростання активів і пасивів банків є їх переоцінка в іноземній валюті – падіння курсу основних валют щодо гривні в порівнянні з їх ринковими котируваннями в червні 2007 р. технічно збільшило базу порівняння для розрахунку річних показників зростання банківської системи;

- погіршення міжнародних рейтингів української банківської системи – в червні 2008 р. міжнародна агенція Standard & Poor’s знизила кредитний рейтинг нашої країни, який до цього не змінювався 2 роки, із ВВ – до В+*. В липні 2008 р. агенція оцінювала частку проблемних валових активів банків в Україні (переважно кредитів) на рівні 35–50%, тоді як, за даними НБУ, обсяг проблемних кредитів становить 1,5%;

- ужорсточення банківської політики – банки закрили малоприбуткові довгострокові програми кредитування земельних ділянок та іпотеки, ужорсточили умови надання споживчих позик, зменшили терміни надання кредитів – довгострокові кредити протягом 8 місяців 2008 р. збільшилися на 25,2% за загального зростання кредитів на 26,8% і на 1 вересня становили 59,4% від наданих кредитів. Перехід банків в режим жорсткої економії засвідчує накопичення значних коштів на банківських рахунках – понад 24 млрд. грн. на 1.10.08 р.;

- активізація використання зовнішніх джерел нарощування банківського капіталу – за перше півріччя частка іноземного капіталу в статутних фондах банків зросла до 40%, а приріст капіталу був більший аналогічного показника за перше півріччя 2007 р. (22% проти 18%). Це дозволило підтримати показник адекватності регулятивного капіталу, який знизився з 13,92 на 01.01.2008 р. до 13,25 на 01.03.2008 р., проте на початок вересня 2009 р. підвищився до 13,74%. При цьому обсяги зовнішніх запозичень українських банків, які розмістили свої облігації на зовнішніх ринках, у першому півріччі 2008 р. становили лише 800 млн. проти майже 2 млрд. дол. США торік. Нарощування капіталу виключно за рахунок стратегічних іноземних інвесторів рівноцінне суттєвій десуверенізації фінансового сектора;

- уповільнення майже вдвічі темпів зростання споживчого кредитування – за 9 місяців 2008 р. воно збільшилося на 33,5% (торік на 64,9%), проте продовжує стало випереджати темпи кредитування суб’єктів господарювання, які зросли на 32,1% (торік на 42,6%). У зазначений період частка виданих населенню кредитів у загальній масі кредитів досягла 36,6% (на 01.01.2008 вона становила 31,7%). Ці тенденції позитивно позначилися на структурі банківських активів за термінами і валютами, оскільки в 2008 р. більшість споживчих кредитів були довготерміновими та видавалися у національній валюті;

- за підвищення облікової ставки НБУ до 12% та високої інфляції відбулось подорожання як кредитів, так і депозитів (влітку вартість депозитів дещо зменшилася). Середньозважена вартість кредитів в національній валюті за січень-серпень 2008 р. зросла з 14,4% до 16,8%, в іноземній – з 11,2% до 12,7%. Інтегральна ставка за кредитами зросла з 13,4% до 15,2%, а інтегральна ставка за депозитами – з 7,9% до 8,8%. Тимчасом за високих темпів інфляції реальні процентні ставки залишаються від’ємними, що знижує прибутковість банківської системи та послаблює стимули до заощаджень[15].

У складних фінансових умовах відбулося загострення низки системних проблем вітчизняного банківського сектора:

- дефіциту як довгострокових, так і короткострокових фінансових ресурсів, що обмежує виконання банками своїх зобов’язань та не дозволяє їм забезпечити пропозицію довгострокових кредитів на рівні, адекватному потребам економіки[2][6];

- розриву в фінансуванні банківських активів зобов’язаннями у вигляді депозитів у банках;

- дисбалансу ліквідності – падіння співвідношення між довгостроковими депозитами та довгостроковими кредитами;

- низького рівня ризик-менеджменту, передусім, щодо кредитування корпоративного сектора;

- високих валютних ризиків в умовах значної курсової волатильності – подорожчання долара загрожує банкам як зростанням неповернень за валютними кредитами, так і труднощами щодо погашення своїх боргових зобов’язань;

- нестачі внутрішніх джерел капіталізації, що веде до посилення залежності банків від іноземних інвесторів.

За таких негативних передумов наростання негативних очікувань на валютному ринку при політичній нестабільності в суспільстві та на тлі демонстраційного ефекту розгортання світової фінансової кризи зумовило падіння довіри до банківської системи, яке виявилося в початку масового вилучення коштів з депозитних рахунків у жовтні 2008 р. В цій ситуації позитивно слід оцінити антикризові дії НБУ щодо суттєвого збільшення обсягів рефінансування (5,96 млрд грн. – за вересень, 6,45 млрд грн. – за першу декаду жовтня), заборони дострокового погашення депозитних рахунків (Постанова Ради НБУ №319), зняття обмежень на залучення валютних коштів (скасування 20%-ї норми резервування під депозити нерезидентів, підвищення порогової вартості зовнішніх позик тощо).

Водночас, поточна стабільність фінансової системи залежить від ефективного вирішення двох суперечливих завдань – забезпечення на належному рівні банківської ліквідності та підтримання курсу гривні. Отже, на відміну розвинених країн, де першочерговим завданням визнано максимально можливе забезпечення банків у фінансових ресурсах, в Україні рівноважливим завданням стало втримання курсової стабільності, що дещо обмежує можливості НБУ щодо врегулювання ситуації. Адже одночасне проведення масштабних валютних інтервенцій і операцій з рефінансування може істотно виснажити міжнародні резерви НБУ та стимулювати грошову пропозицію. Разом з тим, намагання НБУ обмежити обсяги банківського кредитування не відповідає середньо- і довгостроковим цілям фінансової стабілізації – стимулювання ділової та інвестиційної активності, збереження довіри населення до вітчизняних банків, підвищення фінансової стійкості останніх.

в) Проблеми валютно-курсової стабільності

У січні-вересні 2008 р. розвиток валютної сфери України був вкрай неоднозначним. Якщо у травні 2008 р. переважали передумови для ревальвації гривні, то на початку осені – для її девальвації. Великі обсяги припливу іноземного капіталу (за 8 міс. 2008 р. 13,6 млрд. дол. США, що в 1,6 разу більше, ніж торік) зумовили суттєве переважання в більшу частину року пропозиції іноземної валюти над попитом. Викуп надлишкової пропозиції до золотовалютних резервів вимагав від НБУ активних стерилізаційних операцій і супроводжувався збільшенням грошової пропозиції. З цих причин та з огляду на необхідність гальмування темпів інфляції та послаблення боргового навантаження на вітчизняні фінансові і нефінансові корпорації [3][7] 21 травня НБУ підвищив офіційний курс гривні до долара США з 5,05 грн/дол. США до 4,85 грн/дол. США. Такий крок НБУ наблизив офіційний курс до ринкової ситуації та дозволив врівноважити ринок без потреби проведення масованих валютних інтервенцій з викупу валюти. На думку низки експертів, одним з потужних аргументів на користь зміцнення Нацбанком офіційного курсу гривні стало значне зростання залишку на Єдиному казначейському рахунку, що посилило ризики не контрольованого монетарною владою виведення на ринок значного обсягу вільних коштів.

Хоча упродовж літніх місяців у валютній сфері зберігалася відносна стабільність – курс на міжбанку коливався в межах 4,50–4,65 грн/дол. США, а офіційний – утримувався на рівні 4,85–4,86 грн/дол. США, ревальваційний тиск зберігався, про що свідчить статистка валютних інтервенцій. За її даними, вже 22–23 травня НБУ змушений був виходити на ринок для купівлі валюти, причому лише за ці два дні міжнародні резерви збільшилися на 574 млн дол. Усього за червень-серпень міжнародні резерви НБУ зросли з 34 до 38 млрд. дол. США, обсяг валютних інтервенцій склав 4,74 млрд. дол. США.

Слід наголосити, що відхід НБУ від фіксованого курсу не супроводжувався запровадженням чіткої доктрини валютно-курсового регулювання. Це сприяло високій невизначеності на валютному ринку України, посиленій різкими змінами ситуації на світових валютних ринках. Так, в середині липня 2008 р. курс долара США на міжнародних ринках почав стрімко зростати на тлі очікуваної за підсумками другого кварталу рецесії в єврозоні. Це відповідним чином позначилося на факторах, що мають велике значення для курсу української валюти, а саме:

- зменшився приплив капіталу до банківського сектору в зв’язку зі світовою фінансовою кризою, нестачею ліквідності і перетіканням ресурсів у доларові активи;

- різко зріс попит на долари на міжбанківському і готівковому валютному ринках (зокрема, внаслідок дій Нафтогазу, що готується до дворазового підвищення цін на паливо з 2009 р., зростання потреби вітчизняних банків у доларових ресурсах в умовах відносного надлишку гривневої ліквідності – залишки на коррахунках на 1.10.08 р. досягли 24,2 млрд. грн., та «втечі» населення від національної валюти);

- в очікуванні девальвації гривні активізувався відплив капіталу з країни, зацікавленого в отриманні курсового прибутку – з березня по жовтень 2008 р. нерезиденти продали ОВДП на суму 1,3 млрд. грн. У підсумку від’ємне сальдо за операціями купівлі продажу нерезидентами внутрішніх облігацій банків склало 413 млн. дол. США, за операціями з цінними паперами Уряду – 226 млн. дол. США.;

- зменшилася експортна виручка внаслідок падіння світових цін на метал у серпні 2008 р. на 15–20%,

- продовжилося зростання обсягів імпорту.

В цих умовах заяви представників монетарної влади про небажання витрачати резерви на згладжування спекулятивних коливань на міжбанківському ринку через негативний вплив валютних інтервенцій на ліквідність банківської системи спровокували панічні настрої не лише у вітчизняних агентів валютного ринку, але і у великих стратегічних інвесторів. У підсумку курс долара на міжбанківському валютному ринку у вересні-жовтні підвищився з 4,6 до 5,6 грн/дол. США (або на 11% з початку року). Це змусило НБУ суттєво розширити межі курсового коридору (замість 4,85 ±4% вони були встановлені на рівні 4,95 ±8%), активізувати проведення валютних інтервенцій, обмежити банківську маржу між курсом купівлі і продажу готівкової валюти до 5%. НБУ також попередив банки, що застосовуватиме жорсткі санкції у випадку купівлі валюти для імпорту, що не завозиться в Україну, а також здійснення авансових платежів за імпорт, окрім критичного.

Отже, дестабілізаційні тенденції у грошово-фінансовій сфері України мають об’єктивне системне підґрунтя, що засвідчує необхідність комплексності підходів антикризової політики, які мають не лише протидіяти поточним ознакам нестабільності, але й забезпечувати необхідні структурні зрушення в цій сфері економіки.

3.2 Перспективи формування макроекономічного курсу в Україні в 2009 роціВикладене вище дає підстави стверджувати, що підґрунтя наростання макрофінансової нестабільності в Україні восени поточного року міститься насамперед у здійснюваній економічній політиці, яка характеризувалася невиваженістю та неадекватністю стратегічним завданням та можливостям розвитку національної економіки.

Підґрунтям фінансової дестабілізації в Україні стали системні суперечності:

- надмірна частка споживання та недостатні обсяги нагромадження в умовах нерозвиненості внутрішнього ринку, що призвело до необхідності покриття надлишку внутрішнього попиту за рахунок випереджаючого зростання імпорту, а відтак – стабільного погіршення сальдо зовнішньої торгівлі та ризиків валютної дестабілізації. За 2003–2007 рр. номінальні доходи населення зросли в 4,2 разу, реальні – в 2,1 разу, а реальний ВВП – лише в 1,4 разу;

- інституційна нерозвиненість фінансової системи та вузькість механізмів рефінансування банківської системи, що обумовило надмірну вартість фінансових ресурсів всередині країни та, за стрімкого зростання попиту на кредитні ресурси, обумовило активний вихід комерційних банків на зовнішні ринки запозичень. Важелі Національного банку, спрямовані на регулювання грошової пропозиції, виявилися недієздатними в умовах відкритості фінансових ринків, а антиінфляційні заходи монетарного характеру лише посилили потребу в зовнішніх запозиченнях. При цьому використання споживчих кредитів зосередилося насамперед на придбанні товарів імпортного асортименту та в іпотечному сегменті ринку;

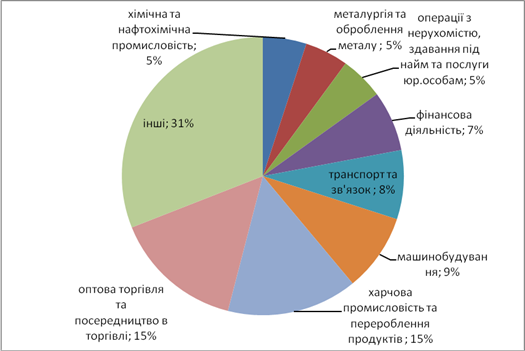

- несприятливі умови для довгострокового інвестування, що обумовило переважаючу інвестиційну привабливість секторів з високою ліквідністю та якнайшвидшим обігом коштів: за 2005–2007 рр. інвестиції в промисловість зросли в 1,5 разу, в той час як в операції з нерухомістю – в 1,9 разу, фінансову діяльність – 2,4 разу, роздрібну торгівлю – утричі. У 2007 році при прискоренні інвестиційних процесів інвестиції в промисловість збільшилися на 27%, в той час як в роздрібну торгівлю – на 48%, фінансову діяльність – 60%. Випереджаючі темпи інвестування в сектори, які здійснюють перерозподіл сукупного продукту, над інвестиціями у виробництво останнього посилювали ризики нестабільності фінансової системи та інфляційний потенціал, який формується внаслідок перевищення сукупного попиту над пропозицією.

- концентрація експортної спеціалізації України на невеликій кількості товарних груп, насамперед – сировинного характеру, в умовах експортоорієнтованої моделі розвитку економіки, при значній частці товарів з високим рівнем доданої вартості в імпорті. Це обумовило хронічне нарощування дефіциту зовнішньої торгівлі та високу залежність економіки України від кон’юнктури світових ринків, курсових коливань тощо.

Між тим, в останні роки не лише не відбувалося системних дій щодо подолання зазначених суперечностей, але й було припущено низку прорахунків в економічній політиці, які призвели до посилення кризових проявів:

- зберігався високий рівень фіскального вилучення коштів на потреби споживання: у січні-травні 2008 р. видатки зведеного бюджету України зросли на 46,9% (торік – на 20,9%), видатки на соціальний захист і соціальне забезпечення – на 53,5% (у минулому році – на 16%). Водночас частка капітальних видатків у загальній сумі видатків Зведеного бюджету України була найменшою за всі попередні роки і в зазначений період становила 6% (у січні-травні 2007 р. – 7,9%) – відтак фіскальна політика відігравала гальмівну роль щодо інвестиційних процесів;

- відбувалося затягування запровадження дієвих заходів щодо регулювання зовнішніх запозичень вітчизняних суб’єктів господарювання, що, обумовлювало ревальваційний тиск з боку припливу на ринок «коротких грошей» й, зрештою, спричинилося до надмірного нагромадження зовнішніх зобов’язань, що погіршило фінансову надійність позичальників;

- під впливом згаданих вище тимчасових тенденцій на валютному ринку та з міркувань запобігання інфляційним тенденціям навесні 2008 р. було прийнято рішення про офіційну ревальвацію гривні, НБУ не протидіяв подорожчанню гривні на валютному ринку значно вище за офіційний курс. Це сприяло погіршенню умов торгівлі та зовнішньоторговельного сальдо, заклало підґрунтя глибини наступного девальваційного падіння;

- в умовах перевищення фіскальних надходжень над запланованими (значною мірою, через перевищення інфляційних орієнтирів) не було прийнято рішень щодо напрямків ефективного витрачання надлишку, відтак відбулось заморожування суттєвої частини коштів на єдиному казначейському рахунку, що вело до поточної демонетизації економіки, проте водночас – формування інфляційного монетарного «навісу».

Загальною причиною подібних прорахунків є, на нашу думку, орієнтація економічної політики на здобуття прихильності електорату в умовах прискореного повторення політичного циклу та нехтування цілями розвитку та структурної модернізації, які подекуди вимагали прийняття непопулярних рішень. Як зазначалося у Зверненні Президента України до українського народу 8 жовтня 2008 р., «виборчі розрахунки переросли у тотальний соціальний популізм, який призвів до найвищої в Європі інфляції і зниження соціальних стандартів – заробітної плати, пенсії і багатьох інших соціальних програм».

Активним негативним чинником, який зробив свій внесок в дестабілізацію економічної ситуації стало наростання політичної кризи восени 2008 року. В той час, як прояви світової фінансової кризи вимагають оперативних узгоджених фахових рішень гілок влади, політична криза знижує дієздатність останньої. Це, а також непевність у найближчих перспективах економічної політики, в тому числі – щодо формування Державного бюджету на 2009 рік, передбачення чергового оберту популізму в економічній політиці в умовах наближення майбутніх президентських виборів, а тим більш – позачергових виборів до Верховної Ради, посилило песимізм суб’єктів ринку в оцінках перспектив розвитку кризових явищ, підвищило інфляційні очікування, обумовило подальше зниження інвестиційної привабливості економіки.

Таким чином, в Україні одночасно проявилися ознаки валютної, фондової, банківської криз в умовах дестабілізації ринку нерухомості, рецесії будівництва та загального погіршення внутрішньої і зовнішньої макроекономічної ситуації. З нашої точки зору, кризові явища стали логічним результатом реалізації інфляціогенної моделі невиваженої соціальної орієнтації економіки, яка функціонує за відсутності цілеспрямованої інвестиційної політики на підґрунті зовнішнього кредитування. Подібний сценарій розгортання подій спостерігався протягом останнього року в жорсткому варіанті – в Казахстані і в більш м'яких варіантах – в країнах Балтії і Росії). Після періоду відставання динаміки доходів від поточних видатків і інвестицій, посилення боргового навантаження на бюджет фірм та домогосподарств розпочинається відновлення об'єктивних співвідношень між ціною житла, доходами населення і розмірами кредитування житлового будівництва, які були надмірно «роздуті» активними зовнішніми запозиченнями.

Зважаючи на ймовірність несприятливих тенденцій розвитку світової економіки в найближчі роки[4][17], створюються підстави для реальних ризиків затягування української економіки у тривалу економічну рецесію.

По-перше, негативні процеси, що розгортаються у фінансовій сфері України, тісно взаємопов’язані і підсилюють один одного: ужорсточення політики доходів та монетарної політики – уповільнення динаміки кредитів – зниження споживчого і інвестиційного попиту – уповільнення економічного зростання – уповільнення динаміки доходів – зростання неплатежів по кредитах. Розгортання цього «ланцюга» загрожує лавиноподібним наростанням незбалансованості валютно-фінансової системи української економіки.

По-друге, післякризова ситуація характеризуватиметься істотним погіршенням зовнішніх умов функціонування української економіки унаслідок різкого підвищення цін на газ, падіння кредитних рейтингів України і перенасиченості ринків збуту традиційних товарів українського експорту. Ймовірним є період помітного сповільнення темпів економічного зростання, що вестиме як до зниження динаміки доходів, так і до чергового підвищення ризиків для вітчизняної банківської системи через послаблення платоспроможності боржників. Простого відновлення економічної активності за рахунок вищої цінової конкурентоспроможності унаслідок девальвації гривні може виявитися недостатнім для пожвавлення економіки. Для подолання кризи будуть потрібні масштабні інвестиції в модернізацію української економіки, зростання продуктивності праці, підвищення конкурентоспроможності українських виробників, а також суттєве посилення ролі внутрішнього ринку у споживанні товарів українського виробництва.

По-третє, відбувається послаблення здатності органів державного управління до контролю над ситуацією через перманентне політичне протистояння гілок влади, поширення впливу об’єктивних тенденцій глобального масштабу, непідконтрольних національній владі, дію міжнародних антикризових регуляцій обов’язкового чи рекомендаційного характеру (для України, зокрема, такі регуляції набули вигляду умов отримання кредитної лінії МВФ). Ці чинники тиснутимуть у бік дотримання насамперед стабілізаційних орієнтирів антикризової політики.

Вищезазначене підкреслює важливість адекватної оцінки поточної ситуації при виробленні як антикризових, так і стратегічних заходів монетарної політики, які повинні вирішувати дилему стимулювання економічної активності й втримання темпів інфляції на прийнятному для української економіки рівні, забезпечення валютної та фінансової стабільності. Лише вкрай виважена грошово-кредитна, валютна й фіскальна політики дадуть можливість підтримати внутрішній попит і відновити інвестиційну активність без розкручування інфляційних процесів, забезпечити ефективну конкуренцію на товарних ринках без суттєвого погіршення позицій вітчизняних виробників, забезпечити достатній рівень ресурсної бази і прибутковості банків за переорієнтації їх із зовнішніх на внутрішні ресурси, а кредитної активності – у менш ризикові та стратегічно важливі сфери діяльності. Фактично йдеться про розробку в логіці антикризових заходів концепції політики «оптимально доступних грошей» – з погляду задоволення потреб фінансування пріоритетних напрямів економічного розвитку, стимулювання внутрішнього попиту, підтримання конкурентоспроможності виробників і платоспроможності населення, забезпечення фінансової стійкості банківської системи, недопущення різких коливань курсу гривні, та про радикальне удосконалення фіскальної політики, насамперед – щодо підтримання соціальних стандартів за мінімальної інфляційності в фінансуванні соціальної сфери.

З нашої точки зору, на сучасному етапі при здійсненні антикризової політики слід враховувати низку імперативів:

- підтримання відносно високих темпів економічного зростання, від чого критично залежить стабільність банківського сектору та фіскальної сфери, в тому числі – фінансова забезпеченість соціальної політики держави – це обмежує застосування рестрикційних заходів у монетарній сфері;

- недопущення відчутного зниження добробуту населення, від чого критично залежить стан внутрішнього попиту – це обмежує застосування фіскальних рестрикцій та важелів гальмування зростання доходів;

- підтримання в прийнятних межах платіжного балансу, від чого критично залежить стабільність національної валюти, яка украй важлива в контексті високого співвідношення зовнішньоторговельного обороту до ВВП та значної залежності від світових ринків капіталу – це обмежує застосування курсових важелів та інструментів лібералізації імпорту.

Враховуючи поточний негативний вплив світової фінансової кризи та майбутній – світової економічної стагнації, несприятливі перспективи еволюції конкурентоспроможності основних галузей вітчизняної економіки та зростаючі обмеження по трудових ресурсах, пов'язані як з демографічними тенденціями, так і з наростаючим дисбалансом між кваліфікацією і вартістю трудових ресурсів в Україні, стратегічними орієнтирами економічної політики є:

- зростання продуктивності праці на основі масштабної модернізації основного капіталу;

- стимулювання внутрішнього попиту.

Відтак перед антикризовою політикою постають серйозні дилеми, пов’язані з вірним вибором її пріоритетів, необхідністю розмежування поточних антикризових і стратегічних пріоритетів та розробки несуперечливого комплексу заходів щодо їх досягнення.

Втримати інфляцію на стабільно низькому рівні найближчим часом навряд чи вдасться, що засвідчує відновлення тенденції до зростання цін – споживча інфляція становила 1,1% у вересні 2008 р., за підсумком жовтня є підстави очікувати подальшого погіршення цього показника. Водночас, на нашу думку, в умовах кризового падіння виробництва у системоутворюючих галузях української економіки (металургії та будівництва, сільському господарстві) надмірна концентрація зусиль на стримуванні цін є недоцільною і може негативно позначитися на фінансовому становищі українських виробників. В кризових умовах економічно більш виправданою виглядає виважена стимулююча політика, яка дозволить пом’якшити наслідки фінансової та економічної кризи для вітчизняних підприємств.

Поточна стабільність фінансової системи залежить від ефективного вирішення двох суперечливих завдань – забезпечення на належному рівні банківської ліквідності та підтримання курсу гривні. Валютні інтервенції з метою запобігання девальвації ведуть до погіршення банківської ліквідності, в той час як рефінансування банків веде до посилення попиту на іноземну валюту на валютному ринку. Одночасне проведення масштабних валютних інтервенцій і операцій з рефінансування може істотно виснажити міжнародні резерви НБУ та надмірно збільшити грошову пропозицію. Відтак доцільно визначитися, яка з альтернатив містить у собі більший ризик для національної економіки. З нашої точки зору, ліквідність банків є важливішою, оскільки вона лежить в основі стабільності національної фінансової системи.

Між тим, варто враховувати, що різке падіння курсу гривні може стати «спусковим гачком» для розгортання фінансової кризи в Україні – прискориться і без того висока інфляція, впаде платоспроможність населення, погіршиться якість активів в банківській системі, де понад половину кредитів надано у іноземній валюті, посилиться боргове навантаження на вітчизняні фінансові і нефінансові корпорації, які мають значні борги в іноземній валюті, загальмується економічний розвиток в галузях, що не пов’язані з експортом. В цих умовах НБУ має чітко і послідовно стабілізувати ситуацію у валютній сфері, надаючи позитивні сигнали ринку і не дозволяючи розвиватися панічним настроям, проте ризики девальвації слід намагатись долати переважно за допомогою інших, не пов’язаних з інтервенціями засобів – зокрема, шляхом підвищення жорсткості регулювання валютного ринку. Важливим завданням стає розробка середньострокової стратегії валютної політики із чітким визначенням курсових орієнтирів, окресленням комплексу методів та інструментів забезпечення валютної стабільності, а також превентивних заходів для недопущення курсових стрибків у майбутньому.

Антиінфляційні заходи монетарної політики, а також дії НБУ щодо обмеження обсягів банківського кредитування досить ефективні у короткостроковому вимірі, проте суперечать середньо- і довгостроковим цілям фінансової стабілізації, яка має спиратися на стимулювання ділової та інвестиційної активності. Отже, тривалість їхньої дії має бути якнайменшою, й вони мають бути якнайшвидше замінені на антиінфляційні заходи структурного характеру. Розбудова механізмів рефінансування комерційних банків з боку НБУ (в тому числі – запровадження цільових інструментів рефінансування) має належним чином компенсувати втрати гривневої ліквідності при проведенні валютних інтервенцій.

Необхідність рефінансування зовнішньої заборгованості комерційних банків в поточному, а у значно більшій мірі – у наступному роках вимагає зміни орієнтирів банківського регулювання з обмеження на спрощення зовнішніх запозичень. Між тим, при цьому неприпустимим є подальше зростання залежності українських банків від припливу іноземних кредитних ресурсів: пріоритетним напрямком для банків має стати концентрація національних заощаджень. Потрібна також чітка структуризація напрямків використання залучених ресурсів.

Негативні тенденції на ринку портфельних інвестицій та падіння інвестиційних рейтингів України та більшості вітчизняних фінансових установ спонукають багатьох експертів до песимістичних оцінок щодо можливостей фінансування негативного сальдо поточних операцій платіжного балансу за рахунок його капітальної частини. Власне, це й стало одним із мотивів звернення уряду до Міжнародного валютного фонду з проханням щодо відкриття кредитної лінії для України.

Між тим, з нашої точки зору, є й підстави для оптимізму щодо перспектив припливу капіталу в Україну:

- реальна глибина світової фінансової кризи та наступної рецесії видаються дещо перебільшеними – економічна глобалізація, посилюючи поширення кризових тенденцій у світовій економіці, одночасно й посилює здатність останньої до відновлення. Нерівномірність інтеграції економік країн світу до міжнародних фондових ринків обумовлює різну глибину втрати економічного потенціалу, що може вести до виходу на післякризові фінансові ринки нових центрів економічної сили, які стануть рушіями післякризового відновлення світової економіки;

- значна місткість ринку України, наявність дефіцитних ресурсів (насамперед – аграрних), вигідне геостратегічне розташування при значному дефіциті інвестування і надалі підвищуватимуть привабливість країни для прямих інвестицій;

- наближення фіналу Чемпіонату Європи з футболу додатково сприятиме залученню інвестицій у розвиток відповідних секторів;

- в рамках спаду на фондовому ринку відбулось зниження вартості капіталу багатьох привабливих українських компаній, що має викликати зацікавленість в їх придбанні портфельних, або й прямих інвесторів, насамперед – з країн, які менш зачеплені світовою кризою.

Відтак, особливо – за умови очікуваного нами відносно високого темпу інфляції, в 2009 р. ймовірним є відновлення передумов для реальної ревальвації гривні.

Продовження швидкого зростання внутрішнього споживчого попиту матиме дедалі слабший вплив як стимул економічного зростання: в умовах погіршення умов для розвитку вітчизняного виробництва все більш посилюватиметься імпортна складова наповнення споживчого ринку, а за неможливості цього – відбуватиметься конвертація зростання попиту в інфляційні тенденції. Це загострює проблему вірного співвідношення між споживанням і нагромадженням у макроекономічному вимірі та у бюджетній політиці зокрема та обумовлює необхідність переорієнтації економічної політики на пріоритетне вирішення завдань розвитку.

З огляду на ризики скорочення експортоорієнтованого виробництва внаслідок падіння світового попиту та ускладнення платежів за експортними операціями, необхідно здійснити комплекс заходів, спрямованих на розширення внутрішнього попиту на групу експортних товарів і, тим самим, посилення ролі внутрішнього виробництва. Для цього за допомогою бюджетного фінансування слід започаткувати нові інфраструктурні та житлові будівельні проекти. Уряд також повинен не допустити обвалу цін на зерно нового врожаю шляхом здійснення належних закупівель на зерновому ринку Аграрним фондом.

Висновки

Протягом останніх п’яти років зростання продуктивності в Україні, попри його нерівномірність, було достатньо високим для того, щоб виправдати підвищення вартості праці й капіталу. З огляду на це, зростання виробництва і доходів не призвело до формування значного тиску на ціни чи зовнішньоторговельний баланс, а збільшення податкових надходжень давало змогу не допускати надмірного бюджетного дефіциту.

Однак досвід країн, які розвиваються, і країн із перехідною економікою свідчить, що зростання може несподівано припинитися через макроекономічні проблеми – скажімо, підвищення інфляції чи втрату валютних резервів унаслідок «перегріву» економіки, впливу зовнішніх шоків. Через якийсь час уповільнення зростання продуктивності в Україні, порівняно зі збільшенням заробітної плати і доходів, може завадити випереджальному зростанню економіки, причому зниження конкурентоспроможності може негативно позначитися одночасно на темпах економічного зростання, інфляції та платіжного балансу (що ми і відчули у 2005 р.). За таких умов країна, в кращому випадку, втратить сприятливе макроекономічне середовище, а в гіршому – розвиток може піти екстенсивним шляхом, за якого одна проблема загострює іншу. Здається, що уряд, ретельно проаналізувавши ситуацію, має зробити все, щоб подальше економічне зростання тривало, причому виключно за рахунок інтенсивних факторів розвитку.

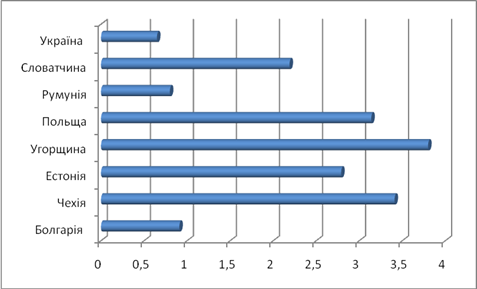

Для більш збалансованої національної стратегії необхідно ретельніше аналізувати позитивний досвід розвинутих країн, а також тих, що досягли значного успіху в розбудові національної економіки та високого рівня конкурентоспроможності. Зважаючи на це, треба звернути увагу на результати рейтингових оцінок, які кожного року проводять відомі міжнародні організації. Так, наприклад, декілька місяців тому Світовий економічний форум та Організація Об’єднаних Націй майже одночасно оприлюднили два різних звіти, що стосуються аналізу світової економіки та конкурентоспроможності країн.

За даними Світового економічного форуму, Україна опинилася в 2005 р. на низькому 84 місці у світовому рейтингу 117 країн. Зафіксовано значне відставання від Китаю та Індії (49 і 50 місця, відповідно), Польщі (51 місце), Мексики (55), Бразилії (65), Туреччини (66) і Аргентини (72).

Країна посідає 50 місце за макроекономічною стабільністю. Причина такого посереднього результату – наявність окремих елементів, які послаблюють макроекономічну стабільність країни. Наприклад, в Україні зберігаються темпи інфляції, хоча й не вельми високі за її власними історичними стандартами, проте відносно високі за міжнародними стандартами. Це й відсуває країну з цим параметром на 70 місце, поряд із такими державами, як Гватемала й Уганда.

Підсумовуючи все вищевикладене, можна зробити висновок, що деяке поліпшення міжнародної рейтингової позиції України пояснюється не поліпшенням макроекономічної ситуації в країні, покращенням умов ведення бізнесу та більш суттєвим впливом інноваційної складової економічного зростання, а відносним погіршенням ситуації у країнах, які конкурують з Україною в тій групі за рівнем конкурентоспроможності, де вона в цей час перебуває. Крім того, вже зараз існують симптоми як кількісного, так і якісного характеру, котрі об’єктивно вказують на зниження потенціалу зростання української економіки вже в доступному для огляду майбутньому. Серед цих симптомів найбільш важливими, на наш погляд, є наступні.

По-перше, як ми вважаємо, у процесі зростання роль деяких чинників, які на початковому етапі забезпечили підвищення продуктивності й ефективності, знижується. Більшість цих чинників можна розцінювати як екстенсивні фактори економічного зростання. Це стосується одномоментного ефекту від поновлення використовуваних старих виробничих потужностей, ліквідації бартерних та інших негрошових розрахунків, а також від досягнення певної макроекономічної стабільності.

По-друге, загальний обсяг, а особливо структура капіталовкладень, потребують удосконалення. В останні роки приплив інвестицій суттєво пожвавився, а їхній сумарний рівень – близько 20% ВВП за 2003 і 2004 рр. – вже не здається низьким, порівняно з іншими країнами. Ці інвестиції, поза сумнівом, мали збільшити обсяг і поліпшити якість основних фондів (капіталу) в економіці, тим самим підвищуючи потенціал її зростання.

Однак вага такого важливого компоненту, як прямі іноземні інвестиції, все ще залишається на низькому рівні. Прямі іноземні інвестиції відіграють важливу роль у зв’язку з технологічними й управлінськими ноу-хау, які вони генерують. Більш того, відчувається необхідність інвестицій в інфраструктуру. За відсутності інвестицій виникатимуть «вузькі місця» у виробничому процесі, створюючи перешкоди подальшому економічному зростанню.

Таким чином, можна дійти висновку, що інтенсивні фактори економічного зростання, вплив яких відчувається через підвищення ефективності суспільного виробництва, були задіяні значно меншою мірою, ніж того вимагає конкурентне середовище.

З цього зовсім не обов’язково випливає висновок про те, що уповільнення зростання української економіки та її продуктивності відбудеться відразу. Економічне зростання в Україні якийсь час може тривати за рахунок «запасу міцності», забезпеченого конкурентоспроможністю рівня витрат виробництва, а також за рахунок впровадження нових виробничих процесів на мікроекономічному рівні. Так, низькі витрати виробництва можуть дати змогу економіці України зростати високими темпами через імовірне збільшення витрат в основних східноєвропейських конкурентів, пов’язаних із їхнім вступом до ЄС. Можна, звісно, помилятися щодо точних термінів перелому в динаміці, однак збереження високих темпів зростання продуктивності в довгостроковій перспективі не можна сприймати як щось само собою зрозуміле. Рано чи пізно українській економіці доведеться зіткнутися або з циклічним, або зі структурним уповільненням економічного зростання, яке спостерігають в усіх країнах із ринковою економікою.

Незалежно від причини уповільнення, необхідно розробити відповідну макроекономічну та структурну політику з метою пом’якшення чи запобігання спаду. По-перше, уряд і Національний банк України мають проводити розумну податково-бюджетну та грошово-кредитну політику, щоби зберегти досягнуту макроекономічну стабільність. Точне визначення «стабільності» може варіювати, однак допущення серйозного дефіциту бюджету чи високої інфляції, поза сумнівом, підірвуть основи економічного зростання. Один з останніх і дуже несподіваних прикладів цього – ситуація в країнах ЦСЄ (зокрема, Угорщина та Польща), де пом’якшення податково-бюджетної політики в останні роки створило значно більше економічних проблем, аніж їх вирішило.

У короткостроковій і середньостроковій перспективі українській владі доведеться визначитися в двох ключових питаннях макроекономічної політики. По-перше, це стосується переходу до гнучкішого режиму обмінного курсу – щоб уникнути відомих ризиків, пов’язаних з утримуванням протягом занадто тривалого часу фактично фіксованого курсу.

По-друге, дуже швидке зростання обсягів банківських кредитів (рис. 3) в останні роки, хоч і відбивало частково процеси здорової ремонетизації, може викликати накопичення неповернутих кредитів у випадку суттєвого уповільнення зростання економіки чи негативних шоків.

Для усунення цієї небезпеки необхідно провести зміни структурного характеру, такі як:

· подальше посилення нормативів банківського регулювання та нагляду;

· підвищення капіталізації комерційних банків;

· удосконалення систем адекватної оцінки якості кредитного портфеля комерційних банків та їхнього внутрішнього контролю.

Підвищення темпів інфляції протягом 2005 р. теж заслуговує на пильну увагу, оскільки подібні процеси можуть підірвати конкурентоспроможність, а отже, внутрішню та зовнішню фінансову стабільність. До речі, протягом кількох останніх років інфляція вимірювалася малими однозначними числами в більшості країн, що розвиваються, і країн із перехідною економікою, у тому числі в Китаї та Південній Кореї. Ці дві країни деякі українські автори наводили як приклад «успішного інфляційного стимулювання економічного зростання», проте дані цих країн щодо темпів економічного зростання й інфляції за більш ніж десятирічний період свідчать також і про те, що високі темпи економічного зростання цілком можуть співіснувати і з дуже низькою інфляцією. Очевидно, справжня причина високих темпів економічного зростання полягає в іншому і є значно складнішою.

Список використаних джерел

1. Агапова Т.А., Серегина С.Ф. Макроэкономика: Учебник / А.В. Сидорович (ред.). – М.: ДИС, 1997. – 416 с.

2. Алексєєв А.С. Основи економічної теорії: Початковий курс: Навч. посіб. для студ. вищ. навч. закл. I–II рівнів акредитації. – Чернівці, 2002. – 256 с.

3. Базилевич В.Д., Попов В.М., Базилевич К.С., Найдич Н.М. Економічна теорія. Політекономія: Підручник для студентів вищих закладів освіти. – К.: Знання-Прес, 2001. – 581 с.

4. Бильчак В.С., Мустафаева И.Д. Макроєкономика: Учеб. пособ. / Калининградский гос. ун-т. – Калининград: Издательство Калининградского гос. ун-та, 2001. – 118 с.

5. Ватаманюк К.Л. Економічна теорія: макро – і мікроекономіка. – К.: ВД «Альтернативи». – 2001. – 607 с.

6. Вілкул Ю.Г. Основи економічної теорії: Навч. посіб. для студ. вищ. навч. закл. освіти. – Кривий Ріг: Мінерал, 2001. – 260 с.

7. Задоя А.А., Петруня Ю.Е. Макроэкономика: Учебник для студ. вузов / Днепропетровский ун-т экономики и права. – Д.: ДУЭП, 2003. – 236 с.

8. Злупко С.М. Основи історії економічної теорії: Навч. посіб. – Л.: Львівський національний університет імені Івана Франка, 2001. – 628 с.

9. Крупка М. І., Островерх П. І., Реверчук С.К. Основи економічної теорії: Підручник / Львівський національний ун-т ім. Івана Франка. – К.: Атіка, 2001. – 344 с.

10. Мамалуй О.О., Гриценко О.А., Гриценко Л.В., Дарнопих Г.Ю., Довбня В.В. Основи економічної теорії: Підручник / О.О. Мамалуй (заг. ред.). – К.: Юрінком Інтер, 2003. – 480 с.

11. Мочерний С.В., Устенко О.А. Основи економічної теорії: Навч. посіб. – К.: Видавничий центр «Академія», 2005. – 504 с.

12. Основи економічної теорії: Мікроекономіка. Макроекономіка: Навч. посібник / Одеський держ. економічний ун-т. Кафедра загальної економічної теорії / А.К. Покритан (ред.), Г.І. Анашенкова (авт.-уклад.), М.І. Збарський (ред.). – 2.вид., виправ. і доп. – О., 1999. – 494 с.

13. Поповенко Н.С., Забарная Э.Н., Маковеев П.С. Макроэкономика: Учеб. пособие для студ. вузов экон. спец. / Одесский гос. политехнический ун-т; Институт бизнеса, экономики и информационных технологий. – О.: ОГПУ, 2001. – 164 с.

14. Чухно А.А., Єщенко П.С., Климко Г.Н., Колотий А.М., Боринець С.Я. Основи економічної теорії: Підруч. для студ. нееконом. спец. вищих навч. Закладів. – К.: Вища школа, 2001. – 606 с.

15. http://me.kmu.gov.ua/control/uk/publish/article? art_id=44593&cat_id=44592

Похожие работы

... і соціального розвитку та оптимальний для України перерозподіл ВВП через його доходну частину. Реалізація поставлених задач бюджетної політики на довгострокову перспективу повинна здійснюватися, за наступними основними напрямками щодо удосконалення бюджетної сфери: продовження реформ у податковій сфері, створення ефективної системи управління державним боргом, вдосконалення міжбюджетних відносин, ...

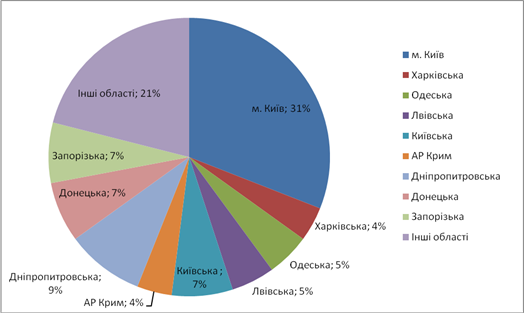

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

... в бюджетному механізмі, який розкриває конкретну цілеспрямованість бюджетних відносин на вирішення економічних і соціальних завдань. За допомогою бюджетного механізму бюджет практично використовується у вигляді інструменту державного регулювання економіки, стимулювання виробничих і соціальних процесів. Для регулювання економіки відбувається маневрування грошовими коштами держави. Тобто бюджетний ...

... за офіційним курсом), можуть бути обмежені перекази валюти за кордон і її вивіз. Застосовувані державою методи та обсяги валютних обмежень безпосередньо пов'язані з конвертованістю валюти. 43. Класична теорія макроекономічної стабілізації Сутність стабілізації економіки. Кінцевою метою економічної трансформації перехідного суспільства в Україні є створення умов для переходу до більш ...

0 комментариев