Навигация

План

1. Денежный рынок. Денежные агрегаты. Денежное предложение и спрос на деньги. Механизм достижения равновесия на денежном рынке

2. Банковская система. Функции коммерческих банков. Их обязательство и резервы

3. Денежный мультипликатор и денежное предложение

5. Влияние денежно-кредитной политики на урівень национального производства

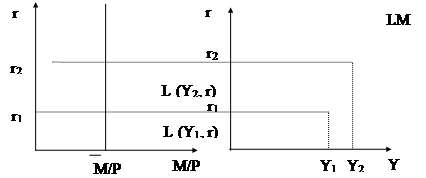

6. Модель IS-LM как имитация одновременного равновесия на товарном и денежном рынках. Обоснования кривой IS и её сравнение. Обоснование кривой LM и её сравнения. Модель IS-LM как аналитический способ макроэкономической политики

Вывод

Литература

1. Денежный рынок. Денежные агрегаты. Денежное предложение и спрос на деньги. Механизм достижения равновесия на денежном рынке

Деньги - один из наибольших человеческих изобретений. Происхождение денег связано с 7-8 тыс. к н. э. , когда у первоначальных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужны для них продукты. Исторически как средство облегчения обмена использовались - с переменным успехом - скот, сигары, раковины, камни, шматы металла. Но, чтобы служить как деньги, предмет должен пройти лишь одно - испытание; он должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самым обществом; все, что общество признает как обращение, это и есть деньги.

Деньги – это общий эквивалент, через который измеряется стоимость всех товаров и услуг.

Денежный рынок – это рынок, на котором спрос и предложение денег определяют уровень процентной ставки и их “цену”.

На копеечном рынке деньги “не покупаются” и “не продаются” как другие товары. В этом заключается особенность копеечного рынка. При соглашениях на копеечном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, которая измеряется в данном случае в единицах номинальной нормы.

Перечисленные компоненты денежного обращения получили общее название "квазиденег". Квазиденьги представляют собой наиболее весомую и быстро возрастающую часть в структуре денежного обращения.

Экономисты называют квазиденьги ликвидными активами. Под ликвидностью какого-нибудь имущества или активов понимается их легкая реализация, возможность их обращения в денежной форме без потери стоимости. Итак, самым ликвидным видом активов есть деньги.

К высоколиквидным видам имущества относятся золото, другие драгоценные металлы, драгоценные каменья, нефть, произведения искусства. Меньшей ликвидностью владеют дома, оборудование. В структуре денежной массы выделяют такие совокупные компоненты, или, как их еще называют, денежные агрегаты, как М1, М2, М3, L, что группируют разные платежное и расчетное средства за степенью их ликвидности, причем каждый их следующий агрегат содержит в себе предыдущий.

М1 - это деньги в узком смысле слова, их еще называют "деньгами для соглашений", они содержат в себе денежную наличность (бумажные деньги и монеты), что оборачиваются вне банков, также деньги на текущих счетах (счетах "до востребования") в банках. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно преобразованные в имеющиеся деньги.

М2 - это деньги в более широком смысле слова, которые содержат в себе все компоненты М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты со специализированных финансовых институтов. Владельцы срочных вкладов получают более высокий процент в сравнении с владельцами текущих взносов, но они не могут изъять эти взносы прежде определенного условием взноса срока. Поэтому средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Расхождение между М1 и М2 состоят в том, что в состав М2 включенные квазиденьги, которые, по крайней мере, тяжело использовать для соглашений, нелегко перевести в имеющиеся. М3 содержит в себе М2 + большие срочные вклады и суммы контрактов относительно перепродажи ценных бумаг. L состоит из М3 и коммерческих бумаг с определенными видами краткосрочных ценных бумаг.

След указать, что в нашей стране к последнему времени денежные агрегаты не начислялись и не использовались. Теоретически это устраивалось постулатами марксистской экономической науки, соответственно которым считается недопустимым объединение квазиденег и денежной наличности, так как смешиваются совсем разные категории - деньги, ценные бумаги, кредит.

Однако ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценных бумагах могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут сохраняться на текущих счетах так же, как средства, вырученные от их продажи. Безусловно, денежные агрегаты на практике сыграют положительную роль как ориентиры денежной политики государства. С учетом стирания граней между имеющимся и безналичным оборотом нашей стране следовало бы перейти к их активному производству.

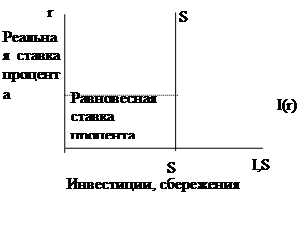

Равновесие на денежном рынке - ситуация на денежном рынке, когда количество предлагаемых средств и количество денег, которые хотят иметь на руках населения и предприниматели, равные.

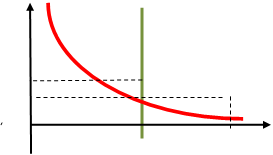

Равновесие на денежном рынке есть результат взаимодействия спроса и предложения денег. Кривая спроса на деньги отбивает взаимосвязь между общим количеством денег, что население и фирмы желают иметь на руках в данный момент, и процентной ставкой за обычными неденежными активами.

Кривая предложения денег отбивает зависимость предложения денег от процентной ставки.

Равновесие на денежном рынке формируется под влиянием центрального банка. В том случае, когда центральный банк, контролируя предложения денег, имеет намерение поддерживать его на фиксированному равные независимо от изменения процентной ставки, кривая предложения будет иметь вертикальную линию. Графическое изображение этой ситуации показано на рис. 1. Равновесомую на денежном рынке на рис. 1 показано точкой сечения кривых спроса и предложения, и достигнуто оно в точке А(г0, г0). При снижении ставки процента к г, снижается прибыльность облигаций и увеличивается потребность в деньгах. В такой ситуации экономические субъекты будут продавать облигации, которая вызывает снижение спроса и рыночной цены облигаций. Доход же от продаж возрастет. В результате настоящих соглашений состоится перемещение средств и постепенное равновесие на денежном рынке восстановится.

При изменении уровня дохода (например увеличении) спрос на деньги повышается, и тогда состоится сдвиг кривой спроса на деньги вправо. В этом случае пруда процента повышается.

R A

R0 MD

R1

M0 M1

Рис.1. Равновесие на денежном рынке.

Установление и поддержка равновесия на денежном рынке возможные лишь в условиях развитого рынка ценных бумаг и стабильных поведенческих связей, присущий экономическим субъектам при относительных изменениях определенных переменных (например, процентной ставки).

2. Банковская система. Функции коммерческих банков. Их обязательство и резервы

Банковская система – совокупность банковских учреждений, которые функционируют на территории данной страны во взаимосвязи между собой.

Банковская система имеет два уровня. На первом уровне находится центральный (эмиссионный) банк. На второму расположенные банки коммерческие (депозитные) и специализированные (инвестиционные, сберегательные, ипотечные, внешнеторговые и др).

Банковская система выполняет следующие основные функции:

· аккумуляция временно свободных средств;

· предоставление свободных средств во временное распоряжение;

· создание кредитных денег;

· кредитное регулирование;

· денежная эмиссия;

· имитирование (выпуск) ценных бумаг.

Важнейшим звеном банковской системы есть центральный банк.

Центральный банк – главное звено банковской системы, которая обеспечивает равновесие денежного рынка; посредник правительства в его заемных и кредитных операциях.

Основные задачи центрального банка:

· обеспечение стабильности денежного обращения;

· осуществление государственной политики в области кредита, денежного обращения, расчетов и валютных отношений.

Основные функции центрального банка:

· осуществлять эмиссию денег и организацию их обращения;

· аккумулировать и сохранять кассовые резервы других кредитных учреждений;

· обеспечивать кредитование других коммерческих банков и осуществлять контроль за их деятельностью.

С целью осуществления своих функций центральный банк использует следующие основные инструменты: устанавливает норму обязательных резервов для коммерческих банков (минимальную долю депозитов, что коммерческие банки должны сохранять в виде резервов – беспроцентных вкладов – в центральном банке; проводит операции на открытом рынке (купля и продажа государственных ценных бумаг); устанавливает учетную ставку (пруду рефинансирования, т. е. пруду, за которой центральный банк кредитует коммерческие банки).

Центральный банк не может целиком контролировать предложения денег, так как коммерческие банки самые определяют величину избыточных резервов, которая влияет на норму банковских резервов и соответственно на мультипликатор. Центральный банк не может точно спрогнозировать объем кредитов, который будет выдан коммерческим банкам. Коэффициент депонирования определяется обращением населения и другими причинами, не всегда связанными с действием центрального банка.

Коммерческие банки – кредитные учреждения универсального типа, которые осуществляют на договорных условиях кредитно-расчетное и другое банковское обслуживания юридических и физический лиц с помощью предоставления услуг и осуществлением операций.

Коммерческие банки выполняют следующие основные функции:

· принимают и размещают денежные взносы;

· привлекают и предоставляют кредиты;

· делают расчеты по поручению клиентов и банков-корреспондентов, осуществляют их кассовое обслуживание.

Осуществляемые коммерческими банками операции подразделяются на активные и пассивные.

Пассивные операции – привлечение денежных ресурсов путем приема депозитов, продажи акций, облигаций и других ценных бумаг.

Активные операции – размещение денежных ресурсов путем предоставления кредитов, покупки акций и ценных бумаг.

Коммерческие банки различаются: за принадлежностью уставного капитала и способа его формирования в форме акционерных обществ с ограниченной ответственностью, при участии иностранного капитала, иностранных банков и т. п.; по видам оказываемых операций: универсальные и специализированные;

за территорией деятельности: региональные, республиканские и др.

Специализированные кредитно-финансовые учреждения осуществляют кредитование конкретных сфер и областей экономической деятельности.

Они выступают в следующих основных формах:

инвестиционные банки, которые проводят операции по эмиссии и размещению ценных бумаг, привлекают капитал, используют свой капитал на инвестирование областей;

сберегательные учреждения собирают сбережение населения и используют денежный капитал на инвестиции в жилищное строительство;

страховые компании привлекают средства путем продажи страховых полисов, финансируют большие корпорации промышленности, транспорта, торговли;

пенсионные фонды привлекают средства путем эмиссии долговых обязательств;

инвестиционные компании размещают среди мелких собственников свои акции и используют эти средства на покупку ценных бумаг разных областей экономики.

3. Денежный мультипликатор и денежное предложение

На более фундаментальном уровне стоимость денег есть, в сущности говоря, феноменом спроса и предложения. Т. е. стоимость денег определяется их редкостью относительно их полезности. Полезность денег определяется, разумеется, их уникальной способностью обмениваться на товары и услуги как сегодня, так и в будущем. Спрос на деньги в экономике зависит, таким образом, от общего долларового объема соглашений плюс количества денег, что индивидуумы и предприятия хотят иметь в распоряжении для возможных соглашений в будущем. При данному более или менее постоянном спросе на деньги стоимость (покупательная стоимость) денежной единицы будет определяться предложением денег. Итак, приемлемость, относительная редкость и законность и дают, на мой взгляд, денежной банкноте определенную стоимость. Но всегда можно будет выделить еще несколько факторов, которые прямо или косвенно влияют на стоимость денег. Аналогично и с функциями денег, что мы рассмотрели выше: разные ученые выделяют разные функции денег. В наше время деньги для многих стали смыслом жизни. Очень много людей тратят все свое время на зарабатывание денег, жертвуя своей семьей, родными, личной жизням.

Предложение денег (М5) - количество денег, которые находятся в обращении, за пределами банковской системы.

Предложение денег во всех странах регулируется центральными и коммерческими банками.

Предложение денег (М5) содержит в себе денежная наличность (С) и депозиты:

М5 = С + Д,

где М 5 - предложение денег;

З - денежная наличность;

Д - депозиты до востребования.

Центральный банк регулирует прежде всего денежную базу, т. е. активы, от величины которых зависит денежная масса в стране. Если денежную базу примем МВ, а банковские резервы К, тогда:

МВ = С + К,

где МВ - денежная база; С - денежная наличность; К - резервы.

В модель предложения денег включенные три экзогенные переменные.

Похожие работы

... инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски загадка". Проблема регулирования денежного рынка На сегодняшний день главной особенностью денежной массы в Беларуси является то, что около 50% ее составляет доллар и другая иностранная валюта. А со ...

... , перенесение стоимости из одной страны в другую . Денежный рынок . Сеть институтов , обеспечивающих взаимодействие предложения и спроса на деньги , обычно называется денежным рынком . Однако использовать этот термин следует с оговорками [5]. Дело в том , что термин <<денежный рынок >> означает рынок краткосрочных высоколиквидных ценных бумаг. Во-вторых , ...

... в монетном деле, которая препятствовала образованию национального рынка; товарно-денежные отношения периода капитализма свободной конкуренции, которые требовали устойчивости денежной системы, относительного постоянства стоимости денежной единицы. В зависимости от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как мера стоимости, различают два типа денежных систем: ...

ики и показать, какой она могла бы стать. Деньги, их функции и виды Прежде, чем рассматривать денежный рынок в макроэкономике, я считаю необходимым рассмотреть сами деньги, их функции и виды. Что такое деньги? Экономисты вкладывают в термин деньги строго определенное содержание. С их точки зрения, деньги — это совокупность активов, используемых при совершении сделок (то есть это ...

0 комментариев