Навигация

Денежная эмиссия. Регулирование Банком России денежного обращения

2. Денежная эмиссия. Регулирование Банком России денежного обращения.

Официальной денежной единицей (валютой) в нашей стране является рубль. Введение на территории РФ других денежных единиц запрещено. Соотношение между рублём и золотом или другими драгоценными металлами Законом не установлено. Официальный курс рубля к иностранным денежным единицам определяется Центральным банком и публикуется в печати.

Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории России обладает Банк России. Он отвечает за состояние денежного обращения с целью поддержания нормальной экономической деятельности в стране.

Видами денег, имеющими законную платёжную силу, являются банкноты и металлические монеты, которые обеспечиваются всеми активами банка России, в том числе золотым запасом, государственными ценными бумагами, резервами кредитных учреждений, находящимися на счетах Центрального банка.

Образцы банкнот и монет утверждаются Банком России. Сообщение о выпуске банкнот и монет новых образцов, а также их описание публикуются в средствах массовой информации. Они обязательны к приёму по их нарицательной стоимости на всей территории страны и во всех видах платежей, а также для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот должен быть не менее одного и не более пяти лет. При обмене не допускается какое-либо ограничение сумм и субъектов обмена. Банкноты и монеты могут быть объявлены по закону недействительными (утратившими силу законного платёжного средства). Подделка и незаконное изготовление денег преследуются по закону.

На территории России функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде средств на счетах в кредитных учреждениях). В целях организации наличного денежного обращения на территории Российской Федерации на Банк России возложены следующие обязанности:

- прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также создание их резервных фондов;

- установление правил хранения, перевозки и инкассации наличных денег для кредитных учреждений;

- определение признаков платежеспособности денежных знаков и порядка замены повреждённых банкнот и монет, а также их уничтожение;

- разработка и утверждение правил ведения кассовых операций в народном хозяйстве.

В отличие от периода существования действительных золотых денег при бумажно-кредитном обращении, когда знаки стоимости потеряли связь с металлической основой, Центральный банк должен создавать определённые ограничения, сдерживающие эмиссию этих денег.

Для осуществления кассового обслуживания кредитных учреждений, а также других юридических лиц на территории РФ создаются расчётно-кассовые центры при территориальных главных управлениях Банка России. Эти центры формируют оборотную кассу по приёму и выдаче наличных денег, а также резервные фонды денежных банковских билетов и монет. Резервные фонды представляют собой запасы не выпущенных в обращение банкнот и монет в хранилищах ЦБР и имеют важное значение для организации и централизованного регулирования кассовых ресурсов. Остаток наличных денег в оборотной кассе лимитируется, и при повышении установленного лимита излишки денег передаются из оборотной кассы в резервные фонды.

Резервные фонды банкнот и монет создаются по распоряжению банка России, который устанавливает их величину исходя из размера оборотной кассы, объёма налично-денежного оборота, условий хранения. Объективная потребность в резервных фондах обусловлена:

- необходимостью удовлетворить нужды экономики в наличных деньгах;

- обновлением денежной массы в обращении в связи с пришедшими в негодность деньгами;

- поддержанием обязательного покупюрного состава денежной массы в целом по стране и по регионам;

- сокращением расходов на перевозку и хранение денежных знаков.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения – документа, дающего право ЦБР подкреплять оборотную кассу за счет резервных фондов денежных банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы, т.е. предельного размера выпуска денег в обращение, установленного Правительством РФ.

Все вопросы, связанные с организацией и регулированием безналичных расчетов, устанавливаются Банком России в соответствии с действующим законодательством. Он определяет правила, формы, сроки и стандарты осуществления безналичных расчетов. В его обязанности входит лицензирование расчетных систем кредитных учреждений. Законом предусмотрен общий срок безналичных расчетов не более двух операционных дней в пределах субъекта Федерации и не более пяти операционных дней в пределах РФ. В качестве платежных документов для безналичных расчетов используются платежные поручения, расчетные чеки, аккредитивы, платежные требования-поручения и другие платежные документы, утвержденные Банком России.

В связи с тем что российская денежная единица – рубль по закону не связана с денежным металлом (золотом), фиксированный его масштаб цен отсутствует. Официальный масштаб цен рубля устанавливается государством.

Предусмотрены порядок выработки и условия реализации единой государственной денежно-кредитной политики, а также инструменты регулирования Центральным банком величины денежной массы в обращении. Такими инструментами и методами, в частности, являются:

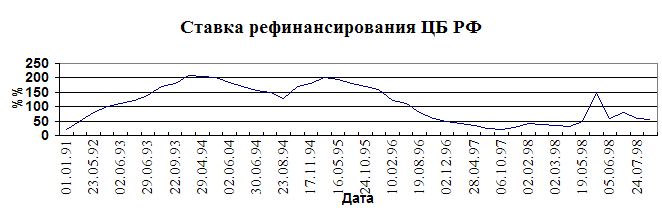

- процентные ставки по операциям Банка России;

- нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

- операции на открытом рынке;

- учетная политика;

- валютное регулирование;

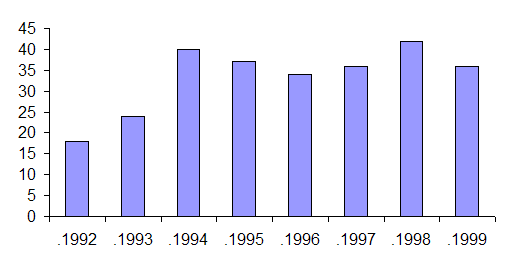

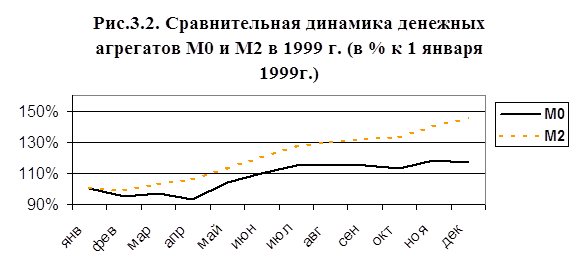

- установление ориентиров роста денежной массы;

- прямые количественные ограничения.

В соответствии с принятой государственной денежно-кредитной политикой Центральный банк РФ (Банк России) в целях укрепления рубля регулирует общий объем выдаваемых им кредитов, использует процентную политику для воздействия на рыночные процентные ставки по кредитным операциям, стимулирую рост или сокращение кредитных вложений.

Конечно, Банк России не может непосредственно воздействовать на процентные ставки по операциям банков со своими клиентами. Эти процентные ставки определяются главным образом количеством денег в обращении и эффективностью посреднической деятельности банковской системы и финансовых рынков. Поэтому влияние Банка России на процентные ставки по операциям банковской системы с нефинансовыми агентами ограничивается регулированием денежного предложения и мерами по улучшению состояния банковской системы.

Обязательные резервы выполняют не только социальную функцию, гарантируя в случае краха банка от полного разорения вкладчиков, но и являются источником дополнительных финансовых источников для Центрального банка для регулирования денежной массы в обращении. Размер обязательных резервов устанавливается в процентном отношении к обязательствам кредитных организаций.

Суть операций на открытом рынке состоит в изменении предложения ссудного капитала в стране путём скупки или продажи ценных бумаг Центральным банком, вливания финансовых средств в экономику или изъятия ликвидных средств.

Учётная политика Центрального банка состоит в учёте и переучёте коммерческих векселей, поступающих от коммерческих банков, которые, в свою очередь, получают их от промышленных, транспортных, торговых и других предприятий. Центральный банк выдаёт кредитные ресурсы на оплату векселей и устанавливает так называемую учётную ставку. Как правило, учётная ставка Центрального банка направлена на лимитирование переучёта векселей, установление предельной суммы кредита для каждого коммерческого банка. Таким образом, осуществляется воздействие на объём выдаваемых ссуд.

Валютное регулирование связано с куплей-продажей Банком России иностранной валюты. Эти операции Банка России на валютном рынке позволяют воздействовать на курс рубля в иностранной валюте и на величину денежной массы в обращении.

Наряду с экономическими методами регулирования денежного обращения, которые были перечислены выше, Банк России в исключительных случаях может применять прямые количественные ограничения в виде установления лимитов на рефинансирование банков, на проведение банками отдельных операций. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы.

Основные направления единой денежно-кредитной политики на предстоящий год определяются Банком России. Проект основных направлений единой государственной денежно-кредитной политики представляется Президенту Российской Федерации и Правительству Российской Федерации. Не позднее 1 декабря указанный документ должен быть представлен в Государственную Думу. В основных направлениях единой государственной денежно-кредитной политики даются анализ состояния и прогноз развития экономики России на следующий год, определяются цели и задачи единой государственной денежно-кредитной политики, ориентиры роста одного или нескольких показателей денежной массы.

Похожие работы

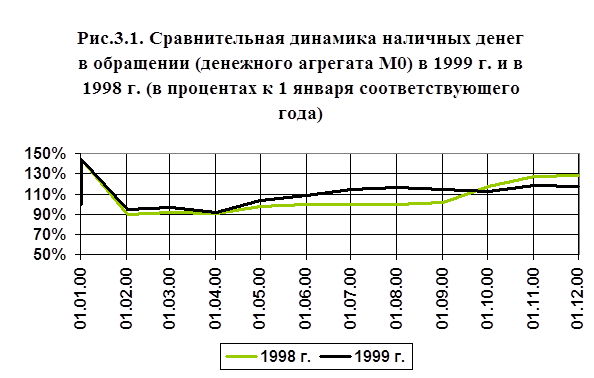

... денежным регулированием и общими результатами развития экономики не прослеживается. Тем не менее ведущее развитие страны намереваются и в дальнейшем прибегать к денежному таргетированию. 2. Роль ГРКЦ в регулировании налично-денежного обращения. 2.1 Характеристика Головного расчетно-кассового центра, его основные функции Головной расчетно-кассовый центр является структурным подразделением ...

... восполнения временного недостатка собственных оборотных средств способствует ускорению оборачиваемости капитала и, следовательно, экономии общих издержек обращения. Ускорение концентрации капитала. Обслуживание товарооборота. Кредит, вводя в сферу денежного обращения инструменты безналичных расчетов (векселя, чеки, кредитные карточки) ускоряет и упрощает механизм экономических отношений. ...

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

... количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможными обесценение. Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращения претерпел модификацию. Теперь уже нельзя оценивать количество денег с. точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не ...

0 комментариев