Навигация

Российский рынок калиброванного проката;

1. российский рынок калиброванного проката;

Завод занимает второе место, уступая ОАО «ЧСПЗ».

2. российский рынок сортового проката из конструкционной стали;

Завод нацелен на внутренний рынок, конъюнктуру которого определяют уровень экспорта крупными комбинатами (ММК, Северсталь, Мечел). При высоких мировых ценах и отсутствии прессинга антидепинговых санкций львиная доля металла этих предприятий уходит на экспорт, уменьшая предложения с их стороны на внутренний рынок. При создавшемся дефиците предложений крупных комбинатов, на внутреннем рынке идёт поднятие цен, что позволяет с нормального уровня рентабельности перейти на высокий. Но даже при частичном свёртывании внешнего рынка (допустим выплёскивание на внутренний рынок даже дополнительных 0,5 – 1,5млн. тонн/год понижение внутренних цен за счёт роста предложения крупных комбинатов может вывести работу по реализации сортового проката завода до нулевой рентабельности. При существующей структуре производства сортового проката предприятиями спец.металлургии и металлургическими комбинатами и объёмах производства сорта, завод занимает десятую часть рынка.

3. сталь буровая пустотелая;

В России производителями буровой пустотелой стали являются ОАО «Мет.завод им. А.К. Серова» и ОАО «Красный Октябрь», незначительная часть импортируется.

4. сталь для валов ПЭД;

В настоящий момент завод является единственным в России производителем стали для валов ПЭД. Основной потребитель – ОАО «Альметьевский насосный завод» помимо закупок в Серове, имеет альтернативу – импорт, в частности австрийский.

5. рынок заготовки трубной;

Завод является традиционным поставщиком трубной заготовки на ОАО «ПНТЗ». Присутствие завода незначительное – порядка 3%, основные «игроки» - ОАО НТМК, ОАО ОЭМК суммарно производят 71% трубной заготовки.

6. рынок стали обыкновенного качества;

Обычно делится на прокат из стали углеродистой обыкновенного качества и арматуру.

Доля завода в российском производстве арматуры – около 1% (то же по стали углеродистой обыкновенного качества).

Причём, если производство стали углеродистой обыкновенного качества на существующих мощностях не эффективно, за счёт наличия менее затратного способа производства – конвертерного, то производство арматуры, особенно при протекционной политике государства в отношении внутри российского рынка, - является перспективным.

Развитие по приоритетным направлениям. (итоги 2004года)

Благодаря росту отпускных цен объём реализованной металлопродукции в денежном выражении за 2004год составил 7,678млрд.рублей (прирост к 2003году в размере 64,8%).

Прирост объёмов реализации в натуральном выражении был обеспечен за счёт трубной заготовки и сортового конструкционного проката:

| Наименование продукции | 2003 год | 2004 год | Прирост, т | Прирост, % |

| Заготовка для переката | 2 693 | 694 | -1 999 | -74,2% |

| Трубная заготовка | 39 055 | 49 908 | 10 853 | 27,8% |

| Прокат г/к обточенный | 55 473 | 53 771 | -1 702 | -3,1% |

| Сталь сортовая конструкционная | 284615 | 310 025 | 25 410 | 8,9% |

| Сталь сортовая ш/подшипниковая | 503 | 258 | -245 | -48,7% |

| Сортовая инструментальная сталь | 761 | 959 | 198 | 26,1% |

| Прокат обточенный авторессорный | 33 | 20 | -13 | -39,3% |

| Сталь буровая пустотелая | 1 197 | 898 | -299 | -25,0% |

| Сталь сортовая холоднотянутая | 64 255 | 61 147 | -3 108 | -4,8% |

| Прокат со спецотделкой поверхности | 2 316 | 1 785 | -531 | -22,95 |

| Общий итог | 450 901 | 479 466 | 28 565 | 6,3% |

Снижение объёмов реализации калибровки произошло по следующим причинам:

1. в начале года завод, используя ажиотажный спрос на сортовой конструкционный прокат на внутреннем рынке, целенаправленно снижал долю калибровки в общем объёме производства;

2. в 2004году на рынок калибровки вернулись предприятия спецсталей (ОАО «Златоустовский МЗ», ЗАО ВМЗ «Красный Октябрь», ЗАО ММЗ «Серп и Молот»), мощности которых по производству калибровки годом ранее практически простаивали

Основные показатели работы ОАО «Мет.завод им.А.К, Серова»

| Показатель/Период | Ед.изм. | 2004г. | 2005г. |

| Товарный прокат и калиброванная сталь | тонн | 484 516 | 478 600 |

| Выручка от продаж | тыс.руб. | 6 756 281 | 7 928 872 |

| Прибыль от продаж | тыс.руб. | 1 243 119 | 1 064 753 |

| Балансовая прибыль | тыс.руб. | 1 144 828 | 810 143 |

| Чистая прибыль | тыс.руб. | 822 588 | 598 398 |

| Затраты на капитальное строительство и на приобретение | тыс.руб. | 283 632 | 2 353 344 |

Описание факторов риска, связанных с реализацией продукции.

В середине года из-за ухудшения конъюнктуры внешнего рынка сортового проката, произошедшего, главным образом, из-за ухода с рынка основного потребителя – Китая, обострилась конкуренция на внутреннем рынке. В связи с этим завод вынужден был увеличить объёмы поставок крупным металлоторговцам с предоставлением льготных условий оплаты (частичная отсрочка платежа) и снижением уровня цен в зависимости от размещаемого клиентом объёма заказа. Доля таких клиентов в объёме реализации проката на внутреннем рынке составила 65%.

Поставщики сырья.

Аглофабрика производит агломерат из руд местного Богословского месторождения, а также работает на привозных рудах Бакальского, Златоустовского, Михайловского месторождений.

Доменный цех в основном работает на агломерате, поступающем с аглофабрики,а также на окатышах с Качканарского ГОК и привозном коксе в основном из регионов Алтая и Кузбасса.

Основные потребители продукции.

Основными потребителями являются: АвтоВАЗ, ВАЗ, УАЗ, Альметьевский завод погружных электродвигателей, Станконормаль, Синарский трубный завод, Первоуральский новотрубный завод, КАМАЗ, Горноблагодатское РУ,

СУБР, БРУ.

Перспективы развития.

Принимая во внимание мировой опыт развития сталеплавильного производства и существующие производственные мощности ОАО «Металлургический завод им.А.К, Серова», исходя из необходимости сохранения объёмовпроизводства, конкурентноспособности завода, социальной инфраструктуры завода и города в целом, руководство Уральской Горно-металлургической компании был принят поэтапный вариант реконструкции ОАО «Металлургический завод им.А.К, Серова».

В настоящий момент проводится реализация второго этапа реконструкции – строительство дуговой сталеплавильной печи и вакууматора с комплексом вспомогательного оборудования.

Гидравлические пресс-ножницы «AKROS» установлены в капровом отделении мартеновского цеха. Это первый объект в рамках второго этапа реконструкции сталеплавильного производства.

Современную кислородную станцию планируется ввести во втором квартале 2006года. Она будет производить до 5100куб.м газообразного в час, что позволит обеспечивать технологический процесс будущей электропечи ДСП-80, вакууматора, действующего агрегата печь-ковш.

Кроме того, в рамках реконструкции идёт строительство газоочистной установки, станции водоподготовки с замкнутым циклом водооборота и объектов электроснабжения. После пуска в эксплуатацию электросталеплавильного комплекса продолжится строительство вакууматора (поставщик «Danieli», Италия). С его пуском завершится реализация второго этапа.

По сравнению с мартеновским способом производства стали электросталеплавильный способ является более дешёвым и производительным благодаря меньшим потерям и расходу материалов и большей интенсивности производства. На базе существующего сортамента будет сохранена технологическая гибкость производства, что позволит в короткий период перестраиваться в зависимости от конъюнктуры рынка.

Запуск ДСП-80 намечен на середину 2006года, выход на полную мощность планируется с 2008года, при этом объём производства стали возрастёт до 720 тыс.тонн.

Реконструкция ОАО «Металлургический завод им.А,К, Серова»даст реальную возможность существенно повысить конкурентоспособность продукции, завоевать новые рынки сбыта, значительно улучшить условия труда металлургов, сохранить рабочие места, объекты социальной сферы, уверенно смотреть в будущее.

Библиографический список

Балабанов И.Т. Анализ и планирование финансов хозяйствующего

субъекта: Учеб.пособие. – Москва: Финансы и статистика, 1994 год

Ковалков Л.И. ,Войленко В.В. Маркетинговый анализ.- Москва: Центр

экономики и маркетинга , 1996 год

Котлер Ф. Основы маркетинга. Москва: "ИМА-Кросс.Плюс", 1997 год

Справочник директора предприятия / Под ред.М.Г.Лапусты. - Москва: ИНФРА-М, 1997год

Федько В.П., Федько Н.Г., Шапор О.А. Основы маркетинга.- Ростов-на-Дону: «Феникс», 2001 год

Похожие работы

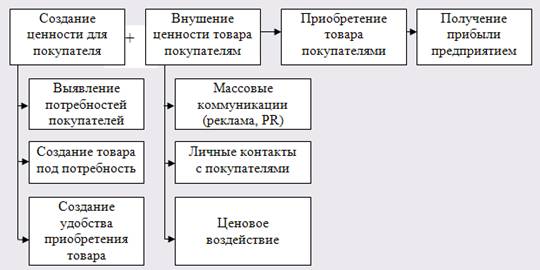

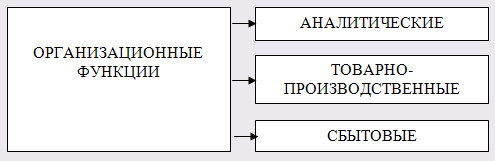

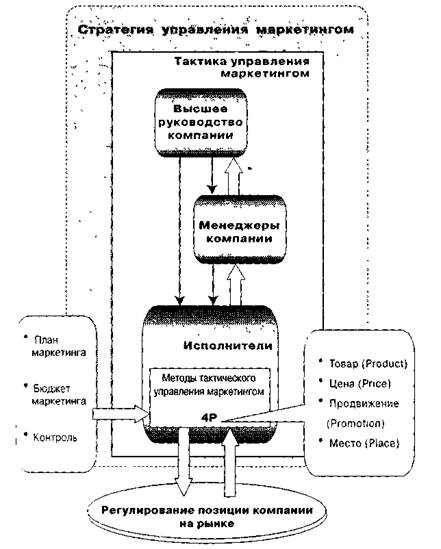

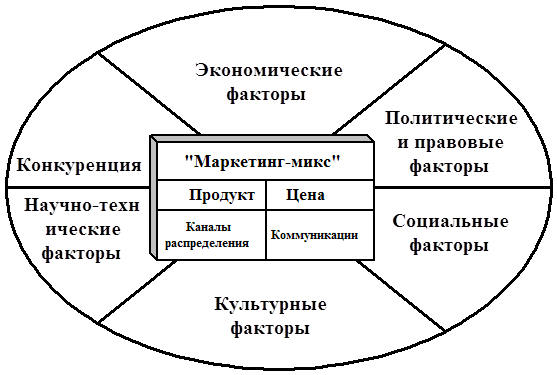

... товара? Если нет, то какие являются наиболее важными? 6. УПРАВЛЕНИЕ ТОВАРАМИ И АССОРТИМЕНТОМ 6.1 Содержание товарной политики предприятия Управление маркетингом включает, кроме стратегического управления, также управление на инструментальном уровне, т.е. принятие решений в отношении четырёх инструментов маркетинга или четырёх элементов комплекса маркетинга. "Набор" решений в отношении ...

... функцио-нирования, так как именно с продуктом или товаром производимый организацией, она выходит во внешнее окружения. Как работает предприятие можно выяснить в результате анализа деятельности на примере ОАО"Гурьевский металлургический завод" во второй главе. ГЛАВА II. АНАЛИЗ ОРГАНИЗАЦИОННО -ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ОАО "ГУРЬЕВСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД".2.1. Характер и масштабы деятельности ...

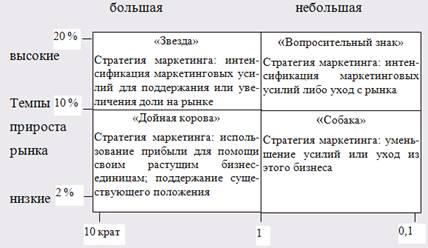

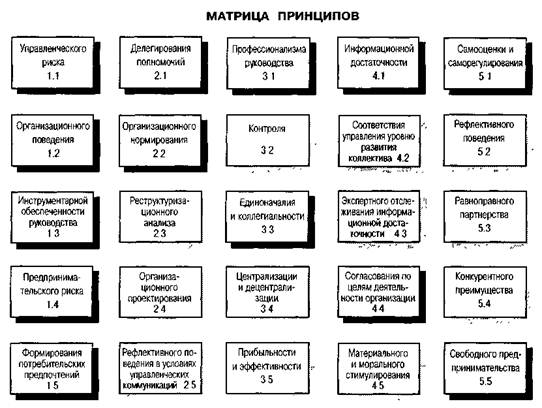

... степень их проявлений и прогнозировать. В значительной части случаев эта информация количественно не оцениваема, что требует использования особых методов ее обработки. Особенностью управления маркетингом в современных условиях является также наличие рисковой ситуации как обязательной составляющей, требующей оценки, определения путей ее преодоления, моделирования защитных полей страхования от ...

... склада и крупных инвестиций в логистику [19]. Таким образом, основной целью данной дипломной работы является проверка правильности выбранной стратегии развития ООО «Дубль-Дон» и разработка способов управления сетью мебельных салонов, благодаря которым обеспечивалось бы устойчивое конкурентное преимущество компании на региональном рынке мебельной продукции. Практика показывает, что в настоящее ...

0 комментариев