Навигация

Основы экономического анализа

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

Всероссийский заочный финансово-экономический институт

Контрольная работа

по дисциплине

Экономический анализ

Липецк 2009

Задание 1

По данным бухгалтерского баланса проанализировать и оценить динамику состава и структуры активов и пассивов организации. Данные об имущественном положении и источниках финансирования активов организации отразить в табл.1.

Решение:

На основе данных формы №1 заполняем остатки по балансу на начало и конец года по каждому показателю. Изменение остатков рассчитывается как разница между остатками на конец года и остатками на начало года: гр.4 = гр.3 – гр.2. Темп роста (снижения) определяем по формуле 1:

, (1)

, (1)

где ![]() - темп роста (снижения) показателя;

- темп роста (снижения) показателя;

![]() - значение показателя на начало года;

- значение показателя на начало года;

![]() - значение показателя на конец года.

- значение показателя на конец года.

Структура активов и пассивов рассчитывается как отношение значения каждого показателя к общей величине активов и пассивов соответственно, умноженное на 100%. Таким образом, табл. 1 будет иметь следующий вид.

Таблица 1 Структурно-динамический анализ активов и пассивов организации (по данным формы №1)

| Показатель | Остатки по балансу, тыс. руб. | Темп роста (снижения), % | Структура активов и пассивов, % | ||||

| на начало года | на конец года | изменение (+;-) | на начало года | на конец года | изменение (+,-) | ||

| АКТИВЫ | |||||||

| 1. Внеоборотные активы - всего, в том числе: | 70369 | 64745 | -5624 | 92,01 | 15,05 | 11,68 | -3,37 |

| 1.1. Нематериальные активы | - | - | - | - | - | - | - |

| 1.2. Основные средства | 70274 | 64215 | -6059 | 91,38 | 15,03 | 11,59 | -3,44 |

| 1.3. Незавершенное строительство | - | - | - | - | - | - | - |

| 1.4. Долгосрочные вложения в материальные ценности | - | - | - | - | - | - | - |

| 1.5. Долгосрочные финансовые вложения | - | - | - | - | - | - | - |

| 1.6. Отложенные налоговые активы | 95 | 530 | 435 | 557,89 | 0,02 | 0,10 | 0,08 |

| 1.7. Прочие внеоборотные активы | - | - | - | - | - | - | - |

| 2. Оборотные активы - всего, в том числе: | 397231 | 489455 | 92224 | 123,22 | 84,95 | 88,32 | 3,37 |

| 2.1. Запасы | 190660 | 326370 | 135710 | 171,18 | 40,77 | 58,89 | 18,12 |

| 2.2. Налог на добавленную стоимость по приобретенным ценностям | 58 | 89 | 31 | 153,45 | 0,01 | 0,02 | 0,004 |

| 2.3. Дебиторская задолженность (более чем через 12 месяцев) | - | - | - | - | - | - | - |

| 2.4. Дебиторская задолженность (в течение 12 месяцев) | 90887 | 83694 | -7193 | 92,09 | 19,44 | 15,10 | -4,34 |

| 2.5. Краткосрочные финансовые вложения | 6540 | 8412 | 1872 | 128,62 | 1,40 | 1,52 | 0,12 |

| 2.6. Денежные средства | 109086 | 70890 | -38196 | 64,99 | 23,33 | 12,79 | -10,54 |

| 2.7. Прочие оборотные активы | - | - | - | - | - | - | - |

| Итого активов | 467600 | 554200 | 86600 | 118,52 | 100,00 | 100,00 | - |

| ПАССИВЫ | |||||||

| 1. Капитал и резервы - всего, в том числе: | 270257 | 301378 | 31121 | 111,52 | 57,80 | 54,38 | -3,42 |

| 1.1. Уставный капитал | 100000 | 100000 | 0 | 100,00 | 21,39 | 18,04 | -3,34 |

| 1.2. Собственные акции, выкупленные у акционеров | - | - | - | - | - | - | - |

| 1.3. Добавочный капитал | 150051 | 155064 | 5013 | 103,34 | 32,09 | 27,98 | -4,11 |

| 1.4. Резервный капитал | 15 | 35 | 20 | 233,33 | 0,003 | 0,01 | 0,003 |

| 1.5. Нераспределенная прибыль (непокрытый убыток) | 20191 | 46279 | 26088 | 229,21 | 4,32 | 8,35 | 4,03 |

| 2. Обязательства - всего, в том числе: | 197343 | 252822 | 55479 | 128,11 | 42,20 | 45,62 | 3,42 |

| 2.1. Долгосрочные обязательства | 11000 | 7000 | -4000 | 63,64 | 2,35 | 1,26 | -1,09 |

| 2.1.1. Займы и кредиты | 10890 | 6220 | -4670 | 57,12 | 2,33 | 1,12 | -1,21 |

| 2.1.2. Отложенные налоговые обязательства | 110 | 780 | 670 | 709,09 | 0,02 | 0,14 | 0,12 |

| 2.1.3. Прочие долгосрочные обязательства | - | - | - | - | - | - | - |

| 2.2. Краткосрочные обязательства | 186343 | 245822 | 59479 | 131,92 | 39,85 | 44,36 | 4,51 |

| 2.2.1. Займы и кредиты | 66800 | 58272 | -8528 | 87,23 | 14,29 | 10,51 | -3,77 |

| 2.2.2. Кредиторская задолженность | 119543 | 187550 | 68007 | 156,89 | 25,57 | 33,84 | 8,28 |

| 2.2.3. Задолженность перед участниками (учредителями) по выплате доходов | - | - | - | - | - | - | - |

| 2.2.4. Доходы будущих периодов | - | - | - | - | - | - | - |

| 2.2.5. Резервы предстоящих расходов | - | - | - | - | - | - | - |

| 2.2.6. Прочие краткосрочные обязательства | - | - | - | - | - | - | - |

| Итого пассивов | 467600 | 554200 | 86600 | 118,52 | 100,00 | 100,00 | - |

Данные табл. 1 показывают, что общий оборот хозяйственных средств, т.е. активов, против начала года увеличился на 86600 тыс. руб., составит к концу года 118,52% , что является положительным результатом финансового положения организации.

К концу года внеоборотные активы в общей стоимости активов стали занимать 11,68%, т.е. уменьшились по сравнению с началом года на 5624 тыс. руб. Это уменьшение произошло за счёт снижения стоимости основных средств на 6059 тыс. руб., величина которых в стоимости активов к концу года уменьшились на 3,44%. В составе внеоборотных активов значительно выросли отложенные налоговые активы, темп их роста составил 557,89%.

Оборотные активы увеличились на 92224 тыс. руб., темп их роста составил 123,22% и к концу года в общей стоимости активов они стали занимать 88,32%, что на 3,37% больше по сравнению с началом года.

Резкое увеличение оборотных активов сказывается на производственно-финансовой деятельности и впоследствии укрепляет финансовую устойчивость организации.

В основном рост оборотных активов осуществляется за счёт роста запасов на 135710 тыс. руб., величина которых в общей стоимости активов увеличилась на 18,12%. Следует также отметить, что в течение года размер денежных средств сократился на 38196 тыс. руб. и на 10,54% в общей стоимости активов организации.

Источники формирования имущества существенно увеличились за счет собственного капитала - на 31121 тыс. руб., доля которого в пассиве организации к концу года уменьшилась на 3,42% и стала составлять 54,38%. В основном рост абсолютной величины собственных средств осуществляется за счёт увеличения нераспределённой прибыли на 26088 тыс. руб. и соответственно роста её доли в пассиве организации на 4,03%.

Такой рост размера нераспределённой прибыли связан с тем, что в текущем году организация увеличила размер средств, вкладываемых в оборотные активы, и соответственно стала получать больше прибыли от текущей деятельности, что является положительной динамикой.

Тем не менее, к концу года доля собственного капитала в пассиве организации уменьшилась из-за большего увеличения обязательств. Их размер увеличился на 55479 тыс. руб. и концу года доля обязательств в пассиве увеличилась на 3,42%. Таким образом, соотношение собственных средств к заемным стало составлять: 54,38% к 45,62%.

Такое соотношение говорит о том, что в текущем году организация стала привлекать меньше собственных средств и в большей мере стала работать за счёт заёмных средств, что свидетельствует об отрицательной динамике в развитии организации.

Следует также отметить, что в общей величине заёмного капитала значительно сократился размер займов и кредитов. Так долгосрочные займы и кредиты сократились на 4670 тыс. руб., а краткосрочные на 8528 тыс. руб.

При этом рост заёмных средств происходит главным образом за счёт роста кредиторской задолженности, которая увеличилась на 68007 тыс. руб., а её доля в пассиве организации на конец года стала составлять 33,84%, что на 8,28% больше, чем на начало года.

Важно отметить, что большая доля кредиторской задолженности в конечном итоге может обернуться снижением доверия к организации со стороны партнеров, клиентов, покупателей либо привести к банкротству.

Задание 2

По данным бухгалтерского баланса сгруппировать пассивы по срочности оплаты. Провести структурно-динамический анализ пассивов баланса. Рассчитать по данным баланса коэффициент текущей ликвидности (табл. 2).

Решение:

На основе данных формы №1 (Приложение 1) заполняем остатки по балансу на начало и конец года по каждой группе пассивов (табл.1).

В группу П-1 – наиболее срочные обязательства входит: кредиторская задолженность (стр. 620 баланса).

В группу П-2 – краткосрочные обязательства входят: краткосрочные кредиты и займы (стр. 610); резервы предстоящих расходов (стр. 630); прочие краткосрочные обязательства (стр.660).

В группу П-3 – долгосрочные обязательства входят все долгосрочные обязательства (стр. 590 баланса).

В группу П-4 – собственные средства входят: собственный капитал (стр.490); доходы будущих периодов (стр.640); резервы предстоящих расходов (стр. 650).

Темп прироста (снижения) определяем по формуле 2:

, (2)

, (2)

где ![]() - темп прироста (снижения) показателя;

- темп прироста (снижения) показателя;

![]() - значение показателя на начало года;

- значение показателя на начало года;

![]() - значение показателя на конец года.

- значение показателя на конец года.

Удельный вес в составе пассивов рассчитывается как отношение значения каждой группы пассивов к общей величине пассивов, умноженное на 100%.

Изменение в абсолютной величине рассчитывается как разница между остатками на конец года и остатками на начало года: гр.8 = гр.4 – гр.3. А изменение в процентах рассчитываем: гр. 9 = гр. 7 – гр. 6.

Таким образом, табл. 2 будет иметь следующий вид.

Таблица 2 Динамика состояния пассивов и их группировка по срочности оплаты

| Пассивы | Строки баланса | Остатки по балансу, тыс. руб. | Темпы прироста (снижения), % | Удельный вес в составе пассивов, % | Изменение (+,-) | |||

| на начало года | на конец года | на начало года | на конец года | тыс. руб. | % | |||

| П-1 Наиболее срочные обязательства | 620 | 119543 | 187550 | 56,89 | 25,57 | 33,84 | 68007 | 8,28 |

| П-2 Краткосрочные обязательства | 610 | 66800 | 58272 | -12,77 | 14,29 | 10,51 | -8528 | -3,77 |

| 630 | - | - | - | - | - | - | - | |

| 660 | - | - | - | - | - | - | - | |

| П-3 Долгосрочные обязательства | 590 | 11000 | 7000 | -36,36 | 2,35 | 1,26 | -4000 | -1,09 |

| П-4 Собственные средства | 490 | 270257 | 301378 | 11,52 | 57,80 | 54,38 | 31121 | -3,42 |

| 640 | - | - | - | - | - | - | - | |

| 650 | - | - | - | - | - | - | - | |

| Баланс | 700 | 467600 | 554200 | 18,52 | 100,00 | 100,00 | 86600 | 0,00 |

Из данных табл. 2 видно, что большой удельный вес в составе пассивов занимают наиболее срочные обязательства, доля которых в общей величине пассивов на конец года составила 33,84%, что на 8,28% больше, чем на начало года. В абсолютном выражении наиболее срочные обязательства возросли на 68007 тыс. руб.

Что касается краткосрочных и долгосрочных обязательств, то значение этих групп пассивов уменьшилось в абсолютном выражении на 8528 тыс. руб. и 4000 тыс. руб. соответственно. А их удельный вес в составе пассивов уменьшился на 3,77% и 1,09% соответственно.

Удельный вес собственных средств на начало года составлял 57,8%, а на конец – 54,38%. Это свидетельствует об снижении их доли в составе пассивов на 3,42%, что является отрицательной динамикой развития предприятия. Однако в абсолютном выражении сумма собственного капитала к концу года даже увеличилась на 31121 тыс. руб.

При этом собственные средства остались приоритетной частью в составе пассивов организации (54,38%), а сумма заёмного капитала и других привлечённых средств (П-1, П-2, П-3) составляет в составе пассивов немного меньшую долю: 45,62%.

Для оценки финансовой состоятельности организации, достаточности имеющихся у нее средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств, по данным формы №1 рассчитаем коэффициент текущей ликвидности по формуле 3:

![]() , (3)

, (3)

где ![]() - коэффициент текущей ликвидности;

- коэффициент текущей ликвидности;

![]() - оборотные активы;

- оборотные активы;

![]() - краткосрочные обязательства.

- краткосрочные обязательства.

Получаем значение коэффициента на начало года:

![]()

На конец года:

![]()

Изменение:

![]()

Значение коэффициента на начало года немного выше рекомендуемого, равного 2 и равно 2,1317. На конец отчётного года значение коэффициента немного ниже рекомендуемого и равно 1,9911. В целом наблюдается тенденция к снижению – изменение за год составило -0,1406. Таким образом, оборотные активы превышают краткосрочные обязательства, что создает условия для устойчивого развития производственно-финансовой деятельности, но это превышение сокращается.

Задание 3

По данным отчёта о прибылях и убытках и приложения к бухгалтерскому балансу определить затраты на 1 руб. продаж, в том числе по элементам затрат. Расчёты представить в табл. 3.

Решение:

На основе данных формы №2 и данных формы №5 (Приложение 2) заполняем остатки по балансу на начало и конец года по каждой группе пассивов (табл.3). Затраты на 1 руб. продаж определяются как отношение расходов (элементов затрат) к выручке (нетто) от продажи товаров, продукции, работ, услуг. Таким образом, табл. 3 будет иметь следующий вид.

Таблица 3 Состав и динамика затрат на производство продукции (по данным форм №2 и №5)

| Показатель | Сумма, тыс. руб. | Затраты на 1 руб. продаж, руб. | ||||

| предыдущий год | отчетный год | изменение (+,-) | предыдущий год | отчетный год | изменение (+,-) | |

| 1. Материальные затраты | 142295 | 235790 | 93495 | 0,5553 | 0,5454 | -0,0100 |

| 2. Расходы на оплату труда | 36652 | 60734 | 24082 | 0,1430 | 0,1405 | -0,0026 |

| 3. Отчисления на социальные нужды | 15092 | 25008 | 9916 | 0,0589 | 0,0578 | -0,0011 |

| 4. Амортизация | 2155 | 3572 | 1417 | 0,0084 | 0,0083 | -0,0001 |

| 5. Прочие расходы | 19404 | 32153 | 12749 | 0,0757 | 0,0744 | -0,0014 |

| 6. Итого по элементам расходов | 215598 | 357257 | 141659 | 0,8414 | 0,8263 | -0,0151 |

| 7. Выручка (нетто) от продажи товаров, продукции, работ, услуг | 256240 | 432360 | 176120 | - | - | - |

Из табл. 3 видно, что затраты на 1 руб. продаж как в общем объёме, так и по элементам затрат уменьшились. Так затраты в общем объёме на 1 руб. продаж сократились на 0, 0151 руб.: с 0,8414 руб. до 0,8263 руб.

Такое сокращение затрат связано с тем, что в отчётном году выручка (нетто) от продажи товаров, продукции, работ, услуг увеличилась значительнее, чем затраты. Так в отчётном году общий объём затрат в абсолютном выражении вырос на 141659 тыс. руб., а выручка на 176120 тыс. руб.

Снижение затрат на 1 руб. продаж в отчётном году свидетельствует об эффективном использовании ресурсов организации и является положительной динамикой её развития.

Задание 4

Проанализировать влияние следующих факторов (см. табл. 4) на изменение прибыли от продаж:

¾ объёма продаж;

¾ себестоимости продукции;

¾ коммерческих расходов;

¾ управленческих расходов;

¾ цен на проданную продукцию;

¾ структурных сдвигов проданной продукции.

Дайте оценку рассчитанным факторам и сделайте общий вывод.

Решение:

На основе данных формы №2 (Приложение 1) заполняем значения основных показателей на начало и конец года (табл. 4).

Таблица 4 Исходная информация для проведения факторного анализа прибыли от продаж, тыс. руб.

| Показатели | Предыдущий год | Фактически по ценам и затратам предыдущего года | Отчетный год |

| 1. Выручка от продаж | 256240 | 344840 | 432360 |

| 2. Себестоимость проданной продукции | 205616 | 288470 | 369933 |

| 3. Коммерческие расходы | 8200 | 4190 | 6600 |

| 4. Управленческие расходы | 6800 | 6250 | 5860 |

| 5. Прибыль от продаж | 35624 | 45930 | 49967 |

На основе данных табл. 4 рассчитаем влияние факторов на прирост прибыли от продаж:

1) Рассчитаем прирост прибыли от продаж (![]() ): 49967 – 35624 =

): 49967 – 35624 =

= +14343 тыс. руб.

2) Рассчитываем темп роста объёма продаж в сопоставимых ценах:

![]() .

.

Тогда темп прироста объёма продаж составил: 134,58% - 100% = 34,58%.

3) Рассчитываем прирост прибыли в связи с увеличением объёма продаж на 34,58%:

![]() тыс. руб.

тыс. руб.

Таким образом, влияние первого фактора – изменения объёма продаж на прирост прибыли от продаж составил +12317,6959 тыс. руб.

4) Рассчитаем изменение себестоимости проданных товаров, продукции и услуг: 369933 – 288470 = +81463 тыс. руб. Это означает, что прибыль от продаж уменьшится на эту сумму в связи с увеличением себестоимости товаров, продукции (работ, услуг), т.е. ![]() составит -81463 тыс. руб., т.е. второй фактор оказал влияние на: -81463 тыс. руб.

составит -81463 тыс. руб., т.е. второй фактор оказал влияние на: -81463 тыс. руб.

5) Рассчитаем изменение коммерческих расходов при неизменном объёме продаж: 6600 – 4190 = +2410 тыс. руб. Этот фактор (третий) также уменьшил прибыль от продаж на 2410 тыс. руб., т.е. ![]() составил: -2410 тыс. руб.

составил: -2410 тыс. руб.

6) Рассчитаем изменение управленческих расходов (четвёртый фактор) при неизменном объёме продаж: 5860 – 6250 = -390 тыс. руб. За счёт увеличения управленческих расходов прибыль от продаж уменьшилась на 390 тыс. руб., т.е. ![]() составил: -390 тыс. руб.

составил: -390 тыс. руб.

7) Рассчитаем влияние на изменение прибыли от продаж увеличения цен на продукцию (пятый фактор). Сравним два объёма продаж отчётного периода, рассчитанных по ценам предыдущего и отчётного годов: 432360 – 344840 = 87520 тыс. руб. Это свидетельствует о том, что продавали продукцию по более высоким ценам и получили в связи с этим прибыль ![]() на сумму +87520 тыс. руб.

на сумму +87520 тыс. руб.

8) Рассчитаем влияние изменения структурных сдвигов в реализации продукции (в сторону увеличения или уменьшения продаж более рентабельных товаров, продукции) на изменение прибыли от продаж (шестой фактор). Для этого выполним расчёт по предлагаемой методике: 45930 – (35624*1,3458) = =45930 – 47941,7 = -2011,6959 тыс. руб. Расчёты показывают, что в организации уменьшилась прибыль от продаж на 2011,6959 тыс. руб. в связи с изменением структуры продаж, в частности, за счёт увеличения объёма продаж нерентабельной продукции ![]() на сумму: -2011,6959 тыс. руб.

на сумму: -2011,6959 тыс. руб.

Для проверки правильности выполненных расчётов составим баланс отклонений по общему объёму прибыли от продаж и факторов, оказавших влияние на её изменение в отчётном периоде по сравнению с предыдущим годом:

Похожие работы

является той базой, на которой строится разработка экономической стратегии предприятия. Анализ опирается на показатели квартальной и годовой бухгалтерской отчетности. Всё это позволяет конкретизировать цели учёта и отчётности на уровне предприятия, которые в общем можно определить как оценку: ü платёжеспособности предприятия (обеспеченности его кредиторской задолженности, ликвидности и т. ...

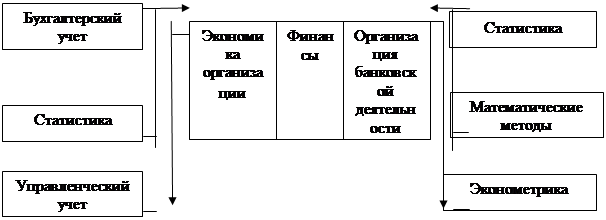

... в самостоятельную отрасль экономических знаний, он используется в экономической теории, народно-хозяйственном прогнозировании и статистике. Экономический анализ деятельности организаций обособился и занимает самостоятельное место в системе экономических наук и учебных дисциплин. Главное его обеспечение составляют системный бухгалтерский учет и бухгалтерская (финансовая) отчетность. Несмотря на ...

... перспективу. Вторая задача - оценка использования организациями своих материальных, трудовых и финансовых ресурсов. Наиболее рациональное и эффективное использование ресурсов - важнейшая экономическая задача. На основе экономического анализа дается оценка эффективности использования материальных, трудовых и финансовых ресурсов. В промышленности, например, в этом плане исследуются эффективность ...

... (соединение отдельных элементов в общий показатель). Таким образом, финансовый анализ играет огромную роль в аудиторской деятельности, способен оказать существенное влияние на дальнейшее развитие экономического субъекта его место в рыночной экономике. Качественный финансовый анализ - основа всего процесса аудиторской проверки, поэтому ему уделяется самое пристальное внимание как аудиторской ...

0 комментариев