Навигация

Види податків. Економічна ефективність діяльності АТ "Комфорт"

Зміст

1. Види податків і методи їх обчислення

2. Бізнес-план

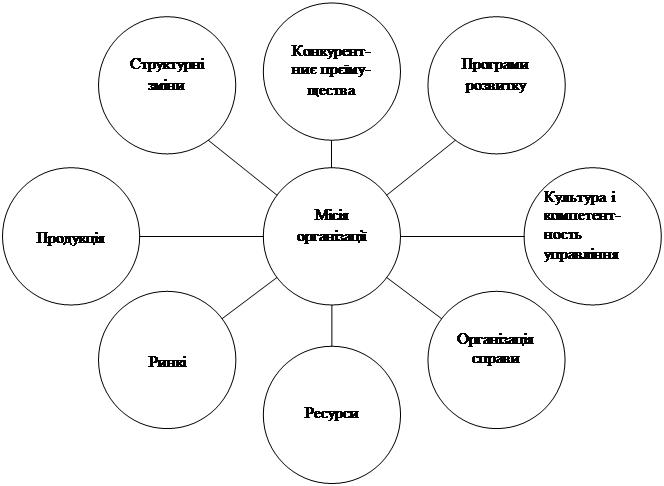

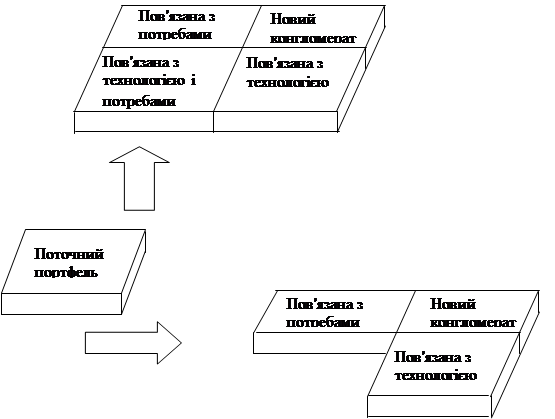

2.1 Форма організації бізнесу

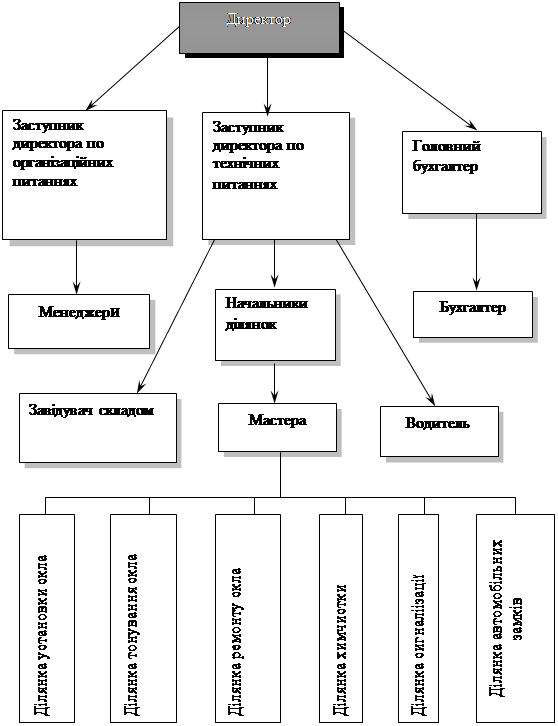

2.2 Організаційна схема управління фірмою

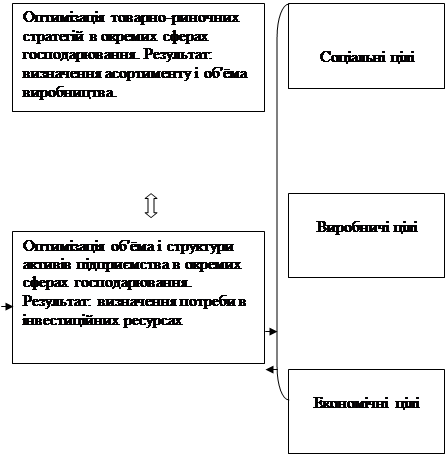

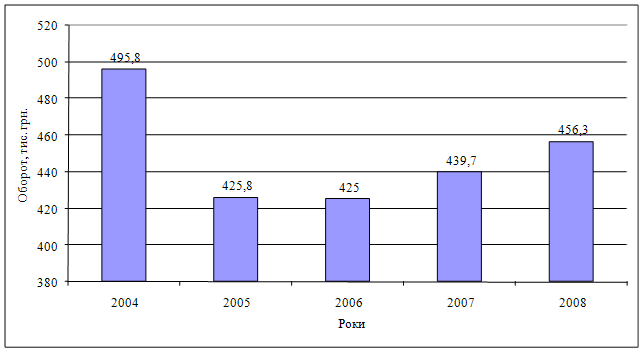

2.3 Обгрунтування виробничої програми

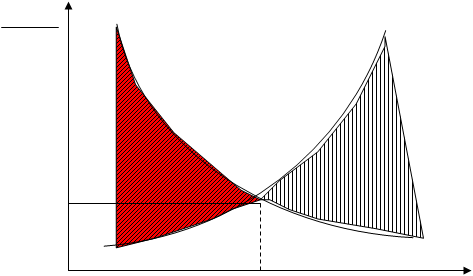

2.4 Розрахунок беззбитковості підприємства

2.5 Політика ціноутворення

2.6 Розрахунок очікуваного річного кошторису витрат на виробництво

2.7 Аналіз показників господарської діяльності

2.8 Прибуток і збитки

Висновок

Список використаної літератури

1. Види податків і методи їх обчислення

Провідна роль у забезпеченні виконання державою функцій щодо регулювання економічних процесів належить податкам. Саме податково-бюджетна і кредитно-грошова політика є ефективними методами державного регулювання ринкової економики, що застосовуються в більшості західних країн протягом багатьох десятиріч.

Податки - це обов’язкові платежі фізичних та юридичних осіб до центрального і місцевого бюджетів, здійснювані у порядку і на умовах, що визначаються законодавчими актами тієї чи іншої країни.

Найповніше сутність податків характеризують виконувані ними функції-фіскальна і регулююча.

В усіх державах на різних етапах їхнього історичного розвитку податки виконували перед усім фіскальну функцію, тобто забезпечували централізацію певної частини ВНП в державному бюджеті з метою фінансування державних витрат.

Протягом останніх двох десятиліть значного розвитку набула регулююча функція податків. Сутність її полягає у впливі податків на різні аспекти діяльності платників їх. Ця функція заснована на тому, що, вилучаючи за допомогою податків певну частку доходів економічних суб’єктів, можна стимулювати або стримувати їх діяльність у відповідних напрямах, а отже, регулювати соціально-економічні процеси в країні використання регулюючої функції податків здійснюється через податкову політику.

Класифікація податків.

Податки можна класифікувати так:

1. За формою оподаткування-прямі та непрямі

2. За об’єктом оподаткування - на доходи на споживання (сплачуються не при отриманні, а при використанні) і на майно

3. Залежно від рівня державних структур, які встановлюють подат-ки,-загальнодержавні та місцеві

4. За способом стягнення - розкладні (вони встановлюються спочатку в загальній сумі відповідно до потреб держави в доходах, потім цю суму розкладають на окремі частини за територіальними одиницями, а на низовому рівні-між платниками) та окладні (передбачають встановлення спочатку ставок, а потім розміру податку для кожного платника; загальна величина податку формується як сума платежів окремих платників)

Найбільшого значення набула класифікація податків на прямі та непрямі. Прямі податки встановлюються безпосередньо щодо платників. Це податки на їхні доходи та майно. Непрямі податки- це податки на споживання, тобто на товари та послуги.Непрямі податки є частиною ціни реалізованих товарів. З підвищенням їх зростають ціни.

Прямі податки містять: особистий прибутковий податок, податок на прибуток корпорацій, на соціальне страхування і на фонд заробітної плати(соціальні податки), майнові податки, в тому числі податки на власність, тощо.

Основними видами непрямих податків є: акцизи (спецефічні та універсальні), фіскальні монополії, мита.

Податкова політика як засіб макроекономічного регулювання, властивий економіці ринкового типу, в Україні лише починає формуватися. Цей процес ускладнюється насамперед від- сутністю виваженої, реалістичної концепції виходу України з економічної кризи, розробленої на основі певної економічної теорії.Справа в тому, що якщо основним шляхом виходу економіки з кризового стану вважати стимулювання пропозиції, слід застосовувати одну податкову політику, якщо ж орієнтуватись на досягнення фінансової стабілізації, передусім низького рівня дефіциту державного бюджету,-іншу.

Невирішеність проблеми на концептуальному рівні,по- перше, призводить до нестабільності податкової політики, що дестабілізує економику, по-друге, зумовлює використання податків не як засобу мобілізації доходів до державного бюджету, тобто у їх фіскальній функції. Саме збереження попереднього обсягу доходів бюджету або зростання їх було досі головним критерієм при визначенні ставок оподаткування.

Отже, розробка і використання в Україні податкової політики як засобу макроекономічного регулювання є одним з найактуальніших сучасних завдань.

Невипадково податкова система України знаходиться в центрі уваги державних органів країни. Наробляється система законодавчо-нормативних актів з цього питання.

Основним законодавчим актом з питань діяльності податкової служби є Закон України ”Про державну податкову службу в Україні.”До складу державної податкової служби входять: Головна державна податкова інспекція України,державні податкові інспекції по Автономній Республиці Крим,областях,районах,містах і районах у містах.

Головним завданням державних податкових інспекцій є здійснення контролю за дотриманням податкового законодавства,правильністю обчислення,повнотою і соєчасністю сплати до бюджетів податків,зборів та інших платежів і неподаткових доходів та внесків до державних цільових фондів,встановлених законодавством України.

Державна податкова служба діє при Міністерстві фінансів України і підпорядковується йому.

Державні податкові інспекції співпрацюють з фінансоивими органами, установами банків, судами та арбітражними судами, Службою безпеки України,органами внутрішніх справ і прокуратури, а також державною контрольно-ревізійною службою, іншими контролюючими органами.

Система оподаткування в Україні.

Що ж означає саме поняття “податок”? Це-обов’язковий платіж, який справляється до бюджету з юридичних осіб(підприємств, установ, організацій) і громадян.

Сукупність податків, зборів, інших обов’язкових платежів до бюджетів і внесків до державних цільових фондів становить систему оподаткування.

Встановлення і скасування податків, зборів, інших обов’язкових платежів до бюджету та внесків до державних цільових фондів, а також пільг їх платникам здійснюються Верховною Радою України, Верховною Радою Автономної Республіки Крим і місцевими Радами народних депутатів.

Державні податкові інспекції ведуть облік платників податків.Банки та інші кредитні установи відкривають рахунки платникам податків та інших обов’язкових платежів лише за умови пред’явлення ними документа, що підтверджеє взяття їх на облік у державній податковій інспекції, і у триденний термін повідомляють про це державну податкову інспекцію.

Об’єктом оподаткування(тобто те, що обкладається податком) є доход(прибуток), добавлена вартість продукції(робіт, послуг), вартість певних товарів, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб.Існують й інші об’єкти оподаткування.

Види податків.

В Україні справляються загальнодержавні і місцеві податки.

До загальнодержавних податків належать: 1.Податок на добавлену вартість 2.Акцизний збір 3.Податок на доходи (прибуток) підприємств і організацій 4.Прибутковий податок з громадян 5.Мито 6.Державне мито 7.Податок на майно підприємств 8.Податок на нерухоме майно громадян 9.Плата за землю 10.Податок з власників транспортних засобів та інших самохідних машин і механізмів 11.Податок на промисел 12.Плата по відшкодуванню витрат на геологорозвідувальні роботи 13.Плата за спеціальне використання природних ресурсів 14.Плата за забруднення навколишнього природного середовища 15.Відрахування та збори на будівництво, ремонт і утримання автомобільних доріг 16.Внески до Фонду для заходів щодо ліквідації наслідків чорнобильської катастрофи та соціального захисту населення 17.Внески до Фонду сприяння зайнятості населення України 18.Внески до Фонду соціального страхування України 19.Внески до Пенсійного фонду України

Загальнодержавні податки та інші обов’язкові платежі встановлюються Верховною Радою і справляються на всій території України.

Види податків, зборів та інших обов’язкових платежів.

А) Податки, які включають до ціни реалізації понад відпускну ціну виробника (акцизи)

Податок на додану вартість.

Податок на добавлену вартість-це непрямий податок, який сплачується до державного бюджету на кожному етапі виробництва продукції, товарів, виконання робіт, надання послуг, при імпорті товарів до або під час митного оформлення.

Платниками податку на додану вартість є суб’єкти підприємницької діяльності, що знаходяться на території України, міжнародні об’єднання та іноземні юридичні особи, громадяни, які здійснюють від свого імені виробничу чи іншу підприємницьку діяльність на території України, а також громадяни України, іноземні громадяни та особи без громадянства, які ввозять (пересилають) предмети (товари) на митну територію України.

Ставку податку на добавлену вартість встановлено в розмірі 20% від бази оподаткування (вартість товарів) робіт чи послуг з врахуванням акцизного збору, ввізного мита, обов’язкових платежів (за винятком ПДВ). Нульова ставка податку застосовується для окремих операцій, визначених Законом.

Контроль за сплатою податку на добавлену вартість з імпортних товарів під час переміщення через митний кордон України покладено на митні органи, всі інші питання, включаючи операції з імпортними товарами, знаходяться під контролем податкової служби України.

Акцизний збір

Акцизний збір-це непрямий податок на високорентабельні та монопольні товари (продукцію), що включається до ціни цих товарів (продукції).

Перелік товарів (продукції), на які встановлюється акцизний збір, та його ставки затверджуються Верховною Радою України.

Платниками акцизного збору є суб’єкти підприємницької діяльності-виробники або замовники товарів, а також ті, що імпортують підакцизні товари;громадяни, які займаються підприємницькою діяльністю без створення юридичної особи;громадяни України, іноземні громадяни та особи без громадянства, які ввозять (пересилають) предмети (товари) на митну територію України.

Обчислюється за ставками для конкретних видів підакцизних товарів у відсотках до вартості у відпускних цінах, для імпортних товарів - до митної (закупівельної) вартості з врахуванням митних зборів та мита, для окремих видів підакцизних товарів - у величині ЕКЮ до фізичної одиниці виміру товару.

Ввізне мито - За ставками Єдиного митного тарифу.

Б) Податки, які сплачують з прибутку

Податок на прибуток підприємства

Балансовий прибуток підприємства - це загальна сума його прибутку від усіх видів діяльності за звітний період, отримана як на території України, її континентальному шельфі, у виключній (морській) економічній зоні, так і за її межами, яка відображена в його балансі і включає прибуток від реалізації продукції(робіт, послуг) , в тому числі продукції допоміжних і обслуговуючих виробництв, що не мають окремого балансу, основних фондів, не матеріальних активів, цінних паперів, валютних цінностей, інших видів фінансових ресурсів та матеріальних цінностей, а також прибуток від орендних операцій, а також від позареалізаційних операцій.

Овчислюється - 30 % від суми прибутку, обчислення як різниця між скоригованим валовим доходом, валовими витратами та сумою амортизаційних відрахувань.

Платники податків:

Суб’єкти підприємницької діяльності, бюджетні організації в частині здійснення госпрозрахункової діяльності, банки(крім Національного банку України і його установ, за винятком госпрозрахункових закладів), які є юридичними особами згідно з законодавством України, міжнародні організації, що не мають імунітету та дипломатичних привілеїв і здійснюють підприємницьку діяльність в Україні.

Національний банк України і його установи(за винятком госпрозрахункових) сплачують до державного бюджету суму перевищення валових доходів над видатками згідно з кошторисом витрат, затвердженим Верховною Радою України.

Плата (податок) на землю

Використання землі в Україні є платним. Плата за землю утримується у вигляді земельного податку або орендної плати, що визначається у відсотках від грошової оцінки 1 га земельної ділянки:

· для земель сільськогосподарського призначення: рілля, сіножаті та пасовища-0,181 %;

· багаторічні насадження - 0,0543 % ;

для земель у межах території населених пунктів - 1,81 %.

Рентні платежі :

· рентна плата за нафту і природний газ, що видобуваються в Україні;

· різниця в цінах на газ природний власного виробництва.

Обчислюються за конкретними ставками у твердій сумі на 1 тонну нафти та 1000 куб. метрів природного газу.

Податок з власників транспортних засобів - обчислюється за конкретними річними ставками на 100 куб. см. об’єму циліндрів двигунів, 1 кВт потужності двигуна

Податок на промисел. Платниками податку на промисел є громадяни України, іноземні громадяни та особи без громадянства, якщо вони не зареєстровані як суб’єкти підприємництва і здійснюють несистематичний, не більше чотирьох разів протягом календарного року, продаж виробленої, переробленої та купленої продукції, речей, товарів. Обчислюється у розмірі 10 % вказаної в декларації вартості товарів, що підлягають продажу протягом трьох днів, але не менше однієї мінімальної заробітної плати. У разі збільшення терміну продажу товарів до семи днів ставка податку подвоюється

Податки, збори та на витрати виробництва обов’язкові відрахування, які відносяться

Державне мито.

Платниками державного мита на території України є фізичні та юридичні особи за вчинення в їхніх інтересах дій та видачу документів, що мають юридичне значення, уповноваженними на те органами. Обчислюється за конкретними ставками (у відсотках або частках н. м.) від дій, за які справляється державне мито. За конкретними ставками (у відсотках або частках н. м.) від дій, за які справляється державне мито.

Вивізне (експортне) мито – обчислюється за конкретними ставками у відсотках до митної вартості окремих видів товарів (5 - 200%)

Збір за спеціальне використання природних ресурсів:

· плата за спеціальне використання надр при видобуванні корисних копалин;

· плата за спеціальне використання прісних водних ресурсів;

· плата за спеціальне використання лісових ресурсів.

Обчислюється за нормативами від розміру використання в межах ліміту і понад ліміт.

Платежі за забруднення навколишнього природного середовища (екологічний податок). За нормативами і лімітами викидів та скидів забруднюючих речовин і розміщення відходів.

Збір за геологорозвідувальні роботи, виконані за рахунок Державного бюджету. За конкретними ставками на одиницю видобутку чи погашення запасів залежно від виду корисних копалин.

Збір на обов’язкове соціальне страхування (у тому числі обов’язкове соціальне страхування на випадок безробіття. Обчислюється у розмірі 5,5 % від фактичних витрат на оплату праці (1% - для працюючих інвалідів). У тому числі 1,5 % - на обов’язкове соціальне страхування на випадок безробіття;

0,5 % від суми оподатковуваного доходу (прибуток) - для фізичних осіб - суб’єктів підприємницької діяльності, які не використовують праці найманих працівників, адвокатів, приватних нотаріусів (збір на обов’язкове соціальне страхування на випадок безробіття).

Збір на обов’язкове державне страхування -32% від фактичних витрат на оплату праці, суми оподаткованого доходу (прибуток) та суми винагород, які виплачуються фізичним особам за договорами цивільно правового характеру (4% - для працюючих інвалідів)

Відрахування та збори на будівництво, реконструкцію, ремонт і утримання автомобільних доріг загального користування - 1,2% від обсягу виробництва продукції, виконуваних робіт (послуг); 0,06% від товарообігу заготівельних, торгівельних та постачально-збутових організацій

Збір до Державного Інноваційного фонду - 1% обсягу реалізації продукції (робіт, послуг)

Плата за торговий патент на деякі види підприємницької діяльності - 160 ЕКЮ за календарний місяць за здійснення операцій з роздрібної торгівлі та з торгівлі готівковими валютними цінностями.

Від 350 до 8000 ЕКЮ на рік за здійснення операцій з надання тих чи інших послуг у сфері грального бізнесу.

В) Податки на заробітну плату громадян

Прибутковий податок за конкретними ставками прогресивної шкали залежно від суми заробітку за місцем основної роботи, 20% з сум доходів, одержуваних громадянами за місцем основної роботи.

Збір на обов’язкове державне пенсійне страхування - 0,5% сукупного оподатковуваного доходу.

Збір на обов’язкове соціальне страхування - 0,5% сукупного оподатковуваного доходу.

До місцевих податків і зборів належать:

1. Збір за парковку автотранспору Ставка збору за парковку автотранспорту встановлюється з розрахунку за одну годину парковки, її граничний розмір не повинен перевищувати 3 відсотків неоподатковуваного мінімуму доходів громадян в спеціально обладнаних місцях і 1 відсотка - у відведених місцях.

2. Ринковий збір. Ринковий збір справляється за кожний день торгівлі. Його граничний розмір не повинен перевищувати 20 відсотків мінімальної заробітної плати для громадян і трьох мінімальних заробітних плат для юридичних осіб залежно від ринку, його територіального розміщення та виду продукції (товару). Ринковий збір справляється працівниками ринку до початку реалізації продукції.

3. Збір за видачу ордера на квартиру Граничний розмір збору за видачу ордера на квартиру не повинен перевищувати 30 відсотків неоподатковуваного мінімуму доходів громадян на час оформлення ордера на квартиру.

4. Курортний збір Граничний розмір курортного збору не може перевищувати 10 відсотків неоподатковуваного мінімуму доходів громадян.

5. Збір за участь у бігах на іподромі Граничний розмір збору за участь у бігах на іподромі за кожного коня не повинен перевищувати трьох неоподатковуваних мінімумів доходів громадян.

6. Збір з осіб, які беруть участь у грі на тоталізаторі на іподромі Його граничний розмір не повинен перевищувати 5 відсотків від суми цієї надбавки.

7. Податок з рекламиГраничний розмір податку з реклами не повинен перевищувати 0,1 відсотка вартості послуг за розміщення одноразової реклами та 0,5 відсотка за розміщення реклами на тривалий час.

8. Збір за право використання місцевої символікиГраничний розмір збору за право на використання місцевої символіки не повинен перевищувати з юридичних осіб - 0,1 відсотка вартості виробленої продукції.

9. Збір за право проведення кіно- і телезйомок

10. Збір за проведення місцевих аукціонів, конкурсного розпродажу і лотерей

11. Комунальний податок

12. Збір за проїзд по території прикордонних областей автотранспорту, що прямує за кордон

13. Збір за видачу дозволу на розміщення об’єктів торгівлі

Місцеві податки і збори, порядок їх сплати встановлюються органами місцевого самоврядування відповідно до переліку і в межах граничних розмірів ставок, установлених законодавством України, крім збору за проїзд автотранспорту, що прямує за кордон по території прикордонних областей, який встановлюється обласними Радами народних депутатів.

Суми місцевих податків і зборів зараховуються до бюджетів місцевого самоврядування за місцем знаходження (проживання) платника, якщо інше не встановлено законодавчими актами України.

Крім цього, ще розрізняють прямі і непрямі податки.

Прямі податки-це податки, які держава стягує безпосередньо з доходів або майна платника податку.До них належать:податок на прибуток підприємств і організацій, прибутковий податок з доходів громадян.

Непрямі податки-це податки, які стягуються у вигляді надбавки до ціни товару і сплачуються споживачами при його купівлі. До них належать, зокрема, податок на добавлену вартість і акцизний збір.

Похожие работы

... також про витрати та доходи, пов¢язані із реалізацією (закупкою) товарів на зовнішньому ринку в розрізі окремих держав [13, C.272] Визначення економічної ефективності експортної діяльності підприємства доцільно проводити в наступній послідовності: - розрахунок беззбиткової зовнішньоторговельної ціни експортного товару (при відомих повних витратах відповідно до базисних умов постачання); ...

... фінансово-господарської і зовнішньоекономічної діяльності за 2008 рік. Порівняння основних показників фінансово-господарської і зовнішньоекономічної діяльності ТОВ «Центр ділових інвестицій» за 2008 рік і планованих відповідно до розробленої диверсифікованої стратегії розвитку приведені в таблиці 3.8. Таблиця 3.8 Показники оцінки економічної ефективності диверсифікованої стратегії розвитку ...

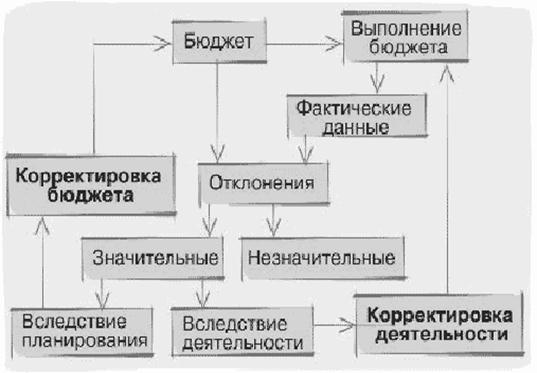

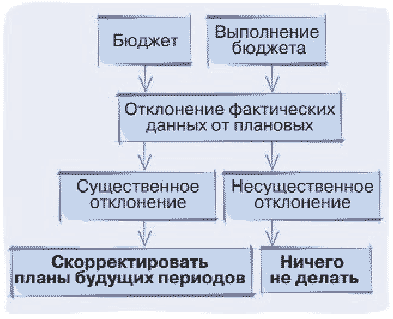

... бюджету і на їхній основі повинні робитися відповідні організаційні висновки. РОЗДІЛ 2 АНАЛІЗ ДІЯЛЬНОСТІ ЦЕХА ОСНАСТКИ ДОПОМІЖНОГО ВИРОБНИЦТВА ПІДПРИЄМСТВА ПО ВИРОБНИЦТВУ МЕБЛІВ ЗАО “НОВИЙ СТИЛЬУКРАЇНА” 2.1 Характеристика діяльності та продукції підприємства ЗАО “Новий стиль Україна” Підприємство ЗАТ “Nowy Styl Ukraine”(“Новий СтильУкраїна”) – це спеціалізоване підприємство по ...

... що їдальня № 1 ПГХ «Енергетик» займає певну частку на споживчому ринку, а її продукція і послуги є конкурентноспроможними. Розділ 3. Пропозиції щодо удосконалення виробничо-торговельної діяльності їдальні ПГХ «Енергетик» Однією з першочергових задач підприємства громадського харчування на сьогоднішній день є залучення споживачів, пі ...

0 комментариев