Навигация

Анализ финансовой деятельности ОАО "Эмбамунайгеофизика"

ВВЕДЕНИЕ

ОБЩАЯ ЧАСТЬ

1. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1. ОБЩАЯ ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.2. АНАЛИЗ СТРУКТУРЫ И ИМУЩЕСТВЕННОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ

1.3. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

СПЕЦИАЛЬНАЯ ЧАСТЬ

2. АНАЛИЗ ЭКОНОМИЧЕСКИХ РЕЗУЛЬТАТОВ

2.1. АНАЛИЗ БАЛАНСА ПРЕДПРИЯТИЯ

2.2. СПОСОБЫ ОБЕСПЕЧЕНИЯ БЕЗУБЫТОЧНОСТИ ПРЕДПРИЯТИЯ

2.3 ПРИМЕНЕНИЕ ФАКТОРНОГО СТАТИСТИЧЕСКОГО АНАЛИЗА ДЛЯ

ПРОГНОЗИРОВАНИЯ ВЕРОЯТНОСТИ БАНКРОТСТВА

РАСЧЕТНАЯ ЧАСТЬ

3. АНАЛИЗ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

3.1. РАСЧЕТ И АНАЛИЗ КОЭФФИЦИЕНТОВ ДЕЛОВОЙ АКТИВНОСТИ

3.2. АНАЛИЗ ЭФФЕКТИВНОСТИ ОБОРОТНЫХ СРЕДСТВ

3.3. РАСЧЕТ И АНАЛИЗ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ ПРОГРАММНО-ЭКОЛОГИЧЕСКАЯ ЧАСТЬ

3.4 РАСЧЕТ ЗАРАБОТНОЙ ПЛАТЫ «ОБРАТНЫМ ХОДОМ». БЛОКСХЕМА

3.5 ОХРАНА ОКРУЖАЮЩЕЙ СРЕДЫ

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Красивы и богаты безбрежные земли Казахстана. На его территории могли бы расположиться Франция, Испания, Италия, Греция, Швеция, Норвегия и еще пол-десятка менее крупных европейских стран. Казахстан поражает воображение не только размерами, но и природным многообразием. Здесь как бы встречаются и суровая Сибирь и знойная Азия.

И хотя стартовать к рынку Казахстану пришлось из кризисной фазы, что заведомо снижало эффективность преобразования, многое из намеченного Президентом удалось сделать. Началась широкомасштабная приватизация государственных предприятий, перестройка структур всей экономики. Интенсивное развитие получило частное предпринимательство. Раскрутился маховик демонополизации внешней торговли и одновременно в экономику страны начался приток иностранных инвестиций.

Одним из результатов активной внешней политики Президента Назарбаева стала мощная поддержка казахстанских реформ мировым сообществом, получение страной крупных иностранных кредитов и займов. Подписаны впечатляющие контракты с ведущими транснациональными компаниями о разработке и эксплуатации нефтяных месторождений в богатом углеводородами Прикаспийском регионе, их участие в реализации крупных проектов в других важных перспективных сферах казахстанской экономики. Казахстан становится все более интересен для крупного западного капитала. По объему портфельных инвестиций страна уже обогнала Россию – 50 млрд. долларов.

Атырауская область - наиболее благоприятный регион для вложения капитала. Активизация работ в нефтегазовом секторе создает предпосылки для развития нефтегазового и энергетического машиностроения, телекоммуникации легкой и пищевой промышленности, сервиса и инфраструктуры, что придаст импульс развитию науки и высоких технологий. С целью решения проблем социально-экономического развития региона, а также привлечения инвестиций в инфраструктуру и социально-культурную сферу города Атырау, акимата области совместно Агентством США по международному развитию разработал программу стратегического долгосрочного развития г. Атырау, которая одобрена правительством Республики Казахстан. Инвестирование проектов по Стратегии предусматривается за счет займа Всемирного Банка Реконструкции и Развития в течение 20 лет.

Удобное географическое положение области на стыке Европы и Азии открывает широкие перспективы для развития международных транспортных коммуникаций. Экономическая и политическая стабильность республики, наличие квалифицированных кадров, предоставление льготных условий налогообложения создают благоприятный климат для инвестирования.

Объем инвестиций в основной капитал в 1998 году составил 650 млн. долларов США.

Закон «Об иностранных инвестициях» закрепляет государственные гарантии и обеспечивает защиту иностранных инвестиций, что повышает конкурентоспособность нашего инвестиционного поля. Инвестиционная деятельность согласно данному Закону может осуществляться различными путями: создание, контроль, функционирование, содержание и ликвидация совместных иностранных предприятий, заключение и исполнение конкретных договоров, приобретение, пользование и распоряжение всякого рода имуществом, представление займов, кредитов, целевых банковских и финансовых вкладов.

Область заинтересована в притоке иностранного капитала для развития малого и среднего бизнеса, частного предпринимательства в поставке минитехнологий в сферу переработки продукций сельского хозяйства и выпуска товаров народного потребления.

Как бы это ни было тяжело настало время со всей ответственностью сказать: у нас остается единственный путь финансовой стабилизации – сократить все расходы государства, кроме самых жизненно необходимых, а именно ассигнований на выплату заработной платы, пенсии и пособия по социальной защите населения. Это значит прекратить любые, как прямые, так и скрытые, дотации предприятиям. Им должно быть отказано в получении бюджетных средств, а кредиты выдаваться в ограниченных размерах под реальные и эффективные программы и проекты. Убыточные предприятия в самое ближайшее время надо подвергнуть банкротству. Ликвидировать все льготы в отношении налогов и пошлин. Государство в лице правительства не должно нести никакой ответственности по погашению сомнительных долгов или неплатежей предприятий и банков.

Актуальность проблем данной дипломной работы для решения проблемы поиска нефти в палеозойском подсолевом комплексе были выбраны конкретные площади под проведение сейсморазведки вопрос о необходимости широкого целенаправленного разворота геофизических и геолого-поисковых работ в Западном Казахстане. При этом особый акцент был сделан на необходимость повышения технического уровня работ, финансирования, привлечения инвестиций.

Цель и задачи дипломной работы. Целью дипломной работы является анализ финансовой деятельности ОАО «Эмбамунайгеофизика», совершенствование планирования геологоразведочных работ, сохранение финансовой устойчивости предприятия.

Для реализации цели были поставлены следующие основные задачи:

Анализ состояния геологоразведочных работ ОАО «Эмбамунайгеофизика»

Анализ финансового состояния предприятия

Анализ экономических результатов

Анализ эффективности деятельности предприятия.

В процессе выполнения дипломной работы мною изучены и обобщены научные разработки, затрагивающие круг вопросов, рассматриваемых в работе, выполненные в ННК «Казахойл», ОАО «Казахойл-Эмба», КазНИГРИ, архивные документы ОАО «Эмбамунайгеофизика», в Атырауском областном управлении экономики, Атырауский институт Нефти и Газа. Отметим, что значительный вклад в исследование экономических аспектов и финансового состояния геологоразведочных предприятий, повышение его качества и выявление резервов использования внесли ученые России: Алдашкин, Плотников В; ученые Казахстана: Карамурзиев Т.К., Сериков Т.П., Чердабаев Р.Т., Диаров М.Д., Кульбараков К.А., Умбеталиев А.С.

Вместе с тем, несмотря на выполненные работы и накопленный опыт комплексное изучение проблем экономики и финансов в геологоразведочной работе еще далеко не завершено.

Именно на основе анализа геолого-геофизического материала казахстанские и зарубежные нефтяники сделали далеко идущий вывод о перспективности ввода в глубокое бурение площади Тенгиз, что в конечном итоге после длительного периода поисков и испытаний привело к фактическому открытию казахстанского нефтяного гиганта. ОАО «Эмбамунайгеофизика» был организован с целью проведения наземных и скважинных геофизических работ в районах нефтяных промыслов для доразведки и подготовки новых ловушек нефти и газа.

Сегодня обретшее статус открытого акционерного общества предприятие, несмотря на испытываемые экономические трудности не утратило ни своего богатого потенциала, ни задора, с которым эмбинские нефтегеофизики берутся за любое дело, требующие знание, опыта и ответственности.

ОБЩАЯ ЧАСТЬ 1. Анализ финансового состояния предприятия Общая оценка финансового состояния предприятия

Начиная с 30-ых годов, в Урало-Эмбинском районе были опробованы многие геофизические методы разведки: гравиметрия, электрокаротаж. В результате к старым промыслам Доссор и Макат присоединились новые – Искине (1934г.), Байчунас (1935г.), Косчагыл (1935г.), Сагиз (1938г.), Кульсары.

Новый толчок развитию геофизических методов, как и в целом науки и научных исследований нефтяных и газовых месторождений был дан в годы Великой Отечественной Войны и позже. Правительственная комиссия и выездная сессия Академии наук Казахской ССР в конце 1940-х годов основным направлением разведочных работ на нефть и газ утвердили юго-восточный района Эмбы. Там была открыта и введена в разработку несколько высокопродуктивных новых месторождений.

Новой вехой в развитии геологии нефти и газа стало открытие Мангышлакской нефтегазоносной провинции, освоение которой пришлось на 60-е годы. Наибольший размах геофизические исследования района получили в начале 70-ых годов, когда по инициативе объединения «Эмбанефть», как основного заказчика, с участием института ИГиРГИ, был всесторонне обоснован и поставлен вопрос о резком увеличении объемов поисково-разведочных работ непосредственно в районе Южной Эмбы. Недостаточная геологическая изученность, отсутствие фонда подготовленных геофизических структур и чрезвычайно сложное горно-геологические условия потребовали привлечение сюда значительных научных и производительных сил, а также повышение технического уровня работ. Всего в геологическом изучении, решении сложных технологических, технических и организационных задач за период поисков, разведки и оценки принимало участие свыше 20 научно-исследовательских, опытно-конструкторских и производственных организаций, среди которых значится и трест «Эмбанефтьгеофизика» - предшественник коллектива.

При проведении геолого-геофизических исследований поисково-разведочных работ и оценке месторождения Тенгиз было решено свыше 20 задач и 75 подзадач по разработке и внедрению конкретных решений. Особое внимание было уделено разработке геологических критериев зонального и локального прогноза нефтегазоносности, созданию модели исследования не только кровли, но и внутренней тектоники подсолевого комплекса.

Во исполнение намеченного направленная в Западный Казахстан сейсмопартия треста «Саратовнефтегеофизика», используя сохранившуюся трассу ранее пройденного, но забракованного профиля КМПВ, выявило 3 высокоамплитудных перегиба, соответствующих Приморскому своду, Тенгизской и Южной площадям.

Для ускорения работ по выявлению перспективных структур, объединения «Эмбанефть» помимо саратовских сейсмологов привлекло партии трестов «Краснодарнефтегеофизика» и «Мангышлакнефтегеофизика». В 1974 году объединением был создан собственный трест «Эмбанефтегеофизика».

За короткий срок (1974-1976 гг.) было проведено форсированное изучение территории «Эмбанефти», на которой геофизики сумели выявить около 30 поисковых объектов.

В последние годы (1995-1999гг.) основными заказчиками для ОАО «Эмбамунайгеофизика» являлись:

· 1995-1998 гг.

ОАО «Эмбамунайгаз»

Объем выполненных полевых работ составило 1133, 03 погонных километров.

Работа проводилась на таких крупных площадях, как междуречье Урал-Волга в районе месторождений Мартышы, Жанаталап, на южной Эмбе (Алтынколь-Комсомольский) и в пределах бывшего военного полигона Тайсойган (Кондыбай, Уаз-Кожа).

· 1995-1996 гг.

ОАО «Тенгизмунайгаз»

Объем выполненных здесь полевых работ – 500, 015 погонных километров. Территория – юг Атырауской области в районе куполов Асанкеткен-Казалкала и Аккудук-Кызылкудук.

· 1995-1996 гг.

АО «Актюбинскнефть»

Объем выполненных полевых работ – 277,8 погонных километров, они проводились в районе подсолевых структур Жагабулак-Жанажол.

В 1995-1996 гг. специалисты ОАО «Эмбамунайгеофизика» участвовали в работе при проведении морских геофизических работ 2Д (в двух измерениях) в Казахстанском секторе Каспийского моря – переходная зона и мелководье. Заказчиком выступил Консорциум «Казахстанкаспийшельф», подрядчик «Вестерн-Атлас» (в дальнейшем Петро-Альянс).

Начиная с 1995 года ОАО «Эмбамунайгеофизика» согласно договору осуществляло передачу геологической информации ГКХ «Мунайгаз», ТОО «Тенгизшевройл».

В 1997-1999 году ОАО «Эмбамунайгеофизика» выполнило ряд совместных контрактных работ с АО «Геотекс», ТОО «Тенгизгеосервис», АО «Актюбинская геофизическая экспедиция» и ГГАО «Азимут» по проектам иностранных геофизических компаний. В частности произведены:

· полевые сейсморазведочные работы 2Д со взрывными источниками на площади «Кульжан-Уялы» в Атырауской области по заказу ТОО «Центральная Азиатская нефть»;

· полевые сейсмические работы 2Д с невзрывными источниками возбуждения на блоке А в Атырауской области по проекту компании "Юнион Тексас Петролеум»;

· полевые сейсмические работы 2Д со взрывными источниками на площадях «Сазанкурак», «Амангельды», «Забурунье», «Октябрьск» в Атырауской области по проекту “FIOC”;

· полевые сейсмические работы 2Д с невзрывными источниками возбуждения на площади «Матай» на плато «Устюрт» в Актюбинской области по проекту компании “MSUP”;

· полевые сейсмические работы 2Д с невзрывными источниками возбуждения на площади «Жанажол» в Актюбинской области по заказу компании «Пройссак» (подрядчик Геолого-геофизическое акционерное общество «Азимут»);

· полевые сейсмические работы со взрывными источниками возбуждения на площади «Жаркамыс» по заказу компании “SHELL” (подрядчик АО “Актюбинская геофизическая экспедиция);

· обработка и интерпретация геофизических данных по заказам компании “Казахтуркмунай”, ТОО “Центральная Азиатская нефть”, ПК “Консалтинг-Недра”, ТОО “Геоинтермарк” и др.

Полевая информация обрабатывается и интерпретируется в вычислительном центре ОАО “Эмбамунайгеофизика” на базе IBM RISC-6000, с обрабатывающим комплексом “OMEGA”, с интерпретационным комплексом “OASIS”.

В распоряжении предприятия имеется уникальный по богатству архив сейсморазведочных данных.

Финансовую деятельность ОАО «Эмбамунайгеофизика» составляют многочисленные денежные отношения, главные из которых следующие:

- денежные расчеты с работниками;

- денежные расчеты с другими предприятиями и организациями;

- денежные отношения с государством (взносы в бюджет отчислений от прибыли, перечисление в банк амортизационных отчислений и др.);

- денежные отношения с вышестоящей организацией.

Финансы ОАО «Эмбамунайгеофизика» выступают основным звеном децентрализованных финансов, тем звеном, где создаются материальные ценности и происходит первичное распределение совокупности общественного продукта и национального дохода. Предприятия функционируют на основе хозяйственного расчета. Они обеспечивают за счет собственных средств возмещение затрат на производство, оплату труда работников, дальнейшее совершенствование производства. Отчисления от прибыли предприятий в форме платы за находящиеся в их распоряжении ресурсы и в других формах образуют главную доходную часть государственного бюджета.

Финансовые отношения в промышленности тесно переплетаются с кредитными. Банковский кредит является важным источником обеспечения нужд расширенного воспроизводства, в частности формирование оборотных средств предприятия и финансирования, капитальных вложений.

ОАО «Эмбамунайгеофизика» несет ответственность за эффективное использование кредитов.

Планирование финансов на предприятии осуществляется для решения следующих задач:

- обеспечение денежными ресурсами потребностей производства для бесперебойного его функционирования, технического и социального развития предприятия;

- выполнение предприятием плановых заданий по платежам средств в госбюджет;

- определения других денежных взаимоотношений с госбюджетом, банками и вышестоящими организациями;

- взаимоувязки показателей всех разделов плана с планируемыми финансовыми показателями как по поступающим и образующим денежным средствам, так и по используемым и перечисляемым;

- финансового контроля за правильностью образования и использования денежных ресурсов предприятия.

Исходной базой для разработки финансового плана предприятия служат следующие данные:

- Плановая сумма выручки от реализации продукции ;

- Плановые прибыль и рентабельность производства ;

- Установленные размеры платежей в госбюджет и ассигнований из него;

- Объемы капитальных вложений;

- Суммы ассигнований из фондов на различные плановые цели, плановые значения фондообразующих показателей.

Кроме того, при составлении финансового плана используются нормы и нормативы образования фондов экономического стимулирования, отчислений в другие целевые фонды, платы за основные производственные фонды и нормируемые оборотные средства, отчислений от суммы амортизации, платы за пользование банковскими кредитами.

Финансовый план обобщает все стороны производственно - хозяйственной деятельности предприятия, выявляет и показывает итоговый финансовый результат его работы в плановом периоде.

Предприятие разрабатывает финансовый план, заключительным разделом которого является баланс доходов и расходов. В его доходной части показывают планируемую прибыль, амортизационные отчисления, ассигнования из бюджета и другие поступления, в расходной - отчисления в бюджет, вложения в капитальное строительство и капитальный ремонт, прирост оборотных средств, отчисления вышестоящим организациям и прочие.

Поэтому финансовый план включает в себя следующие разделы:

ПЛАН РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ,

РАСЧЕТ ОБОРОТНЫХ СРЕДСТВ И ИХ ПРИРОСТА,

РАСЧЕТ АМОРТИЗАЦИОННЫХ ОТЧИСЛЕНИЙ.

ФИНАНСИРОВАНИЕ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ.

РАСЧЕТ ПЛАТЕЖЕЙ В БЮДЖЕТ.

РАСЧЕТ ДОХОДОВ И РАСХОДОВ ЖИЛИЩНО-КОММУНАЛЬНОГО ХОЗЯЙСТВА ПРИНАДЛЕЖАЩЕГО ПРЕДПРИЯТИЮ.

СМЕТУ НА ПОДГОТОВКУ КАДРОВ НА ПРЕДПРИЯТИИ.

СМЕТУ НА СОДЕРЖАНИЕ ДОМОВ ОТДЫХА И ДЕТСКИХ УЧЕРЕЖДЕНИЙ.

РАСЧЕТ ФИНАНСОВОГО РЕЗЕРВА.

Финансовый план должен обеспечивать экономически целесообразное использование денежных средств для финансирования производства и строительства, социального развития коллектива; непрерывный рост платежей в бюджет в результате увеличения прибыли; тщательную взаимоувязку основных разделов плана предприятия с его финансовыми ресурсами, а также определение финансовых взаимоотношений с вышестоящими хозяйственными органами, госбюджетом и банками; наиболее эффективное использование оборотных средств.

Финансовая деятельность ОАО «Эмбамунайгеофизика» основана на хозрасчете.

ОАО «Эмбамунайгеофизика» самостоятельно распоряжается своими финансовыми ресурсами, обеспечивая максимальную экономию в расходовании и целевое их использование, а также своевременные расчеты с госбюджетом, учреждениями банков, вышестоящей организацией, поставщиками, подрядчиками, и другими организациями.

Финансовый план ОАО «Эмбамунайгеофизика» тесно связан с показателями по производству, себестоимости, прибыли, снабжению и сбыту продукции, а также капитальному строительству.

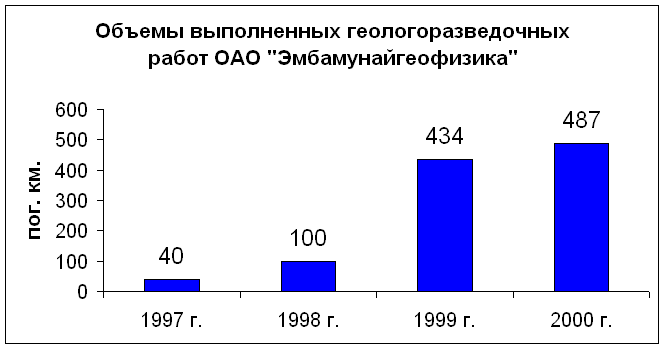

ОБЪЕМЫ

выполненных геологоразведочных работ ОАО«Эмбамунайгеофизика»

| Заказчик | Название контракта | Дата начала работ | Дата завершения работ | Объем | Менеджер подрядчика |

| 1997 год | |||||

| 1. АО «Эмбамунайгаз» | Проведение ГРР 2Д | Ноябрь месяц 1997 г. | Декабрь месяц 1997 г. | 48 020 910 тенге 40 пог. Км | |

|

|

|

|

|

|

|

| 1998 год | |||||

| 1. АО «Эмбамунайгаз» | Проведение ГРР 2Д | Октябрь месяц 1998 г. | Декабрь месяц 1998 г. | 20 000 000 тенге 100 пог.км |

|

|

|

|

|

|

|

|

| 1999 год | |||||

| 1. ОАО «КазахойлЭмба» | Проведение ГРР 2Д | Ноябрь месяц 1999 г. | Февраль м-ц 2000 г. (пол.раб) Март м-ц 2000 г. (кам.раб) | 102 787 256 тенге 434,36 пог.км (в т.ч. 17 962 915 тенге, 97 пог.км-продажа «ККШ» |

|

|

|

|

|

|

|

|

| 2000 год | |||||

| 1. ОАО «КазахойлЭмба» | Проведение ГРР 2Д | Апрель месяц 2000 г. | Июнь м-ц 2000 г. (пол.раб.) Декабрь месяц 2000 г. (кам.раб) Август м-ц 2000 г. (по договору) | 51 454 155 тенге 184 пог. км |

|

| 2. CNPC – ген.заказчик ТОО «БГР Интернациональ(Казахстан)» | Проведение совместных ГРР 3Д | Июль м-ц 2000 г. | Ноябрь м-ц 2000 г. | 482 565 $ США 18 210 ф.т. |

|

| 3. ОАО «Казахстанкаспийшельф» | Проведение совместных ГРР 2Д | Май месяц 2000 г. | Июнь м-ц 2000 г. | 25 594 713 тенге 303 пог.км. |

|

Приложение № 1

Основные технико-экономические показатели ОАО «Эмбамунайгеофизика» за 1999, 2000 г.

|

| 1999г.

| 2000г. |

| Объем работ, тыс. тенге | 105 977 | 277 415 |

| Численность работающих, чел. | 110 | 374 |

| Фонд заработной платы, тыс. тенге | 22825 | 82 945 |

| Среднемесячная заработная плата, тенге | 17292 | 22 132 |

| Фактические затраты, связанные с предоставлением услуг, тыс. тенге | 103 515 | 275 251 |

| Доход от налогообложения, тыс. тенге | 2462 | 2164 |

| Подоходный налог с юридических лиц, тыс. тенге | 739 | 649 |

| Чистый доход, тыс. тенге | 1723 | 1515 |

Основные технико-экономические показатели ОАО «Эмбамунайгеофизика» за 2001-2002 г.

|

| 2001г.

| 2002г. |

| Объем работ, тыс. тенге | 128933,5 | 88966,5 |

| Численность работающих, чел. | 110 | 374 |

| Фонд заработной платы, тыс. тенге | 22825 | 82 945 |

| Среднемесячная заработная плата, тенге | 17292 | 22 132 |

| Фактические затраты, связанные с предоставлением услуг, тыс. тенге | 103 515 | 275 251 |

| Доход от налогообложения, тыс. тенге | 2462 | 2164 |

| Подоходный налог с юридических лиц, тыс. тенге | 739 | 649 |

| Чистый доход, тыс. тенге | 1723 | 1515 |

Анализ структуры и имущественного состояния предприятия.

Первые сведения об основных чертах геологического строения и нефтеносности междуречья Урала и Эмбы были даны задолго до того, как были приняты попытки освоения нефтяных богатств Западного Казхстана. Эти сведения – в трудах географов-землепроходцев П.С. Палласа, И.И. Рычкова и др.; но они носили, как правило, общеописательный или случайный характер. Н.А. Северцев и И.И. Борщов еще в 1857 году писали в своих маршрутных наблюдениях естественных нефтепроявлений близь ныне действующего месторождения Мунайлы: “… Нефть выплывает на воде, вытекающей из вершины бугра, состоящего из нефти”.

В 1874 году Д.В. Кирпичников отмечал большое скопление нефти на площади Доссор. Через 18 лет экспедиция Императорского географического комитета под руководством геолога С.Н. Никитина проделало большой объем работы, легший в основу высокой оценки нефтегазаносности Южно-Эмбинского района Прикаспийской впадины. Данные ученых послужили толчком к поисково-разведочным работам и началу промышленной добычи.

Разведочные скважины в конце прошлого века закладывались, как правило, в непосредственной близости от выходов нефти и газа на поверхность: более надежных поисковых критериев тогда просто еще не существовало.

Вопрос о широком геологическом изучении данной территории был поставлен на правительственном уровне в 1930 году. Потенциальные возможности Урало-Эмбинского района высоко оценивали самые авторитетные геологи и нефтяники страны. Особенно настойчиво пропагандировал эти вопросы академик И. Губкин. В 1931 году в докладе на чрезвычайной сессии АН СССР он отметил: «Энергичная и смелая разведка может сделать из Урало-Эмбинского района грандиозный район со многими десятками миллионов тонн добычи. Сюда нужно бросить максимум разведочных средств и сосредоточить на этом районе неослабное внимание».

Именно после этого разведка и разработка нефтяных месторождений стали проводиться на строго научной основе. Для контроля за разработкой месторождений была создана Центральная научно-исследовательская лаборатория. В 1974 году объединением «Эмбанефть» был создан собственный трест «Эмбанефтьгеофизика».

Государственный производственный трест «Эмбанефтьгеофизика» был организован с целью проведения наземных и скважинных геофизических работ в районах нефтяных промыслов для доразведки и подготовки новых ловушек нефти и газа и преобразован в 1993 году в Открытое Акционерное Общество «Эмбамунайгеофизика» согласно Постановлению Кабинета Министров Республики Казахстан от 9 сентября 1993 года № 852 по инициативе Атырауского территориального комитета по государственному имуществу.

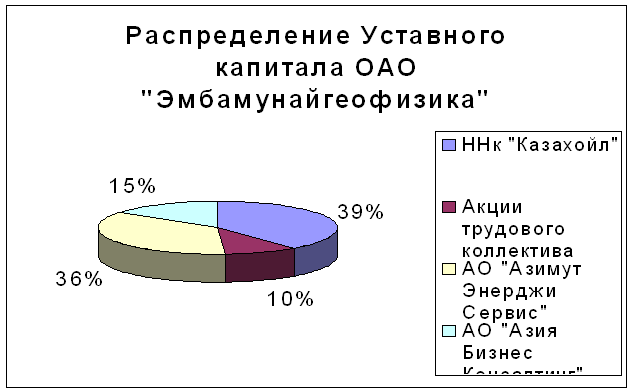

Размер объявленного Уставного капитала Общества составляет 5 484 539 (пять миллионов четыреста восемьдесят четыре тысячи пятьсот тридцать девять) тенге.

Объявленный Уставный капитал разделен на 493 608 (четыреста девяносто три тысячи шестьсот восемь) экземпляра простых именных акций, номинальной стоимостью 10 (десять) тенге каждая и на 54 845 (пятьдесят четыре тысячи восемьсот сорок пять) экземпляров привилегированных именных акций, номинальной стоимостью 10 (десять) тенге каждая, без права голоса и фиксированным дивидендом в размере 20 %.

Выпуск акций Общества осуществляется в без документарной форме. Привилегированные акции выпускаются в объеме, не превышающем 25 % от объявленного Уставного капитала Общества.

Рассмотрим структурную схему подразделения ОАО «Эмбамунайгеофизика» (Приложение № 2).

Общество обязано ежегодно проводить общее собрание акционеров. Годовое общее собрание акционеров Общества должно быть проведено в течение 5 месяцев после окончания финансового года. Указанный срок считается продленным до 3-х месяцев в случае невозможности завершения аудита деятельности Общества за отчетный период. Общее собрание акционеров, помимо годового, являются внеочередными. Каждый акционер при голосовании на общем собрании имеет число голосов, равное числу принадлежащих ему голосующих акций. На общем собрании акционеров могут присутствовать акционеры, а также приглашенные лица. Подготовка и проведение общего собрания осуществляется правлением Общества или иным лицом в соответствии действующим законодательством. Решение по вопросам, отнесенным к компетенции общего собрания, в Общество с единственным акционером принимаются им самостоятельно и должны быть оформлены в письменном виде.

Совет директоров – орган Общества, осуществляющий общее руководство деятельностью Общества, за исключением решения вопросов, отнесенных действующим законодательством и уставом Общества к исключительной компетенции общего собрания акционеров. Решение совета директоров принимаются в порядке определенным уставом.

По решению общего собрания акционеров членом совета директоров Общества в период исполнения ими своих обязанностей выплачивается вознаграждение и (или) компенсируются расходы, связанные с исполнением ими функции членов совета директоров Общества. Размер таких вознаграждений и компенсации устанавливается решением общего собрания акционеров. Совет директоров Общества избирается на 5 лет.

Руководство текущей деятельностью осуществляется правлением Общества. Правление Общества выполняет решения общего собрания акционеров и совета директоров Общества. Правление Общества действует от имени Общества, в том числе представляет его интересы, совершает сделки от имени Общества в порядке, установленным действующим законодательством и уставом Общества, утверждает штаты, издает решения (постановление) и дает указание, обязательные для исполнения всеми работниками Общества. Образование правления Общества, его полномочия, а также досрочное прекращение полномочий осуществляются по решению совета директоров Общества в соответствии с действующим законодательством и уставом Общества. Правление состоит не менее чем из 3-х человек. Правление Общества, а также его председатель – Президент Общества (далее Президент) избирается советом директоров Общества.

Президент Общества возглавляет правление, без доверенности действует от имени Общества в отношениях с третьими лицами, выдает доверенности на право представлять Компанию, издают приказы о назначении на должность работников Общества, об их переводе и увольнении определяет системой оплаты труда, устанавливает размеры должностных окладов им персональных надбавок, решает вопросы премирования, принимает меры поощрения и налагает дисциплинарные взыскания, осуществляет иные полномочия, преданные ему общим собранием акционеров или советом директоров, за исключением вопросов, отнесенных в соответствии с действующим законодательством и Уставом Общества к исключительной компетенции этих органов, созывает заседание правления и представляет на рассмотрение необходимые материалы, заключает сделки от имени Общества на сумму, не превышающую 10 % оплаченного уставного капитала, а также на большую сумму с разрешения совета директоров Общества, а также обеспечивает выполнение всех заключенных Обществом договоров.

Для осуществления контроля за финансово-хозяйственной деятельностью правления Общества образуется ревизионная комиссия из числа акционеров или профессиональных аудиторов (бухгалтеров). Ревизионная комиссия образуется в составе не менее 3-х членов. Ревизионная комиссия Общества избирается общим собранием акционеров сроком на 3 года. Срок полномочия члена ревизионной комиссии или ревизора может быть прекращен досрочно решением общего собрания акционеров Общества. Ревизионная комиссия в обязательном порядке проводит проверку годовой финансовой отчетности Общества до его утверждения общим собранием акционеров.

Должностные лица Общества (члены совета директоров Общества, члены правления Общества, члены ревизионной комиссии Общества) выполняют возложенные на них обязанности добросовестно и, используя способы, которые обоснованно считают в наибольшей степени отражающими интересы Общества.

Начальник отдела кадров непосредственно подчиняется президенту Общества. Планирует и реализует программу в области кадровой политики, набор, проведение испытаний, оценка, назначение, продвижение по службе, перевод и рекомендация по изменению статуса специалистов, служащих и рабочих Общества, а также доведение необходимой информации до работника.

Юрист непосредственно подчиняется президенту Общества. Обеспечивает соблюдения законодательства республики Казахстан в деятельности Общества и защите ее правовых интересов. Обеспечивает исполнения приказов и распоряжение по Обществу, касающихся договорных, правовых отношений. Правовое обеспечение финансовых операций Общества.

Геологическая служба осуществляет организацию и направление геологической деятельности по изучению недр, руководствуется действующим законодательством РК, государственными нормативными актами и принятыми обязательствами по договорам с «Заказчиками», действующими инструкциями по проведению геологоразведочных работ. Подчиняется непосредственно 1-му вице-президенту акционерного Общества.

В геологическую службу входят: главный геолог, главный геофизик, геолого-топографический отдел, группа обработки, группа архивации, вычислительный центр, фонды.

Производственная служба подчиняется непосредственно 1-му вице-президенту акционерного Общества, осуществляет организацию производства геологоразведочных работ, руководствуется законодательством РК, государственными нормативными актами и принятыми обязательствами по договорам с «Заказчиками», действующими инструкциями по организации выполнения геологоразведочных работ. В производственную службу входят производственно-технический отдел, база консервации, сейсмические партии, склад взрывчатых материалов, Центральная геологическая лаборатория (ЦГЛ).

База производственного обслуживания осуществляет организацию вспомогательного производства для создания условия по проведению геологоразведочных работ, руководствуется действующим законодательством РК, государственными нормативными актами и принятыми обязательствами по договорам с «Заказчиками», действующими инструкциями по проведению геологоразведочных работ. Подчиняется непосредственно вице-президенту акционерного Общества. В базу производственного обслуживания входит гараж, ремонтно-механическая мастерская, ВОХР.

Служба маркетинга (УПТКиК) подчиняется непосредственно вице-президенту акционерного Общества. Осуществляет разработку и реализацию общемаркетинговой политики, деловой стратегии развития акционерного Общества, подготовка и заключение договоров на поставку продукции. В службу маркетинга входит группа анализа и учета, оптово-торговая база, служба снабжения и реализации, кафе, столовая, торговые точки.

Административно-хозяйственный отдел подчиняется вице-президенту акционерного Общества. Осуществляет координацию деятельности всех отделов и подразделений Общества, по вопросам делопроизводства, подготовки распределительных документов, архива, учета, регистрации прохождения поступающей и исходящей корреспонденции рассмотрении писем, заявлений, изготовления и размножения печатной продукции. Контроль за исполнением приказов и распоряжении по акционерному Обществу, нормативных актов и законов республики Казахстан, финансово-экономической службы. В административно-хозяйственный отдел входит канцелярия.

Финансово-экономическая служба подчиняется непосредственно президенту акционерного Общества. Обеспечивает учеты финансово-хозяйственной деятельности, контроль за наличием и движением имущества, использованием материальных, трудовых, финансовых ресурсов, а также обеспечение своевременных расчетов с кредиторами, бюджетом, внебюджетными фондами, фондами страхования по банковским кредитам и заемным средствам. В финансово-экономическую службу входит бухгалтерия, планово-экономический отдел.

В соответствии с Национальной программой разгосударствления и приватизации государственной собственности в Республике Казахстан на 1993-1995 годы, Постановлением Кабинета Министров Республики Казахстан от 9 сентября 1993 года № 852 «О создании государственной холдинговой компании «Мунайгаз»» и одноименного Постановления Государственного комитета Республики Казахстан по Государственному имуществу от 8 октября 1993 года № 3\58 при создании акционерного общества «Эмбанефтьгеофизика» 10 % акций предназначены для бесплатной передачи работникам трудового коллектива общества. Общая сумма полученных таким образом акций не может превышать величины 12-ти кратной среднемесячной заработной платы одного работника, умноженной на численность работников, занятых на преобразуемом предприятии.

Акции безвозмездно передаваемые членам трудового коллектива общества являются именными (привилегированными). Номинальная стоимость одной акции 10 тенге.

Владельцы привилегированных акций не имеют права голоса в акционерном обществе.

Держателем привилегированных акций являются работники структурных подразделений (кроме совместителей), состоящие в списочном составе на момент регистрации акционерного общества и проработавшие в системе предприятия не менее 0,5 года.

Пенсионеры и инвалиды, вышедшие на пенсию и инвалидность из структурных подразделений предприятия.

Наследники (вдовы и дети) умершего в результате несчастного случая на производстве работника.

При распределении безвозмездно передаваемой 10-ти %-ной акции учитываются размер должностного оклада (месячной тарифной ставки) работникам, стаж работы в ГП «Эмбанефтьгеофизика», а также работа в системе Миннефтепрома, Мингео и работы на выборных должностях, если этому непосредственно предшествовала работа в вышеназванных отраслях.

Для пенсионеров учитывается весь стаж работы на данном предприятии.

Должностные оклады и месячные тарифные ставки неработающих пенсионеров и инвалидов труда, принимаемые для расчетов, приравниваются к окладам и тарифным ставкам по профессиям и должностям, аналогичным тем, на которых они работали до выхода на пенсию и инвалидность.

Распределение передаваемых коллективу 10 % акции производится в следующем порядке (Приложение № 3).

При распределении акции учитывается стаж работы в Миннефтепроме, Мингео в полных годах, 6 месяцев и более округляются до 1 года, менее 6 месяцев – отбрасывается.

При определении (поименном) количестве акций, если на работника приходится менее 50 % номинальной стоимости акции, то целая акция не зачитывается, если более 50 % номинальной стоимости акции, то количество акций закругляется да целого числа.

Сезонные работники не включаются в списочный состав при распределении акций.

В течение 15 дней после регистрации акционерного общества «Эмбанефтьгеофизика» на общем собрании акционеров утверждается поименный список работников, получивших привилегированные акции, с указанием количества акций передаваемых каждому работнику. После проверки в Атырауском территориальном комитете по государственному имуществу списки заносятся в реестр Акционеров.

В случае смерти владельца привилегированной акции, принадлежавшие ему акции, наследуется в соответствии с правовыми нормами действующего законодательства Республики Казахстан.

ОСНОВНЫЕ ХАРАКТЕРИСТИКИ ОБЪЕКТА

| Наименование | На 01.01.1993 г. | На 15.11.1993 г. |

| 1. Списочная численность работающих, чел. 2. Балансовая стоимость основных фондов, тыс. тенге 3. Балансовая прибыль, тыс. тенге 4. Фактическая прибыль, остающаяся после уплаты налогов и других обязательных платежей, тыс. тенге 5. Величина уставного капитала, тенге 6. Доля трудового коллектива (переданная безвозмездно), тенге 7. Состав и стоимость объектов (имущества), переданных в аренду (пользования), а также для осуществления совместной деятельности физическим и юридическим лицам. 8. Укрупненный перечень и стоимость объектов, не подлежащих приватизации, тыс. тенге 9. Перечень и стоимость, незавершенных строительством объектов по балансу, тенге 10. Перечень и стоимость не установленного оборудования по балансу, тенге 11. Размер земельного налога | 571 718 583 22 940 | 513 928 192 77 298 23 094 5 484 539 548 454 8 754 63 913 1800 1013 |

Доля обыкновенных акций находящихся в распоряжении Госкомитет имущества, определяемые при учреждении акционеров – 90 %. Общая сумма обыкновенных акций всего – 4 936 085 тенге.

В 1999 году 28 января произведена перерегистрация на открыто акционерное общество «Эмбамунайгеофизика» Свидетельство № 174–1915–АО.

Уставной капитал распределен по следующим формам собственности: ННК «Казахойл» (Госпакет) 39 %

Акции трудового коллектива 10 %

АО «Азимут Энерджи Сервис» 36 %

АО «Азия Бизнес Консалтинг» 15 %

(Приложение № 3)

Национальной комиссией Республики Казахстан по ценным бумагам действуя в соответствии со статьей 22 Указа Президента Республики Казахстан, имеющая силу закона, «О ценных бумагах и фондов биржи» и «Положением о рассмотрении и утверждении отчетов об итогах выпуска и размещения ценных бумаг», утвержденным Постановлением Национальной комиссии по ценным бумагам от 15 февраля 1996 года № 18, утверждает отчет об итогах размещения акции первого выпуска акционерного общества открытого типа «Эмбанефтьгеофизика».

Данная эмиссия зарегистрирована Министерством Финансов Республики Казахстан 15 апреля 1995 года на размер Уставного фонда 5 484 539 тенге.

Проспект эмиссии зарегистрирован в Министерстве Финансов Республики Казахстан под № 3927.

Данная эмиссия внесена в Государственный реестр под № 4077.

Распред. коэфф-т: 548454 \ 628243 =0,873

Приложение № 2

РАСЧЕТ

начисления сумм по привилегированным акциям работникам ГП “Эмбанефтегеофизика”

| № пп | ФИО | Стаж работы в “ЭНГФ” Миннефтепром, Мингео | Размер мес. долж оклада/тарифа/тенге | Начисленная сумма/тенге/ гр.4*гр.3 | Распределительный коэф-т | Сумма акц. получ каж раб. | Кол-во акций |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. 24. 25. и т.д. 555 | Донскова Л.Т. Аскаров К.Д. Аяпбергенова С. Актанов Н.Е. Арнаутова П.И. Бактыбаева К.У. Бекпанова Ш.Д. Битеуова А.Б. Бердыгужина С. Королькова Н.Н. Гаплыкова В.Г. Даулетов М. Джумабекова Л. Досалиев Ф.Ф. Дюсекенов К.Д. Дорофеева Т.А. Джаманбаева Г. Джиенбаева Г.Г. Доспаева Б. Есетова А.М. Есенгалиев С. Ерденбекова Г. Иргалиев Х.И. Исмагулова М. Котовская Л.И. Джумалиев А. | 10 9 1 16 24 3 3 10 26 12 16 1 1 16 - 10 - 7 8 7 9 9 - 10 12 4 | 107 295 252 500 269 169 107 107 218 78 147 147 33 192 169 134 78 78 147 118 98 137 380 147 169 150 | 1070 2655 252 8000 6456 507 321 1070 5668 936 2352 147 33 3072 - 1340 - 546 1176 826 882 1233 - 1470 2028 600 | 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 0,873 | 934 2318 220 6984 5636 443 280 934 4948 817 2053 128 29 2682 1170 - 476 1027 721 770 1075 - 1283 1770 524 | 93 232 22 698 564 44 28 93 495 82 205 13 3 268 117 48 103 72 77 107 128 177 52 |

ВСЕГО: 628243 548454 54845

Приложение № 3

Приложение №4

Организационная структура ОАО “Эмбамунайгеофизика”

| ||||

| ||||

| ||||

| ||||

Приложение № 5

ПРОИЗВОДСТВЕННАЯ СТРУКТУРА ОАО “ЭМБАМУНАЙГЕОФИЗИКА”

|  | ||

| |||||

![]()

| |||

| |||||

![]()

![]()

![]()

![]()

| |||||||||

| |||||||||

![]()

| ||||||||

| ||||||||

![]()

| |||||||

| |||||||

1.3. Анализ финансовой устойчивости ОАО «Эмбамунайгеофизика»

Признаки кризиса в деятельности ОАО «Эмбамунайгеофизика» обнаруживаются, прежде всего, в показателях ликвидации (платежеспособности) и финансовой устойчивости. Поэтому углубленный финансовый анализ начинается с анализа именно этих показателей.

Под ликвидностью (платежеспособностью) понимается способность ОАО «Эмбамунайгеофизика» своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. К последним относятся, например, расчеты с работниками по оплате труда, с поставщиками за полученные товарно-материальные ценности и оказанные услуги, с банками по ссудам и т.п. Неплатежеспособность может быть как случайной, временной, так и длительной, хронической.

Ее причины: нехватка финансовых ресурсов, малый объем геологоразведочных работ и соответственно выручки, недостаток оборотных средств, задержки в поступлении платежей от контрагентов и др.

Выше мы говорили о том, что признаки неплатежеспособности можно обнаружить уже при чтении баланса по наличию “больных” статей и отражению убытков.

Однако более строго и обоснованно ликвидность (неплатежеспособность) оценивается с помощью системы показателей. Общая идея такой оценки заключается в сопоставлении текущих обязательств и активов, используемых для их погашения. К текущим относятся активы (обязательства) с временем обращения (сроком погашения) до одного года. Показатели ликвидности представляют собой относительные коэффициенты, в числителе которых - текущие активы, а в знаменателе - текущие (краткосрочные) обязательства.

Наиболее обобщающим показателем платежеспособности является коэффициент текущей ликвидности (current rate), который показывает, какую часть краткосрочных обязательств предприятия можно погасить, если мобилизовать все оборотные средства. Для характеристики платежеспособности применяют еще несколько показателей.

Рассмотрим основные из них.

Коэффициент быстрой ликвидности, или “критической” оценки (quick ratio) - разновидность коэффициента ликвидности или покрытия, когда в числителе к учету принимаются только денежные средства, а товарно-материальные запасы исключаются. Это вызвано тем, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, оказываются существенно ниже затрат по их приобретению. Так, по данным зарубежных экономистов, при ликвидации обанкротившихся предприятий удается выручить не более 40% от учетной стоимости производственных запасов:

![]() Денежные средства, расчеты и прочие активы

Денежные средства, расчеты и прочие активы

Коэффициент быстрой ликвидности = Краткосрочные обязательства

В скобках указаны коды исходных показателей, которые берутся из бухгалтерской отчетности. Код состоит из двух частей: первая часть указывает код документа (Ф1 - форма № 1, баланс; Ф2 - форма № 2; Ф5- форма № 5), вторая часть - номер строки в документе. На Западе считается, что значение этого коэффициента должно быть менее 1. Правда, чрезмерно высокий коэффициент ликвидности может быть результатом неоправданного роста дебиторской задолженности.

Коэффициент абсолютной ликвидности представляет собой отношение денежных средств, которыми располагает предприятие на счетах в банках и в кассе, к краткосрочным обязательствам. Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно. Считается, что значение этого коэффициента не должно опускаться ниже 0,2.

Коэффициент чистой выручки - отношение суммы чистой прибыли и амортизационных отчислений к выручке от реализации товаров и услуг. Чистая выручка, складывающаяся из чисто прибыли амортизационных отчислений, остается в обороте предприятия в денежной форме. Чем больше доля чистой выручки в общей сумме выручки, тем больше возможностей у предприятия для погашения своих долговых обязательств.

Коэффициент Чистая прибыль + Амортизация

чистой выручки = -----------------------------------------------------------

Выручка от реализации (без НДС и акцизов)

Низкий коэффициент чистой выручки (менее 1) говорит о том, что предприятие находится в трудном финансовом состоянии и не скоро сможет из него самостоятельно выйти.

Коэффициент маневренности, функционального капитала - доля запасов и затрат в функциональном капитале. Под функциональным, работающим капиталом (net working capital) понимается та часть оборотных средств, которая остается свободной для оплаты текущих расходов предприятия после погашения краткосрочных обязательств. Функциональный капитал рассчитывается как разность между текущими активами и краткосрочными обязательствами.

Этот показатель находит применение в экономически развитых странах. Чем выше показатель и ближе к 1, тем хуже, так как больше доля омертвленного в запасах капитала в составе собственных оборотных средств.

Ухудшение финансового состояния предприятия сопровождается “проеданием” собственного капитала и неизбежным “залезанием в долги”. Тем самым падает финансовая устойчивость предприятия.

Оценить финансовую устойчивость можно по отношению собственных и заемных средств в активах, по темпам накопления собственных средств, по соотношению долгосрочных и краткосрочных обязательств предприятия, по обеспеченности материальных оборотных средств собственными источниками.

Показатели ликвидности и финансовой устойчивости взаимодополняют друг друга и в совокупности дают представление о финансовом состоянии предприятия. Если у предприятия обнаруживаются неблагоприятные показатели ликвидности, но оно сохраняет финансовую устойчивость, то у него есть шансы выйти из затруднительного положения. Но если неудовлетворительные и показатели ликвидности, и показатели финансовой устойчивости, то такое предприятие - вероятный кандидат в банкроты.

Преодолеть финансовую неустойчивость весьма непросто: нужно время и инвестиции. Для хронически больного предприятия, потерявшего финансовую устойчивость, любое негативное стечение обстоятельств может привести к роковой развязке.

Отметим основные показатели финансовой устойчивости.

Коэффициент автономии - доля собственных средств предприятия в общей сумме активов баланса:

Источники собственных средств

Коэффициент автономии = ------------------------------------------------

Сумма активов

Коэффициент автономии характеризует степень финансовой независимости предприятия от кредиторов. Применительно к акционерным обществам применяется разновидность этого показателя - коэффициент концентрации акционерного капитала. В отличие от коэффициента автономии в этом случае в числителе показываются не все собственные средства, а только акционерный капитал (уставный, добавочный и резервный):

Акционерный капитал

Коэффициент концентрации = -----------------------------------------------

акционерного капитала Сумма активов

Распространено мнение, что коэффициенты автономии и концентрации акционерного капитала не должны снижаться ниже 0,5-0,6. Считается, что при малых значениях этих коэффициентов невозможно рассчитывать на доверие к предприятию со стороны банков и других инвесторов.

Производными от коэффициента автономии являются такие показатели, как коэффициент соотношения заемных и собственных средств и коэффициент финансовой зависимости. Коэффициент соотношения заемных и собственных средств - это отношение привлеченного капитала (Ф1.770) к собственному капиталу (Ф1.480). Естественно, что при допустимом значении коэффициента автономии 0,5 коэффициент соотношения заемных и собственных средств не должен превышать 1. Коэффициент финансовой зависимости рассчитывается либо как величина, обратная коэффициенту автономии, либо как разность между единицей и коэффициентом автономии (т.е. как доля заемных средств в активах).

Коэффициент долгосрочного привлечения заемных средств рассчитывается путем деления суммы долгосрочных обязательств на сумму собственных средств и долгосрочных обязательств.

Этот показатель довольно широко используется в зарубежной хозяйственной практике. Как и другие показатели финансовой устойчивости, он наиболее полно применим при сравнении с другими предприятиями той же отрасли со схожими характеристиками.

Коэффициент покрытия инвестиций характеризует долю собственных средств и долгосрочных обязательств в общей сумме активов предприятия.

Этот показатель имеет менее жесткие ограничения по сравнению с коэффициентом автономии. В западной практике учета принято считать, что нормальное значение коэффициента равно около 0,9, критическим считается его снижение до 0,75.

Коэффициент маневренности собственных средств - отношение собственных оборотных средств к общей сумме источников собственных средств.

Источники Основные

Собственных средства и

средств вложения

Коэффициент маневренности

собственных средств = --------------------------------

Источники собственных средств

Данный коэффициент показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Некоторые авторы считают, что оптимальное значение этого показателя - около 0,5 , а его нижнее нормативное значение равно 0,1.

В дополнение к данному показателю может рассчитываться коэффициент обеспеченности запасов и затрат собственными источниками путем деления собственных оборотных средств на стоимость запасов и затрат. Этот показатель по обобщенным статистическим данным по ряду предприятий не должен опускаться ниже 0,6.

Источники Основные

Собственных + средства и

средств вложения

Коэффициент обеспеченности

запасов и затрат = ---------------------------------------

Запасы и затраты

Коэффициент покрытия платежей по кредитам - показатель, характеризующий соотношение прибыли предприятия и платежей по кредитам.

Балансовая прибыль

Коэффициент покрытия = --------------------------------------

платежей по кредитам Выплаты по кредитам

В зарубежной практике учета этот показатель используется кредиторами для приблизительной оценки способности предприятия покрыть свои обязательства по платежам.

Коэффициент обеспеченности долгосрочных инвестиций показывает, какая доля инвестированного капитала, складывающегося из собственного капитала и долгосрочных обязательств, иммобилизована в основные средства:

Коэффициент обеспеченности Основные средства и вложение

долгосрочных инвестиций = ------------------------------------------

Источники Долгосрочные

собственных средств + обязательства

Коэффициент иммобилизации - отношение основных средств к текущим активам, т.е. оборотным средствам:

Основные средства и вложения

Коэффициент иммобилизации = --------------------------------------

Текущие активы

В аналитической практике учета применяются и другие показатели финансовой устойчивости, но приведенных выше показателей вполне достаточно для того, чтобы выявить признаки финансовой неустойчивости предприятия с точки зрения опасности возникновения банкротства.

Коэффициент финансовой устойчивости представляет собой соотношение собственных и заемных средств:

М

Ку = ---------- ,

К+З

где Ку – коэффициент финансовой устойчивости;

М – собственные средства, тенге;

К – заемные средства, тенге;

З – кредиторская задолженность и другие пассивы, тенге.

Превышение собственных средств над заемными означает, что хозяйственный субъект обладает достаточным запасом финансовой устойчивости и относительно независим от внешних финансовых источников. Имеем:

168,6

на начало года ----------- = 1,41;

119,8

320,2

на конец года ----------- = 1,13;

284,3

168,6

на начало года ----------- = 1,41;

119,8

320,2

на конец года ----------- = 1,13;

284,3

Таким образом, ОАО «Эмбамунайгеофизика» является финансово-устойчивым.

СПЕЦИАЛЬНАЯ ЧАСТЬ

2. АНАЛИЗ ЭКОНОМИЧЕСКИХ РЕЗУЛЬТАТОВ 2.1. Анализ бухгалтерского баланса

Бухгалтерский баланс служит индикатором для оценки финансового состояния предприятия. Итого баланса носит название валюты баланса и дает ориентировочную сумму средств, находящихся в распоряжении предприятия.

Для общей оценки финансового состояния предприятия составляют уплотненный баланс, в котором объединяют в группы однородные статьи. При этом сокращается число статей баланса, что повышает его наглядность и позволяет сравнивать с балансами других предприятий.

Уплотненный баланс можно выполнять различными способами. Допустимо объединение статей различных разделов.

В таблице 1 представлен уплотненный баланс ОАО «Эмбамунайгеофизика»

Таблица 1

Уплотненный баланс

| Наименование статей | на нач. г. | на конец г. | Наименование статей | на нач. г. | на конец г. |

| 1. Внеоборотные активы | 4. Капитал и резервы | ||||

| 1.1. Основные средства | 36,6 | 151,3 | 4.1. Уставный капитал | 5,5 | 5,5 |

| 1.2. Нематериальные активы | 0 | 0 | 4.2. Добавочный и резервный капитал | 41,6 | 29,3 |

| 1.3. Прочие внеоборотные средства | 1,2 | 8,6 | 4.3. Спец. фонды и целевое финан-ние | 0 | 0 |

| Итого по разделу 1 | 37,8 | 159,9 | 4.4. Нерасп-ная прибыль отч. года | 1,7 | 1,5 |

| Итого по разделу 4 | 48,8 | 36,3 | |||

| 2. Оборотные активы | |||||

| 2.1. Запасы | 32,4 | 38,9 | 5. Долгосрочные пассивы | 0 | 42,9 |

| 2.2. Дебит. задол-ть (плат. через 12 мес.) | 95,8 | 119,9 | |||

| 2.3. Дебит. задол-ть (плат. в теч.12 мес.) | 1,7 | 1,3 | 6. Краткосрочные пассивы | ||

| 2.4. Краткосрочные фин. вложения | 0 | 0 | 6.1. Заемные средства | 0 | 6,2 |

| 2.5. Денежные ср-ва | 0,9 | 0,2 | 6.2. Кредиторская задолженность | 118,5 | 231,5 |

| Итого по разделу 2 | 130,8 | 160,3 | 6.3. Прочие пассивы | 1,3 | 3,3 |

| Итого стоимость имущества | 168,6 | 320,2 | Итого по разделу 6 | 119,8 | 241,0 |

| Итого заемных средств | 119,8 | 283,9 | |||

| Баланс | 168,6 | 320,2 | Баланс | 168,6 | 320,2 |

Таблица 1

Уплотненный баланс

| Наименование статей | на нач. г. | на конец г. | Наименование статей | на нач. г. | на конец г. |

| 1. Внеоборотные активы | 4. Капитал и резервы | ||||

| 1.1. Основные средства | 36,6 | 151,3 | 4.1. Уставный капитал | 5,5 | 5,5 |

| 1.2. Нематериальные активы | 0 | 0 | 4.2. Добавочный и резервный капитал | 41,6 | 29,3 |

| 1.3. Прочие внеоборотные средства | 1,2 | 8,6 | 4.3. Спец. фонды и целевое финан-ние | 0 | 0 |

| Итого по разделу 1 | 37,8 | 159,9 | 4.4. Нерасп-ная прибыль отч. года | 1,7 | 1,5 |

| Итого по разделу 4 | 48,8 | 36,3 | |||

| 2. Оборотные активы | |||||

| 2.1. Запасы | 32,4 | 38,9 | 5. Долгосрочные пассивы | 0 | 42,9 |

| 2.2. Дебит. задол-ть (плат. через 12 мес.) | 95,8 | 119,9 | |||

| 2.3. Дебит. задол-ть (плат. в теч.12 мес.) | 1,7 | 1,3 | 6. Краткосрочные пассивы | ||

| 2.4. Краткосрочные фин. вложения | 0 | 0 | 6.1. Заемные средства | 0 | 6,2 |

| 2.5. Денежные ср-ва | 0,9 | 0,2 | 6.2. Кредиторская задолженность | 118,5 | 231,5 |

| Итого по разделу 2 | 130,8 | 160,3 | 6.3. Прочие пассивы | 1,3 | 3,3 |

| Итого стоимость имущества | 168,6 | 320,2 | Итого по разделу 6 | 119,8 | 241,0 |

| Итого заемных средств | 119,8 | 283,9 | |||

| Баланс | 168,6 | 320,2 | Баланс | 168,6 | 320,2 |

Предварительную оценку финансового состояния предприятия можно сделать на основе выявление «больных» статей баланса. Об определенных недостатках в работе предприятия свидетельствует наличие дебиторской и просроченной кредиторской задолженности, стоит отметить, что дебиторская задолженность уменьшилась на 10991,3 тыс.тенге, и кредиторская задолженность уменьшилась на 722,3 тыс.тенге.; на конец 2002 года дебиторская задолженность больше кредиторской задолженности на (22723-9424,5) = 13298,5 тыс.тенге, стоит отметить, что основным кредитором является компания «Вестерн-Атлас».

Валюта баланса в абсолютном выражении умеьшилась на -49620,7 тыс.тенге, но с учетом инфляции ситуация выглядит следующим образом: 325471,8-375092,5*1,15= -105884,575, т.е. уменьшение на -105884,575 тыс.тенге.

Рассчитаем коэффициент прироста валюты баланса и коэффициент прироста выручки от реализации.

Коэффициент прироста валюты баланса Кб определяется следующим образом:

Кб = (Бср1-Бср0)*100/Бср0 (1.1),

где Бср1, Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды.

Кб = (320,2-168,6)*100/168,6 = 89,92

Кб = (162735,9-178546,25) *100/187546,25 = -13,23

Коэффициент прироста выручки от реализации Кv рассчитываем по формуле:

Кv = (V1-V0)*100/V0 (1.2),

где V1, V0 - выручка от реализации продукции за отчетный и предыдущие периоды.

Кv = (277,4-106)*100/106 = 161,7

Кv = (88966,5-128933,5)*100/128933,5 = - 31

Т.е. в ОАО «Эмбамунайгеофизика» за 2002 год умеьшение валюты баланса составило -13,23% , и выручка от реализации продукции уменьшилась на 31 %.

По мимо уменьшения выручки от реализации продукции предприятие в 2002 году получила убыток (от реализации – 1 515 тыс.тенге, от финансово хозяйственной деятельности – 2 164 тыс.тенге).

Помимо изучения изменений суммы баланса необходимо проанализировать характер изменения отдельных его статей. Такой анализ проводится с помощью горизонтального (временного) и вертикального (структурного) анализа.

Горизонтальный и вертикальный анализ бухгалтерского балансаГоризонтальный анализ заключается в построении одного или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения).

Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях.

Цель горизонтального анализа состоит в том, чтобы выявить абсолютные и относительные изменения величин различных статей баланса за определенный период, дать оценку этим изменениям.

Горизонтальный анализ баланса приведен в таблице 2.

В ОАО «Эмбамунайгеофизика» валюта баланса увеличилась на 89,92 % и составила на конец отчетного периода 320,2 тыс.тенге, внеоборотные активы увеличились на 716,7 % и составила на конец отчетного периода 8,6 тыс. тенге, оборотные активы увеличились на 122,6 %, заметно увеличились запасы на 22,6% и составили на конец отчетного периода 38,9 тыс.тенге, дебиторская задолженность увеличилась на 25,2 %.Уставной капитал остался без изменения. Отрицательным моментом является большое повышение кредиторской задолженности на 95,3 % .

Таблица 2.

Горизонтальный анализ баланса

| Наименование статей | на нач. года | на конец года | |||

|

| тыс.тенге | % | тыс.тенге | % | |

| 1. Внеоборотные активы | |||||

| 1.1. Основные средства | 36,6 | 100 | 151,3 | 413,4 | - |

| 1.2. Нематериальные активы | - | - | - | - | - |

| 1.3. Прочие внеоборотные средства | 1,2 | 100 | 8,6 | 716,7 | - |

| Итого по разделу 1 | 37,8 | 100 | 159,9 | 423 | - |

| 2. Оборотные активы | |||||

| 2.1. Запасы | 32,4 | 100 | 38,9 | 120 | |

| 2.2. Дебит. задолж-ть (платежи через 12 мес.) | 95,8 | 100 | 119,9 | 125,2 | - |

| 2.3. Дебит. задолж-ть (платежи в теч.12 мес.) | 1,7 | 100 | 1,3 | 76,4 | |

| 2.4. Краткосрочные фин. вложения | - | - | - | - | - |

| 2.5. Денежные ср-ва | 0,9 | 100 | 0,2 | 22,2 | |

| 2.6 Прочие оборотные активы | |||||

| Итого по разделу 2 | 130,8 | 100 | 160,3 | 122,6 | |

| Баланс | 168,6 | 100 | 320,2 | 189,9 | |

| 4. Капитал и резервы | |||||

| 4.1. Уставный капитал | 5,5 | 100 | 5,5 | 100 | |

| 4.2. Добавочный и резервный капитал | 41,6 | 100 | 29,3 | 70,4 | - |

| 4.3. Спец. фонды и целевое финансирование | - | - | - | - | - |

| 4.4. Нераспределенная прибыль отч. года | 1,7 | 100 | 1,5 | 88,2 | - |

| Итого по разделу 4 | 48,8 | 100 | 36,3 | 74,4 | |

| 5. Долгосрочные пассивы | - | - | 42,9 | - | |

| 6. Краткосрочные пассивы | |||||

| 6.1. Заемные средства | - | - | 6,2 | - | |

| 6.2. Кредиторская задолженность | 118,5 | 100 | 231,5 | 195,3 | |

| 6.3. Прочие пассивы | 1,3 | 100 | 3,3 | 253,8 | |

| Итого по разделу 6 | 119,8 | 100 | 241 | 201,2 | |

| Итого заемных средств | 119,8 | 100 | 283,9 | 237 | |

| Баланс | 168,6 | 100 | 320,2 | 189,9 | |

В ОАО «Эмбамунайгеофизика» большое значение для оценки финансового состояния имеет и вертикальный (структурный) анализ актива и пассива баланса, который дает представление финансового отчета в виде относительных показателей.

Цель вертикального анализа заключается в расчете удельного веса отдельных статей в итоге баланса и оценке его изменений. С помощью вертикального анализа можно проводить межхозяйственные сравнения предприятий, а относительные показатели сглаживают негативное влияние инфляционных процессов.

Вертикальный (структурный) анализ баланса представлен в таблице 3.

Таблица 3

Вертикальный (структурный) анализ баланса

| Наименование статей | на нач. года | на конец года | ||

|

| тыс.тенге | % | тыс.тенге | % |

| 1. Внеоборотные активы | ||||

| 1.1. Основные средства | 36,6 | 96,8 | 151,3 | 94,6 |

| 1.2. Нематериальные активы | - | - | - | - |

| 1.3. Прочие внеоборотные средства | 1,2 | 3,2 | 8,6 | 5,4 |

| Итого по разделу 1 | 37,8 | 100 | 159,9 | 100 |

| 2. Оборотные активы | ||||

| 2.1. Запасы | 32,4 | 24,8 | 38,9 | 24,3 |

| 2.2. Дебит. задолж-ть (платежи через 12 мес.) | 95,8 | 73,2 | 119,9 | 74,8 |

| 2.3. Дебит. задолж-ть (платежи в теч.12 мес.) | 1,7 | 1,3 | 1,3 | 0,8 |

| 2.4. Краткосрочные фин. вложения | - | - | - | - |

| 2.5. Денежные ср-ва | 0,9 | 0,7 | 0,2 | 0,1 |

| 2,6 Прочие оборотные активы | ||||

| Итого по разделу 2 | 130,8 | 100 | 160,3 | 100 |

| Баланс | 168,6 | 100 | 320,2 | 100 |

| 4. Капитал и резервы | ||||

| 4.1. Уставный капитал | 5,5 | 11,3 | 5,5 | 15,2 |

| 4.2. Добавочный и резервный капитал | - | - | - | - |

| 4.3. Спец. фонды и целевое финансирование | 41,6 | 85,2 | 29,3 | 80,7 |

| 4.4. Нераспределенная прибыль отч. года | 1,7 | 3,5 | 1,5 | 4,1 |

| Итого по разделу 4 | 48,8 | 100 | 36,3 | 100 |

| 5. Долгосрочные пассивы | - | - | 42,9 | - |

| 6. Краткосрочные пассивы | ||||

| 6.1. Заемные средства | - | - | 6,2 | 2,6 |

| 6.2. Кредиторская задолженность | 118,5 | 98,9 | 231,5 | 96 |

| 6.3. Прочие пассивы | 1,3 | 1,1 | 3,3 | 1,4 |

| Итого по разделу 6 | 119,8 | 100 | 241 | 100 |

| Баланс | 168,6 | 100 | 320,2 | 100 |

В таблице мы наблюдаем уменьшение запасов, что в нестабильной экономике плохо, т.к. увеличивается возможность перерывов по причине отсутствия материалов, отрицательным результатом деятельности является увеличение доли дебиторской задолженности. Положительным результатом деятельности является уменьшение доли кредиторской задолженности с 98,9 % до 96 %.

Горизонтальный и вертикальный анализ взаимодополняют друг друга, на их основе строится сравнительный аналитический баланс.

Сравнительный аналитический балансСравнительный аналитический баланс ОАО «Эмбамунайгеофизика» характеризует как структуру отчетной бухгалтерской формы, так и динамику отдельных ее показателей. Он систематизирует ее предыдущие расчеты. Сравнительный аналитический баланс представлен в таблице 4.

Таблица 4

Сравнительный аналитический баланс

| Наименование статей | Абс. величина | Относ.величины |

| Изменения | ||||

|

| на н. г. | на к. г. | на н. г. | на к. г. | в абс. вел. | в отн.ед. | в% к итого | |

| 1. Внеоборотные активы | ||||||||

| 1.1. Основные средства | 36,6 | 151,3 | 96,8 | 94,6 | 114,7 | 313,4 | 303,4 | |

| 1.2. Нематериальные активы | - | - | - | - | ||||

| 1.3. Прочие внеоборотные средства | 1,2 | 8,6 | 3,2 | 5,4 | 7,4 | 616,6 | 19,6 | |

| Итого по разделу 1 | 37,8 | 159,9 | 100 | 100 | 122,1 | 323 | 323 | |

| 2. Оборотные активы | ||||||||

| 2.1. Запасы | 32,4 | 38,9 | 24,8 | 24,3 | 6,5 | 20,1 | 5 | |

| 2.2. Дебит. задолж-ть (платежи через 12 мес.) | 95,8 | 119,9 | 73,2 | 74,8 | 24,1 | 25,2 | 18,4 | |

| 2.3. Дебит. задолж-ть (платежи в теч.12 мес.) | 1,7 | 1,3 | 1,3 | 0,8 | -0,4 | -23,5 | -0,3 | |

| 2.4. Краткосрочные фин. вложения | - | - | - | - | - | |||

| 2.5. Денежные ср-ва | 0,9 | 0,2 | 0,7 | 0,1 | -0,7 | -78 | -0,5 | |

| 2,6 Прочие оборотные активы | ||||||||

| Итого по разделу 2 | 130,8 | 160,3 | 100 | 100 | 29,5 | 22,6 | 22,6 | |

| Баланс | 168,6 | 320,2 | 100 | 100 | 151,6 | 89,9 | 89,9 | |

| 4. Капитал и резервы | ||||||||

| 4.1. Уставный капитал | 5,5 | 5,5 | 11,3 | 15,2 | 0 | 1 | 0 | |

| 4.2. Добавочный и резервный капитал | - | - | - | - | - | - | - | |

| 4.3. Спец. фонды и целевое финансирование | 41,6 | 29,3 | 85,2 | 80,7 | -12,3 | -29,6 | -25,2 | |

| 4.4. Нераспределенная прибыль отч. года | 1,7 | 1,5 | 3,5 | 4,1 | -0,2 | -11,8 | -0,4 | |

| Итого по разделу 4 | 48,8 | 36,3 | 100 | 100 | -12,5 | -25,6 | -25,6 | |

| 5. Долгосрочные пассивы | 0,00 | 42,9 | - | - | 42,9 | - | - | |

| 6. Краткосрочные пассивы | ||||||||

| 6.1. Заемные средства | - | 6,2 | - | 2,6 | 6,2 | - | 5,2 | |

| 6.2. Кредиторская задолженность | 118,5 | 231,5 | 98,9 | 96 | 113 | 95,4 | 94,3 | |

| 6.3. Прочие пассивы | 1,3 | 3,3 | 1,1 | 1,4 | 2 | 153,8 | 1,7 | |

| Итого по разделу 6 | 119,8 | 241 | 100 | 100 | 121,2 | 201,2 | 101,2 | |

| Баланс | 168,6 | 320,2 | 100 | 100 | 151,6 | 189,9 | 89,9 | |

Все показатели сравнительного аналитического баланса можно разбить на три группы:

- статьи баланса в абсолютном выражении на начало и конец года

- показатели структуры баланса на начало и конец года

- динамика статей баланса в абсолютном (стоимостном) выражении

- динамика структуры баланса

- влияние динамики отдельных статей баланса на динамику баланса в целом

Увеличение основных средств на 114,7 тыс.тенге или в 313,4% дало увеличение баланса на 303,4%. Увеличение прочих внеоборотных средств на 7,4 тыс.тенге или в 616,6 % дало увеличение баланса 19,6%. Увеличение дебиторской задолженности на 24,1 тыс.тенге или в 25,2 % дало увеличение баланса в 18,4%. Увеличение запасов на 6,5 тыс.тенге или в 20,1 % дало увеличение баланса на 5 %, что в данных условиях существования предприятия можно считать положительным фактом. В пассиве мы наблюдаем увеличение доли кредиторской задолженности на 113 тыс.тенге или на 95,4%, что дало увеличение баланса на 94,3%.

Главным источником прироста явились заемные средства предприятия, что плохо т.к. в дальнейшем этих средств может не быть, но если процентов по долгам нет, то это можно воспринимать как беспроцентный кредит, который может быть поглощен инфляцией.

Сама по себе структура имущества и даже ее динамика не дает ответ на вопрос, насколько выгодно для инвестора вложение денег в данное предприятие, а лишь оценивает состояние активов и наличие средств для погашения долгов.

2.2. СПОСОБЫ ОБЕСПЕЧЕНИЯ БЕЗУБЫТОЧНОСТИ ПРЕДПРИЯТИЙ

Много неожиданностей подстерегает предприятие в его деятельности. Правильная оценка ситуации, приведение опасности, всесторонний расчет, своевременное принятие обоснованных решений в области финансов, инвестиций, трудовых отношений, техники и технологии - таковы предпосылки поддержания устойчивого положения предприятия на рынке. Иногда одно неверное решение способно привести на грань банкротства, казалось бы, благополучное предприятие. Невозможно предложить готовые рецепты для всех принимаемых решений, но есть такие проблемы, решение которых непосредственно может повлиять на платежеспособность и безубыточность предприятия. Речь идет о выборе оптимального объема производства и целесообразных темпах развития предприятия.

При освоении нового вида продукции возникает необходимость определить критический объем производства (продаж), т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Производство продукции в объемах, меньших критического, приносит только убытки. Критический объем производства необходимо оценивать и тогда, когда предприятие вынуждено сокращать выпуск продукции в силу тех или иных причин (падение спроса, сокращение поставок материалов и комплектующих изделий, замена продукции на новую, ужесточение экологических требований и т.д.).

Для решения данной задачи все затраты на производство и реализацию продукции подразделяются на два вида - переменные и постоянные (точнее, условно-постоянные) затраты.

Переменные затраты находятся в прямо пропорциональной зависимости от объема производства. В себестоимости единицы продукции можно выделить определенную величину этих затрат. К ним относятся затраты на основные материалы, покупные комплектующие изделия, специнструмент и технологическую энергию, зарплату основных рабочих, расходы на внутренний транспорт и др.

Постоянные (условно-постоянные) затраты сохраняются свое значение в некотором интервале изменения объема производства. При этом в рассматриваемом интервале технология, организация производства, состав оборудования, система управления производством остаются практически неизменными. В основном изменяется загрузка оборудования, выпускающего данную продукцию. К постоянным затратам относятся амортизационные отчисления, управленческие и ремонтные расходы, арендная плата, процента за кредит и др. Сюда же можно включить и многие налоги, относимые на себестоимость.

Чистая прибыль от реализации продукции равна разности между чистой выручкой от реализации (без налогов) и суммарными затратами на производство и реализацию продукции:

П = В - З

где П - чистая прибыль от реализации; В - чистая выручка от реализации (за вычетом налогов); З - суммарные затраты на производство и реализацию продукции.

Если принять, что в рассматриваемом интервале изменения объема производства (продаж) цена единицы продукции сохраняется на том же уровне, то выручка прямо пропорциональна объему производства в натуральном выражении:

В = pQ

где p - цена изделия (единицы продукции); Q - объем производства (продаж) в натуральном выражении.

Суммарные затраты складываются из переменных и постоянных затрат:

З = vQ + S

где v - переменные затраты на одно изделие; S - постоянные затраты. Объединяя записанные формулы, получаем выражение для прибыли:

П = (p - v)Q - S

В точке критического объема производства имеем нулевую прибыль. Из вышеприведенной формулы при П=0 получаем выражение для критического объема производства:

Qкр = S/(p - v)

Западные специалисты при расчете критического объема производства применяют также понятие результата от реализации, который представляет собой чистую выручку за вычетом переменных затрат:

P = B - vQ = (p - v)Q,

где P - результат от реализации. В этом случае прибыль рассматривается как разность между результатом от реализации и постоянными затратами:

П = P - S = (p - v)Q - S.

Нетрудно видеть, что формула для определения критического объема производства остается прежней.

Для практики предпринимательства важным является также определение минимально допустимого объема производства, при котором уровень рентабельности продукции находится на нижнем приемлемом уровне. Как известно, рентабельность продукции есть отношение прибыли к выручке от реализации:

R = П/B = [(p - v)Q - S]/pQ.

Из этой зависимости получаем выражение для допустимого объема производства при R=Rпр, где Rпр - нижний приемлемый уровень рентабельности:

Qд = S/[(1 - Rпр)p -v]/

Некоторые зарубежные авторы называют критический объем производства порогом рентабельности и рассматривают его расчет с точки зрения обеспечения финансовой устойчивости предприятия. Чем больше разность между фактическим объемом производства и критическим, тем выше “финансовая прочность” предприятия, а, следовательно, и его финансовая устойчивость. “Запас финансовой прочности” рассчитывается либо как разность между фактической выручкой и выручкой, соответствующей критическому объему производства, либо как отношение этой разности к фактической выручке. “Запас финансовой прочности” показывает, насколько может снизиться выручка от реализации без серьезной угрозы для финансового положения предприятия.

Приведенные выше зависимости позволяют проанализировать степень влияния объема производства (продаж) на изменение прибыли. Оказывается, что любое изменение объема производства вызывает еще более сильное изменение прибыли. А если предприятие убыточное, это означает, что при снижении объема производства (соответственно выручки) на 1% убытки увеличиваются на несколько процентов. Этот феномен называется эффектом производственного (или операционного) левериджа.

Производственный леверидж - это степень влияния постоянных затрат на прибыль (убытки) при колебаниях объема производства. Производственный леверидж оценивается отношением относительного изменения прибыли к относительному изменению выручки от реализации (объема производства или продаж).

Производственный леверидж показывает, на сколько процентов изменяется прибыль (убытки) при изменении выручки на 1%. Так как относительные изменения выручки и переменных затрат совпадают, то формула для расчета производственного левериджа имеет вид:

Лпр = (B - V)/П = (S+П)/П,

где В - выручка от реализации; V - переменные затраты на весь объем производства; S - постоянные затраты; П - балансовая прибыль от реализации (до выплаты налога на прибыль, процентов по кредитам и дивидендов).

Из приведенной формулы видно, что чем больше удельный вес постоянных затрат в общей сумме издержек при некотором объеме производства, тем выше производственный леверидж, а следовательно, тем большая опасность подстерегает предприятие при сокращении производства, например, вследствие падения спроса на выпускаемую продукцию.

Большие постоянные издержки имеют место на предприятиях, оснащенных дорогостоящим специализированным и автоматизированным оборудованием. Это неликвидные активы и сократить их без потерь при сворачивании производства невозможно. Поэтому чем больше доля постоянных расходов, тем больше предпринимательский риск. Работать с высоким производственным левериджем могут позволить себе только те предприятия, которые обеспечивают значительные объемы производства и сбыта и уверены в перспективе устойчивого спроса на свою продукцию.

Предприятия, которые наряду с собственными средствами используют заемные, испытывают не только предпринимательский, но и финансовый риск. Считается, что наибольший доход обеспечивается тогда, когда на долю собственных средств приходится 60-70%, а на долю заемных средств - 30-40% всех активов предприятия.

При этом структура капитала зависит также от объема продаж. Если объем продаж небольшой, предприятие может обойтись только собственными средства. Если же объем продаж превышает определенный уровень, то необходимо и целесообразно привлекать заемный капитал. Привлечение заемных средств повышает рентабельность собственного капитала, и в этом заключается эффект финансового левериджа.

Финансовый леверидж - это частное от деления относительного изменения дивиденда на одну акцию на относительное изменение прибыли, финансовый леверидж показывает, на сколько процентов изменяется дивиденд при изменение прибыли на 1%, т.е. он характеризует чувствительность дивиденда к изменению прибыли.

Зависимость дивиденда от доли заемных средств в общих активах предприятия довольно сложная. Вначале дивиденд возрастает по мере увеличения доля заемных средств. Это объясняется тем, что сумма платы за все виды кредитов вычитается из прибыли до налогообложения и, поэтому заемные ресурсы оказываются относительно дешевыми. Но по мере роста размера заемных средств процентные ставки за привлечение дополнительного капитала возрастают, что связано и с ростом финансовой неустойчивости предприятия. Налоговые выгоды от привлечения заемного капитала уменьшаются, в результате чего расчетный дивиденд на акцию снижается. При высоком финансовом леверидже малейшее снижение объема продаж вызывает многократно усиленное падение дивиденда на одну акцию со всеми вытекающими отсюда последствиями (падение курса акций, снижение рыночной стоимости капитала предприятия).

Полный (совокупный) леверидж равен произведению производственного левериджа на финансовый леверидж. Он показывает, на сколько процентов возрастает расчетный дивиденд при росте выручки или объема продаж на 1%.

Таким образом, мы рассмотрели два главных рычага, с помощью которых можно влиять на финансовое положение предприятия. Это нахождение оптимального соотношения между постоянными и переменными затратами в структуре себестоимости продукции и выбор рациональной структуры капитала с точки зрения соотношения собственных и заемных средств. Применение даже простейших приемов кредитного анализа дает возможность избежать неплатежеспособности предприятия.

Расчет точки безубыточности можно производить аналитическим методом. Он заключается в определении минимального объема выручки от реализации продукции при котором уровень рентабельности хозяйствующего субъекта будет больше 0%.

И пост* Т

T min = -----------------

Т –И пер

где T min – минимальный объем выручки, при котором уровень рентабельности больше 0%, тенге;

И пост – сумма условно-постоянных затрат, тенге;

И пер – сумма переменных затрат, тенге;

Т – выручка от реализации продукции, тенге.

Анализ влияния изменения суммы выручки на уровень себестоимости ОАО «Эмбамунайгеофизика» на прошлый год приведен в таблице №5.

Расчет степени влияния выручки на уровень себестоимости ОАО «Эмбамунайгеофизика»

| Показатели | Прошлый год | Должно быть с учетом суммы выручки отчетного года | Отклонение | |||

| тыс. тенге | % к выручке | тыс. тенге | % к выручке | тыс. тенге | % к выручке | |

Выручка 105975 277415 +171440

Себестоимость 104252 98,4 275900 99,4 +1

в том числе

условно-

постоянные

затраты 15721 14,8 60289 21,7 +44568 +6,9

Переменные

затраты 88531 83,6 215611 77,7 +127080 5,9