Навигация

Тенденции развития банковской системы России

2.2 Тенденции развития банковской системы России

Наметившаяся в настоящее время тенденция увеличения спроса на банковские услуги, в том числе со стороны физических лиц, делает необходимым для банков увеличение объемов своих розничных услуг, совершенствование качества обслуживания и расширения поля банковских услуг. Для того чтобы соответствовать указанной тенденции и эффективно реализовать связанные с нею возможности выгодно для себя и для клиентов развивать перспективные направления развития деятельности, банки должны активно решать, в частности, следующие актуальные задачи, рассмотренные в диссертационной работе:

• перераспределение ресурсов и рисков с помощью такого инструмента, как секъюритизация активов, способствующая консолидации и трансформации неликвидных активов в более приемлемые для рынка формы;

• расширение сети розничного обслуживания с помощью создания сети мини-подразделений в дополнение и/или вместо традиционной сети филиалов и отделений;

• минимизация рисков банковского обслуживания, в том числе на основе применения адаптированных к российским условиям зарубежных методик;

• интенсификация взаимодействия банковского бизнеса со страховой и инвестиционной деятельностью.

Научная новизна работы определяется тем, что в ней сделана одна из первых попыток показать истинные причины отсталости российской банковской системы и наметить важнейшие направления ее реструктуризации в контексте перехода страны к рыночной экономике в условиях глобализации.

К числу положений, отличающихся нетрадиционным подходом и трактовкой, можно отнести:

• выявление истоков формирования капитала российских частных банков;

• попытку выяснения вопроса реальных собственников банков;

• обоснование укрепления независимости Банка России как залога стабильности рубля, повышения роли Совета директоров за счет сокращения полномочий Национального банковского совета;

• положение о нецелесообразности передачи ряда функций Банка России (издание нормативных актов, банковского надзора) отдельным самостоятельным органам;

• вывод о преждевременности и опасности широкой либерализации валютной сферы для российских банков;

• внесение ясности в понятийный аппарат, используемый при исследовании банковской системы (соотношение понятий реструктуризация и реструктурирование банковской системы, банковская система и банковский сектор);

• вывод о необходимости разработки концепции реструктуризации банковской системы как органической части концепции развития экономики в целом.

Ричард Хейнсворт генеральный директор агентства «Рус-Рейтинг» считает, что «В структуре банковского сектора одной из самых значимых тенденций является экспансия иностранного капитала на российском рынке. Так, в 2006 году было объявлено о ряде сделок, при которых ведущие зарубежные финансовые институты приобрели большие пакеты акций крупных российских банков. Также значительным фактом стало увеличение масштабов и размеров бизнеса, рост капитализации госбанков — Сбербанка и ВТБ. Таким образом, наибольшая «борьба за рынок» будет происходить между иностранным капиталом и средствами госбанков».

Александр Глазков: 2002 год стал годом подготовки к переходу российских банков на МСФО. Именно это событие больше всех остальных повлияло на развитие рынка информационных технологий: о переходе на МСФО говорили все. Уверен, что российский ИТ-рынок на сегодняшний день стал настолько стабильным, что его не сможет изменить в одночасье какое-либо неожиданное событие. Скорее, на информатизацию влияют определенные долгосрочные тенденции.

Во-первых, ИТ-отрасль развивается благодаря объективным изменениям в экономике, финансовой сфере. ИТ-рынок растет, в первую очередь, за счет того, что в России происходит общий подъем экономики. Увеличивается показатель валового национального продукта, нарастает финансовый оборот, ширится объем банковского бизнеса в доле экономики. Банки все более осознают потребность в адекватном программном продукте для обеспечения своей усложняющейся деятельности.

Ключевой тенденцией банковской автоматизации является сегодня тот факт, что, так как сверхдоходные инструменты прекратили свое существование еще в конце 90-х годов, большинству банков пришлось сформировать свою собственную стратегию, ориентированную на развитие банка как финансового института, на создание новых банковских продуктов и направлений, на скрупулезный анализ своего бизнеса. В последнее время резко обострилась конкуренция на этом рынке: банкам как никогда ранее приходится прилагать все усилия, чтобы привлечь новых клиентов и удержать существующих. Таким образом, общее положение таково: сложность задач по ведению бизнеса банков растет, банковские технологии поднимаются на новый, невиданный доселе уровень. И банки понимают, что сегодня решение стратегических бизнес-задач невозможно без серьезных решений в области высоких технологий.

Производители банковского ПО моментально отозвались на возросшие требования финансовых институтов. Именно поэтому сейчас происходит качественный и количественный рост ИТ-рынка: системы становятся более сложными, намного более производительными, комплексными, более гибкими и функциональными. Тот факт, что современные системы стали на порядок сложнее, косвенно подтверждается их стоимостью. Если в 1997 году средняя сумма контракта составляла десятки тысяч долларов, то в 2001-2002 году это уже сотни. Соответственно, изменились и позиции игроков на рынке информационных технологий, так как создание, поддержание и развитие современных систем автоматизации требует колоссальных инвестиций. Адекватный ответ на постоянно меняющиеся требования банков могут дать сегодня только немногие игроки на ИТ-рынке.

Второй по значимости тенденцией банковской автоматизации является грядущий переход на МСФО. Изменение банковского законодательства в сторону законодательства международного важно как для банков, так и для разработчиков программных продуктов.

Определяющей тенденцией банковской информатизации является также рост требований банков не только к системе, но и к тому, как эта система должна развиваться. Например, наша компания вкладывает инвестиции не только и не столько в создание продукта, сколько в инфраструктуру обслуживания клиента. Современное сопровождение банка это прежде всего сопровождение бизнеса. Главным требованием финансового института к разработчику стала способность разработчика обеспечить адекватную поддержку индивидуальных особенностей банка, его бизнес-стратегии. Короче говоря, ИТ-компания и банк должны стать партнерами. А в наши дни система взаимоотношений партнеров претерпела значительные изменения. В первую очередь, это выражается в том, что разработчик должен понимать потребности клиента, «мониторить» их и буквально чувствовать его. В работе нашей компании реализована процедура «измерения довольности» клиентов, которая позволяет с помощью обратной связи совершенствовать производство и внедрение продуктов.

Помимо этого, система менеджмента качества компании после проведенного органом TUV Cert сертификационного аудита стала соответствовать требованиям ISO 9001:2000, что позволяет нам предугадывать и удовлетворять все потребности реального клиента.

Насколько высок, на ваш взгляд, уровень автоматизации в банковской и финансовой сферах в России по сравнению с другими странами?

Главная тенденция развития банковской системы России сегодня — это борьба за долю банковского рынка, ужесточение конкуренции, стремление банков завоевать определенное положение на рынке (за последние несколько лет многие крупные российские финансовые институты освободили «пьедестал почета») и вытекающая отсюда необходимость разрабатывать собственную эффективную стратегию бизнеса.

Похожие работы

... рубежом резко сократилось. Не все перечисленные меры применимы в современных российских условиях по причинам экономического, законодательного и политического характера. Но в любом случае придется выбирать наиболее приемлемый комплекс мер по стерилизации притока капитала. 4. ПРИТОК И ОТТОК КАПИТАЛА В УСЛОВИЯХ МИРОВОГО ФИНАНСОВОГО КРИЗИСА Чистый отток иностранного капитала из России в 2008 ...

... процента при выдаче кредита)); - по характеру процентной ставки (с фиксированной или плавающей ставкой) и т.д. 3.Проблемы и задачи развития банковской системы РФ 3.1.Проблемы функционирования банковской системы РФ Ключевые параметры развития банковской системы России не позволяют ей в полной мере выполнять макроэкономические функции, свойственные банковским системам развитых рыночных ...

... банком деятельности коммерческих банков можно рассматривать также как одно из направлений денежно-кредитного регулирования экономики со стороны центрального банка. Глава 3. Проблемы и перспективы развития банковской системы России 3.1 Анализ банковского сектора России в 2008-2009 г. В 2008 г. темпы роста активов и капитала замедлились, что особенно было заметно в I–III кварталах. Однако ...

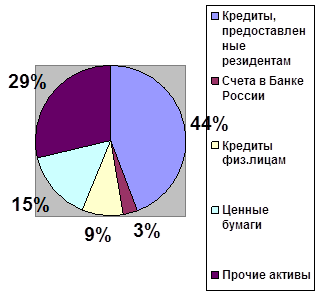

... в значительной мере определяются низким уровнем исследования внутренних пропорций и структурных позиций функционирования банковского сектора России. Итак, рассмотрим состояние коммерческих банков в российской экономике. Прежде всего хочется обратить внимание на то, что в структуре активов усилилась доминирующая роль кредитных операций, но возросли и кредитные риски. Сейчас примерно четверть ...

0 комментариев