Навигация

Теоретические аспекты депозитных операций

1. Теоретические аспекты депозитных операций

1.1 Ресурсы коммерческих банков, их состав и структура

В деятельности коммерческого банка ресурсная база имеет первостепенное значение. Это определяется тем, что коммерческие банки могут осуществлять кредитные и другие активные операции в пределах имеющихся ресурсов, а это в конечном итоге оказывает влияние на конечный результат – прибыль. Банки постоянно занимаются вопросами формирования ресурсного потенциала и его стабильности [14].

Ресурсы коммерческих банков, или банковские ресурсы представляют собой совокупность собственных и привлеченных средств, имеющихся в распоряжении и используемых для осуществления активных операций.

Управление банковскими ресурсами является сложной и многогранной проблемой, не имеющей однозначного решения и требующей систематического анализа состояния банковских активов и пассивов.

Основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов. Это означает, что коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов [14].

Основной стратегической целью деятельности банка в области обеспечения ресурсами является наращивание ресурсной базы при условии поддержания ликвидности и рентабельности. Ресурсная база банка, ликвидность, рентабельность - это те основы, на которых строится весь механизм банковской деятельности. Во взаимосвязи данных категорий осуществляются определенные противоречия. Ресурсная база отражает уровень рыночной позиции банка, возможности, которыми банк располагает для проведения коммерческой деятельности. Это количественный показатель, он определяет объем средств, которыми располагает банк в конкретный промежуток времени [8].

Ресурсы могут быть использованы как для краткосрочных, так и для долгосрочных вложений. Для осуществления долгосрочных вложений более приемлемы ресурсы длительного характера, но в условиях инфляции и нестабильности, привлекаемые банками ресурсы в основном, носят краткосрочный характер.

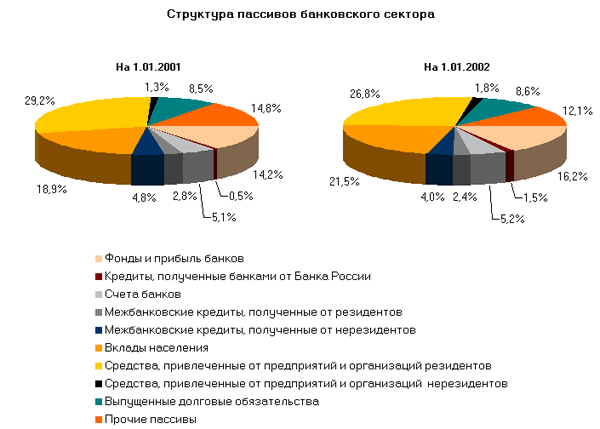

Структура банковских ресурсов у разных банков может быть разной. Это зависит от многих факторов, в том числе от особенностей деятельности банка, от состава клиентуры, состояния рынка.

Основными источниками формирования банковских ресурсов являются:

1) собственные средства;

2) привлеченные средства;

3) заемные средства.

К собственным средствам относят: уставный фонд, резервный фонд на возможные потери, другие фонды, образуемые за счет отчислений от прибыли, а также не распределенную в течении года прибыль. Основным элементом собственного капитала является уставный фонд (капитал). Его увеличение может происходить как за счет средств акционеров (эмиссии акций банка), так и за счет его собственных средств (прибыли, дивидендов акционеров, резервного и специальных фондов). Собственный капитал в составе ресурсов белорусских коммерческих банков занимает 5-25 %. Основную же часть ресурсов формирует привлеченный и заемный капитал [48, с.179].

Уставный фонд банков – основа организации банковского дела. Он определяет минимальный размер имущества банка, гарантирующий соблюдение интересов его кредиторов и служащий основой для установления экономических нормативов банка. Минимальный размер уставного фонда определяется Национальным Банком и устанавливается единым для всех банков [1].

Резервный фонд на возможные потери коммерческих банков предназначен для покрытия возможных убытков банков по активным операциям. Формируются резервы за счет ежемесячных отчислений от прибыли. За счет отчислений банки создают и специальные фонды.

Теория банковского дела различает понятия собственных средств и собственного капитала [48, с.49]. Собственные средства – это обобщенное понятие, включающее все пассивы банка, образованные в ходе его внутренней деятельности:

- уставный и резервный фонды, прочие фонды и резервы, созданные за счет прибыли; эмиссионные разницы;

- фонды переоценки;

- нераспределенную прибыль прошлых лет и прибыль текущего года.

Собственный капитал банка является расчетной величиной и включает уставный капитал, резервный капитал, резервы на покрытие различных рисков, учредительскую прибыль, нераспределенную прибыль текущего года и прошлых лет.

Собственный капитал большинства коммерческих банков составляет относительно небольшую величину – 10%. Тем не менее, значение его велико. Это связано, прежде всего, с теми функциями, которые присущи собственному капиталу.

Первая функция – финансирование первоначальной деятельности банка. На этом этапе основной источник собственного капитала – уставный фонд.

Вторая функция – защитно-гарантийная, то есть связанная с обеспечением обязательств банка перед вкладчиками. В этой функции собственный капитал банка отражает интересы клиентов и уменьшает их риск. От размера собственного капитала зависит и рейтинг банка, его надежность, показатели ликвидности и платежеспособности.

Третья функция – резервная. Вся банковская деятельность, прежде всего кредитные операции, связаны с определенным риском. Банковские риски свойственны не только активным, но и пассивным операциям. Такие риски могут быть связаны массовым досрочным изъятием срочных вкладов, внезапным отливом средств со счетов до востребования, прекращением притока средств на банковские счета и так далее.

Собственный капитал банка защищает банк от всех видов риска и служит дополнением будущего развития кредитной деятельности банка и расширения его организационной структуры [48, с.49].

Традиционно основной объем ресурсов формируется коммерческими банками за счет привлеченных средств. Чаще всего их доля в общей сумме банковских ресурсов составляет около 70 %, а у некоторых банков может достигать 85-90 %.

Привлеченные ресурсы – ресурсы, использование которых позволяет банкам развиваться более эффективно и достигать успеха в своей деятельности. Вкладные (депозитные) операции представляют собой ту основу, на которой строится сам процесс зарабатывания прибыли [48, с.179].

Основным инструментом привлечения ресурсов является установление правильных процентных ставок по привлекаемым ресурсам.

Важнейшими методами создания благоприятной ситуации для развития ресурсной базы банка являются:

- установление процентных ставок по методу «затраты плюс прибыль»;

- привлечение клиентов с более высокими доходами;

- установление платы по остаткам на счетах;

- установление депозитной политики на основе рыночных процентных ставок;

- установление механизма процентных ставок для привлечения дешевых ресурсов из других государств;

- установление хороших отношений с клиентами, имеющими значительные остатки на счетах.

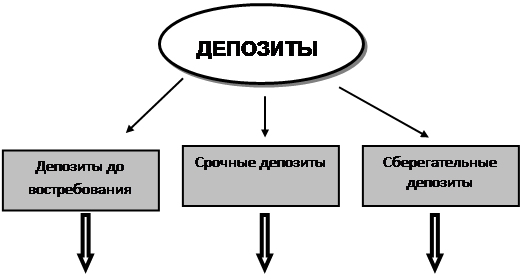

Все привлеченные ресурсы подразделяются на депозиты и недепозитные средства [15, с.12].

Под депозитами в мировой банковской практике понимаются денежные средства или ценные бумаги юридических и физических лиц, отданные на хранение и во временное пользование в банковское учреждение.

Эффективность управления банком в решающей мере определяется качеством управления пассивами, основной статьей которых служат депозиты. При этом решаются две основные задачи: 1) откуда банк может получить средства с наименьшими затратами и 2) как руководство может гарантировать депозиты, достаточные для обеспечения необходимого объема кредитов и других финансовых услуг. Успешно решить эти задачи нелегко. Особенно в условиях глубокого структурного экономического кризиса и нестабильности финансового рынка.

В конечном счете, управление пассивами сводится к двум основным требованиям:

− минимизация процентных издержек;

− признание важности отношения с клиентами [16].

Возможность минимизировать процентные издержки по депозитам зависит от реакции отдельных групп вкладчиков на изменения ставок по депозитам. Чем чувствительнее определенные группы вкладчиков к изменению процентных ставок, тем труднее минимизировать процентные издержки по депозитам. Определению спроса на депозиты по степени чувствительности к ставке помогает сегментирование рынка депозитных услуг. Варьируя депозитные ставки по различным сегментам, банки получают возможность сократить издержки по депозитам.

В развитых странах, где в последние 20 лет сложился цивилизованный рынок капиталов, на котором главную роль играют интересы потребителя, важным элементом банковского менеджмента стала концепция, определяющая характер отношений между банком и клиентом [43, с.5].

Для расширения активных операций и получения банком прибыли наилучшим способом с точки зрения управления пассивами являются рост и диверсификация основных видов депозитов, к которым относятся депозиты до востребования и срочные депозиты. Посредством привлечения срочных депозитов решается задача обеспечения ликвидности баланса банка, а с помощью вкладов до востребования - получение прибыли, так как они являются самым дешевым ресурсом, поскольку затраты по обслуживанию расчетных и текущих счетов минимальные. Увеличение доли депозитов до востребования в финансовых ресурсах банка уменьшает процентные расходы банка и позволяет получить более высокую прибыль от использования этих средств в банковских активах. Но вместе с тем расчетные счета - это самый непредсказуемый элемент пассивов, поэтому высокая их доля в заемном капитале очень сильно ослабляет ликвидность банка.

Недепозитными средствами принято считать ресурсы, которые формируются коммерческими банками путем продажи собственных долговых обязательств на денежном рынке или путем получения займов от других кредитных учреждений, в том числе от центрального банка. Недепозитные источники банковских средств в отличие от депозитов не носят персональный характер и не ассоциируют с конкретными клиентами банка. Они приобретаются на рынке зачастую на аукционной основе, предполагающей конкуренцию. Исходя из этого, они и называются заемными [26,с.240].

Стоимость привлеченных ресурсов зависит от ряда внешних макроэкономических и политических факторов, влияющих на уровень развития экономии Республики Беларусь. Среди таких факторов в первую очередь могут быть названы:

− проводимая денежно-кредитная политика;

− уровень инфляции;

− инвестиционный климат для внешних инвесторов;

− законодательная база, действующая в республике [6].

Коммерческий банк должен поддерживать определенное соотношение между собственными и привлеченными ресурсами. Избыточное количество привлеченных средств усиливает риск потери банковской ликвидности и повышает потенциальную угрозу неплатежеспособности коммерческого банка. Преобладание в составе банковских ресурсов собственных средств банка также нельзя однозначно назвать положительным явлением. Это связано с возможным снижением уровня выплачиваемых дивидендов и рыночной стоимости акций. Несбалансированность структуры источников банковских ресурсов может являться причиной ухудшения показателей деятельности коммерческого банка и снижения имиджа на рынке денежных ресурсов [15, с.12-19].

Следовательно, основной целью управления пассивами коммерческого банка является оптимизация структуры банковских ресурсов, позволяющая при наименьших затратах на формирование ресурсов обеспечить поддержание стабильного уровня дивидендов акционеров и объемов прибыли банка, достаточных для его динамичного развития.

Обострение конкуренции между банками и другими финансовыми структурами за вклады юридических и физических лиц привело к появлению огромного разнообразия депозитов, цен на них и методов обслуживания. По данным некоторых зарубежных специалистов, в развитых странах в настоящее время существует более 30 видов банковских вкладов. При этом каждый из них имеет свои особенности, что позволяет клиентам выбирать наиболее адекватную его интересам и возможностям форму сбережения денежных средств и оплаты за товары и услуги.

Похожие работы

... . И, тем не менее, конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов. ГЛАВА II. ОРГАНИЗАЦИЯ И ПОРЯДОК УЧЕТА ДЕПОЗИТНЫХ ОПЕРАЦИЙ. 2.1. Общая характеристика банка. ИМПЭКСБАНК основан в 1993 г. В октябре 1994 г. получил генеральную лицензию № 2291 ЦБ РФ, а 22 апреля 1999 г., в связи с изменением формы ...

... вкладам (депозитам), поскольку основу депозитной деятельности коммерческих банков составляют операции по привлечению ими денежных средств. На основе депозитных операций коммерческих банков формируется подавляющая часть их ресурсов, используемых на цели краткосрочного и долгосрочного кредитования субъектов хозяйствования и населения. Роль депозитных операций будет достаточно весомой, |если они ...

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев