Навигация

Обробка облікової інформації, аналітичний та синтетичний облік зносу (амортизації) необоротних активів

4. Обробка облікової інформації, аналітичний та синтетичний облік зносу (амортизації) необоротних активів

Організація обліку амортизації основних засобів

Амортизацію необхідно розраховувати двічі: в бухгалтерському обліку і для вирахування податку на прибуток. Порядок нарахування і використання амортизаційних відрахувань у бухгалтерському обліку визначено законодавством та П(С)БО 7 "Основні засоби".

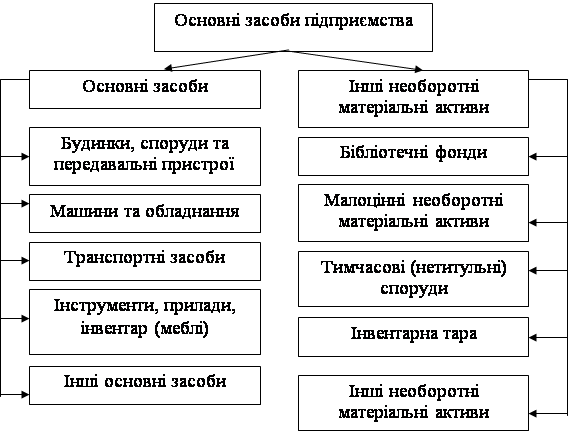

Для узагальнення інформації про нараховану амортизацію та індексацію зносу необоротних активів, що підлягають амортизації, передбачено пасивний контрактивний рахунок 13 "Знос (амортизація) необоротних активів". За кредитом рахунку 13 відображають нарахування амортизації необоротних активів, а за дебетом — її зменшення. Узагальнення інформації про суму зносу тих необоротних активів, облік яких ведеться на рахунку 10 "Основні засоби", здійснюють на субрахунку 131 "Знос основних засобів", а узагальнення інформації про суму зносу тих необоротних активів, облік яких ведеться на рахунку 11 "Інші необоротні матеріальні активи", — на субрахунку 132 "Знос інших необоротних матеріальних активів". Аналітичний облік за рахунком 13 ведуть за видами основних засобів та інших необоротних матеріальних активів.

На суму нарахованої амортизації збільшуються витрати підприємства відповідно до виду діяльності та знос основних засобів. Облік амортизації безоплатно одержаних основних засобів можна вести двома способами:

а) на основні засоби, одержані безкоштовно, не нараховувати амортизацію і не відносити и у витрати підприємства, а на суму зносу основних засобів щомісяця робити запис: кредит рахунку 10 "Основні засоби" і дебет субрахунку 424 "Безоплатно одержані необоротні активи";

б) нараховувати амортизацію на безоплатно одержані основні засоби і одночасно визнавати дохід від безоплатно одержаних основних засобів на одну і ту ж суму.

У бухгалтерському податковому обліку на суму безкоштовно отриманих основних фондів відображають валові доходи. Подальший їх облік не ведуть і амортизацію по них не нараховують.

Категорію "амортизація" можна розглядати не тільки як забезпечення поступового перенесення вартості, а в набагато ширшому розумінні, а саме — як джерело відтворення засобів праці, ступінь їх зносу, а отже, вказувати, на яку суму їх потрібно відтворювати (придбати нові основні засоби на заміну вибулих).

В економічних системах категорію "амортизація" використовують для досягнення різної мети. Можливі щонайменше два варіанти:

а) амортизацію показують як поступове перенесення вартості об'єкта на створюваний продукт;

б) амортизацію враховують як суму накопичених коштів для капітальних інвестицій.

У країнах з ринковою економікою амортизація розглядається лише як поступове перенесення вартості на новостворюваний продукт. У бухгалтерському обліку в Україні застосовують саме цей варіант. Для обліку амортизації використовують рахунок 13 "Знос (амортизація) необоротних активів". Нарахуваням: дебет рахунків 23 "Виробництво", 91 "Загальновиробничі витрати", 92 "Адміністративні витрати", 93 "Витрати на збут", 94 "Інші витрати операційної діяльності", 97 "Інші витрати" і кредит рахунку 13. Якщо використовувати рахунки класу 8 "Витрати за елементами", при нарахуванні амортизації основних засобів проводки будуть такі: дебет рахунку 83 "Амортизація" і кредит рахунку 13 — нарахована амортизація основних засобів; дебет рахунків 23, 91, 92, 93, 94, 97, 99 і кредит рахунку 83 — віднесена амортизація на об'єкти обліку. Будемо, чи не будемо використовувати рахунок 83 "Амортизація" — суть від цього не змінюється.

Як видно, в цей час облік амортизації спрощений і для її нарахування потрібно використовувати лише одну (а при застосуванні рахунків класу 8 дві) проводку.

В Україні діє спрощений варіант обліку нарахування амортизації (дебет рахунків, на яких обліковують об'єкти витрат, і кредит рахунку 13), але він позбавляє можливості мати інформацію про суми джерел на капітальні інвестиції за рахунок амортизаційного фонду. Механізм нарахування амортизації зі створенням амортизаційного фонду можна здійснити за допомогою рахунків чинного Плану рахунків. Для цього пропонуємо до рахунку 42 "Додатковий капітал" відкрити окремий субрахунок 427 "Амортизаційний фонд", який буде кореспондувати з рахунком 39 "Витрати майбутніх періодів".

Тоді кореспонденція рахунків по нарахуванню амортизації зі створенням амортизаційного фонду буде такою:

1. Дебет рахунку 23 "Виробництво" (та інших рахунків) і кредит рахунку 13 "Знос (амортизація) необоротних активів" — нарахування амортизації основних засобів. Цей запис здійснюється і в цей час.

2. Дебет рахунку 39 "Витрати майбутніх періодів" і кредит субрахунку 427 "Амортизаційний фонд" — створення амортизаційного фонду. Такий запис пропонуємо додати.

У міру оприбуткування придбаних основних засобів зменшують амортизаційний фонд: дебет субрахунку 427 і кредит рахунку 39.

Примітки до річної фінансової звітності включають розділ XIII "Використання амортизаційних відрахувань". У цьому розділі потрібно показувати за звітний рік суму нарахованої амортизації та її використання по каналах:

• будівництво об'єктів;

• придбання (виготовлення) та поліпшення основних засобів;

• придбання (створення) нематеріальних активів;

• погашення отриманих на капітальні інвестиції позик.

Для складання розділу XIII Приміток до річної фінансової звітності в бухгалтерському обліку є інформація лише про суму нарахованої амортизації за рік (рахунки 83 "Амортизація", 13 "Знос (амортизація) необоротних активів"). Інформація про використання амортизації по каналах капітальних інвестицій практично відсутня.

Отже, для обліку амортизаційного фонду є необхідність ввести окремий субрахунок 427, за дебетом якого відображати використання амортизаційного фонду, а за кредитом — його створення.

Нарахування амортизації здійснюють протягом строку корисного використання (експлуатації) об'єкта, який встановлює підприємство при визнанні цього об'єкта активом (при зарахуванні на баланс), і призупиняють на період його реконструкції, модернізації, добудови, дообладнання та консервації.

Під час визначення строку корисного використання (експлуатації) слід враховувати:

• очікуване використання об'єкта підприємством з урахуванням його потужності або продуктивності;

• фізичний та моральний знос, що передбачається;

• правові або інші обмеження щодо строків використання об'єкта та інші фактори. Строк корисного використання (експлуатації) об'єкта основних засобів переглядається в разі зміни очікуваних економічних вигод від його використання.

Амортизацію об'єкта основних засобів нараховують, виходячи з нового строку корисного використання, починаючи з місяця, наступного за місяцем зміни строку корисного використання.

П(С)БО 7 "Основні засоби" наводить визначення термінів:

Амортизація — систематичний розподіл вартості, яка амортизується, протягом строку корисного використання (експлуатації) необоротних активів.

Вартість, яка амортизується — первісна або переоцінена вартість необоротних активів за вирахуванням їх ліквідаційної вартості.

Знос необоротних активів — сума амортизації об'єкта необоротних активів з початку їх корисного використання.

Ліквідаційна вартість — сума коштів або вартість інших активів, яку підприємство очікує отримати від реалізації (ліквідації) необоротних активів після закінчення строку їх корисного використання (експлуатації), за вирахуванням витрат, пов'язаних з продажем (ліквідацією).

П(С)БО 7 "Основні засоби" містить п'ять методів нарахування амортизації: прямолінійний, зменшення залишкової вартості, прискорене зменшення залишкової вартості, кумулятивний, виробничий. Дозволяється також використовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством.

Метод амортизації підприємство обирає самостійно з урахуванням очікуваного способу отримання економічних вигід від його використання. Метод амортизації об'єкта основних засобів переглядають у разі зміни очікуваного способу отримання економічних вигід від його використання. Нарахування амортизації за новим методом починають з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації.

Нараховують амортизацію щомісяця, починаючи з місяця, наступного за місяцем, у якому об'єкт основних засобів став придатним для корисного використання.

Нарахування амортизації припиняють, починаючи з місяця, наступного за місяцем вибуття об'єкта основних засобів, переведення його на реконструкцію, модернізацію, добудову, дообладнання, консервацію.

У разі передачі основних засобів в операційну оренду (лізинг), їх залишають у власності орендодавця та обліковують на його балансі, а орендар обліковує основні засоби поза балансом. Амортизацію в цьому разі нараховує орендодавець:

а) на суму нарахованої амортизації — дебет рахунку 23 "Виробництво" і кредит рахунку 13 "Знос, (амортизація) необоротних активів";

б) списання щомісяця витрат виробництва на інші операційні витрати: дебет субрахунку 949 "Інші витрати операційної діяльності" і кредит рахунку 23.

Використання різних методів нарахування амортизації зумовлює одержання неоднакових сум по роках. Так, у разі прямолінійного методу амортизацію розподіляють рівномірно протягом строку використання об'єкта основних засобів.

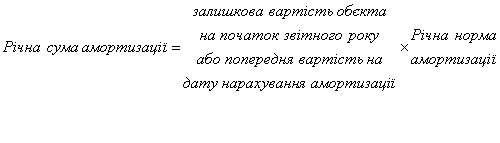

Метод зменшення залишкової вартості дає змогу нарахувати більшу суму амортизації в перші роки. Це вигідно підприємству в тій частині, що прискорюється процес відшкодування коштів, внесених у придбання об'єкта основних засобів. Правда, цей метод складніший за прямолінійний в частині визначення річної норми амортизації. Але, якщо вона уже вирахувана, то далі — справа простої арифметики.

Метод прискореного зменшення залишкової вартості зумовлює нарахування амортизації в перші роки експлуатації об'єкта ще в більших розмірах, ніж попередній метод. Про вигідність (невигідність) цього кожне підприємство має вирішувати самостійно.

Кумулятивний метод також забезпечує прискорене нарахування амортизації в перші роки експлуатації об'єкта основних засобів.

Виробничий метод пов'язує суму нарахованої амортизації з інтенсивністю використання об'єкта основних засобів: чим інтенсивніша робота — тим більша сума амортизації.

Податковий метод потрібно використовувати для цілей вирахування розміру податку на прибуток. При його застосуванні амортизаційний строк розтягують на багато років.

Підприємству надано право самостійно вибирати метод нарахування амортизації.

Під час вирішення цього питання потрібно зробити розрахунки по конкретних даних підприємств. Але слід розуміти, що прискорення полягає не в тому, щоб скоротити термін експлуатації об'єкта, а в тому, щоб швидше накопичити амортизаційні суми. Проте, якщо на підприємстві функціонує багато об'єктів основних засобів, то вибір методу мало змінює загальну суму амортизації, бо по одних об'єктах вона буде більшою, а по інших меншою через різні строки надходження основних засобів.

Організація обліку витрат на ремонт основних засобів

Ремонт основних засобів здійснюють підрядним або господарським способами. Аналітичний облік ведуть по будівлях і спорудах у розрізі об'єктів, які підлягають ремонту, а по тракторах, комбайнах і автомобілях — по групах основних засобів.

Під час здавання машини в ремонт складають відомість дефектів на ремонт машин, в якій зазначають вид ремонту, виявлені несправності, встановлюють потребу в запасних частинах та інших матеріалах для виконання ремонту та визначають його вартість. У ремонтній майстерні ведуть журнал обліку витрат за видами машин. Наприкінці місяця на підставі даних цього журналу затрати на ремонт списують по відповідних кореспондуючих рахунках.

Для оформлення приймання-здачі основних засобів з ремонту, реконструкції та модернізації застосовують типову форму № 03-2 "Акт приймання-здачі відремонтованих, реконструйованих та модернізованих об'єктів".

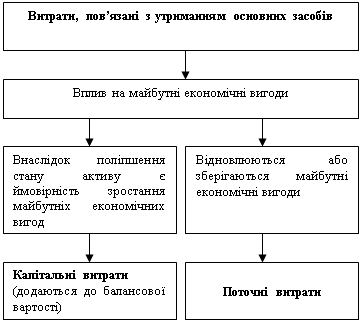

Витрати на ремонт можуть визнаватися капітальними інвестиціями, якщо ціна придбання активу відображає необхідність підприємства здійснити витрати для приведення об'єкту до стану, в якому він придатний для використання. Наприклад, у разі придбання будівлі, яка потребує ремонту, витрати на ремонт такої будівлі включають у збільшення її вартості.

Якщо ремонт виконують підрядним способом, то витрати за статтями на його виконання обліковує підрядник, а замовник відображає лише загальну вартість цього ремонту згідно з оплаченими сумами. Господарський спосіб передбачає, що ремонт проводиться підрозділами даного підприємства, яке й обліковує витрати.

Витрати на модифікацію, модернізацію, добудову, реконструкцію об'єктів основних засобів пов'язані з їх поліпшенням, а тому їх відносять до капітальних інвестицій і обліковують за дебетом рахунку 15 "Капітальні інвестиції". їх списують на збільшення первісної вартості основних засобів: кредит рахунку 15 і дебет рахунку 10 "Основні засоби".

Витрати на проведення ремонту основних засобів списують безпосередньо у витрати того виробництва, де їх використовують. Наприклад, вартість ремонту будівель загальногосподарського призначення відносять на рахунок 92 "Адміністративні витрати", корівників — на рахунок 23 "Виробництво", субрахунок 2 "Тваринництво", аналітичний рахунок "Молочне стадо", вантажних автомобілів, гаражів — на рахунок 23, аналітичний рахунок "Експлуатація вантажного автотранспорту" і так далі.

Кореспонденція рахунків при ремонті наступна: при господарському способі — дебет рахунків 23 "Виробництво", 91 "Загально-виробничі витрати", 92 "Адміністративні витрати", 93 "Витрати на збут", 94 "Інші витрати операційної діяльності", 99 "Надзвичайні витрати" та інших витратних рахунків і кредит рахунків 20 "Виробничі запаси", 22 "Малоцінні та швидкозношувані предмети", 66 "Розрахунки за виплатами працівникам", 65 "Розрахунки за страхуванням"; при підрядному способі — дебет рахунків 23, 91, 92, 93, 94, 99 і кредит рахунків 63, 68.

У податковому обліку до валових витрат відносять будь-які витрати, пов'язані з поліпшенням основних фондів, що підлягають амортизації, у сумі, що не перевищує 10 відсотків сукупної балансової вартості всіх груп основних фондів станом на початок такого звітного періоду.

Витрати, що перевищують зазначену суму, збільшують балансову вартість груп 2, 3 і 4 чи окремих об'єктів основних фондів групи 1 пропорційно сукупній балансовій вартості таких груп та таких окремих об'єктів основних фондів групи 1 на початок розрахункового кварталу.

З метою одержання інформації для контролю та аналізу бухгалтерія здійснює облік витрат на ремонт основних засобів окремо за кожним об'єктом, який ремонтують.

Організація обліку вибуття основних засобів

Вибувають об'єкти основних засобів внаслідок їх продажу, ліквідації, безоплатної передачі, нестачі або невідповідності критеріям визнання активом.

Для визначення об'єктів, які підлягають списанню, та оформлення необхідної документації на списання основних засобів за наказом керівника підприємства або власника створюють комісії. Вони здійснюють безпосередній огляд об'єкта, встановлюють причини списання, визначають можливість використання окремих вузлів, деталей, матеріалів об'єкта, який списують, складають акти на списання основних засобів і подають їх (відповідно) на розгляд правлінню, загальним зборам, керівнику чи власнику підприємства. При цьому комісія використовує відповідні документи: технічні паспорти, відомості бонітування тварин, акти аварії машин та інші. Списання будівель і споруд комісія оформляє актом.

При списанні тракторів, автомобілів, комбайнів, сільськогосподарських та інших машин комісія перевіряє технічний стан основних деталей, вузлів та конструктивних елементів, встановлює фактичний строк експлуатації і виробіток машин, причини дострокового зносу базових деталей та інше. На списання машин, обладнання і транспортних засобів оформляють акт.

Тварин основного стада вибраковують при втраті їх продуктивності, внаслідок невиліковності хвороб, старості тощо, використовуючи матеріали ветеринарної служби. Оформляють вибракування тварин з основного стада актом. Якщо тварин забивають, то на звороті акта вказують вихід продукції і можливе її використання. Висновок про використання продукції дає ветлікар.

Багаторічні насадження списують з балансу при повній втраті їх виробничого значення після закінчення біологічного періоду плодоношення, а також внаслідок стихійного лиха, або якщо дальша їх експлуатація економічно невигідна (зрідженість насаджень понад 70% норми посадки рослин на гектар, моральне старіння сортових насаджень тощо). При цьому складають акт, на звороті якого зазначають витрати на ліквідацію насаджень і одержані від цього матеріальні цінності.

Якщо основні засоби списують через стихійне лихо, передчасне зношення, аварії, то до актів додають копії документів, де вказані причини списання із зазначенням заходів, які вжиті щодо винуватця.

Після затвердження актів основні засоби розбирають і списують. Матеріальні цінності, одержані від ліквідації об'єктів, оприбутковують у господарстві за цінами можливого їх використання або реалізації. Розрахунок результатів від ліквідації об'єктів подають на зворотній стороні акта.

Оформлені та затверджені в установленому порядку акти на списання основних засобів передають до бухгалтерії підприємства, де на їх основі списують об'єкти.

Об'єкти, що вибули, списують за первісною вартістю за кредитом рахунків 10 "Основні засоби" або 11 "Інші необоротні матеріальні активи" і за дебетом рахунків 13 "Знос (амортизація) необоротних активів" — на суму зносу об'єкта, який вибуває, і дебетом рахунку 97 "Інші витрати" — на залишкову вартість об'єкта. Витрати, пов'язані з вибуттям основних засобів, відносять в дебет рахунку 97, а доходи, одержані від вибуття основних засобів, показують за кредитом рахунку 74 "Інші доходи".

При визнанні необоротних активів, утримуваними для продажу, дебетують субрахунок 286 "Необоротні активи та групи вибуття, утримані для продажу" і кредитують рахунки з обліку необоротних активів 10 "Основні засоби", 11 "Інші необоротні матеріальні активи", 12 "Нематеріальні активи", 14 "Довгострокові фінансові інвестиції", 15 "Капітальні інвестиції", 16 "Довгострокові біологічні активи", 18 "Довгострокова дебіторська заборгованість та інші необоротні активи", 19 "Гудвіл".

Доходи від реалізації необоротних активів, утримуваних для продажу, відображають за кредитом субрахунку 719 "Інші доходи від операційної діяльності", собівартість реалізованих необоротних активів, утримуваних для продажу, відображають за дебетом субрахунку 949 "Інші витрати операційної діяльності".

Бухгалтерська служба контролює продаж та інше вибуття основних засобів відповідно до чинного законодавства та приймає учать у складанні документів. У разі списання об'єктів бухгалтер має контролювати дотримання вимог нормативних документів, щоб не допустити випадків надмірної сплати податків.

Розмір податку на додану вартість (далі — ПДВ) при списанні основних фондів визначає Закон України "Про податок на додану вартість" від 3 квітня 1997 р. № 168/97, а саме (п. 4.9): "Якщо основні виробничі фонди або невиробничі фонди ліквідуються за самостійним рішенням платника податку чи без-эплатно передаються особі, не зареєстрованій платником податку, а також у разі переведення основних фондів до складу невиробничих фондів така ліквідація, безоплатна передача чи переведення розглядаються для цілей оподаткування як продаж таких основних виробничих фондів або невиробничих фондів за звичайними цінами, що діють на момент такого продажу; а для основних фондів групи 1 — за звичайними цінами, але не менше їх балансової вартості.

Правила цього пункту не поширюються на випадки, коли основні виробничі фонди або невиробничі фонди ліквідуються у зв'язку з їх знищенням або зруйнуванням внаслідок дії обставин непереборної сили, в інших випадках, коли така ліквідація здійснюється без згоди платника податку, в тому числі в разі викрадення основних фондів, або коли платник податку надає органу державної податкової служби відповідний документ про знищення, розібрання або перетворення основного фонду іншими способами, внаслідок чого основний фонд не може використовуватися у майбутньому за первісним призначенням".

Отже, при списанні основних виробничих фондів уникнути податкового зобов'язання з ПДВ можна у таких випадках:

1) основні фонди ліквідують у зв'язку із знищенням або зруйнуванням внаслідок дії обставин непереборної сили;

2) викрадення об'єкта;

3) коли платник податку надає органу державної податкової служби відповідний документ про знищення, розбирання або перетворення основного фонду іншими способами, внаслідок чого основний фонд не може використовуватися у майбутньому за первісним призначенням.

Обставини першого випадку підтверджують документи про настання обставин непереборної сили чи стихійного лиха на території України; рішення Президента України про запровадження надзвичайних економічних ситуацій в окремих місцевостях України або рішення Кабінету Міністрів України про визнання окремих місцевостей потерпілими в4д пожежі, послухи, повені та інших видів стихійного лиха.

Факт викрадення об'єкта підтверджує довідка з міліції та акт списання основних засобів.

Неможливість використання за первісним призначенням підтверджують такі документи: акт на списання основних засобів (форма № 03-3, а у сільському господарстві форма № ОЗСГ-3); акт на списання транспортних засобів (форма № 03-4, а у сільському господарстві форма № ОЗСГ-4); висновок експертної комісії. В актах на списання основних засобів дається висновок комісії та розрахунок результатів списання об'єкта — перелік одержаних цінностей від ліквідації об'єкта.

Акти на списання (форми № 03-3, № 03-4, № ОЗСГ-3 і № ОЗСГ-4) складає комісія, затверджена керівником підприємства. Акти готують у двох примірниках — один для бухгалтерії і другий для особи, відповідальної за зберігання основних засобів. Акт затверджує керівник підприємства. В акті комісія вказує причину списання об'єкта, зазначає неможливість чи недоцільність його подальшого ремонту та використання.

Для більшої гарантії можна додати ще й експертний висновок, який готує експертна комісія. До її складу доцільно включати технічних працівників — інженерів, механіків, енергетиків тощо. До складу комісії по списанню автомобілів, тракторів, комбайнів, нагрівальних котлів бажано запросити представників відповідних державних інспекцій, а по списанню будівель і споруд — представників державних адміністрацій, державних інспекцій з містобудування, архітектури, житлово-комунального господарства тощо. Можна залучити також незалежного експер-та-оцінювача.

Членам експертної комісії у висновку рекомендуємо записати таке: "Об'єкт основних засобів не відповідає діючим технічним нормам" або "Ремонт та експлуатація об'єкта основних засобів є економічно недоцільним" тощо. Для складання експертного висновку можна звернутися також до спеціалізованої організації, яка може зробити таку послугу, звичайно, за окрему плату.

Не зайвими будуть документи на оприбуткування матеріальних цінностей (дрова, металобрухт тощо), які отримані від ліквідації об'єкта основних засобів.

Документи, що підтверджують факт списання основних засобів, надають податковому органу під час проведення документальної перевірки.

Бухгалтерська служба бере участь у складанні документів і контролює правильність їх оформлення та достовірність відображених операцій.

Організація обліку операційної оренди

Оренда — це засноване на договорі термінове платне користування майном, необхідним орендарю для здійснення підприємницької діяльності.

Операційна оренда — оренда, що передбачає передачу орендарю права користування активом, який належить орендодавцю з обов'язковим його поверненням власнику після закінчення строку дії договору оренди.

Суб'єкт який взяв майно в оренду називається орендар, а той хто надав це майно — орендодавець. Взаємовідносини орендаря з орендодавцем визначаються в договорі оренди. Угода про передачу орендарем орендованого ним об'єкта в оренду третій особі називається суборенда. Методологія обліку орендних відносин встановлена П(С)БО 14 "Оренда".

Передачу і повернення орендованого об'єкта оформляють актом приймання-передачі.

Основні засоби, передані в операційну оренду, залишають на балансі орендодавця і обліковують на рахунку 10 "Основні засоби" з виділенням у регістрах аналітичного обліку у відокремлену групу, яка означає, що ці об'єкти передані в операційну оренду.

Орендар орендовані об'єкти обліковує на позабалансовому рахунку 01 "Орендовані необоротні активи". У нього повинна бути копія інвентарної картки або виписка з інвентарної книги, що додається орендодавцем до акта приймання-передачі орендованих об'єктів. Ці картки зберігають у орендаря окремо. Після повернення об'єкта оренди орендодавцю орендар списує його з позабалансового обліку, вилучає з картотеки копію відповідної картки і разом з актом приймання-передачі підшиває до документів за поточний місяць. Під час передачі об'єкта в оренду одержувач подає орендодавцю довіреність на отримання цінностей. Повернення об'єкта з оренди також оформляють з використанням довіреності.

Орендодавець (власник) нараховує за встановленими нормами амортизацію по переданих в оренду об'єктах: дебет рахунку 23 "Виробництво" (окремий субрахунок для обліку витрат на орендні послуги) і кредит рахунку 13 "Знос (амортизація) необоротних активів". На дебет рахунку 23 крім амортизації відносять й інші витрати, супутні експлуатації об'єкта оренди, якщо вони виконані орендодавцем. Витрати орендодавця з укладання угоди про оренду (юридичні послуги, комісійні винагороди) визнають іншими операційними витратами того звітного періоду, у якому вони мали місце. З рахунку 23 такі витрати щомісяця списують у дебет субрахунку 949 "Інші витрати операційної діяльності".

Дохід від операційної оренди визнають іншим операційним доходом відповідного звітного періоду. На належну до одержання суму орендної плати дебетують субрахунок 377 "Розрахунки з іншими дебіторами" і кредитують субрахунок 713 "Дохід від операційної оренди активів". Податок на додану вартість при орендних відносинах обліковують в установленому порядку.

Належну за договором до сплати суму орендної плати орендар щомісяця відносить у витрати: дебет рахунків 23, 91, 92, 93, 94 (залежно від місця використання орендованого об'єкта) і кредит субрахунку 685 "Розрахунки з іншими кредиторами". Погашення заборгованості з орендної плати — дебет рахунку 68 і кредит рахунку 31 "Рахунки в банках".

Якщо орендодавець отримує орендну плату наперед, то він відображає її спочатку у складі доходів майбутніх періодів: дебет рахунку 31 "Рахунки в банках" і кредит рахунку 69 "Доходи майбутніх періодів". Одночасно показує податкове зобов'язання з ПДВ: дебет субрахунку 643 "Податкові зобов'язання", кредит субрахунку 641 "Розрахунки за податками". В наступних місяцях відповідно до строків оренди відображають дохід від оренди: дебет рахунку 69, кредит субрахунку 713 "Дохід від операційної оренди активів". Зараховують податкове зобов'язання з ПДВ: дебет субрахунку 713, кредит субрахунку 643.

Бухгалтерія контролює правильність оформлення документів з оренди, нарахування орендної плати, своєчасність і повноту розрахунків між суб'єктами оренди.

Організація обліку фінансової оренди

Фінансова оренда — оренда, що передбачає передачу орендарю права користування активом, який належить орендодавцю з обов'язковою наступною передачею орендарю права власності на цей актив.

Наданий у фінансову оренду об'єкт орендодавець відображає як дебіторську заборгованість орендаря в сумі мінімальних орендних платежів і негарантованої ліквідаційної вартості за вирахуванням фінансового доходу, що підлягає отриманню. Показують інший дохід від реалізації необоротних активів. Залишкову вартість об'єкта фінансової оренди виключають з балансу орендодавця. її відображають у складі інших витрат (собівартості реалізованих необоротних активів).

Різниця між сумою мінімальних орендних платежів і негарантованої ліквідаційної вартості об'єкта оренди та теперішньою вартістю вказаної суми, що визначена за орендною ставкою відсотка, становить фінансовий дохід орендодавця. Розподіл фінансового доходу між звітними періодами протягом строку оренди здійснюють із застосуванням орендної ставки відсотка на залишок дебіторської заборгованості орендаря на початок звітного періоду.

Одержаний у фінансову оренду об'єкт орендар відображає як актив і зобов'язання за найменшою на початок строку оренди оцінкою: справедливою вартістю активу або теперішньою вартістю суми мінімальних орендних платежів.

Різниця між зазначеною вартістю та вартістю об'єкта фінансової оренди, за якою він був відображений в обліку орендаря на початку строку фінансової оренди, є фінансовими витратами орендаря. їх відображають у бухгалтерському обліку і звітності в сумі, що відноситься до звітного періоду. Розподіл фінансових витрат між звітними періодами протягом строку оренди здійснюють із застосуванням орендної ставки відсотка на залишок зобов'язань на початок звітного періоду. Якщо в угоді про фінансову оренду не вказана ставка відсотка, то для визначення теперішньої вартості суми мінімальних орендних платежів і розподілу фінансових витрат орендар застосовує ставку відсотка на можливі позики орендаря.

Затрати орендаря на поліпшення об'єкта фінансової оренди (модернізація, модифікація, добудова, дообладнання, реконструкція тощо), що приводять до збільшення майбутніх економічних вигід, які первісно очікувалися від його використання, відображають як капітальні інвестиції, тобто відносяться в дебет рахунку 15 "Капітальні інвестиції". На суму цих витрат збільшують вартість об'єкта фінансової оренди: дебет рахунку 10 "Основні засоби" і кредит рахунку 15 "Капітальні інвестиції".

Амортизацію об'єкта фінансової оренди нараховує орендар протягом періоду очікуваного використання активу, яким є строк корисного використання (якщо угодою передбачено перехід права власності на актив до орендаря) або коротший з двох періодів — строк оренди або строк корисного використання об'єкта фінансової оренди (якщо переходу права власності на об'єкт фінансової оренди після закінчення строку оренди не передбачено). Метод нарахування амортизації об'єкта фінансової оренди визначає орендар самостійно.

Нараховану амортизацію відносять у витрати того виробництва, для якого придбаний об'єкт оренди. Під час нарахування амортизації роблять такий запис: дебет рахунків 23, 91, 92, 93, 94 (залежно від місця використання об'єкта) і кредит рахунку 13 "Знос (амортизація) необоротних активів".

У випадку продажу активу з укладанням угоди про його одержання продавцем у фінансову оренду, дохід за звітний період визнають у сумі продажної вартості активу, якщо вона нижча або дорівнює балансовій вартості проданого активу, або в розмірі балансової (залишкової) вартості проданого активу, якщо продажна вартість вища балансової вартості проданого активу. Суму перевищення продажної вартості активу над його балансовою (залишковою) вартістю включає про-давець-орендар до складу доходів майбутніх періодів з включенням до складу доходу відповідних звітних періодів протягом строку фінансової оренди. Собівартістю проданих активів визнають їх балансову (залишкову) вартість.

Згідно з чинними документами в балансі підприємства-орендаря наводять вартість власних та отриманих на умовах фінансового лізингу об'єктів і орендованих цілісних майнових комплексів. Об'єкти оперативної оренди передбачено обліковувати за балансом. Виходячи з цього, господарські формування вартість землі мають показувати так: в балансі — власна земля; за балансом — орендована земля.

За землю стягується плата у вигляді земельного податку або орендної плати, визначеної у договорі оренди. Плата за землю повинна регулювати економічні відносини в аграрному секторі і входити до собівартості виробленої продукції шляхом обліку її в складі загальновиробничих витрат.

Передачу землі в оренду оформляють договором оренди землі.

Орендну плату за землю нараховує орендар і включає у витрати виробництва: дебет рахунку 91 "Загальновиробничі витрати", або рахунку 23 "Виробництво", якщо заздалегідь відомо під вирощування якої культури береться в оренду земля, і кредит субрахунку 685 "Розрахунки з іншими кредиторами".

Бухгалтерська служба контролює використання орендованих об'єктів, визначення сум орендних платежів, своєчасність і пов ноту взаємних розрахунків згідно договору оренди.

Організація обліку довгострокових біологічних активів

В обліку виділяють довгострокові біологічні активи рослинництва, тваринництва та незрілі. У кожній з цих груп можуть бути активи, оцінені за справедливою і за первісною вартістю.

Довгострокові біологічні активи рослинництва включають багаторічні насадження: насіннячкові культури, кісточкові культури, ягідники, виноградники, плантації хмелю. До довгострокових біологічних активів тваринництва відносять основне стадо тварин: корови, бики-плідники, свиноматки, хряки-плідники, вівцематки, барани-плідники.

До незрілих довгострокових біологічних активів відносять біологічні активи, операційний цикл створення яких перевищує 12 місяців, які у звітному періоді ще не здатні давати сільськогосподарську продукцію. Зокрема, багаторічні насадження (сади, виноградники, ягідники), що не досягли пори плодоношення. Об'єктом їх обліку є види багаторічних насаджень.

Біологічні активи, придбані за плату, оприбутковують за первісною вартістю, яка складається з витрат, понесених підприємством для їх одержання, доведення до стану, в якому вони придатні для використання із запланованою метою.

Первісна вартість безоплатно одержаних біологічних активів дорівнює їх справедливій вартості. Первісною вартістю біологічного активу, переведеного до складу довгострокових біологічних активів із поточних біологічних активів, є його справедлива вартість.

Витрати на придбання та формування довгострокових біологічних активів відображаються в обліку капітальних інвестицій за дебетом субрахунку 155 "Придбання (вирощування) довгострокових біологічних активів". Оприбутковують довгострокові біологічні активи записом за дебетом рахунку 16 "Довгострокові біологічні активи" і кредитом субрахунку 155 на підставі актів і документів з придбання активів.

Довгострокові біологічні активи, справедливу вартість яких на дату балансу достовірно визначити неможливо, відображають за первісною вартістю з урахуванням суми їх зносу. По них нараховують амортизацію аналогічно іншим основним засобам. На суму амортизації роблять запис: дебет рахунку 23 "Виробництво" і кредит субрахунку 13< "Накопичена амортизація довгострокови: біологічних активів".

По довгострокових біологічних активах які оцінюються за справедливою вартістю амортизацію не нараховують. Зміну їх справедливої вартості відображають за дебето\ (збільшення) і за кредитом (зменшення) рахунку 16 "Довгострокові біологічні активи* у кореспонденції з субрахунками 710 "Дохії від первісного визнання та від зміни вартост активів, які обліковуються за справедливок вартістю" (дооцінка активів) і 940 "Витрата від первісного визнання та від зміни вартості активів, які обліковуються за справедливок вартістю" (уцінка активів).

Міністерство аграрної політики України наказом від 21 лютого 2008 р. № 73 затвердило "Методичні рекомендації щодо застосування спеціалізованих форм первинних документів з обліку довгострокових та поточних біологічних активів в сільськогосподарських підприємствах". Методичними рекомендаціями для обліку довгострокових біологічних активів встановлені такі первинні документи:

1. Акт №_приймання довгострокових біологічних активів рослинництва (багаторічних насаджень) і передачі їх в експлуатацію (форма № ДБАЛ-і). Акт складає комісія, що призначена керівником підприємства. Він застосовується для приймання довгострокових біологічних активів рослинництва на суму понесених витрат, пов'язаних з біологічними перетвореннями (щорічно), та при досягненні насадженнями віку ефективного їх використання і зарахування до складу довгострокових біологічних активів рослинництва;

2. Акт приймання довгострокових біологічних активів тваринництва (формування основного стада) (форма № ДБАСГ-2). Акт застосовується у випадках оформлення переведення тварин в основне стадо. Акт складає зоотехнік, завідувач фермою або бригадир у день формування основного стада. Належно оформлені Акти приймання довгострокових біологічних активів тваринництва (формування основного стада тварин) (форма № ДБАСГ-2) підписують керівник структурного підрозділу, завідуючий фермою підприємства та використовують для обліку тварин у Книзі обліку руху тварин і птиці на фермі (форма № ПБАСГ-12) і для зоотехнічного обліку. Наприкінці місяця Акти разом із Звітом про рух тварин і птиці на фермі (форма № ПБАСГ-13) передають до бухгалтерії під- приємства, де їх використовують для відображення операцій з руху тварин у реєстрах бухгалтерського обліку;

3. Акт №_на списання довгострокових біологічних активів рослинництва (багаторічних насаджень) (форма № ДБАСГ-3) складають для документального оформлення процедури списання багаторічних насаджень.

Для визначення непридатності багаторічних насаджень і встановлення неможливості та/або неефективності їх використання, а також для оформлення документації на списання багаторічних насаджень безпосередньо на підприємстві створюється комісія. Вона складається з голови комісії (керівника або його заступника) та її членів (головного бухгалтера або його заступника; осіб, на яких покладено відповідальність за збереження майна; працівників інженерних, технічних, технологічних та інших служб підприємства, які добре знають об'єкт основних засобів).

Протокол засідання комісії, акт інвентаризації та Акт №_на списання довгострокових біологічних активів рослинництва (багаторічних насаджень) (форма № ДБАСГ-3) затверджуються керівником підприємства;

4. Акт №_на списання довгострокових біологічних активів тваринництва (вибраков-ка тварин) (форма № ДБАСГ-4) складають для вибракування продуктивної та робочої худоби, інших видів тварин при втраті ними господарсько корисних якостей: значному зниженні продуктивності, втраті племінної або робочої цінності, захворюванні невиліковними хворобами, а також внаслідок травм, старості або недостатньої розвиненості.

Для визначення непридатності тварин до подальшого використання, а також для складання необхідної документації утворюються постійно діючі комісії, які проводять безпосередній огляд тварин основного стада, призначених до списання і встановлюють причини, що зумовили їх списання

Реалізовані довгострокові біологічні активи, які оцінюються за справедливою вартістю, списують так: дебет субрахунку 901 "Собівартість реалізованої готової продукції" і кредит рахунку 16 "Довгострокові біологічні активи" — на вартість активу; дебет рахунку 36 "Розрахунки з покупцями та замовниками" і кредит субрахунку 701 "Дохід від реалізації готової продукції" — на суму доходу (виручки) від реалізації; дебет субрахунку 701 і кредит рахунку 64 "Розрахунки за податками й платежами" — на суму податкового зобов'язання з податку на додану вартість.

Реалізацію та ліквідацію довгострокових біологічних активів, які оцінюються за первісною вартістю, відображають на бухгалтерських рахунках аналогічно іншим основним засобам.

Організація обліку нематеріальних активів

У діяльності підприємства виникають довгострокові витрати, які забезпечують можливість отримання доходу протягом тривалого періоду, але не втілені у конкретну матеріальну форму. Вони невідчутні на дотик і непомітні. Через те, що вони не виражені у матеріальній формі, не мають фізичних властивостей їх не можна віднести до об'єктів основних засобів, виробничих запасів, готової продукції або товарів. Але за їх придбання підприємство сплачує гроші. Цей особливий вид засобів називають нематеріальними активами. їх використовують у комерційній діяльності для одержання доходу.

У статті 1.2 Закону України "Про оподаткування прибутку підприємств" записано: "Нематеріальний актив — об'єкт інтелектуальної, в тому числі промислової власності, а також інші аналогічні права, визначені у порядку, встановленому відповідним законодавством, об'єктом права власності платника податку'".

П(С)БО 8 "Нематеріальні активи" визначено, що нематеріальний актив — немонетарной актив, який не має матеріальної форми та може бути ідентифікований.

Монетарними активами є гроші, а також інші активи, які мають бути отримані у визначеній сумі грошей. До монетарних статей відносять грошові кошти та їх еквіваленти, дебіторську і кредиторську заборгованість, що будуть погашені грошовими коштами і фінансові інвестиції. Всі інші активи є немо-нетарні — запаси, меблі, станки, але вони не є нематеріальними активами, бо мають фізичне вираження.

Згідно з П(С)БО 8 "Нематеріальні активи" бухгалтерський облік нематеріальних активів ведеться щодо кожного об'єкта за такими групами:

• права користування природними ресурсами (право користування надрами, іншими ресурсами природного середовища, геологічною та іншою інформацією про природне середовище тощо);

• права користування майном (право користування земельною ділянкою відповідно до земельного законодавства, право користування будівлею, право на оренду приміщень тощо);

• права на комерційні позначення (права на торговельні марки (знаки для товарів і послуг), комерційні (фірмові) найменування тощо);

• права на об'єкти промислової власності (право на винаходи, корисні моделі, промислові зразки, сорти рослин, породи тварин, компонування (топографії) інтегральних мікросхем, комерційні таємниці, утому числі ноу-хау, захист від недобросовісної конкуренції тощо);

• авторське право та суміжні з ним права (право на літературні, художні, музичні твори, комп'ютерні програми, програми для електронно-обчислювальних машин, компіляції даних (бази даних), виконання, фонограми, відеограми, передачі (програми) організацій мовлення тощо);

• незавершені капітальні інвестиції в нематеріальні активи;

• інші нематеріальні активи (право на провадження діяльності, використання економічних та інших привілеїв тощо). Облік нематеріальних активів повинен

забезпечити інформацію про їх наявність і вартість, правильність визначення і списання зносу (амортизації), достовірні дані про призначення і ефективність використання кожного активу.

Нематеріальні активи обліковують на рахунку 12 "Нематеріальні активи". Рахунок 12 активний, за дебетом якого відображають придбання або отримання в результаті розробки нематеріальних активів та суму їх дооцінки, за кредитом — вибуття внаслідок продажу, безоплатної передачі або неможливості отримання підприємством надалі економічних вигід від його використання та суму уцінки нематеріальних активів.

Придбання (створення) нематеріальних активів є капітальними інвестиціями, які обліковують за дебетом субрахунку 154 "Придбання (створення) нематеріальних активів". Аналітичний облік ведуть щодо кожного об'єкта. У витрати включають ціну придбання, мито, непрямі податки, що не підлягають відшкодуванню, та інші витрати, безпосередньо пов'язані з його придбанням та доведенням до стану, у якому він придатний для використанням за призначенням.

Придбані (створені) нематеріальні активи оприбутковують на підставі документів по їх придбанню: дебет рахунку 12 "Нематеріальні активи" і кредит рахунку 15.

Надходження та оприбуткування будь-якого об'єкта нематеріальних активів на підприємстві потрібно підтвердити відповідним первинним документом, в якому подають докладну характеристику об'єкта, його первісну вартість, термін корисного використання, норму зносу (амортизації), підрозділ, в якому буде використовуватися об'єкт; підписи посадових осіб, що прийняли об'єкт, з доданням документів, в яких описується сам об'єкт нематеріальних активів або порядок його використання.

З метою ведення обліку та контролю на підприємствах (в організаціях, установах тощо) об'єктів права інтелектуальної власності (винаходів, корисних моделей, промислових зразків, компонувань (топографій) інтегральних мікросхем і раціоналізаторських пропозицій) Державний комітет статистики України наказом від 10 серпня 2004 р. № 469 затвердив форми первинної облікової документації та інструкцію щодо їх заповнення.

Затверджено шість форм, а саме:

• Форма № ІВ-1 "Журнал реєстрації заявок на винаходи, корисні моделі, промислові зразки, компонування (топографії) інтегральних мікросхем, що подані в Україні";

• Форма № ІВ-2 "Журнал реєстрації заявок на винаходи, корисні моделі, промислові зразки, компонування (топографії) інтегральних мікросхем, що подані до компетентних органів іноземних держав";

• Форма № ІВ-3 "Журнал реєстрації використаних винаходів, корисних моделей, промислових зразків, компонувань (топографій) інтегральних мікросхем";

• Форма № ІВ-4 "Журнал реєстрації раціоналізаторських пропозицій";

• Форма № ІВ-5 "Заява про раціоналізаторську пропозицію";

• Форма № ІВ-6 "Акт про використання об'єкта права інтелектуальної власності".

Згідно з наказом Міністерства фінансів України "Про затвердження типових форм первинного обліку об'єктів права інтелектуальної власності у складі нематеріальних активів" від 22 листопада 2004 р. № 732 діють такі форми первинних документів з обліку об'єктів права інтелектуальної власності у складі нематеріальних активів:

• акт введення в господарський оборот об'єкта права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-1);

• інвентарна картка обліку об'єкта права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-2);

• акт вибуття (ліквідації) об'єкта права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-3);

• інвентаризаційний опис об'єктів права інтелектуальної власності у складі нематеріальних активів (типова форма № НА-4). Придбані (створені) нематеріальні активи

зараховують на баланс підприємства за первісною вартістю. Вона включає ціну (вартість) придбання (крім отриманих торговельних знижок), мито, непрямі податки, що не підлягають відшкодуванню, та інші витрати, безпосередньо пов'язані з придбанням активу та доведенням до стану, у якому він придатний для використання за призначенням.

Витрати, що здійснюють для підтримання об'єкта в придатному для використання стані та одержання первісно визначеного розміру майбутніх економічних вигід від його використання, включають до складу витрат звітного періоду.

Підприємство може здійснювати переоцінку за справедливою вартістю на дату балансу тих нематеріальних активів, щодо яких існує активний ринок. У разі переоцінки окремого об'єкта нематеріального активу слід переоцінювати всі інші активи групи, до якої належить цей нематеріальний актив (крім тих, щодо яких не існує активного ринку).

Аналітичний облік нематеріальних активів ведуть за видами та окремими інвентарними одиницями у цілих гривнях (без копійок). Копійки, якщо вони є, списують у витрати виробництва при оприбуткуванні нематеріальних активів. Для аналітичного обліку використовують інвентарні картки або спеціальну книгу. Аналітичний облік гудвілу і негативного гудвілу ведуть за об'єктами придбання.

Відповідно до П(С)БО 8 "Нематеріальні активи" нарахування амортизації нематеріальних активів здійснюють протягом строку їх корисного використання, який встановлюється підприємством при визнанні цього об'єкта активом (при зарахуванні на баланс).

Метод амортизації нематеріального активу обирає підприємство самостійно, виходячи з умов отримання майбутніх економічних вигід. Якщо такі умови визначити неможливо, то амортизацію нараховують із застосуванням прямолінійного методу. Розрахунок амортизації при застосуванні відповідних методів нарахування здійснюють згідно з П(С)БО 7 "Основні засоби".

Нематеріальні активи вибувають з підприємства внаслідок їх реалізації, безоплатної передачі, ліквідації тощо. У випадку реалізації нематеріальних активів списують суму їх зносу: дебет субрахунку 133 "Накопичена амортизація нематеріальних активів" і кредит рахунку 12 "Нематеріальні активи". Одночасно дебетують брахунок 97 "Інші витрати" і кредитують рахунок 12 на залишкову вартість. Продажну вартість нематеріальних активів відображають по дебету рахунку 36 "Розрахунки з покупцями та замовниками" і кредиту рахунку 74 "Інші доходи".

Операції з реалізації нематеріальних активів оформляють накладними, а інше вибуття — актами.

Порядок ведення бухгалтерського обліку нематеріальних активів на підприємствах, вибір методу нарахування амортизації нематеріальних активів визначає облікова політика підприємства, яку затверджує керівник підприємства наказом.

Бухгалтерська служба контролює процес документального оформлення надходження, використання і вибуття нематеріальних активів, розраховує їх амортизацію, бере участь у проведенні інвентаризації.

Похожие работы

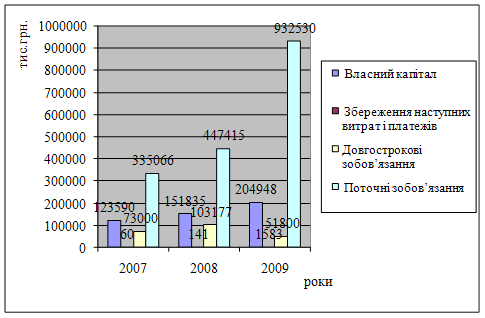

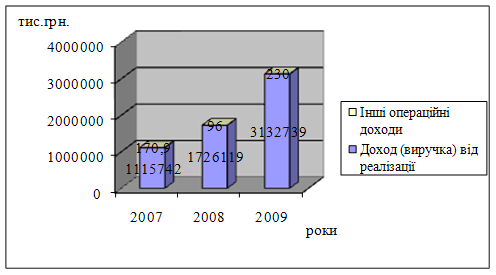

... доходів над темпами зростання витрат і відрахувань, що у подальшому може негативно позначитися на діяльності підприємства. Отже, у ВАТ "Демітекс" спостерігається позитивна динаміка фінансових результатів діяльності підприємства. 4. Методика складання фінансової звітності з необоротних активів Баланс є головним джерелом інформації для оцінки фінансового стану підприємства і на цій підставі ...

... за місяцем ухвалення рішення про зміну методу амортизації. Крім того, останнім абзацом п.26 ПБО 7 [12] підприємству надане право “застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством”, тобто ст.8 Закону України “Про оподаткування прибутку підприємств” [2]. Але застосування “норм і методів нарахування амортизації, передбачених податковим ...

... ї діяльності суб’єктом господарювання. Функціонування суб’єктів господарювання в умовах жорсткої конкуренції та економічної нестабільності актуальним ставить питання раціональності організації і методики обліку, аналізу та аудиту основних засобів. Для нормального функціонування підприємству необхідно, щоб постійно відбувалося відтворення його основного капіталу. Побудова ринкової економіки і нова ...

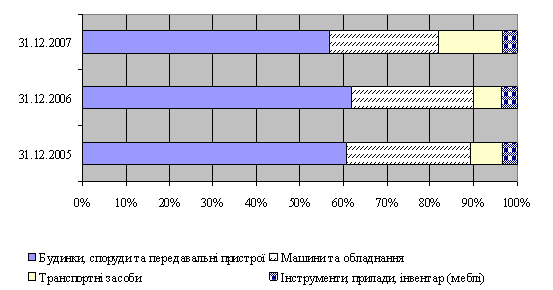

... груп основних засобів становить їхню структуру. Поліпшення структури основних засобів, передовсім підвищення питомої ваги активної їх частини, сприяє зростанню виробництва, зниженню собівартості продукції, збільшенню грошових нагромаджень підприємства. Необхідною умовою правильного обліку й планування відтворення основних фондів підприємств є їхня класифікація. Найбільше економічне значення має ...

0 комментариев