Навигация

Економічна ефективність банківських операцій від впровадження масових електронних платежів

3.2 Економічна ефективність банківських операцій від впровадження масових електронних платежів

Економічний ефект від упровадження системи масових електронних платежів у загальнонаціональному масштабі полягає, насамперед, у прискоренні розрахунків, зменшенні обсягів готівки в обігу, зниженні дебіторської заборгованості та поточних витрат на обслуговування клієнтів, прискоренні грошового обігу, упорядкуванні процесів кредитування, підвищенні рівня контролю за фінансовими потоками, більшій фіскальній прозорості трансакцій.

Доцільно відрахувати економічну ефективність банківських послуг й, зокрема, ефективності функціонування національної системи масових електронних платежів [10,c.195].

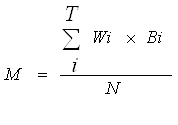

Отже, базовою формулою для визначення ефективності банківського обслуговування можна вважати:

, (3.1)

, (3.1)

де М – продуктивність системи (середньодобова кількість виконаних умовних банківських операцій);

![]() - кількість виконаних за рік банківських операцій іншого виду в умовну банківську операцію;

- кількість виконаних за рік банківських операцій іншого виду в умовну банківську операцію;

![]() - коефіцієнти переводу операцій іншого виду в умовну банківську операцію;

- коефіцієнти переводу операцій іншого виду в умовну банківську операцію;

![]() - кількість робочих днів у році.

- кількість робочих днів у році.

Тоді кількість виконаних за рік банківський операцій (W) складе:

![]() , (3.2)

, (3.2)

а собівартість однієї операції (С) дорівнюватиме:

, (3.3)

, (3.3)

де Z – поточні витрати за рік

Якщо прибутковість однієї операції (Р1) обчислити як:

![]() , (3.4)

, (3.4)

де Р – сума річного прибутку,

то вартість однієї умовної банківської операції (S) можна буде записати таким чином:

S = C + P1, (3.5)

Виходячи з вищесказаного, розрахувати приріст вартісної оцінки результату в банківському обслуговуванні можна за такою формулою:

, (3.6)

, (3.6)

де ![]() - ціна однієї умовної банківської операції;

- ціна однієї умовної банківської операції;

![]() - приріст обсягу банківських операцій за рахунок упровадження національної системи масових електронних платежів за рік t;

- приріст обсягу банківських операцій за рахунок упровадження національної системи масових електронних платежів за рік t;

![]() - коефіцієнт дисконтування доходів для періоду t;

- коефіцієнт дисконтування доходів для періоду t;

t – індекс року розрахункового періоду;

![]() ,Т – початковий та кінцевий роки розрахункового періоду.

,Т – початковий та кінцевий роки розрахункового періоду.

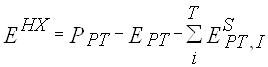

Користуючись вищенаведеними розрахунками, народногосподарську ефективність упровадження національної системи масових електронних платежів можна обчислити з допомогою такої формули:

, (3.7)

, (3.7)

де ![]() - приріст вартісної оцінки результату впровадження системи в розрахунковому періоді;

- приріст вартісної оцінки результату впровадження системи в розрахунковому періоді;

![]() - зміна витрат у банківському обслуговуванні національної системи масових електронних платежів у розрахунковому періоді;

- зміна витрат у банківському обслуговуванні національної системи масових електронних платежів у розрахунковому періоді;

Е – зміна витрат І-тій суміжній сфері застосування такої системи в розрахунковому періоді.

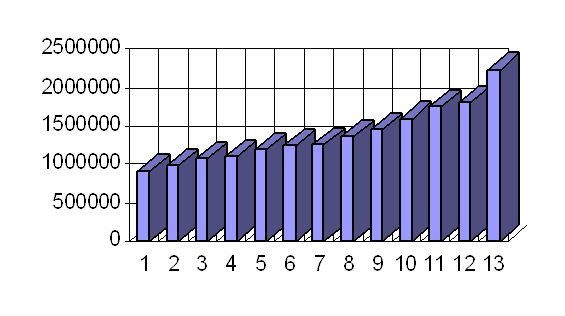

Провівши запропоновані обчислення, можна пересвідчитися у тому, що, якби в Україні була створена справді загальнонаціональна система масових електронних платежів, вона мала б значний економічний економічний ефект не тільки для банківсько-фінансової галузі, але й для суміжних сфер застосування (на які припадає близько 50% загального народногосподарського ефекту від упровадження такої системи) [10,c.205].

ВИСНОВКИ

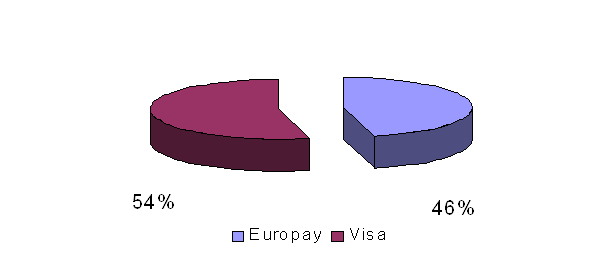

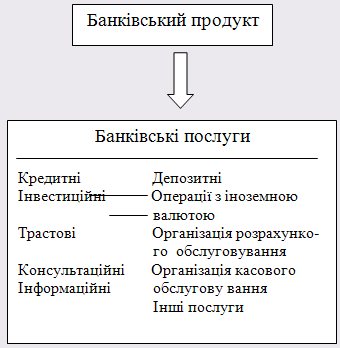

Усе більш жорстка конкуренція на ринку, з одного боку, і досягнення науково-технічного прогресу та бажання клієнтів, з іншого, призводить до того, що банки звертаються до платіжних карток як до нового інструменту банківського маркетингу. Картки дають можливість банкам надавати свої послуги в режимі самообслуговування протягом 24 годин на добу. Залежно від мети і можливостей банку карткові проекти можуть бути реалізовані за різноманітними платіжними схемами.

Інтенсивний розвиток перспективних напрямів банківського бізнесу, особливо бізнесу пластикових карт, зумовлений рівнем конкуренції, що постійно зростає, необхідністю впроваджувати нові якісні банківські продукти.

Відзначимо, що створення та запровадження внутрішніх платіжних систем містить величезний потенціал подальшої розбудови фінансово-банківської системи України на засадах кращих зразків світового досвіду у цій сфері. Наявність широкого спектра послуг, що їх надають карткові платіжні системи, дозволить задовольнити потреби як фізичних, так і юридичних осіб у своєчасних розрахунках, зменшенні питомої ваги готівки у грошовому обороті, вчасному отриманні точної інформації щодо стану коштів. Крім того, система масових електронних платежів сприятиме прискоренню грошового обігу, упорядкуванню процесів кредитування, зміцнить банківську систему, надасть їй додаткові важливі джерела фінансування, а також сприятиме більшій фіскальній прозорості та фінансовій дисципліні платежів.

Удосконалення міжбанківських розрахунків, створення ефективної, надійної та безпечної загальнодержавної платіжної системи і на сьогодні є основним завданням НБУ.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Закон України “Про платіжні системи та переказ коштів в Україні” від 7.04.2001 р.

2. Постанова Національного банку України “Про затвердження Положення про порядок емісії платіжних карток і здійснення операцій з їх застосуванням”.

3. Банки и банковские операции: Учебник для вузов / Под ред. Е.Ф.Жукова. – М.: Банки и биржи, ЮНИТИ, 2002.

4. Банківська справа: Навчальний посібник / За ред. проф. Р.І.Тиркала. – Тернопіль: Карт-бланш, 2001.

5. Банківські операції : Підручник. – 2-ге вид., випр. і доп./ А.М.Мороз, М.І.Савлук, М.Ф.Пудовкіна та ін.; За ред. д-ра екон. наук, проф.. А.М.Мороза. – К.: КНЕУ, 2002.

6. Беликов В. и др. Электронные деньги – накопление, использование, хранение, безопасность / Под ред. В.П.Невежина. – М., 2000.

7. Єрьоміна Н.В. Банківські інформаційні системи. – К.: КНЕУ, 2000.

8. Івасів Б.С. Міжнародні розрахунки: Підручник. – Тернопіль: Карт-бланш, 2004.

9. Комп’ютерні системи обробки та передачі фінансової інформації / Підручник для студентів вищих навчальних закладів. Укладачі С.Ф.Коряк, Л.Д.Самофалов, за редакцією Л.Д.Самофалова. – Харків: ”Компанія СМІТ”, 2004.

10. Кравчук Г.Т. та ін. Інформаційні системи і технології в банківській справі. – Львів, 2002.

11. Кредитна система України і банківські технології: Навчальний посібник: У 3 кн. За заг. ред. д-ра екон. наук, проф.. І.В.Сала. – Львів: ЛБІ НБУ, 2002.

12. Липис А., Маршалл Т., Линкер Я. Электронные системы денежных расчетов / Пер. с англ. – М.: Фин. и стат., 1999.

13. Міжнародні розрахунки та валютні операції: Навч. посібник / О.І.Береславська, О.М.Наконечний, М.Г.Пясецька та ін.; За заг. ред. М.І.Савлука. – К.: КНЕУ, 2002.

14. Милляр Р. Современная система денежных расчетов. – К.: ЕУФІМБ,2001.

15. Міщенко В.І., Шаповалов А.В., Юрчук Г.В. Електронний бізнес на ринку фінансових послуг. Практич.посібник. – К.: Т-во «Знання», КОО, 2003.

16. Операції комерційних банків / Р.Котовська, В.Ричаківська, Г.Табачук, Я.Грудзевич, М.Вознюк. – 3-тє вид. – К.: Алеута; Львів: ЛБІ НБУ, 2003.

17. Панова Г.С. Банковское обслуживание частных лиц. – М.: АО ДИС, 2001.

18. Петрашко Л.П. Валютні операції: Навч. Посібник. – К.: КНЕУ, 2002.

19. Платіжні системи: Навч. посібник для студентів вищ. Закладів освіти / В.А.Ющенко, А.С.Савченко, С.Л.Цокол, І.М.Новак, В.П.Страхарчук. К.: Либідь, 1999.

20. Рогач І.Ф., Сендзюк М.А., Антонюк В.А. Інформаційні системи у фінансово-кредитних установах: Навч. посібник. – 2-ге вид., перероб. і доп. – К.: КНЕУ, 2001.

21. Рудакова О.С. Банковские электронные услуги. – М.: Банки и биржи, 2001.

22. Руденко Л.В. Організація міжнародних кредитно-розрахункових операцій в банках: Посібник. – К.: Видавничий центр “Академія”, 2002.

23. Усоскин В.М. Банковские пластиковые карточки. – М.: ИПЦ Вазар-ФЕРРО, 2000.

24. Швайка М.А. Банківська система в Укранї: шляхи реформування і підвищення ефективності. – К.: Парламентське видавництво, 2003.

25. Шевченко Р.І. Банківські операції: Навч.-метод. посібник для самост. вивч. диск. – К.: КНЕУ, 2002.

26. Васильченко З.М., Демешко А.В. Розрахунки платіжними картками в Україні: стан, проблеми та перспективи // Фінанси України. – 2002. - №10. – С.74-79.

27. Дорошенко І. Проблеми організації та проведення операцій з міжнародними платіжними картками // Банківська справа. – 2003. - №3. – С.64.

28. Коробкіна С. Безготівкові розрахунки та шляхи вдосконалення їх // Банківська справа. – 2001. - №1. – С.49.

29. Перспективи розвитку Національної системи масових електронних платежів // Вісник НБУ. – 2005. - №4. – С.33-34.

30. Поліщук С. Картковий бізнес у площині валютних розрахунків // Вісник НБУ. – 2005. - №8. – С.20-24.

31. Харченко В. Нове у використанні платіжних карток // Вісник НБУ. – 2005. - №8. – С.15-17.

32. Харченко В., Шпак Н. Підсумки діяльності банків України на ринку платіжних карток // Вісник НБУ. – 2005. - №7. – С.24-25.

Похожие работы

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

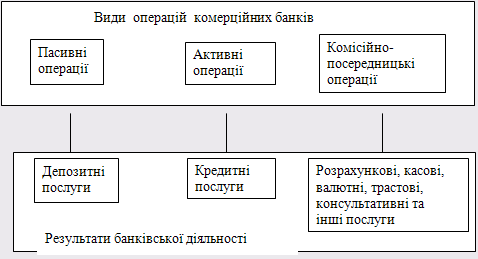

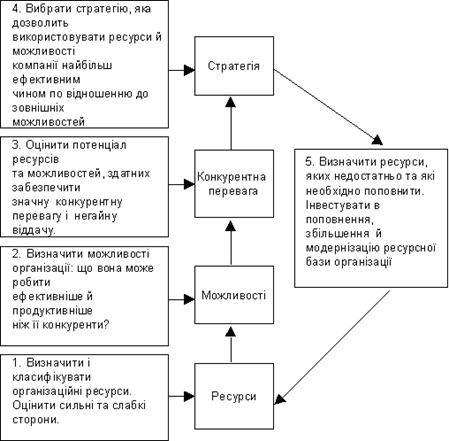

... ів, що є важливою перевагою у конкурентній боротьбі за залучення нових клієнтів та утримання наявних. Ширший асортимент послуг створює надійнішу основу для ефективного функціонування банку. Водночас слід відзначити, що необхідною умовою утримання стійких позицій на ринку банківських послуг є не лише впровадження у чинну практику банків нових видів операцій, а й постійне вдосконалення традиційних ...

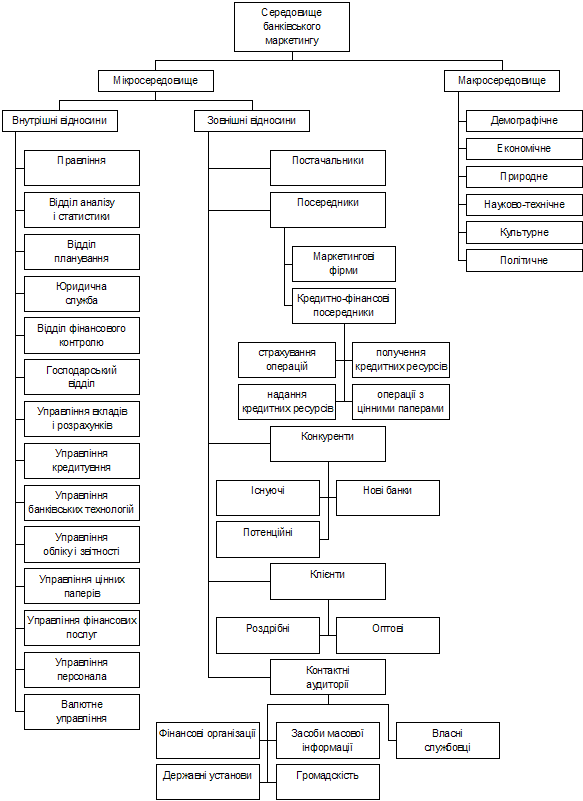

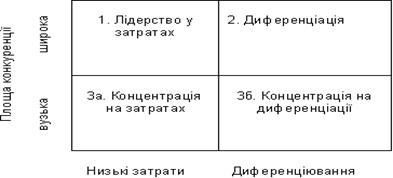

... ціною може визначити сукупність споживчих властивостей, що споживачі будуть готові побачити в даному банківському продукті. РОЗДІЛ 2. АНАЛІЗ КОНКУРЕНТОСПРОМОЖНОСТІ АКБ “ПРИВАТБАНК” НА РИНКУ БАНКІВСЬКИХ ПОСЛУГ 2.1 Аналіз ринку банківських послуг Ринок банківських послуг є однією із важливих і невід'ємних складових сучасної ринкової економки. Тому сьогодні зростає інтерес до різних аспект ...

... завдання :скласти маркетинговий план просування карткового продукту серед студентів . 3.6. Завдання для самостійної роботи . 1-й рівень складності : Бліц - опитування : 1. Кредитна картка - це ... 2. Кредитні картки бувають ... 3. По банківським карткам існує два види операцій : -.......... -........... 4. PIN - код - це..... 5.POS - термінал - це ....... 6. Банкомат - ...

0 комментариев