Навигация

Облигации неконвертируемые процентные документарные на предъявителя серии А9 c обязательным централизованным хранением

3.2.2.9 Облигации неконвертируемые процентные документарные на предъявителя серии А9 c обязательным централизованным хранением

Государственный регистрационный номер выпуска ценных бумаг: 4-09-00028-А

Дата государственной регистрации выпуска ценных бумаг: 28 сентября 2006 года

Дата государственной регистрации отчета об итогах выпуска ценных бумаг: 27 марта 2007 года Количество облигаций выпуска: 5 000 000 штук

Номинальная стоимость каждой облигации выпуска: 1 000 рублей

Объем выпуска облигаций по номинальной стоимости: 5 000 000 000 рублей

Виды дохода, выплаченного по облигациям выпуска:

Условия выплаты дохода по облигациям выпуска: Выплата купонного дохода по Облигациям производится в пользу владельцев Облигаций, являющихся таковыми по состоянию на конец операционного дня НДЦ, предшествующего 5 (Пятому) рабочему дню до даты выплаты купонного дохода по Облигациям.

Форма выплаты дохода по облигациям выпуска: Выплата дохода по Облигациям производится в валюте Российской Федерации в безналичном порядке.

В случае, если подлежавшие выплате доходы по облигациям выпуска не выплачены или выплачены эмитентом не в полном объеме, - причины невыплаты таких доходов: Подлежавшие выплате доходы по облигациям выпуска выплачены в полном объеме.

4. Результаты финансово-хозяйственной деятельности эмитента

4.1 Прибыль и убытки

Показатели, характеризующие прибыльность/убыточность эмитента за соответствующий отчетный период (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей):

| Наименование показателя | 6 месяцев 2009 |

| Выручка, тыс. руб. | 1 343 324 829 |

| Валовая прибыль, тыс. руб. | 625 149 363 |

| Чистая прибыль, тыс. руб. | 169 039 131 |

| Рентабельность собственного капитала, % | 3,42 |

| Рентабельность активов, % | 2,60 |

| Коэффициент чистой прибыльности, % | 12,58 |

| Рентабельность продукции (продаж), % | 21,05 |

| Оборачиваемость капитала | 0,22 |

| Сумма непокрытого убытка на отчетную дату, тыс. руб. | - |

Для расчета приведенных показателей использовалась методика, рекомендованная "Положением о раскрытии информации эмитентами эмиссионных ценных бумаг", утвержденным приказом Федеральной службы по финансовым рынкам от 10 октября 2006 года № 06-117/пз-н.

Экономический анализ прибыльности/убыточности эмитента исходя из динамики приведенных показателей. Информация о причинах, которые, по мнению органов управления эмитента, привели к убыткам/прибыли эмитента, отраженным в бухгалтерской отчетности по состоянию на момент окончания отчетного квартала в сравнении с аналогичным периодом предшествующего года (предшествующих лет).

В первом полугодии 2009 года по сравнению с первым полугодием 2008 года произошло увеличение выручки от продажи товаров, продукции, работ, услуг на 113 250 560 тыс. рублей или на 9,21%, в основном, за счет роста выручки от продажи газа, которая увеличилась по итогам деятельности в первом полугодии 2009 года на 86 872 058 тыс. рублей или на 8,58% по сравнению с аналогичным периодом 2008 года.

В разрезе географических областей выручка от продажи газа:

–по странам СНГ и Балтии увеличилась на 61,01% из-за роста цены за газ;

–по странам Дальнего зарубежья увеличилась на 4,34% из-за роста цены за газ;

–на российском рынке снизилась на 7,75% вследствие снижения объемов реализации природного газа.

Показатели "Валовая прибыль" и "Чистая прибыль" снизились по итогам деятельности Общества в первом полугодие 2009 года по сравнению с аналогичным периодом 2008 года на 160 585 547 тыс. руб., или на 20,44% и 116 664 531 тыс. руб., или на 40,83% соответственно.

Снижение показателей прибыли произошло, в большей степени, из-за опережающего роста себестоимости проданных товаров, продукции, работ, услуг (61,63%), по сравнению с ростом выручки от продажи товаров, продукции, работ, услуг (9,21%). Доля себестоимости проданных товаров, продукции, работ, услуг в выручке от продажи товаров, продукции, работ, услуг в рассматриваемом периоде увеличилась с 36,12% до 53,46%.

Рост себестоимости проданных товаров, продукции, работ, услуг в большей степени связан с ростом себестоимости проданного газа, который составил 237 871 885 тыс. руб., или 101,56%.

Основные факторы, повлиявшие на опережающий рост себестоимости проданного газа по сравнению с выручкой от продажи газа:

–увеличение внутренних расчетных цен на газ для дочерних организаций;

–увеличение объемов газа, приобретенного вне территории Российский Федерации, и цены на него.

Показатели рентабельности характеризуют эффективность работы предприятия – производительность или отдачу финансовых ресурсов.

ОАО "Газпром" - организация, относящаяся к капиталоемкой отрасли и имеющая значительный объем инвестиций в долгосрочные активы с низким коэффициентом оборачиваемости.

Кроме того, основная масса долгосрочных активов Эмитента представляет собой капиталовложения в проекты, связанные с добычей, транспортировкой и хранением газа, имеющие достаточно длительные сроки реализации и невысокую рентабельность.

Значения показателей "Рентабельность собственного капитала" и "Рентабельность активов" по итогам деятельности в первом полугодии 2009 года по сравнению с результатами за аналогичный период предыдущего года снизились с 5,85% до 3,42% и с 4,59% до 2,60% соответственно. Снижение коэффициентов рентабельности обусловлено, в первую очередь, снижением чистой прибыли Общества.

Показатель "Коэффициент чистой прибыльности" характеризует долю чистой прибыли, остающейся в распоряжении предприятия, от общей суммы выручки от реализации. В связи со снижением показателя "Чистая прибыль" и ростом показателя "Выручка от реализации" по итогам деятельности Общества в первом полугодии 2009 году значение показателя "Коэффициент чистой прибыльности" по сравнению аналогичным периодом 2008 года снизилось с 23,23% до 12,58%.

Показатель "Рентабельность продукции" по состоянию на 30 июня 2009 года составил 21,05%, в то время как по состоянию на 30 июня 2008 года он составлял 37,44%. Снижение значения показателя обусловлено снижением доли прибыли от продаж в выручке от продажи товаров, продукции, работ, услуг.

Показатель "Оборачиваемость капитала", рассчитываемый как отношение выручки к сумме собственных средств и долгосрочных обязательств, и отражающий, эффективность деятельности в части использования собственного и долгосрочного заемного капитала в рассматриваемом периоде практически неизменен, что является свидетельством поддержания уровня продаж над вложенным капиталом, а также о проведении Обществом последовательной политики по управлению своей задолженностью и поддержанию оптимальной структуры источников финансирования хозяйственной деятельности.

4.2 Факторы, оказавшие влияние на изменение размера выручки от продажи эмитентом товаров, продукции, работ, услуг и прибыли (убытков) эмитента от основной деятельности

Факторы (влияние инфляции, изменение курсов иностранных валют, решения государственных органов, иные экономические, финансовые, политические и другие факторы), которые, по мнению органов управления эмитента, оказали влияние на изменение размера выручки от продажи эмитентом товаров, продукции, работ, услуг, затрат на их производство и продажу (себестоимости) и прибыли (убытков) от основной деятельности (валовой прибыли) за 5 последних завершенных финансовых лет и первый квартал текущего финансового года по сравнению с аналогичным периодом предшествующего года.

Оценка влияния, которое оказал каждый из приведенных факторов на вышеупомянутые показатели финансово-хозяйственной деятельности эмитента.

В представленной таблице приведены изменения выручки от продажи товаров, продукции, работ, услуг, себестоимости проданных товаров, продукции, работ, услуг и валовой прибыли за первое полугодие 2009 года по сравнению с первым полугодием 2008 года, в тыс. рублей:

| Выручка (нетто) от продажи товаров, продукции, работ, услуг | Изменение, % | Себестоимость проданных товаров, продукции, работ, услуг | Изменение, % | Валовая прибыль | Изменение, % | |

| I полугодие 2008 | 1 230 074 269 | - | 444 339 359 | - | 785 734 910 | - |

| I полугодие 2009 | 1 343 324 829 | 9,21 | 718 175 466 | 61,63 | 625 149 363 | -20,44 |

Принимая во внимание, что показатель "Валовая прибыль" является разницей показателей "Выручка (нетто) от продажи товаров, продукции, работ, услуг" и "Себестоимость проданных товаров, продукции, работ, услуг", в качестве факторов, оказавших влияние на показатель

"Валовая прибыль", рассматриваются факторы, повлиявшие на участвующие в расчете показатели.

Как видно из данных таблицы, показатели "Выручка (нетто) от продажи товаров, продукции, работ, услуг" и "Себестоимость проданных товаров, продукции, работ, услуг" в анализируемом периоде демонстрируют динамику роста, в то время как показатель "Валовая прибыль" снизился по итогам первого полугодия 2009 года по сравнению с аналогичным периодом 2008 года.

Основным фактором, влияющим на рост себестоимости проданных товаров, продукции, работ и услуг, является ежегодное увеличение затрат на покупку природного газа, которое, как правило, связано с увеличением объемов покупного газа, внутренних расчетных цен на газ, а также ростом цен на газ, приобретаемый Обществом у сторонних организаций на территории и за пределами Российской Федерации.

По итогам деятельности в первом полугодии 2009 года по сравнению с первым полугодием 2008 года значение показателя "Себестоимость проданных товаров, продукции, работ, услуг" росло более быстрыми темпами, чем значение показателя "Выручка (нетто) от продажи товаров, продукции, работ, услуг".

Основные факторы, повлиявшие на опережающий рост себестоимости проданного газа по сравнению с выручкой от продажи газа:

–увеличение внутренних расчетных цен на газ для дочерних организаций;

–увеличение объемов газа, приобретенного вне территории Российский Федерации, и цены на него.

| Наименование показателя | I полугодие 2008 | I полугодие 2009 |

| Доля себестоимости в выручке от продажи товаров, продукции, работ, услуг, % | 36,12 | 53,46 |

| Доля валовой прибыли в выручке от продажи товаров, продукции, работ, услуг, % | 63,88 | 46,54 |

В первом полугодии 2009 года по сравнению с первым полугодием 2008 года темпы роста себестоимости опережали темпы роста выручки от реализации товаров, продукции, работ, услуг, что привело к увеличению значения показателя "Доля себестоимости в выручке от продажи товаров, продукции, работ, услуг" и снижению показателя "Доля валовой прибыли в выручке от продажи товаров, продукции, работ, услуг".

Поскольку доля выручки от реализации газа от общего объема выручки, как правило, составляет 80% и более, Общество проводит анализ факторов, оказавших влияние на размер выручки от реализации газа.

В первом полугодии 2009 года по сравнению с первым полугодием 2008 года выручка от реализации газа (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) увеличилась на 8,58%. При этом в I квартале 2009 года по сравнению с I кварталом 2008 года выручка от продажи газа увеличилась на 19,09%, а во II квартале 2009 года по сравнению с аналогичным периодом 2008 года незначительно снизилась - на 4,30%.

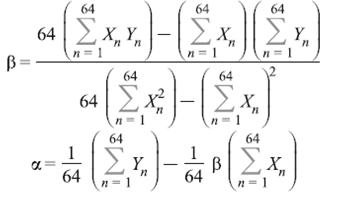

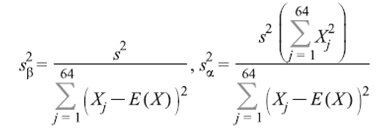

Для анализа степени влияния на изменение размера выручки от реализации газа экономических характеристик деятельности ОАО "Газпром" Общество использует многофакторную модель.

Основные факторы, оказывающие значимое воздействие на результирующий показатель (размер выручки от реализации газа в текущем году), используемые в модели - физический объем поставок, цены на поставляемый газ и динамика валютного курса. Удельный вес каждого фактора определяется непосредственно в ходе анализа.

Каждый из рассматриваемых факторов может оказывать различное как по направлению, так и по значимости воздействие на изменение выручки от реализации газа, а их суммарное воздействие в итоге определяет изменение размера выручки от реализации газа в текущем году.

Факторы, оказавшие влияние на размер выручки от реализации газа (основная деятельность):

| Период | Фактор влияния на размер выручки Общества по сравнению с предыдущим финансовым годом | Оценка влияния фактора в % по оценке эмитента |

| I квартал 2009/ I квартал 2008 | Объемы поставок | -180 |

| Цена реализации | 148 | |

| Динамика валютного курса | 132 | |

| II квартал 2009/ II квартал 2008 | Объемы поставок | -612 |

| Цена реализации | 52 | |

| Динамика валютного курса | 459 |

Похожие работы

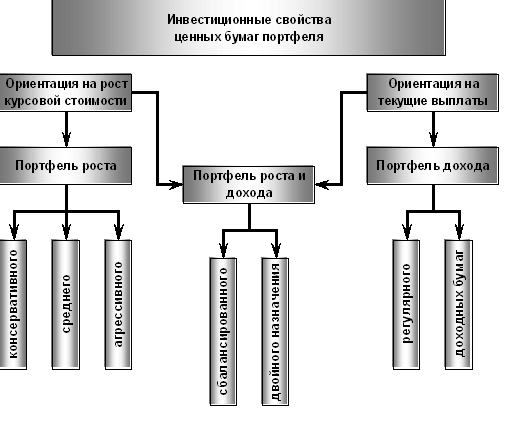

... . ОАО «Энергия» стремится к постоянному укреплению и расширению деловых связей, а также осуществляет индивидуальный подход к каждому Заказчику. 3.2 Разработка стратегии формирования фондового портфеля ОАО «Энергия» планирует через 6 мес. приобрести дополнительное оборудование для расширения производства. Для реализации этой цели предприятию необходимы дополнительные средства в размере 800 ...

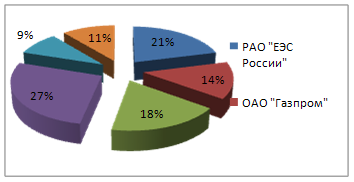

... наступивший год будет не из легких. Информационная группа Finam.ru (входит в состав инвестиционного холдинга «Финам») провела конференцию «Фондовый рынок: итоги 2009 г. и перспективы следующего». Ее участники считают, что в 2010 г. российский рынок акций продолжит рост, существенно опережая реальную экономику. Среди фаворитов — финансовая и нефтегазовая отрасли. Интересные инвестиционные идеи ...

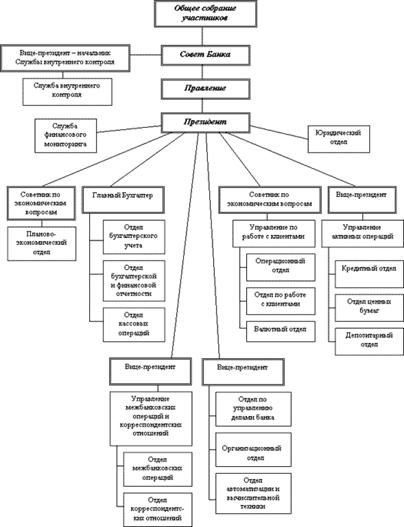

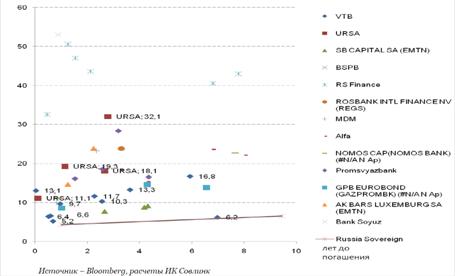

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

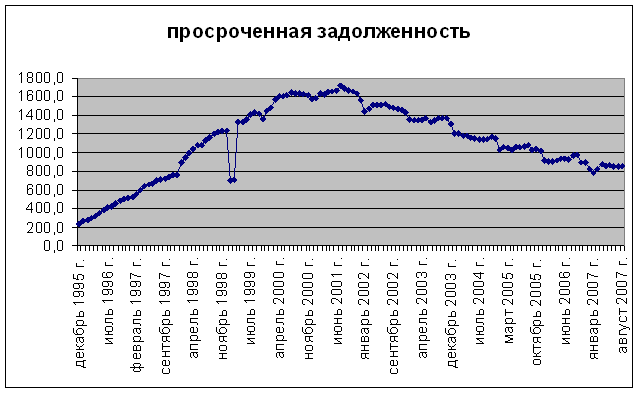

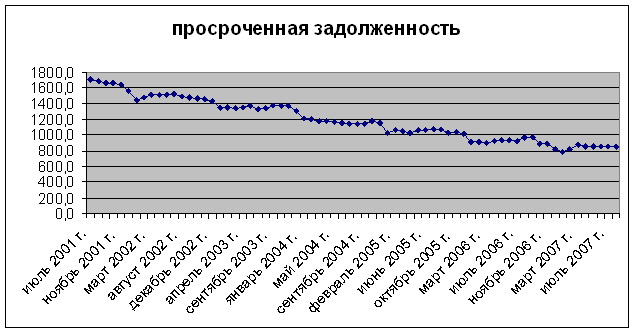

... Потрясения, обусловленные массовыми неплатежами, прочно вышли на первое место в ряду острейших проблем российской экономики. Резкий рост цен за годы реформ привел к обесценению денежных оборотных средств предприятий, а также их амортизационных фондов. Предлагаемые меры по преодолению платежного кризиса можно разделить на: 1) неотложные, которые могут быть реализованы сравнительно быстро и ...

0 комментариев