Навигация

Организационно-экономическая характеристика ОАО «Дальневосточный банк»

2.2 Организационно-экономическая характеристика ОАО «Дальневосточный банк»

Дальневосточный банк создан в ноябре 1990 года во Владивостоке как региональный банк универсального типа. Банковская лицензия № 843 выдана Центральным банком Российской Федерации 19 июня 1991 года.

Имеет генеральную лицензию Центрального банка, лицензию на право совершения операций с драгоценными металлами, лицензию профессионального участника рынка ценных бумаг.

Является открытым акционерным обществом.

В числе акционеров банка - крупнейшие предприятия морского транспорта, рыбодобывающей, судоремонтной, оборонной промышленности Дальнего Востока, строительства и торговли, а также граждане - всего более 7000 юридических и физических лиц.

Дальневосточный банк - учредитель Московской межбанковской и Азиатско-Тихоокеанской валютной бирж, Владивостокской фондовой биржи, член Ассоциации Российских банков, Ассоциации Азиатских банков.

Банк является членом Международной системы электронных расчетов Visa International, международного сообщества финансовых телекоммуникаций S.W.I.F.T., пользователем системы Reuters Dealing, участником Программы развития финансовых учреждений России, осуществляемой Мировым банком и Европейским банком реконструкции и развития совместно с Министерством финансов России, Инвестиционным фондом США - Россия.

Центральный офис банка находится во Владивостоке. Банк имеет 9 филиалов по России, 10 отделений во Владивостоке, Находке и Уссурийске, 5 выносных операционных касс, 21 пункт обмена валюты. Численность служащих Банка - 656 человек.

Официальные аудиторы - ОАО «Дальаудит» (по российским стандартам) и Moore Stephens (по международным стандартам банковской отчетности).

Филиалы банка проводят следующие операции:

- осуществляет расчеты по поручению клиентов и их кассовое обслуживание;

- заключает договоры с физическими и юридическими лицами от имени головного офиса по депозитным, вкладным счетам, на расчетно-кассовое обслуживание, о приеме коммунальных платежей;

- открывает и ведет счета клиентов, в том числе иностранных, в рублях и иностранной валюте;

- осуществляет валютный контроль по экспортно-импортным операциям;

- осуществляет все виды валютно-обменных операций;

- оформляет и выдает кредиты предприятиям и организациям в соответствии с установленными требованиями правил кредитования под реальное обеспечение, оформленное надлежащим образом;

- оформляет и выдает потребительские кредиты на приобретение бытовой техники в магазинах города, на условиях, определенных кредитной политикой банка;

- осуществляет продажу кредитных ресурсов;

- привлекает денежные средства населения во вклады, под векселя банка в рублях и иностранной валюте;

- оказывает консультационные услуги клиентам.

Работая по классическим принципам (срочность, платность, возвратность) и видам кредитов, Банк сосредотачивает также усилия на развитии новых форм кредитования, используя различные экономические инструменты, присутствующие на Российском рынке.

В настоящее время клиентам предлагаются:

· кредитование под залог государственных ценных бумаг;

· кредитование под залог депозита (рублевого, валютного);

· кредитование под гарантии других Банков;

· кредитование под поручительство третьих лиц;

· кредитование под залог товарно-материальных ценностей;

· весельное кредитование;

· валютное кредитование и кредитные линии.

Кредитная деятельность является одним из основных направлений, обеспечивающих рентабельную работу ОАО « Дальневосточный банк».

За последние три года филиалом проводился широкий круг банковских операций: кредитование юридических и физических лиц, осуществление операций с иностранной валютой, прием вкладов у населения и оформление депозитов юридических лиц, а также расчетно-кассовое обслуживание юридических и физических лиц.

Общее руководство деятельностью Банка осуществляет собрание участников и Совет Банка, избираемый собранием участников. Количество членов Совета банка определяет собрание участников.

Управление текущей деятельностью Банка осуществляет коллегиальный орган в составе Правления Банка и единоличный исполнительный орган в лице Председателя Правления банка, который и возглавляет Правление Банка.

Высшим органом банка является общее собрание участников банка.

В перерывах между собраниями участников Банка Высшим органом управления банка является Совет Банка, который подотчетен общему собранию участников банка. Совет банка избирается собранием участников простым большинством голосов. Количество членов Совета банка и срок полномочий Совета определяются собранием участников банка.

Руководство деятельностью Совета Банка осуществляет Председатель Совета, который избирается членами Совета из своего состава (если проголосовало не менее 60% членов Совета).

Совет Банка осуществляет общее руководство Банком в пределах полномочий, предоставленных ему собранием участников, Положением о Совете Банка и Уставом банка. Совет вправе делегировать часть своих полномочий Правлению банка.

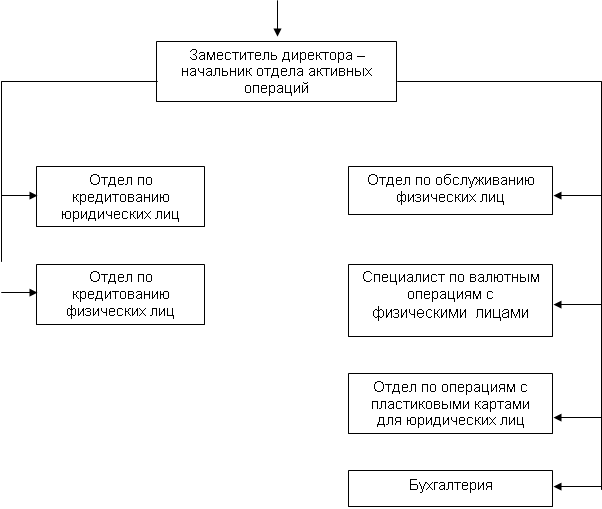

Из вышеизложенного можно определить, что ОАО «Дальневосточный банк» существует 3-х ступенчатая линейно-функциональная система управления.

Что касается кредитной политики банка, то здесь главной целью является увеличение кредитного портфеля за счет улучшения качества и увеличения его доходности, путем снижения кредитных рисков, применения разработанных кредитным управлением банка методов финансового анализа заемщика, положений по формированию и оценке принимаемого обеспечение залога, оценке рейтинга кредитных рисков, мониторинга и других положений.

Как показывают данные, приведенные в таблице 2.3. наибольший удельный вес в разрезе отраслей, при кредитовании занимают предприятия промышленности 36% и торговли 26%, кредитование различных фермерских хозяйств составляет лишь 0,1% , что непосредственно связано с высоким риском предоставления кредита данной отрасли экономики.

Таблица 2.3.

Кредитный портфель ОАО «Дальневосточного банка» в разрезе отраслей за 2007 год

| №п/п | Отрасль экономики | Удельный вес, % |

| 1 | Промышленность | 36 |

| 2 | Торговля | 26 |

| 3 | Прочие отрасли | 19 |

| 4 | Физические лица | 9 |

| 5 | Транспорт и связь | 6,1 |

| 6 | Строительство | 4,8 |

| 7 | Сельское хозяйство | 0,1 |

| Итого: | 100 |

Проводя анализ структуры доходов по видам деятельности филиала (таблица 2.3) можно сделать вывод, что основную часть доходов составляют в 2007 году операции по расчетно-кассовому обслуживанию.

Банк в основном обслуживает крупные и мелкие предприятия города.

Тем не менее, по анализу структуры доходов за 2007 г. по сравнению 2005 г. данная статья по доходам увеличилась в два раза и составила в 2007 году 3380 тыс. руб. Это связано с тем, что больше и больше предприятий в городе предпочитают качественное, удобное и быстрое обслуживание в банке

Наблюдается увеличение доходов и по полученным процентам в ОАО «Дальневосточный банк» на 22 % (415 тыс. руб.)

Причины такого увеличения доли кредитования, объясняется, прежде всего, тем, что в данном банке действует программа Европейского Банка Реконструкции и Развития малого бизнеса (ЕБРР). Удобство, надежность и, конечно, предоставление кредита в максимально короткие сроки под приемлемый процент дает возможность банку и клиенту успешно вместе сотрудничать.

На 12 % (100 тыс. руб.) увеличились доходы в филиале по валютным операциям. Причиной такого увеличения является возрастающее доверие клиентов к валютным операциям, проводимым в банке. Не маловажную роль в увеличении доходов по валютным операциям играет увеличение доходов по расчетно-кассовому обслуживанию и по полученным процентам по кредитам, что рассматривалось выше.

Таблица 2.4

Структура доходов и расходов по видам деятельности ОАО «Дальневосточный банк» за 2005 – 2007гг.

| Виды доходных статей | Годы | 2007 г. к 2005 г. | |||||

| 2005 | 2006 | 2007 | |||||

| Тыс. руб. | Уд. вес, % | Тыс. руб. | Уд. вес, % | Тыс. руб. | Уд. вес, % | ||

| Доходы: | |||||||

| Полученные проценты по кредитам | 1865 | 43,6 | 1985 | 43,1 | 2280 | 34,5 | 122 |

| Доходы по валютным операциям | 850 | 19,9 | 865 | 18,7 | 950 | 14,4 | 112 |

| Доходы по расчетно-кассовому обслуживанию | 1560 | 36,5 | 1760 | 38,2 | 3380 | 51,1 | 217 |

| Итого доходов | 4275 | 100 | 4610 | 100 | 6610 | 100 | 155 |

| Расходы: | |||||||

| Расходы за расчетно-кассовое обслуживание | 8 | 0,93 | 8 | 0,88 | 8 | 0,74 | 100 |

| Заработная плата | 350 | 40,84 | 381 | 41,87 | 480 | 44,57 | 126 |

| Прочие расходы | 499 | 58,23 | 521 | 56,26 | 589 | 54,69 | 113 |

| Всего расходов | 857 | 100 | 910 | 100 | 1077 | 100 | 118 |

Что же касается непосредственно расходов анализируемого банка, то наибольший удельный вес занимают прочие хозяйственные расходы, которые взросли на 13% в 2007 к 2006 гг. и куда входит оплата услуг охране, текущий ремонт, налоги, амортизационные отчисления, аудит. Второй статьей расходов является заработная плата сотрудников, которая возросла на 26 % в 2007 г. по сравнению с 2006 г. и составила 44,57% в структуре расходов.

Из выше сказанного, можно сделать вывод, что 2007 г. был одним из успешных годов в деятельности ОАО «Дальневосточный банк».

Доходы по сравнению с 2005 г. увеличились на 55 % (2335 тыс. руб.).

Таблица 2.5

Анализ доходов и расходов ОАО «Дальневосточный банк» с 2005по 2007гг., в тыс. руб.

| Показатели | 2005 г. | 2006 г. | 2007 г. | 2007 г. к 2006 г. |

| 1. Процентный доход 2. Процентный расход 3. Процентная разница 4.Уровень покрытия процентных расходов, процентными доходами, в % 5. Непроцентный доход 6. Непроцентный расход 7. Непроцентная разница 8. Уровень покрытия непроцентных расходов непроцентными доходами, в % 9. Налоги в бюджет 10. Прибыль по балансу | 7865 4500 3365 175 2770 5000 2230 133 1135 | 9085 4000 5085 227 3618 5319 1701 157 3384 | 11280 3300 7980 342 4038 5500 1462 175 6518 | 135 83 157 151 112 103 86 132 193 |

Проведя анализ доходов и расходов в ОАО «Дальневосточный банк» (таблица 2.5), приходим к выводу, что в 2007 году получено банком прибыли на 93% больше, чем 2006 году, что в первую очередь связано с увеличением процентных доходов на 35% и непроцентных доходов на 12%.

Кроме того, отметим и рост уровня процентных расходов процентными доходами. На конец 2007 года он составил 342% против 175% в 2005 году, что связано со снижением процентных расходов на 17%. Сокращение данных расходов говорит о том, что Банк использует более дешевые привлеченные ресурсы и не пользуется дорогостоящими. Уровень покрытия непроцентных расходов непроцентными доходами увеличился на 7% в 2007 году по сравнению с 2006годом, причем непроцентная разница в 2007 году составила 1462 тыс. руб.

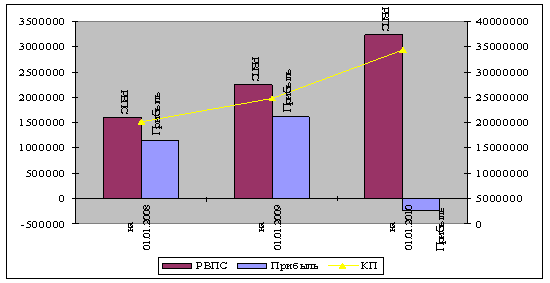

Анализ динамики и структуры баланса – таблица 2.6 показывает, что за счет снижения расходной части филиала на 7 %, удалось увеличить балансовую прибыль в пять раз, при увеличении доходной части на 44 %, что на прямую отразилось на чистой прибыли, которая увеличилась в шесть раз.

Таблица 2.6

Динамика и структура баланса ОАО «Дальневосточный банк» за 2005 –2007гг. (тыс. руб.)

| Показатели | Годы | 2007 г. к 2005г. | ||

| 2005 | 2006 | 2007 | ||

| Финансовая деятельность Доходы Расходы Балансовая прибыль Налоги в бюджет Чистая прибыль Пассивные операции Привлечено средств всего Средства юридических лиц Средства физических лиц Активные операции Остаток ссудной задолженности Межфилиальные Кредиты Сформированные резервы под возможные потери по ссудам | 10635 9500 1135 133 1002 11150 10950 200 11150 4000 1912 | 12703 9319 3384 157 3227 12251 12034 217 12251 4600 2751 | 15318 8800 6518 175 6343 21319 21014 305 21319 6133 2200 | 144 93 574 132 633 191 192 153 191 153 115 |

| Валюта баланса | 22051 | 27242 | 42845 | 194 |

В 2007 г. по сравнению с 2005 г. происходит увеличение пассивных операций за счет увеличения размера привлеченных средств на 91 %, причем происходит увеличение как за счет привлечения средств юридических лиц на 92% , так и физических лиц на 53%, что говорит о доверии со стороны вкладчиков ОАО «Дальневосточный банк».

Увеличение ссудной задолженности на 91 %, увеличение в два раза объема межфилиальных кредитов, увеличение сформированных резервов под возможные потери по ссудам на 15 % отразилось как на увеличении валюты баланса (94 %), так и на доходной части в целом.

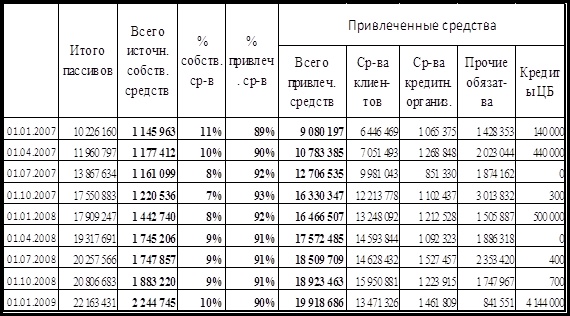

При анализе актива и пассива баланса банка (таблицы 2.6) следует отметить тот факт, что процент обязательств в общей сумме баланса неуклонно растет и в 2007 году составил 89,85 %, за счет увеличения числа клиентов банка.

Этот факт подтверждает высокий уровень процента активов, приносящих доход в общей сумме баланса, который равен 72,95 % в 2007 году.

Исходя из данных таблицы 2.6. видно, что наблюдается увеличение по всем приведенным показателям, что сказалось на валюте баланса, которая увеличилась на 57% в 2007 г., за счет того, что только активы, приносящие доход возросли на 53 % в 2007 году по сравнению с 2006 годом, что произошло в основном за счет увеличения выдачи кредитов на 16% в этом же периоде.

Наблюдается и увеличение отчислений в резервные и страховые фонды банка на 1% в 2007 году, за счет увеличения прибыли на 92% в этом же году по сравнению с предыдущим, кроме того, возросли и доходы будущих периодов на 63% , что говорит о безусловно эффективной работе банка на протяжении всего анализируемого периода.

Говоря о доверии к ОАО «Дальневосточный банк» со стороны клиентов следует отметить и рост вкладов граждан, который составили 7981 тыс. руб. в 2007г. против 3500 тыс. руб. в 2005 году.

Таблица 2.7

Анализ актива и пассива баланса ОАО «Дальневосточный банк» за 2005-2007 гг.

| Наименование показателя | 2005 г. | 2006г. | 2007г. |

| Актив Процент активов, не приносящих доход в общей сумме баланса Процент активов, приносящих доход в общей сумме баланса Пассив Процент собственных средств в общей сумме баланса Процент обязательств в общей сумме баланса Рост прибыли к предыдущему году, в % | 37,36 62,64 13,97 86,03 151 | 25,08 74,92 13,44 86,56 296 | 27,05 72,95 10,15 89,85 192 |

На основании, проведенного анализа финансовой деятельности филиала (таблица 2.8), наблюдается увеличение прибыли и доходов филиала, что в свою очередь приводит к увеличению рентабельности. По сравнению с 2005 г. имеется увеличение на 31,9 пункта. Рентабельность в банках зависит от процентной маржи и производственных издержек.

Таблица 2.8

Основные экономические показатели работы ОАО «Дальневосточный банк» за 2005 – 2007 гг., тыс. руб.

| Показатели | 2005 | 2006 | 2007 | Отклонение 2006 к 2005 в % | Отклонение 2007 к 2006 в % |

| Кредиты клиентам | 24000 | 24122 | 27892 | 101 | 116 |

| Итого активы, приносящие доход | 13813 | 20411 | 31255 | 148 | 153 |

| Резервные и страховые фонды в банке | 2000 | 2021 | 2032 | 101 | 101 |

| Доходы будущих периодов | 130 | 145 | 237 | 112 | 163 |

| Добавочный капитал | 158 | 158 | 158 | 100 | 100 |

| Итого собственные средства | 3081 | 3661 | 4348 | 119 | 199 |

| Остатки по привлеченным ресурсам | 3500 | 3696 | 7981 | 106 | 216 |

| Сумма полученной прибыли | 1017 | 3243 | 6365 | 319 | 196 |

| Валюта баланса | 22051 | 27242 | 42845 | 124 | 157 |

ОАО «Дальневосточный банк» пытается снижать производственные издержки в условиях роста инфляции, повышения затрат на содержание техники, электронной обработки данных, информационных услуг, услуг связи, коммунальных услуг, инкассации и охраны, но при этом увеличивает доходную часть от оказания филиалом услуг в, частности, сфере кредитования и расчетно-кассового обслуживания клиентов.

Отметим так же, что валовой расход на 1 работника в 2007г., по сравнению с 2005 г. снизился на 7%, и при этом наблюдается рост валового дохода на 1 работника в 2007 г. он увеличился на 44 %.

С точки зрения рентабельности следует не только перепроверять установление цен, но и развивать заключение сделок с получением комиссионных: посредничество, страхование, операции с недвижимостью.

Количество клиентов ОАО «Дальневосточный банк» (таблица 2.9) за анализируемый период увеличивается и в 2007 г. составляет 130000 человек, что на 78% больше, чем в 2005 г., основная масса клиентов – юридические лица –75145 человек в 2007 г.

Таблица 2.9

Основные показатели финансовой деятельности ОАО «Дальневосточный банк» за 2005 –2007 гг.

| Показатели | Периоды | ||||

| 2005 г. | 2006 г. | 2006 к 2005 г. | 2007 г. | 2007г. к 2005 г. | |

| Финансовый результат (прибыль, тыс. руб.) Среднегодовая численность, чел. Уровень рентабельности (прибыль на рубль дохода),% Валовой доход на 1 человека, тыс. руб. | 1150 48 10,8 221,6 | 3400 48 26,8 264,6 | 296 - - 119 | 6540 48 42,7 319,1 | 569 - - 144 |

| Валовой расход на 1 человека, тыс. руб. | 197,9 | 194,1 | 98 | 183,3 | 93 |

| Количество Клиентов - всего В т. ч. юридических лиц физических лиц | 73152 44000 29152 | 112125 62186 49939 | 153 141 171 | 130 000 75145 54855 | 178 170 188 |

Подведя итог проведенного анализа, можно говорить о высоком рейтинге доверия населения к данному банку, хорошей репутации филиала, как юридического лица, так и репутации менеджеров, а также качестве оказания банковских услуг.

2.3 Кредитная политика ОАО «Дальневосточный банк» и пути ее совершенствования

Кредитная политика ОАО «Дальневосточный банк» строится не только с учетом соблюдения общепринятых основных принципов кредитования: срочность, платность, возвратность, обеспеченность, но и таких как:

1. Формы предоставления кредитов.

Основная форма - срочный коммерческий кредит.

К особым видам кредитования относятся кредиты, предоставляемые в форме кредитной линии и кредиты в форме овердрафта. Кредитование в форме открытия кредитной линии кредитование в форме овердрафта возможно при наличии постоянных стабильных денежных оборотов в Банке.

2. Концентрация ссудной задолженности по одному заемщику - рассчитывается в зависимости от величины капитала Банка с целью соблюдения нормативов по определению размеров кредитных ресурсов, предоставляемых одному заемщику.

3. Целевое использование - выдача кредитов осуществляется с обязательным указанием по тексту кредитного договора целевого назначения выдаваемого кредита, за которым устанавливается постоянный контроль.

4. Установление процентных ставок - ценообразование по ссудам осуществляется в зависимости от таких основных положений как: действующие ставки рефинансирования ЦБ РФ и межбанковского кредита, степень кредитного риска по конкретному кредитному проекту, ликвидность баланса заемщика, наличие имеющихся депозитов в Банке, стоимость осуществления мониторинга за кредитом со стороны Банка, наличие позитивной кредитной истории и стабильных денежных оборотов в Банке, стоимости привлекаемых ресурсов.

5. Срок кредитования - обосновывается технико-экономическими обоснованиями и бизнес-планами заемщиков, но, как правило, краткосрочные кредиты предоставляются на срок не более 6 месяцев, среднесрочные до 1 года, долгосрочные - не более 3 лет. Более длительные сроки (свыше 3 лет) могут быть установлены по проектам отдельных клиентов, имеющих комплексное взаимодействие с Банком по разным операциям.

6. Источники погашения - выдача кредитов осуществляется только при наличии реального первичного источника погашения предоставляемого кредита, а также с учетом предлагаемой заемщиком формы обеспечения возврата кредита (вторичный источник погашения в форме залога, заклада имущества).

7. Кредитная информация - кредитными договорами обязательно предусмотрено реальное осуществление Банком контроля за состоянием финансово-хозяйственной деятельности заемщиков и состоянием залогового обеспечения, с правом затребования необходимых бухгалтерских, финансовых или хозяйственных документов, на всем протяжении срока действия кредитного договора.

8. Синдицированное кредитование - Банком допускается участие в совместных кредитных проектах (с участием других коммерческих банков) по кредитованию заемщиков с обязательным соблюдением необходимых условий такого кредитования. [44,32].

9. Приоритетное право получения кредита - приоритетное право получения кредита имеют предприятия и организации, обслуживающиеся в Банке и являющиеся его постоянными клиентами или акционерами, а также прочие предприятия и организации, имеющие достаточные обороты по счетам в Банке.

10. Взаимосвязь кредитных и депозитных взаимоотношений - клиенты, имеющие депозиты в Банке, также пользуются приоритетом при рассмотрении вопросов о предоставлении кредитов.

Все вышеперечисленные принципы кредитования играют важную роль в дальнейшем процветании и финансовой стабильности банка, который, в свою очередь, предлагает огромный спектр услуг населению, среди которых:

1) срочные кредиты;

2) кредитные линии;

3) кредиты по линии TUSRIF (Инвестиционный Фонд США - Россия);

4) овердрафты по расчетному счету.

5) лизинговое финансирование

6) банковские гарантии

7) кредиты по линии Европейского Банка реконструкции и развития;

8) документарные операции.

9) вексельное кредитование

Получение кредита в ОАО «Дальневосточный Банк» возможно после осуществления ряда процедур, заключающихся в анализе достигнутых потенциальным заемщиком финансовых показателей и бизнес-плана компании (в ряде случаев - технико-экономического обоснования получения кредита), анализе достаточности залогового обеспечения.

Кредит может быть выдан на следующие цели:

· приобретение активов (зданий, оборудования, автотранспорта, судов и т.д.) для расширения производства;

· на пополнение оборотных средств;

· оплату услуг;

· приобретение сырья и материалов для производства;

· приобретение товаров для перепродажи, то есть на коммерческие цели;

· иные цели.

Для планирования конкретных действий по решению проблем клиента банковскими аналитическими службами проводится бизнес-диагностика клиента, с помощью, которой уточняется существующее положение клиента на рынке, его потенциальные возможности, степень рациональности деятельности.

Показатели оборачиваемости средств клиента

(по данным баланса и отчета о прибылях и убытках)

Совокупный капитал клиента Кск= ВР/ВБ

Пск= Вб х Т/ ВР

Кск - скорость оборота совокупных активов клиента, раз

ВР – выручка от реализации за рассматриваемый период (отражение в учете по отгрузке)

ВБ – средняя величина активов клиента за рассматриваемый период

Пск – длительность оборота совокупных активов клиента, дни

Т – длительность рассматриваемого периода, дни

Оборотные активы клиента Кта = ВР / ТА

Пта = ТА х Т / ВР

Пр. = Вр / Т х (Пта2 – Пта1)

Кта – скорость оборота оборотных активов клиента, раз

ТА – средняя величина оборотных активов за рассматриваемый период

Пта – длительность оборота оборотных активов клиента, дни

Пр. – дополнительное привлечение (высвобождение) оборотных активов в оборот (из оборота), связанное с замедлением (ускорением) оборачиваемости оборотных активов

Пта1 – длительность оборота оборотных средств сравниваемого периода, дни

Пта2 – длительность оборота оборотных средств отчетного периода, дни.

Товарно-материальные запасы Кз = ВР / З

Птз = З х Т / ВР

Кз – скорость оборота запасов, раз

З – средняя величина товарно-материальных запасов за рассматриваемый период

Птз – длительность хранения товарно-материальных запасов, дни.

Дебиторская задолженность Кдз = ВР / ДЗ

Пдз = ДЗ х Т / ВР

Кдз – количество раз превышения выручки от реализации над средней дебиторской задолженностью

ДЗ – средняя величина дебиторской задолженности за рассматриваемый период

Пдз – отражает средний срок расчетов потребителей и заказчиков продукции или услуг клиента, дни.

Незавершенное производство Кнз = ВР / НЗ

Пнз = НЗ х Т / ВР

Кнз – скорость оборота издержек обращения, раз

НЗ – средняя величина затрат в незавершенном производстве за рассматриваемый период

Пнз – длительность периода нахождения затрат в незавершенном производстве, дни

Готовая продукция Кгп = ВР / ГП

Пгп = ГП х Т / ВР

Кгп – скорость оборота готовой продукции за рассматриваемый период, раз

ГП – средний объем готовой продукции за рассматриваемый период

Пгп – срок хранения готовой продукции и товаров для перепродажи, дни.

Кредиторская задолженность Ккз = ВР / КЗ

Пкз = КЗ х Т / ВР

Ккз – скорость оборота кредиторской задолженности за рассматриваемый период, раз

КЗ – средняя кредиторская задолженность за рассматриваемый период

ВР – Выручка от реализации за рассматриваемый период (отражение в учете по кассовому методу)

Пкз – средний сложившийся за рассматриваемый период срок погашения заемных средств, долговых обязательств и авансов полученных.

Показатели деловой активности клиента

Рентабельность продаж

Рр = Пор / ВР

Рр - размер прибыли, получаемой с каждого рубля реализованной продукции или услуг

Пор – прибыль, остающаяся в распоряжении клиента

Рентабельность оборотного капитала

Рок = Пор / ВР

Рок – размер прибыли, получаемой с каждого рубля оборотного капитала клиента

Рентабельность инвестиций

Ри = П / (ВБ – КЗ)

Ри – эффективность использования средств, вложенных в бизнес клиента

П - прибыль до уплаты налогов

КЗ – размер краткосрочных заемных средств

Прогноз движения денежных средств клиента

ППС = (ВР/ВБ х ЧП/ВР х ВБ/СК х ЧП-ФП/ЧП) х ДС

ППС - потенциальные возможности клиента создавать добавленную стоимость собственного бизнеса или прирост собственного капитала

ВР – выручка от реализации

ВБ – величина активов клиента

ЧП – чистая прибыль

СК – собственный капитал

ФП – фонды накопления и социальной сферы

ДС – остаток денежных средств клиента

Повышение доходности кредитных операций непосредственно связано с качеством оценки кредитного риска. В зависимости от классификации клиента по группам риска банк принимает решение, стоит ли выдавать кредит или нет, какой лимит кредитования и проценты следует устанавливать. [16,39].

В мировой практике существует два основных метода оценки риска кредитования, которые могут применяться как отдельно, так и в сочетании друг с другом:

-субъективное заключение экспертов или кредитных инспекторов;

-автоматизированные системы скоринга.

Скоринг представляет собой математическую или статистическую модель, с помощью которой на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заемщик вернет кредит в срок.

Философия скоринга заключается не в поиске объяснений, почему этот человек не платит, а он выделяет те характеристики, которые наиболее тесно связаны с ненадежностью или, наоборот, с надежностью клиента.

Мы не знаем, вернет ли данный заемщик кредит, но мы знаем, что в прошлом люди этого возраста, этой же профессии, с таким же уровнем образования и с таким же числом иждивенцев кредит не возвращали. Поэтому мы давать кредит этому человеку не будем.

В этом заключается дискриминационный (не в статистическом, а в социальном значении этого слова) характер скоринга, то есть если человек по формальным признакам близок к группе с плохой кредитной историей, то ему кредит не дадут.

Поэтому даже при очень высокой степени использования автоматизированных систем скоринга осуществляется субъективное вмешательство в случае, когда кредитный инспектор располагает дополнительной информацией, доказывающей, что человек, классифицированный как ненадежный, на самом деле «хороший», и наоборот. Выборка подразделяется на две группы: «хорошие» и «плохие» риски. Это оправдано в том смысле, что банк при принятии решения о кредитовании на первом этапе выбирает из двух вариантов: давать кредит или не давать. При всей «детскости» определений «хороший»/«плохой», это именно те термины, которые используются кредитными аналитиками.

Определение «плохого» риска может быть разным в зависимости от политики банка, в Западной Европе «плохим» риском обычно считается клиент, задерживающийся с очередной выплатой на три месяца. Иногда к «плохим» рискам относятся клиенты, которые слишком рано возвращают кредит, и банк не успевает ничего на них заработать.

Таким образом, скоринг представляет собой классификационную задачу, где исходя из имеющейся информации необходимо получить функцию, наиболее точно разделяющее выборку клиентов на «плохих» и «хороших».

Похожие работы

... текущих выплат, так и приращение капитала при не ограниченном жесткими рамками периоде инвестирования и умеренном риске. Центральный банк Российской Федерации регламентирует инвестиционную деятельность коммерческих банков, определяя приоритетные объекты инвестирования и ограничивая риски путем установления ряда экономических нормативов (использование ресурсов банка для приобретения акций, выдачи ...

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

... срока погашения основного долга по кредиту Банка России. Кредит, выданный по данному кредитному договору, должен быть отнесен к I или II категории качества. Глава 2. Анализ рефинансирования кредитной организации на примере ОАО "Дальневосточный банк" 2.1 История развития ОАО "Дальневосточный банк" Открытое акционерное общество "Дальневосточный банк" был учрежден в 1990 году. Банк имеет 9 ...

... и контроля депозитарных операций. Кроме того, банки обеспечивают безопасное хранение наличных средств, ценных бумаг и другой документации. 2. Организация банковского обслуживания физических лиц в филиале КБ Далькомбанк г. Биробиджан 2.1. Характеристика банка Открытое акционерное общество «Дальневосточный коммерческий банк «Далькомбанк» Биробиджанский филиал на финансовом рынке города ...

0 комментариев