Навигация

АКТИВНЫЕ ОПЕРАЦИИ БАНКА И ИХ АНАЛИЗ

3. АКТИВНЫЕ ОПЕРАЦИИ БАНКА И ИХ АНАЛИЗ

Анализ деятельности банка имеет огромное значение для самого банка, для клиентов, а также для Центрального Банка РФ. Банк на основе анализа своей деятельности, а также деятельности других банков может оценивать эффективность и качество своей работы и определять направления ее улучшения. Акционеры и клиенты банка на основании такого анализа получают возможность оценивать его надежность и доходность для решения вопроса о целесообразности дальнейших взаимоотношений.

При рассмотрении деятельности банка прежде всего изучается финансовое положение банка, характеризующееся системой количественных и качественных показателей, отражающих фактическое наличие, размещение и использование банковских ресурсов.

Анализ деятельности банка включает следующие этапы:

- оценку состояния и результатов деятельности банка в момент проведения анализа;

- сравнение состояния и результатов деятельности банка за выбранный период;

- обобщение результатов анализа и подготовку рекомендаций для принятия решений, направленных на повышение эффективности деятельности банка.

Анализ активных и пассивных операций – основное средство при определении финансовой устойчивости банка. Это объясняется тем, что от качества активных банковских операций зависят достаточность капитала банка и уровень принимаемых кредитных рисков.

Анализ структуры активных и пассивных операций может быть количественным и качественным. При качественном анализе активных операций определяется направление использования средств банка, а при качественном анализе пассивных операций – источники собственных и привлеченных средств.

Основной задачей анализа активных операций является определение:

- доли работающих активов (активов, приносящих доход) в бухгалтерском балансе банка и их соотношения;

- структуры кредитного портфеля, включая кредитные вложения

- прочие активы.

Основной задачей анализа пассивных операций является определение следующих параметров:

- соотношение собственных и привлеченных ресурсов банка, а также степени зависимости от рынка межбанковских кредитов;

- доли стабильных остатков на счетах “до востребования”;

- сроков использования привлеченных ресурсов.

3.1 Анализ активных операций

Анализ активных операций – анализ основных видов и направлений банковской деятельности, изучение и оценка экономической эффективности управление активами банка – процесс сложный и многоаспектный, размещенных банком средств.

Качественное управление активами банка – процесс сложный и многоаспектный. Основные направления анализа его представлены на рис.2.

Анализ качества управления активами банка следует начинать с оценки структуры банковских активов, в первую очередь с позиций ее рациональности и диверсифицированности. При этом можно использовать таблицу 4.

|

коммерческого банка | ||||

|

дифференцированности структуры активов банка | ||||

|

| ||||

Рис.2. Основные направления анализа качества управления активами

коммерческого банка.

Таблица 4

Анализ структуры активов банка

| Виды активов банка | 01.01.2006 | 01.01.2007 | ||

| Сумма тыс. руб | Уд. вес % | Сумма тыс.руб | Уд. вес % | |

| 1 .Денежные средства и счета в ЦБ РФ | 54474 | 11.56 | 70263 | 11.86 |

| 2. Гос. долговые обязательства | 0 | 0 | 0 | 0 |

| 3. Средства в банках | 73243 | 15.54 | 125365 | 21.16 |

| 4. Вложения в ценные бумаги для перепродажи (с учетом) резерва | 341 | 0.07 | 524 | 0.08 |

| 5. Ссудная задолженность и лизинг | 320371 | 67.99 | 390056 | 65.85 |

| 6. Проценты начисленные, включая просроченные | 1965 | 0.42 | 1532 | 0.26 |

| 7. Основные средства, хоз. затраты и нематериальные активы | 17771 | 3.77 | 16590 | 2.8 |

| 8. Долгосрочные вложения в ценные бумаги и доли | 686 | 0.15 | 651 | 0.1 |

| 9. Наращенные доходы и авансовые расходы 10. Прочие активы | 97 2273 | 0.02 0.48 | 101 2279 | 0.017 0.39 |

| Всего активов | 471221 | 100 | 592329 | 100 |

Денежные средства и счета в ЦБ РФ увеличились более, чем в 3 раза, за счет увеличения резервных требований.

Увеличились средства на счетах в других банках почти в 18 раз - все больше проводится межбанковских операций и открывается корсчетов в других банках.

Уменьшились инвестиции в ценные бумаги, как для перепродажи, так и в долгосрочные.

Главной составляющей активов в большинстве банков являются кредиты. Эффективная система управления ими предполагает наличие в банке сформулированной ссудно-инвестиционной политики, которая определяет, кому, на какие цели, в каком объеме и на какой срок могут предоставляться средства банка. Поэтому при проведении анализа необходимо исходить из соблюдения менеджерами банка основных, установленных его руководством, принципов управления кредитными операциями.

С этой целью все активы банка разбиваются на группы по степени ликвидности в зависимости от срока погашения. Активы банка делятся на высоколиквидные, то есть активы, которые обеспечивают мгновенную ликвидность, ликвидные, активы долгосрочной ликвидности.

К активам мгновенной ликвидности относятся: наличность и приравненные к ней средства; средства на счетах в Центральном Банке; государственные долговые обязательства; средства на корсчетах у банков-нерезидентов стран-членов ОЭСР в СКВ; вложения в облигации внутреннего валютного займа за вычетом средств на оплату валютных акций и средств, поступивших на корсчет банка от реализации ценных бумаг. Эти средства относятся к ликвидным, так как подлежат в случае необходимости немедленному изъятию из оборота банка.

В состав ликвидных активов, кроме перечисленных высоколиквидных, входят все кредиты, выданные кредитной организацией в рублях и иностранной валюте, со сроком погашения в течение ближайших 30 дней (исключая пролонгированные, хотя бы один раз и вновь выданные кредиты в погашение ранее предоставленных ссуд), а также другие платежи в пользу кредитной организации, подлежащие перечислению в течение ближайших 30 дней (дебиторы, а также суммы переплаты, подлежащие возврату кредитной организации на отчетную дату из фонда обязательных резервов).

К активам долгосрочной ликвидности относятся все кредиты, выданные кредитной организацией, в рублях и иностранной валюте с оставшимся сроком погашения свыше года, а также 50% гарантий и поручительства сроком действия свыше года, кредиты просроченные за минусом ссуд, гарантированных правительством, под залог ценных бумаг, драгоценных металлов.

Пятую группу активов составляют основные фонды банка: здания, сооружения, вычислительная техника, оборудование, транспортные средства.

Эти активы принято относить к неликвидным или малоактивным, так как они не приносят дохода и используются для внутренних нужд банка. Если их величина превышает 10% всех активов банка, то можно говорить о нерациональном использовании привлеченных средств.

Устанавливая рациональную структуру активов, банк должен выполнять требования к ликвидности, а следовательно, иметь достаточный размер высоколиквидных, ликвидных и долгосрочноликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов и выполнять нормативы мгновенной, текущей и долгосрочной ликвидности.

Таблица 5 показывает активные операции Западно-Уральского Банка Сбербанка России по его опубликованному балансу (таб.6).

Таблица 5

Активные операции Западно-Уральского Банка Сбербанка России

| Статьи баланса | 01.01.2006 | Изменения % | 01.01.2007 | Изменения % | Отклоне ния % |

| 1 . Денежные средства в ЦБ | 54474 | 11,6 | 70263 | 11,9 | 0,3 |

| 2. Средства в банках и кредитных учреждениях | 73243 | 15,5 | 125365 | 11,2 | 5,7 |

| 3 . Ценные бумаги | 1027 | 0,2 | 1175 | 0,18 | -0,02 |

| 4. Кредиты | 322336 | 68,4 | 391588 | 65,8 | -2,6 |

| 5. Основные средства | 17771 | 3,8 | 16590 | 2,8 | -1,0 |

| 6. Прочие активы | 2370 | 0,5 | 2380 | 0,56 | 0,6 |

| 7. Всего активов | 471221 | 100 | 592329 | 100 |

Анализ таблицы позволяет сделать выводы о значимости каждого из направлений использования средств в деятельности банка. Из таблицы видно, что за исследуемый период произошло снижение некоторых статей актива баланса: ценные бумаги, основные средства, кредиты, а в остальных статьях произошло увеличение по сравнению с 2005 годом. В 2006 году доля кредитов уменьшилась на 2,6%.

Практически все банковские активы подвержены определенному риску. Степень риска своих активов банк должен поддерживать на уровне, соответствующем действующему законодательству в собственной практике.

На основе результатов изучения структуры активов банка можно анализировать отдельные виды рисков. Так, процентный риск может быть определен на основе структурирования активов в зависимости от доходности. Однако основной риск в банковском деле заключается в возможности потери банком средств по конкретным операциям. Именно при определении этого вида риска используются результаты изучения структуры активов. Имея отдельные веса каждой группы активов в их общей сумме и присвоив каждой группе коэффициент риска, можно установить степень риска в целом по банку. Построим последовательность групп банковских активов в порядке возрастания степени риска и присвоим каждой группе порядковый номер – этот номер и будет представлять собой коэффициент риска.

Сгруппируем активы банка в зависимости от степени риска и определим их удельные веса в общей сумме (таб.6).

Таблица 6

Удельный вес активов в общей сумме в зависимости от степени риска

| Наименование Активов | 01.01.2007 год |

| ||||

| Удельный вес, % к активам | Коэффициент риска, % | Сумма (тыс. руб.) | Активы, взвешенные с учетом риска |

| ||

| 1 группа: |

| |||||

| Средства на корсчете в Банке России | 0 |

| ||||

| Обязательные резервы, перечисленные в Банк России | 0 |

| ||||

| Средства банков для операций по расчетным чекам | 0 |

| ||||

| Вложения в облигации внутреннего займа | 0 |

| ||||

| Касса и приравненные к ней средства | 11.86 | 2 | 70263 | 108948 |

| |

| 2 группа: |

| |||||

| Ссуды, гарантированные правительством РФ | 10 |

| ||||

| Ссуды под залог государственных ценных бумаг РФ | 10 |

| ||||

| Ссуды под залог драгоценных металлов в слитках | 10 |

| ||||

| 3 группа: |

| |||||

| Вложения в долговые обязательства субъектов РФ и местных органов власти | 20 |

| ||||

| Средства на корсчетах в банках-нерезидентах стран – членов ОЭСР в СКВ | 20 | |||||

| Кредиты, предоставленные банком-нерезидентом стран – членов ОЭСР |

20 |

| ||||

| Ссуды под залог ценных бумаг субъектов РФ и местных органов власти |

20 |

| ||||

| 4 группа: |

| |||||

| Средства на счетах в банках – нерезидентах стран не членов ОЭСР | 70 |

| ||||

| Ценные бумаги для перепродажи | 0.08 | 70 | 524 | 473 |

| |

| Собственные здания и сооружения за минусом переданных в залог | 2.8 | 70 | 16590 | 12439 |

| |

| 5 группа: |

| |||||

| Все прочие активы банка | 84.5 | 100 | 411219 | 418299 |

| |

| Гарантии, поручительства, выданные банком | 50 |

| ||||

| Итого | 100 | 110 | 471221 | 540159 |

| |

Для оценки состояния качества активов кредитных организаций они подразделяются на 5 групп, исходя из степени риска вложений и возможной потери части стоимости в соответствии с установленными инструкцией ЦБ РФ от 03.12.97 года № 1 коэффициентами риска по группам активов. Взвешивание активов по степени риска производится путем умножения остатка средств на соответствующем балансовом счете или их части на коэффициент риска (%), деленный на 100 (таб.7).

Таблица 7

Группа риска

| Группа риска | Процент к итогу активов |

| 1-2 | 11,86 |

| 3 | - |

| 4 | 2,88 |

| 5 | 85,26 |

| всего | 100 |

Из таблицы видно, что банк имеет сводный риск активов в размере 540159 тысяч рублей, или 110% активов. По сравнению с 2005 годом коэффициент риска активов увеличился. Это напрямую связано с увеличением кредитования.

Таким образом, банк не диверсифицирует риски по всем активам, занимаясь в основном однотипными операциями по кредитованию. Обобщающим показателем в анализе рациональной структуры активов является отношение активов, приносящих доход, к общей сумме активов. Этот коэффициент показывает какая часть активов приносит доход. На 01.01.2006 год этот коэффициент составлял 75%, на 01.01.2007 год – 68% (таб.8).

Таблица 8

Структура активов, приносящих процентный доход

| Активы | 01.01.2006г. | 01.01.2007 г. | ||

| Сумма тыс. руб. | Удельный вес (%) | Сумма тыс.руб | Удельный вес (%) | |

| Коммерческие кредиты: | ||||

| Краткосрочные | 320371 | 81.2 | 348956 | 78,46 |

| Долгосрочные | 0 | 0 | 0 | 0 |

| Краткосрочные кредиты и депозиты в банках | 73243 | 18.6 | 95231 | 21,41 |

| Краткосрочные вложения в ценные бумаги | 0 | 0 | 0 | 0 |

| Долгосрочные вложения в ценные бумаги | 686 | 0.2 | 563 | 0.12 |

| Всего | 394300 | 100 | 444750 | 100 |

Как видно из таблицы 8, сумма активов, приносящих процентный доход, составила 444750 тыс. руб., что выше показателя 2005 года на 50450 тыс. руб.

Основная сумма активов, приносящих процентный доход 81,2% размещена в краткосрочных кредитах. По сравнению с 2005 годом увеличились кредитные вложения. Банк стремился предоставить кредиты прежде всего своим клиентам и только под надежные гарантии, что позволило перекрывать кредитный риск.

За отчетный период наблюдается снижение инвестиций в государственные ценные бумаги. Это связано с произошедшим кризисом на фондовом рынке. Эффективность кредитных вложений очень высока, но эти показатели должны сопровождаться данными о доходности, рентабельности активов банка, так как доходные активы не всегда работают эффективно (таб.9).

Таблица 9

Доходные активы

| Актив | 01.01.2006 | 01.01.2007 | ||||

| Сумма (тыс.руб) | Доход | % | Сумма (тыс.руб) | Доход | % | |

| Депозиты в банках | 73243 | 11467 | 17,5 | 95231 | 15689 | 17,3 |

| Краткосрочные вложения в ГКО | 0 | 0 | 0 | 0 | 0 | 0 |

| Долгосрочные вложения в ценные бумаги | 686 | 266 | 0,4 | 563 | 199 | 0,2 |

| Кредиты и лизинг клиентам | 320371 | 53980 | 82,1 | 348956 | 74568 | 82,4 |

| Итого: доходные активы | 394300 | 65713 | 100 | 444750 | 90456 | 100 |

У банка всегда есть угроза несоблюдения показателей ликвидности из-за низкой доли неработающих активов. К последним относятся:

Денежные средства:

- касса;

- корреспондентские счета в расчетно-кассовых центрах;

- счета обязательных резервов Банка России.

Беспроцентные ссуды, а также просроченные, по которым не платятся проценты;

Капитальные вложения: основные средства, капитальные затраты прочие дебиторы и прочие активы.

Анализ активов банка был проведен с учетом требований ликвидности, доходности и рискованности.

3.2. Рекомендации по совершенствованию управления активными операциями в банке

Один из наиболее продуктивных подходов управления активными операции состоит в анализе его финансовых потоков. В его рамках рассматриваются потоки доходов и инвестиций, наращивание активов и распределение прибылей, отдельные инвестиционные операции и их серии. Инвестиции и кредитные операции удобно представить как потоки финансовых вложений и встречные поступления доходов от них.

На этом принципе в мировой банковской практике строится целый класс банковских имитационных моделей. Он обеспечивает целостный взгляд на деятельность компании, разработку оперативных и стратегических планов, а также подготовку отдельных важных инвестиционных операций. Идеология финансовых потоков (cash flow) является одной из принципиальных основ современного западного банковского менеджмента. Структурные модели хозяйственных объектов ( в т.ч. “потоковые”) прочно вошли в перечень передовых направлений новейших банковских технологий.

Имитационные модели коммерческих банков реализуются на базе пакетов структурного моделирования, электронных таблиц, специализированных банковских экспертных пакетов. Создание таких моделей не требует больших затрат и вполне доступно банкам со средними возможностями. В то же время они являются необходимым элементом менеджмента крупнейших «системообразующих» банков, поскольку позволяют поднять планирование и управление банковскими операциями на качественно новый уровень.

Обычные программные средства предназначены в основном для действий в рамках заданной структуры инвестиционных портфелей. С помощью общепринятых программных средств мы можем отслеживать котировки (например, пакет Metastock позволяет делать это в реальном масштабе времени в течение торгового дня), формировать оптимальный портфель активов с учетом доходности или риска. Однако ни один из распространенных пакетов не позволит оперативно проанализировать принципиально различные варианты стратегий, разработать инвестиционный план операций, представить наглядную панораму инвестиционных операций банка. Более широкие возможности в области планирования и управления инвестиционными операциями банка открывает использование специальных «потоковых» программных средств и методов. Их важное преимущество заключается в том, что они обеспечивают планирования последовательности действий трейдеров, смену инвестиционных стратегий. В инвестиционные схемы могут быть включены новые звенья и структурные элементы. Для инвестиционных операций существенное значение имеет возможность введения в модель не только собственно финансовых потоков, но и серии инвестиционных операций, движение различных видов активов, ценностей и документов (ценных бумаг, контрактов, заявок, расписок и пр.) Один из способов применения имитационных моделей выглядит следующим образом: разрабатывается группа основных эталонных инвестиционных стратегий. Далее вводятся прогнозные данные и другие переменные (прежде всего - график средств, которые банк готов выделить для проведения инвестиций). Расчеты ведутся одновременно для всех альтернативных стратегий. По итоговым результатам появляется возможность сформировать схему, в наибольшей степени отвечающую целям инвестора. Стратегии могут быть скорректированы оператором по ходу проведения расчетов. Становится возможным и планирование инвестиционных операций, когда компания точно знает, каким должен быть ее портфель активов в каждый следующий момент времени. Рабочая страница модели активных операций банка выглядит следующим образом

.

Рис.3. Рабочая страница модели активных операций

Структурные модели инвестиционных операций наиболее эффективны в руках профессиональных аналитиков инвестиционных подразделений банка. Планирование кредитных операций - одна из актуальных задач, стоящих перед сотрудниками кредитного управления любого коммерческого банка. Задачи планирования кредитных операций с успехом могут быть решены при помощью “потоковых” методов. Кредитную деятельность банка представляют в виде серий кредитных операций и финансовых потоков, циркулирующих между банком и его клиентами. В случае использования потоковых моделей задача управления кредитной деятельностью сводится к определению параметров и конфигурации кредитных потоков и серий кредитных операций.

Поскольку одними из основных активных операций Сбербанка России ОАО является кредитование, в целях повышения качества организации кредитного процесса предстоит осуществить разработку процедур и регламентов, регулирующих совершение кредитных сделок, оценивающих уровень рисков, определяющих этапность и содержание контроля.

Внедрение системы установления рейтинга клиента, определения кредитоспособной и заемщика и вероятности выполнения им своих финансовых обязательств должны стать основой кредитной работы банка.

Портфель банковских ссуд подвержен, всем основным видам риска, которые сопутствуют финансовой деятельности: риску ликвидности, риску неплатежей. Управление кредитным риском требует от банка постоянного контроля за структурой портфеля ссуд и их качественным составом.

Применение ростовщических процентных ставок является источником такого дополнительного вида риска как риск моральный (moral hazard). Ненадежный заемщик, уплачивая неадекватно высокие проценты, при наступлении тех или иных, неблагоприятных для него событий, склонен считать, что имеет некое моральное право не возвращать ссуду полностью или частично или перестать уплачивать проценты.

Не следует упускать из виду также и проблему "неблагоприятного отбора" (adverse selection). В данном случае, источником является недифференцированность ценовых условий при предоставлении кредита. Все заемщики получают кредит по единым ставкам, которые отличаются только в зависимости от срока кредитования. Совершенно не дифференцируется рискованность заемщиков. Такие действия кредитора могут привести к накоплению в его портфеле "плохих" ссуд в связи с тем, что на условия "под одну гребенку" преимущественно соглашаются малоопытные заемщики, которые "сегодня, здесь и сейчас" решают свою задачу (получить деньги во что бы то ни стало) и зачастую склонны приукрашивать свою платежеспособность.

Следует отметить, что разумный компромисс может быть достигнут на пути комплексного подхода к оценке рисков, как основания для принятия решения о кредитовании. Этот подход должен включать в себя:

- разработку автоматизированных скоринговых методик, которые позволяют делегировать право принятия решения о предоставлении кредита на уровень кредитного инспектора, который оценивает качество заемщика по формальным задокументированным признакам и принимает решение на основании четко сформулированных критериев;

- мониторинг, сбор и обработку статистических данных о результатах свершившихся "кредитных экспериментов" и корректировку статистической скоринговой модели на уровне подразделения, в компетенцию которого входят вопросы риск-менеджмента;

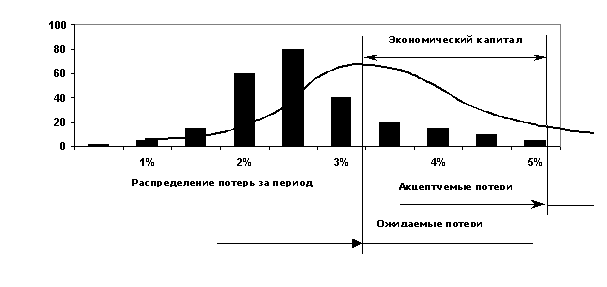

- применение процентных ставок, которые вкупе с экономическим капиталом должны покрывать некоторый "пороговый" или акцептуемый уровень потерь (см.рис.5), который является предметом для принятия решений на уровне топ-менеджмента; естественно, что данный "порог" является результатом интегрированного управленческого решения, в котором должно быть учтено не только отношение менеджмента к рискам (в координатах "осторожность" и "склонность" к риску), но и условия той рыночной среды, которая окружает кредитора (речь идет о конкурентных рыночных ставках) и которую не учитывать просто нельзя;

поддержание адекватного собственного капитала кредитора, т.е. соблюдение принципа достаточности уровня так называемого экономического капитала (рис.5), который является определенным буфером в случае возникновения каких-либо драматических для кредитора потерь, превышающих ожидаемый уровень.

Рис.4. Принцип уровня достаточности

Кратко коснемся сущности скорингового подхода при оценке кредитных рисков.

Скоринг представляет собой статистическую модель, с помощью которой, на основании анализа состоявшихся ранее кредитных "экспериментов", формируется один или несколько "триггерных" (пороговых) числовых уровней, с помощью которых потенциальные заемщики делятся на два или несколько классов (рейтингов).

В самом упрощенном виде скоринговая модель представляет собой взвешенную сумму определенных показателей (как качественных, так и количественных, например, финансовых коэффициентов или их конгломератов, а также доходов заемщика). В результате получается интегральный показатель (score); чем он выше, тем выше надежность клиента, и кредитор имеет возможность упорядочить своих клиентов по степени возрастания кредитоспособности.

Интегральный показатель для каждого клиента сравнивается с некоторым числовым порогом. Если интегральный показатель превышает пороговое значение, то принимается положительное решение о предоставлении кредита. В противном случае кредитная заявка не удовлетворяется.

Входящие в оценку показатели, если рассматривать только кредитование физических лиц, можно разбить на несколько групп:

- характеризующие правоспособность и дееспособность клиента (например, его возраст, гражданство, наличие регистрации по месту получения кредита, семейный статус, наличие иждивенцев и т.д., а также отсутствие каких-либо ограничений дееспособности);

- характеризующие платежеспособность клиента (социальный статус, квалификация, наличие постоянного места работы или другого источника доходов, величина доходов, их регулярность, наличие автомобиля, квартиры, другой недвижимости);

- характеризующие его этичность в деловых вопросах (наличие положительной кредитной истории, отсутствие судимости и прочее); при достаточной квалификации кредитного инспектора могут применяться также и субъективно-психологические характеристики, полученные в результате так называемого лай-контроля (lie - ложь [англ.]).

В качестве примера, который только лишь иллюстрирует возможный подход, приведем интуитивно понятный расчет величины возможной максимальной суммы кредита, которую можно предоставить заемщику со следующими характеристиками:

Ежемесячный доход семейной пары составляет 25.000 рублей;

Прожиточный минимум оценивается кредитором в сумме 4.000 рублей на человека в месяц;

В семье имеется один иждивенец;

Договор поручительства не заключается, т.е. кредит является необеспеченным и кредитор применяет коэффициент для снижения своего риска, равный 0,85;

Кредит испрашивается в сумме 100.000 рублей, сроком на год, по ставке 25% годовых.

Произведя несложные и не совсем точные расчеты (не будем забывать, что речь идет об определении приблизительной верхней границы размера кредита), получаем следующее неравенство:

[ (25.000 - 3 х 4.000) х 0,85 - 100.000 х 25% / 12 ] * 12 = 107,6 тыс.рублей > 100 тыс.рублей

Следовательно, кредит может быть предоставлен в испрашиваемой сумме.

Конечно же, это лишь иллюстрация к достаточно сложному вопросу. Существуют и более высокие теоретические уровни рассмотрения данной темы.

Кредитный риск зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить крупные потери. Однако основные рычаги управления кредитным риском лежат в сфере внутренней политика банка.

Современный отечественный опыт кредитования в условиях рыночной экономики во многом еще не сложился вследствие небольшого срока развития системы коммерческих банков и, поэтому не может быть в достаточной степени обобщен. Кроме того, изучение зарубежного опыта и использование его в современной отечественной банковской практике поможет снять многие проблемы наших банкиров, многие из которых испытывают элементарный недостаток знаний.

Выявлению на ранней стадии кредитов с высокой степенью риска в портфеле ссуд банка поможет изучение пяти групп факторов, которые практикуются в американских коммерческих банках:

Данные из истории заемщика:

- факты недавней финансовой несостоятельности заемщика;

- расхождения и противоречия в информации о заемщике.

Данные, касающиеся руководства и управления деятельностью заемщика:

- заемщик ищет партнера, на чьи связи можно рассчитывать;

- невысокие моральные качества руководителя;

- борьба за власть в руководстве, между партнерами - владельцами компании;

- частые смены в руководстве.

Информация, отражающая производственную деятельность заемщика;

- круг поставщиков и покупателей у заемщика не диверсифицирован;

- ослаблен контроль заемщика за своими дебиторами;

- заемщик работает в отрасли, которая испытывает трудности;

- упрощенное ведение заемщиком баланса, то есть активы и пассивы не детализируются по статьям.

Информация, относящаяся к организации кредитования:

- заемщик не представляет четко цели, на которые предоставлен кредит;

- у заемщика нет четкой программы погашения ссуд;

- отсутствие резервных источников погашения кредита;

- кредитная заявка заемщика плохо обоснована;

- недостаточно обоснованы сроки погашения кредита. Факты отклонения от установленных норм:

- нарушение в периодичности представления заемщиком отчетных данных о своей хозяйственной деятельности;

- отклонения от порядка ведения банковских счетов;

- пересмотр условий кредитования, изменения схемы погашения кредита, просьба о его пролонгации:

- отклонения в системе учета и контроля заемщика.

Источниками информации в данном случае выступают финансовая отчетность и собеседование с потенциальным заемщиком, собственная характеристика банка на всех вкладчиков и заемщиков, данные инспекции на месте, а так же внешние источники информации.

Анализ современной практики кредитования населения показал, что наибольшее распространение получили следующие виды ссуд:

- ссуды на строительство, реконструкцию и капитальный ремонт индивидуального и кооперативного жилья;

- покупка индивидуального и кооперативного жилья, домов, садовых домиков с участками;

- кредиты на неотложные нужды.

Квалифицированный и своевременный анализ качества кредита позволит принять взвешенное решение о целесообразности его выдачи, а затем проводить продуманную политику в отношении данного заемщика, правильно определить необходимость и размер отчислений в фонд резервов на покрытие кредитных рисков. Важным направлением анализа ссуды заемщика является оценка его кредитоспособности.

Для анализа кредитоспособности потенциальных индивидуальных клиентов используют большое количество источников информации: сам претендент, проект, финансовая отчетность, конкуренты.

В настоящее время в нашей стране определенная практика оценка кредитоспособности клиента существует, но в основном она носит документальный характер. Оценка кредитоспособности клиента проводится в кредитном отделе банка на основе информации, характеризующей способность клиента получать доход, достаточный для своевременного погашения ссуды, наличие у заемщика имущества, которое при необходимости может служить обеспечением выданной ссуды, знать состояние и тенденции изменения внешней среды, в рамках которой функционирует банк-кредитор и его заемщик.

Для выяснения кредитоспособности заемщика кредитный работник анализирует доходы и расходы клиента. Доходы, как правило, определяются по трем направлениям: доходы от заработной платы, от сбережений и капитальных вложений и прочие доходы.

Каждый российский коммерческий банк в рамках своей кредитной политики должен разработать собственную методику анализа кредитоспособности индивидуальных клиентов и по мере изменения условий функционирования, рыночной конъюнктуры и приоритетов кредитной политики вносить в методику необходимые коррективы.

ЗАКЛЮЧЕНИЕ

В данной дипломной работе была сделана попытка проанализировать деятельность коммерческого банка, показать эффективность управления активными операциями в банке. Финансовый анализ крайне необходим для успешного развития и дальнейшего функционирования как банковской системы в целом, так и отдельного банка.

В настоящее время экономическое положение России постепенно стабилизируется. Огромную роль в стабилизации экономики призваны сыграть коммерческие банки, в том числе и Западно-Уральский Банк Сбербанка России. Их роль можно рассматривать в двух аспектах: прямом и косвенном. Прямое действие заключается в том, что банки создают деньги и. следовательно, создают предложение на денежном рынке, а косвенное – и том, что они, предоставляя кредиты, стимулируют производство товаров.

Анализ любой динамической системы с точки зрения современной теории управления заключается в определении ее текущего и желаемого состояния и стратегии управления, переводящей систему из текущего состояния в желаемое. Состояние банковской системы, как объекта управления, характеризуется видами активных операций (направление размещения средств банка) и их относительным весом, видами пассивных операций (источников средств банка) и их относительным весом, а также показателями достаточности капитала, ликвидности баланса и прибыльности банка.

Деятельность банков связана с деятельностью людей и осуществляется в условиях колебания уровня предложения и спроса банковских услуг, все более проявляющейся конкуренции и т.д. В связи с этим определить точные математические зависимости, описывающие банковскую деятельность также, как и любую другую социально-экономическую деятельность, а значит, и требуемые управляющие воздействия не представляется возможным. Следовательно, рекомендации, вырабатываемые на основе анализа деятельности банка, могут носить только качественный характер (например, увеличить долю более дешевых привлеченных средств, уменьшить долю операций, приносящих недостаточную прибыль, и т.д.).

Рассмотрим с этой точки зрения рекомендации, которые могут быть сделаны на основании анализа деятельности банка. При качественном анализе структуры активных операций определяется их состав на момент про ведения анализа. При этом разделении активных операций на группы по направлению средств, срокам, группам клиентов и др. критериям необходимо: во-первых, для последующего количественного и качественного анализа их структуры, связанного с определением относительной доли каждой группы в общей сумме активов банка, который, в свою очередь, необходим для последующего анализа прибыльности деятельности банков. Во-вторых. при анализе и сравнении структуры активных операций банка, которая может быть определена по опубликованным балансам за два (или более) года. можно рекомендовать начать осуществление дополнительных активных операций. Это связано с тем, что в условиях реальной рыночной среды расширение состава активных операций банка является, как правило, целесообразным.

При количественном анализе структуры активных операций банка определяются относительные веса направлений размещений его средств в общей сумме активов. На основании результатов подобного анализа может быть проведен последовательный анализ прибыльности активных операций банка.

При качественном анализе структуры пассивных операций определяется состав собственных средств и привлеченных средств банка. При этом разделение привлеченных средств на группы по их источникам и срокам необходимо, как и при анализе структуры активных операций, для последующего количественного анализа структуры привлеченных средств, который, в свою очередь, необходим для анализа прибыльности деятельности банка.

Изучение результатов качественного анализа структуры привлеченных средств, полученных из публикуемых балансов за несколько лет, даст возможность рекомендовать руководству банка использовать дополнительные источники привлечения средств.

Количественный анализ структуры привлеченных средств позволяет определить относительные веса, или, значимость различных их источников. Такой анализ необходим для последующего анализа деятельности банка. поскольку расходы по выплате процентов за пользование привлеченными средствами составляют основную часть расходов банка, и, следовательно, уменьшения доли более дорогих источников средств позволит увеличить прибыль банка. Кроме того, сравнение результатов количественного и качественного анализа структуры привлеченных средств с аналогичными результатами предыдущего года позволит принять более обоснованное решение по совершенствованию структуры привлеченных средств.

Рассмотренные методы анализа активных операций следует оценивать не как комплекс конкретных рекомендаций, дающий основу для принятия решений, а как общую схему, в рамках которой руководство банка способно точнее определить подход к решению проблемы управления активами с учетом требований рынка и интересов банка. Использование любого из этих методов предполагает способность группы компетентных руководителей исследовать весь комплекс взаимосвязей и вводить те усложнения в анализ, которые соответствуют конкретному положению банка.

При анализе пассивных операций, которые представляют собой деятельность, связанную с привлечением средств вкладчиков и других кредиторов и определение соответствующей комбинации источников средств для банка, необходимо учитывать: соотношение между расходами на привлечение средств и доходами, которые можно получить от вложения этих средств в ссуды или ценные бумаги.

При анализе ликвидности коммерческого банка основой соблюдения ликвидности и платежеспособности является соблюдение экономических нормативов. Если некоторые из нормативов не выполняются, то разрабатываются рекомендации по обеспечению их выполнения. Нормативы банковской деятельности помогут упрочить финансовое положение коммерческого банка, что положительно скажется на стабильности банков и экономики страны в целом.

Различные показатели и нормативы могут быть полезны для оценки деятельности банков и ее регулирования. Однако отсутствуют достаточные основания предпочтительности применения какого-либо одного норматива для оценки и регулирования ликвидности банка.

Каждый из методов имеет свои недостатки и достоинства, поэтому применение этих методов в “чистом” виде не представляется возможным. Но каждый из них является ценным материалом для коммерческих банков, которые должны правильно анализировать эти методы оценки ликвидности и делать для своего банка наиболее рациональные выводы.

При анализе прибыльности банка в целом в качестве основных показателей используются отношения прибыли к активам и капиталу банка. При определении их значений, следует считать, что, чем выше эти два показателя, тем лучше.

При определении рекомендаций, направленных на повышение прибыльности банка в целом, следует учитывать, что на увеличение прибыльности влияют увеличение ставок процента по активным операциям и уменьшение их по пассивным, уменьшение доли активов, не приносящих доход, увеличение прочих доходов и привлеченных средств банка.

Сокращать неработающие активы, к которым относятся основные средства, например, реализовать морально устаревшую технику и направлять средства в доходоприносящие, такие, например, как кредиты.

Процент по прочим расходам составляет 57%, это достаточно высокий процент, поэтому нужно их сокращать, тем самым, увеличивая прибыльность банка.

Провести маркетинговые исследования по привлечению вкладов населения по низким процентным ставкам не только в Ижевске, но и по всей Удмуртии.

ЛИТЕРАТУРА

1. Гражданский Кодекс Российской Фудерации.

2. Федеральный закон от 10.07.02г. №86-Ф3 «О Центральном банке Российской Федерации (Банке России)».

3. Федеральный закон «О банках и банковской деятельности» от 03.02.1996 № 17-ФЗ. Изм. 28.07.2004.

4. Федеральный закон от 11.03.1997. «О переводном и простом векселе» 48-ФЗ.

5. Инструкция 1-3 р от 16.10.2006г. ”О порядке совершения в Сберегательном банке России операций по вкладам физических лиц”.

6. Инструкция ЦБ РФ от 16.04.2004. №110-И «Об обязательных нормативах банков»

7. Регламент № 628-2-р от 04.03.04г. ”Совершения кассовых операций в Сберегательном банке России и его филиалах” (Редакция 2).

8. Положение Центрального банка Российской Федерации ”О порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации” №199-II от 09.10.2002г.

9. Годовые отчеты Западно-Уральского банка СР за 2003-2004г.

10.Профессор И.Т. Балабанова Банки и банковское дело. Учебное пособие. С-П, М., 2001г.

11.О.И. Лаврушина. Деньги. Кредит. Банки. М. Финансы и статистика. 1998 г. 447 с.

12.Дубенецский Я. Н., Проблемы финансовой устойчивости банков в современных условиях, Банковское дело. 2000 г. № 2.

13.Жуков Е.Ф. Менеджмент и маркетинг в банках. М. Банки и биржи. ЮНИТИ, 2001.–191с.

14.Иванов И. В. Анализ надежности банка. М., РДЛ. 2002 г.

15.Киселев В.В. Управление коммерческим банком в переходный период, 2002.

16.Ковалев В. В. Управление финансами. – М.: ФБК Пресс, 2001.

17.Лаврушин О.И. Деньги. Банки. Кредит. – М., 2002.

18.Липка В. Управление ликвидностью банка. Банковские технологии. М., 1998г.,№3.

19.Лаврушин О.И.. Банковское дело. М. Финансы и статистика. 2001г.

20.Масленченков В.С. Мониторинг финансовой деятельности банка на основе моделирования его баланса и идентификации традиционных банковских рисков. Банковское дело. М., 2002г., № 2.

21.Панова. Анализ финансового состояния коммерческого банка. – М.: Финансы и статистика, 2003. – 272 с.: ил.

22.RS-Club № 3 2001 г., Риски в коммерческом банке, стр. 44.

23.Соколинская Н.Э Структура и качество активов банка. Бухгалтерия и Банки.№ 4–96, 2003г.

24.Стоянова Е.С., Финансовый менеджмент в условиях инфляции, М.; Перспектива, 2001 г.

25.Управление активами и пассивами. Финансы и кредит– М. 2000г, №6, 88с.

26.А.Д. Шеремет. Г.Н. Щербакова. Финансовый анализ в коммерческом банке М. Финансы и статистика. 2000 год, 254 с.

27.Полушкин В.К. Анализ доходности коммерческого банка. Бухгалтерия и банки М.. 2004г.

28.Питер С. Роуз. Банковский менеджмент.

29.Некоторые вопросы методологии анализа финансовой устойчивости коммерческого банка. М.,2001г.,№1.

Приложение I

КОНСОЛИДИРОВАННЫЙ БАЛАНС

ЗАПАДНО-УРАЛЬСКОГО БАНКА СБЕРБАНКА РОССИИ НА 1.01.2007

| АКТИВЫ | Тыс. руб. |

| 1 . Денежные средства в Центральном банке РФ | 16038 |

| 2. Государственные долговые обязательства | 0 |

| 3 . Средства в кредитных организациях | 4101 |

| 4. Чистые вложения в ценные бумаги для перепродажи | 1170 |

| 4.1. Ценные бумаги для перепродажи (балансовая стоимость) | 2295 |

| 4.2. Резерв под возможное обесценение ценных бумаг | 1125 |

| 5. Ссудная и приравненная к ней задолженность | 207090 |

| 5.1. Проценты начисленные (включая просроченные) | 6969 |

| 6. Средства, переданные в лизинг | 0 |

| 7. Резерв на возможные потери | 34672 |

| 8. Чистая ссудная задолженность | 172418 |

| 9. Возмещение разницы между расчетным и созданным резервом на возможные потери по ссудам в 1994 году | 1246 |

| 10. Основные средства и нематериальные активы, хозяйственные материалы и малоценные и быстроизнашивающиеся предметы | 30472 |

| 11. Чистые долгосрочные вложения в ценные бумаги и доли | 1161 |

| 11.1. Долгосрочные вложения в ценные бумаги и доли (балансовая стоимость) | 1236 |

| 11.2. Резерв под возможное обесценение ценных бумаг и долей | 76 |

| 12. Наращенные доходы | 76 |

| 1 3 . Прочие активы | 2283 |

| Всего активов | 235923 |

| ПАССИВЫ | Тыс. руб. |

| 1 5 . Кредиты, полученные банками от Центрального Банка РФ | 0 |

| 16. Средства кредитных организаций | 18869 |

| Продолжение приложения I | |

| 17. Средства клиентов | 113269 |

| 17.1. в том числе вклады физических лиц | 37261 |

| 18. Наращенные расходы | 0 |

| 19. Выпущенные долговые обязательства | 55910 |

| 20. Прочие обязательства | 6006 |

| 21 . Резервы на возможные потери по расчетам с дебиторами, риски и обязательства | 0 |

| 22. Всего обязательств | 193054 |

| СОБСТВЕННЫЕ СРЕДСТВА | Тыс. руб. |

| 23. Уставный капитал (средства акционеров (участников)), в т.ч.: | 80003 |

| 23.1. Зарегистрированные обыкновенные акции и доли | 79982 |

| 23.2. Зарегистрированные привилегированные акции | 21 |

| 23.3. Незарегистрированный уставный капитал не акционерных банков | 0 |

| 24. Собственные акции, выкупленные у акционеров (участников) | 0 |

| 24.1. Разница между уставным капиталом кредитной организации и ее собственными средствами (капиталом) | 0 |

| 25. Эмиссионный доход | 0 |

| 26. Фонды и прибыль, оставленная в распоряжении кредитной организации | -16439 |

| 27. Переоценка основных средств | 4024 |

| 28. Чистая прибыль (убыток) отчетного периода | -31654 |

| 29. Дивиденды, начисленные из прибыли текущего года | 0 |

| 30. Распределенная прибыль (исключая дивиденды) | 0 |

| 3 1 . Нераспределенная прибыль | -31654 |

| 32. Расходы и риски, влияющие на собственные средства | -6936 |

| 33. Всего собственных средств | 42869 |

| ВСЕГО ПАССИВОВ | 235923 |

| ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА | Тыс.руб |

| 35. Безотзывные обязательства кредитной организации | 14917 |

| 36. Гарантии, выданные кредитной организацией | 0 |

Приложение II

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ НА 1.01.2006г.

| НАИМЕНОВАНИЕ СТАТЕЙ | Сумма |

|

| Проценты полученные и аналогичные доходы от: |

| |

| 1. Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках | 7122 |

|

| 2. Ссуд, предоставленным другим клиентам | 22717 |

|

| 3. Средств, переданных в лизинг | 0 |

|

| 4. Ценных бумаг с фиксированным доходом | 256 |

|

| 5. Других источников | 292 |

|

| 6. Итого проценты полученные и аналогичные доходы: (сумма ст. с 1 по 5) | 32698 |

|

| Проценты уплаченные и аналогичные расходы по: |

| |

| 7. Привлеченным средствам банков, включая займы и депозиты | 8244 |

|

| 8. Привлеченным средствам других клиентов, включая займы и депозиты | 28065 |

|

| 9. Выпущенным долговым ценным бумагам | 9838 |

|

| 10. Арендной плате | 809 |

|

| 11. Итого проценты уплаченные и аналогичные расходы: (сумма ст. с7 по 10) | 46956 |

|

| 12. Чистые проценты и аналогичные доходы (ст.б–11) | -14268 |

|

| 13 Комиссионные доходы | 13282 |

|

| 14. Комиссионные расходы | 216 |

|

| 15. Чистый комиссионный доход (ст.13–14) | 13066 |

|

| Прочие операционные доходы: |

| |

| 16. Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы | 7127 |

|

| 17. Доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества | 6714 | |

| 18.Доходы. полученные в форме дивидендов | 34 | |

| 19. Другие текущие доходы | 2700 | |

| 20. Итого прочие операционные доходы (сумма ст.с16 по 19) | 16575 | |

| 21. Текущие доходы: (ст.12+15+20) | 16383 | |

| Прочие операционные расходы: | ||

| 22. Расходы по оплате труда | 6562 | |

| 23. Эксплуатационные расходы | 7594 | |

| 24. Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы | 4749 | |

| 25. Расходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, операций РЕПО, отрицательные результаты переоценки драгоценных металлов, ценных бумаг | 1467 | |

| 26. Другие текущие расходы | 4335 | |

| 27. Всего прочих операционных расходов (сумма ст.с22 по 26) | 26007 | |

| 28. Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов (ст.2127) | -9624 | |

| 29. Изменение величины резервов на возможные потери по ссудам | 20174 | |

| 30. Изменение величины резервов под обесценение ценных бумаг | 924 | |

| 31. Изменение величины прочих резервов | 0 | |

| 32. Чистые текущие доходы без учета непредвиденных доходов: (ст.28-ст.29-ст.30-ст.31) | -30722 | |

| 33. Непредвиденные доходы за вычетом непредвиденных расходов | 0 | |

| 34. Чистый доход до выплаты налога на прибыль: (ст.32+ЗЗ) | -30722 | |

| 35. Налог на прибыль | 823 | |

| 36. Отсроченный налог на прибыль | 0 | |

| 36.1. Непредвиденные расходы после налогообложения | 109 | |

| З7.Чистая ПРИБЫЛЬ (УБЫТОК) за отчетный период: (ст.34-35-36-36.1) | -31654 | |

Приложение III

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ НА 1.01.2007 года

| НАИМЕНОВАНИЕ СТАТЕЙ | Сумма |

| Проценты полученные и аналогичные доходы от: | |

| 1 .Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках | 11467 |

| 2. Ссуд, предоставленным другим клиентам | 53980 |

| 3. Средств, переданных в лизинг | 0 |

| 4. Ценных бумаг с фиксированным доходом | 266 |

| 5. Других источников | 302 |

| 6. Итого проценты полученные и аналогичные доходы: (сумма ст.с1 по 5) | 66015 |

| Проценты уплаченные и аналогичные расходы по: | |

| 7. Привлеченным средствам банков, включая займы и депозиты | 14727 |

| 8. Привлеченным средствам других клиентов, включая займы и депозиты | 4170 |

| 9. Выпущенным долговым ценным бумагам | 120 |

| 10. Арендной плате | 746 |

| 11. Итого проценты уплаченные и аналогичные расходы: (сумма ст.с7 по 10) | 19763 1 |

| 12. Чистые проценты и аналогичные доходы (ст.б-ст.11) | 46252 |

| 13. Комиссионные доходы | 7067 |

| 14. Комиссионные расходы | 1045 |

| 15. Чистый комиссионный доход (ст.13-ст. 14) | 6022 |

| Прочие операционные доходы: | |

| 16.Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы | 10471 |

| 17. Доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества | 3015 |

| 18. Доходы, полученные в форме дивидендов | 19 |

| 19.Другие текущие доходы | 366 |

| 20. Итого прочие операционные доходы (сумма ст.с16 по 19) | 13871 |

| 21. Текущие доходы: (ст.12+ст.15+ст.20) | 66145 |

| Прочие операционные расходы: | |

| 22. Расходы по оплате труда | 18913 |

| 23. Эксплуатационные расходы | 11754 |

| 24. Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы | 8461 |

| 25. Расходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, операций РЕПО, отрицательные результаты переоценки драгоценных металлов, ценных бумаг | 246 |

| 26.Другие текущие расходы | 7216 |

| 27.Всего прочих операционных расходов (сумма ст.с22 по 26) | 46590 |

| 28. Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов (ст.21-ст27) | 19555 |

| 29. Изменение величины резервов на возможные потери по ссудам | 24420 |

| 30. Изменение величины резервов под обесценение ценных бумаг | -321 |

| 31 .Изменение величины прочих резервов | 0 |

| 32. Чистые текущие доходы без учета непредвиденных доходов: (ст.28-ст.29-ст.30-ст.31) | -4544 |

| 33. Непредвиденные доходы за вычетом непредвиденных расходов | 0 |

| 34. Чистый доход до выплаты налога на прибыль: (ст.32+ст.ЗЗ) | -4544 |

| 35. Налог на прибыль | 917 |

| 36. Отсроченный налог на прибыль | 0 |

| 36.1. Непредвиденные расходы после налогообложения | 917 |

| З7.Чистая ПРИБЫЛЬ (УБЫТОК) за отчетный период: (ст.34-ст.35-ст.36-ст.36.1) | -5461 |

0 комментариев