Навигация

Среднегодовая стоимость собственного капитала в 2006 году – 54268,5 тыс.тенге;

1. Среднегодовая стоимость собственного капитала в 2006 году – 54268,5 тыс.тенге;

2. Среднегодовая стоимость собственного капитала в 2007 году – 54926 тыс.тенге.

Ра2006 = ![]()

Ра2007 = ![]()

Рассчитаем эффект финансового левериджа для предприятия АО «Тайма» с условием того, что предприятие получило заемные средства в размере 35000 тыс.тенге. Многовариантный расчет эффекта финансового левериджа позволяет определить оптимальную структуру капитала с позиций наиболее эффективного его использования, т.е. выявить границу предельной доли использования заемного капитала.

ЭФЛ2006 = (1-0,3) × (6,3-10) × (35000/54268,5) = 0,7×(-3,7) ×0,64 = -1,66.

ЭФЛ2007 = (1-0,3) × (10,3-10) × (35000/54926) = 0,7×(0,3) ×0,64 = 0,13

Таким образом, в результате расчета выявлено, что:

- в 2006 году имелось отрицательное значение дифференциала финансового левериджа, при которой рентабельность собственного капитала снизится в результате использования заемных средств (часть прибыли, генерируемой собственным капиталом, будет уходить на оплату используемого заемного капитала по высоким ставкам процента).

- в 2007 году произошел незначительный рост эффекта финансового левериджа.

Следовательно, по результатам расчета эффекта финансового левериджа было выявлено, что если бы предприятие воспользовалось заемными средствами в размере 35000 тыс.тенге в 2006 году, то это бы не только бы не повысило рентабельность собственного капитала, но произошло бы даже его снижение, а в 2007 году предприятие уже могло использовать заемные средства.

На следующем этапе проводится оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводится в разрезе различных форм заемного капитала, привлекаемого предприятием из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения заемных средств, обеспечивающих удовлетворение потребностей предприятия в заемном капитале.

На практике для большинства казахстанских организаций практически единственным источником получения финансовых ресурсов является банковский кредит. Это обусловлено рядом объективных причин.

Финансовый лизинг представляет интерес для тех компаний, которые наращивают свою производственную мощность. Для удовлетворения иного рода потребностей в заемных средствах данный источник финансирования не подходит.

Для АО «Тайма» необходим именно финансовый лизинг, поскольку иные заемные средства не обеспечивают оптимального соотношения цены и срока, а также целью привлечения заемных средств является наращивание объемов производства за счет увеличения ресурсной базы в части основных средств. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Также финансовый лизинг обеспечивает долгосрочную основу погашения.

На следующем этапе определяется состав кредиторов. Этот состав определяется формами привлечения заемных средств. По условию финансового лизинга кредитором предприятия АО «Тайма» является ОАО «Ростселъмаш».

Одним из самых важных этапов является формирование эффективных условий привлечения кредитов.

Для прямого закупа пяти зерноуборочных комбайнов РСМ-101 «Вектор» непосредственно в представительстве «Ростселъмаша» с учетом затрат на транспортировку, таможенные пошлины и предпродажное обслуживание необходимо наличие денежных средств в размере 47 500 тыс. тенге.

Проект финансируется на 75% -35625 тыс. тенге за счет банка и на 25% - 11875 тыс. тенге за счет собственных средств предприятия АО «Тайма» и средств, полученных в результате операционной деятельности.

В таблице 12 представлена потребность в инвестициях и источники финансирования предприятия АО «Тайма».

Таблица 12 - Потребность в инвестициях и источники финансирования предприятия АО «Тайма»

| Показатель | Количество |

| Количество комбайнов | 5 |

| Цена за единицу | 9500 |

| Стоимость комбайнов | 47500 |

| За счет собственных источников | 11875 |

| За счет кредита банка | 35625 |

| Годовая процентная ставка, % | 4% |

Размер ставки процента за кредит является определяющим условием при оценке его стоимости. В нашем случае, согласно таблице 12, он равен 4%.

Также к числу важнейших условий формирования политики привлечения заемных средств относятся:

- срок предоставления кредита;

- ставка процента за кредит;

- условия выплаты суммы процента;

- условия выплаты суммы основного долга;

- прочие условия, связанные с получением кредита.

Срок предоставления кредита является одним из определяющих условий его привлечения. Оптимальным считается срок предоставления кредита, в течение которого полностью реализуется цель привлечения.

Сроком погашения основного долга АО «Тайма» перед ОАО «Ростсельмаш» является 10 января 2009 года, сроком погашения вознаграждения в пользу банка 10 число первого месяца второго квартала текущего года.

Условия выплаты суммы процента характеризуются порядком выплаты его суммы. Этот порядок сводится к трем принципиальным вариантам: выплате всей суммы процента в момент предоставления кредита, выплате суммы процента равномерными частями, выплате всей суммы процента в момент уплаты суммы основного долга (при погашении кредита). При прочих равных условиях предпочтительным является третий вариант.

Условия выплаты суммы основного долга характеризуются предусматриваемыми периодами его возврата. Эти условия сводятся к трем принципиальным вариантам: частичному возврату суммы основного долга в течение общего периода функционирования кредита, полному возврату всей суммы долга по истечении срока использования кредита, возврата основной или части суммы долга с предоставлением льготного периода по истечении срока полезного использования кредита. При прочих равных условиях третий вариант является для предприятия предпочтительней.

Расчет выплат по кредиту представлен в таблице 13.

Таблица 13 - Расчет выплат по кредиту

| Год платежа | Сумма долга на начало периода | Сумма предоплаты до поставки техники | Сумма годового платежа, в т.ч. | ||

| Погашение долга | процент вознаграждений | всего | |||

| 2008 декабрь | 47500 | 11875 | |||

| 2009 январь | 35625 | 7725 | 1140 | 8265 | |

| 2010 январь | 28500 | 7725 | 855 | 7980 | |

| 2011 январь | 21375 | 7/25 | 570 | 7695 | |

| 2012 январь | 14250 | 4750 | 380 | 5130 | |

| 2013 январь | 9500 | 2375 | 285 | 2660 | |

| 2014 январь | 7125 | 2375 | 190 | 2565 | |

| 2015 январь | 4750 | 2375 | 95 | 2470 | |

| 2016 январь | 2375 | 2375 | 0 | 2375 | |

| Итого | 35625 | 3515 | 39140 | ||

Прочие условия, связанные с получением кредита, могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку, разный уровень размера кредита по отношению к сумме заклада или залога и т.п.

Одним из важных моментов формирования политики привлечения заемных средств является обеспечение своевременных расчетов по полученным кредитам. С целью этого обеспечения по наиболее крупным кредитам может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов включаются в платежный календарь и контролируются в процессе мониторинга текущей финансовой деятельности.

Гарантией возврата и своевременность погашения платежей служит:

- хорошая кредитная история предприятия АО «Тайма». Информация о кредитной истории представлена в таблице 8. Анализируя данные таблицы 8, можно увидеть что на 1 января 2008 года просроченной либо непогашенной ссудной задолженности акционерное общество не имеет.

Таким образом, были рассмотрено основные этапы формирования политики привлечения заемных средств на условиях финансового лизинга для расширения базы основных средств предприятия.

Далее рассчитаем эффект финансового левериджа для данного инвестиционного проекта.

С учетом суммы собственного капитала в предстоящем периоде и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала.

Следовательно, необходимо рассчитать прогнозное значение собственного капитала в предстоящем периоде. С учетом того, что собственный капитал предприятия включает в себя такие формы функционирования, как выпущенный капитал, резервы и нераспределенная прибыль, можно спрогнозировать размер собственного капитала в следующем году, если предположить, что выпущенный капитал и резервы меняться не будут, и, следовательно, изменится только нераспределенная прибыль.

Финансовой службой предприятия был составлен прогноз доходов и расходов на 2009 год в тенге. (таблица 14)

Таблица 14 – Прогноз доходов и расходов на 2009 год

тенге

| Наименование показателей | Код строки | 2009 прогнозный |

| Доход от реализации продукции (работ, услуг): | 010 | 42351315 |

| Себестоимость реализованной продукции (работ, услуг) | 020 | 26125749 |

| Валовой доход | 030 | 16225566 |

| Расходы периода | 040 | 10376524 |

| Доход (убыток) от основной деятельности | 050 | 5849042 |

| Доход (убыток) от неосновной деятельности | 060 | - |

| Доход (убыток) от обычной деятельности до налогообложения | 070 | 5849042 |

| Подоходный налог | 080 | 1754713 |

| Доход (убыток) от обычной деятельности после налогообложения ) | 090 | 4094329 |

| ЧИСТЫЙ ДОХОД (УБЫТОК) | 110 | 4094329 |

Таким образом, сумма собственного капитала в прогнозном периоде составит:

Выпущенный капитал – 20676089 тенге;

Резервы - 2067600 тенге;

Нераспределенный доход (непокрытый убыток) – 36673100 тенге.

Итого: 59416,8 тыс.тенге

С учетом суммы собственного капитала в предстоящем периоде 59416,8 тыс.тенге и рассчитанного коэффициента финансового левериджа за прошлый период 0,13 вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала.

Пзс = Ск × ЭФЛ = 59416,8 × 0,13 = 7724 тыс.тенге.

Таким образом, предприятие может воспользоваться заемными средствами только в пределах 7724 тыс.тенге, а не 35625 тыс.тенге, как было рассчитано по условиям финансового лизинга. В противном случае, прибыль, полученная за счет использования заемных средств будет использоваться на оплату процентов за кредит.

Если же рентабельность вложений в предприятие выше цены заёмных средств, следует увеличивать финансирование из заёмных источников, при этом темп роста прибыли будет зависеть от скорости изменения структуры капитала предприятия (отношения сумм заёмного и собственного капитала). Однако наращивание суммы долга в структуре пассивов сопровождается снижением ликвидности и платёжеспособности заёмщика, ростом рисков, повышением цены предоставляемых кредитов. В результате прибыль от использования и цена заёмных источников выравниваются, что приводит к нулевому значению эффекта финансового рычага.

Дальнейший рост удельного веса заёмного капитала чрезвычайно увеличивает риск банкротства хозяйствующего субъекта и должно восприниматься руководством как сигнал к погашению части долга или поиску источников роста прибыли.

Таким образом, в формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акции предприятия будет наивысшей. Это, в свою очередь, становится возможным при достаточно высоком, но не чрезмерном эффекте финансового рычага. Уровень задолженности служит для инвестора чутким рыночным индикатором благополучия предприятия. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Когда же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но инвесторы, получая относительно скромные дивиденды, считают, что предприятие не преследует цели максимизации прибыли, и начинают сбрасывать акции, снижая рыночную стоимость предприятия.

Заключение

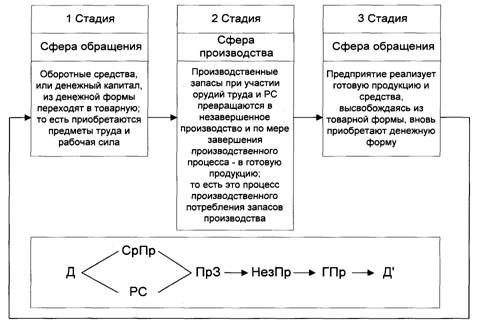

Проведенное исследование убедило в многоаспектности темы курсовой работы. В процессе написания курсовой работы было выявлено, что организация управления формированием и использованием оборотного капитала предприятия с учетом методов, адекватных рыночной экономике, осуществляется в рамках финансового менеджмента.

В условиях рыночной экономики руководство фирмы должно иметь четкое представление, за счет каких источников ресурсов оно будет осуществлять свою деятельность, и в какие сферы деятельности будет вкладывать свой капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любой фирмы. Капитал — это средства, которыми располагает предприятие для осуществления своей деятельности с целью получения прибыли.

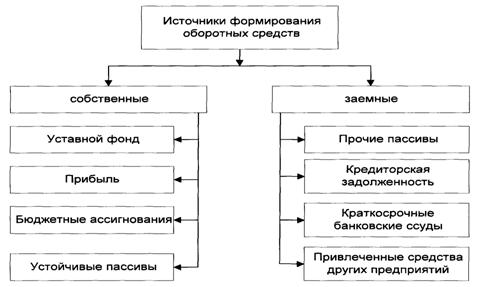

В процессе исследования теоретических основ политики управления оборотным капиталом было выявлено, что стратегия финансирования зависит от источника формирования оборотного капитала. Источники формирования оборотных средств оказывают влияние на скорость их оборота и эффективность использования. Деление оборотных средств на собственные и заемные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

В теории финансового менеджмента различают четыре модели поведения: идеальная, агрессивная, консервативная, компромиссная. Выбор модели финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и долгосрочными активами (ОК=ДП-ДА). Следовательно, каждой стратегии поведении соответствует свое базовое уравнение.

Далее было проведено исследование целевой политики управления оборотными средствами на предприятии ТОО «Тайма». В соответствии с проведенным исследованием структуры активов на данном предприятии было выявлено следующее:

- в 2007 году увеличилась величина текущих активов, а именно уменьшилась величина дебиторской задолженности на 382 тыс.тенге, за счет увеличения доли товарно-материальных запасов в текущих активах – на 2043,7 тыс. тенге, увеличения доли денежных средств на 1643,3 тыс. тенге.

- пассив баланса характеризуется преобладающим удельным весом собственного капитала, наблюдается тенденция к его повышению.

- сумма чистых активов предприятия значительная по отношению к валюте баланса, хотя имеет тенденцию к снижению.

Таким образом, управление активами на данном предприятии оценивается как успешное.

Изучение модели финансирования оборотных активов на данном предприятии показало, что в нашем случае за весь рассматриваемый период предприятия выбрало агрессивную политику управления оборотными средствами. Эта модель не считается оптимальной и для ее удовлетворения необходимо соблюдение второго базового уравнения, при котором ДП=ДА+СЧ, т.е. долгосрочные пассивы должны быть сформированы в сумме, равной сумме стоимостей долгосрочных активов и системной части текущих активов.

У АО «Тайма» не выполняется второе базовое уравнение в части формирования долгосрочных пассивов, следовательно необходимо модифицировать политику финансового обеспечения предприятия.

Руководство предприятия приняло решение запланировать конкретные мероприятия, которые позволят улучшить финансовое состояние предприятия. Прежде всего, такими мероприятиями являются привлечение заемных средств и совершенствование структуры собственного капитала.

В результате конкретизации проблем предприятия, было выявлено, что данное предприятия нуждается в основных средствах, но не может себе позволить осуществить их закуп. В краткосрочной перспективе необходимо обновить парк зерноуборочной техники АО «Тайма». Было принято решение об осуществлении долгосрочного займа на пополнение основных средств на условиях финансового лизинга.

Анализ политики формирования привлечения заемных средств показал, что несмотря на оптимальное значение цены лизинга (4%), предприятию не выгодно брать взаймы сумму 35625, поскольку рассчитанный эффект финансового левериджа показывает, что предприятие может воспользоваться заемными средствами только в пределах 7724 тыс.тенге (0,13% от суммы собственного капитала), а не 35625 тыс.тенге, как было рассчитано по условиям финансового лизинга. В противном случае, прибыль, полученная за счет использования заемных средств будет использоваться на оплату процентов за кредит.

Прогнозные показатели доходов следующие: суммарный чистый доход от реализации продукции за год жизни проекта составит не менее 16225,6 тыс.тенге. Максимальная выплата по лизингу не превышает 8265 тыс. тенге в год. Предпринимательский доход составит за год реализации проекта не менее 4094,3 тенге.

Данное мероприятие по привлечению заемных средств должно положительно повлиять на структуру финансовых ресурсов предприятия.

Список использованных источников

1. Послание Президента Республики Казахстан Нурсултана Назарбаева народу Казахстана «Новый Казахстан в новом мире».

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие - М.:ДИС, 1997 – 128с.

3. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М. : Инфра – М., 1999- 343 с.

4. Ефимова О.Е. Финансовый анализ – М.: АО Бизнес школа, 1994

5. Ковалев В.В. Финансовый анализ: управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1996 – 432с.

6. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. – Минск: «Новое знание», 2000 – 688с.

7. Положение о механизме финансово-экономического оздоровления, реорганизации и ликвидации несостоятельных государственных предприятий в Республике Казахстан, утвержденное постановлением Кабинета Министров Республики Казахстан от 7 сентября 1994 года, №1002,

8. Положение о порядке оценки структуры баланса предприятия, утвержденным Министерством экономики Республики Казахстан от 12 июня 1995 г.

9. Методические рекомендации по углубленному анализу финансового состояния неплатежеспособности предприятий», утвержденные 5 октября 1995 года.

10. Энциклопедический словарь/ Под ред. И. А. Андриевского. - СПб: Издатели Ф. А. Брокгауз, И. Ф. Ефрон, 1990

11. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра-М, 1995.

12. Бакадаров В.Л., Алексеев П.Д., Финансово – экономическое состояние предприятия. Практическое пособие. – М.: издательство «ПРИОР», 2000 – 205с.

13. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности – М.: Финансы и статистика. – 1995 –157с.

14. Отчет о результатах финансово-хозяйственной деятельности АО «Тайма» за период 2006-2007гг.

15. Бизнес-план прямого закупа пяти зерноуборочных комбайнов РСМ-101 «Вектор» на условиях банковского кредита предприятия АО «Тайма».

16. Дюсембаев К.Ш. Анализ финансового положения предприятия – Алматы «Каржи-Каржат», 1998 – 294с.

17. Дюсембаев К.Ш. и другие «Аудит и анализ финансовой отчетности», Алматы: Қаржы-Қаражат 1998 г.

18. О бухгалтерском учете и финансовой отчетности Закон Республики Казахстан (с изменениями и дополнениями от 28.02.07)

19. Ковалева А.М. Финансовый анализ – М.: Финансы и статистика, 1998 – 302с.

20. Крейнина М.Н. Анализ финансового состояния предприятия. – М.: Экономика, 1994 – 198с.

21. Радостовец В.К. Финансовый и управленческий учет на предприятиях. – Алматы: Центриздат, 1997.

22. Самин В.Н., Ситникова О.Ю. Техника финасово-экономических расчетов. – Алматы, 1998.

23. Теория и практика антикризисного управления. Под ред. Беляева С.Г. и Кошкина В.И. – М.: Закон и право, ЮНИТИ, 1997 г.

24. Федотова М.А. Как оценить финансовую устойчивость предприятия. // Финансы. – 1995. - №3. - с. 14.

25. Шишкин А.К., Микрюков В.А., Дышкант И.Д. Учет, анализ, аудит на предприятии: Учебное пособие для вузов. – М.: Аудит, ЮНИТИ, 1998 – 432с.

ПриложениЕ 1

| АКТИВЫ | На начало отчетного периода | На конец отчетного периода | |

| I. КРАТКОСРОЧНЫЕ АКТИВЫ | |||

| Денежные средства | 3247321 | 3957683 | |

| Краткосрочные финансовые инвестиции | |||

| Краткосрочная дебиторская задолженность: | 7323714 | 7368168 | |

| Товарно-материальные запасы: | 16204082 | 15477034 | |

| Материалы | 3599903 | 1771012 | |

| Незавершенное производство | 2714351 | 1787286 | |

| Готовая продукция | 9162780 | 12645784 | |

| Текущие налоговые активы | 5216695 | 6254030 | |

| Итого краткосрочных активов | 31991812 | 33056915 | |

| II. ДОЛГОСРОЧНЫЕ АКТИВЫ | |||

| Долгосрочные финансовые инвестиции | |||

| Долгосрочная дебиторская задолженность: | |||

| Первоначальная стоимость основных средств: | 24672742 | 21333566 | |

| Накопленный износ | 289512 | 213404 | |

| Остаточная стоимость основных средств: | 24962254 | 21546970 | |

| Первоначальная стоимость нематериальных активов: | |||

| Амортизация нематериальных активов | |||

| Остаточная стоимость нематериальных активов: | |||

| Незавершенное капитальное строительство | |||

| Итого долгосрочных активов | 24962254 | 21546970 | |

| БАЛАНС | 56954066 | 54603885 | |

| III. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Краткосрочные финансовые обязательства | |||

| Обязательства по налогам | 356765 | 63295 | |

| Обязательства по другим обязательным и добровольным платежам | |||

| Краткосрочная кредиторская задолженность: | |||

| Задолженность поставщикам и подрядчикам | 10588 | ||

Продолжение приложения 1

| Прочая кредиторская задолженность | ||

| Начисленные расходы к оплате | 2580695 | 10764 |

| Прочие краткосрочные обязательства | ||

| Начисленные платежи по непредвиденным обстоятельствам | ||

| Итого краткосрочных обязательств | 2948048 | 74059 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Долгосрочные финансовые обязательства | ||

| Долгосрочная кредиторская задолженность | ||

| Итого по разделу IV. | ||

| V. КАПИТАЛ | ||

| Выпущенный капитал | 20676089 | 20676089 |

| Объявленный капитал | ||

| Неоплаченный капитал | ||

| Эмиссионный доход | ||

| Резервы | 2067600 | 2067600 |

| Нераспределенный доход (непокрытый убыток) | 31263329 | 31786137 |

| Итого капитал | 54007018 | 54529826 |

| БАЛАНС | 56955066 | 54603885 |

Приложение 2

| АКТИВЫ | На начало отчетного периода | На конец отчетного периода | |

| I. КРАТКОСРОЧНЫЕ АКТИВЫ | |||

| Денежные средства | 3957683 | 5601010 | |

| Краткосрочные финансовые инвестиции | |||

| Краткосрочная дебиторская задолженность: | 7368168 | 6986171 | |

| Товарно-материальные запасы: | 15477034 | 17520657 | |

| Материалы | 1771012 | 1900304 | |

| Незавершенное производство | 1787286 | 1502308 | |

| Готовая продукция | 12645784 | 14118045 | |

| Текущие налоговые активы | 6254030 | 4317020 | |

| Итого краткосрочных активов | 33056915 | 34424858 | |

| II. ДОЛГОСРОЧНЫЕ АКТИВЫ | |||

| Долгосрочные финансовые инвестиции | |||

| Долгосрочная дебиторская задолженность: | |||

| Первоначальная стоимость основных средств: | 21333566 | 21189415 | |

| Накопленный износ | 213404 | 201712 | |

| Остаточная стоимость основных средств: | 21546970 | 20987703 | |

| Первоначальная стоимость нематериальных активов: | |||

| Амортизация нематериальных активов | |||

| Остаточная стоимость нематериальных активов: | |||

| Незавершенное капитальное строительство | |||

| Итого долгосрочных активов | 21546970 | 20987703 | |

| БАЛАНС | 54603885 | 55412561 | |

| III. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Краткосрочные финансовые обязательства | |||

| Обязательства по налогам | 63295 | 51389 | |

| Обязательства по другим обязательным и добровольным платежам | |||

| Краткосрочная кредиторская задолженность: | |||

| Задолженность поставщикам и подрядчикам | |||

| Прочая кредиторская задолженность | |||

Продолжение приложения 2

| Начисленные расходы к оплате | 10764 | 38712 |

| Прочие краткосрочные обязательства | ||

| Начисленные платежи по непредвиденным обстоятельствам | ||

| Итого краткосрочных обязательств | 74059 | 90101 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Долгосрочные финансовые обязательства | ||

| Долгосрочная кредиторская задолженность | ||

| Итого по разделу IV. | ||

| V. КАПИТАЛ | ||

| Выпущенный капитал | 20676089 | 20676089 |

| Объявленный капитал | ||

| Неоплаченный капитал | ||

| Эмиссионный доход | ||

| Резервы | 2067600 | 2067600 |

| Нераспределенный доход (непокрытый убыток) | 31786137 | 32578771 |

| Итого капитал | 54529826 | 55322460 |

| БАЛАНС | 54603885 | 55412561 |

Приложение 3

Отчет о доходах и расходах

за 2007 год

Наименование организации – АО «Тайма»

Вид деятельности организации – сельское хозяйство

тенге

| Наименование показателей | Код строки | Прошлый период | Текущий период |

| 1 | 2 | 3 | 3 |

| Доход от реализации продукции (работ, услуг): | 010 | 15356960 | 21251320 |

| Себестоимость реализованной продукции (работ, услуг) | 020 | 11914117 | 15574569 |

| Валовой доход | 030 | 3442843 | 5676751 |

| Расходы периода | 040 | 2850360 | 4660664 |

| в том числе: общие и административные расходы | 041 | 1779547 | 2847364 |

| расходы по реализации | 042 | 975213 | 1689300 |

| расходы на выплату процентов | 043 | 95600 | 124000 |

| расходы по выбытию основных средств | 044 | 117000 | 96952 |

| Доход (убыток) от основной деятельности | 050 | 475483 | 919135 |

| Доход (убыток) от неосновной деятельности | 060 | 301451 | 191117 |

| Доход (убыток) от обычной деятельности до налогообложения | 070 | 776934 | 1110252 |

| Подоходный налог | 080 | 254126 | 317618 |

| Доход (убыток) от обычной деятельности после налогообложения ) | 090 | 522808 | 792634 |

| Доход (убыток) от чрезвычайных ситуаций | 100 | ||

| ЧИСТЫЙ ДОХОД (УБЫТОК) | 110 | 522808 | 792634 |

Похожие работы

... являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала. Рациональное формирование и использование оборотных средств оказывает активное влияние на ход производства, на финансовые результаты и финансовое состояние предприятия, позволяя достигнуть успеха с минимально необходимыми в данных условиях размерами оборотных средств. Существует несколько ...

... основных фондов и производственных мощностей имеет материальное стимулирование рабочих. Заключение В данной курсовой работе были рассмотрены основные понятия, связанные с формирование и использованием основного капитала предприятия. Основной капитал предприятия складываются из основных производственных фондов и основных непроизводственных фондов. Кроме основных производственных фондов ...

... (t) по каждому элементу определяется с учетом характера движения стоимости данного элемента во времени. Сумма частных нормативов по каждому элементу оборотного капитала (Нi) представляет собой совокупный норматив оборотного капитала на предприятии (Нсов): Нсов = Совокупный норматив отражает общую потребность предприятия в оборотном капитале на один оборот. Норматив по производственным ...

... тяжелого финансового состояния, обеспечить целесообразное использование имеющихся средств, более эффективную организацию производственных процессов. 3.2 Перспективы развития и совершенствования формирования и использования денежных фондов предприятия На этапе реформ, ориентированных прежде всего на структурную перестройку экономики, особое значение приобретает институциональные преобразования, ...

0 комментариев