Навигация

Оцінка організації фінансового обліку в ТОВ "Україна"

3. Оцінка організації фінансового обліку в ТОВ "Україна"

3.1 Формування фінансових ресурсів і зміцнення фінансового стану підприємства

Під фінансовими ресурсами слід розуміти грошові кошти, що є в розпорядженні підприємств. Таким чином, до фінансових ресурсів належать грошові фонди й та частина грошових коштів, яка використовується в не фондовій формі.

Основними джерелами формування фінансових ресурсів підприємств є власні та залучені кошти. До власних належать: статутний фонд, амортизаційні відрахування, валовий дохід та прибуток. До залучених – отримані кредити, пайові та інші внески, кошти мобілізовані на фінансовому ринку.

Фінансові ресурси підприємств:

- формуються під час заснування підприємств

внески засновників у статутні фонди;

- формуються за рахунок власних та прирівняних до них коштів

надходження

(амортизаційні відрахування, цільові надходження, стійкі пасиви, цільові внески членів трудового колективу, інші види надходжень);

доходи

(валовий і чистий дохід, прибуток від основної діяльності; прибуток від іншої операційної діяльності; прибуток від фінансових операцій; прибуток від іншої звичайної діяльності і надзвичайних подій);

- мобілізуються на фінансовому ринку

надходження коштів від емісії акцій, облігацій та інших видів цінних паперів;

кредитні інвестиції;

- поступають у порядку розподілу грошових надходжень

фінансові ресурси, які надійшли від галузевих структур, концернів, асоціацій;

страхові відшкодування;

бюджетні субсидії;

інші види ресурсів.

Перехід на ринкові умови господарювання, запровадження комерційних засад у діяльність підприємств, приватизація державних підприємств потребують нових підходів до формування фінансових ресурсів. Так, нині важливе місце в джерелах фінансових ресурсів належить пайовим та іншим внескам фізичних та юридичних осіб, членів трудового колективу. Водночас значно скорочуються обсяги фінансових ресурсів, які надходять від галузевих структур, обсяги бюджетних субсидій від органів державної влади. Збільшується значення прибутку, амортизаційних відрахувань та позичкових коштів у формування фінансових ресурсів підприємств. Усе це змушує підприємства виявляти ініціативу та винахідливість, нести повну матеріальну відповідальність.

Обсяг виробництва, його ефективність зумовлюють розмір, склад та структуру фінансових ресурсів підприємства. У свою чергу, від величини фінансових ресурсів залежить зростання виробництва та соціально-економічний розвиток підприємства. Наявність фінансових ресурсів, їх ефективне використання визначають фінансове благополуччя підприємства: платоспроможність, ліквідність, фінансову стійкість.

Пошук фінансових джерел розвитку підприємства, забезпечення найефективнішого інвестування фінансових ресурсів набуває важливого значення в роботі фінансових служб підприємства за умов ринкової економіки.

У процесі формування фінансових ресурсів підприємств важливе значення має структура їхніх джерел. Підвищення питомої ваги власних коштів позитивно впливає на фінансову діяльність підприємств. Висока питома вага залучених коштів ускладнює фінансову діяльність підприємства і потребує додаткових витрат на сплату відсотків за банківські кредити, дивідендів на акції, доходів на облігації, зменшує ліквідність балансу підприємства, підвищує фінансовий ризик. Тому в кожному конкретному випадку необхідно детально продумати доцільність залучення додаткових фінансових ресурсів.

Умови ринкової економіки, до яких з такими труднощами адаптуються сільськогосподарські підприємства України, вимагають нових підходів до організації фінансів. Одним з інструментів ринкової фінансової методології є оцінювання фінансового стану підприємств, яке полягає в системному, комплексному та науково обґрунтованому дослідженні руху фінансових ресурсів.

Метою оцінки фінансового стану є надання оцінки результатам господарської діяльності підприємства за певний період та на певну дату.

Тобто, фінансовий стан визначає результативність діяльності та спроможність підприємства фінансувати свою діяльність. Фінансовий стан може бути стійким, нестійким та кризовим. Здатність підприємства своєчасно здійснювати платежі та фінансувати свою діяльність на принципах розширеного відтворення свідчить про його задовільний фінансовий стан.

Головною метою фінансового аналізу є своєчасне з’ясування і виправлення недоліків у фінансовій діяльності та виявлення резервів покращання фінансового стану підприємства і його платоспроможності.

При цьому необхідно розв’язати наступні завдання:

1) на підставі вивчення причинно-наслідкового взаємозв’язку між різними показниками виробничої, комерційної і фінансової діяльності дати оцінку виконанню плану з надходження фінансових ресурсів та їх використанню з метою покращання фінансового стану підприємства;

2) надати прогноз можливих фінансових результатів, економічної рентабельності, виходячи з реальних умов господарювання і наявності власних та позикових ресурсів;

3) розробити конкретні заходи, спрямовані на більш ефективне використання фінансових ресурсів та зміцнення фінансового стану підприємства;

Основним змістом внутрішнього аналізу фінансового стану підприємства є: аналіз динаміки прибутку та рентабельності підприємства; аналіз кредитоспроможності підприємства; оцінка використання майна і вкладеного капіталу; аналіз власних фінансових ресурсів; аналіз ліквідності і платоспроможності; аналіз самоокупності підприємства.

В таблиці 3.1 розглянемо показники фінансової стійкості ТОВ "Україна".

Таблиця 3.1.Показники фінансової стійкості ТОВ "Україна", 2003-2005рр.

| № п/п | Показники | 2003 | 2005 | Відхилення, (+,-) | |

| Показники структури джерел формування капіталу | |||||

| 1 | Коефіцієнт автономії | 0,927 | 0,971 | +0,044 | |

| 2 | Коефіцієнт концентрації залученого капіталу | 0,073 | 0,029 | -0,044 | |

| 3 | Коефіцієнт фінансової залежності | 1,078 | 1,030 | -0,048 | |

| 4 | Коефіцієнт фінансової стабільності | 12,749 | 32,968 | +20,22 | |

| 5 | Коефіцієнт фінансового ризику | 0,078 | 0,030 | -0,048 | |

| 6 | Коефіцієнт довгострокових зобов’язань | 0,022 | 0,035 | +0,013 | |

| 7 | Коефіцієнт поточних зобов’язань | 0,571 | 0,820 | +0,249 | |

| 8 | Коефіцієнт фінансового лівериджу | 0,002 | 0,001 | -0,001 | |

| 9 | Коефіцієнт страхування власного капіталу | 0,001 | 0,001 | - | |

| Показники стану оборотних активів | |||||

| 1 | Коефіцієнт забезпеченості оборотних активів власними коштами | 0,924 | 0,961 | +0,037 | |

| 2 | Коефіцієнт забезпеченості запасів власними коштами | 1,004 | 1,113 | +0,109 | |

Далі проаналізуємо значення показників, розрахованих в таблиці 3.1. Так, коефіцієнт автономії характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Чим вищий цей коефіцієнт, то більш фінансово стійким і незалежним від кредиторів є підприємство. В 2003р. цей коефіцієнт для ТОВ "Україна" мав значення 0,927, а в 2005р. – 0,971, що більше порівняно з 2003р. на 0,044. Доповненням до коефіцієнта автономії є коефіцієнт концентрації залученого капіталу. Він характеризує частку зобов’язань у валюті балансу і відображає рівень фінансової залежності підприємства від кредиторів Сума обох коефіцієнтів дорівнює 1.

Коефіцієнт фінансової залежності є оберненим до коефіцієнта автономії. Він показує, яка сума загальної вартості пасивів припадає на 1грн власного капіталу. Чим менше значення коефіцієнта, тим менша фінансова залежність підприємства від зовнішніх джерел. Якщо його рівень наближається до 1, то це означає, що власники повністю фінансують своє підприємство.

Коефіцієнт фінансової стабільності показує, скільки припадає власного капіталу на 1грн зобов’язань. Значення цього коефіцієнта показує, що в 2003р. власний капітал перевищував зобов’язання в 12,7 рази, а в 2005р. – майже в 33 рази.

Коефіцієнт фінансового ризику є оберненим до коефіцієнта фінансової стабільності і відповідно показує, скільки позикових коштів підприємство залучило на 1грн вкладеного у майно власного капіталу. Відповідно за коефіцієнтом фінансового ризику в 2003р. на 1грн власного капіталу припадало 7,8 коп. зобов’язань, а в 2005р. –3коп.

Коефіцієнти довгострокових і поточних зобов’язань показують частку відповідно довгострокових і поточних зобов’язань в залучених джерелах формування капіталу. Коефіцієнти структури залученого капіталу дозволяють дослідити, наскільки підприємство фінансово залежить від довгострокових і поточних зобов’язань в загальній сумі позикових коштів.

Так, в 2005р. коефіцієнт довгострокових зобов’язань становив 0,035, а коефіцієнт поточних зобов’язань – 0,820. Тож можемо сказати, що ТОВ "Україна" більше залежить від поточних зобов’язань, ніж від довгострокових, в загальній сумі позикових коштів.

Коефіцієнт фінансового лівериджу характеризує залежність підприємства від довгострокових зобов’язань і визначається як відношення довгострокових зобов’язань до власного капіталу. Зменшення цього показника свідчить про зменшення фінансового ризику.

Коефіцієнт страхування власного капіталу показує скільки коштів зарезервувало підприємство на 1грн вартості власного капіталу.

Коефіцієнт забезпеченості оборотних активів власними коштами відображає частку оборотних активів, які сформовані за рахунок власних коштів. В 2005р. значення цього коефіцієнта в ТОВ "Україна" становило 0,961, що свідчить про наявність у достатньому обсязі власних оборотних коштів для того, щоб самостійно фінансувати свою поточну діяльність.

Коефіцієнт забезпеченості запасів власними коштами характеризує рівень достатності власних оборотних коштів для формування запасів підприємства.

В цілому динаміка показників таблиці 3.1 свідчить про зростання рівня фінансової стійкості підприємства.

3.2 Взаємовідносини ТОВ "Україна" з фінансовими органамиУ підприємств формуються партнерські взаємовідносини з банками та страховими компаніями. Підприємства й банки є рівноправними партнерами, які організовують фінансові взаємовідносини з метою одержання прибутку. Банки не надають підприємствам безкоштовних та безстрокових кредитів. Підприємства, у свою чергу, за зберігання грошових коштів на банківських рахунках одержують певні відсотки. Страхові компанії страхують численні ризики, пов’язані з підприємницькою діяльністю суб’єктів господарювання, створюючи певні гарантії стабільності виробничої діяльності.

У підприємств формуються взаємовідносини з бюджетом та державними цільовими фондами, створеними для підтримання комерційних засад в організації підприємництва. Держава встановлює податкові платежі, обов’язкові збори та внески на такому рівні, щоб не підірвати заінтересованості підприємств у розвитку виробництва та підвищенні його ефективності. Бюджетні асигнування виділяються підприємствам у вигляді цільових субсидій та субвенцій, що виключає можливість паразитування за рахунок державних коштів.

Однією з найважливіших сторін діяльності фінансової служби підприємства є така організація взаємовідносин з податковою службою, іншими контролюючими органами, яка б виключала порушення чинного податкового законодавства і сплату різного роду штрафних санкцій, що веде до зменшення чистого прибутку й погіршення фінансового стану.

На підприємстві відповідні посадові особи повинні насамперед досконало знати всі положення про податки й неподаткові платежі, що діють у той чи інший період, перешкоджати намірам будь-кого з персоналу підприємства приховувати об’єкти оподаткування (наприклад штучно занижувати у звітах і податковому обліку доходи, "ховати" витрати на оплату праці та ін.), своєчасно подавати до податкової адміністрації всі необхідні звітні матеріали, декларації і розрахунки до них.

За неподання або затримку подання податковим органам декларацій, розрахунків, інших документів, необхідних для обчислення податків та інших обов’язкових платежів до бюджету і позабюджетних фондів, підприємства несуть матеріальну відповідальність: за кожний випадок такого неподання або затримки сплачується штраф у розмірі десяти неоподатковуваних мінімумів доходів громадян. Якщо податковий орган, не одержавши декларацію, самостійно визначає суму податкового зобов’язання, платник податку, крім того, сплачує штраф у розмірі десяти відсотків за кожний місяць затримки податкової декларації (але не більше 50 відсотків нарахованого податкового зобов’язання).

Усі підприємства мають рахунки і найрізноманітніші партнерські відносини з комерційними банками. Взаємовідносини між ними мають добровільний характер, починаючи з законодавчо закріпленого права підприємства вибирати собі обслуговуючий комерційний банк, а банку – приймати чи не приймати на обслуговування те чи інше підприємство.

Законодавством України встановлено, що кожне підприємство має право відкривати поточний рахунок в одному або кількох комерційних банках за власним вибором. Поточний рахунок використовується для проведення всіх розрахунково-касових операцій. Що ж до інших банківських операцій, у тому числі відкриття депозитних рахунків, одержання й погашення кредитів, то підприємство має право вступати в партнерські відносини не тільки з банками, у яких відкриті його поточні рахунки, а й з іншими банками. Цим створюються умови для конкуренції банків між собою, для боротьби за клієнтуру, що сприяє впровадженню ринкових відносин і поліпшенню банківської справи в країні.

Основним документом, який регулює кредитні відносини між підприємством і банком, є кредитний договір. Підприємство і банк самостійно виробляють форми своїх договірних відносин, тому кредитні договори можуть складатися або один раз на рік, або на кожний випадок одержання кредиту підприємством, а кредити можуть надаватися одноразово або відповідно до відкритої кредитної лінії.

Форма кредитного договору вільна. Будь-яких спеціальних інструкцій щодо складання кредитних договорів між комерційним банком і підприємством Національний банк не видає.

3.3 Фінансове плануванняДля об’єктивної оцінки поточних і майбутніх поточних і майбутніх фінансових потреб на підприємстві складається фінансовий план, тобто план формування, розподілу і використання фінансових ресурсів.

Основна мета складання фінансового плану полягає у взаємоузгодженні доходів і витрат у плановому періоді. При перевищенні доходів над витратами сума перевищення спрямовується до резервного фонду. Якщо витрати перевищують доходи, визначається сума дефіциту фінансових ресурсів, яку можна одержати за рахунок кредитів, позик, випуску цінних паперів тощо.

На даному етапі підприємства самостійно визначають, які розділи і показники фінансового плану їм необхідно розробити та в якій формі його скласти. Однак наказом Фонду державного майна України затверджено форму річного фінансового плану господарського товариства, у статутному фонді якого понад 50 відсотків акцій належать державі, та Методичні рекомендації щодо порядку його складання і погодження (затвердження).

Затверджено також Положення про порядок складання річного фінансового плану державним підприємством (крім казенного), згідно з яким фінансовий план складається з таких розділів:

- джерела формування та надходження коштів;

- приріст активів підприємства;

- повернення залучених коштів;

- витрати, пов’язані з внесенням обов’язкових платежів до бюджету і державних цільових фондів;

- покриття збитків минулих періодів.

Розробка фінансового плану починається з розрахунку показників дохідної, а потім витратної частини.

Фінансовий план служить необхідною умовою для раціональної організації роботи на всіх ділянках фінансово-господарської діяльності підприємства.

Фінансове планування – це визначення обсягу фінансових ресурсів, необхідних для виробничо-господарської діяльності підприємства, а також джерел їхнього надходження.

Принципи фінансового планування:

- наукова обґрунтованість

яка передбачає проведення розрахунків фінансових показників на основі певних методик з урахуванням найкращого досвіду; використання засобів обчислювальної техніки, економіко-математичних методів, які передбачають багатоваріантність розрахунків і вибір найоптимальніших з них;

- єдність фінансових планів

полягає в єдності фінансової політики, єдиному підході до розподілу фінансових ресурсів, єдиній методології розрахунку фінансових показників та ін.;

- безперервність

яка означає взаємозв’язок довгострокових (перспективних), поточних і оперативних фінансових планів;

- стабільність

тобто незмінність показників фінансових планів.

Основні завдання фінансового планування:

1) забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

2) визначення напрямків ефективного вкладення капіталу, оцінка раціональності його використання;

3) виявлення та мобілізація резервів збільшення прибутку за рахунок поліпшення використання матеріальних, трудових та грошових ресурсів.

У процесі розробки довгострокового та поточного фінансових планів виконуються такі роботи:

- аналізується фінансово-господарська діяльність підприємства за минулі періоди;

- розраховуються основні показники господарської діяльності у поточному році та на перспективу: визначаються обсяги реалізації продукції або послуг, витрати на їхнє виробництво або надання, прибуток від реалізації основної продукції та іншої діяльності підприємства, розраховуються амортизаційні відрахування та ін.;

- визначаються напрямки вкладання інвестицій і джерела їхнього фінансування;

- розробляється оперативний план.

При складанні фінансового плану повинен бути розроблений баланс доходів і видатків підприємства на всі види діяльності: операційну, інвестиційну та фінансову.

У процесі фінансового планування здійснюється ув’язка кожного виду витрат та відрахувань із джерелом фінансування.

Важливе значення для виробничо-господарської діяльності має оперативне фінансове планування, до якого входить розроблення та виконання таких оперативних планів:

1) оперативного фінансового плану (балансу надходжень і видатків коштів);

2) платіжного календаря;

3) кредитного плану;

4) касового плану.

При оперативному фінансовому плануванні проводиться порівняння майбутніх грошових надходжень у кожному місяці з сумами, призначеними до сплати і, таким чином, виявляється надлишок надходжень або їхній дефіцит, а також контролюється виконання поточного фінансового плану.

На підприємстві доцільно складати баланс грошових надходжень. Він показує, коли в підприємства виникають тимчасово вільні кошти, а коли воно має додаткову потребу в них.

Оперативне фінансове планування полягає в складанні та використанні платіжного календаря. Його складають на квартал із розбивкою по місяцях або на місяць із розбивкою по декадах. У платіжному календарі відображається весь грошовий обіг підприємства, основна частина якого проходить через розрахунковий, валютний, позиковий та інші рахунки підприємства в банку. У платіжному календарі відображено рух грошових коштів відповідно до їхнього надходження та використання.

У платіжному календарі фіксуються всі види грошових платежів та надходжень підприємства незалежно від їхніх джерел та напрямків використання, тобто показаний весь грошовий обіг за певний проміжок планового періоду.

Платіжний календар дає можливість фінансовим службам підприємства забезпечити оперативне фінансування, виконання розрахункових та платіжних зобов’язань, фіксувати поточні зміни платоспроможності підприємства.

Платіжний календар конкретизує поточний фінансовий план, уточнює його показники, дає змогу використати наявні резерви для підвищення ефективності використання фінансових ресурсів підприємства, діє точніше уявлення про стан платежів та розрахунків у періоді, що аналізується. За допомогою платіжного календаря постійно контролюється платоспроможність підприємства.

Річний фінансовий план (план доходів та витрат грошових коштів) характеризує обсяг фінансових ресурсів, необхідних для фінансово-господарської діяльності. Він є орієнтиром для фінансової роботи підприємства у плановому році.

За ринкової економіки для вирішення виробничих та комерційних завдань, які потребують вкладання коштів, необхідною умовою є розробка внутрішньо фірмового документа – бізнес-плану.

3.4 Шляхи удосконалення організації фінансової діяльності в умовах реформування економіки

У процесі організації своєї діяльності перед підприємством постійно виникає необхідність вибору оптимальних варіантів прийняття рішень у сфері фінансів з багатьох альтернативних , наприклад таких:

- яку частину прибутку, що залишається у розпорядженні підприємства після сплати податків, спрямувати на розвиток виробництва, технічне переоснащення, а яку – на приріст фонду споживання;

- використати кошти на будівництво нового цеху чи придбати акції іншого підприємства;

- вкласти кошти в завищені проти потреби виробництва запаси дефіцитних матеріалів чи надіятись на їх купівлю в майбутньому в міру необхідності;

- збільшити статутний фонд за рахунок додаткової емісії акцій (в акціонерному підприємстві) чи одержати тимчасову кредитну допомогу, склавши відповідний кредитний договір з комерційним банком, та ін.

Кожне з таких рішень повинно бути обґрунтоване відповідними розрахунками, базуватися на знанні економіки свого підприємства, перспектив його розвитку, вивченні кон’юктури ринку і урахуванні багатьох інших факторів. Інакше неминучі хибні рішення, що призводять до збитків, зниження ефективності діяльності виробництва. Тому правильне розпорядництво фінансовими ресурсами саме по собі є важливим фактором забезпечення ефективності вирішення економічних і соціальних завдань підприємства.

В певній мірі робити висновки про ефективність використання фінансових ресурсів (і, отже, про ефективність фінансової діяльності підприємства) можна шляхом зіставлення досягнутого результату господарської діяльності підприємства – прибутку – з сумою фінансових ресурсів, що були в розпорядженні підприємства за відповідний період.

Проте, звичайно, не можна абсолютизувати ці показники з точки зору оцінки використання фінансових ресурсів, оскільки результат діяльності підприємства – прибуток – відображає використання не лише фінансових, але й матеріальних, трудових ресурсів. Так, навіть ідеально розпорядившись фінансовими ресурсами, підприємство не застраховане від збитків, зниження обсягу виробництва в результаті збоїв у виробничому процесі з технологічних причин, внаслідок зниження трудової дисципліни, несприятливих природних явищ тощо.

Тому більш точне уявлення про ефективність використання фінансових ресурсів дає вивчення цього процесу щодо їх окремих складових частин.

Важливим у цьому питанні є аналіз та контроль фінансової діяльності підприємства – діагноз його фінансового стану, що уможливлює визначення недоліків та прорахунків, виявлення та мобілізацію внутрішньогосподарських резервів, збільшення доходів та прибутків, зменшення витрат виробництва, підвищення рентабельності, поліпшення фінансово-господарської діяльності підприємства в цілому. Матеріали аналізу використовуються в процесі фінансового планування та прогнозування.

Підприємство має опрацювати таку систему показників, з допомогою якої воно змогло б із достатньою точністю оцінити поточні та стратегічні можливості підприємства.

Під час переходу до ринкової системи господарювання зароджується конкуренція як важливий механізм регулювання економічних процесів. Однак у перехідний період вона ще незначна. Це дає змогу продавцям установлювати й підтримувати більш високі ціни, ніж вони могли б дозволити собі за розвинутої конкуренції, що призводить до застою у виробництві, до безробіття, а в кінцевому рахунку – до соціально-економічної та політичної нестабільності.

Конкурентоспроможність підприємства можна забезпечити правильною організацією управління фінансами: рухом фінансових ресурсів та фінансовими відносинами.

Оптимальна взаємодія фінансових відносин досягається використанням усіх фінансових категорій (виручка, прибуток, амортизація, оборотні кошти, кредит, бюджет, податки), нормативів, різного роду стимулів, пільг, санкцій та інших фінансових важелів.

До головних завдань фінансового обліку належать: виявлення фінансових джерел розвитку виробництва; визначення ефективних напрямів інвестування фінансових ресурсів; раціоналізація операцій із цінними паперами; налагодження оптимальних стосунків із фінансово-кредитною системою, суб’єктами господарювання.

Значення управління фінансами підприємств полягає в такій організації роботи фінансових служб, яка дає змогу залучати додаткові фінансові ресурси на найвигідніших умовах, інвестувати їх із найбільшим ефектом, проводити прибуткові операції на фінансовому ринку.

Список використаної літератури

1. Аранчій В.І., Чумак В.Д., Смолянська О.Ю., Черненко Л.В. Фінансова діяльність підприємств – К.: ВД "Професіонал", 2004

2. Економіка аграрних підприємств: підручник, друге видання, доповнене і перероблене / В.Г.Андрійчук – Київ: КНЕУ, 2002

3. Терещенко О.О. Фінансова діяльність суб’єктів господарювання: Навч. посібник. – К.: КНЕУ,2003. – 554с.

4. Тютюнник Ю.М. Фінансовий аналіз бізнесу: Навчальний посібник. – Полтава: ІнтерГрафіка, 2004. – 288с.

5. Фінансова діяльність підприємства: Підручник / Бандурка О.М., Коробов М.Я., Орлов П.І., Петрова К.Я. – 2-ге вид., перероб. і доп. – К.: Либідь, 2002

6. Фінанси підприємств: Навч. посібник : Курс лекцій / За ред. д.е.н., проф. Г.Г.Кірейцева – К.: ЦУЛ, 2002

7. Фінанси підприємств: Підручник/Керівник авт. кол. і наук. ред. проф. А.М.Поддєрьогін. 3-тє вид., перероб. та доп. – К.: КНЕУ, 2000. – 460с.

8. Царенко О.М. Економічний аналіз діяльності підприємств агропромислового комплексу: Навч. посіб. – К.: Вища школа, 1998.

9. Шваб Л.І. Економіка підприємства: Навч. посібник для студентів вищих навч. закладів – К.: Каравела, 2004 – 489с.

10. І.Г.Кириленко. Удосконалення системи фінансово-економічних відносин у діяльності агропромислового виробництва в Україні. //Економіка АПК, 2006 - №6 – с.3-7.

11. Ю.Я.Луган. Фінансові аспекти формування ринкового середовища в аграрному секторі АПК //Облік і фінанси АПК, 2005 - №6 – с.5-13.

Похожие работы

... операцій (курсивом ми виділили ті суми, які вам потрібно розрахувати); фінансовий облік баланс рахунок 3) заповніть оборотну відомість та фінансову звітність на підставі проведених операцій. 1.2 Фінансовий облік господарських операції підприємства “Руслан” Таблиця Журнал господарських операцій № Зміст операції (документ, що засвідчує її проведення) Кореспонденція рахунків Сума, ...

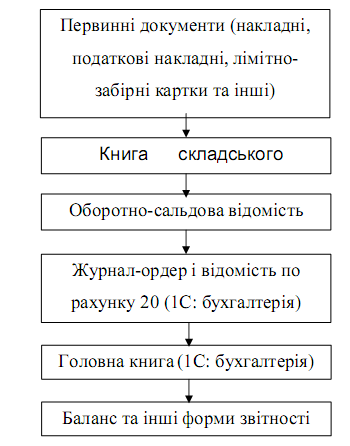

... іку по рахунку 23 становитимуть комерційну таємницю підприємства, а дані рахунків класу 8 будуть відкритими для користувачів. Не менш важливим при організації управлінського обліку є порядок побудови та застосування аналітичного обліку на підприємстві, який полягає, перш за все, в організації необхідних розрізів аналітичних рахунків для синтетичних рахунків. Саме аналітичні рахунки забезпечують ...

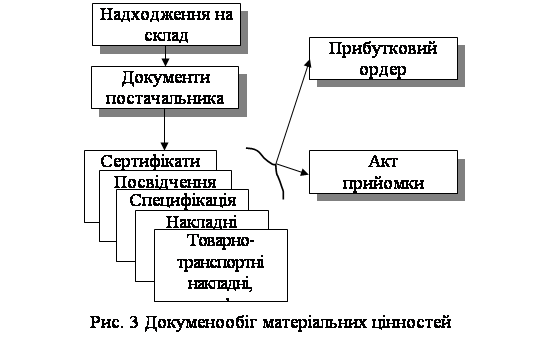

... склад готової продукції 26 23 13903,30 Для синтетичного обліку матеріалів, які надійшли на підприємство від постачальників застосовують журнал-ордер №6. Розділ ΙΙ Аналіз організації бухгалтерського та податкового обліку на підприємстві ТОВ „ВІРКО” 2.1 Облік необоротних активів на підприємстві На підприємстві ТОВ „ВІРКО” до необоротних активів належать основні ...

... Лісіцин Головний бухгалтер ВАТ “Цюрупинський хлібозавод” (підпис) Г.Л. Ширяєва ВИСНОВКИ ТА ПРОПОЗИЦІЇ В даній курсовій роботі було розглянуто таке актуальне питання аудит формування фінансових результатів виробничих підприємств. В Україні незалежна аудиторська діяльність знайшла застосування зовсім нещодавно, тому проведення аудиту - справа нова, але воно має базою ревізію і контроль. ...

0 комментариев