Навигация

Меры ответственности за бюджетные правонарушения

32. Меры ответственности за бюджетные правонарушения

По сравнению с ранее действовавшим законодательством нормы Бюджетного кодекса, посвященные проблемам ответственности за нарушения бюджетного законодательства, выглядят шагом вперед. Тем не менее, соответствующая часть Бюджетного кодекса (часть IV) представляется самой слабой его частью.

Как говорилось выше, указанные изменения в окончательном тексте Бюджетного кодекса, в известной мере снижающие его эффективность, мотивировались требованиями юридической техники. В действительности, в российском законодательстве последнего времени есть прецеденты иного регулирования ответственности за административные правонарушения, то есть нарушения норм любых отраслей права (кроме гражданского), в силу своей незначительной общественной опасности не требующих уголовно-правовых методов воздействия. Так, в общей части Налогового кодекса, принятой несколько раньше Бюджетного, используются понятия налогового правонарушения и налоговой ответственности, регламентируется порядок производства по делам о налоговых правонарушениях и устанавливаются конкретные размеры штрафных санкций за них. Такой подход нам представляется предпочтительнее, так как подробное регулирование вопросов налоговой ответственности в Налоговом кодексе делает его (в отличие от Бюджетного) актом прямого действия. И хотя теоретически, возможно, правы те, кто считает, что виды, масштабы исчисления и порядок применения административных взысканий должны быть едиными вне зависимости от того, законодательство какой отрасли нарушено, необходимо учитывать, что действующий Кодекс об административных правонарушениях весьма устарел и не соответствует духу нового российского законодательства.

Кроме того, следует учитывать, что концепция действующего Кодекса об административных правонарушениях предполагает, что субъектом административного правонарушения может быть лишь физическое лицо. Таким образом, за бюджетные правонарушения организаций ответственность могут нести исключительно их должностные лица, что существенно ограничивает размер ответственности и снижает вероятность полной компенсации ущерба, причиненного бюджету в результате правонарушения.

В этой связи представляется необходимым существенно переработать четвертую часть Кодекса, посвященную проблемам ответственности за бюджетные правонарушения, в целях обеспечения прямого действия ее норм. В частности, следует ввести в Кодекс понятие бюджетного правонарушения, установить правила производства по делам о бюджетных правонарушениях, предусмотреть конкретные санкции за каждое правонарушение26.

Несовершенством отличаются и нормы Кодекса, устанавливающие отдельные виды бюджетных правонарушений. Во-первых, по непонятным нам причинам в единый перечень правонарушений, содержащийся в ст. 283 БК, не включены бюджетные правонарушения, ответственность за которые предусмотрена статьями 290, 291, 298, 299, 300, 301 и 302 Кодекса.

И даже с учетом перечисленных видов бюджетных правонарушений их общий перечень нельзя признать исчерпывающим. Например, в нем не упомянуты такие нарушения как предоставление субвенций, субсидий, дотаций, ссуд с нарушением порядка, установленного Бюджетным кодексом; неисполнение требований органов финансового контроля; перемещение бюджетных ассигнований в большем объеме, чем это допускается Бюджетным кодексом и пр. Очевидно, предвидя, что сформулированный перечень не получится исчерпывающим, разработчики БК сделали его открытым. Согласно ст.283 БК помимо перечисленных в ней могут существовать и иные основания для применения мер ответственности за нарушения бюджетного законодательства "в соответствии с настоящим Кодексом и федеральными законами". С нашей точки зрения, эта оговорка бессмысленна и даже вредна, так как основанием для применения административной (как и уголовной) ответственности могут быть только действия (бездействия), прямо рассматриваемые законом в качестве правонарушений: применение административного и уголовного законодательства по аналогии недопустимо.

Кроме того, санкции не установлены и за такие правонарушения как несвоевременное представление проектов бюджетов и отчетов об исполнении бюджетов; несоблюдение предельных размеров дефицитов бюджетов, государственного или муниципального долга и расходов на обслуживание государственного или муниципального долга, установленных Кодексом. Отсутствие в Кодексе санкций за несвоевременное представление проектов бюджетов и отчетов об их исполнении, видимо, объясняется тем, что субъектом этого правонарушения может выступать только Правительство Российской Федерации. Между тем, очевидно, что Правительство в целом может нести только политическую, но не административную ответственность, привлекать же к административной ответственности председателя Правительства за принимаемые последним коллегиальные решения также абсурдно. Еще более странно выглядит такое правонарушение как несоблюдение предельных размеров дефицитов бюджетов, государственного или муниципального долга и расходов на обслуживание государственного или муниципального долга, установленных Кодексом. Если бы речь шла о нарушении соответствующих предельных параметров, установленных Законом о бюджете, смысл этой нормы еще можно было бы понять. Но ведь нарушить указанные пределы, установленные Бюджетным кодексом, может и парламент в процессе утверждения закона о бюджете, а идея административной ответственности законодательной власти откровенно нелепа. Учитывая невозможность реализации ответственности за правонарушения, субъектами которых могут выступать исключительно высшие органы представительной или исполнительной власти, представляется нецелесообразным включение в Кодекс указанных видов бюджетных правонарушений.

Совершенно неудовлетворительны нормы Кодекса, касающиеся процедур привлечения к ответственности за бюджетные правонарушения. В соответствии со ст.284 БК правом применения мер принуждения за бюджетные правонарушения обладают руководители органов Федерального казначейства и их заместители. При этом под мерами принуждения в Кодексе понимаются и собственно штрафы за бюджетные правонарушения, и принудительные меры, направленные на предупреждение и пресечение бюджетных правонарушений, которые нельзя рассматривать в качестве наказания за бюджетные правонарушения. К числу последних следует отнести:

1. предупреждение о ненадлежащем исполнении бюджетного процесса;

2. блокировку расходов;

3. изъятие бюджетных средств (например, средств, используемых нецелевым образом, или платы за пользование бюджетными средствами, предоставленными на возмездной основе);

4. приостановление операций по счетам в кредитных организациях;

5. начисление пени.

Указанные меры принуждения применяются на основе постановления, подписанного руководителем органа Федерального казначейства, которое, в свою очередь, принимается на основе акта проверки получателя бюджетных средств, подписанного должностным лицом органа федерального казначейства, либо на основании заключения должностного лица органа федерального казначейства об истечении срока возврата бюджетных средств или платы за пользование ими.

Еще один весьма существенный вопрос, состоит в том, кто вправе привлечь к ответственности руководителей органов Федерального казначейства, которые могут выступать субъектами большинства предусмотренных Бюджетным кодексом правонарушений. Допустим, руководителей территориальных органов федерального казначейства может привлечь к ответственности начальник Главного управления федерального казначейства, но вот кто вправе привлекать к ответственности последнего? То же самое относится и к Министру финансов. В Кодексе предусмотрена статья, устанавливающая персональную ответственность Министра финансов за реализацию предоставленных ему обширных полномочий в бюджетном процессе. Но по вопросу о порядке реализации этой ответственности Кодекс содержит лишь ничего не значащую формулировку: "Ответственность наступает в формах, предусмотренных законодательством Российской Федерации". С нашей точки зрения, отсутствие в Кодексе ответов на эти вопросы совершенно недопустимо. Возможным способом восполнения этого правового пробела может быть установление судебной процедуры привлечения к ответственности за бюджетные правонарушения должностных лиц Федерального казначейства и Министра финансов РФ по представлению Счетной палаты РФ.

Можно предложить несколько вариантов восполнения этого вопиющего правового пробела. Во-первых, вопрос может быть решен по аналогии с Налоговым кодексом, в соответствии с которым руководители налоговых органов вправе принимать постановления о наложении штрафов за нарушения налогового законодательства. При этом в случае отказа налогоплательщика от добровольного исполнения постановления о наложении штрафа, налоговый орган подает в суд иск о взыскании с налогоплательщика штрафа в принудительном порядке. Эта процедура весьма демократична, однако ее минусом применительно к специфике бюджетных правоотношений является ее длительность. Между тем, в отличие от налогоплательщиков субъекты бюджетных правоотношений в большинстве своем являются государственными органами и учреждениями, что само по себе должно быть сопряжено с большей степенью ответственности и большими правоограничениями. Поэтому применительно к руководителям организаций-бюджетополучателей допустимо взыскание штрафов за нарушения бюджетного законодательства во внесудебном порядке, что, естественно, не лишает нарушителей права на обжалование постановлений о наложении соответствующих взысканий в суд. В этом случае процедура судебного рассмотрения превращается из обязательной в факультативную, что сокращает временные затраты и снимает с органов федерального казначейства хлопоты по предъявлению соответствующих исков. Наконец, возможен компромиссный вариант, в соответствии с которым внесудебное взыскание штрафов возможно только в отношении руководителей государственных органов и учреждений, а к остальным бюджетополучателям применяется процедура, аналогичная предусмотренной Налоговым кодексом.

Похожие работы

... исключить практику советского времени, когда приобретение облигаций внутреннего займа было фактически принудительным. [11] 3. Вопросы бюджета в Конституции РФ Бюджетное устройство государства определяется его государственным устройством, закрепленным в Конституции РФ. Российская Федерация есть демократическое федеративное правовое государство с республиканской формой правления (ст. 1 ...

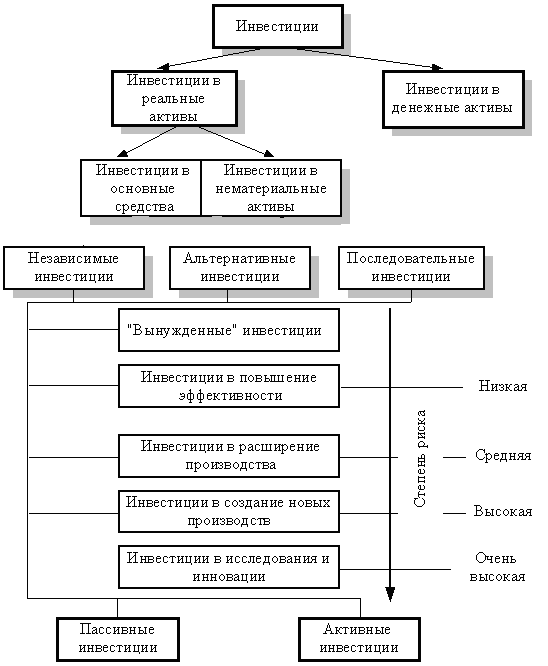

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

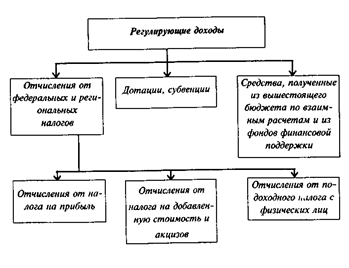

... для финансовых отношений, в которых непосредственно участвуют государство. В его сферу включаются налоги, государственный кредит, расходы бюджета, организация бюджетного устройства и бюджетного процесса и т. д. В этом случае государство детально разрабатывает всю систему организации финансов, обязательную для всех их участников. Регулирующий финансовый механизм определяет основные «правила игры» ...

... отсутствуют обязательства работодателя по уплате вносов на социальное страхование. Лекция 5. Тема: Финансовые отношения: принципы организаций и роль в деятельности фирмы 1. Сущность финансов предприятия и их функции Финансы (франц. finances – денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономических отношений, возникающих в процессе создания и использования ...

0 комментариев