Навигация

Обычный финансовый кредит, но под поручительство, гарантию или залог

1. Обычный финансовый кредит, но под поручительство, гарантию или залог.

По сфере применения и видам заёмщиков финансовый кредит имеет два вида: межбанковский кредит, при котором заёмщиком выступает банк, и кредит для коммерческих целей хозяйствующих субъектов, при котором заёмщиком является предприятие, товарищество, акционерное общество и т.п.

Финансовые кредиты коммерческого назначения в основном выдают банки, хотя могут выдавать и хозяйствующие субъекты, имеющие свободные денежные средства.

Важным условием выдачи кредита является его обеспечение. Обеспечение краткосрочного кредита – это товарно-материальные ценности, ценные бумаги, а также затраты производства, обосновывающие будущие доходы от реализации товарной продукции.

Основными видами обеспечения кредита являются поручительство или гарантия.

Поручителем или гарантом может быть любой хозяйствующий субъект (банк, предприятие, ассоциация и т.д.).

Поручительство – это договор с односторонними обязательствами поручителя оплатить при необходимости задолженность заёмщика. Договор поручительства служит дополнением к основному кредитному договору.

Гарантия – это обязательство гаранта выплатить за заёмщика определённую сумму при наступлении гарантируемого случая. Гарантия оформляется в форме гарантийного письма.

Банк-кредитор в обоих вышеуказанных случаях имеет право безусловного списания со счетов поручителя или гаранта сумму задолженности заёмщика.

Залогом при краткосрочном финансировании в форме кредита может быть залог товаров, ценных бумаг и другого высоколиквидного имущества (например, оргтехники или современных компьютеров).

2. Контокоррент.

Это специальный текущий, единый счёт, на котором учитываются все приходные и расходные операции. Это сочетание ссудного и текущего счетов, поэтому контокоррент может иметь и дебетовое, и кредитовое сальдо.

3. Онкольный кредит.

Это заём до востребования – краткосрочный кредит, который выдаётся, как правило, под обеспечение ценными бумагами и погашается по первому требованию кредитора с предупреждением заёмщика об этом за 2 – 7 дней.

4. Вексельный (учётный) кредит.

Банк предоставляет векселедержателю вексельный (учётный) кредит путём покупки его векселя до наступления срока платежа (это и есть учёт векселя). При этом владелец векселя получает от банка сумму, указанную в векселе, за минусом учётного процента, комиссионных платежей и других расходов кредитора. Стороны могут продлить срок оплаты векселя, то есть пролонгировать его.

Пролонгация бывает прямой, простой и косвенной. При прямой пролонгации векселя на нём делается соответствующая запись, удостоверенная подписями сторон. При простой пролонгации такая запись не делается. При косвенной пролонгации составляется новый вексель, а старый изымается из обращения.

5. Кредитная линия заёмщика в банке.

Это соглашение банка и его клиента о беспрепятственном оформлении кредитов в течение целого года в пределах установленной общей суммы без оформления каждый раз локальных (частичных) сумм по кредиту.

6. Соглашение о возобновлении банковского кредита.

Это соглашение банка и его клиента об автоматическом продлении на следующий год ранее заключённого кредитного договора на тех же условиях. При этом банк несёт ответственность за бесперебойную выдачу этому клиенту кредитов в рамках общего договорного объёма кредитования.

7. Коммерческая бумага.

Это простой вексель, не обеспеченный каким-то конкретным имуществом. По таким долговым бумагам банк может работать с каким-либо крупным, мощным (богатым) компаньоном – со страховыми фирмами, пенсионным или инвестиционным фондом.

8. Факторинг.

Понятие "факторинг" происходит от слова "фактор" (посредник). Это разновидность торгово-комиссионной операции, связанной с кредитованием оборотных средств. Проводится факторинг в форме инкассирования (оплаты) так называемым финансовым агентом дебиторской задолженности покупателя перед продавцом товара. Финансовым агентом может быть банк, иная кредитная организация, а также коммерческая организация, имеющая лицензию на осуществление данного вида деятельности.

До взыскания с покупателя его задолженности финансовый агент может предоставить ему краткосрочный кредит, одновременно освобождая продавца от кредитных рисков по операциям факторинга.

Предметом факторинга могут быть денежные требования продавца и с наступившими, и с будущими сроками оплаты задолженности покупателем.

9. Цессия.

В переводе слово "цессия" означает "уступка". Это передача, или переуступка, кредитором своего права требования денег, товаров и иных ценностей, указанных заёмщиком в кредитном обеспечении, третьему лицу за определённое, разумеется, вознаграждение.

Документ о цессии – это результат финансовой сделки, своего рода денежный заменитель ("суррогат"), дающий его владельцу право требовать долг с заёмщика по кредитам с наступившими сроками возврата.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

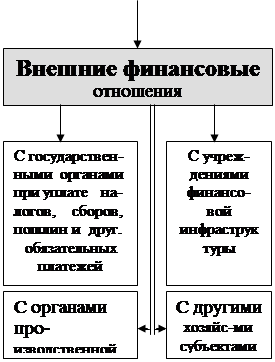

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев