Навигация

Провести анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности

1. Провести анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности.

Характеризуя четвертое направление выхода из кризиса (изменение ассортиментной политики), использовать данные по основным видам продукции фирмы, представленные в таблице, руб.:

| Показатель | Основа | Лента | Футляр | Итого |

| кассеты | ||||

| Выручка от реализации | 20 000,00 | 10 000,00 | 20 000,00 | 50 000,00 |

| Переменные издержки: | 15 432,60 | 7051,00 | 16 588,75 | 39 072,35 |

| материалы | 7040,00 | 3050,00 | 10 710,0 | 20 800,00 |

| заработная плата | 5760,00 | 2600,00 | 3750,00 | 12 110,00 |

| начисления | 2217,60 | 1001,00 | 1443,75 | 4662,35 |

| прочие издержки | 415,00 | 400,00 | 685,00 | 1500,00 |

| Постоянные издержки: | 16 160,00 | |||

| заработная плата | 4215,00 | |||

| начисления | 1622,75 | |||

| аренда | 950,00 | |||

| амортизация | 740 00 | |||

| заработная плата | ||||

| мастера с начислениями | 1100,00 | 900,00 | 1875,25 | 3857,25 |

| прочие постоянные | ||||

| издержки | 3870,00 |

2. Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве прибыльных изделий.

Маркетинговые исследования показали, что расширить реализацию футляров без снижения цены невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос превышает предложение. Фирма сняла с производству основу кассеты и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб.

Провести оценку перечисленных в условиях задания направлений выхода из кризиса.

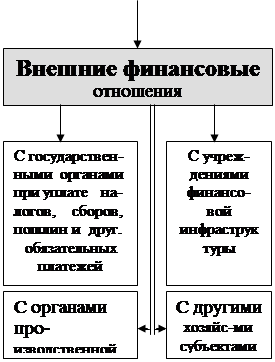

І. Теоретическая часть

Теоретический инструментарий решения данной задачи аналогичен предыдущему. Последовательность решения задачи следующая:

1. Определяются основные элементы стоимости.

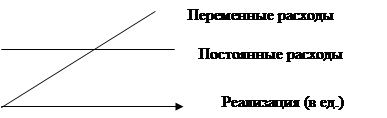

2. Увеличение объема реализации приведет к пропорциональному увеличению переменных затрат.

3. Сокращение издержек необходимо осуществить на величину = убытки + прибыль, то есть покрыть убытки и прогнозируемую прибыль.

4. Увеличить реализацию и сократить издержки.

5. Для определения направлений изменения ассортиментной политики необходимо провести сравнительный анализ рентабельности различных групп изделий.

ІІ. Расчетная часть

Проведем анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности.

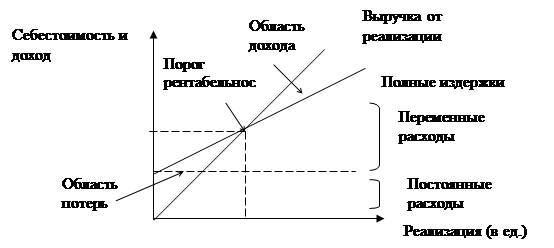

1. Цель расчета: достижение фирмой 6% рентабельности оборота, т.е. получение 3 тыс. руб. прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

%

%

руб.

руб.

![]() руб.

руб.

| Показатель | Основа | Лента | Футляр | Итого | % |

| кассеты | |||||

| Объем реализации | 61500,00 | ||||

| Косвенные налоги | 11500,00 | ||||

| Выручка от реализации за вычетом косвенных налогов | 20000,00 | 10000,00 | 20000,00 | 50000,00 | 100 |

| Переменные издержки | 15432,60 | 7051,00 | 16588,75 | 39072,35 | 78,1 |

| Валовая маржа1 | 4567,40 | 2949,00 | 3411,25 | 10927,65 | 21,9 |

| То же, в % к выручке | 22,8 | 29,5 | 17,1 | ||

| Постоянные издержки по оплате труда мастера | 1100,00 | 900,00 | 1875,25 | 3857,25 | 7,7 |

| Валовая маржа2 | 3467,40 | 2049,00 | 1536,00 | 7070,40 | 14,2 |

| То же, в % к выручке | 17,3 | 20,5 | 7,7 | ||

| Постоянные издержки | 12302,75 | 24,6 | |||

| Прибыль (убыток) | -5232,35 | -10,4 |

Увеличение объема реализации приведет к пропорциональному увели-чению переменных издержек. Если переменные издержки по отношению к объему реализации остаются на прежнем уровне (т.е. процент валовой маржи не меняется), то объем выручки от реализации, соответствующий новому уровню валовой маржи должен составить

.

.

Новая валовая маржа должна достигнуть такого уровня, чтобы покрыть постоянные издержки и обеспечить получение прибыли в сумме 3,0 тыс. руб.:

16 160,00 + 3 000,00 = 19 160,00 руб.

Тогда новая выручка от реализации составит:

руб.

руб.

2. Сокращение издержек должно составить:

5232,00 + 3 000,00 = 8232,00 руб.

Предположим, что фирме удастся снизить постоянные издержки на 1 тыс. руб., после чего убытки составят 4232 руб. Новая валовая маржа должна покрыть новый уровень постоянных издержек и обеспечить прежнюю прибыль в 3,0 тыс. руб.:

10 927,65 + 4232,00 + 3 000,00 = 18159,65 руб.

Тогда объем реализации должен составить:

![]() руб.

руб.

3. Для определения направлений изменения ассортиментной политики необходимо провести сравнительный анализ рентабельности различных групп изделий. Расчет составлен на основе двух величин валовой маржи, соответствующих двум различным направлениям выхода из кризиса. Валовая маржа получается после возмещения переменных издержек, обусловленных производством данного вида продукции. Каждый из представленных видов продукции имеет и накладные расходы постоянного характера. К ним можно отнести зарплату мастера. Если один из трех видов продукции исключается из производственной программы, то и переменные издержки, связанные с этой продукцией, исключаются из расчета рентабельности. Постоянные издержки по оплате труда мастера перераспределяются на другие изделия. После замены этой статьи Валовой мажой1, получаем Валовую мажу2, которая является ценно характеристикой рентабельности различных групп изделий для второго направления выхода из кризиса.

Анализ показывает, что наименее рентабельным является выпуск футляров, процент валовой маржи2 по которым составляет 1536,00 руб.: 20000,00 руб. * 100 = 7,7 %. Процент валовой маржи2 производства основы кассеты составляет 17,3 %, а наиболее рентабельным является производство ленты с процентом валовой маржи2 на уровне 20,5 %.

Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве основы кассеты и ленты. Маркетинговые исследования показали, что расширить реализацию футляров без соответствующего снижения цены практически невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос значительно превышает предложение. Фирма сняла с производства футляры и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб.

Прибыль должна составить 3 тыс. руб., объем реализации основы кассеты не изменился.

- Валовая маржа всей фирмы равна:

(12 302,75 + 3 000,00) = 15 302,75 руб.

- Валовая маржа ленты составляет:

(15 302,75 – 3467,40) = 11835,35 руб.

- Выручка от реализации ленты в новых условиях составляет:

(11835,35 + 900,00 + 1875,25) : 0,4 = 36526,50 руб.

- Выручка от реализации всей фирмы равна:

(36526,50 + 20 000,00) = 56526,50 руб.

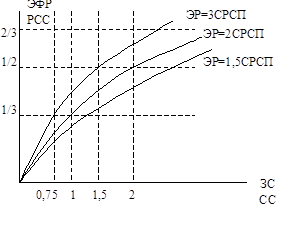

- для выхода из кризисной ситуации фирма взяла кредит, проценты по которому составляют 0,6 тыс. руб.; теперь сила воздействия финансового рычага равна 1,2 (0,6/3,0).

Далее проведем оценку перечисленных трех направлений выхода из кризиса.

Оценку преимуществ различных направлений выхода из кризиса представим в виде таблицы:

| Направления выхода из кризиса | Выручка от реализации, руб. | Валовая маржа, руб. | Сила операционного рычага | Сопряженный эффект финансового и операционного рычагов |

| 1. Увеличение выручки от реализации | 87 488,58 | 19 160,00 | ||

| 2. Увеличение выручки и снижение издержек | 82920,78 | 18159,65 | ||

| 3. Изменение ассортиментной политики | 56526,50 | 19 160,00 |

Очевидно преимущество второго направления выхода из кризиса, которое позволяет сохранить значительный рыночный сегмент при относительно меньшем предпринимательском риске.

ЗАДАЧА 10

Фирма, специализирующаяся на выпуске телевизоров, закупает необходимое сырье и материалы. Стоимость хранения единицы запаса составляет 60 руб. Организационные расходы на выполнение заказа составляют 400 руб. на каждую партию. Общая годовая потребность в сырье и материалах – 500 тыс. единиц.

Определите оптимальный размер заказа для фирмы.

І. Теоретическая часть

Экономный размер заказа – это такой заказ, при котором суммарные издержки на хранение и подготовку единицы заказа минимальны.

Для определения экономного размера заказа следует воспользоваться следующей формулой:

Экономный размер заказа =  ,

,

где: П – годовая потребность в запасах, ед.; З– затраты на подготовку одной пар-тии заказа, руб.; С – стоимость хранения единицы заказа, руб.

ІІ. Расчетная часть

Экономный размер заказа =  =

= ![]() = 2582 ед.

= 2582 ед.

ВЫВОДЫ.

Оптимальный размер заказа для фирмы составляет 2582 единицы.

ЗАДАЧА 11

Фирма предлагает спецодежду на следующих условиях: 4% скидка при платеже в 5-дневный срок при максимальной отсрочке платежа – 12 дней. Уровень банковского процента составляет 60% годовых. Начальник считает, что следует отказаться от данного предложения фирмы.

Согласны ли вы с ним? Поясните свой ответ.

І. Теоретическая часть

Одним из ключевых моментов финансового менеджмента является спонтанное финансирование.

Спонтанное финансирование – это определение скидок покупателям за сокращение сроков расчета.

Всегда возникает вопрос, стоит ли оплачивать товар до истечения определенного срока, и при этом покупатель может воспользоваться солидной скидкой с цены.

При решении задач по данному методу финансирования необходимо сопоставить цену отказа от скидки со ставкой банковского процента по кредиту.

Цена отказа от скидки рассчитывается по следующей формуле:

Цена отказа от скидки=

| Цена отказа от скидки = | Процент скидки | *100 * |

| 100%-процент скидки |

| * | 360 дней |

| максим. длит. отсрочки платежа – период, в теч. кот. предоставл. скидка (дн.) |

Если цена отказа от скидки превысит ставку банковского процента, то следует обратиться в банк за кредитом и оплатить товар в течение льготного пери-ода.

ІІ. Расчетная часть

| Цена отказа от скидки = | Процент скидки | *100 * |

| 100%-процент скидки |

=

| * | 360 дней |

| максим. длит. отсрочки платежа – период, в теч. кот. предоставл. скидка (дн.) |

= 4 / (100 – 4) * 100 * 360 / (12 – 5) = 214,3%

ВЫВОДЫ.

Цена отказа от скидки составила 214,3%, что превысила уровень ставки банковского процента (60%) на 154,3%; в связи с этим, начальнику следует отказаться от данного предложения фирмы и обратиться в банк за кредитом, чтобы оплатить товар в течение льготного периода.

ЗАКЛЮЧЕНИЕ

Таким образом, автором данной работы исследованы следующие моменты:

- обоснована эффективность привлечения средств на развитие предприятия,

- рассчитана оптимальная структура источников финансирования,

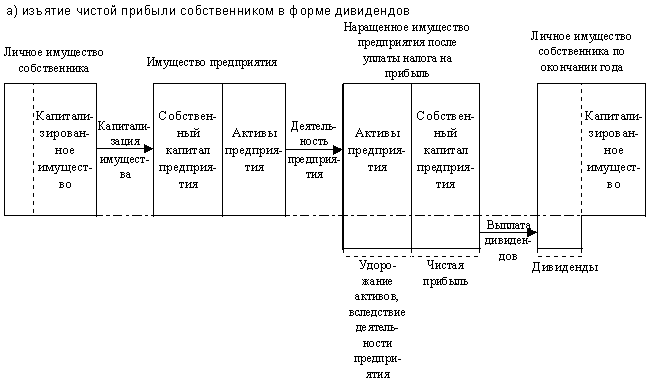

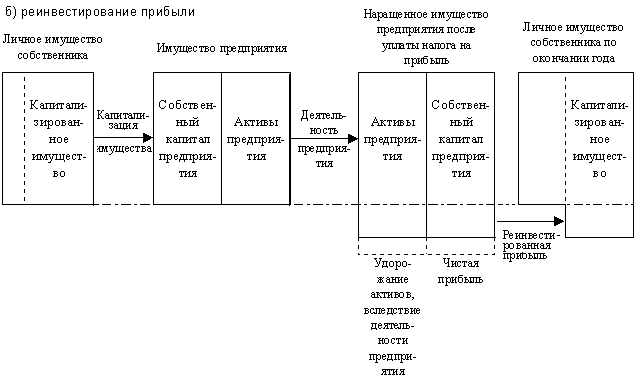

- выбрана дивидендная политика предприятия,

- дана оценка риска инвестиционной деятельности предприятия,

- проведен анализ различных методов финансирования организации,

- обоснована финансовая политика предприятия.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: Финансы и статистика, 1995.

2. Балабанов И.Т. Сборник задач по финансовому менеджменту: Учебное пособие. - М.: Финансы и статистика, 1994.

3. Ковалев В.В. Финансовый менеджмент: Теория и практика. – М.: ТК Велби, Изд-во Проспект, 2006. - 1016с.

4. Мухачев В.М. Финансовый менеджмент: Учебно–методический комплекс. – М.: Изд-во СЗАГС, 2005. - 96с.

5. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – М.: Изд-во «Перспектива», 2007. – 656с.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев