Навигация

Финансовые санкции в сфере уплаты налогов (сборов) и других обязательных платежей

2.3 Финансовые санкции в сфере уплаты налогов (сборов) и других обязательных платежей

1. Размер санкций по доначисленным в ходе налоговых проверок платежам в бюджет определяется с учетом отклонений по другим налогам и сборам, и в случаях нарушений законодательства о налогах и предпринимательстве, повлекших увеличение одних налогов (сборов) и одновременно уменьшение других за один и тот же период, штрафы взыскиваются с суммы превышения исчисленных налогов (сборов).

Пунктом 1.10 Декрета Президента РБ от 17.05.2001 № 14 "О некоторых вопросах исчисления и уплаты налога на добавленную стоимость" в отношении налога на добавленную стоимость установлено, что ответственность налогоплательщиков, предусмотренная п. 5 ст. 9 «Закона о налогах и сборах», применяется в отношении суммы налога, подлежащей уплате в бюджет.

Доначисленные (уменьшенные) суммы налога не учитываются при исчислении финансовых санкций по другим налогам, сборам и обязательным платежам в бюджет и государственные целевые бюджетные фонды.

Вышеназванным постановлением также определено, что финансовые санкции за сокрытие, занижение объектов налогообложения применяются к налогоплательщикам по каждому календарному году отдельно. В случае если проверка производится за несколько месяцев календарного года, финансовые санкции применяются за указанный период. На этот момент плательщикам необходимо обратить особое внимание, так как, если в отчетном году по результатам аудиторской проверки или налогоплательщиком самостоятельно установлено нарушение в части сокрытия (занижения) в предыдущем календарном году объекта налогообложения, в налоговый орган должны быть представлены уточненные налоговые расчеты за тот год, в котором было допущено нарушение.

2. Приведем пример.

По результатам налоговой проверки представленной ЗАО Мебельной фабрики «Кольчугино» налоговой декларации по НДС за IV квартал 2005 года налоговым органом принято решение 02.05.2006 о привлечении налогоплательщика к налоговой ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации за неполную уплату налога в виде штрафа в размере 88104 руб.

Основанием к принятию решения инспекции послужил факт непредставления налогоплательщиком документов в обоснование заявленного налогового вычета по НДС за IV квартал 2005 года, запрашиваемых налоговым органом в ходе проверки требованием от 28.03.2006. [18]

Неисполнение в добровольном порядке требования об уплате налоговой санкции в установленный срок послужило основанием для обращения инспекции в арбитражный суд с настоящим заявлением.

В соответствии с пунктом 1 статьи 122 Налогового кодекса Российской Федерации, неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20% от неуплаченных сумм налога.

Привлекая налогоплательщика к налоговой ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации, налоговый орган необоснованно исходил из установленного налогового правонарушения, связанного с неуплатой НДС в результате неправильного исчисления налога, выразившегося в неправомерном заявлении налоговых вычетов, не подтвержденных документально. [2, 129]

Исходя из выше изложенного можно сделать вывод по второй главе о том, что при рассмотрении примера, можно выделить закономерность того, что при отсутствии первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика, а также неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора), непредставление в установленный срок налогоплательщиком в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ влечет за собой взыскание штрафов, в соответствии с пунктами 120, 122 и 126 статьи.

Глава 3. Совершенствование механизма применения финансовых санкций

3.1 Повышение финансовой ответственности в сфере управления налогов

Механизм применения финансовых санкций начал усовершенствоваться в Законе от 02. 12 2003 года №162 – ФЗ в Уголовном кодексе Российской Федерации (далее – УК РФ) были внесены поправки: законодатели смягчили наказание по статье 198 и 199 (уклонение от уплаты налогов и сборов с физического лица и с организации соответственно), а также ввели уголовную ответственность за неисполнение обязанностей налогового агента (статья 199.1 УК РФ) и сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за отчет которых должно производиться взыскание налогов и сборов (статья 199.2 УК РФ).

Отвечать за неуплату налогов организации может не только бухгалтер, который ведет бухгалтерскую и налоговую ответственность, или руководитель фирмы, подписавший налоговую декларацию. По мнению судей Пленума, уголовной ответственности по статье 199 УК РФ подлежит и рядовой бухгалтер, а также любое другое лицо, в обязанности которого входило подписании отчетной документации, представляемые в органы ФНС. Мало того, иные сотрудники организации и даже нанятые по гражданско-правовому договору налоговые консультанты, которые содействовали совершению преступления, могут быть привлечены к ответственности в качестве пособников.

Таким образом, служители Фешиды считают, что отвечать за налоговые преступления должны не только топ-менеджеры, но и «мелкая сошка».

Если создана фирма на подставное лицо, для того чтобы человек, который руководит данной фирмы уклонялся от налогов, то в этом случаи обоим придется иметь дело с правоохранительными органами: не плативший налоги коммерсант будет считаться исполнителем, а подставное лицо – пособником преступления. Подставное лицо будет отвечать только в том случае, если оно осознает, что является соучастником уклонения налогов.

Но если мотивом неисполнения обязанностей налогового агента является личный интерес. Если налоговый агент, вместо того чтобы перечислить налоговые отчисления налогоплательщика в бюджет присвоил эти средства, то его действия будут квалифицированы не только по ст. 199.1 УК РФ как неисполнение обязанностей налогового агента, но и как хищение чужого имущества.

Преступления, предусматриваются статьей 198 и 199 УК РФ, нужно считать оконченными в день, когда в соответствии с НК РФ налог должен быть уплачен. Это необходимость вызвана тем, что по НК сроки представления декларации и уплаты налога могут не совпадать. В то же время по уголовному законодательству от того, окончено преступление или нет, зависит мера уголовной ответственности виновного. [14, 7]

Похожие работы

... политики. При этом основная цель Закона - установление нормативно-правовой основы (фундамента) функционирования, развития и совершенствования системы государственного финансового контроля в Российской Федерации и ее субъектах, обеспечивающей сохранение и эффективное использование национальной собственности и рост благосостояния граждан. Заключение Государственный финансовый контроль - в ...

... налогоплательщикам убытки возмещаются за счет федерального бюджета в порядке, предусмотренном НК РФ и иными федеральными законами (п.1 ст.35 НК РФ). Кроме налоговых органов всех уровней в систему государственных органов, регулирующих финансовые отношения в Российской Федерации, входят органы внутренних дел, таможенные органы, финансовые органы. Правоохранительные органы, в том числе органы ...

... финансового контроля, наделенный широкими полномочиями и подотчетный Федеральному Собранию РФ. Его деятельность регулируется Федеральным законом «О Счетной палате Российской Федерации» от 11 января 1995 г. [н-п № 3] В соответствии с п. 5 ст. 101 Конституции РФ «для осуществления контроля за исполнением федерального бюджета Совет Федерации и Государственная Дума образуют Счетную палату». [н-п № ...

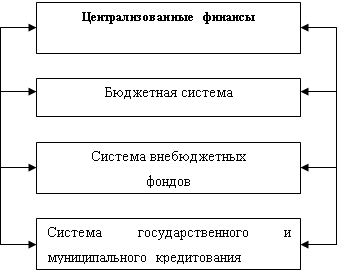

... и местного самоуправления. Через государственный бюджет происходит перераспределение части валового национального продукта путем аккумуляции и мобилизации средств, выделения и использования финансовых ресурсов. Бюджетная система Российской Федерации состоит из бюджетов трех уровней: 1) федеральный бюджет и бюджеты государственных внебюджетных фондов; 2) бюджеты субъектов РФ и бюджеты ...

0 комментариев